摘要:Uniswap V3是對大多數用戶都有益的更新,若能將0.05%的手續費比例推向主流,那麼很可能真正顛覆現有的加密貨幣交易體系。 Uniswap從V1迭代到現在的V3,一直在給人驚喜。 Uniswap V3的更新包括聚合流動性的粒度控制、範圍訂單、多級費率、高級預言機等,賦予了用戶更多的自主權。其中, …

Uniswap V3是對大多數用戶都有益的更新,若能將0.05%的手續費比例推向主流,那麼很可能真正顛覆現有的加密貨幣交易體系。

Uniswap從V1迭代到現在的V3,一直在給人驚喜。 Uniswap V3的更新包括聚合流動性的粒度控制、範圍訂單、多級費率、高級預言機等,賦予了用戶更多的自主權。其中,僅允許用戶自定義流動性範圍一項,就可實現流動性聚集、範圍訂單、限價單的功能。

在Uniswap V2中,所有流動性都根據恆定乘積曲線k=x*y在0到正無窮的區間內分配,但是區間兩邊的價格很難到達,因此大量資金處於閒置狀態。對於某些特定的交易對,價格波動可能僅限於極小的範圍內,若仍將資金分配在整個區間內,將造成極大的浪費。很多項目在此基礎上進行了優化,也獲得了成功,如Curve就選擇優化了聯合曲線,使流動性集中在特定區間內,以用於穩定幣等同類資產的交易。

在本次Uniswap V3的升級中,引入了“Tick”的概念,這也使得Uniswap和傳統訂單簿模式的交易越來越像。

Tick並不是Uniswap獨有的,在傳統期貨交易中,Tick就被用於指代合約價格的最小波動。 Uniswap V3允許流動性提供者(LPs)自定義流動性區間,LPs自行設置的最低價和最高價就代表著Tick的最小值和最大值,LPs的流動性則分佈在區間內的每一個Tick上,這些數據體現在提供流動性後生成的NFT上。交易手續費在每一個Tick內單獨計算,並按每個用戶在該Tick上的流動性佔比分配給用戶。

當市場價格因為一筆交易而發生波動時,可能會穿過幾個Tick,而原有的流動性在被耗盡之後,則會變為反方向上的流動性。如0.3%手續費的USDT/WETH交易對,ETH價格在1204.8~3904.9範圍內對應的Tick為-205380 ~ -193620,當跌破Tick -205380對應的價格時,原本該Tick以上的買單的流動性則會變為賣單流動性。

通過自定義流動性範圍與費率,Uniswap V3將使資金利用率成倍提高。

更高的資金利用率

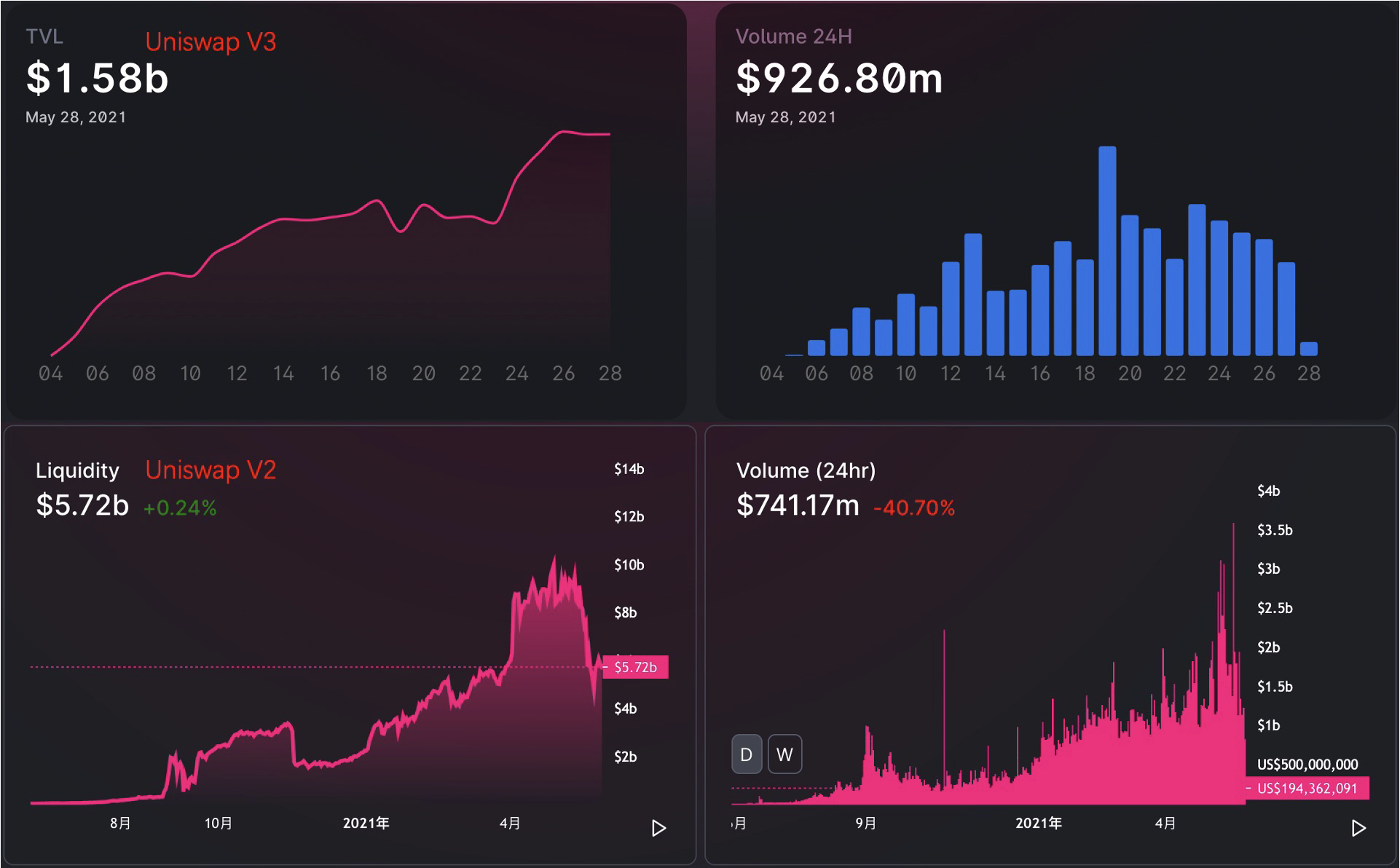

對比Uniswap V3和Uniswap V2的數據,目前Uniswap V3憑藉比V2更低的流動性,捕獲了更多的交易量。以5月28日的數據為例,如下圖所示,Uniswap V3的鎖倉量只有15.8億美元,但過去24小時成交量為9.23億美元。而Uniswap V2的鎖倉量有57.2億美元,過去24小時成交量只有7.41億美元。

同樣,與其它交易所橫向比較,Uniswap V3的數據也非常亮眼。

以太坊上SushiSwap鎖倉量為33.2億美元,24小時成交量為1.42億美元。

BSC上PancakeSwap鎖倉量82億美元,24小時成交量為9.2億美元。

Polygon上QuickSwap鎖倉量9.4億美元,24小時成交量2.29億美元。

從資金利用率的角度,Uniswap V3當之無愧成為最好的去中心化交易所。即使僅從交易量的角度,Uniswap V3也憑藉不算高的鎖倉量,成為當前交易量最高的DEX。

同類資產交易

在同類資產交易上,去中心化交易所中,Curve憑藉低滑點、低手續費(0.04%)的特點,牢牢佔據著主要市場。其它去中心化交易所通常需要0.3%的手續費,對於通常數額較大的穩定幣等交易完全不具備競爭力。中心化交易所方面,幣安憑藉免收自身的BUSD與其它穩定幣交易對之間的手續費,盡量擴大BUSD的應用範圍。

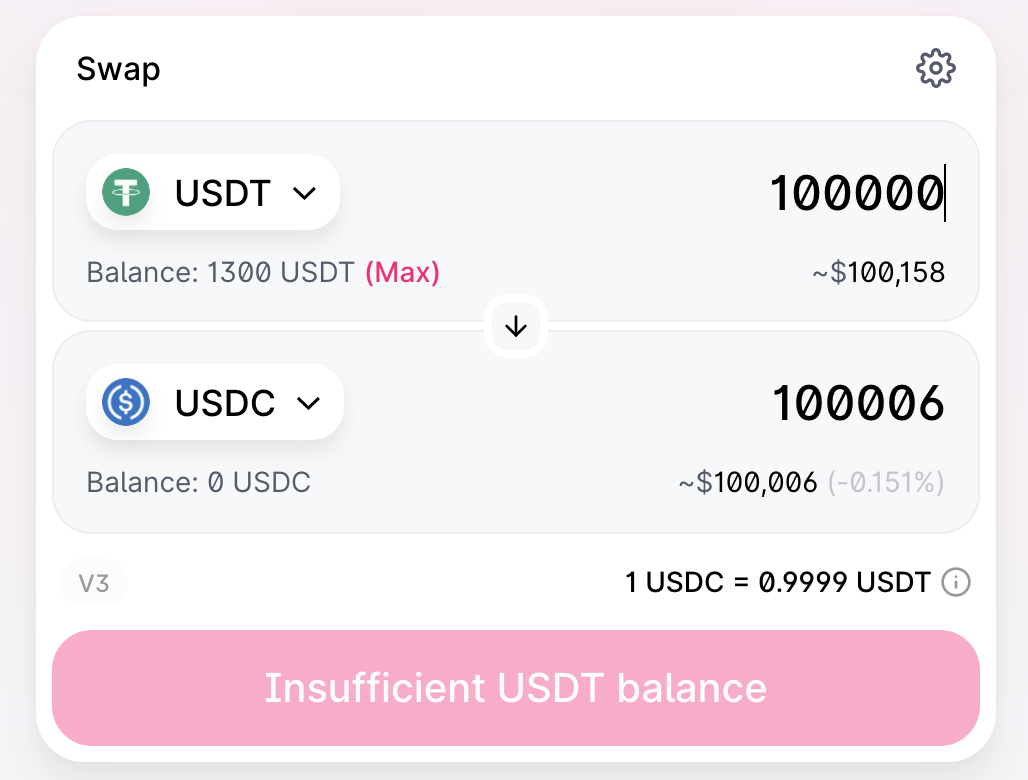

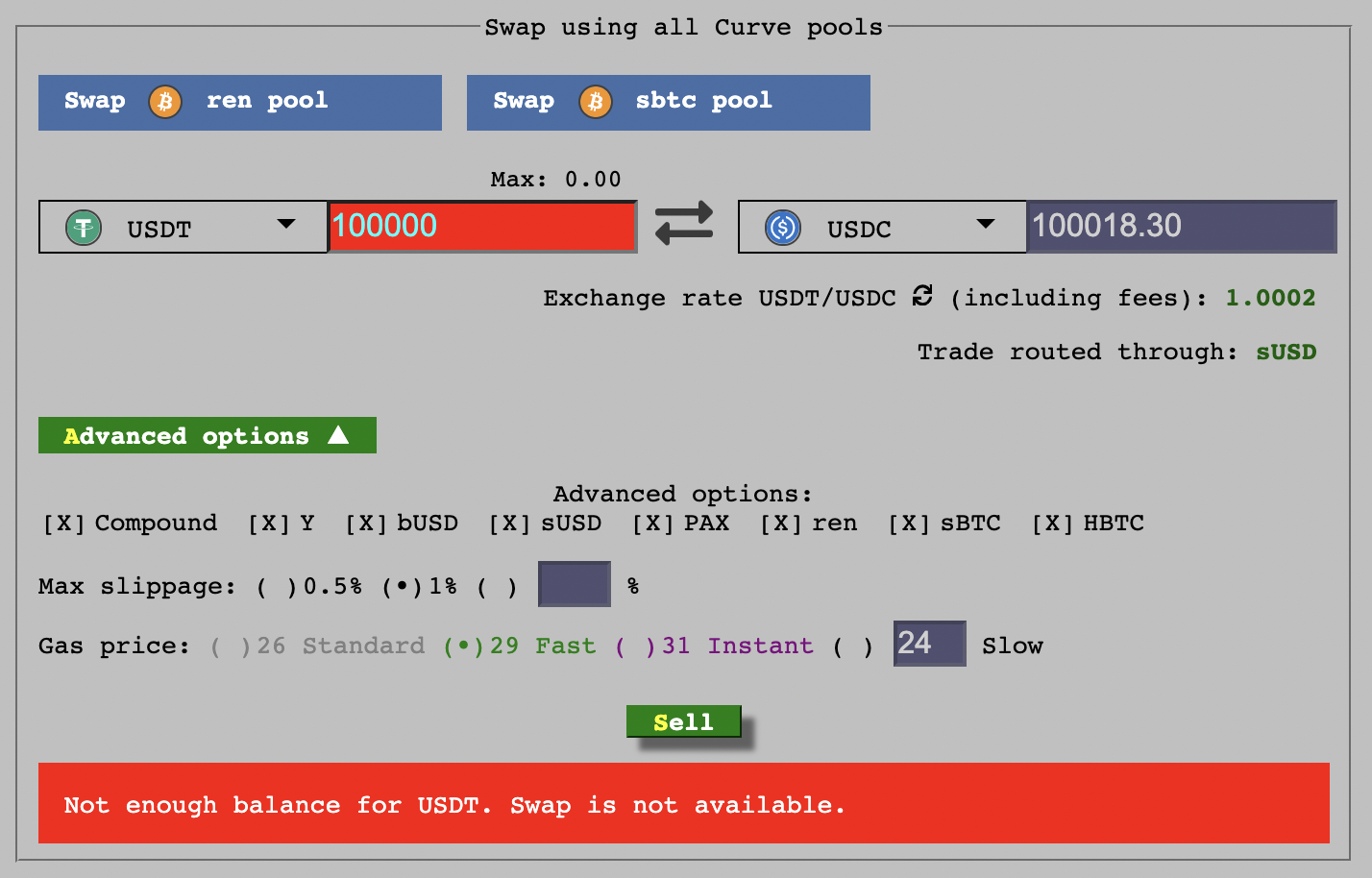

本次Uniswap V3上線後,用戶可將波動小的穩定幣交易對間的流動性設置在極小的範圍內,如USDC/USDT交易對,就可將流動性範圍限制在0.994~1.005這樣的小範圍內。通過小範圍內極高的資金利用率,使LPs獲得收益,擁有和Curve相當的穩定幣交易體驗。

對比將10萬USDT交易為USDC,在Uniswap中可獲得100006 USDC,在Curve中可獲得100018 USDC。若考慮到兩者交易的Gas費差距,Uniswap V3可能帶來更好的體驗。

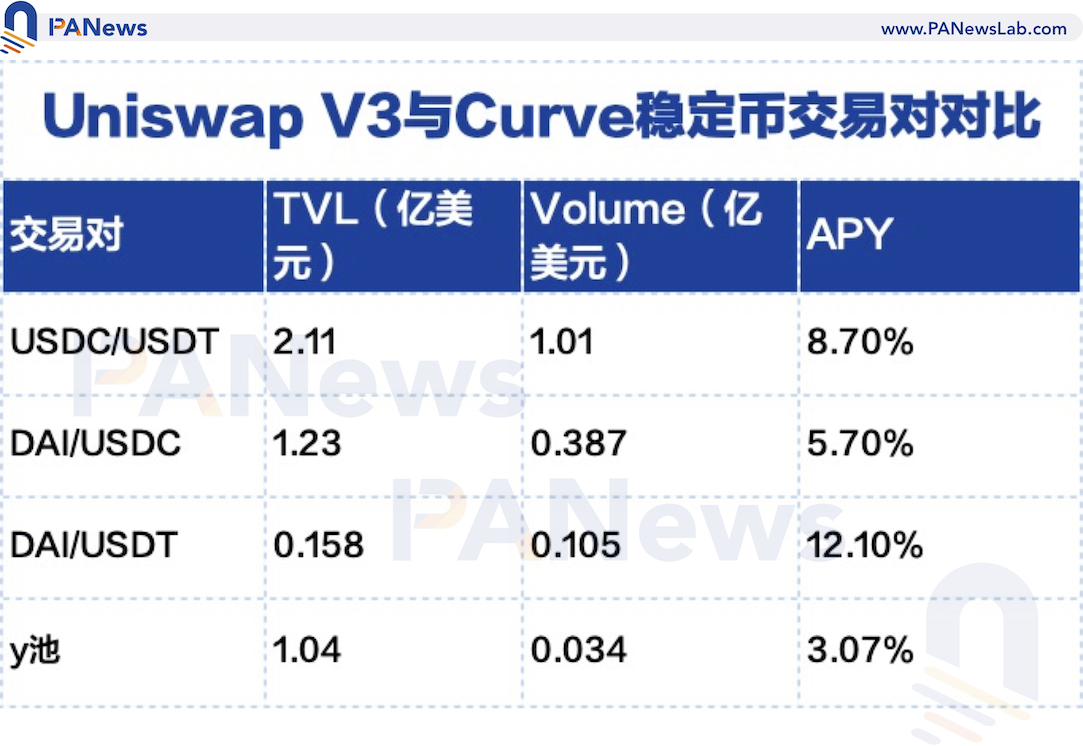

去中心化平台上的穩定幣收益也隨著資金的流入和平台的成熟而降低。同樣以5月28日的數據為例,Curve中Y池的收益率為交易的基礎APY 2.18%加上CRV獎勵0.88%~2.21%,若不質押CRV代幣,那麼Y池的綜合年華收益率只有3.07%。

對比Uniswap V3中三個交易手續費為0.05%的穩定幣交易對USDC/USDT、DAI/USDC、DAI/USDT,僅根據5月28日的TVL與24小時交易量,在沒有代幣激勵的情況下,計算得出APY分別為8.7%、5.7%、12.1%,超過Curve中大多數穩定幣池的收益率。因此,當前對於LPs,在Uniswap V3中提供穩定幣交易對的流動性,也能獲得比Curve更高的收益。

低手續費的跨資產交易

在Uniswap的AMM機制取得成功之後,各種效仿Uniswap的DEX均將將交易手續費設置為和Uniswap一樣的0.3%,這就使得鏈上交易的摩擦遠大於中心化交易所。以幣安為例,在沒有邀請返佣或者其它手續費減免的情況下,幣幣交易的手續費只有0.1%,若使用BNB進行抵扣,則手續費可降為0.075%。

Uniswap V3可自定義手續費比例,當前有0.05%、0.3%、1%三檔可選。若通過更低的手續費,使得交易量更大,最終LPs的APY不比其它檔位低,那麼很可能吸引LPs選擇0.05%的手續費比例。

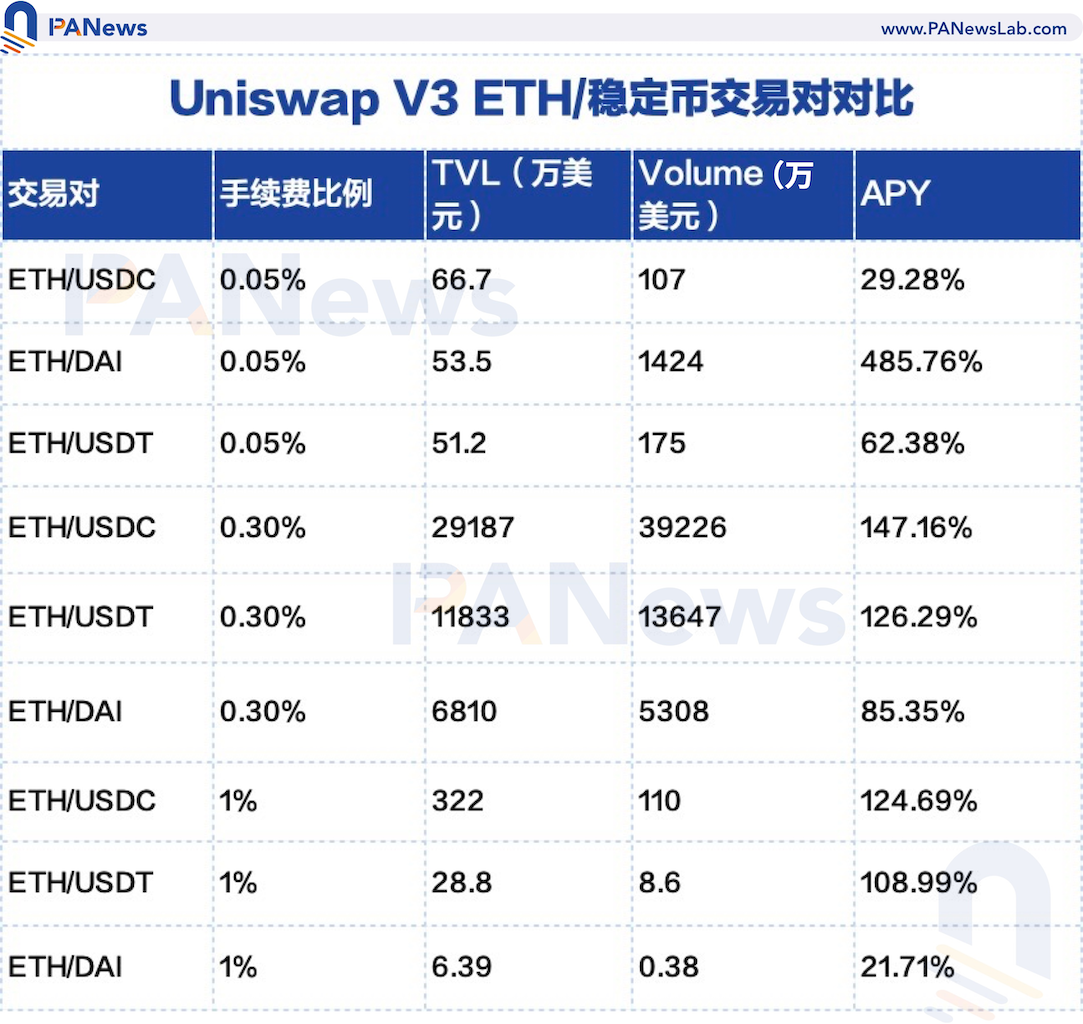

從下圖看,ETH/穩定幣交易對的流動性還是集中在手續費為0.3%的交易對中。在手續費比例為0.05%的交易對中,ETH/USDC、ETH/USDT的收益率低於其它大多數交易對,而ETH/DAI的收益率遠高於其它交易對。在流動性不足的情況下,每天的手續費收益會波動較大,總體上0.05%手續費的ETH/穩定幣交易對收益率可能略低於0.3%一檔。

據Uniswap創始人Hayden Adams在Consensus 2021大會上透露,Uniswap正在通過grants提供資金,讓社區構建流動性挖礦智能合約,任何想要激勵流動性的項目都可以使用該合約,若社區治理通過,UNI可能會上線流動性挖礦計劃。

如果能將流動性挖礦獎勵用於最需要激勵的手續費比例為0.05%一檔的主要交易對,那麼將可能使Uniswap的交易摩擦遠低於中心化交易所,從而顛覆現有的去中心化及中心化交易所,使Uniswap像《華爾街日報》報導的那樣,成為Coinbase最大的競爭對手。

未來趨勢

在Uniswap V3上線不到一個月的時間裡,Uniswap V3的日成交量幾乎已經超過了所有的去中心化交易所。從中,我們也能看出來未來的一些趨勢。

-

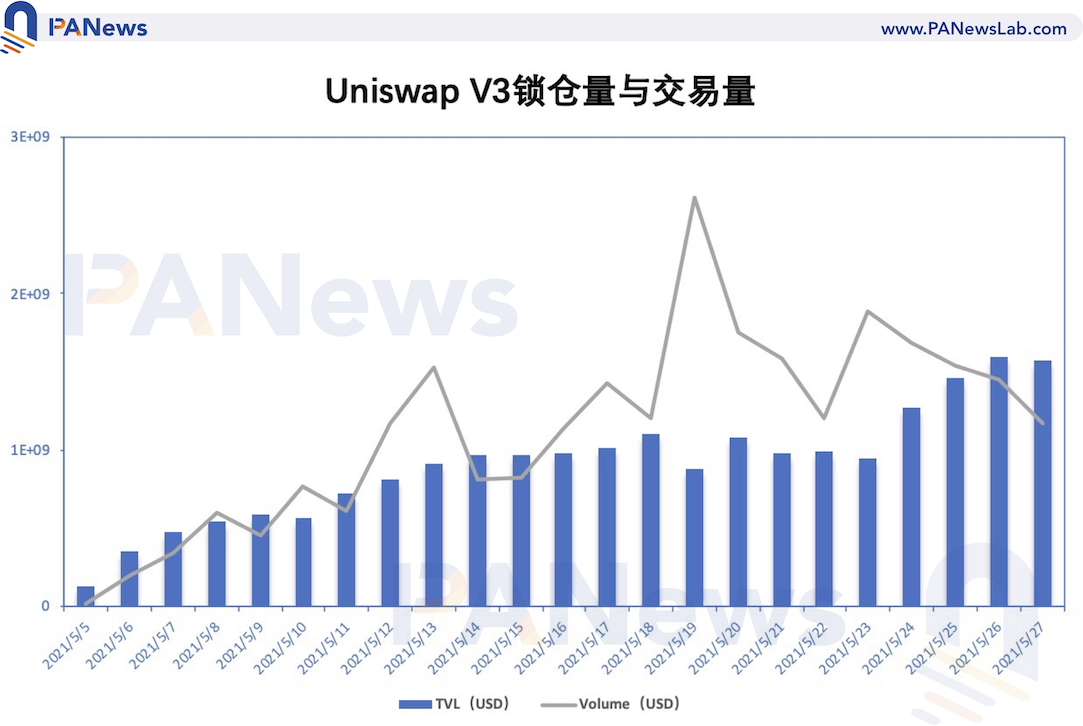

Uniswap V3的流動性將繼續增長。在5.19大跌之後,Uniswap V2等去中心化平台的TVL大受影響,現在Uniswap V2的流動性也只有最高點的一半左右。而Uniswap V3的流動性在短暫的降低之後繼續增長。

-

交易量的增長速度可能跟不上流動性的增長。最近幾天,在流動性增長的同時,Uniswap V3的交易量因為市場整體交易不活躍而持續降低。

-

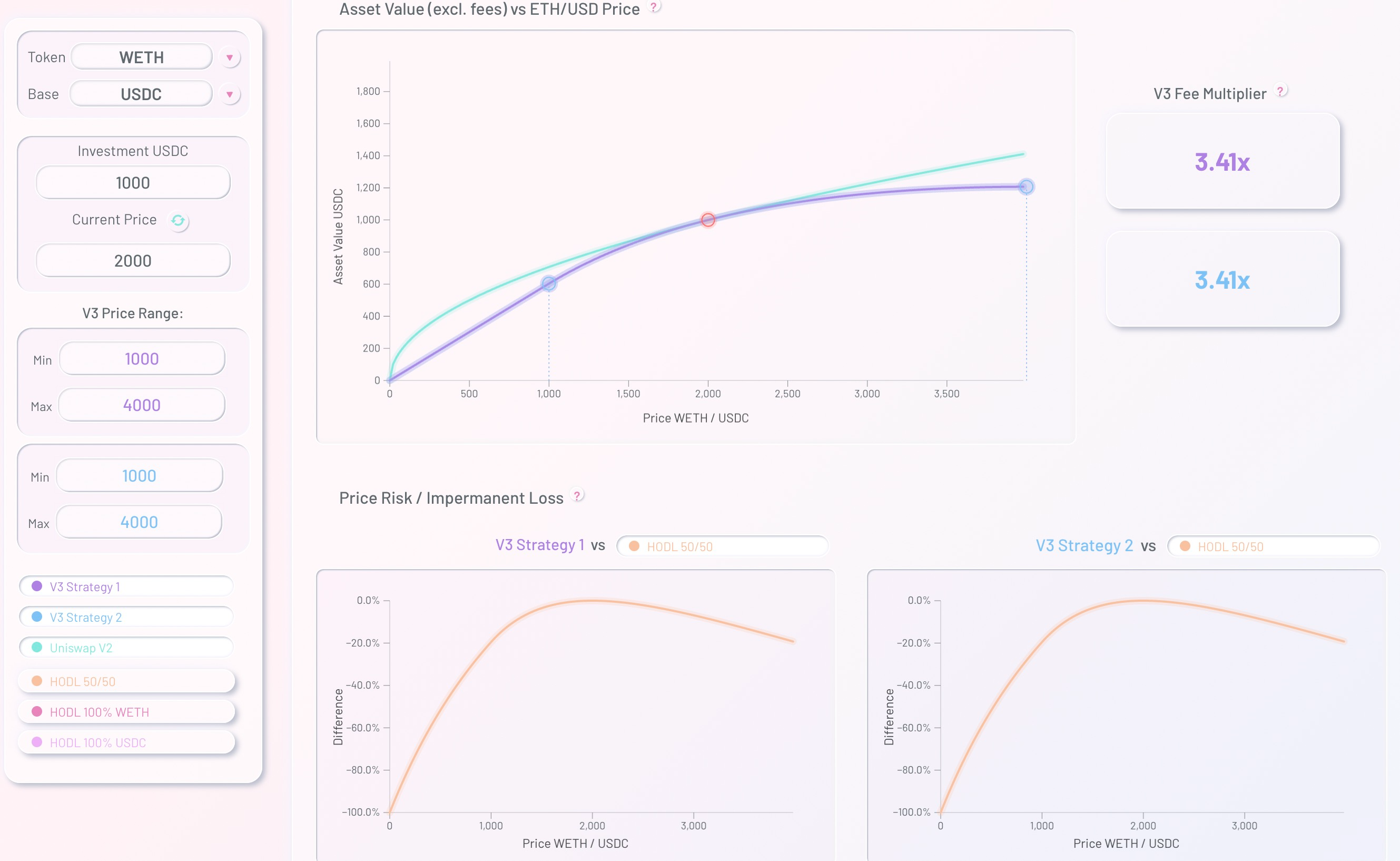

交易手續費對於普通用戶的吸引力將繼續降低,風險/收益比上升。若沒有足夠優秀的策略,當前在Uniswap的小區間內提供流動性的風險極大。雖然Uniswap能成倍地提升資金使用效率,但無常損失也在成倍增加。根據htdefi-lab.xyz/模擬器計算,若將流動性聚集在市場價格的一半至二倍處,資金利用率是原來的3.41倍,那麼在市場波動時,無常損失也會成比例地增加。根據實際體驗,當前0.3%手續費一檔的ETH/USDT交易對的平均流動性遠比這還要集中。在當前市場價格波動過較大的情況下,將流動性聚合後,無常損失可能不足以彌補手續費收益。

-

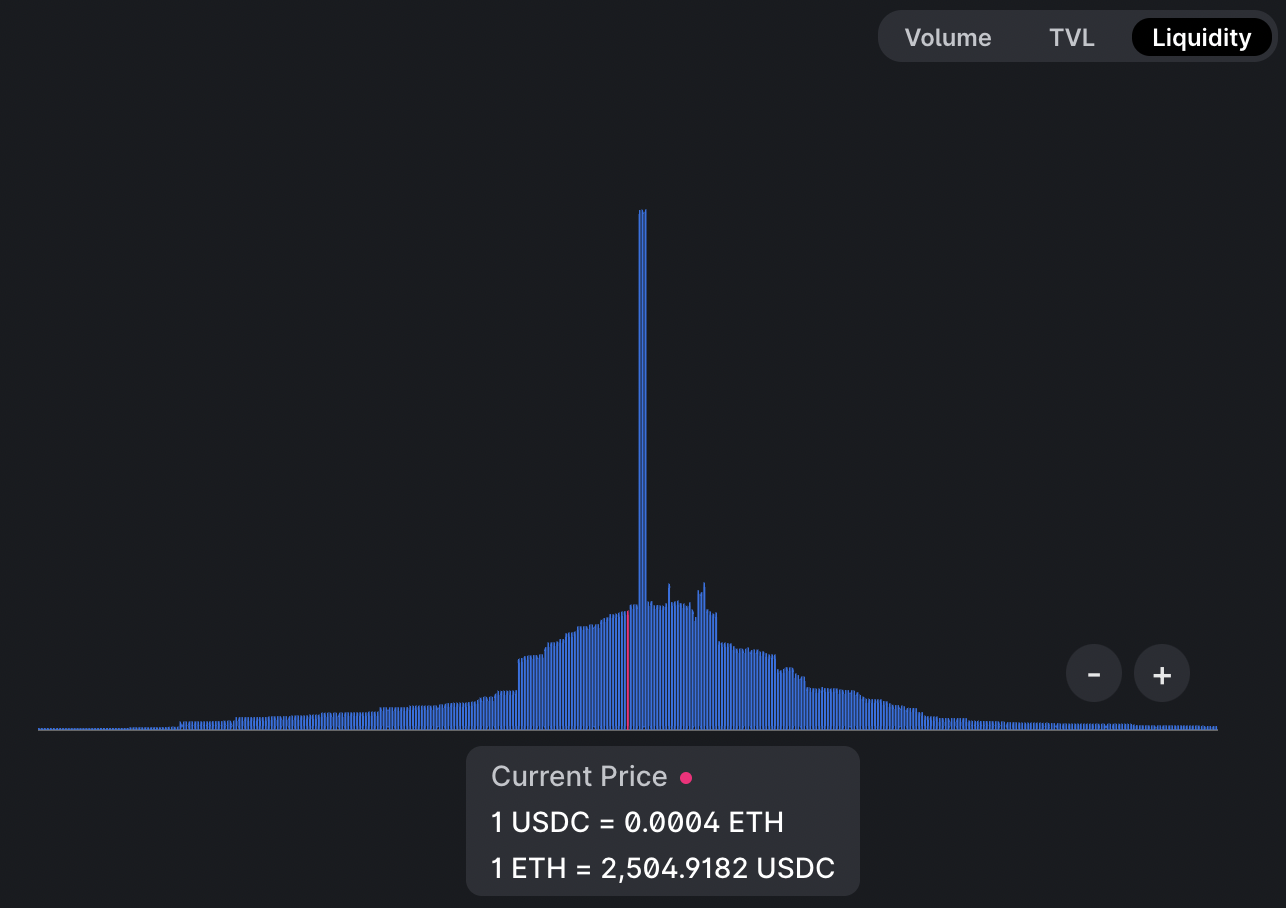

流動性將繼續向市場價格附近聚集,並隨著市場價格變化而變化。以當前流動性最好的ETH/USDC交易對為例,ETH價格為2505 USDC,流動性大多分佈在2000~3400美元的範圍內。從下圖中也可以看到,在2560~2600美元範圍內,有大單在此提供流動性,當價格漲破此區間,則該用戶的ETH全部賣出,提供流動性與排單交易之間也不再不可分割。

-

Uniswap V3將受益於Layer 2的發展。 Uniswap V3的做市策略在Layer 2上會更加靈活,降低Gas費帶來的影響。 Uniswap原本已和Optimism保持良好的合作關係,但因為Optimism主網的延期,Uniswap V3未能上線Layer 2。而另一個Layer 2明星項目Arbitrum即將上線,可能迎來先發優勢。 Uniswap已在Snapshot上進行投票,準備將Uniswap V3部署到Arbitrum上,以100%的支持率獲得通過。

-

新的依託於Uniswap V3的專業做市機構及主動做市策略將不斷湧現,可能出現優秀的做市機槍池。當前已經湧現了Lixir、Charm Alpha Vault、Visor、Method Finance等一批優秀的項目,以下將做簡單的介紹。

Lixir:Uniswap V3的一個做市策略提供商,能夠讓做市資金在保持集中,且隨著市場價格移動,確保市場價格附近有較多的流動性,同時可幫助減少無常損失。

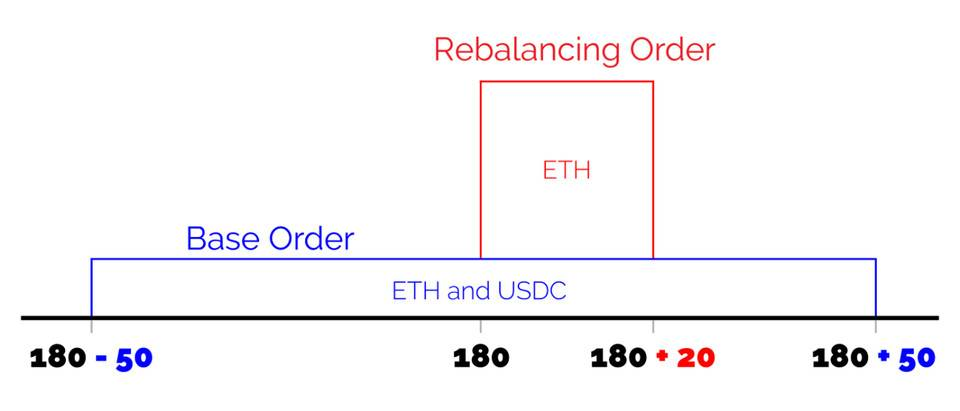

Charm Alpha Vault:幫助流動性實現資金再平衡。如初始時ETH和USDC的價值為1:1,當市場價格下跌導致ETH比例升高時,Alpha Vault首先將流動性取出,按ETH和USDC的可用資金1:1重新提供流動性,並在更高的價格範圍內,僅用ETH提供流動性。

Visor:一款主動流動性管理工具。提供自託管挖礦、獎勵費用累積和時間鎖定功能,包括Visor Vault、Hypervisor、Supervisor三個組件。 Visor機槍池可以鎖定LP NFT,防止項目方撤資跑路。 Hypervisor可根據預定交易範圍,獲得流動性獎勵。 Supervisor可更新Hypervisor預設參數,管理資產,執行策略。

Method Finance:與Visor接近,以NFT金庫的形式讓用戶自託管Uniswap LP NFT。

結語

Uniswap V3显著提升了资金利用率,使 Uniswap V3在TVL只有Uniswap V2 27.6%的情况下,获得了更大的交易量。随着专业做市团队与主动做市协议的成熟,Uniswap V3可能给专业机构带来丰厚的利润,但是普通散户也将越来越难参与其中,其中的无常损失风险对于散户难以控制。

總體上,Uniswap V3是對大多數人都有益的更新,交易者擁有更好的流動性,專業做市商可以利用自己的技術與資金優勢獲得比中心化交易所更高的手續費比例,項目初期也可以通過自定義費率與流動性範圍來減少前期價格波動帶來的影響。

如果Uniswap V3能將0.05%的手續費比例推向主流,那麼很可能真正顛覆現有的加密貨幣交易體系。從當前數據看,手續費0.05%一檔的ETH/穩定幣交易對的LPs收益與0.3%一檔差距並不明顯。若能從Uniswap V3的流動性挖礦中獲得補償,可能提高0.05%手續費交易的市場佔有率。