完善的合格投資人分級制度也意味著更多的大資本可以從合規的渠道進入市場。

合規是金融市場繞不開的話題。即便在新興的加密貨幣和區塊鏈市場也是如此,用戶需要完成複雜的KYC (know your customer) 流程和AML (anti-money laundry) 審查以應對不同國家的監管需求。

而在傳統金融市場,尤其是一些高風險高回報的領域(如私募基金、股權投資、風險投資)還有一個繞不開的名詞—— 「合格投資人」。

在金融市場,合格投資人准入是保護投資者的重要方式之一。而在加密貨幣領域,各國監管最看重的也正是投資人保護這個領域。

關於數字貨幣未來的發展尚不明確,但我們必須承認,監管是有效的規範和監管是加密貨幣中繞不開的一環,而對投資者本身的要求必定是監管細則中重要的一環。

這就回到一個核心問題:我們為什麼需要「合格投資者」制度?

眾所周知的是,風險和收益成正比。不同投資者對投資風險偏好不同、感知能力也不同,對風險的承受能力也不同。這就注定了風險投資、私募股權這類高風險高回報的投資只能是少數人才可以參與的遊戲,普通投資人可能不具備足夠的知識儲備和抗風險能力來參與。

設置投資者分級制度,是為了讓不同風險承受能力的投資者,購買不同風險程度的產品,從而降低市場運行的整體風險,完善與規範資本市場。

回到加密世界,無論我們的敘事多麼的宏大,也最終需要回歸邏輯。而歷史總是相似的,回到二十年前私募行業亂象叢生的年代,我們也可以從傳統金融市場的發展中,复盤它如何得到整治和規範,並映射到數字貨幣上。

馬克·吐溫曾說過「歷史不會重演,但總是驚人的相似」。我將在本文中對「合格投資者」制度進行簡單的介紹,並說說它在未來可能對數字貨幣帶來的影響。

合格投資者制度從何而來

根據維基百科,「合格投資者」是指具備相應風險識別能力和風險承擔能力,其資產、背景、市場經驗等滿足相關標準的機構和個人。

所有的市場都一定會經歷從混亂到有序,從放縱到監管的過程。合格投資者制度起源於美國。美國的資本市場經歷了從分散到集中、從完全放任到被集中監管的過程。由於最初的監管不當,市場秩序長期處於混亂、無序的狀態,導致資本價格被操縱、期貨逼倉的事情時有發生。

1929 年發生big fall(大蕭條)之後,美國開始反思證券市場監管的教訓,開始了證券立法。在《1993 年證券法》中,提出了投資者需要被保護,雖未明確規定具體條例,但為後續「合格投資者」奠定了理論基礎,後續的幾十年中又陸續提出了投資人應在財務上、金融市場經驗上具備一定能力來支持他們的投資,然而這些條例依舊無法在個案上判斷是否滿足要求。

直到1982 年,SEC 制定了「D 條例」(也就是我們通常說的Reg D),明確了只有金融機構或者滿足特定資產要求的個人投資者才能被許可參與。

後續美國證監會SEC 又陸續推出了「A 條例」(也就是我們常說的Reg A)允許非上市公司進行公開募資,到了2016 年又在Republic、AngelList 等團隊的遊說下通過「CF 條例」 (Reg CF 眾籌條例)再次降低私募股權的門檻。

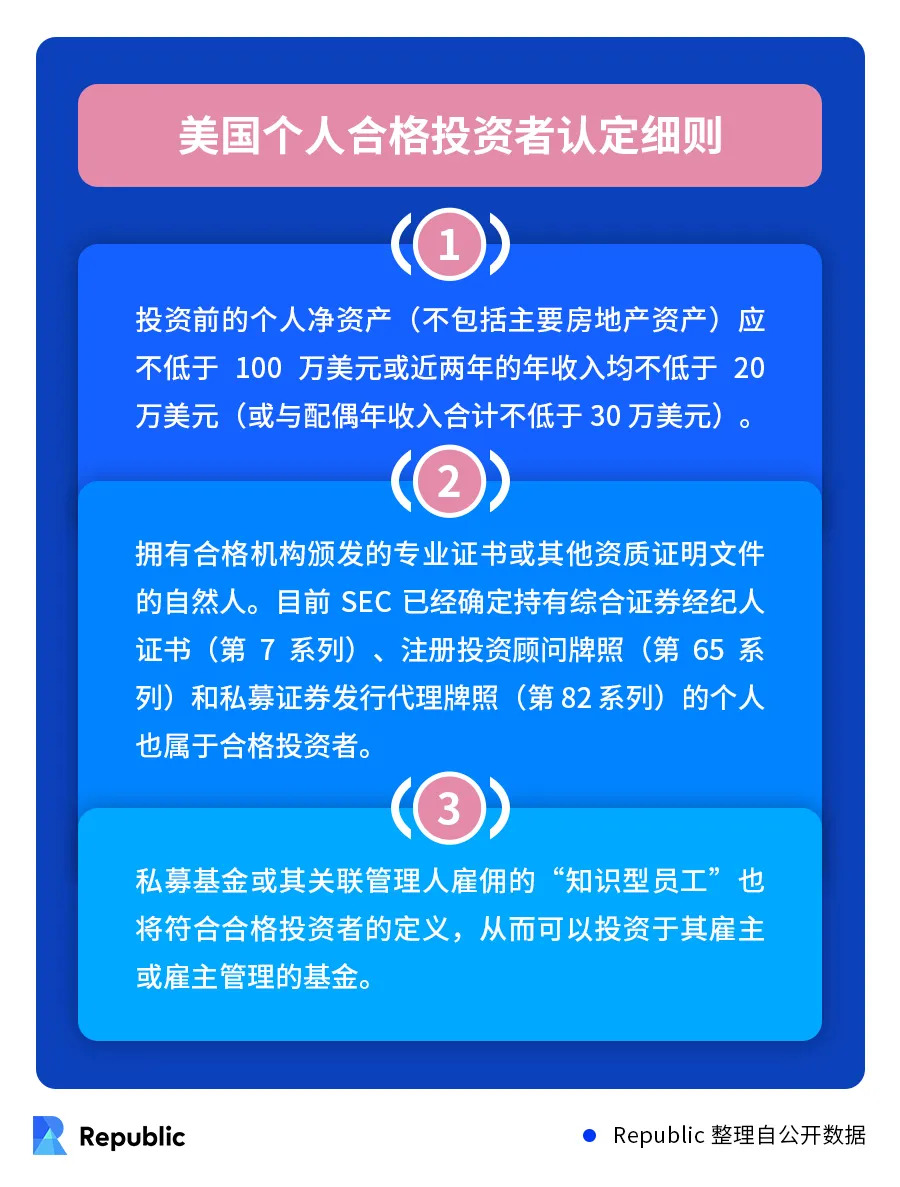

2020 年,美國監管當局再次放寬相關條例,包括提升Reg CF 上限至500 萬美金和擴大「合格投資者」清單,將財務條件不達標但具備專業知識的個人和部分機構投資者也納入「合格投資者」之列。

合格投資者制度的廣泛應用

監管是金融體系走向成熟的重要標誌之一。很多發達國家例如英國、日本等紛紛效仿美國監管的經驗,對內部的金融監管法律體系進行了改革。

各個國家監管風格各不相同,如英國雖也崇尚自由競爭、完全對外開放,但投資風格較美國還是更為保守;日本資本市場由於早期投機色彩太強烈,引發了一系列市場問題之後,開始採取一系列緊縮政策,呈現了更為保守和謹慎地態度。

受到經濟發展情況、國際地緣、指導思想等不同的影響,各個國家都發展出了自己的一套監管體系。面對加密世界的監管也同樣如此,新加坡、馬耳他等「島國」自然而然的對加密世界更加友好。

回到我國,監管發展歷程也並不是一帆風順的。

中國的金融市場發展較晚,私募作為西方資本市場的「舶來品」,在中國野蠻生長了二十年,中間不乏穿插著許多資管產品暴雷的事件接連不斷。在更早期時,樓下鍛煉的大爺大媽都可以津津樂道得討論自己持有什麼私募產品。

但隨著市場熱度的增加和行業在實踐中的不斷進步,我國的監管制度也逐漸趨於完善。

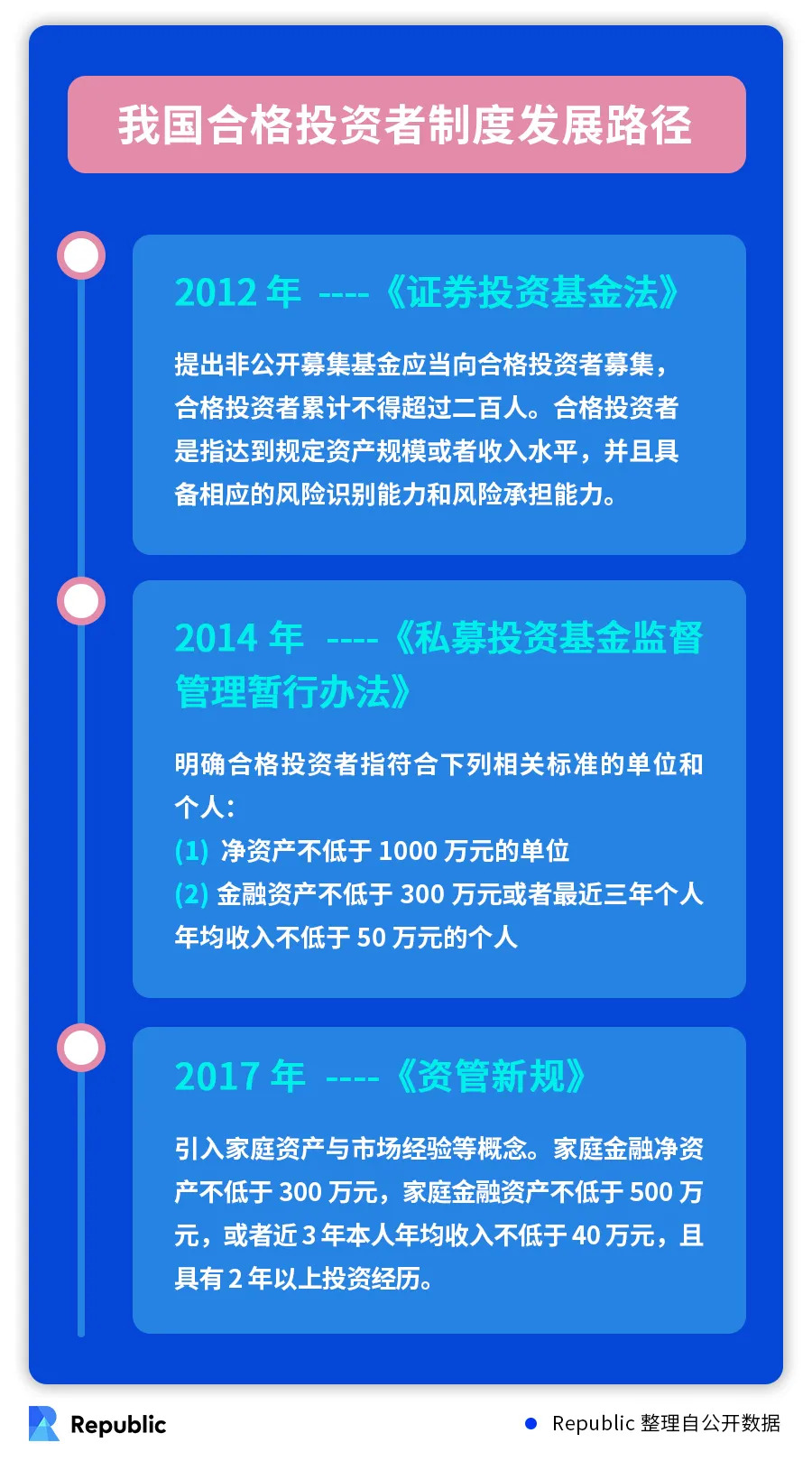

2012 年修訂的《證券投資基金法》開始界定了「合格投資者」的概念,2014 年證監會《私募投資基金監督管理暫行辦法》規定了合格投資者的具體標準。此後,合規私募產品的發行均需要對投資者進行身份認定,有的產品也會設定投資者人數來達到風控的目的。

2017 年發布的《資管新規》也對合格投資者的認定進行了更新,引入了家庭資產和市場經驗等概念。

我們現在買基金或證券開戶時候需要填寫的「風險測評」就是投資者分級管理中的一部分。銀行、券商等被要求了解投資人的風險承受能力,並妥善的告知投資人可能存在的風險。

各國合格投資者判定標準比較

雖然合格投資者制度存在於很多國家的金融監管體系裡,但各個國家的評判細則卻存在一定差異。在這裡,筆者收集了互聯網數據,將各個國家對於合格投資者判定的標准進行了比較,先一起來看看吧。

從上表中,其實可以看出,雖然各個國家在對合格投資者界定的大體方向是一致的,但其實界定理念還是有一定的差別。

美國的評定方式偏向於較為寬鬆的原則導向性,已經形成了「投資者應有能力實施自我保護」的理念,在評定過程中更看重對評定原則的把握而非具體條款和剛性數字,具有較大的靈活性和主觀性;

英國的評定方式體現出原則導向和規則導向相結合的特點,包括了對投資者定性和定量相結合的測試,認定規則介於寬鬆和謹慎之間;日本和中國則是較為典型的規則性導向,強調對評定規則的明確性。

還是那句話,各國的監管風格都是在金融實踐中探索出來的。總而言之,合格投資者制度是為了保護投資者本身,更是為了保護這個市場。

理性投資人帶來理性市場

為何監管方如此看重對投資人的限制?答案是顯而易見的。投資者在資本市場中具有獨特的地位和作用,直接能夠影響市場是否能健康發展。

從一定程度上來說,什麼樣的投資者決定什麼樣的市場。

投資者理性成熟,市場就相對平穩,市場價格與內在真實價值相差較小;投資者失去理智變得狂熱,市場就會像失去控制的鐘擺,瘋狂震盪,產生巨大的泡沫或不合理的折價。

然而,對投資者的參與做出限製本身是一件類似坐蹺蹺板的事情。如果沒有投資者參與,那麼證券也好、私有股權也好,就沒有購買者,市場就喪失了上升的原動力;而如果一味的放鬆,任何人都可以沒有門檻的加入,那麼資金在瘋狂運轉之後,必定會發生雪崩現象,典型的案例便是2008 年的次貸危機。

在次貸危機之前,美國人如若要申請各種貸款,銀行都會進行較嚴格的審核程序,對借款人進行背景調查,並持續跟踪貸款還款情況。直到ABS 資產證券化的出現,不良貸款可以被打包至產品裡進行流通。

一些貸款機構開始向信用程度較差、收入不高或償債能力較差的人群發放貸款。資金的注入讓房價水漲船高,由於證券化的貸款資產介入,又使得其他金融機構可以購買房貸資產,放貸機構的風險偏好被提高,風險開始在金融體系間傳播。

紀錄片中曾經講過一個例子,弗羅里達州的一個脫衣舞孃,先後通過銀行貸款購買了四套房子。貸款機構將這樣的「不良資產」打包進優質資產中,並讓寬鬆的評級機構給出了一個較高的評級,出售給了投資銀行。甚至投資銀行再進一步的出售給投資者。

房價上漲,貸款增多,資金在瘋狂的吹起泡沫。直至房貸大規模違約,泡沫破裂,美夢方醒。

導致次貸危機的原因很多,消費主義、金融機構的風控意識差、群眾的從眾心理、監管的遲緩等等。但其中最重要的一個原因,就是金融市場讓本沒有能力參與的「非合格投資人」參與了進來,並且主動的上了槓桿。

金融就像是雜技演員走鋼絲,最重要的是平衡。

投資者分級和合格投資人制度,一方面是為了保護投資人,確保普通人不會因為投資失敗而喪失全部,甚至妻離子散天台見。另一方面,也是規範市場的參與者,有助於創建一個理性繁榮的資本市場。

但這樣的製度是否會帶來馬太效應,是否會加劇社會財富的分配不公?一定程度上答案是肯定的。過去十年間,我們創造了大量的互聯網巨頭(騰訊、Google、Facebook)等,而這其中最大的價值都被風險投資者所捕獲。我們作為用戶,只能旁觀這樣盛宴。

但實際上從來沒有免費的午餐。我們總是容易有倖存者偏差,但卻總是忽視了背後的風險。百團大戰之後脫穎而出的也僅有美團和大眾點評,還在漫漫上市路掙扎的出行龍頭滴滴,臥榻之側總有他人環伺。

資本市場從不像想像中美好,即便是掌握資本、知識和專業團隊的專業投資機構也經常在博弈中吃虧,更遑論普通投資人了。

加密世界走向監管與成熟

我們希望看到加密世界的繁榮,但繁榮也必然意味著加密市場將會回歸理性。在過去的幾個月裡,我們看到了機構的入場,也看到了非理性的meme 幣甚囂塵上和暴跌。

一個市場的成熟需要時間,需要周期的更迭,也一定需要監管的介入。監管的介入或許會帶來陣痛,但從長遠的角度來看一定是有利的。

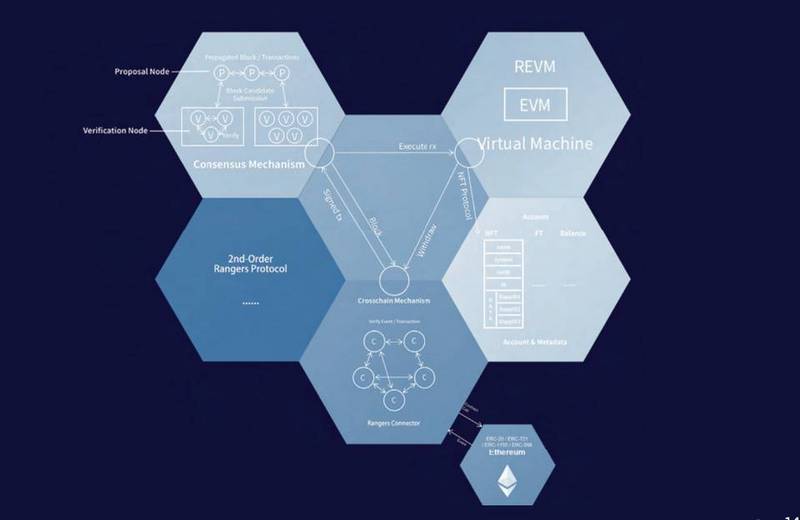

筆者認為,無論是在一級市場還是二級市場,監管的介入一定會給加密世界帶來更加嚴格的投資者分級制度。一級市場主要監管的是非法證券發行,以及向非合格投資人的募資。二級市場則是監管高風險的交易產品,如英國、美國就要求交易所僅能針對普通投資人提供現貨業務,而高風險的期貨、槓桿等產品則禁止開放。

完善的合格投資人分級制度也意味著更多的大資本可以從合規的渠道進入市場。我們看到Multicoin 完成數億美元的基金募資,也看到灰度高達65 萬枚的比特幣持倉。

無限制的交易時間、難以被限制的資產發行、難以被限制的參與主體,這些加密世界的特殊性都給監管層提出了更高的考驗,而更監管層能對加密世界能夠使用的工具更少。因此一個更加嚴格的投資人分級制度一定勢在必行,但究竟這樣的監管應該如何落地,我們還不得而知。

展開全文打開碳鏈價值APP 查看更多精彩資訊