任何多邊系統都存在網絡效應。

神奇的網絡效應讓系統內所產生的價值呈指數性增長。在現代科技的加持下,網絡效應的發酵真空期被一再縮短。

網絡效應作為比特幣系統內的重要價值組成構件,在此前並未被細節討論。本文出自摩根大通私行部,從網絡效應維度就比特幣價值及其能否超越黃金作為更優價值儲存工具進行分析探討。律動BlockBeats 對原文進行了翻譯:

「什麼才能讓比特幣這種不成熟的資產成為戰略投資組合中的有力競爭者?我們應該這樣去理解這個投資機會。」

在比特幣迅速崛起(價格以及社會討論度)的過程中,我們都在被迫學習並對這個資產更加了解,且想法設法理解各種難題:什麼是比特幣?它是如何運作的?什麼是區塊鏈?從短期和長期來看,比特幣對投資者意味著什麼?

從我們的角度來看,比特幣應該被歸類為一種加密資產(一種價值存儲工具),而非一種加密貨幣;網絡的設計(交易速度太慢)使其無法作為日常交易媒介。也就是說,我們這篇文章的目標不是向讀者介紹比特幣背後的複雜網絡和突破性技術規範。相反,我們從一個投資者視角,旨在:

-集中討論比特幣網絡增長的價值。雖然比特幣被廣泛採用的可能性是不確定的,但比特幣的最終成功,就像社交網絡一樣,取決於此網絡的用戶增長。在比特幣狂潮中,機構資管公司不斷增持。這些關鍵投資者推動了比特幣的成熟,並成為了代表著網絡繁榮的里程碑。

-討論對合適投資者的影響。現在仍是比特幣發展的早期和投機的時代。在這個階段,合適的投資者可能會將一小部分投資組合配置在比特幣之上,類似於投資於很可能在水下的看漲期權。隨著網絡的擴展,我們可能看到比特幣有可能在投資組合中作為一種價值儲存工具,類似於黃金,但以一種變革性的、更容易積累和交易的形態。

比特幣就像黃金,但其價值存儲特性仍在不斷湧現

雖然比特幣作為一種加密貨幣可能沒有光明的未來,但它可以作為價值存儲的資產,與黃金具有共同的關鍵特徵。首先,它的控制權是去中心化的。比特幣的發行和控制權不受任何實體、機構或政府的影響。黃金也是如此。在經濟或政治不確定性加劇的時期,這種去中心化的控制權是黃金能夠作為避險資產的重要原因——比特幣最終也將發揮這一作用。其次,與黃金一樣,比特幣的供應量是有限的;永遠不會超過2100 萬個比特幣。然而,與黃金不同的是,比特幣的波動性要大得多。

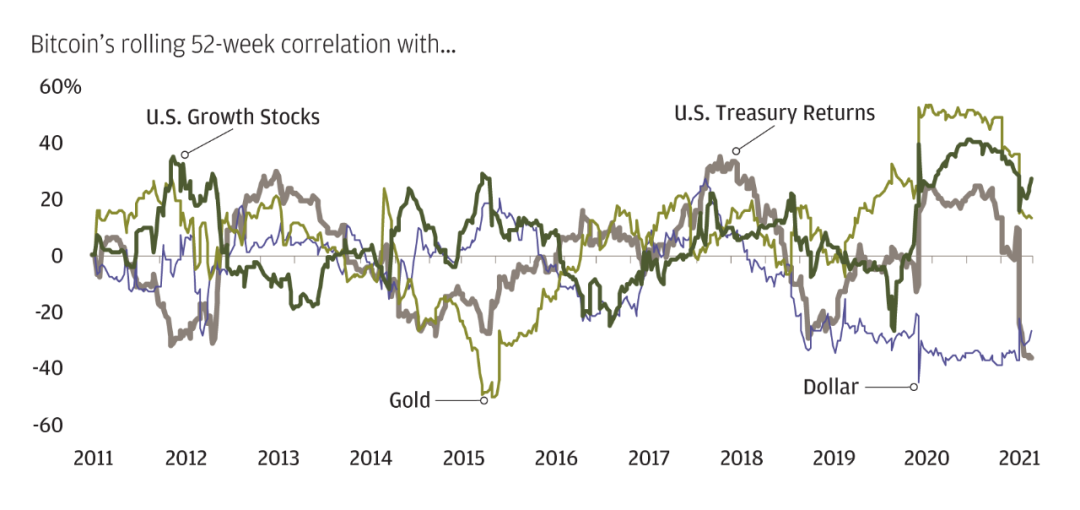

到目前为止,比特币的价格走势还没有像黄金一样。波动率差异非常大:比特币为 72%,而黄金为 14%。虽然黄金的波动性已经几乎与股票一样,但比特币的波动性却自成一派。此外,当其他金融资产出现波动时,黄金也会波动,但方向相反。通常在股票回调期间,黄金价值会上涨。比特币的价格变化并无规律可循,有时与其他金融资产没有相关性,而有时与成长型股票同步。虽然比特币今天的表现可能不像黄金,但并不意味着它将来也不会。那么,是什么能够让这些黄金般的特性更加显著?

與社交網絡一樣,比特幣的價值取決於其用戶量

為了讓比特幣在戰略投資組合配置方面真正挑戰黃金的地位,其「信徒基礎」需要不斷增長——這是將比特幣,從今天的不成熟資產轉變為未來全球價值存儲資產的關鍵。

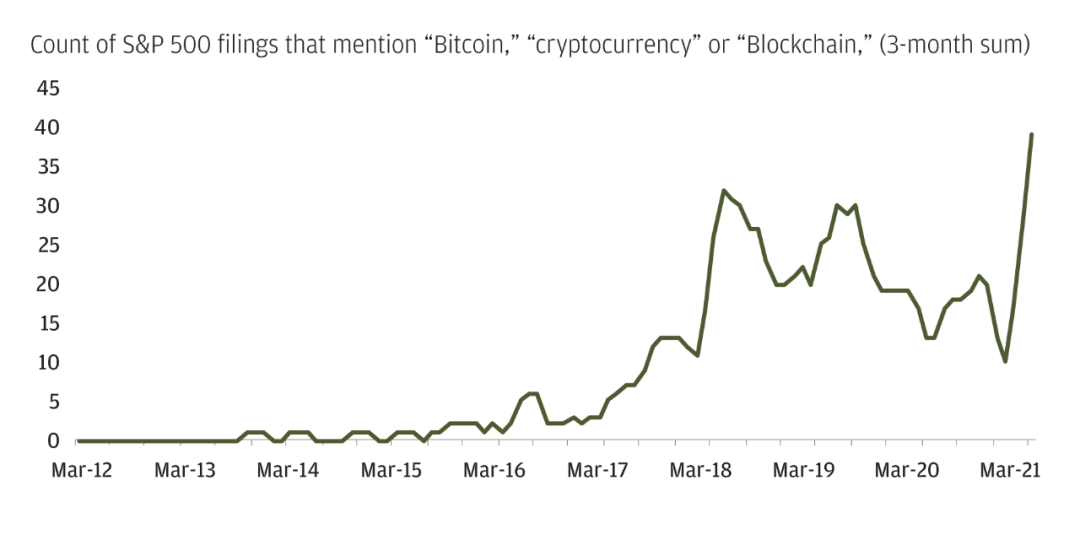

在新冠疫情之後,比特幣的「信徒軍團」在不斷擴大——比特幣錢包的同比增長率從2020 年中的27% 增加到2021 年3 月31 日的50%。更重要的是,機構投資者也在不斷相信比特幣——這是一個加密資產「被採用」的里程碑,因為機構資本往往具有「粘性」。在2020 年對近400 家美國機構投資者進行的一項調查中發現,27% 的受訪者對數字資產有一定的敞口,高於2019 年的22%。 (他們投資加密資產的三大理由是:加密資產與其他資產的相關性較低、加密資產是創新性技術,以及加密資產的上升潛力空間)。自該調查(2020 年6 月)進行以來,資管公司的操作表明了他們對於加密資產興趣的激增,標普500 公司的財報文件中與加密相關的內容也在增加,這使得一些人猜測機構在2021 年中會更多采用加密資產。

機構投資者參與度正在增加

圖片來源:Bloomberg Finance LP,JP Morgan Private Bank;2021 年3 月31 日

隨著比特幣網絡的發展,加密資產的持久性和價值預期也會增加。這正如我們曾看到過的Facebook 等網絡的發展相似。如果網絡上只有一個人,那將毫無價值。如果有100 人,它會有些價值,但是有數十億人在網絡中,它的價值將非常大。

梅特卡夫網絡效應

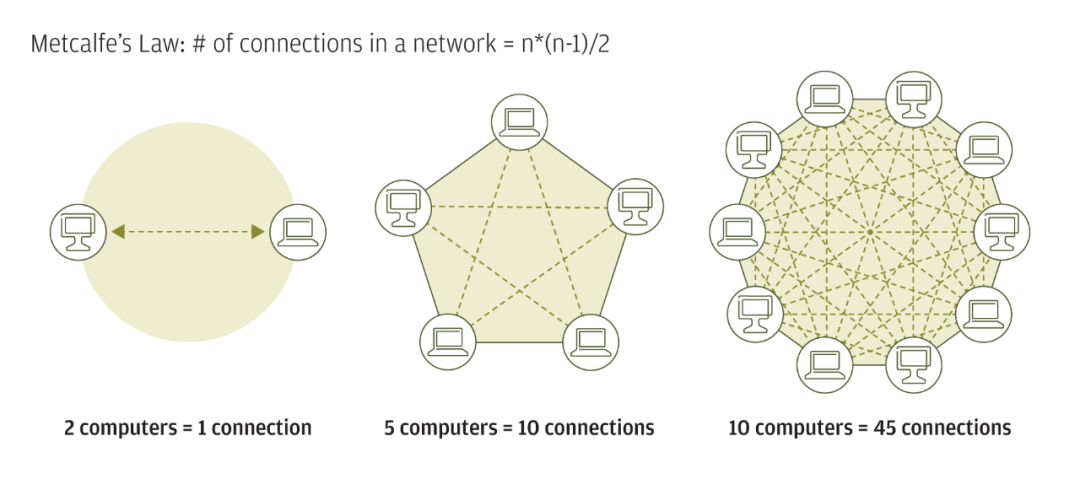

關於網絡效應的研究由Robert Metcalfe(Ethernet 的聯合創始人)在1980 年初期展開,並於1993 年規範化。他的分析基於這樣一個前提,即網絡的價值大於其網絡中的實際用戶數量,這要歸功於「鏈接」的力量。隨著用戶數量線性增長,網絡中的串聯數及其價值呈指數增長。也就是說,若網絡中有100 個用戶,那麼該網絡價值為100^2 = 10,000 而不僅僅是100。但這個數字可能是過於樂觀的,因為並非所有節點都可以相互連接,因此模型已經進行了修改。

網絡的價值隨著其用戶數量呈指數增長

圖片來源:Yoo, Christopher S., “Network Effects in Action” (2020). Faculty Scholarship at Penn Law. 2236.

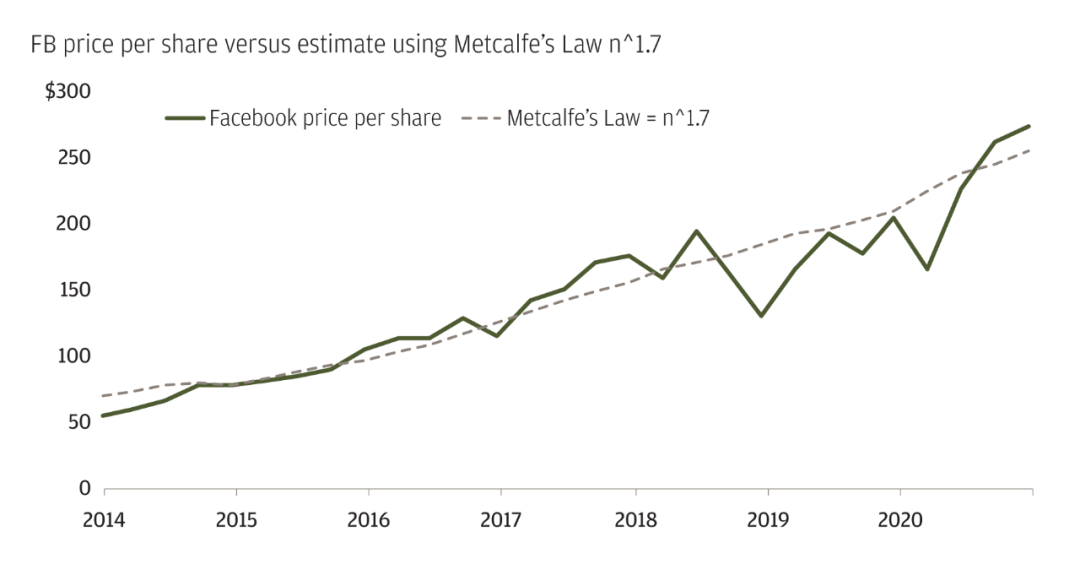

梅特卡夫定律幫助我們理解為什麼Facebook 現在是一家市值近1 萬億美元的公司。從2014 年到2020 年,若將歷史月活躍用戶與流通股價格聯繫起來,我們可以以n^1.7(原始比例為n^2)的函數,使用「廣義梅特卡夫定律」,對Facebook 的歷史股價進行估算。也就是說股票的價格可以通過活躍用戶數量的函數來表示。例如,截至2020 年12 月31 日,月活躍用戶數為28 億人;這意味著FB 的總價值約為2.8^1.7,即7250 億美元的市值,合每股約255 美元(非常接近年底7780億美元的實際市值,合273 美元每股)。該模型表明,自2014 年以來,活躍用戶數量每增加10% 將轉化為17%Facebook 的價值增漲。

Facebook 的股價可根據其用戶數量進行估算

圖片來源:Bloomberg Finance LP,JP Morgan Private Bank;2020 年12 月31 日

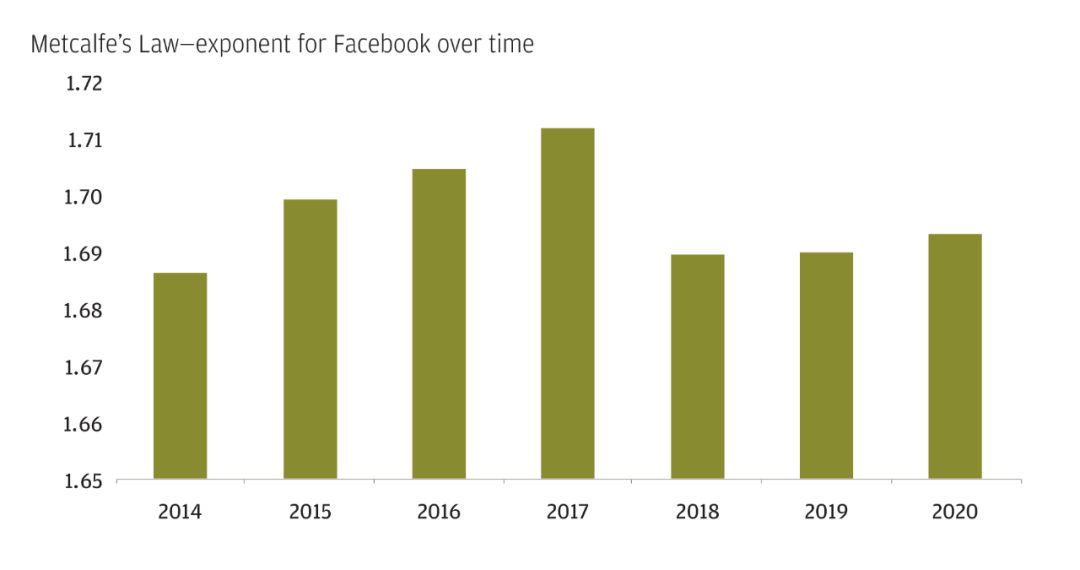

然而,在Facebook 股票的整個生命週期中,這個指數並不是一成不變的,隨著Facebook 的不斷成熟和持續創新,每個邊際用戶所產生的價值都在發生變化。早期,投資者可能懷疑網絡是否能夠走到成熟期,他們並不會為用戶所帶來的潛在價值買單——這反映在2010 年初期,低於平均水平的梅特卡夫指數。然而,隨著網絡進入成熟期的可能性越來越高,指數在2010 年中期迅速上升,並最終趨於平穩,這表明最終額外的用戶並沒有增加那麼多的增量價值。

隨著網絡步入成熟期,新增用戶對Facebook 價格的影響正在下降

圖片來源:Bloomberg Finance LP,JP Morgan Private Bank;2020 年12 月31 日

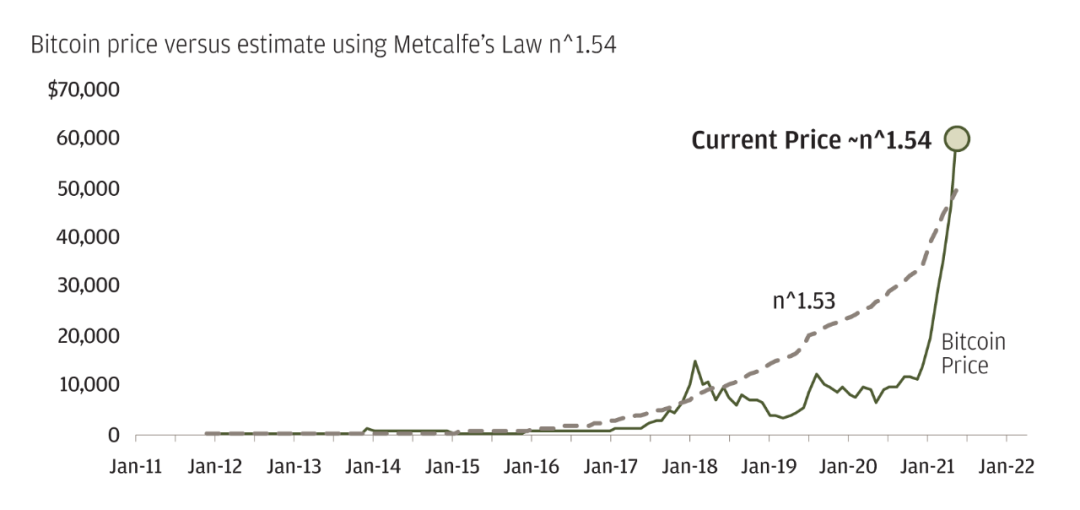

在考慮比特幣時,Facebook 的演變和梅特卡夫定律所捕獲的網絡價值是十分具有指導意義的。我們不是用Facebook 作為比喻對象,並通過梅特卡夫定律將以獲得一個並不精準的目標價格。我們也不會忽視Facebook 網絡可以通過廣告更容易地進行變現的事實。這個類比所展示出的一個成熟網絡的力量。如今,從各維度來看,比特幣網絡仍然不成熟,一共只有7000 萬個比特幣錢包,全球採用率不到1%;這意味著新用戶對價格(即其指數)的增量影響仍在上升。此外,以當前的比特幣價格計算,廣義梅特卡夫定律指數值為n^1.54。該指數表明比特幣投資者對比特幣的估值與梅特卡夫定律相符,然而價格卻有偏離。

比特幣錢包數量是其價格函數的一部分

圖片來源:Blockchain.com,Bloomberg Finance LP, JP Morgan Private Bank; 2021 年3 月31 日

不可否認,我們對於比特幣的未來的未來還存續諸多未知。例如,政府監管可能會產生什麼樣的影響?在我們不知道會由誰、以及如何監管比特幣和其他加密資產之前,我們很難辨別其對網絡發展的影響。如果制定法規來保護投資者,那麼最終這些法規可以為打造更理想、更持久的網絡做出貢獻。當然,比特幣並非沒有競爭對手。如今有超過4,000 種加密資產。我們預計最終只會剩下一個或幾個贏家。每個倖存者都將代表一個特定的賽道、並有不同的使命。也就是說,這可能是貿易、價值存儲,已經鏈上應用平台之爭。比特幣的先發優勢(據2021 年4 月數據,比特幣市值約佔加密市場總市值的一半)或將成為其作為數字黃金的最佳保證。

這對於投資者來說意味著什麼?

在我們看來,比特幣在被廣泛採用的道路上達到了一個關鍵性的里程碑,機構投資者對網絡的信心日益增強。由於比特幣價格仍然非常不穩定,並且它與其他主流資產的相關性一直無法保持一致,因此對於一些投資者來說,可以進行小規模的配置。設想,如果比特幣被廣泛採用,你的投資可能會賺幾倍,或者如果比特幣沒有成功,你的投資也只是張水下的期權。

比特幣的不一致相關性使其在早期只適合於少量配置

圖片來源:Bloomberg Finance LP, JP Morgan Private Bank. 其中指數包括: 黃金指數, 美元指數, 標普500 成長指數, IEF 指數(7-10 年美國國債指數);2021 年4 月23 日

最終,如果比特幣進入成熟期,我們期望它看起來更像黃金。在那個階段,比特幣將適用於那些將大量資金配置在黃金上的投資組合策略中。但我們現在還未到那一刻。

為了讓比特幣跨越從作為「值得考慮的看漲期權」到戰略投資組合資產的門檻,我們需要看到其波動性在未來趨於穩定,當其他主流資產價格波動時,比特幣的價格的波動不再如此離譜,這才能使比特幣從其他加密資產中脫穎而出,成為最終贏家。