貨幣政策的作用和局限性。

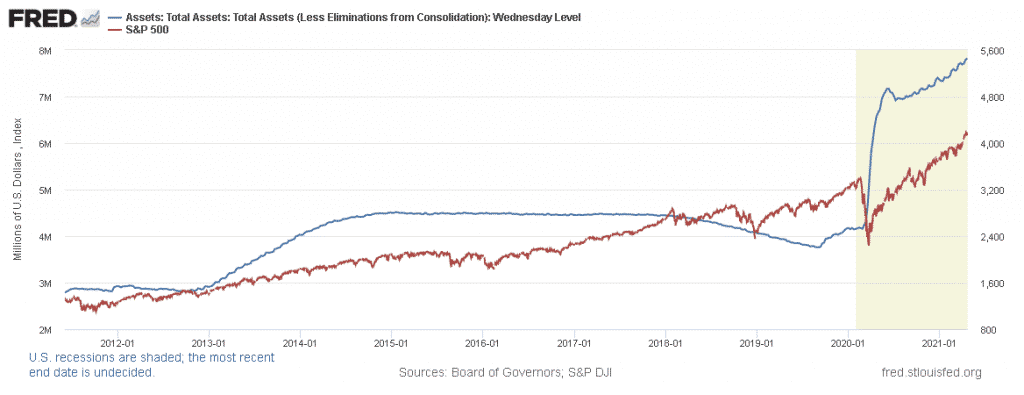

金融市場與貨幣政策密切相關。可用流動性的演變已成為某些市場波動和演變的決定性因素 [voir article]. 了解貨幣政策當前的作用及其局限性非常重要。

當前貨幣政策的影響。

在過去的二十年裡,中央銀行增持了越來越重要的責任。美國的貨幣基礎自2000年以來增長了十倍,這是相當可觀的。危機重演促進兩極經濟的發展:每次危機都需要相當大的干預,以避免公司和國家的任何區塊鏈失敗。

此外,從長遠來看,流動性統治著金融市場。公共債務的膨脹直接有利於金融市場的膨脹,以及這個世界的財富。國家創造了他們譴責的富人。貨幣政策已成為維持股市上漲、財政赤字和可持續償付能力的決定性因素。因此,隨著國家赤字的增加,中央銀行的影響力也會增加。

降低貨幣政策的有效性。

貨幣政策面臨各種限制:

速度問題(“速度陷阱”)。自2000年以來,美元在經濟中的流通速度下跌了50%。這是相當可觀的。也就是說,我們在數量上的花費往往是20 年前的一半。債務問題。流通貨幣的增加導致債務的機械增加。這只會助長企業盈利能力下跌和工資停滯。貨幣政策的不可逆性。貨幣供應量(和公共債務)的增加已不可逆轉 [voir article]. 因此,當前貨幣數量的增加意味著未來的貨幣創造。

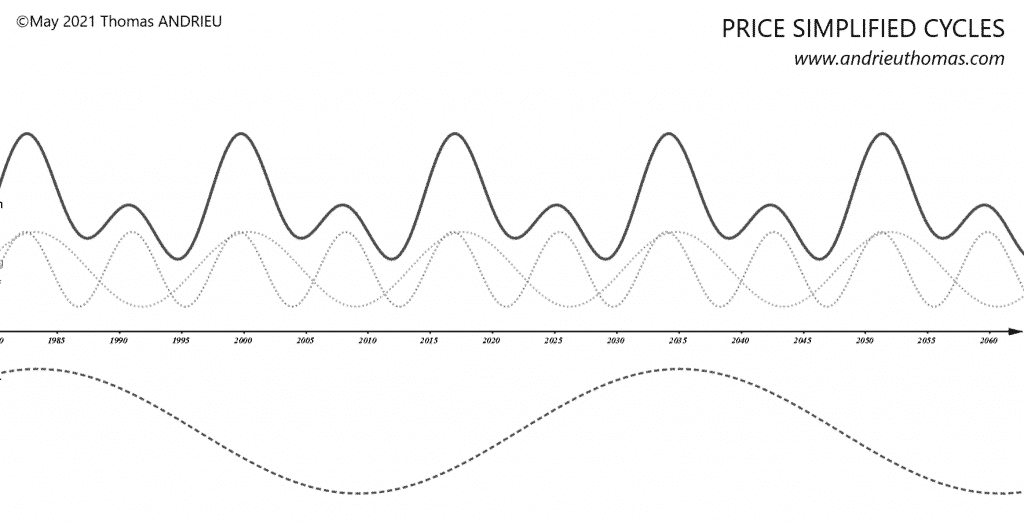

資料來源:www.andrieuthomas.com

事實上,如果我們回到1700 年以來,我們會觀察到擴張性貨幣政策的定期復發。對於英格蘭的資產負債表[1],每個擴張時期一般持續26 至27 年:1706-1732、1808-1834、1921-1947。此外,我們還將注意到1815 年、1864 年、1920 年、1974 年的通貨膨脹峰值,它們也遵循精確的規律 [voir article]. 未來15 年的這些通脹風險進一步限制了貨幣政策的有效性。

轉向貨幣政策的重新定位?

經濟平衡的變化

一些因素傾向於表明,中央銀行將被迫審查其政策,可能在2025/2026 年和2032/2034 年左右。這兩個時期非常一致,因為它們都來自對增長、利率、通貨膨脹和股票市場的研究。因此,有幾個因素傾向於支持貨幣政策的長期重新定位:

一方面,通脹風險 [voir article]. 通貨膨脹遵循精確的周期性邏輯,與增長周期相關。週期性地,接下來的二十年應該標誌著兩個通脹週期的複蘇,包括2030 年代中期的一個主要周期。這意味著我們自1981 年以來就知道的通貨緊縮週期(通脹下跌)結束。另一方面,週期性的經濟和金融動態。對增長的研究往往表明,從現在到2026 年可能會出現放緩時期,隨後是2032 年和2034 年。同樣,我們可以預期金融市場的持續表現會有所放緩。 [voir cet article de Valentin Aufrand]. 從市場研究中得出的風險期與利率和經濟的風險期密切相關。最後,貨幣週期重現。利率是我們負債累累的經濟體的核心。利率的演變在結構上是周期性的,幾乎不可能想像超負利率 [voir article].

總之,沒有貨幣動力是永恆的十多年來,各國令人擔憂的預算漂移意味著貨幣漂移。通過支持公共和私人債務,中央銀行幫助維持通貨緊縮、利率和增長下跌以及失業率上漲之間的平衡。這種動態幾乎不會再持續10 到15 年。歷史表明,主要經濟餘額的調整意味著貨幣餘額的調整。

對金融市場和社會平衡的影響。

正如我們所看到的,當前的貨幣政策通常導致維持債務平衡和增長下跌,特別是在過去20 年中。這種經濟動態體現在,例如,工資漲幅下跌、稅收負擔增加和社會緊張局勢。例如,如果未來貨幣政策變得更加嚴格,由於不可能在10 或15 年內保持當前的平衡,這將引發重大的社會變革。

事實上,在過去40 年中,國家的權重增加了。 2020年,法國公共支出超過GDP的60%,而稅收壓力則趨向於GDP的45%。在許多國家,這種差距只能通過連續出現的巨額赤字來維持,也只有通過中央銀行的支持才有可能。這種經濟壟斷不可避免地反映了勞動人口和非活躍人口之間的緊張關係。貨幣政策的變化將反映財政政策的變化,產生深遠的社會後果。

加密貨幣,未來何去何從?

不可否認,加密貨幣仍然與金融市場的整體狀況有關。可用流動性的重要性在很大程度上解釋了加密貨幣的看漲走勢或強有力的修正。他懷疑央行政策是加密貨幣價格上漲的主要解釋。因此,貨幣政策可能的重新定位將導致大型資產類別的出現或減少。

央行干預的減少將系統性地導致債券價格下跌,以及股票、房地產和大多數金融資產的表現可能放緩。在這方面,長期調整貨幣政策的需要可能會減緩某些資產類別的出現,例如加密貨幣。

但是,這種說法需要加以限定。例如,在2017 年,加密貨幣的看漲反彈也伴隨著美國中央銀行的緊縮政策。[2]. 在經濟寬鬆的背景下,確實有可能改變貨幣政策,這通常有利於加密貨幣等資產。

綠色信號?

由於貨幣政策,市場對未來幾年的前景充滿興趣。 2018 年1 月,由於流動性短缺,股市進入高估區(見上圖,藍色流動性和標普價格紅色)。結果,數字資產等波動最大的市場在2020 年之前大幅回調。當流動性因健康危機而變得非常充裕時,加密貨幣的大規模反彈(以及股票的反彈)得以釋放。

因此,到2024/2025 年,全球可用流動性應保持高於估值。因此,這限制了加密貨幣和股票市場崩盤的風險。此外,加密貨幣衍生品市場的發展以及眾多機構的倉位使得形成更加穩固的支撐。

最終,貨幣政策在(非常)長期內是不可持續的。有問題的是,通貨膨脹、速度、失業和債務、貨幣週期等的風險。貨幣政策可能的重新定位將自動導致大型資產類別的出現和下跌,就像1980 年代的情況一樣。貨幣政策的重新定位也將導致財政政策的重新定位,這應該會產生戰略性的經濟和社會後果. 儘管如此,在接下來的幾年裡,這種動態應該與當前的情況保持基本相似。

[1] 英格蘭銀行資產負債表– 英國總資產(BOEBSTAUKA) | 弗雷德| 聖路易斯聯儲(stlouisfed.org)

[2] 數量緊縮。

資訊來源:由0x資訊編譯自THECOINTRIBUNE。版權歸作者Thomas Andrieu所有,未經許可,不得轉載

0X簡體中文版:重新調整貨幣政策…