摘要:Perpetual Protocol Curie 版將會在以太坊二層網絡Arbitrum 運行,具備可擴展性增強、流動性聚集、自由的市場創造等特點。

永動的 Protocol Curie 版將會在以太坊二層網絡Arbitrum 運行,具備可擴展性增強、流動性聚集、自由的市場創造等特點。

撰文:Perpetual Protocol

在永續協議主網平穩運行超過半年後,永續協議正式公佈新版本「Curie」(居里),Curie 正式版將會在以太坊二層網絡Arbitrum 運行,開啟永續協議的新篇章,具備可擴展性增強、流動性聚集、自由的市場創造等特點,為用戶提供媲美中心化交易所的新一代DeFi 衍生品體驗。

命名說明:居里夫婦在科學領域諸多創造是現代科學與物理學的基礎,我們希望以「居里」命名永續協議V2,以期永續協議能夠成為未來DeFi 世界的基礎協議之一。

上一篇章:進擊的V1

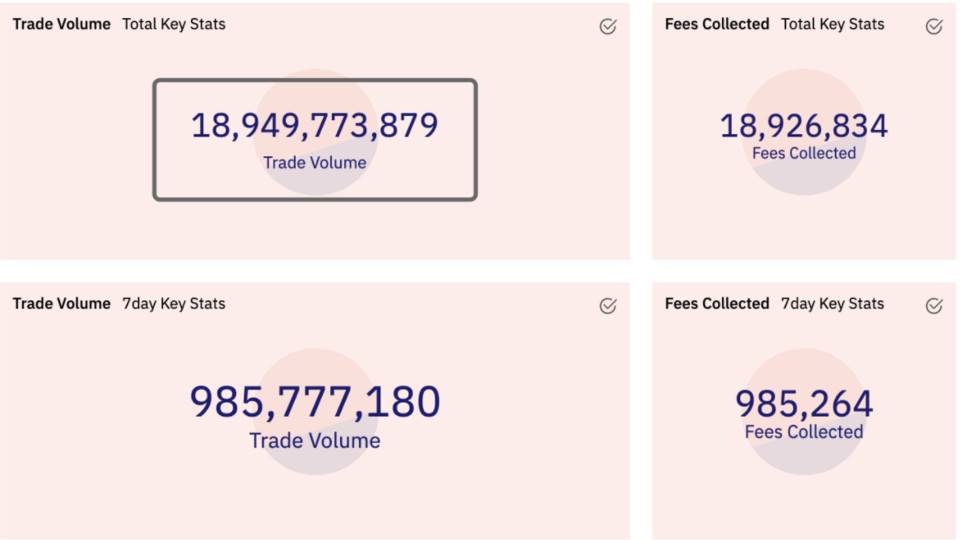

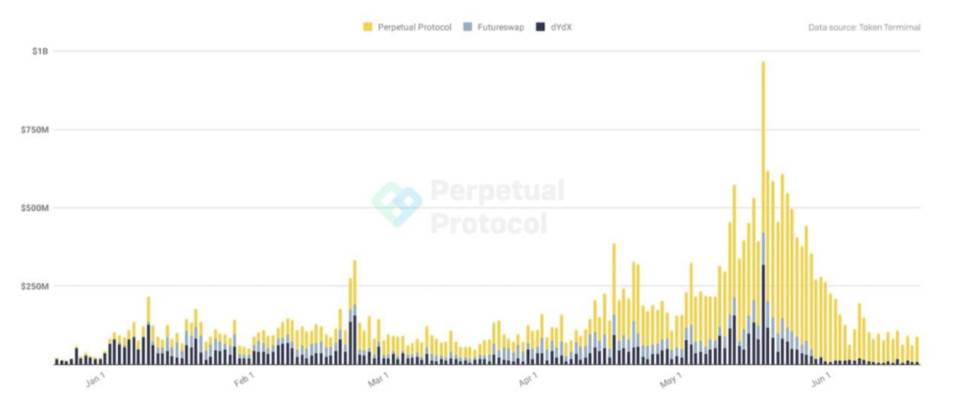

從2020 年12 月15 月永續協議V1 主網上線以來,交易量逐步攀升,在197 天中取得了190 億美元的總交易額。

在鏈上永續合約衍生品當中,佔據80% 以上的交易額(數據來自Token Terminal)

在過去幾個月中,永續協議先後迭代了多個重要更新,以保證協議的健壯成長。

-

部分清算機制

-

每週交易市場上新

-

Staking 系統上線

-

…….

新篇章:「Curie」——DeFi 衍生品的終局拼圖

隨著人們鏈上活動頻繁度的提升,對鏈上衍生品的可組合性、擴展性、易用性等提出了更高要求,永續協議V2,將會滿足這些需求。與此同時,作為vAMM 的原創協議,永續協議V2 保留了可以交易包括數字貨幣/ 股票/ 大宗商品在內的任何資產的特點。

「Curie」概覽

來自未來的DeFi 用戶體驗

「Curie」將會完全部署在Layer2 Arbitrum 上,將提供比一層網絡更快、更便宜和更可靠的交易體驗。

此外,「Curie」將會使用聯合保證金的模式,並在後續更新版本中增加多種保證金資產。

更加聚集的流動性解決方案

「Curie」將是一個更輕便的協議,我們將交易執行耦合在Uniswap V3 中,以此提供更具有集中性的流動性。更新後的vAMM 將為掛單(maker)和交易者(trader)鑄造vToken,分別用以放置區間流動性與執行買入和賣出交易。

每個人都擁有創造市場的權限

所以的新創市場,將會使用Uniswap 作為交易層,適用Chainlink 作為預言機,PERP 的質押者將能夠在這一功能中擁有更多的選擇,獲得更高的權益。

「Curie」路線圖

-

v2.0 測試網

-

v2.1 主網上線& 默認做市策略

-

v2.2 限價單& 流動性挖礦

-

v2.3 多保證金資產

-

v2.4 無需可創造新市場

更加聚集的流動性

流動性困境是所有DeFi 協議的難題,流動性不足帶來的後果是用戶不得不在交易中接受更高的滑點,由於永續協議v1 的流動性均勻的分散在定積曲線上,也面臨著類似的問題。

「Curie」的顛覆性創新正是擺脫流動性依賴的關鍵,能夠更大的提升資金的使用效率:將永續協議的vAMM 模型與Uniswap V3 耦合,經濟模型與機制邏輯放在永續協議上,通過Uniswap V3 進行交易的執行層。借助Uniswap V3 的資金高效使用特點,這一創新將使永續協議的掛單者(即maker,以下簡稱maker),能夠將流動性放置在某一更集中的區間,從而獲得更高的手續費分潤。同時,正因為Uniswap V3 所帶來的可組合性提升,永續協議也將有機會與更多策略性做市協議等進行組合。

此外,在「Curie」中,「Leveraged LPs」(槓桿LP)是另一大創新,maker 可以依照喜好去分段放置槓桿放大過後的流動性,對於那些對流動性策略有較高要求的用戶而言,無疑是極好的工具。

與永續協議V1 相似,「Curie」中最重要的協議組件仍然是Clearing House,用戶將可以依照風險偏好對抵押物資產加槓桿鑄造vToken 的虛擬資產用以提供流動性或進行交易。以存入100USDC 為例,放大10 倍槓桿可以鑄造出1000vUSDC,若用戶希望以maker 角色提供流動性,則可以將v1000USDC 分成500vUSDC 和0.25vETH (假設ETH 現在價值2000USDC)放置在希望放置的vUSDC-vETH流動性池內對應定積曲線上的區間。

同理,若用戶希望以trader 角色進行交易,則可以用1000vUSDC 中的任意金額進行買入開多或賣出開空的操作。

這意味著,「Curie」的用戶角色不再單一的只能依據當前市場價格進行操作,去賺取方向性盈利,更可以根據自己的策略與風險偏好成為maker,在做市中賺取交易手續費與部分方向性盈利。

聯合保證金模式與多保證金資產(Cross-margin&multi-assets collateral)

聯合保證金模式意味著用戶可以在「Curie」上用錢包地址餘額同時開設多個市場的多個倉位。而多保證金資產功能將會在v2.3 中添加,舉例而言,用戶可以用ETH 作為保證金去開設看空或看多的BTC (或任意資產)-USDC 市場的倉位。以下是一個簡單的舉例說明*:

Alice 以ETH 為抵押物在BTC-USDC 市場買入開多,當BTC 上漲時,此時平倉的Alice 將會收穫更多的USDC,當BTC 下跌時,此時平倉的Alice 將不會獲得比開倉時更多的ETH。

無需許可的創造新的交易市場

在「Curie」更新到v2.4 版本時,在滿足一定的PERP Staking 數量的前提下,將允許任何人參與到市場的創造中來,除了maker 和trader 之外,平台增加了無准入市場擁有者這一全新角色。這意味著,只要任何的標的能夠被Uniswap V3 的TWAP 或者Chainlink 二者之一餵價,則它在「Curie」系統內即被認定為可開設新市場的標的。

當然,正如開篇所言,作為vAMM 機制的創造協議,虛擬AMM 意味著系統不受真實資產流動性牽制,在未來「Curie」將支持包括但不僅限於股票/ 大宗商品/ 貴金屬等標的的合約交易。

除此之外,市場的創造者甚至可以決定每個市場的結算貨幣單位,在以非穩定幣作為結算貨幣時,將為用戶提供更好的便捷性。

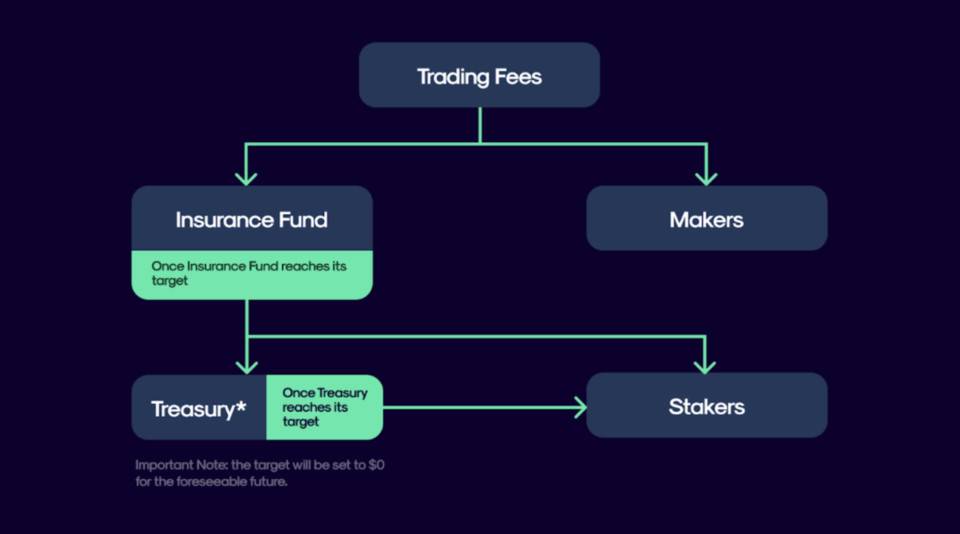

代幣經濟模型更新

由於機制的迭代與更新,在永續協議V1 中,協議收入增長的變量過大導致了手續費分潤進度遲滯,但是在「Curie」當中,手續費分潤的方式與比例將會由治理決定,言外之意,在新的機制下,我們很有信心一旦「Curie」上線我們就可以盡快開啟手續費分潤。

除了能夠獲取公開市場的手續費外,由Perpetual DAO 部署的市場都會與PERP Staker 進行手續費分潤,總體由三部分構成

-

公開市場的交易手續費

-

由用戶創造的新市場

-

在Clearing House Vault 和Insurance Fund 中存留的資金通過主流借貸協議借出的收益

伴隨著Uniswap V3 流動性與交易量的日益增加,圍繞著它產生的第三方單幣做市策略也呈現湧現狀態,對於「Curie」來說,我們也會積極與相關頭部協議進行戰略合作,為希望在「Curie」中進行做市的maker 提供最優策略從而保障收益。

以下流程圖講述了在「Curie」中我們將如何進行手續費分潤。

Makers 在系統中扮演關鍵作用,因此在進行平台手續費分潤時我們會一定程度的考慮向maker 傾斜,正式的比例和數字我們將會在「Curie」正式上線前後確定並同步給社區。

此外,鑑於「Curie」的本身特點,永續協議本身的健壯性將不再過多依賴於Insurance Fund 的健壯性,除非在遇到極端黑天鵝事件時Insurance Fund 內資金數量會降低,否則理論上將保持持續增長。因此在「Curie」啟動時,Insurace Fund 的粉紅目標比例(當前開倉金額與Insurance Fund 的比率)將設置在0%,這樣一來,一旦協議啟動V2,用戶將清楚的知道在何時可以開始拿到分紅。

以上為Perpetual Protocol 永續協議的V2 的主要內容,詳細的運行原理/ 機制/ 功能特點/ 經濟模型/ 代幣模型等將逐步在永續協議官方文檔中更新。