數字資產的範圍正在穩步增長。特別是安全令牌組預計將出現強勁增長。但新的代幣發行是否也到達了社會的中心或投資者的中心?區塊鏈技術如何用中型代幣成功取代舊結構。一條評測。

到目前為止,加密貨幣市場一直代表著最大的風險和巨大的波動性。仍然混亂的資產類別的概況並不適合擁有住房貸款和儲蓄合約以及里斯特養老金的普通儲蓄銀行客戶。所以難怪很少有人仍然信任數字資產。

現在,即使是區塊鏈技術和代幣媒介也不會為住房貸款、儲蓄合約和人壽保險的風險規避支持者做出貢獻,他們自己創建多元化的代幣投資組合。即使是真實資產,不再是原生加密貨幣,未來幾年與中型代幣接觸的恐懼感仍然很高。

無論是建築社會儲蓄者還是加密貨幣日間交易者:如何到達“中間”

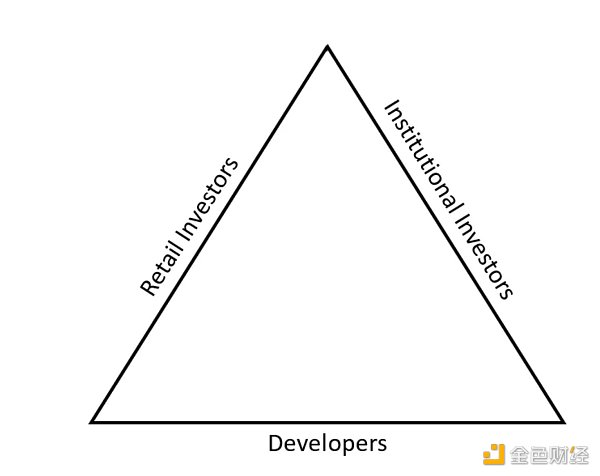

雖然代幣投資以前只是數字專家的事情,但一條通往社會中心的更強大的道路正在鋪平道路。這與那些除了儲蓄賬戶、建立社會合約和人壽保險外不進行任何投資的人無關。也不是只做他們的銀行顧問建議開戶行的投資者。相反,它是關於獨立保存一個或另一個指數基金或什至對股票進行個人投資的投資者類型。

最遲自2008 年金融危機以來,大多數投資者已經意識到銀行的金融產品不必如此安全。低利率使人壽保險和建築社會合約盡可能沒有吸引力。因此,新投資提議的框架條件和論據比以往任何時候都好。

為了使代幣適應能夠惠及大多數投資者,除了明顯更好的用戶友好性和安全的託管解決方案外,還需要一個包含腳踏實地的真實資產的報價。與比特幣和其他區塊鏈協議一樣令人興奮的是,它們只能而且應該只佔投資組合的一小部分——絕對的加密貨幣愛好者除外。其餘的應該分為股票、房地產、貴金屬、債券和現金。許多人不知道的是:證券代幣報價已可用於上架的所有資產類別。

如何建立具有吸引力的數字資產的雙金融體系

重點不是關閉銀行的證券賬戶,而是將資金投入證券代幣。相反,整個區塊鏈經濟的目標必須是實現雙重財富部門。在中短期內,目前形式的銀行賬戶和證券賬戶沒有任何辦法。因此,與其拼命嘗試替換通常運行良好的銀行服務,不如創建傳統世界中尚不存在的新服務。

這是確保在未來幾年內平穩過渡到中型代幣的唯一方法。無論是數字法定貨幣還是公司股票,默認情況下它們僅基於代幣而不再基於證券化證券。只有通過融合和兼容性才能順利過渡到代幣經濟,即客戶友好的過渡。平穩過渡的替代方案將是類似於目前委內瑞拉的情況。在傳統金融體係不再有效的地方,區塊鏈替代品可以形成一個安全網並且發展得特別快。然而,這樣的轉變是不可取的。

決定的不是媒介,而是投資物業

決定是否進行投資,不應該根據證券化媒介,而應該根據投資物業的質量來決定。如果現在可以藉助區塊鏈技術和比“舊世界”更好的框架條件來挖礦新資產,那麼投資者也將不可避免地投資於代幣。

最初可能會有保留。遲早,(機構)投資者的錢總能找到最佳投資的合理途徑。如果新的代幣化房地產和公司股票表現高於平均水平,那麼市場將不可避免地決定支持中型代幣。代幣化的優勢必須通過有吸引力的回報和良好的可交易性來證明。如果他們這樣做了,那麼擔心數字資產、ergo 安全令牌產品不會獲得接受是沒有根據的。

馬車和汽車

從模擬資產管理到數字資產管理的轉變可以想像成類似於從馬到汽車的轉變。 100 年前,街道上只有幾輛汽車,主要是馬車,但隨著時間的推移,情況發生了變化,直到最後只有汽車主宰了街景。

許多新的房地產投資平台正在發起類似的轉變。這方面的例子是使用區塊鏈技術的Finexity 和KlickOwn。在前台或對外交易所中,幾乎沒有關於區塊鏈的字眼。重點是投資者可以投資的有吸引力的房地產項目。精心準備,正如Engel & Völkers 房地產經紀人所習慣的那樣,投資者可以投資於個人房地產。與不使用區塊鍊和代幣的類似房地產項目相比,投資者只是從更好的框架條件中受益。

不僅可以通過更高程度的自動化降低成本。特別是,可以使小票的可交易性成為可能,這在以前在經濟上是不可行的。因此,它是一個基礎設施,首先,它可以實現更容易、更便宜和更快的可交易性。這使得投資物業能夠以經濟的方式開發並提供給以前只對機構投資者開放的廣泛投資者受眾。

正是那些優秀的、新的投資產品,將確保越來越多的“普通投資者”逐漸選擇數字資產。這一演變過程將需要很多年才能完成,並且需要解決許多保留意見。幾年後,到目前為止,最終只會保留令牌基礎設施。然而,在此之前,模擬和數字資產將並行存在。

免責聲明

本文由BTC-ECHO於2020年1月發表,現已重新檢查更新。

資訊來源:由0x資訊編譯自BTC-ECHO。版權歸作者Sven Wagenknecht所有,未經許可,不得轉載

0X簡體中文版:如何說服社會中層關於數字資產