摘要:隨著DeFi繼續下行,我們提出一個短期看跌但中期看漲的案例。

上週,加密貨幣市場繼續緩慢走低,BTC已經發現自己在30,000美元以下交易,ETH牢牢低於2000美元。本週,我們提出了一些指標,論證了DeFi部門的短期掙扎,但長期收益的情況。牛市和熊市之間的戰鬥仍然活躍,因為比以往更多的資金仍然被擱置。

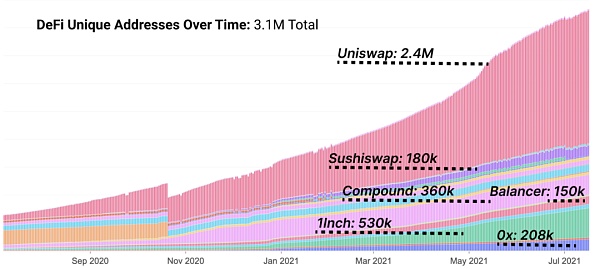

看漲DeFi的論點始於其用戶入駐的軌跡。作為一個新生的市場,從最初的增長曲線開始,大約一年後,DeFi仍然是一個相對未被發現的加密貨幣領域。然而,DeFi的用戶群增長是爆炸性的,即使在熊市時期也是相當驚人的。

這種在市場困境中加入的能力是產品市場適應性的一個重要指標,DEX和DEX聚合器仍然是採用方面的明顯領導者。過去幾個月的增長已經從今年早些時候的拋物線式增長慢慢開始持平。

交易所ETH餘額繼續呈下降趨勢,儘管價格不斷下降。這展示了以太坊在其自身生態系統中的效用,對ETH作為基礎層抵押品的需求持續存在。自DeFi夏季以來,逐月的累計資金流出一直持續,表明資本繼續從中心化交易所轉移到DeFi生態系統中。

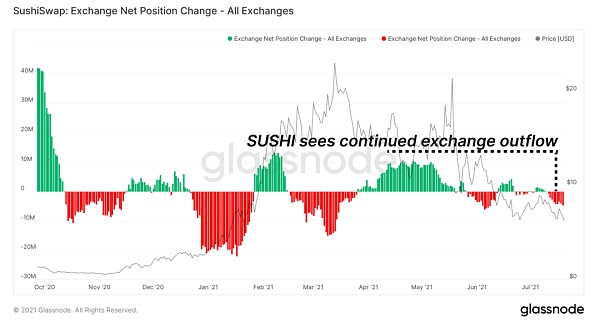

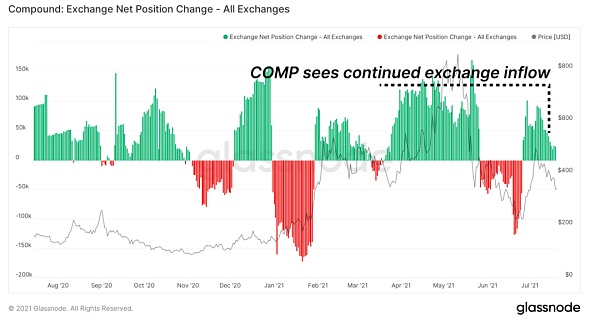

同時,像COMP這樣用途有限的token一直被送到交易所持有或出售,而不是留在鏈上。請注意,SUSHI和COMP都是通過流動性激勵來積極耕作的。一個因其在生態系統中的使用而留在鏈上,另一個則被送到中心化交易所。

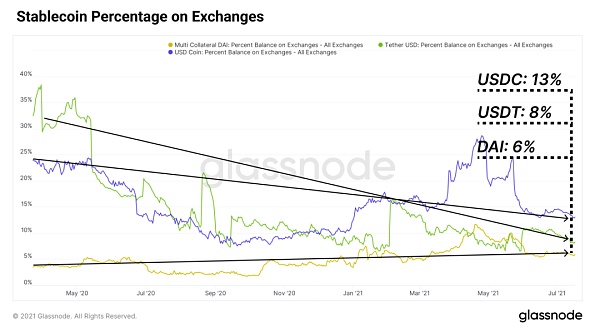

穩定幣流動

在無風險的資本(穩定幣)中,數十億美元仍然在DeFi空間中晃蕩。在牛市期間,一個普遍吹捧的看空預測是,一旦市場下跌,流動性將從生態系統中流失,坐在現金中,DeFi的資本效率將是一個孤立於牛市的事件。相反,這些風險資本一直堅定地留在鏈上,其中大部分被定位在DeFi上。

在牛市期間,穩定幣的流量和資金池由DEX協議(如Uniswap和Sushiswap)強勢引領,因為對風險對的交易需求升高,以及token farming。

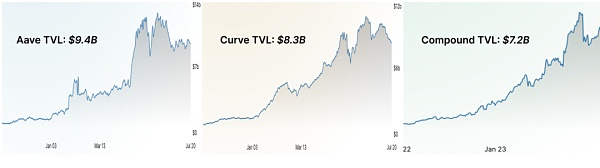

在這個低風險期,自然而然,生態系統中對風險關閉資本的需求也加強了。這表現在Aave(借貸)、Curve(穩定幣DEX)和Compound(借貸)在託管穩定幣流動性池方面出現了明顯的主導地位。目前的市場行為是將穩定幣存入Aave、Compound和Curve以賺取收益,這似乎比另一種方式更受歡迎–將穩定幣留在中心化交易所等待購買機會。

雖然Uniswap和Sushiswap等風險投資平台的整體流動性仍然持平或下降,但市場已經看到流入Aave、Curve和Compound等借貸市場的資金在增長。觀察趨勢轉折的一個指標是,當情緒發生轉變,抵御風險的資金開始回流到抵御風險的DEX市場。

雖然這些論點在很大程度上支持低風險的方法,但它們對DeFi的未來是中長期看好的–資本留在生態系統中作為養殖治理token的馬厩,意味著分配者相信這些項目並支持該空間。在經濟低迷時期,分配者轉向DeFi而不是離開,這一事實充分說明了去中心化金融的未來。

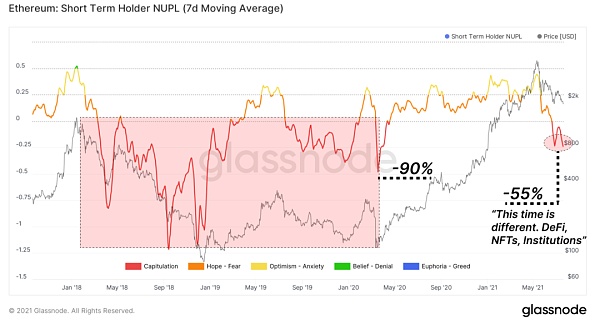

ETH的短期持有者正處於投降模式,NUPL水平被推到自2020年初以來從未感受到的痛苦門檻。隨著ETH價格從高點下跌55%,ETH買家在牛市中未實現的損失總額目前為ETH市值的-25%。如果2018年是任何形式的指導,在達到與2018年中期至2020年初相同規模的投降之前,仍有下行空間。

各個DEX的交易量都很平淡,波動性也很平淡。可以說,在新生市場,健康的增長看起來就像持續的月度增長,因為它在一個基本未開發的市場中增長了蛋糕。明確的產品市場適應性往往是由這種堅定不移的增長推動的,只有在高市場滲透率的情況下才會放緩或呈橫向趨勢。關鍵問題是,DEX的增長是否在一定程度上依賴於牛市的投機?下一個3百萬用戶和1000億美元的邊際量從哪裡來?

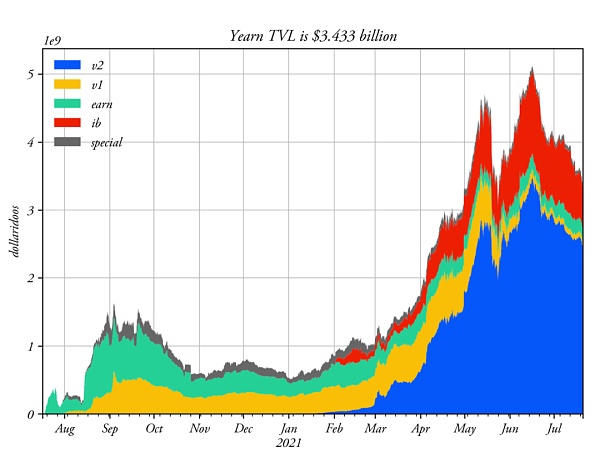

我們周而復始地展示了無風險利率在藉貸平台收益率方面的壓抑。現在,即使有流動性激勵,也牢牢低於4%,收益率聚集器提出了追逐收益率的下一道防線。因此,即使是DeFi的寵兒聚合者Yearn,收益率也同樣壓縮,現在低於4%。 Yearn在推出V2保險庫產品後,經過一段時間的強勁增長,TVL也出現了相應的下降。流動性似乎只能像它所追逐的差異化收益率一樣忠誠。

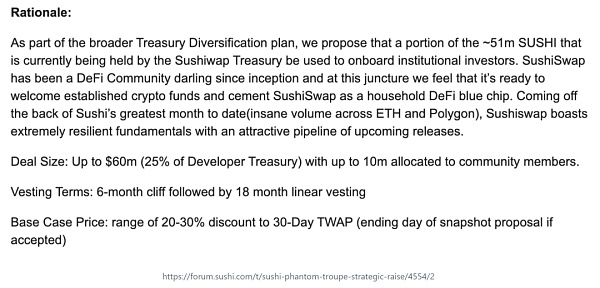

隨著流動性的退出,協議收入也在減少。對token持有人的收費縮減。債務不再以以前的流星速度增長。迅速成長的團隊意識到他們需要使其國庫中的資金多樣化。依靠自己的token獲得資金成為一個問題。如果token的價格降得太低,他們將無法支付給開發者。或者用美元等價物支付給這些開發者的價格將是過多的token。以最近Sushiswap轉向機構投資者為例,可以看出這一點。

最近Sushiswap提出的通過機構投資者進行資金分散的建議,在治理論壇上引起了激烈的爭論。

越來越多的團隊在公開市場上出售token,向投資者出售股權和token,以獲得庫存中的穩定幣,並且總共採取了一些措施,表明在DeFi有明確的願望來對沖任何進一步的衰退風險。出售代幣的團隊有壓低價格的風險,不出售代幣的團隊有關閉項目或在嚴重衰退中解僱開發人員的風險。在我們繼續前進到未知的領域時,各團隊將努力達成一個健康的平衡。

結束語

隨著DeFi的估值努力捕捉競價,基本面仍然是一個短期看跌活動的混合袋,但中期看漲的資本流動。雖然配置仍然是低風險,但配置者在生態系統內保留了大量的流動性。這預示著如果基本面和估值找到了看漲的基礎,就會有大量的資金等待部署到風險資產上。

基本面推動了短期看跌但中期看漲的觀點。

- 用戶增長繼續增長,但速度趨於平緩。

- ETH持續淨流出交易所。

- 實用性驅動的治理代幣出現了淨匯率流出,而直接效用較少的治理代幣則出現了淨流入。

- 儘管市場動盪不安,但以穩定幣為中心的平台,如Curve、Aave和Compound的TVL仍保持橫盤上升的趨勢。

- 交易量回落到1月的水平,收益率在下降,協議收入在穩步下降。

作者| Luke Posey