原文作者:Yule Souza Andrade 翻譯:Mr獨角獸

隨著DeFi 的發展和演變,更多的金融產品從傳統金融出口到加密領域。 Tranches 是在金融系統軌道中有大量應用但在去中心化金融中仍未被探索的產品之一。當您第一次聽說檔次時,它可能聽起來像是一個非常複雜的財務術語。我承認我也有這種印象,但是通過一個例子我們可以看到它們實際上很容易理解。

本文將區分優質和粗糙的作品,那麼,這將解釋我們如何能夠利用零息債券槓桿固定收益檔,最後,做一些使用上的DEFI生態系統解決方案檔項目的概述。

DeFi 抵押債券檔次

簡而言之,檔次是將金融投資分成具有不同風險/回報特徵不同部分的一種方式。看看下面的情況:

Ana和Bia,兩個人,不同的風險偏好

假設Ana是風險厭惡者,她有1000 美元的USDC 可供投資,但對固定利率收益率更滿意,她需要保證她將獲得的回報。她願意放棄更高的回報,以換取可預見的收益。另一方面,Bia非常熟悉金融市場。她總是希望用她的錢賺更多,並且也有投資的資本。

第一個簡單的解決方案

一個中間人(一個去中心化的中間人)觀察Ana 的情況,可以拿走她1000 美元的USDC,並為她提供一年10% 的固定利率。她會將她的資金存入一個可變利率的收益生成協議中,這將在整一年期間產生收益。

一年後,中介可以用協議中產生的利息向安娜支付1000+100 USDC。

問題是:如果協議沒有產生他預期的結果怎麼辦?如果協議返回,在期限結束後,承諾給Ana 的金額少於100 美元怎麼辦?簡單地做上述對中間人來說風險很大,所以他把這個風險賣給了Bia。

由此產生的方案

Bia 願意購買Ana 的100 美元債務,以換取可變收益協議對Ana 資本產生的任何額外回報。那麼讓我們分析一下可能性:

在場景B 中,協議收益低於向Ana 承諾的收益,因此Bia 用她的資金承擔了損失。

在場景B 中,協議收益低於向Ana 承諾的收益,因此Bia 用她的資金承擔了損失。

在方案A 中,Ana 和Bia 的資金都存入了產生收益的協議中。由於一年後的回報為132 美元,協議可以向Ana 支付承諾的費用,而Bia 可以獲得所有額外的回報。

在場景B 中,協議收益低於向Ana 承諾的收益,因此Bia 用她的資金承擔了損失。

在方案A 中,Ana 和Bia 的資金都存入了產生收益的協議中。由於一年後的回報為132 美元,協議可以向Ana 支付承諾的費用,而Bia 可以獲得所有額外的回報。

在方案A 中,Ana 和Bia 的資金都存入了產生收益的協議中。由於一年後的回報為132 美元,協議可以向Ana 支付承諾的費用,而Bia 可以獲得所有額外的回報。

分期是金融應用的強大工具,因為它們可以吸引對風險、投資期限或利率接受程度不同的用戶。它還允許投資者和流動性提供者定制他們的策略以更好地滿足他們的需求。

應用檔次

從本質上講,我們將Compound 的投資分為兩種產品檔次:Ana 的報價可以稱為高級檔,通常包含風險和擔保較低的資產。與此同時,Bia購買了初級部分,這是一項波動性更大但回報更高的投資。

在這種情況下,初級者從一開始就用他們的資本來保證高級者存款的固定利率。作為交換,他們獲得了雙方存款產生的所有浮動利率。

Juniors 為更高級別的人提供流動性,因為當由此產生的變量APY 對於高於更高級的人承諾時,他們期望由更高級的人鎖定資本產生額外的回報。這使他們能夠在利率上升的情況下獲得投資槓桿。

總結

上面的例子只涵蓋了收益回報和風險各不相同的部分,但術語部分要廣泛得多,可以在其他幾種配置中使用(我們在下面將用Saffron 來展示)。我們使用上面的例子是因為許多新協議採用幾乎相同的結構來提供具有固定利率收益率的加密原生產品,而之前只有可變利率可用。

分期是金融應用的強大工具,因為它們可以吸引對風險、投資期限或利率接受程度不同的用戶。它還允許投資者和流動性提供者定制他們的策略以更好地滿足他們的需求。

零息債券

雖然上面的例子有效,但有一些用戶體驗需要修復。高級的人想要投資的金額可能與初級的人想要提供的金額不匹配。此外,如果有一種固定利率利率的市場發現方法,而不是強加的檔次協議,那會好得多。

一種以折扣價出售鎖定代幣的方法

設置檔次的更好方法是發行零息債券。這些是以折扣價交易的債券,以後可以在特定日期到期時贖回其全部面值。

該計劃的運作方式如下:流動性提供者(LP) 將其資本鎖定在一份合約中,該合約將其存入產生收益的協議中,直到到期日。對於每單位資金鎖定,合約將在到期日後發行代表本金權利的代幣。 LP 現在以折扣價出售其主要代幣。購買此代幣的用戶本質上是購買由折扣大小和到期日定義的固定利率的債券,從而為固定利率收入頭寸創建市場。購買者沒有信用風險,因為代幣由LP 鎖定的本金提供支持。 LP 留下協議產生的任何收益回報。

回到Ana和Bia

讓我們用一個例子來看看。 Bia 將1100 USDC 鎖定在一份合約中,該合約將把這筆錢借給Compound 一整年。此外,合約發行1100 個“P:USDC” 代幣,任何人都可以在到期時間結束時使用這些代幣贖回本金份額。這些代幣將代表持有人的零息債券。她現在將這些代幣出售給Ana,後者願意支付1000 USDC 來持有它們直到到期日。在到期日,Ana 可以使用代幣兌換1100 USDC。可以使用一年到期日和為代幣支付的價格計算10% 的隱含利息。 Bia 剩下的是Compound 的收益率超過1100 USDC。

當主要代幣的贖回日期相同時,它們可以相互互換,允許用戶在二級市場輕鬆進出頭寸,即使到期日尚未存檔。預計用戶和協議將設置特定的到期日以集中流動性。隨著零息債券的引入,存款人可以輕鬆地在DEX 上交易他們的存款。

項目

在以下部分中,我們將深入探討市場上三種分期債券解決方案。

在以下部分中,我們將深入探討市場上三種分期債券解決方案。

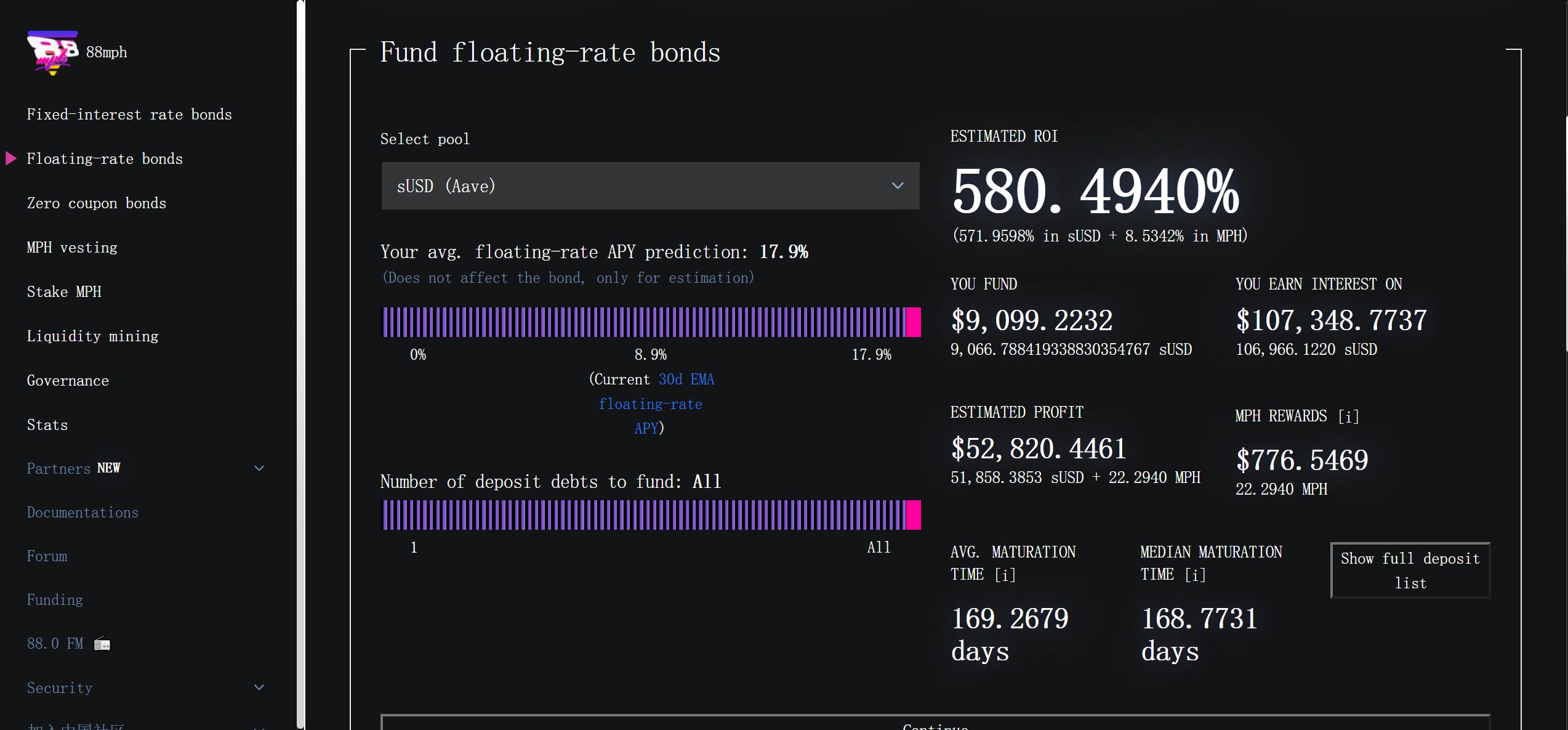

時速 88 英里

在他們的高級部分產品中,固定收益的利率是使用基礎收益率協議APY 指數移動平均線(EMA) 的75% 在大約一個月的窗口內嚴格定義的。該協議不允許公平利率的市場發現。因此,以復合為例,88mph 的固定費率將是上個月復合平均費率的75%。高級部分投資由代表存款的ERC-721 不可替代代幣跟踪。用戶可以選擇7 到365天的自定義期限,他們的投資將在其中到期。投資者可以提早提款,但只能取回本金,不取存款時的複利。

88mph 的初級部分稱為浮動利率債券。由於88mph 提供的固定利率是收益率協議的75%,只要浮動利率下降不超過25%,初級投資者將保持盈利。要購買浮動利率債券,用戶需要提供與優先檔相匹配的金額。他們不能隨意選擇投資價值,也不能隨意選擇成熟時間,它們相對於它們的成熟度從新到舊排序。

在他們的高級部分產品中,固定收益的利率是使用基礎收益率協議APY 指數移動平均線(EMA) 的75% 在大約一個月的窗口內嚴格定義的。該協議不允許公平利率的市場發現。因此,以復合為例,88mph 的固定費率將是上個月復合平均費率的75%。高級部分投資由代表存款的ERC-721 不可替代代幣跟踪。用戶可以選擇7 到365天的自定義期限,他們的投資將在其中到期。投資者可以提早提款,但只能取回本金,不取存款時的複利。

88mph 的初級部分稱為浮動利率債券。由於88mph 提供的固定利率是收益率協議的75%,只要浮動利率下降不超過25%,初級投資者將保持盈利。要購買浮動利率債券,用戶需要提供與優先檔相匹配的金額。他們不能隨意選擇投資價值,也不能隨意選擇成熟時間,它們相對於它們的成熟度從新到舊排序。

88mph 於2020 年11 月部署,專注於固定利率的部分策略。他們的產品為USDC、Dai 和sUSD 等普通穩定幣以及Curve LP 代幣(包括UNI 和aLink 之外的BTC 池)的存款提供固定利率。用戶可以選擇不同的收益生成器協議,例如Compound、Aave、Harvest 和yEarn。

在他們的高級部分產品中,固定收益的利率是使用基礎收益率協議APY 指數移動平均線(EMA) 的75% 在大約一個月的窗口內嚴格定義的。該協議不允許公平利率的市場發現。因此,以復合為例,88mph 的固定費率將是上個月復合平均費率的75%。高級部分投資由代表存款的ERC-721 不可替代代幣跟踪。用戶可以選擇7 到365天的自定義期限,他們的投資將在其中到期。投資者可以提早提款,但只能取回本金,不取存款時的複利。

88mph 的初級部分稱為浮動利率債券。由於88mph 提供的固定利率是收益率協議的75%,只要浮動利率下降不超過25%,初級投資者將保持盈利。要購買浮動利率債券,用戶需要提供與優先檔相匹配的金額。他們不能隨意選擇投資價值,也不能隨意選擇成熟時間,它們相對於它們的成熟度從新到舊排序。

88mph 於2020 年11 月部署,專注於固定利率的部分策略。他們的產品為USDC、Dai 和sUSD 等普通穩定幣以及Curve LP 代幣(包括UNI 和aLink 之外的BTC 池)的存款提供固定利率。用戶可以選擇不同的收益生成器協議,例如Compound、Aave、Harvest 和yEarn。

88mph 於2020 年11 月部署,專注於固定利率的部分策略。他們的產品為USDC、Dai 和sUSD 等普通穩定幣以及Curve LP 代幣(包括UNI 和aLink 之外的BTC 池)的存款提供固定利率。用戶可以選擇不同的收益生成器協議,例如Compound、Aave、Harvest 和yEarn。

在88mph 零息債券中,ERC20 代幣包裹在固定利率存款上。用戶存入他們的ERC-721 LP 代幣,協議根據存款規模鑄造一定數量的ZCB 代幣。 ZCB、UNI 和3CRV 只有兩種資產可用。

穀倉橋

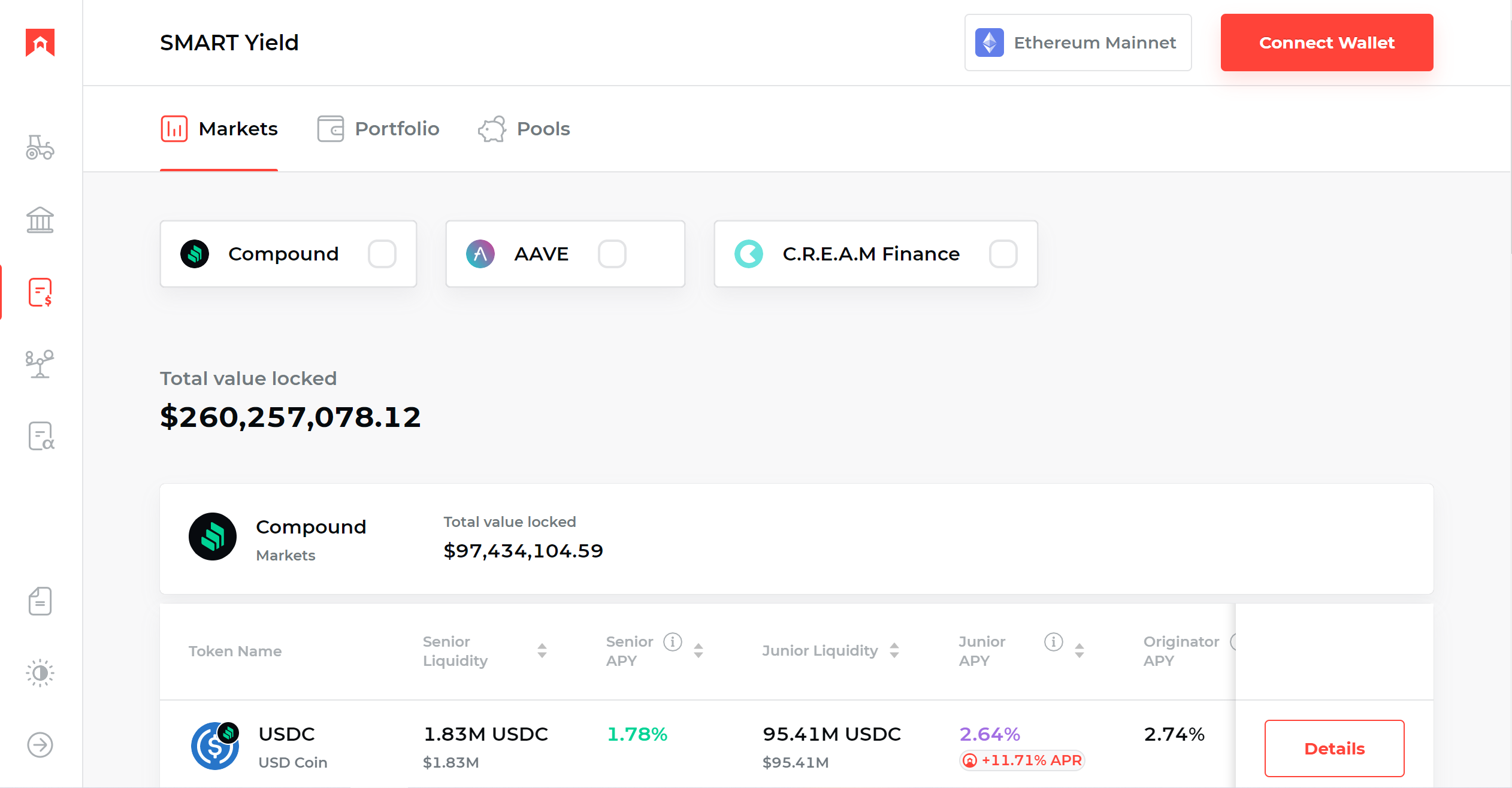

SMART Yield 是兩批投資,提供對Compound、Aave 和Cream Finance 的投資。目前只有穩定幣可用,包括DAI、USDC、USDT 和GUSD。

BarnBridge 的目標是將傳統金融市場中的結構性產品引入DeFi,於2020 年9 月首次推出。不過,其第一個產品僅在3 月15 日部署,稱為SMART Yield。

SMART Yield 是兩批投資,提供對Compound、Aave 和Cream Finance 的投資。目前只有穩定幣可用,包括DAI、USDC、USDT 和GUSD。

BarnBridge 的目標是將傳統金融市場中的結構性產品引入DeFi,於2020 年9 月首次推出。不過,其第一個產品僅在3 月15 日部署,稱為SMART Yield。

BarnBridge 的高級債券(sBOND) 以ERC-721 不可替代代幣為代表,它為sBOND 的生命週期提供保證收益。要贖回優先債券,投資者需要等到債券的到期日才能提前贖回。

另一方面,初級部分由ERC-20 代幣(j Tokens) 表示。對他們來說,提供了兩種提款方式:立即提款至少部分資金和兩步流程,其中他們的資金保持鎖定狀態,但發行借據(我擁有你)ERC-721 NFT 以在二級市場上出售。

彭德金融

Pendle 方法包括將投資分成產生收益的協議,分為兩個獨立的代幣,所有權代幣(OT) 和收益代幣(YT),兩者都是可互換的。在Pendle,用戶可以從Compound 和Aave 存入產生收益的代幣。在發佈時,Pendle 接受aUSDC 和cDAI。您有責任將您的抵押品存入收益生成協議,因為他們接受這筆存款(c和a代幣)的收據,而不是抵押品本身。

鑄造時,LP 可以選擇協議提議的贖回日期之一。對於存入的每一單位基礎資產(USDC、DAI),他會收到相同數量的所有權代幣,代表期限結束後對本金的權利。 LP 還將收到相同數量的YT,代表在此期間資本產生的收益的所有權。

兩種代幣隨後都可以出售或為協議池提供流動性。 Pendle 為YT 使用專有池,這需要時間來完成合同的到期日期,並有助於減少IL。 OT 使用常規Sushiswap 池。

另一方面,用戶可以在代表二級市場的礦池中直接為LP 購買OT 和YT 代幣,而不是自己鑄造代幣,從而有效地打開他們的高級或初級頭寸。 OTs 代幣將以折扣價定價,類似於確保固定利率收益率。通過這種方式,Pendle 使市場能夠為固定和可變收益率設定價格。

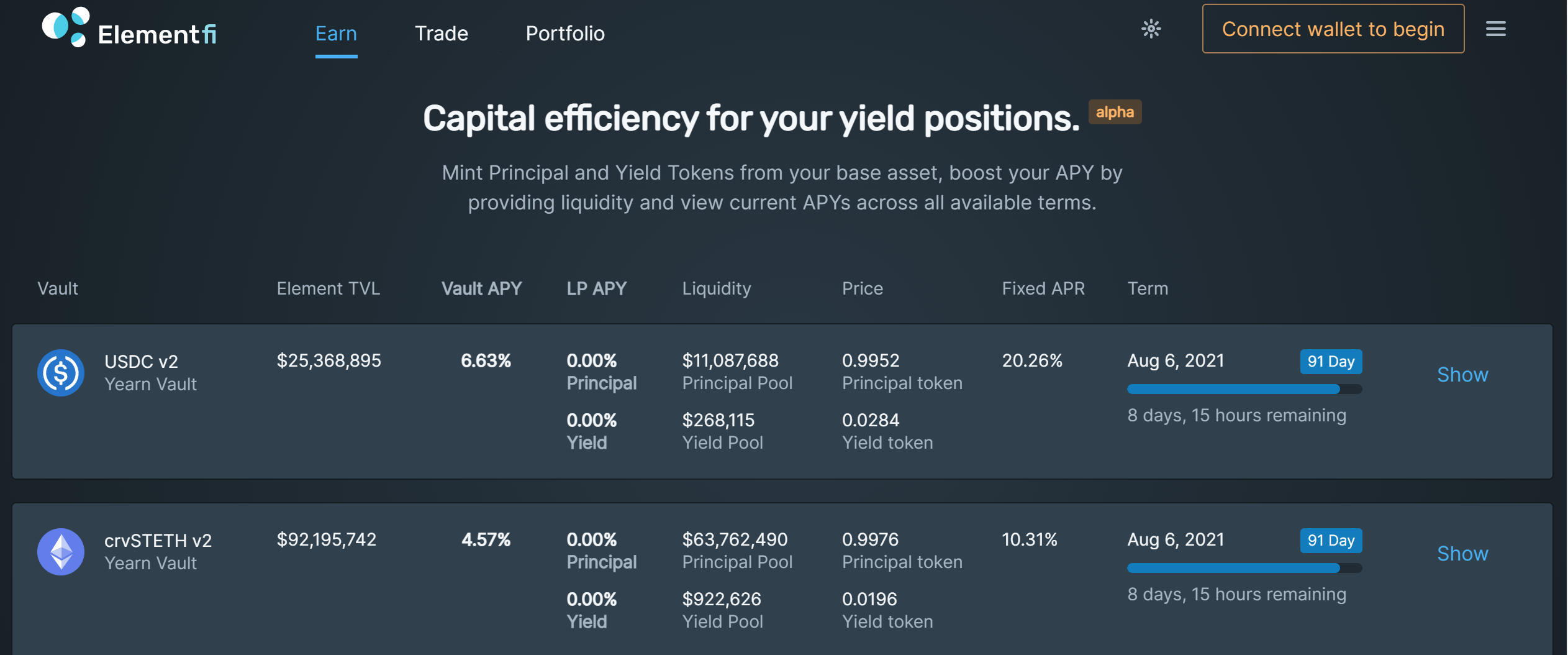

元素財經

儘管尚未在主網上部署,但Element Finance 設計已優化為協議發行的代幣創造流動性。該協議有一個測試網運行,允許用戶試驗其主要功能。

Element 與Pendle Finance 非常相似。用戶鑄造Principal Token (PT) 和Yield Token (YT),兩者都是可替代的。正如他們的白皮書所述,初始頭寸將由Yearn Vaults 抵押,用戶可以直接從Element 界面存入抵押品。

與Pendle 一樣,在鑄造時,LP 可以選擇協議提議的贖回日期之一。隨後這兩種代幣都可以出售或為由Balancer 實驗室提供支持的協議池提供流動性。對於PT 的流動性提供,Element 提供了一個基於Balancer V2 的自定義交易曲線,隨著期限的臨近,可以減少滑點和非永久性損失。

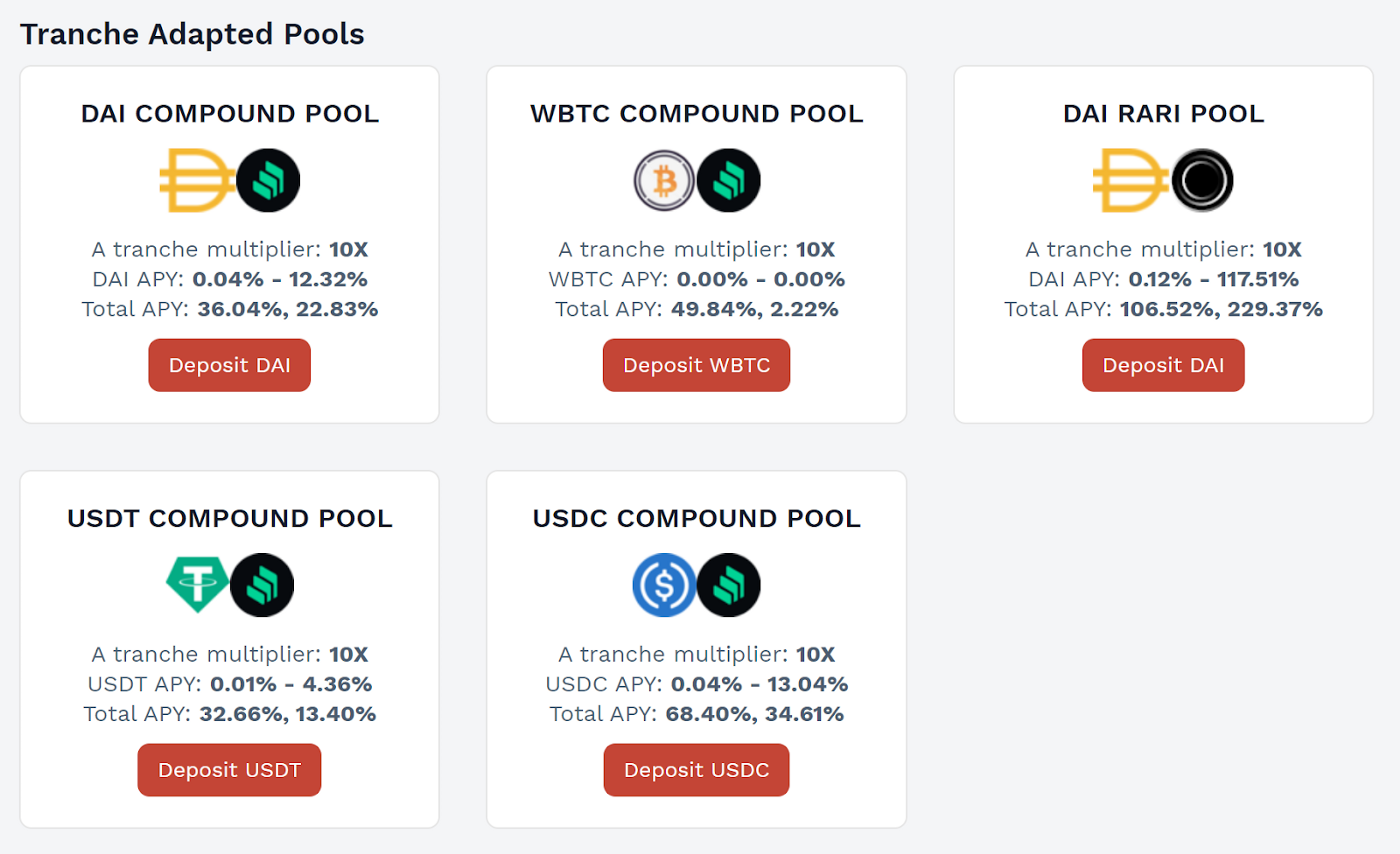

藏紅花金融

兩個存款池都被借用於產生收益的協議,例如Compound 和Rari Protocol。如果出現漏洞或導致資金損失的經濟剝削等缺口,這兩個部分中的每一個都將承擔不同的風險。如果任何資金丟失,進入A 檔的儲戶將在S 檔之前失去他們的資金,從而降低S 的信用風險。作為額外承擔的風險的交換,A 檔獲得的利息是S 檔的10 倍。

Saffron 的主要產品不是固定利率債券,而是風險/回報部分。在此配置中,用戶可以選擇為兩個池做貢獻。他們可以存入“S 檔”,相當於高級檔,或相當於初級檔的“A 檔”。

兩個存款池都被借用於產生收益的協議,例如Compound 和Rari Protocol。如果出現漏洞或導致資金損失的經濟剝削等缺口,這兩個部分中的每一個都將承擔不同的風險。如果任何資金丟失,進入A 檔的儲戶將在S 檔之前失去他們的資金,從而降低S 的信用風險。作為額外承擔的風險的交換,A 檔獲得的利息是S 檔的10 倍。

Saffron 的主要產品不是固定利率債券,而是風險/回報部分。在此配置中,用戶可以選擇為兩個池做貢獻。他們可以存入“S 檔”,相當於高級檔,或相當於初級檔的“A 檔”。

這是V1 的產品展示,V2無法在短暫的時間刷新界面數據,對此存在疑慮,降低了對用戶的吸引,希望他們會加快改進。

Saffron存款需要在一個時期內進行。 Epoch 的長度為14 天,在整個Epoch 期間,流動性被鎖定在池中並賺取利息。流動性提供者只能在一個時期結束時提取他們的本金以及賺取的利息。

結論:

分批池是加密領域正在開發的一項非常創新的技術。他們能夠利用DeFi 最大的力量——可組合性。它們增強了網絡效應並滿足了許多市場需求,這是增長的關鍵。由於它們的靈活性,它們的屬性在市場完成中起著至關重要的作用。

然而,DeFi 部分還處於起步階段。他們仍然需要開發和製定更多的管理方法並增加可用的流動性。與其他技術相結合,分期債券將建立更合適的角色,這將增加對其的信心。

對您而言,作為投資者,分批貸款可能是一種極好的替代投資。這是分散您的投資組合、利用您的頭寸或最大限度地減少損失的好方法。觀察這個市場的增長是明智的。