為何灰度不遺餘力的將其信託結構轉換為ETF?本文將從設計機制與市場運行情況(市值、份額及AUM、淨值追踪表現、流動性與折溢價)兩方面進行解析。

作者:IDEG 研究團隊;原文標題:《比特幣ETF科普二:加拿大比特幣ETF市場運行情況與灰度比特幣信託的比較》

在比特幣ETF獲准上市之前,灰度比特幣信託是為數不多的為公司機構、個人投資者、家族理財基金等提供合法合規投資比特幣途徑的投資產品。但自從加拿大ETF加入市場競爭,GBTC的資本流入似乎開始受到阻礙。為何灰度不遺餘力的將其信託結構轉換為ETF?本文將從設計機制與市場運行情況(市值、份額及AUM、淨值追踪表現、流動性與折溢價)兩方面進行解析。

「摘要」

-

加拿大ETFs比GBTC管理費用更低、流動性更強、門檻低且贖回機制更靈活。

-

GBTC具有先發優勢、行業地位強且體量大(市值、份額、AUM和流動性存在數量級優勢),但在加拿大ETFs的競爭壓力下,價格偏離嚴重、折溢價幅度大且長期處於折價狀態,不再是投資者的唯一最優選。

-

3iQ Coinshares比特幣和以太坊ETFs的市值、份額和AUM都最大,反超具有先發優勢的Purpose。

-

比特幣ETF的淨值與BTC幣價總體波動基本一致,淨值追踪表現:Purpose>CI Galaxy>Evolve>3iQ Coinshares。

-

比特幣ETF間流動性分化較嚴重,Purpose遠大於其他三家。

-

面對幣價動盪壓力,加拿大ETF在不出現巨額溢價或折價的情況下保持了良好的交易能力,對標的資產價值的映射也更為直觀。

灰度比特幣信託

GBTC是首支比特幣私募信託基金,2013年進行首次私募。此後不定期地向合格投資者開放後續認購,最低認購額為5萬美金,可用比特幣或美元現金方式認購,但是均不能贖回。此外灰度還推出了ETH(ETHE)等加密貨幣信託基金。

GBTC作為比特幣信託基金先行者暴露了不少問題:

-

由於無法贖回,價格偏離嚴重。

-

管理費用較高,GBTC收取2%的管理費用,在美國比特幣信託中處於較高水平。

-

僅合格投資者可申購GBTC 的私募份額。

圖1.灰度信託發展計劃來源:灰度官網

灰度為解決上述問題,制定了四步走的發展計劃(見圖1),四步分別為:私募發行、場外二級市場、SEC報告公司和最終成為ETF。

目前已經進行到第三步了。 GBTC於2019年11月提交了表10(Form 10),在2020年1月21日生效成為首支在SEC註冊為報告公司的比特幣私募信託。

之前灰度在2016年提交過比特幣ETF的申請,但最終撤回。現在,灰度認為不管從經營情況和合規角度,它在申請ETF的路上處於領先地位。

加拿大加密貨幣ETF設計機制

今年2月份開始加拿大迎來了ETF落地的春天。 Purpose、CI Galaxy、3iQ Coinshares和Evolve等多支加密貨幣ETF陸續獲准上市多倫多證券交易所(TSX)。

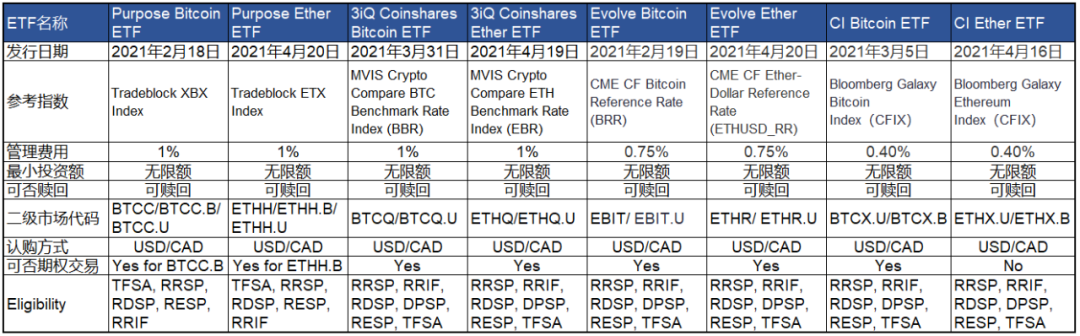

圖2.加拿大上市加密貨幣ETF機制數據來源:各官網及招股說明書IDEG整理

圖2.加拿大上市加密貨幣ETF機制數據來源:各官網及招股說明書IDEG整理

設計機制方面,如圖2所示,這幾隻ETF有以下特點:

-

發行時間集中:在2至4月;

-

參考指標各異:雖然四家公司採用的參考指數各不相同,但都是基於抗操縱性、實時性和公認市場標準選取的。

-

管理費用更低:都低於GBTC(2%)和ETHE(2.5%),CI Galaxy最低僅為0.4%;

-

門檻低且贖回機制更靈活:全部無最小投資限額且每個交易日都可贖回,而GBTC需要合格投資者$50,000起購,且不可贖回,這意味加拿大的ETF在套利機制方面更加完善,能更好的跟踪比特幣的價格走勢;

-

流動性更強:不同於GBTC只能在場外交易(OTCQX),這幾隻ETF全部在主流交易所多倫多證券交易所(TSX)掛牌交易,部分開放在蒙特利爾交易所(Montréal Exchange)進行期權交易。

加拿大加密貨幣ETF VS GBTC 市場運行表現

市場運行表現方面,將從市值、份額、AUM、淨值追踪表現、流動性與折溢價情況幾個指標來分析績效水平,並與GBTC比較。

「市值、份額和AUM」

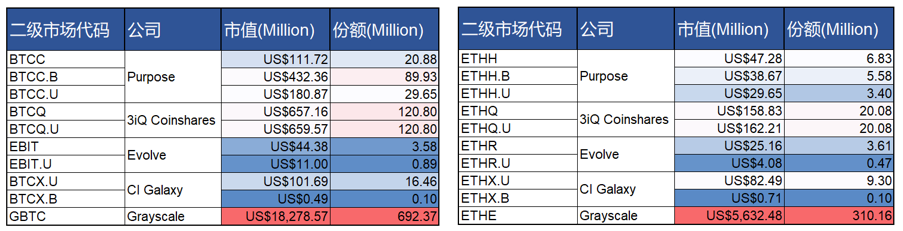

從七月總的市場表現情況來看,灰度推出的GBTC和ETHE由於推出時間遠早於加拿大的ETF,具有先發優勢,一定程度上緩解了市場對數字貨幣ETF等合規投資工具的需求。如圖3、4,GBTC在市值(Market Cap)、份額(Listed Shares Outstanding)和資產管理規模(AUM)方面都體現出了數量級的差距。

這也體現了灰度最大的優勢:行業地位強。當然,灰度GBTC的AUM表現強勢也需要考慮他機制上的原因,一方面因為一級市場不能贖回,另一方面二級市場存在六個月鎖定期。

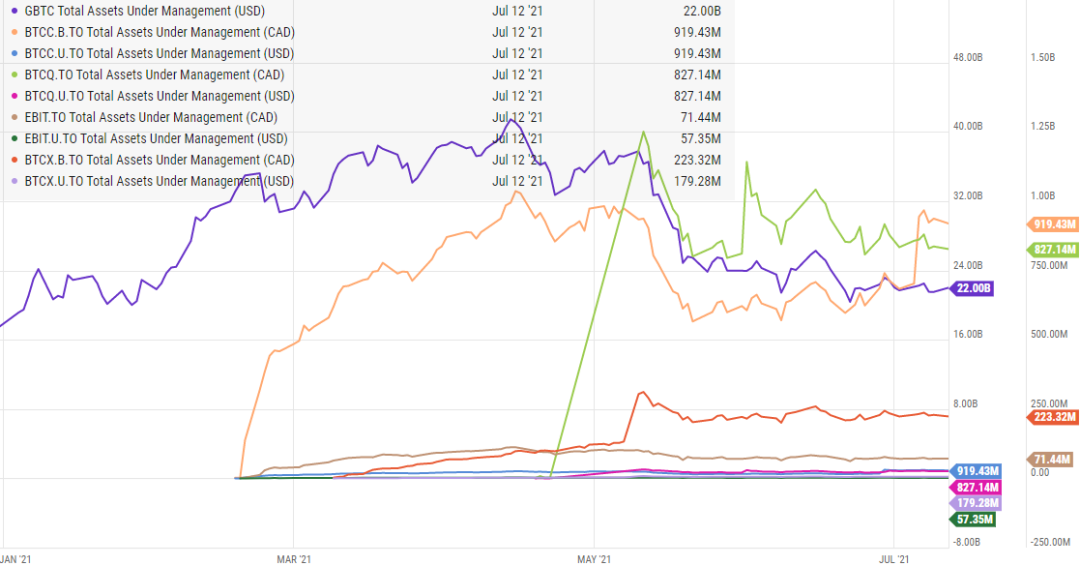

然而,據CryptoCompare的報告,五月下旬到六月下旬的熊市中,比特幣下跌了15.1%,數字資產管理規模減少了9.5%,投資產品日均銷量較最高時(2020年12月)下降了63.1%,加劇了淨流出局勢。

在此期間,加拿大3iQ為代表的ETFs是唯一AUM增長的產品結構,增幅8.5%,達18億美元。而灰度為主的信託產品AUM則下降了9.3%。可以看出,灰度信託產品雖然體量龐大,但在加拿大ETFs的競爭壓力下,不再是投資者的唯一最優選。

圖3. Market Cap & Listed Shares Outstanding 數據來源:TSX IDEG整理

圖3. Market Cap & Listed Shares Outstanding 數據來源:TSX IDEG整理

加拿大比特幣ETF中,Purpose Bitcoin ETF(二級市場代碼BTCC)作為北美首個比特幣ETF,發行僅兩天市值就達到了3.33億美元,吸引了大量流動性。但3iQ Coinshares隨後推出的BTCQ和BTCQ.U目前在市值、份額和AUM方面都反超了Purpose。

3iQ Coinshares的BTCQ是AUM最快到達10億美元的,僅在發行後三週內迅速達到頂峰(見圖4淺綠色線)。可能是由於其是第一家提供公共比特幣投資基金The Bitcoin Fund (TSX: QBTC)和公共以太投資基金The Ether Fund (TSX: QETH.UN)的數字資產投資基金管理公司。一方面擁有一定的客戶基礎和行業認可度,另一方面它還允許客戶將QBTC轉換成3iQ CoinShares比特幣ETF。相較於封閉式基金更為靈活也從灰度GBTC那贏得了部分風險敞口。

圖4. AUM: BTC ETFs VS GBTC 來源:Ychart

圖4. AUM: BTC ETFs VS GBTC 來源:Ychart

以太坊ETF市場體量表現(圖3)與比特幣ETF類似,3iQ Coinshares的市值和份額都最大。值得注意的是,CI Galaxy推出的ETHX.U市值和份額都超過了Purpose。優勢在於推出時間上是“世界首創以太坊ETF”且擁有最低的管理費。而六月熊市中,Purpose的以太坊ETF(ETHH)表現則不及預期,AUM下降了8.6%

「淨值追踪表現」

2021年初至四月中旬,比特幣價格一路攀升,漲幅一度達到92.6%。這是在全球新冠疫情導致經濟受挫、傳統投資標的表現不佳以及各國貨幣政策大放水等一系列影響下,比特幣作為新興另類資產投資標的認可度大大提升的契機。

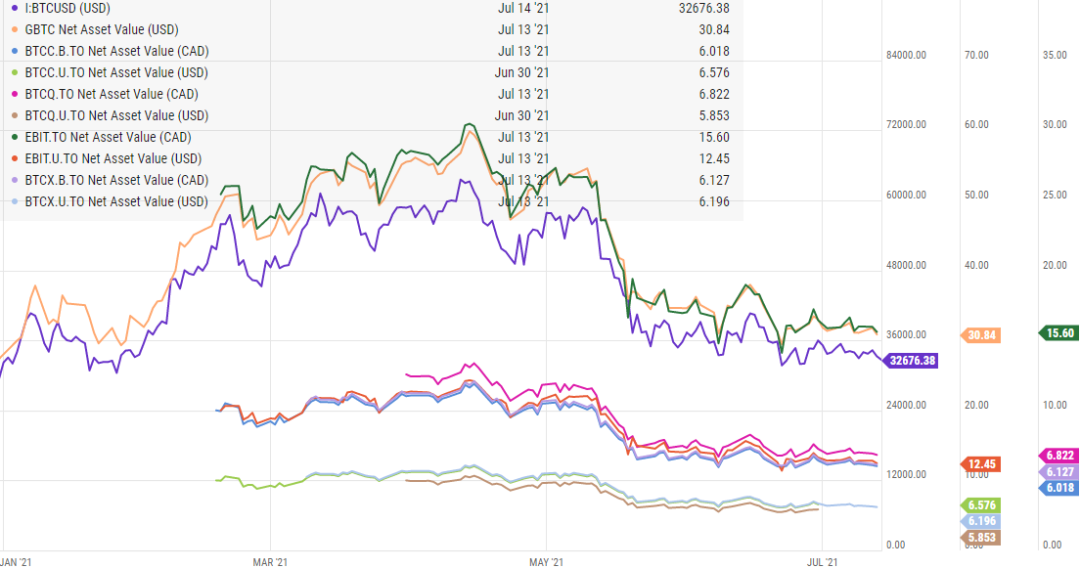

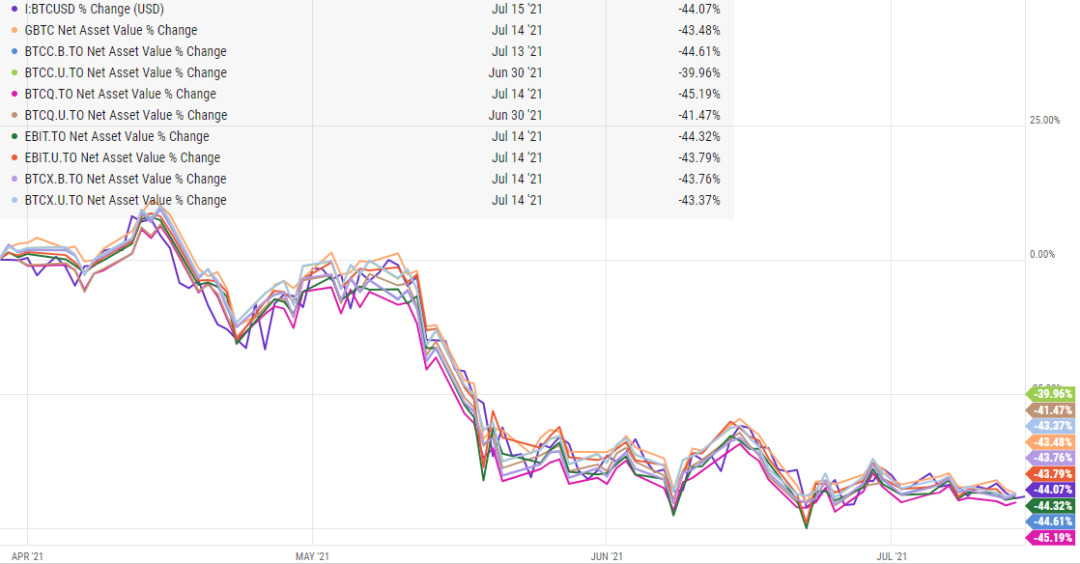

圖5. 與BTC淨值追踪表現:BTC ETFs VS GBTC 來源:Ychart

圖5. 與BTC淨值追踪表現:BTC ETFs VS GBTC 來源:Ychart

從加拿大ETF在這波牛市中的淨值表現(圖5)來看,各個ETF的淨值(NAV)與BTC幣價走勢基本貼合,總體波動表現一致。

圖6. 淨值增長率:BTC ETFs VS GBTC 來源: Ychart

圖6. 淨值增長率:BTC ETFs VS GBTC 來源: Ychart

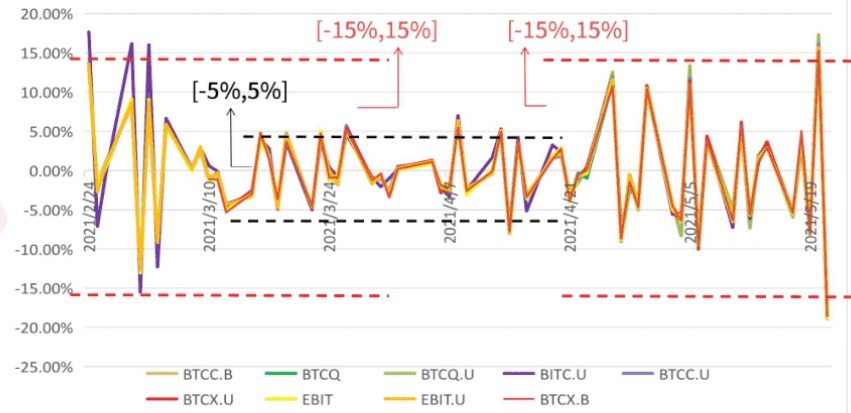

類比傳統金融對ETF的評價標準(跟踪偏離度),可以通過各大ETF推出以來的淨值增長率與BTC價格變化率的差異(圖6)來判斷ETF的績效表現。

-

總體上,各大ETF的淨值增長率在BTC價格變化幅度區間內波動,GBTC的波動大於ETF。

-

在ETF剛推出時,除了3iQ Coinshares的波動貼合BTC的價格波動率,其他三家的增長率都大於BTC,隨著比特幣價格攀升至頂峰跟踪趨勢逐漸貼合BTC價格變化率。

-

四月中旬比特幣價格開始波動回調,CI Galaxy、3iQ Coinshares和Evolve的波動承受性較差,淨值增長率多數時間大於BTC價格變化率。

-

在幣價震盪下行期間,各ETF包括GBTC的跟踪趨勢逐漸貼合BTC價格變化率,只有Evolve對每次較大的幣價下行波動反應都很強烈。

圖7. BTC ETF跟踪偏離度來源:Gate.io研究院

圖7. BTC ETF跟踪偏離度來源:Gate.io研究院

結合跟踪偏離度(圖7)來看,更容易看出ETF具有在剛上線和標的資產行情較大變動初期偏離度較高的現象。前者的原因可能與產品上線受資本和輿論影響帶來的市場波動有關。而後者則體現出BTC價格穩定時追踪效果較好的特點。

總的來說,Purpose和CI Galaxy偏離誤差較小,但CI Galaxy的波動承受性較Purpose更差。 Evolve則是波動承受性最差的。 3iQ Coinshares雖然市值和份額領先但跟踪穩定度最差。

淨值追踪表現:Purpose>CI Galaxy>Evolve>3iQ Coinshares

「流動性」

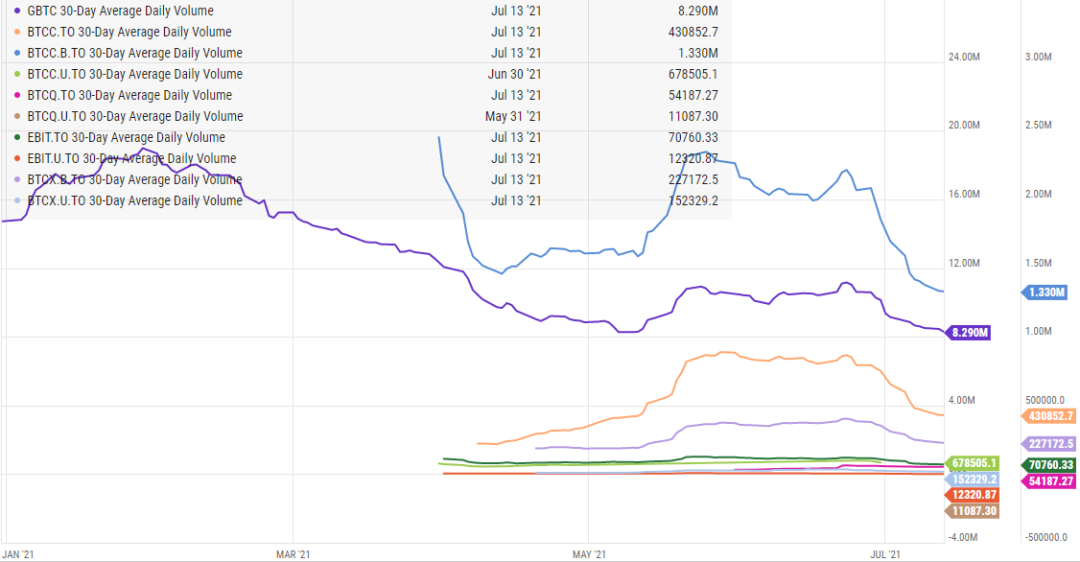

流動性是衡量ETF質量的最直觀的方式。

圖8. 30天平均日交易量:BTC ETFs VS GBTC 來源: Ychart

圖8. 30天平均日交易量:BTC ETFs VS GBTC 來源: Ychart

從30天平均日交易量(圖8)來看,Purpose(1.33M)遙遙領先於其他三家,但仍然比GBTC(8.29M)小很多。其中,BTCC.B和BTCC的流動性波動最大但流動性始終大於其他三家。整體來看,流動性分化較嚴重。

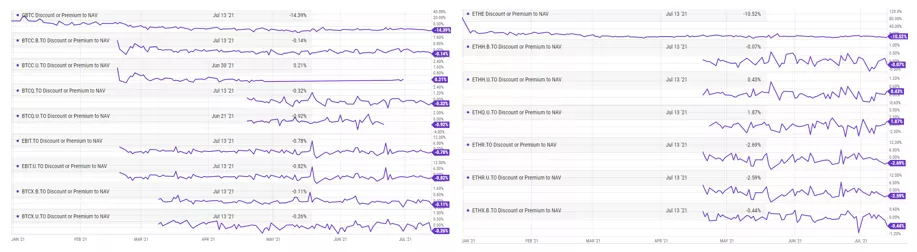

「折溢價」

今年五月份比特幣價格暴跌帶動加拿大比特幣ETF同步下跌雖然乍聽起來是壞消息,但實則為ETF未來的發展提供了一個很好的思路:即比特幣ETF的價格相對其標的資產的價值保持穩定。

圖9. 折溢價率:BTC ETFs VS GBTC(左)ETH ETFs VS ETHE(右)來源: Ychart

圖9. 折溢價率:BTC ETFs VS GBTC(左)ETH ETFs VS ETHE(右)來源: Ychart

從圖9可以看出,灰度的GBTC和ETHE的折溢價表現都為先大幅溢價再大幅折價,折溢價範圍都大於加拿大的ETF。前期GBTC大幅溢價反應了投資者資金流入規模較大,且持倉量集中在機構投資者(約93%,數據源自灰度2020年Q4季報)表示機構對加密行業興趣不斷增強或有套利空間。

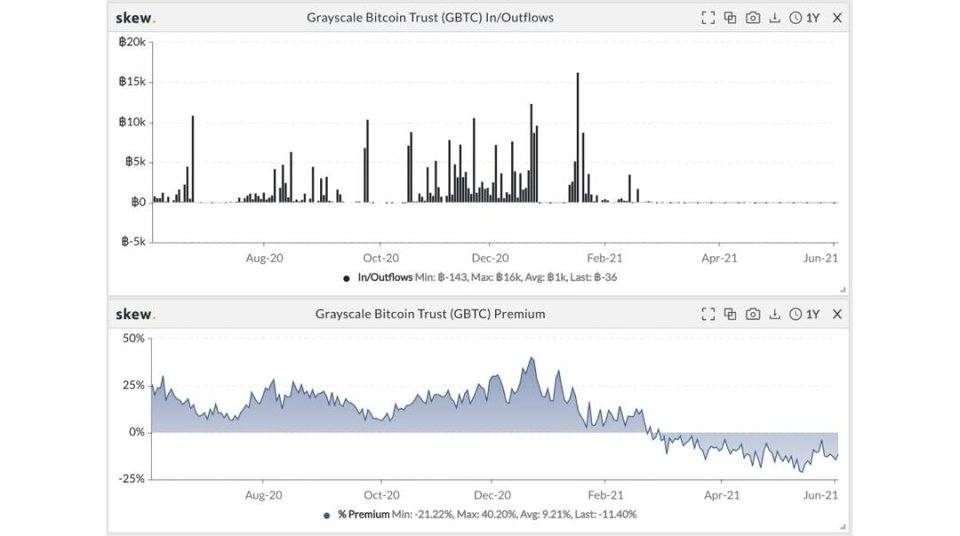

圖10. 隨著灰度比特幣信託的溢價翻轉為負值,資金停止流入來源:Skew

圖10. 隨著灰度比特幣信託的溢價翻轉為負值,資金停止流入來源:Skew

而Skew的報告顯示(圖10),在今年2月底,GBTC進入折價狀態,資金流入也停止了。以往資金流入減少是由於機構興起減弱撤資或解鎖後獲利回吐。今年本質原因一定程度上是,面臨加拿大ETF的市場競爭擠壓和幣價動盪恐慌,GBTC長期處於折價狀態,進一步減少新投資者進入市場,二級市場流動率隨之下降,從而導致一級市場價格持續走弱,形成螺旋死亡。

GBTC也在三月宣告出於行政目的暫停GBTC。確實,鏈上分析提供商Glassnode 的首席技術官Rafael Schultze-Kraft也認為只要現有份額折價交易,認購新的GBTC份額就沒有什麼意義。而加拿大比特幣ETF的推出時間也與GBTC溢價由正轉負相契合,這也說明資金可能流向了新的合規產品,並不代表機構興趣減弱。

換句話說,在幣價動盪時期,相較於GBTC交易價格一度低於其資產淨值約21%,加拿大ETF則在不出現巨額溢價或折價的情況下保持了良好的交易能力,對標的資產價值的映射也更為直觀。這側面反應了ETF能夠應對幣價波動的壓力,為其通過SEC審核帶來信心。

目前,GBTC和ETHE的折價幅度都超過了10%。比特幣ETF中,除了BTCC.U目前為溢價狀態(0.21%),其餘幾隻都折價1%以內,相差不大。 Purpose的ETF折溢價波動較其他幾隻明顯較小。圖9可以看出以太坊ETF的折溢價波動範圍較比特幣ETF更大,總體在±2%區間內波動。相較之下,BTC較ETH在加密市場中共識更高,ETF產品推出時間更早,也更成熟。

相較加拿大,美國在數字貨幣ETF創新方面的努力也從未停止,但由於監管政策受限,目前還沒有通過SEC審核放行的ETF。但是作為最大的ETF市場,正在排隊向SEC申請的ETF數量也達到了十幾隻。未來美國比特幣ETF將如何發展?請關注比特幣ETF科普系列文章第三篇。

展開全文打開碳鏈價值APP 查看更多精彩資訊