原文:梅薩里

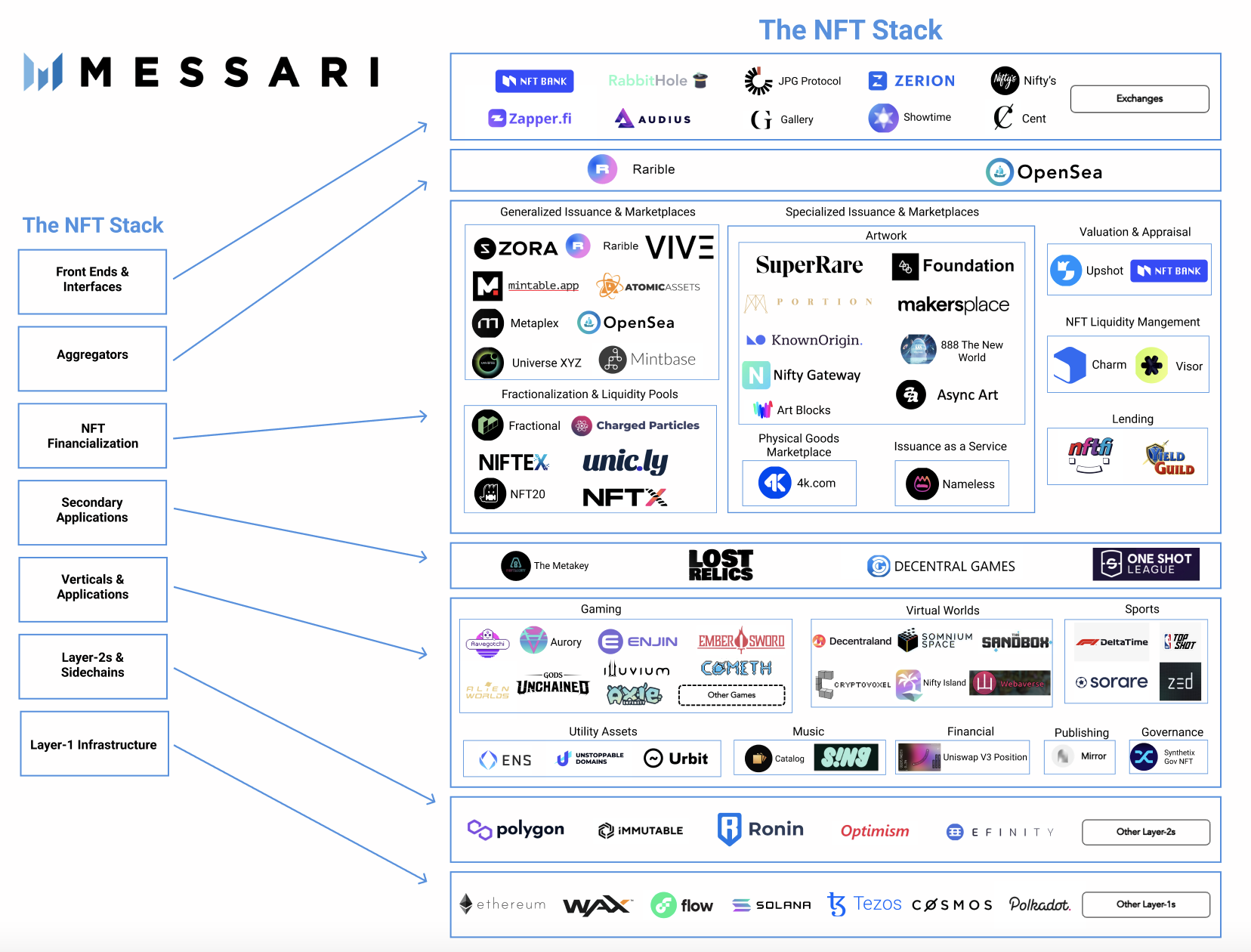

究其一點,不可替代代幣(NFT) 只是區塊鏈的一種原始形式,就像可替代ERC-20 代幣。但是,將NFT 作為一個類別的敘述已經開始指代更廣泛的趨勢,因此,與DeFi 類似,“NFT”一詞現在包含了自己的生態系統。

然而,NFT將利用許多與DeFi 相同的金融原語,因此其堆棧層(共7層)最終看起來非常相似,但更以消費者為中心。

第1層:Layer 1項目

迄今為止,NFT 領域一直由以太坊、Flow 和規模較小的Wax 主導。大多數NFT 應用可能需要從以太坊主網過渡到Layer 2解決方案或側鏈,同時依靠以太坊作為結算層。該規則的例外可能是那些需要更強大的抗審查的高端數字藝術或藍籌收藏品。

其他基礎層(Layer 1),如Solana,正在積極構建其NFT 基礎設施,如Metaplex,使個人能夠建立自己的NFT 店面,並通過可定制的版稅分配發布NFT收藏品。

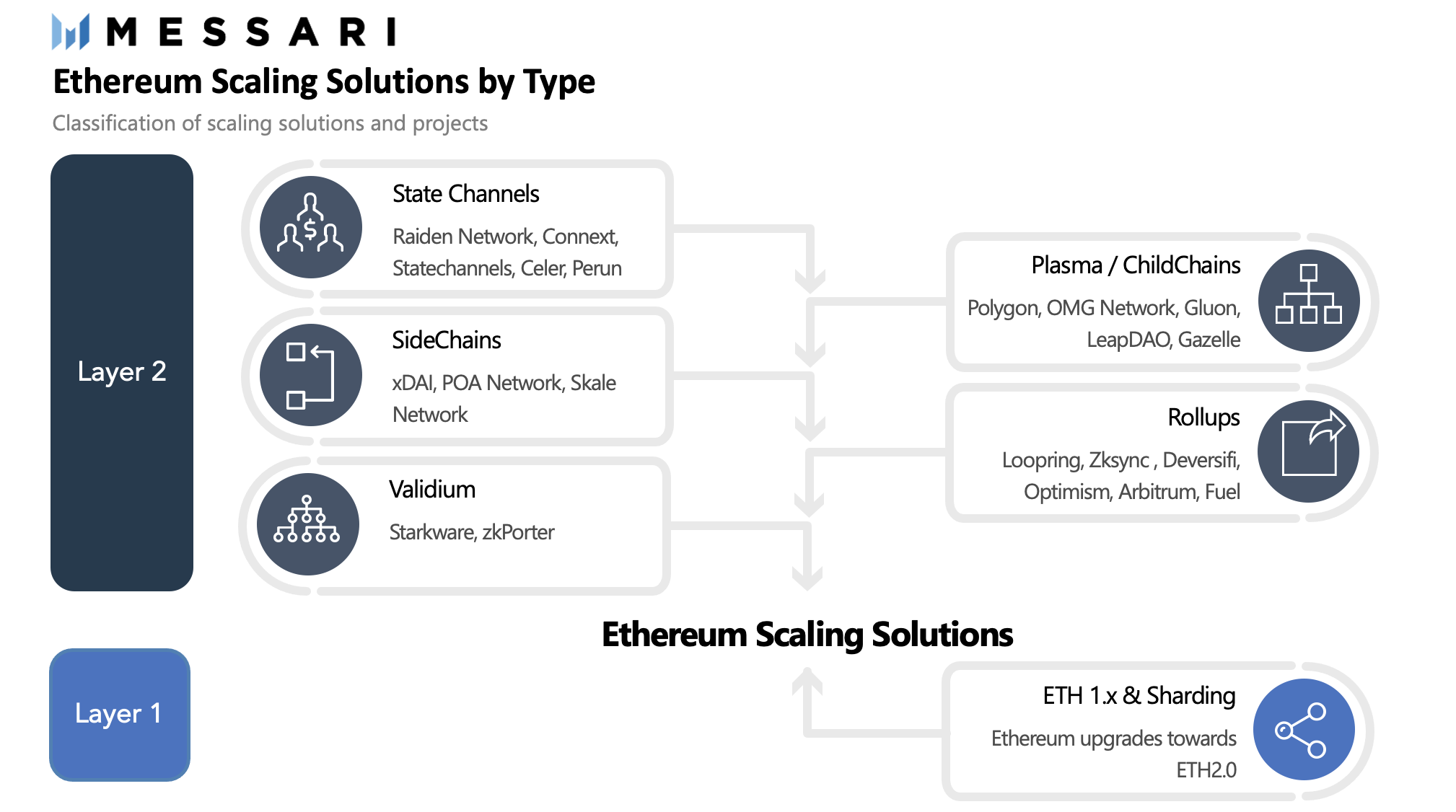

第2層:Layer2解決方案和側鏈

大多數以消費者為中心的非同質代幣應用——遊戲、體育、虛擬世界、公用事業資產等——都在以太坊上經歷了動盪。在構建CryptoKitties 和CheeseWizards 之後,Dapper Labs認定以太坊永遠無法提供遊戲工作室所需的強大可擴展性,從而選擇構建Flow。同樣,即使像Sorare 這樣的項目——它正確地確定了可擴展性的方向——建立在像Loom 這樣最終關閉的側鏈上——也未能嘗試擴展他們的NFT。 Axie Infinity 不願依賴其他第三方,因此走上了建立自己的側鏈Ronin 的道路,迄今為止,該側鏈在降低gas 成本和提高用戶採用率方面非常有效。

作為以太坊混合Layer 2,Polygon 迄今為止最大的優勢是它與以太坊的兼容性,這降低了用戶和開發人員的學習曲線。此外,Polygon 使用其代幣來激勵橋接至其網絡的效果非常好。值得注意的是,Polygon 正在為遊戲和不可替代的代幣項目設立一個1 億美元的新基金,在NFT 上加倍投入。

Gods Unchained, Immutable Labs 的開發人員即將推出其以太坊Layer 2擴展解決方案ImmutableX。這個Layer 2是使用ZK-rollups 構建的,Immutable 團隊聲稱它更適合基於NFT 的應用程序。

查看Messari 關於以太坊擴展解決方案的文章,了解ZK-rollup 與側鏈與狀態通道的細分。

到目前為止,這個故事應該聽起來很熟悉——[插入加密项目] 構建了一個相對成功的NFT 協議,但無法在以太坊主網上實現必要的可擴展性,並選擇構建自己的解決方案 [插入新区块链]。

最後一個備受矚目的NFT 第2 層解決方案來自Enjin——第一個以每個代幣的固定粘性曲線提供代幣注入的平台。最近,Enjin 為其NFT 擴展解決方案Efinity 籌集了1800 萬美元,這是一個構建為Polkadot 平行鏈的新區塊鏈。作為Efininity 的一部分,率先推出ERC 1155 代幣標準的公司Enjin 正在開發一種名為“paratokens”的新代幣標準,該標準將在整個Polkadot 生態系統中互操作,並用於發行Efinity 代幣(EFI)。

雖然智能合約之戰即區塊鏈的DeFi 應用之戰,但即將到來的Layer2之間的戰場將爭奪NFT 霸權。

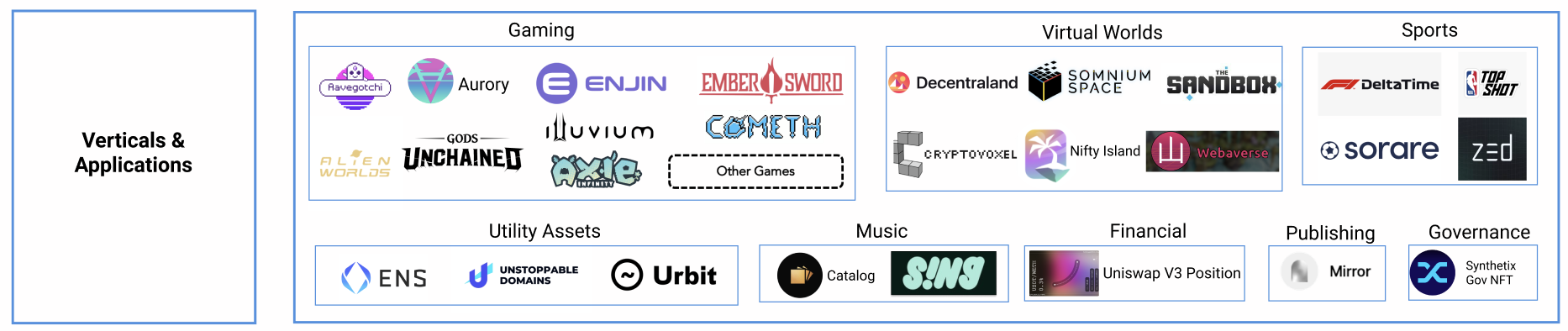

第3層:垂直/應用

雖然NFT是在Layer 1或Layer 2級別創建和傳輸的,但應用層是發行這些代幣的一個潛在接口。隨著個體進入會議、藝術畫廊、賭場和即將到來的用例的世界,像Decentraland 和Cryptovoxels 這樣的虛擬世界隨著時間的推移慢慢增長。

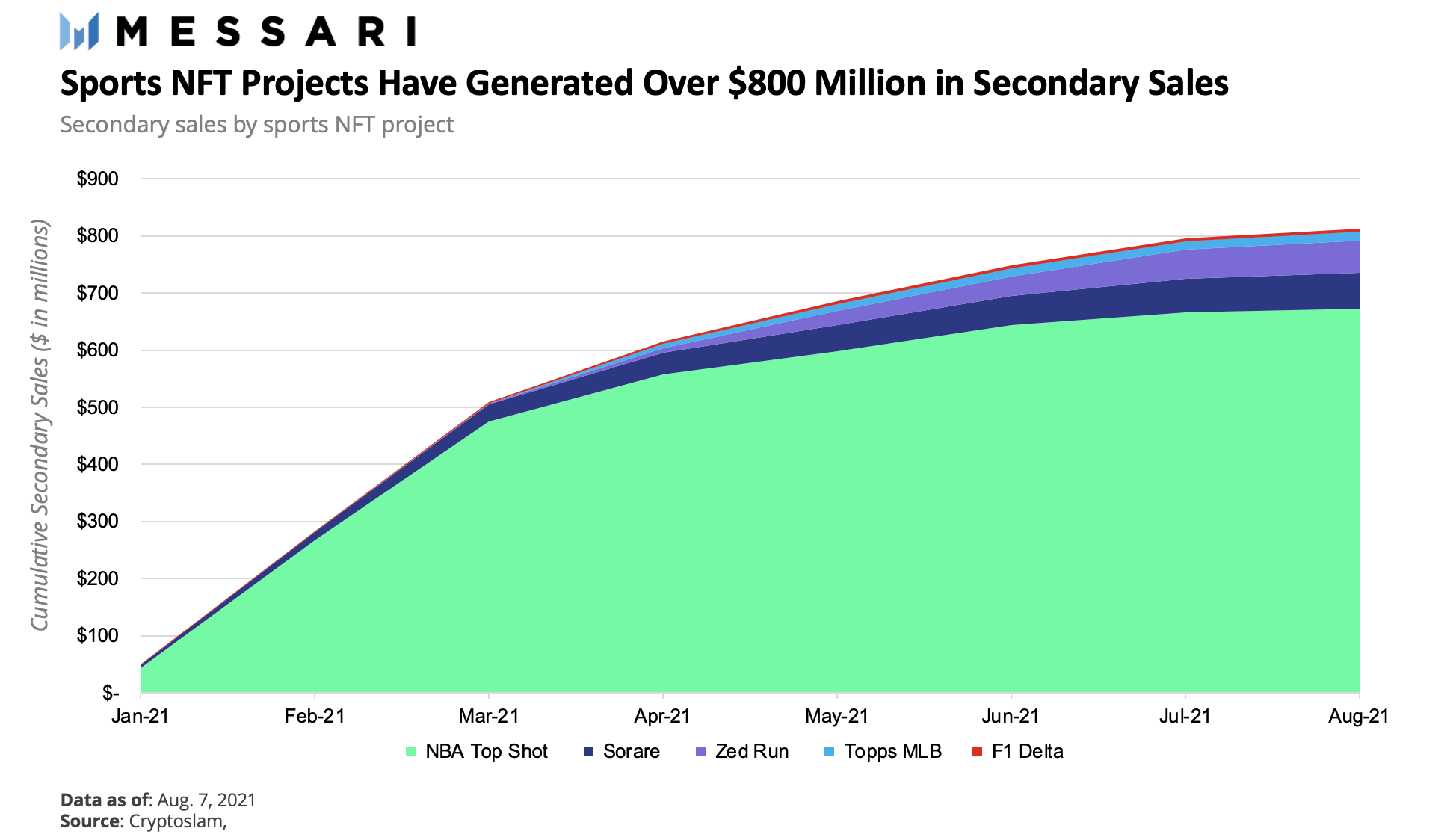

夢幻體育等其他應用經歷了瘋狂的投機,但仍在不斷增加新用戶。迄今為止,基於加密的體育應用取得了令人難以置信的成功。 NFT體育應用已經產生了超過8 億美元的二級銷售額,如果考慮到初級銷售額,則可能超過10 億美元。

雖然基於區塊鏈的遊戲作為一種趨勢尚未完全起飛——部分原因是可擴展性問題——隨著即將發布的幾款遊戲(包括Illuvium、EmberSword、Aurory 等)的發布,該領域仍在繼續增長。

此外,Uniswap V3 是第一個有效利用NFT 的金融應用。 Uniswap 的V3 協議需要主動管理流動性——LP 在資產市場內選擇自定義價格範圍內的範圍——在此過程中創建以NFT 表示的個體價格曲線。每個NFT 都顯示為基於您頭寸屬性的獨特的鏈上生成藝術。

此外,像Synthetix 這樣的DeFi 協議選擇使用NFT 作為管理Synthetix 協議的Spartan委員會的成員。每個委員會NFT (SC-NFT)對個體來說都是獨一無二的,並且可以從老成員那裡收回然後頒發給委員會新當選的新成員。

雖然提供創建自己獨特的NFT(即SuperRare 代幣或Zora 的zNFT)的發行協議可能適合應用層,但市場的主要好處來自其流動性,這就是我將這些協議置於金融化層的原因。

NFT 發行是一個可商品化的層,該堆棧的多個層可以促進,包括:

- Layer 1或Layer2區塊鍊和擴展解決方案

- 白標發行協議(例如,Nameless被用於Veefriends)

- 市場協議(例如Rarible)

- 個體應用(即Sandbox、Uniswap 等)

- 前端界面(例如Zapper)

最終,這些平台將不得不依賴於它們可以提供給用戶的獨特的效用主張。虛擬世界可以授權內容,而Top Shot卡片將用於NBA Top Shot 的遊戲Hardcourt。

第4層:輔助應用

可組合性確保其他開發人員可以在現有應用程序和協議的基礎上進行構建。

Decentraland 和其他虛擬世界無疑將在其生態系統中擁有各種應用程序,例如在線賭場Decentral Games。此外,Sorare 還與Ubisoft 建立了合作夥伴關係,後者正在利用現有的Sorare 卡開發自己的夢幻聯盟One Shot League。這一層的可組合性意味著促進第三方應用程序開發的應用程序或協議將有機會獲得更多價值。

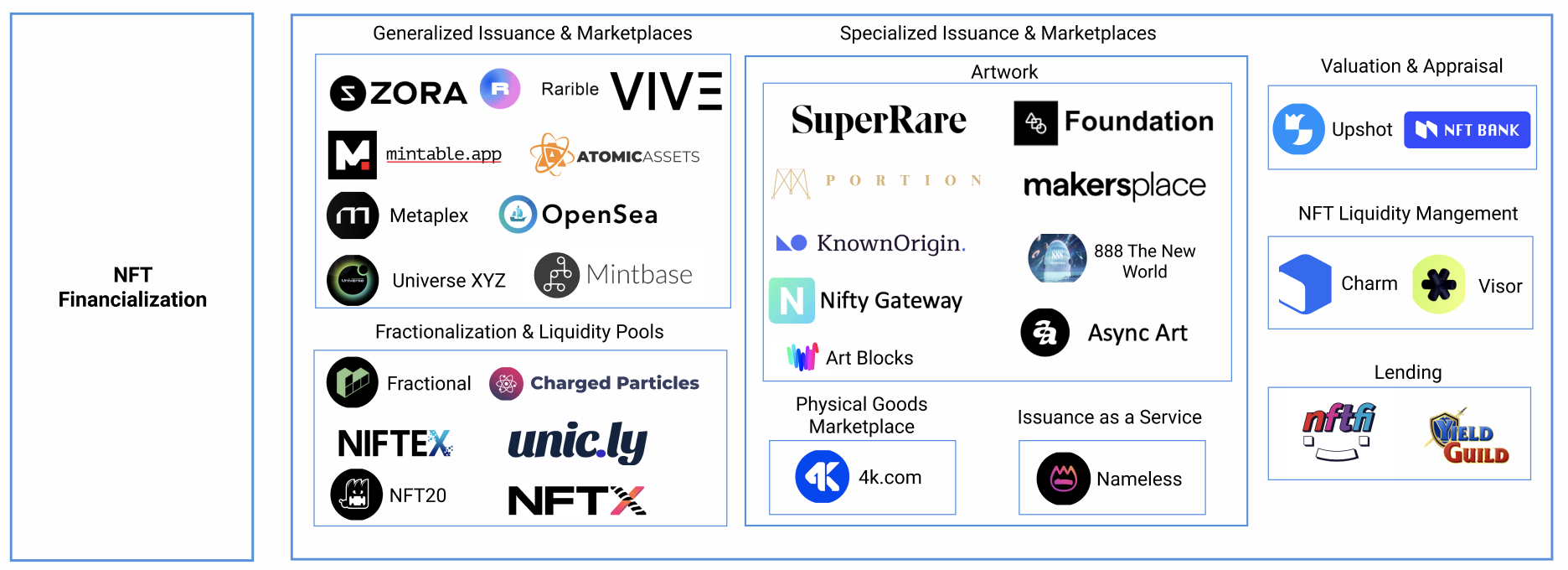

第5層:NFT 金融化

與DeFi 中的資產類似,NFT需要類似的原語,如借貸、流動性和資產管理。此外,雖然NFT 的價值主張在於其獨特性,但可替代性對於增加流動性和NFT 的金融化很重要。迄今為止,專注於NFT 金融化的項目正試圖讓不可替代的代幣盡可能具有可替代性(和流動性)。

大多數旨在增加NFT 流動性的協議都是通過創建流動性池來實現的,個人可以在其中存入類似的NFT,或者將個人NFT 細分以鼓勵更大的投機。

NFT碎片化項目

- Fractional – 收藏家將NFT 的一部分創建為可替代的代幣,這些代幣可以組合以贖回代幣,或者可以以高於保留價的價格購買基礎NFT。

- Niftex – NFT 所有者將NFT 的碎片創建為可替代的代幣。可以通過獲得100% 的分片或通過特殊的買斷條款來收回基礎NFT。

NFT 流動資金池項目

- NFTX – 收藏家可以將NFT 存入NFTX 金庫並鑄造可替代代幣(vToken),該代幣代表對金庫內隨機資產的所有權,或從同一金庫中贖回特定代幣。

- NFT20 – 一種去中心化交易所,個人可以將NFT 存入池中以換取可替代池中的一個NFT(例如CryptoPunk)的可替代代幣(例如100 個Punks 代幣)。

- Unicly – 將NFT 集合細分為可以交易的uToken。特定集合(例如uPunks)被鎖定

有收益的NFT 資產

- Charged Particles——一種允許用戶將可替代或不可替代的代幣存入NFT 的協議。 Charged Particles NFT 可以使用帶有收益的aToken 進行編程化。

- Uniswap V3 LP 頭寸——通過提供流動性,LP 根據每個池的三個等級收取費用——0.05%、0.30% 和1%——對應於不同的價格範圍。

市場

NFT 發行平台和市場目前構成了最大的NFT 協議類別之一,並且是考慮到商業模式的更明顯的市場機會之一。

在這方面,NFT 發行協議和市場將基於以下特徵進行競爭:

- 品牌價值

- 流動性(資產的深度和廣度)

- 獨特的功能(即獨特的代幣標準、版稅、收藏費等)

- 附加服務產品(例如合作夥伴關係)

雖然版稅和收藏家費用等獨特功能有朝一日可以商品化並納入代幣標準,但它們目前是非標準的,因此成為許多NFT 創建者和公司的關鍵價值主張。

從長遠來看,市場可能旨在更接近社交網絡,以將用戶固定在他們的平台上。具有諷刺意味的是,這與Facebook 和Instagram 等社交網絡相反,後者最初是社交網絡,後來發展了市場。

第6 層:聚合器

聚合器可以有多種形式。一些協議匯總供應,而其他協議則側重於需求(消費者)方面。在NFT 領域,實際上只有兩個主要的聚合器——OpenSea 和Rarible。兩個市場都通過集成各種智能合約和最終的區塊鏈來聚合供應。由於Rarible 最近才在其平台上集成了買賣非Rarible 代幣的能力,因此OpenSea 一直是該領域事實上的聚合器。

雖然許多人將OpenSea 簡單地視為一個市場,但它也聚合了大量NFT 數據和元數據——關於數據的數據——可通過其API 訪問,並可能用於其他目的。 OpenSea 和Rarible 都繼續為項目和個人創建全功能平台來發行不可替代的資產。隨著聚合器為了增長而競爭,他們將繼續在多個區塊鏈上擴展其資產產品。

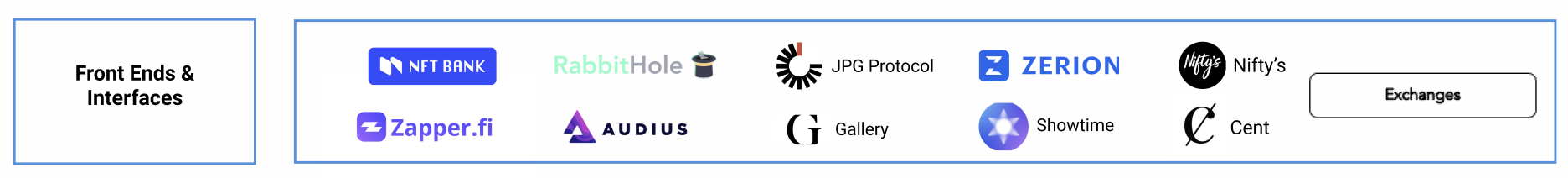

第7 層:前端和界面

有許多公司在爭奪眼球並為NFT 構建事實上的前端。以收藏品和加密藝術作為第一個突破性用例,企業家選擇為收藏家建立畫廊或界面來展示他們的不可替代資產。 Coinbase 錢包和Rainbow 等錢包以及Zapper 和Zerion 等平台提供友好的界面來查看NFT 投資組合。

更強大的NFT 分析平台(如NFT 銀行)提供投資分析、稅收、價格估算等方面的回報。存在多個分析平台,但不提供查看NFT 的界面,包括Nonfungible、Cryptoslam 和Nansen。

隨著NFT 獲得更廣泛的認可,即使是不發布NFT 的協議也可能會構建界面供用戶查看、共享和與NFT 交互。 Audius 是一個去中心化的音樂流媒體平台,推出了Audius Collectibles,其中擁有銀級賬戶的藝術家——持有超過100 美元的AUDIO 代幣的藝術家可以在他們的個人資料頁面上展示NFT。這種類型的模型結合了原生平台代幣,並為藝術家提供了另一種方式來展示他們的藝術作品、專輯或他們代幣化的任何資產。

同樣,Showtime 和Nifty 等應用程序正在構建社交網絡,供用戶共享和喜歡NFT 收藏以及與其他收藏家互動。最終,在個人資料或社交網絡上顯示NFT 可能會成為跨平台通用的。最後,像RabbitHole 這樣的平台正在為使用OpenSea 和Uniswap 等應用程序的用戶發放獎勵(作為代幣和潛在的NFT)。

最後的想法

在過去的12 個月中,NFT 格局從一個銷售額數億的小型生態系統演變為一個多鏈生態系統,其中Axie Infinity 等單個項目的銷售額已超過10 億美元。 OpenSea 在2020 年全年的銷售額為2400 萬美元,而到2021 年8 月,銷售額超過了10 億美元。與DeFi 生態系統不同,NFT高度面向消費者且引人注目。隨著DeFi 繼續構建未來的金融軌道,NFT 將周期性地進入文化時代精神。