由於DeFi 最近的繁榮,穩定幣的需求飆升,推動穩定幣的總供應超過1000 億美元大關。

撰文:Francois-Xavier Lord;原文標題:《MakerDAO 估值:如何搭建護城河? 》

簡介

由於DeFi 最近的繁榮,穩定幣的需求飆升,推動穩定幣的總供應超過1000 億美元大關。雖然出於流動性和對沖波動性的目的,穩定幣在DeFi 中的必要性已經變得顯而易見,但中心化穩定幣的長期可持續性現在越來越令人擔憂。中心化穩定幣面臨越來越多的監管不確定性和不透明的準備金,迫使許多用戶尋求更透明的替代品。

在此背景下,MakerDAO 及其穩定幣DAI 已經成為迄今為止最成功的去中心穩定幣協議,在過去12 個月裡,DAI 總供應量增長了46 倍,自2021 年開始已經產生了超過6300 萬美元的淨收入。

在本文中,我們將著眼於DeFi 基礎設施堆棧的核心構建模塊Maker 協議及其治理代幣MKR 背後的指標。

關於MakerDAO

MakerDAO 發展歷史

MakerDAO 成立於2015 年,是一個運行在以太坊區塊鏈上的、基於超額抵押模式的穩定幣項目。 MakerDAO 的誕生基於這樣一種認知:早期加密貨幣的波動性非常大,因此作為交換媒介不是很有用。該項目的開發最初由Maker 基金會領導,但現在已經交由一個DAO 組織控制。

該協議於2017 年正式推出,起初作為一個單抵押DAI系統(也稱為SAI),允許用戶使用ETH 作為抵押品鑄造穩定幣DAI。同年,Maker 通過將MKR 代幣出售給Andreessen Horowitz (a16z)、Polychain Capital 和其他專注於加密貨幣的風險投資公司籌集了1200 萬美元。

繼單抵押DAI 成功推出後,Maker 於2019 年推出了多抵押品DAI(MCD) 系統,接受ETH 以外的更多其他抵押品類型。

2020 年5 月,在MCD 啟動7 個月後,DAI 的總供應量達到了1 億美元。一年多以後,也就是2021 年6 月,DAI 的總供應現已超過50 億美元。

項目描述

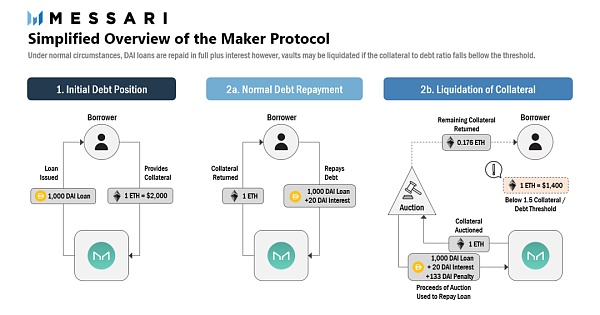

Maker 協議允許用戶通過在系統金庫(vault) 中超額鎖定抵押品資產來發行和借出DAI,一種與美元掛鉤的穩定幣。 Maker 目前支持多種抵押品類型,包括波動性加密資產、其他穩定幣、流動性代幣和真實世界資產(RWA,即Real World Assets)。

DAI 結合了低波動性貨幣的優勢和加密貨幣的關鍵屬性(無須許可、無國界、透明、點對點等)。 DAI 通過存放在Maker 協議金庫裡的抵押品資產而生成、支撐並保持價值穩定,比如需要存入金庫中價值1000 美元的ETH 作為發行500 DAI 的抵押品。這一點,加上DAI 貸款利率的可調整性,確保DAI 的價值始終等於1 美元。

當DAI 發行時,金庫的所有者以其存入的資產作為抵押進行貸款,類似於任何其他形式的抵押貸款。如果金庫中的抵押品價值低於特定的閾值,該頭寸(也即抵押品) 可以按照Maker 協議進行清算,以償還DAI 債務。在正常情況下,金庫所有者會連本帶利地償還最初借出的DAI 貸款,以重新獲得他們抵押品的控制權。

Maker 協議的收入主要來自三個方面:

-

超額抵押貸款的利息收入;

-

對被清算的金庫收取的清算費;

-

錨定穩定模塊(PSM) 產生的穩定幣交易費。

注:Maker 系統的PSM 模塊允許用戶以固定的兌換率直接將其他穩定幣兌換為DAI (包含0.1% 的費用)。 PSM 的主要目的是幫助保持DAI 與美元的掛鉤。此外,PSM 還允許Maker 根據市場對貸款服務的需求調整抵押品結構。

Maker 代幣經濟學

MKR 是Maker 協議的治理代幣,該代幣允許其持有者對協議更改進行投票,比如增加抵押品類型、治理參數變更、預算批准等等。

在清算無法完全覆蓋未償還的DAI 債務的情況下,MKR 代幣還負責該協議的資本重組。在這種情況下,協議將鑄造和拍賣MKR 代幣(這將稀釋MKR 的供應),以償還協議的未償債務和確保系統的償付能力。

Maker 協議產生的收入間接歸代幣持有者所有。目前,協議產生的現金流主要用於三個目的:

-

支付Maker 協議的開發和運營費用;

-

建立安全緩衝(safety buffer) 以覆蓋潛在的清算損失;

-

從流通中購買並銷毀MKR 代幣。

因此,從概念上來說,持有MKR 可以與持有一家正在進行持續股票回購的銀行的股本相比較。

在最初供應的100 萬枚MKR 代幣中,大約有90.7 萬枚MKR 仍在流通。這是由於協議已經回購和銷毀約9,000 MKR,以及Maker 基金會在2021 年5 月作為其解散過程的一部分將84,000 MKR 移交給了其DAO 組織。

最近的進展& 舉措

以下是Maker 協議最近值得注意的進展:

-

Maker 基金會的解散:截至目前負責大部分Maker 協議開發的Maker 基金會已於2021 年5 月宣布,將逐步將開發和治理責任轉移到DAO,從而加速基金會的解散。截至7 月底,解散和過渡基本完成。

-

真實世界資產(RWA) 作為抵押品:2021 年4 月,Maker 向房地產投資者貸款服務提供商New Silver 開始發放以真實資產(RWA) 為抵押的貸款。這個連接傳統金融和去中心化金融世界的橋樑是Maker 和DeFi 作為一個整體的重要里程碑。在強大的社區支持下,由RWA 支撐的貸款為Maker 提供了1 萬億美元的增長機會,這也有助於將DAI 抵押品的風險分散到與加密貨幣無關的資產上。

-

清算2.0模塊:自2020 年3 月黑色星期四事件(導致567 萬DAI 貸款抵押不足) 以來,Maker 對其清算系統進行了幾項改進。 Maker 在2021 年上半年發布了新的清算2.0模塊(Liquidations 2.0)。該模塊已證明在減少損失方面非常有效。 2021 年5 月19 日,在ETH 價值下跌45% 的情況下,該模塊通過177 次拍賣結算了4100 萬美元的債務,並產生了510 萬美元的清算費用收入,但只發生了兩次總計1.2 萬美元的清算損失。

牽引力

DAI 的供需

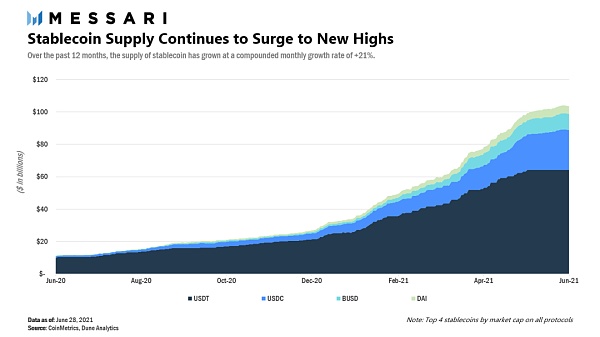

隨著DeFi 生態系統的興起,DAI 等穩定幣作為去中心化借貸和交易活動的關鍵推動者,經歷了巨大的增長。在過去的12 個月裡,穩定幣市場從110 億美元增長到現在超過1000 億美元。

上圖:2020 年6 月以來,穩定幣USDT、USDC、BUSD 和DAI 的供應量增長趨勢。

上圖:2020 年6 月以來,穩定幣USDT、USDC、BUSD 和DAI 的供應量增長趨勢。

穩定幣總供應量同比激增10 倍,是由持續流入加密經濟的資本以及DeFi 規模的增長推動的。穩定幣的受歡迎度還可以歸因於其固有的特性,即穩定幣在保留加密貨幣所有關鍵屬性的同時,為投資者提供低波動性的安全避風港。

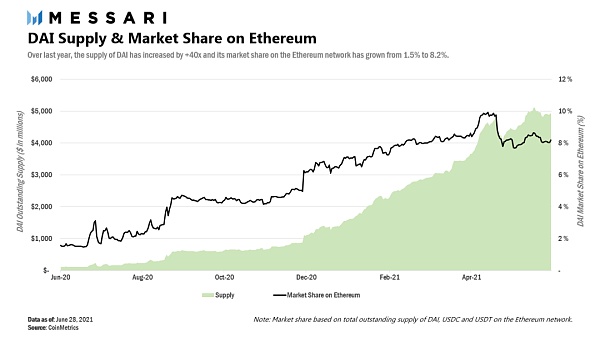

Maker 一直能夠從這一增長中獲益,在過去12 個月裡將其未償還DAI 的供應量從1.27 億美元增加到50 多億美元。 DAI 目前在以太坊上的穩定幣市場的份額為8.2%。按市值計算,DAI 是第四大穩定幣。

上圖:自2020年6月以來,DAI 的供應量(綠色區域) 及其占以太坊上的穩定幣市場份額(黑線) 增長趨勢。

上圖:自2020年6月以來,DAI 的供應量(綠色區域) 及其占以太坊上的穩定幣市場份額(黑線) 增長趨勢。

鑑於圍繞穩定幣發行和儲備金的監管風險不斷增加,尤其是來自歐盟、美國和中國的監管風險,DAI 相對於更大的中心化穩定幣而言擁有強大的競爭優勢。 MakerDAO 的儲備金可以在鏈上審計,而像USDC 和USDT 這樣的項目必須依賴外部審計。以USDT 為例,隨著其儲備金的來源和信用質量受到質疑,該項目最近經歷了越來越多的審查。

在由法幣支撐的穩定幣(比如USDT) 的中心化風險和信任最小化的加密資產(比如ETH) 的波動性風險之間,存在一個權衡。截至目前,到目前為止,Maker 已經通過其清算模塊證明了其具有相當強的抗波動性能力,並因此獲得了用戶的信心。

Maker 協議截至目前的表現

對貸款和DAI 的需求推動Maker 的月淨收入飆升,2021 年前6 個月的利潤超過6300 萬美元,與2020 年後6 個月相比,這意味著超過7 倍的增長。這種表現可以細分為如下圖所示:

2021 年上半年,Maker 協議通過DAI 貸款賺取的利息收入(lending revenues)平均每月約770 萬美元,比2020 年下半年增加了13 倍。這一增長直接歸因於貸款量的增加和更高的貸款利率。 DAI 的貸款利率已從2020 年底的2% 逐步上升到2021 年4月/ 5月的5%;由於市場對槓桿的需求下降,目前DAI 的貸款利率處於2% (就ETH-A 金庫而言)。 DAI 貸款的利息收入是Maker 協議最經常、最穩定的收入來源。

對於被清算的金庫,Maker 協議會收取15% 的清算費作為懲罰,這部分收入是該協議的清算收入(Liquidation revenues)。清算收入也對Maker 的強勁表現做出了相當大的貢獻。得益於市場的大幅波動,2021 年5 月的月度清算收入飆升至940 萬美元。通過收取清算費(假設有秩序地清算),MKR 代幣也受益於抵押品價值的下降。隨著時間的推移,這意味著MKR 代幣可能與整體市場有較低的下行相關性。但也需要注意,隨著第三方貸款管理解決方案的改進和抵押品波動性的降低,我們預計清算量將隨著時間的推移而減少。

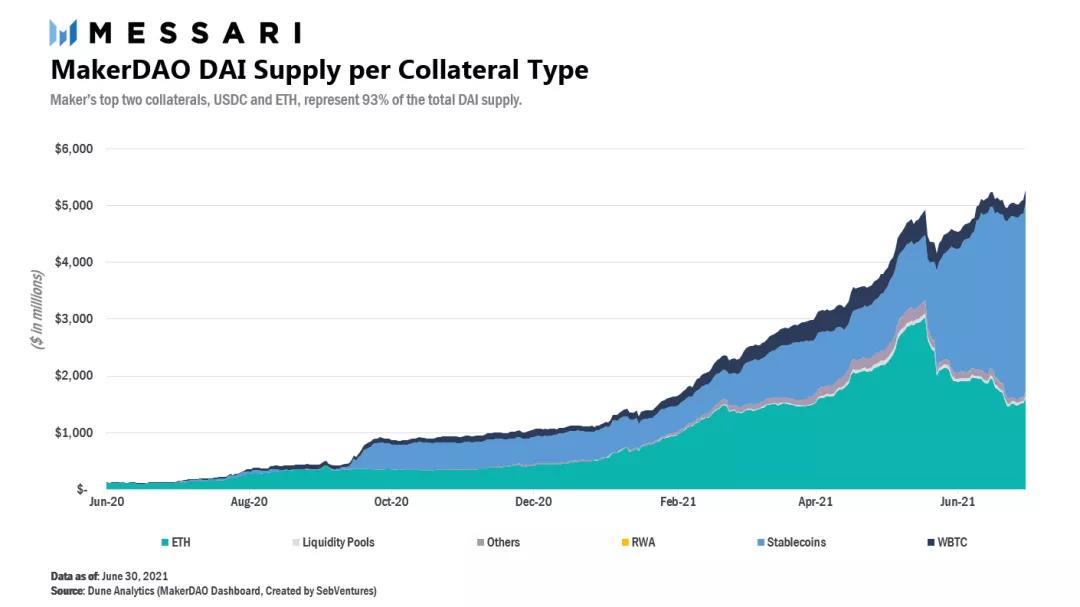

交易费收入(Trading revenues) 是指 Maker 的 PSM (锚定稳定模块) 产生的稳定币兑换费用。PSM 产生的费用收入在 2021 年 5 月和 6 月显著上升,原因是 DAI 的需求上升,而通过抵押加密货币来借出 DAI 的需求下降。因此,该协议目前已将超过 30 亿美元的 USDC 直接兑换为 DAI 以满足 DAI 的需求。

因此,DAI 是一個動態系統,會根據市場狀況和需求相應地調整其抵押品。隨著加密市場在2021 年上半年的擴張,該系統充分利用了人們的槓桿需求,將ETH 作為其貸款的主要儲備金。而在最近加密市場從頂部下跌之後,該系統通過流入其他穩定幣調整了其儲備金,以維持和繼續增長DAI 的供應。這種靈活性和彈性是Maker 協議的核心優勢,代表了DAI 相對於其他穩定幣的獨特特徵。

路線圖

以下是Maker 協議即將實施的一些關鍵舉措和升級:

-

Flash Mint 模塊的實現:在2021 年7 月1 日投票通過後,Maker 協議激活了Flash Mint (閃電鑄造) 模塊。該模塊允許用戶鑄造多達5 億DAI,唯一條件是用戶必須在同一筆交易中償還這些DAI 貸款並支付0.05% 的費用。這將允許任何人利用DeFi 領域的套利機會,而無需投入前期資金,並為Maker 協議創作了新的收入流。

-

多鏈側鏈:該社區正在開發Maker 的多鏈策略(Multichain Strategy),以確保協議在多條區塊鏈上都舉足輕重。此外,開發者們正在開發一個Optimism DAI 橋,將允許用戶從Optimism (L2 rollup 鏈) 進行快速提款至以太坊主鏈,預計將於2021 年第三季度/第四季度全面部署。

-

Aave D3M:Maker 與Aave 團隊合作,將推出Maker Direct Deposit Module (D3M,即Maker 直接存款模塊)。該模塊將允許Maker 協議對Aave 上的DAI 市場實施最高借款利率。最終,這將幫助MakerDAO 獲得資本效率,增加DAI 的供應,並使DAI 成為Aave 上穩定幣借款人的首選。

競爭

Maker 在穩定幣市場和抵押借貸市場都有競爭。

正如前面所強調的,在過去12 個月裡,相比於其他中心化穩定幣競爭對手,DAI 在市場份額方面取得了可觀的增長。我們相信這一趨勢將在未來繼續下去。 DAI 由於其去中心化的性質、透明的儲備金和在DeFi 生態系統中日益突出的地位,擁有強大的競爭護城河。由於由法幣支撐的穩定幣面臨的監管和透明度風險,以及算法穩定幣的低可靠性,隨著時間的推移,可能會進一步推動DAI 的競爭優勢。

DAI 也有能力創造一種由實物資產(加密資產、RWA等) 支撐的低波動性貨幣。長期來看,DAI 可以與美元脫鉤,並與特定的一籃子商品掛鉤。

在藉貸市場競爭方面,與Aave 或Compound 等可變利率競爭對手相比,Maker 能夠使協議收取的利率更具確定性。此外,只要Aave 或Compound 等借貸協議的可變利率高於Maker 的穩定費,Maker 就能從這些借貸協議中獲益:市場參與者可以從Maker 借款,並以較高的利率在這些借貸協議中放貸,且如果他們的抵押品價值下降,他們可以隨時結清貸款。

風險

由於MKR 代幣持有者要對Maker 協議的資本重組負責,如果清算不能完全彌補DAI 貸款債務,MKR 持有者將需要承擔一定程度的信用風險(credit risk)。截至撰寫本文時,Maker 的盈餘緩衝(4,800 萬美元) 正在起到作為緩解措施的作用,同時佔比最高的抵押品USDC、ETH 和BTC 分別為33 億美元、16 億美元和2.3 億美元。

MKR 代幣持有者也會因為允許USDC 和RWA 作為抵押品而面臨對手方風險(counterparty risks),儘管目前對RWA 的敞口仍然很小。

DAI 對USDC 的日益依賴給Maker 帶來了不可忽視的監管和黑名單風險,因為Circle 可能會將Maker 的部分USDC 金庫列入黑名單。這也凸顯了Maker 所面臨的一個特殊困境,即目前對DAI 的需求超過了對貸款的需求。我們認為,對USDC 的依賴對Maker 來說是一個必要的暫時挫折,因為更廣泛的DAI 採用對該協議的整體成功至關重要。我們注意到,Maker 社區目前正在研究解決這個問題的替代方案,比如探索使用新的Uniswap V3 流動性代幣。

Maker 還面臨協議開發和技術風險。我們認為,考慮到已經執行的外部智能合同審計及其聲譽良好的核心開發團隊,這些風險是較低的。

由於現在Maker 協議的更改依賴於其DAO 組織,MKR 的持有者將面臨與治理相關的風險。儘管有一些內置的安全機制來減輕潛在的治理攻擊向量,但我們認為其治理過程有待改進和精簡,以最小化治理風險。尤其是,該DAO 組織經常要解決MKR 代幣持有者投票參與率低的問題。這可能會限制Maker 對市場變化的快速反應能力,並帶來安全風險,攻擊者可能會藉入MKR 來開展不利的投票。該DAO 目前正在開發一個改進的投票代理系統,該系統將有助於解決這個問題。

總結

Maker 將自己定位為穩定幣和借貸市場的頂級競爭者,這恰好是當前活躍的DeFi 生態系統的兩個基本組成部分。這使得Maker 能夠擴大規模,並在過去12 個月為MKR 持有者創造了超過7200 萬美元的淨收入。在強大的開發團隊、社區和不斷增長的用戶基礎的支持下,我們認為Maker 在未來幾年將繼續保持增長勢頭。然而,要實現本文的估值,該協議需要克服各種挑戰,如通過RWA (真實世界資產) 等創新解決辦法縮小DAI 需求與貸款之間的差距。我們預期將看到DAI 的市場供應繼續增長以及MKR 代幣的銷毀。

展開全文打開碳鏈價值APP 查看更多精彩資訊