在這篇文章中,我們將了解2池的複雜性,並給出一些項目方如何解決其原生代幣流動性的方案。

原文來自mechanism.capital,作者是Eva Wu

為什麼項目方想要為其原生代幣提供流動性?

從根本上說,擁有代幣的流動性很重要,因為它允許新投資者輕鬆地投資項目並讓不活躍的投資者退出。少一點流動性不會破壞一個強大的項目,而過多的流動性也只是徒勞。

在這篇文章中,我們將了解2池的複雜性,並給出一些項目方如何解決其原生代幣流動性的方案。

我們將介紹:

-

流動性上限目標+改善2池的其他機制;

-

不均勻流動性池以迎合長期參與者;

-

利用閒置財政庫中的資本作為引導機制;

等等,2池到底是什麼?

所謂2池,是指有項目原生代幣的流動性池,它們依靠去中心化交易所(DEX) 生存,並通過獎勵流動性提供者(LP)token來人為地引導流動性。雖然這些池子目前因作為實現代幣流動性的默認策略而備受關注,但它們是DeFi中最微妙、最不直觀的機制之一,因此需要謹慎關注。

如何考慮激勵原生代幣流動性

現實情況是DeFi 充斥著僱傭資本,這是項目在設置2池獎勵時需要考慮的事情。項目方可能會考慮將2池的APY 作為主要營銷策略,以吸引參與者對該協議的關注。這不僅缺乏創造性,而且往往與協議本身無關,而且我們的研究(見附錄一)表明,2池是多麼糟糕的營銷工具,因為它們吸引的流動性是缺乏黏性的。在我們抽樣的數十個2池中,幾乎所有池子的流動性在激勵結束後30天下降了50% 以上。這種變化無常的流動性表明,與其將營銷注意力集中在2池及其代幣流動性上,項目方更應該將重點放在使用2池來滿足基本需求上:便利投資者在最佳環境(低滑點)下買入/賣出項目token。

考慮這會是什麼樣子,首先要了解LP 的想法。

對於LP而言,2池是很複雜的,因為項目向LP 支付收益,必須從原生代幣實現,同時LP還要持有這種代幣。這是一個微妙的平衡,因為LP 基本上是在做空主要的價格變動,並且只有在他們期望代幣在一個範圍內交易時才會激勵LP。如果他們預期代幣價格會迅速升值,那麼停止提供流動性並持有代幣會變得更有利可圖。或者,如果LP預期代幣價格將呈下降趨勢,他們也會選擇退出流動性。如果一個代幣是較新的,那麼價格發現可能在兩個方向上都是極端的,這加劇了所謂的無常損失。這種無常損失風險也使得項目的長期支持者很難向2池注資,因為他們可能會因為提供流動性而蒙受損失。

儘管如此,原生代幣的流動性對於項目及社區而言發揮著重要作用,它是值得項目方付出代價的,因為它可以啟動一個自反飛輪,為協議帶來更多用戶和注意力。 *但是,值得注意的是,原生代幣的流動性並不會成就或破壞一個原本穩固的項目。即使沒有適當的原生代幣流動性,產品市場契合度強的項目也能成功,而產品市場契合度不強的項目,即使其擁有很強的代幣流動性,它也會經歷失敗。因此,就像傳統公司需要嚴格預算一樣,項目應該致力於在使用代幣來激勵其產品的核心行為,以及激勵原生代幣流動性之間找到正確的平衡點。就2池而言,主要挑戰在於確定正確的成本並支付正確數量的流動性。

還有其他方法可以實現2池之外的代幣分發。有關這些替代方案的比較,請參見附錄II。

激勵原生代幣流動性的更優方法

儘管存在細微差別,但不可否認,對於項目而言,2池是利用其代幣(他們擁有的超額代幣)來提升代幣流動性的一種有用方式。

如果一個項目方確定2池是是他們的最佳方法,這裡有三個建議:

-

運行較短的計劃(30 – 90 天)以允許重新配置及經驗測試;

-

嘗試降低APY(<100%)、解鎖區塊獎勵以及不可轉讓代幣等策略,以確保與長期參與者保持一致;

-

取消流動性上限目標以防止為流動性支付過高的費用;

在第(1) 點上,項目方應該進行更短的背靠背實驗,而不是將自己鎖定在多年的計劃中。較短的計劃允許項目方對其2池計劃的有效性進行分析,並為項目提供重新配置和重新評估其槓桿/獎勵的選擇權(請參閱附錄III,了解要衡量的潛在2池指標)。它還允許社區在確定項目的代幣激勵措施方面發揮作用。值得研究的有趣案例研究包括PancakeSwap、1inch 和CREAM。

在第(2) 點上,項目應包括關注長期參與者的功能。特別是,項目方希望激勵那些已經習慣於持有代幣的LP,而不是純粹因為APY高而買入代幣的純收益農民。通過使快速實現收益變得更加困難,這些戰略可以迫使LP作為利益相關者,而不是只追求收益的農民。除了Aave 的2池(我們將在下一節中探討)之外,另一個案例研究是Ribbon Finance,它對其早期流動性池的提款費、不可轉讓代幣和上限TVL進行了實驗。

我們將在本節的其餘部分討論第(3) 點,即流動性上限目標,並從為什麼擁有一個目標很重要開始。

如果項目沒有目標,他們就會陷入困境,試圖弄清楚他們是否有足夠的流動性以及是否應該支付更多費用。找到流動性上限目標,歸結為為較大的投資者找到可接受的最小交易規模,並確保池子有足夠的流動性來支持它在可接受的滑點範圍內(<2%)。通常,流動性的增加可支持對協議代幣的重新評級(向上),因為交易量足以供基金和大型投資者在二級市場購買。取消流動性上限目標可確保你為大型投資者提供足夠的代幣流動性,而無需支付超出要求的費用。

如何撤銷流動性上限目標

考慮流動性上限目標的一個框架是考慮相對於市值的流動性深度。在下表中,我們根據市值對不同類型的項目進行了分類,並估計了大型投資者希望在2% 滑點範圍內交易的總市值百分比。

步驟:

-

確定項目市值;

-

取名義交易規模的下限;

-

使用此等式/電子表格來確定需要多少流動性來促進不同滑點水平的交易規模;

示例:我是一個中低市值項目的創始人,項目的市值為5000 萬美元。我最多希望為大型投資者以2% 的滑點交易協議0.1%-0.3%的token提供便利,這大約是5萬美元至15萬美元的交易規模。

電子表格中使用的公式表明,500萬美元的池子(50/50 權重)可促成滑點小於2%且規模達到5 萬美元的交易。這意味著我的池子中不需要超過500 萬美元來為大型投資者提供便利,而且我最多需要250萬美元的自有代幣以及250萬美元的USDC/ETH資金池。

注:這是為傳統AMM池子而設計的,Uniswap V3 改變了這些數字,並要求參與者對價格變動有更多的信心。

然而,擁有高代幣流動性並不總是有益的,雖然流動性上限目標可作為防止為代幣流動性支付過高代價的指導,但這不是目標。對於早期項目,代幣流動性並不像專注於產品和尋找產品市場契合度那麼重要。過度關注代幣流動性的低市值項目,有可能會吸引交易員/投機者,而以犧牲長期投資者和利益相關者為代價。

不均勻池的力量

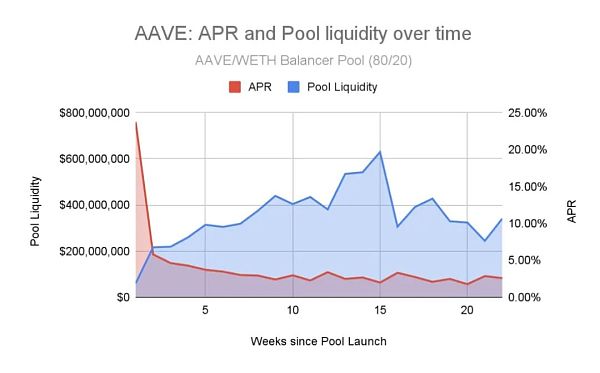

在以往的2池中,Aave的激勵代幣池是唯一一個在沒有高APY(<5%)的情況下保持長期流動性的流動性池子。

在這個80/20 AAVE/ETH Balancer智能池中,LP提供流動性,以賺取AAVE和BAL的交易費用和獎勵。 Aave的成功為我們提供了一個窗口,讓我們了解了不均勻池子相對於傳統50/50流動性池的好處。

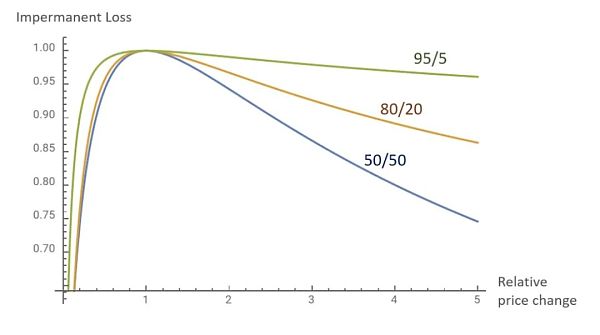

主要好處是:不均勻池的無常損失更少。

無常損失風險的降低,意味著LP更願意為較低的收益率提供流動性。從成本的角度來看,這減少了協議需要獎勵的金額。

與此同時,代幣持有者可以將他們的資金投入使用,而如果代幣價格上漲,不均勻池會限制他們的無常損失風險。這導致了更好的激勵一致性,因為他們可以獲得交易費用和獎勵,而不會損失他們對代幣的大部分敞口。

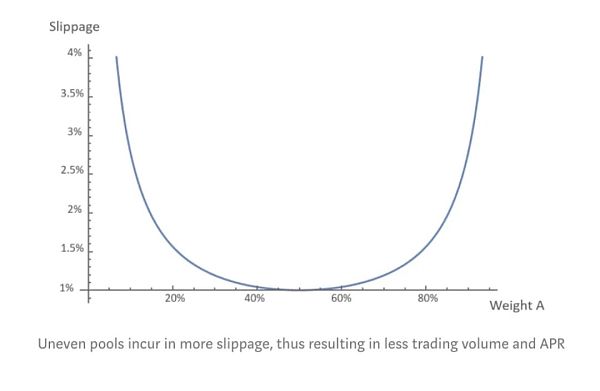

雖然不均勻加權池對LP來說是更友好的,但這需要權衡。主要缺點是需要較高的TVL以實現相同的滑點環境。如下圖所示,就滑點而言,50/50流動性池是最有效的。

資料來源:平衡器實驗室

此外,隨著項目的成熟,不均勻池也會影響代幣的上漲,因為池子需要更多的穩定幣/ETH(與50/50池相比)來提高價格。在初始募集/分配完成且項目成熟後,項目方可考慮調整為50/50 的池子,以允許更好的滑點以及更有效的價格發現。在平台方面,Balancer是目前唯一提供不均勻池的協議,而Sushiswap 計劃在未來幾個月內推出分叉版本(Trident)。

利用閒置財政庫創建混合流動性方法

已籌集資金或擁有健康/多元化資金的現有項目,應考慮利用其財政庫全部或部分初始流動性,並將其中的一部分轉化為ETH/USDC,以提供雙面流動性。這有很多好處,包括:

-

允許項目方從交易費用中賺取額外收入;

-

允許更好地控制流動性,而不僅僅受APR 的影響;

-

如果代幣價格下跌,則創建自動“回購”機制;

-

使財政庫多樣化(組合其他資產對,例如ETH/USDC);

需要注意的一點是,項目方會承擔無常損失的風險。

這裡舉dHEDGE這個例子,該協議開始時每週獎勵約10000 DHT(當時約為2萬美元),但很快就轉向以350萬美元(50/50池)提供大部分流動性。通過使用他們的財政庫來支付流動性,他們能夠減少治理代幣的稀釋,並用它來激勵人們使用他們的平台。就收入而言,dHEDGE每天收取500-1000美元的交易費用,其在過去2.5個月內收取了超過4.5萬美元的費用。

以下是協議可使用2池來實現混合策略的一些開箱即用的方式:

-

使用閒置財政庫提供50-80%的流動性目標,然後在必要時使用協議代幣激勵額外流動性;

-

使用財政庫提供流動性,收取交易費用以激勵額外的LP;

-

使用閒置的長期財政庫為前6 個月至1 年提供流動性,同時進行流動性激勵的短期實驗;

或者,項目方可簡單地取消流動性上限目標,並使用閒置財政庫來提供流動性,而無需激勵任何額外的LP。

總結

沒有精確的科學來實現協議原生代幣的流動性。但我們所探討的各種方法(例如流動性上限目標、不均勻(即80/20)池、財政庫流動性提供),可以讓深思熟慮的創始人和投資者解決原生代幣的流動性問題。雖然本指南的大部分內容只是冰山一角,但我們希望它能夠推動圍繞設計更可持續、更高效的代幣流動性的討論。

非常感謝Mechanism 團隊(Andrew、Ben、Marc、Daryl、Alec)幫助完善這些想法並篩選數據,同時感謝Tristan、Zaheer 和Julian 的有用反饋。

本文中的任何內容均不構成投資建議。

附錄

附錄I:資產池研究

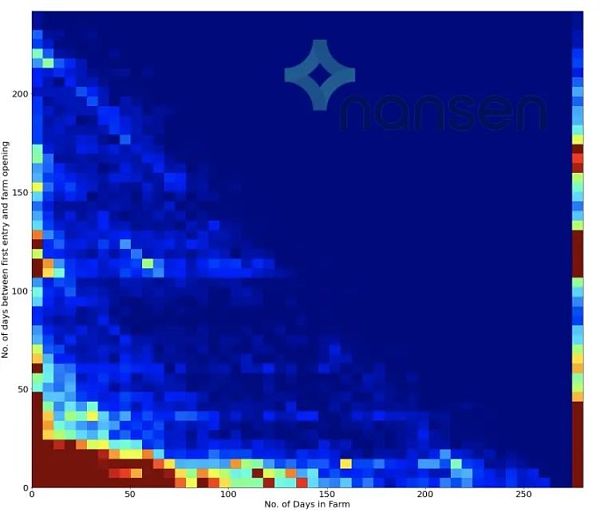

Nansen 的研究分析了400 個流動性農場的所有代幣轉移,結果發現很大比例的收益農民(36.4%)在進入池子的前5 天內會退出池子,而今天只有13%的地址在繼續當LP。

資料來源:Nansen Research

同樣,上面的熱圖讓我們直觀地了解這些收益農民的情況。忘記數年的激勵計劃吧,大多數收益農民在第75天就已撤離了池子。為了進一步量化這一點,在啟動時進入的收益農民(即位於信息漏斗頂部的農民)中,幾乎有一半會在24小時內離開,然後3天內會離開70%的收益農民。隨著LP 獎勵的減少和稀釋,那些因為激勵而吸引來的參與者,將簡單地拿走他們的代幣獎勵並將流動性轉移到另一個池子。

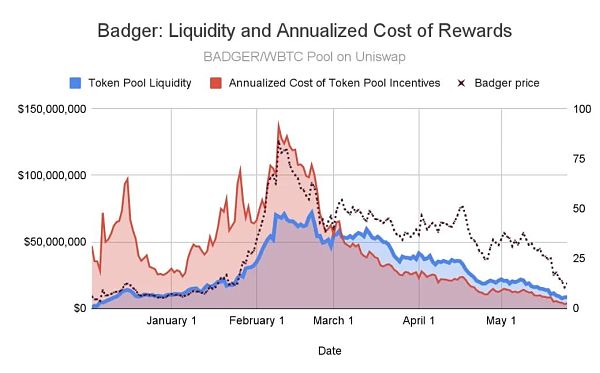

在分析12個項目的2池後,我們還發現,雖然大多數激勵池都出現了短暫性的流動性增長,但大多數流動性水平在獎勵停止後30天內就下降了50%以上。其中一個例子,就是Badger在牛市高峰期推出的2池。

在這裡,數據顯示12 月早期引導代幣池流動性(見紅色區域)的嘗試在很大程度上失敗了,牛市情緒推動了池子的流動性。從3月份開始,隨著獎勵的減少,資金池流動性的減少與獎勵的減少成比例,這表明它們吸引的是僱傭軍LP,這些人會隨著獎勵的減少而拋售代幣。該圖還突出了這些激勵池的反身性,因為隨著LP 出售代幣,它會降低APR,從而導致更多LP 退出池子。我們在$DHT、$ALPHA 以及$1INCH 的2池中看到了類似的模式。

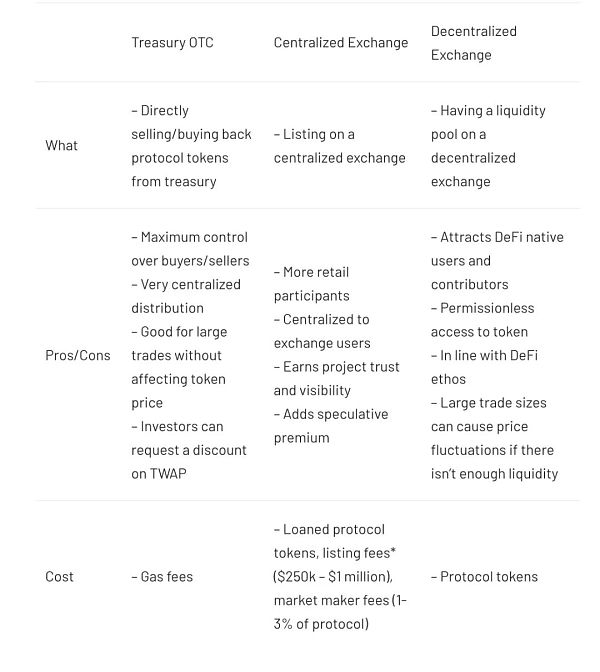

附錄二:比較財政庫OTC、CEX 以及DEX

一些交易所對增長軌跡良好的項目免收上市費用

附錄III:2池指標示例

LM牽引

-

用戶總數;

-

LP 數量vs 質押者數量;

-

平均LP持續時間,僱傭交易者數量(短時間內撤退的);

-

隨著APR 稀釋/減少而退出的LP 數量;

-

獲客成本(CAC) 與長期價值(LTV)

流動性

-

總TVL 的百分比增長;

-

池子流動性增加百分比;

-

LM 激勵後的池子流動性;

-

APR與流動性比率;

-

市值與流動性比率;

統計關係

-

進入池子的時間和LP的時間之間有什麼關係(通知長度);

-

LP 大小和長度LP 之間有什麼關係? (通知TVL/地址上限)

-

哪些是長期LP的常見觀察結果,而不是更多的僱傭LP觀察結果?

鏈下

-

網站流量和用戶流量(網站點擊量、頁面停留時間)

-

社區活動/倡議/提案(副項目、不和諧活動)

-

社交媒體上的新互動(推文數量、新關注者、標籤)

展開全文打開碳鏈價值APP 查看更多精彩資訊