上一集為大家介紹了十幾個項目,都是屬於DeFi協議的範疇,由於上一集還沒介紹完整,今天繼續接著介紹DeFi獨角獸。

如果沒有閱讀DeFi獨角獸第一集文章,可以回顧往期文章《DeFi獨角獸如何引領行業發展》。

DeFi永續合約協議

永續合約,又叫永續掉期合約,是一種期貨合約的衍生品。從交易的角度來說,永續合約類似於傳統的期貨合約,但又有一些不同之處。它沒有到期或結算日,可以隨時交割買賣。永續合約類似於一個保證金現貨市場,因此它的交易價格接近於標的參考指數價格(當前價格)。

有中心化永續合約了,為什麼需要DeFi永續合約協議?首先讓我們先來了解下中心化的永續合約平台,這是需要去中心化合約的前提。

加密貨幣中心化永續合約開端由BitMEX的亞瑟不滿足搬磚套利的現狀,在2014年1月,尋找到了畢業於牛津大學的計算機科學家本·戴羅(Ben Delo),另一個是來自美國的資深程序員山姆·里德(Samuel Reed),三人一拍即合,共同創立了BitMEX。

加密永續合約開創者BitMEX在2020年2020年10月,全球最大衍生品交易所BitMEX被CFTC(美國商品期貨委員會)調查,其後BitMex高管在美國直接被逮捕。被質疑涉嫌惡意操縱市場、洗錢、賄賂美國海外官員,最終以2400萬美金的罰款結束SEC調查。

倒霉蛋BitMEX被罰款之後。它的同台競爭對手幣安、火幣、OK等,依舊經常出現插針現象,大行情之下宕機,APP提示各種錯誤,合約用戶無法平倉,這是他們最艱難的時刻,只能眼睜睜看著提示爆倉的短信,然後流下了痛恨的淚水,我深有體會。

它們長期被質疑惡意操控市場,這些醜聞絲毫不影響它們繼續賺錢。加密用戶頻繁發聲抵制中心化永續合約,這些無助聲音引起了去中心化構建者的關注,加密市場變得比以往更加需要去中心化合約。

Perpetual Protocol 永續合約協議

BitMEX在被被調查的兩個月之後,Perpetual Protocol上線了他們的產品。

Perpetual Protocol介紹

該協議是基於以太坊的去中心化永續合約交易平台,同時也基於XDAI側鏈進行永續合約交易。與訂單簿不同的是採用了VAMM與Uniswap相同的x*y=k 常數乘積公式,可以說是Uniswap和BitMEX的結合體。

什麼是VAMM?

Perpetual Protocol改良了以往的AMM的局限性,使用了全新的VAMM機制,擴展了以往的AMM應用空間,可以有更多的可能,將AMM首次突破在永續合約上使用。 VAMM池沒有真實資產。實際資產被存入在保險庫當中,該保險庫支持所有類型的資產抵押,與傳統AMM 相比,Perpetual Protocol 使用vAMM作為價格發現機制,但不適用於現貨交易。

下面是一個舉例參照,將解釋VAMM是如何運作的:

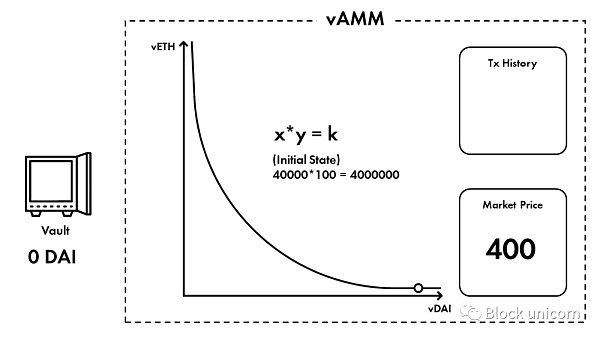

1. 在區塊鏈上創建vAMM之前,創建者設置存儲在vAMM 中的虛擬資產數量。假設ETH 的價格為400 DAI,創建者可以在vAMM 上以1 比400 的比例設置初始數量的ETH 和DAI 。為簡單起見,我們假設創建者將該vAMM的初始狀態設置為100 vETH 和40000 vDAI。

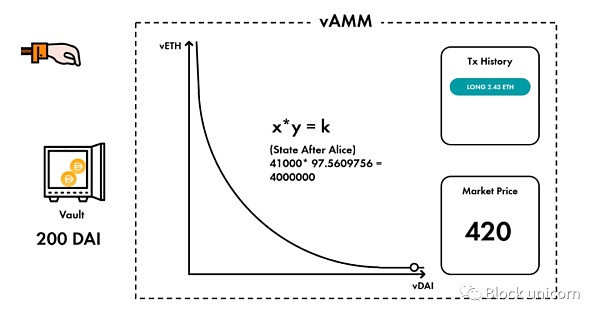

2. 交易員Alice 想要以100 DAI 作為抵押品,做10 倍多的ETH:

-

Alice 將100 DAI 存入Perpetual Protocol 的保險庫,如上所述,這是Perpetual Protocol 上的智能合約。

-

Perpetual Protocol 將Alice 的1,000 vDAI(100 DAI 的10 倍槓桿)記入vAMM,作為回報,它根據常數函數(x*y = k) 計算Alice 收到的vETH 數量。

-

Perpetual Protocol 記錄Alice 現在有2.4390244 vETH,這個vAMM內部的狀態變成了97.5609756 vETH 和41000 vDAI。

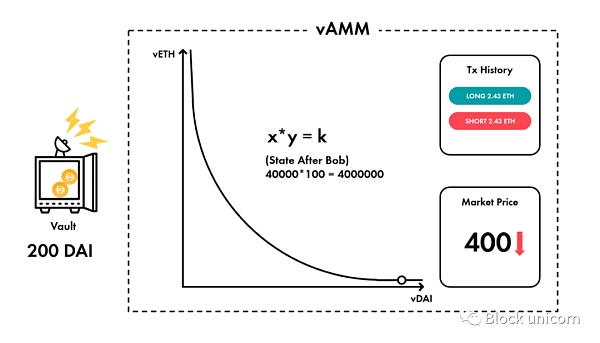

3. 然後交易者Bob 以100 DAI 作為抵押,做空ETH 10 倍,這意味著:

-

Bob 將100 DAI 存入同一個金庫。

-

Perpetual Protocol 將Bob 的-1,000 vDAI 記入vAMM,作為回報,它根據常數函數(x*y = k) 計算Bob 收到的負vETH 的數量。

-

Perpetual Protocol 記錄Bob 現在已經做空了2.4390244 vETH,並且這個vAMM內部的狀態現在變成了100 vETH 和40000 vDAI。

vAMM 的獨特屬性,不需要流動性提供者。

由於路徑獨立性,金庫將始終有足夠的抵押品來償還所有使用vAMM 進行交易的交易者(假設所有抵押不足的資產在破產前已成功清算)。與傳統AMM 的流動性來自流動性提供者提供資產以促進交易的不同,vAMM 的流動性直接來自位於vAMM 之外的金庫。換句話說,不需要流動性提供者的存在來為vAMM 帶來流動性:交易者為每個訂單提供流動性。

由於vAMM 中不需要流動性提供者,因此一開始就沒有永久性損失。

定期價格調整

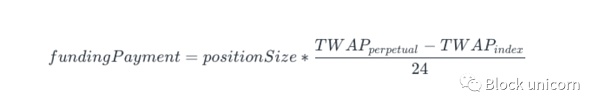

vAMM 本身作為一個獨立的現金結算市場。如果我們想讓vAMM 市場價格接近標的指數,我們需要添加一個資金費率,類似於中央限價訂單簿(CLOB) 交易所永久合約的資金支付。例如,下面是FTX 的資金支付公式:

資金支付激勵套利者使市場價格盡可能接近標的指數,並使vAMM 市場跟踪標的指數。

Perpetual Protocol 利用與FTX 類似的資金利率公式,因此允許新的衍生品市場利用槓桿進行交易,同時密切跟踪基礎指數。

管理滑點

與傳統AMM 相似的是,當vAMM 的K 值較高時,交易者遭受的滑點較少,但相似之處到此為止。

對於傳統的AMM,增加K 值的方法有:

1.鼓勵更多的流動性提供者提供更多的流動性。

2.增加交易費用,並回收交易利潤以提供更多的流動性。

相比之下,在vAMM 中,由於K 值是由vAMM 運營者在啟動時手動設置的,因此即使在vAMM 創建之後,也可以隨時隨意增加或減少K,這有助於市場對最新情況做出響應。話雖如此,儘管vAMM 運營者俱有這種權力,但他/ 她無法轉移存儲在金庫中的用戶資金。 vAMM 運營者在第一個版本中會是Perpetual 協議團隊,並在之後過渡到DAO 結構。

雖然Perpetual 協議的第一個版本將手動設置K 值,但隨著時間的推移,我們希望K 值是按算法進行設置。例如,K 可設置為交易量、未平倉利率、融資支付、波動率及其他變量的函數。

K 值的設置需要保持微妙的平衡。如果K 值太低,則協議的自然用戶將產生過高的滑點,並抑制他們在系統中的交易。然而,如果K 值太高,那麼套利者將沒有足夠的資金來維持vAMM 價格與標的指數價格一致。

資金注入

Perpetual Protocol創始人馮彥文帶領他的台灣團隊在2020年8月,獲得了Multicoin Capital領投,加上三箭資本、CMS Holding、Alameda Research ,獲得180萬美元戰略融資。早期獲得了幣安50萬美元種子輪融資。

同年9月,Perpetual Protocol還舉行了思慕輪,關於思慕、代幣分配與其功能細節請參考鏈接:https://medium.com/perpetual-protocol/perp-token-distribution-2f1b6196744d

Perpetual Protocol數據表現

在519的利空政策之下,Perpetual Protocol的治理代幣PERP走勢堅如磐石,當天在幣安顯示只下跌了8%。 5月20日整體趨勢反彈,PERP反彈了46%,之後又是下跌行情,觸底之後的PERP,回升趨勢更加劇烈,截至發稿時,從歷史最低3.6美元,漲至最高17.9美元。

治理代幣持幣地址5942個,PERP穩定上漲的因素跟該協議staking池有很大關係,目前staking池鎖定了價值3億美元的PERP,減少了盤面拋壓,代幣市值總共才7.2億美元,足以讓其代幣輕鬆攀登高峰。

Perpetual Protocol V1 在2020 年12 月推出,開創了虛擬做市商模式,在不到一年的時間裡,促成了超過221億美元的交易量。

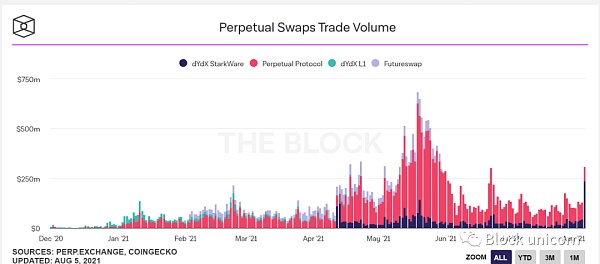

該協議的221億成交量對於中心化交易平台來說微不足道,對於去中心化合約市場來說,Perpetual Protocol已經是獨領風騷。 THE BLOCK數據顯示該協議上線不久之後,長期佔領了去中心化衍生品市場80%的份額。

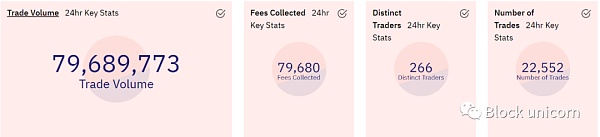

Debank顯示總用戶地址達到了3900個(準確數據應當不止於此)。 24小時成交量7968萬美元,活躍用戶地址266個,交易筆數22552,當天的協議收入是79680美元,根據以往數據匯總,協議的總收入達到了2200萬美元。

在去中心化衍生品交易所還沒有出現的時候,國內中心化衍生品交易所行業有句老話“ 合約交易平台擁有30個用戶,可以養活一個小團隊。” Perpetual Protocol的數據可以養活幾十個小團隊。

petual Protocol的競爭對手dydx

dydx介紹

該協議由Antonio Juliano 創立,並於2017 年推出。建立在以太坊L1 & L2(基於Starkware)的去中心化槓槓訂單簿、永續合約訂單簿交易,提供22種熱門代幣交易對,最高可以調整到25倍槓槓。鏈接你的小狐狸錢包在dydx的二層交易秒成交,無需等待,擁有以太坊網絡本身的安全級別。操作起來十分簡單,去中心化的應用,中心化應用操作的體驗。

dydx 的投資者

總共經歷了四輪融資:

-

2017年12月22日Coinbase CEO參與了dydx種子輪融資,沒有披露具體融資金額。

-

2018年10月19日獲得了Bain Capital Ventures、Abstract Ventures、Craft Ventures等個人投資者的A輪融資1000萬美元。

-

2021年1月27日獲得了Capital、Wintermute、GSR、Scalar、Capital、Andreessen Horowitz(A16z)、Polychain Capital B輪1000萬美元融資。

-

2021年6月16日由Paradigm領投的6500萬美元C輪融資。

dydx僅在本年度就獲得了7500萬美元的融資,匯集了全球頂級的風投機構,突出資本對其十分熱衷,目前來看,我們所能知道的,融資總額已經來到了8500萬美元。

經濟模型

8月3日,dydx宣布推出治理代幣,DYDX 代幣總量為10 億,會在五年內分發給所有的dYdX 的生態參與方,包括社區用戶、投資人和dYdX 團隊。五年之後,社區可以投票決定DYDX 代幣的通脹率進行增發;目前的最高通脹率為每年2%。

dydx 的數據

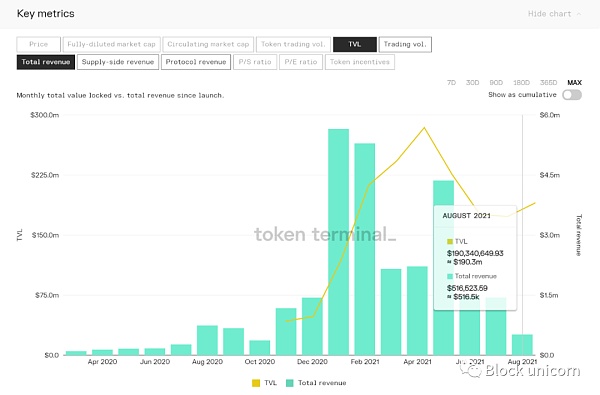

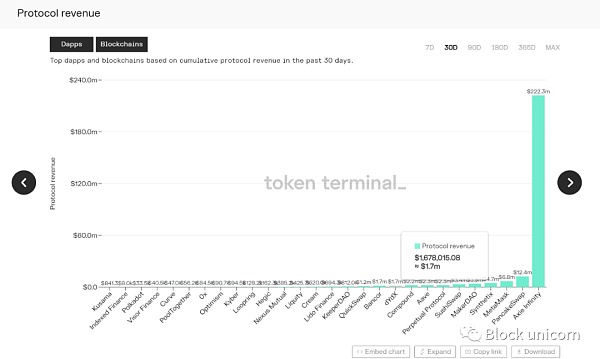

根據Token terminal數據顯示,dydx目前的資產鎖倉總量是1.9億美元。從2020年3月份開始計算,18個月以內該協議總共創造了3600萬美元的收入,平均每個月有170萬美元的協議收入費用。

作為一個去中心化衍生品交易平台,該協議在Debank顯示dydx用戶地址數量達到了79000個,24小時交易活躍地址1876個,這些用戶平均每天為協議貢獻5.6萬美元收入。

按照Token terminal 每月數據,dydx協議收入在DeFi領域排在了第10名左右,行情回歸之後,相信這組數據在不久的將來會發生奇妙的變化。

DeFi永續衍生品協議總結

Perpetual Protocol從去年的12月開始正式上線永續合約協議,在交易期間的用戶同時可以獲得治理代幣的獎勵,刺激了用戶交易。引導了Perpetual Protocol的交易量持續突破新高,在過去的9個月時間裡,協議收入達到了2200萬美元,平均每月收入244萬美元,dydx每月平均只有170萬美元的協議收入,Perpetual Protocol在每月平均協議收入超越了dydx。由於dydx運營時間比較長,協議總收入方面,dydx以3600萬美元得以更勝一籌。

一直引以為傲的dydx,被快速超車很大原因在於他們之前沒有治理代幣的獎勵,而Perpetual Protocol一直有治理代幣刺激用戶交易。

dydx很快發現了自己落後的原因,在8月3日推出其治理代幣,五年內分發給所有的dYdX 的生態參與方,包括社區用戶、投資人和dYdX 團隊,其中50分配給社區。原本在過去6個月中一直保持80%佔有率的Perpetual Protocol,直到dydx發布治理代幣之後的交易數據在24小時之內反超Perpetual Protocol。

在運營方面,dydx更傾向合規方向,吸引了上市納斯達克的Coinbase CEO & Brian Armstrong,A16z、Paradigm、Bain Capital等頂級資本,這些資本更容易幫助dydx往合規方向衝刺。更值得注意的是Bain Capital,這家多元化風投機構成立於1984年,管理了1400億美元的資產。擁有強大的背景支撐,dydx在將來是否如他們CEO計劃目標實現,讓所有人都可以使用高質量的去中心化金融工具。

Layer2 擴容方案

Layer2 追求極致的性能,作為「二層網絡」,可以替Layer1 承擔大部分計算工作,比如將以太坊交易從主鏈上分離出來,降低一層網絡的負擔,提高事務處理效率,從而實現擴容。 Layer2 只能做到局部共識,但是可以滿足各類場景的需求。

四大陣營的Layer2擴容方案,其中包括:

1. 零知識匯總

阿茲特克網絡

赫梅茲網絡

路環網

StarkWare有限公司

ZK同步

2. 樂觀匯總

仲裁員?

卡特西

樂觀匯總

天馬網

燃料實驗室

3. 等離子

膠子網絡

天馬網

多邊形(Matic)

4. 混合動力

賽勒網絡

獨角獸Polygon(Matic)

諸多Layer2擴容方案中,目前最有價值體現的是Polygon(Matic)。 Polygon是基於以太坊的擴容側鍊和基礎架構開發,開發者可以使用Polygon軟件開發工具包(SDK),快速部署並兼容以太坊EVM(虛擬機)。下面為大家呈現Polygon數據。

Polygon的數據表現

在激烈擴容競爭中,Polygon迅速崛起,成為了擴容方案中的巨星,逐漸的在以太坊站穩腳跟,踏上了更遠的征途。

自從2020年10月上線以來,幣安顯示Polygon的治理代幣0.01898美元,直到今年5月漲到最高2.7美元。用了8個月時間,漲幅達到了142倍,如此驚人的漲幅,縱然離不開數據背後的重要支撐。

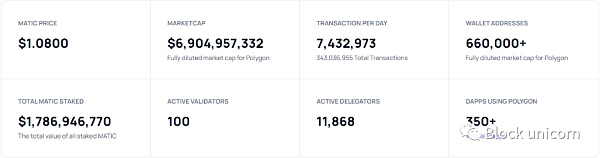

經歷大周期回落,Polygon治理代幣從最高的2.7美元跌落到了1美元,市值也從160億美元跌落到瞭如今的69億美元。

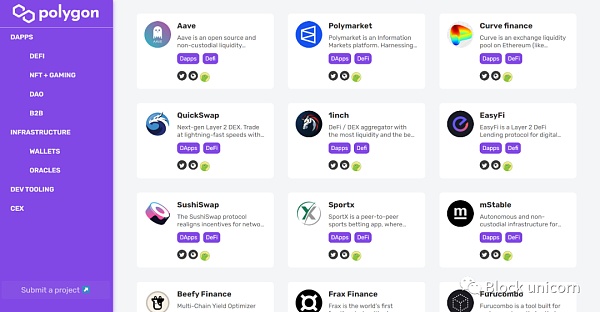

如今Polygon推特的關注者57萬,吸引了不僅僅是關注者,還有他們的DAPP開發商Aave、SushiSwap、Curve、Balancer、1inch、BadgerDAO、DODO等著名去中心化應用爭先恐後加入到Polygon生態中。

根據其官網統計,已經有350+的應用正在生態中運行,還在不斷增加。生態中包含了7大板塊,DEFI、NTFT、遊戲、DAO、B2B。

下圖顯示。 Polygon生態的錢包地址數量超過了66萬個,持幣地址15萬個,質押了價值17.8億美元的MATIC,活躍交易地址11868。根據L2bea統計,Polygon生態單憑QuickswapDEX每天的交易量已經達到了73,826,685萬美元。

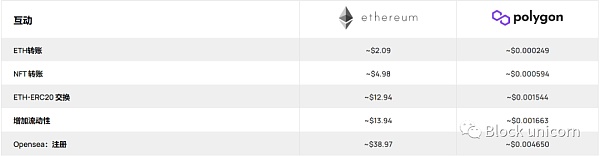

以太坊L1和Polygon交易手續費對比

眾多應用的加持,Polygon的資金體量也不斷在增加,自2020年10月的500萬美元鎖倉量,再到現在的47億美元鎖倉量,鎖倉量漲幅接近到了1000倍。驚人的增長,讓Polygon在擴容第一階段完美取勝,碾壓所有對手。

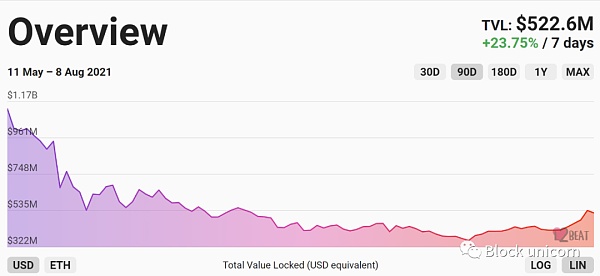

在擴容的競爭中,L2bea統計17家擴容方案的鎖倉總和加起來只有5.22億美元。 Optimism、ZKSync、Arbitrum他們曾經在L2的發展道路中,媒體對它們的宣傳可謂是聲勢浩蕩,可惜的是只拍起了浪花。波瀾不驚的Polygon掀起了驚濤駭浪,可以與之匹敵的對手還沒有真正的出現。

Polygon擴容方案總結

Polygon雖然強大,但是它也有缺陷,沒有天生完美。成千上萬的用戶願意接受它的優點也願意接受它的缺點。

缺點:Polygon目前只有100個節點保證該網絡的安全和驗證,網絡的安全和驗證不依賴以太坊,依賴Polygon自身節點維護網絡安全。 3個月前,Reddit社區討論了關於該網絡的問題所在,這100個驗證節點的前3個地址控制了54%的MATIC,幣安在這54%當中佔有一半以上的籌碼,如果這個集中地址發動51%的攻擊,將是輕而易舉的事。

發動51%的攻擊是有可能的事情,用戶相信他們不會做出這麼愚蠢的事,因為這樣摧毀他們畢生積累的聲譽,還有他們未來可期及細水長流的生意。

優點:由於以太坊長期處於手續費昂貴的狀態,Polygon給出了良好的方案,解決了用戶的訴求。上面交易手續費比較中,圖片顯示Polygon的交易和轉賬手續費也是相當低廉。每秒可以處理1000~9000筆交易,Polygon聲稱以太坊2.0上線之後,每秒可處理高達65000筆交易。

合作夥伴如需加入該生態,可以直接通過SDK部署在生態中運行,為合作夥伴節省了更多的開發成本和時間。 350+的合作夥伴,擁有超過100萬用戶的龐大體量,足以繼續推動Polygon往前發展。

未來之路:

在幾個季度之前,各項數據暴漲的情況下,團隊將原先的MATIC改名為 “Polygon” 。在未來的更新迭代中,Polygon將支持所有的Layer2網絡的連接,如Optimistic Rollups,zk-Rollups、Plasma之類的以太坊擴容技術,該團隊將其稱之為“ 以太坊上的波卡”,除此之外,並將Polygon鏈接到其他區塊鏈,用博大精深的中國話來理解:融通四海。

DeFi算法穩定幣

2020年6月,被稱之為算法穩定幣鼻祖的AMPL橫空出世,創造了算法穩定幣概念被炒上了天。隨後的幾個月,突如其來的仿盤ESD, Basis、Mith、ONS,來去匆匆的它們只留下了傷感和已經崩潰的K線。

沉靜已久的AMPL在前段時間,在4月22日發行了他們的治理代幣,只要交易過AMPL的用戶,可以獲得價值10萬左右FORTH治理代幣。彷彿AMPL又回到了春天,這種感覺沒有持續太長時間,就消失了。

AMPL嚴格意義來講不是真正的算法穩定幣,算法穩定幣的含義是要通過算法維持標的穩定在一定的價格區間。

AMPL官方定義是:AMPL 協議會根據需求自動調整供應。當價格高時,錢包餘額增加。當價格低時,錢包餘額會減少。這是一種通縮和通脹算法,該算法很容易產生套利者循環套利,通脹的時候拋售代幣,通縮的時候買入代幣,不斷的循環這種方式。

假如需要去超市買1塊錢的生活用品,到收銀台付款時,你的錢包只有1個AMPL,這時候你又遇到通縮情況,你的AMPL就會減少,這時肯定是沒有足夠的資金支付購買,商品則不會隨著AMPL通縮或通脹,當然,AMPL不會用到生活上。

AMPL是算法穩定幣的前奏,

更加值得一提的算法穩定幣協議 Fei Protocol

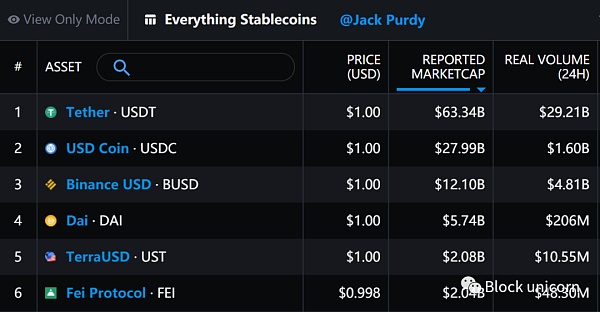

Fei Protocol 是一種完全去中心化的算法穩定幣,首先,我們知道現有的USDT、USDC、PAI是由中央銀行控制,這些都不具備去中心化特點,面臨極大的審查及監管風險。

其次,市面上熱門DeFi穩定幣DAI,使用以太坊為例,以太坊在DAI的金庫抵押率150%,至少需要生成10000DAI的才能使用其金庫,意味用戶需要抵押不止10000價值美元的以太坊。 DAI的方式,使資金利用率嚴重下降,Fei Protocol提高資金效率的同時還可以使用ETH 1:1生成FEI(穩定幣)。

Fei Protocol資金注入

3月9日Fei Labs從Andreessen Horowitz(a16z),Framework Ventures,Coinbase Ventures和AngelList創始人Naval Ravikant等人籌集了1900萬美元。

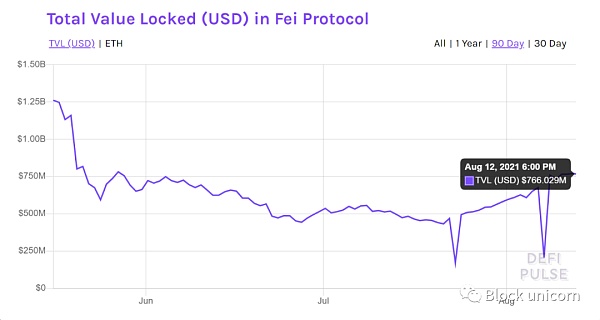

頂級風投機構的加持下,得到非常大的關注。 Fei Protocol在4月3日結束創世開啟,持續了3天時間,共募集639000ETH。募資的3天內拉高了以太坊,ETH/FEI交易對為Uniswap增加了25億美元流動性,成為了DeFi歷史一刻。

雖然Fei Protocol得到龐大的資金支持,但是FEI沒有按照該團隊設想那樣,將FEI穩定在1美元。由於出現算法漏洞被攻擊套利,最低跌至0.6美元,直到6月19日,FEI重回相對穩定的價格0.99~1.001浮動。

FEI如何保持價值穩定

首先市場行為,當FEI低於1美元,所有人可以買入使其價值回歸至健康狀態,價格高於1美元可以拋售產生套利。如今的OTC商家也是如此,低價收回USDT然後高價賣出,賺取中間差價,獲得利潤。

協議控制器(PCV)行為

FEI在價格低於1美元,市場沒有買入單,觸發PCV回購FEI的動作,低於1美元出售FEI的用戶會受到4%的損失懲罰,買入的用戶可以獲得2%的獎勵。

需要了解更多Fei Protocol請查看以下鏈接:https://medium.com/fei-protocol/introducing-fei-protocol-2db79bd7a82b

治理代幣分配:https://medium.com/fei-protocol/the-tribe-token-distribution-887f26169e44

Fei Protocol數據表現

在眾多算法穩定幣中,Fei Protocol算是目前數據最為出色的,穩定幣是需要更多的人採用和接受,它才有價值。

在Messari穩定幣板塊顯示FEI當前價格穩定在0.998,總市值20億美元,24小時的成交量4830萬美元。

在Uniswap的ETH/FEI鎖定了價值3.7億美元,24小時成交量2774萬美元,創造了83239美元的手續費收入。

穩定幣的使用率,需要慢慢的積累,讓其在更多平台上線,FEI目前在14家交易所上線,FEI的代幣地址超過2萬個,使用的人越多它就越穩定。

臨近Coinbase公佈Fei Protocol的治理代幣TRIBE上線之前,鎖倉從2億美元拉升到7.76美元,鎖倉瞬間翻了2.5倍, 8月12日Coinbase正式宣布上線TRIBE。

Fei Protocol的競爭對手們

曾經被譽為穩定幣中的3大豪傑:Fei、Float、Reflexer。

FLOAT、Reflexer是否是真的是穩定幣的豪傑,從數據表現來看,我們就可以一探究竟。

首先是Float Protocol

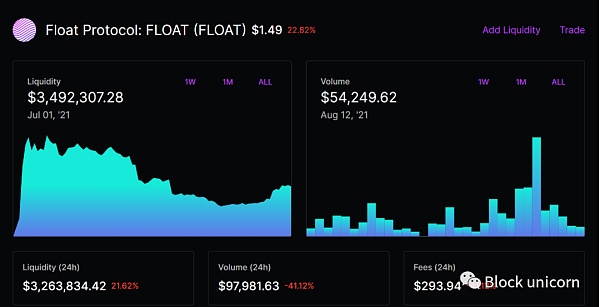

與Fei Protocol不同,Float沒有任何融資,匿名團隊建立,治理代幣分配完全社區化。

Float Protocol 是一種完全不同的穩定幣。與其固定一個值,不如將其設計為隨著對自身與加密貨幣需求的變化而「浮動」。其目標是降低短期波動性。長期來看,它的價值會隨著加密貨幣的增長而增加,以保護用戶的購買力。

FLOAT在Sushiswap24小時的鎖倉量326萬美元,24小時交易量只有97981美元,創造了293美元的手續費收入,僅上線了Sushiswap一家去中心化交易所,這種方法顯然無法使大眾頻繁使用它。

反射

Reflexer也是一個吸引了眾多風投公司的算法穩定幣,Pantera Capital 和、 Lemniscap 、Paradigm 、MetaCartel Ventures、Divergence Ventures、Standard Crypto、The LAO等機構,以及Compound、a16z、Synthetix、Aave的團隊成員均參與了Reflexer的投資。

其穩定RAI和DAI比較接近,同樣使超額抵押的算法穩定幣,不同其他穩定幣的使RAI長期錨定在3美元,由於使用超額抵押,比較起FEI更加穩定。

RAI在Uniswap顯示總鎖倉量是5320萬美元,24小時交易量229萬美元,創造了6883美元的手續費收入。

RAI通過了眾多機構鼎力相助,上線了5家交易所,交易量並不如人意,對比起FLOAT稍微遜色一點。

算法穩定幣協議總結

對於中心化穩定幣來說,目前的算法穩定幣並不穩定。

算法穩定幣從數據來看,Fei Protocol在未來最有可能成為被大眾接受的算法穩定幣。穩定就像我們平時使用的人民幣一個道理,越多人使用某種穩定幣或是儲備某種穩定幣,擴展更多的金融用例,它才會穩定,變得有價值。

好比美元,全球貨幣,全球將其作為儲備貨幣,在世界每個角落都可以流通,在中東購買石油需要用美元作為結算,擁有美元可以在全球做更多的金融投資選擇。這就是穩定幣需要做的事情,用它做更多的事情,讓更多人接受它。

眾多算法穩定幣之中,似乎Fei Protocol更懂得如何讓別人頻繁的使用FEI,其社區也在極力推薦FEI團隊約談更多的交易所上線其穩定幣,擴大使用頻率,這種做法非常合理,這種做法的確提升了FEI交易量。客觀數據顯示,現在所有的算法穩定幣交易總量加起來不及FEI一個。