摘要:Hegic V8888 版本在交易成本、通過自動對沖為低風險期權流動性提供者保障20% 的收益、自動執行實值期權以及有競爭力的權利金等方面存在較大優勢。

Hegic V8888 版本在交易成本、通過自動對沖為低風險期權流動性提供者保障20% 的收益、自動執行實值期權以及有競爭力的權利金等方面存在較大優勢。

選擇:卡倫

本週,鏈上期權協議 海格 在時隔10 個月後推出了又一個大版本更新——V8888。自前一版本V888 發布以來,Hegic 協議的總成交量到近5 億美元,最高單日交易量超2200 萬美元,遠超其他同類期權協議。而V8888 版本在交易成本、用戶體驗、資本效率、風險分層等方面都進行了優化,有望進一步鞏固Hegic 在鏈上期權賽道中的優勢地位。

Hegic V8888 版有何特性?

Hegic 是一個鏈上點對池(peer-to-pool)期權交易協議,支持交易ETH 和 比特幣 美式期權,也就是說,流動性提供者充當期權賣方,並從期權購買者一方賺取權利金,與此同時,用戶在購買期權時還需要向HEGIC 代幣質押方來支付結算費用,結算費用固定為期權規模的1%。 Hegic 使用 鏈環 預言機來確定標的資產的市場價格,然後再根據包括行權期、行權價、標的資產價格以及隱含波動率因素在內的定價公式為期權進行定價,不過,目前隱含波動率(IV) 是手動從Skew 抓取,之後將在Chainlink 的隱含波動率預言機可用時實現自動化。

經鏈聞測試以及根據Hegic 官方提供的信息,Hegic 新版本主要推出了零平台交易費、通過自動對沖為低風險期權賣方用戶保障收益、自動執行實值期權以及有競爭力的權利金等升級。

低交易成本:零平台佣金+有競爭力的權利金

Hegic 的低交易成本可以從零平台佣金、權利金以及免Gas 交易三個方面來講。對於期權購買者,僅需支付權利金(USDC)給提供流動性的期權賣方,而Hegic 不收取佣金。另外,不同於V888 版中期權購買者需要另外支付結算費用(期權規模的1%)給代幣持有者,新版本將結算費用一併計算到了權利金上。

而關於100% 免Gas 交易,Hegic 官方稱會通過Gas Station Network 來減免用戶在期權購買和行權時支付的所有Gas 費用(交易費用),初期100% 免Gas 交易僅適用於期權規模達10 ETH 或1 WBTC 以上的交易,而在新版本總共交易1 萬份期權後,免Gas 交易適用規模會降低至5 ETH 或0.5 WBTC。不過在測試過後發現,目前所有交易均需要支付Gas 費,暫不清楚官方所說的Gas 交易減免方式。

Hegic 還在其新版本啟動時發放了一項福利,此前使用過Aave、Bancor、Compound、MakerDAO、SushiSwap、Synthetix、Uniswap 和yearn.finance 產品的用戶可在8 月份免費一次交易規模為0.8888 ETH、行權期為1 日的期權,交易過後可私信Hegic 官方推特獲得權利金和Gas 費退款。

另外,Hegic 提供相對有競爭力的權利金價格,官方表示,「新版本會通過調整隱含波動率參數將權利金設定為低於中心化交易平台的價格,並且總會低於 德里布。」

期權特點:USDC 支付+自動執行+期權代幣化

Hegic 在靈活性和簡潔性等用戶體驗方面也作了大量優化,最為明顯的是,對於期權買方而言,不管是WBTC 還是ETH 期權,均由USDC 支付權利金,而期權賣方賣出看跌期權均由USDC 提供流動性,賣出看漲期權需要以標的資產提供流動性。

而在舊版本中,以ETH 期權為例,流動性提供者在賣出看漲期權時需要提供ETH 作為流動性,賣出看跌期權時提供 DAI 作為流動性,對應的,看漲期權和看跌期權的買方需分別用ETH 和DAI 支付權利金。

除此之外,與 奧平 等期權不同,在Hegic 上交易的期權均為美式期權,這意味著期權購買者可以選擇在到期前行權,也可以在到期前的三十分鐘由Hegic 自動幫助行權(為實值期權的情況下)。

此外,新版本將最長合約期限從28 天延長至90 天,還在交易頁面增加了一個預估收益的滑動條,在關於費用計算、收支平衡價格等的可視化頁面方面也進行了大幅優化。值得一提的是,Hegic 在新版本中預設了行權價(Strike Price),雖然說簡化了創建期權的流程,但這樣一來,用戶也無法自定義創建任意行權價的期權。

與多數期權協議類似,Hegic 中用戶購買的期權會代幣化為支持轉賬的ERC-721 標準代幣,也因此,Hegic 準備之後為到期前的期權推出交易服務,屆時購買期權的用戶還能出售其合約並獲得期權的時間價值。

期權賣方:自動對沖+2 倍資本效率

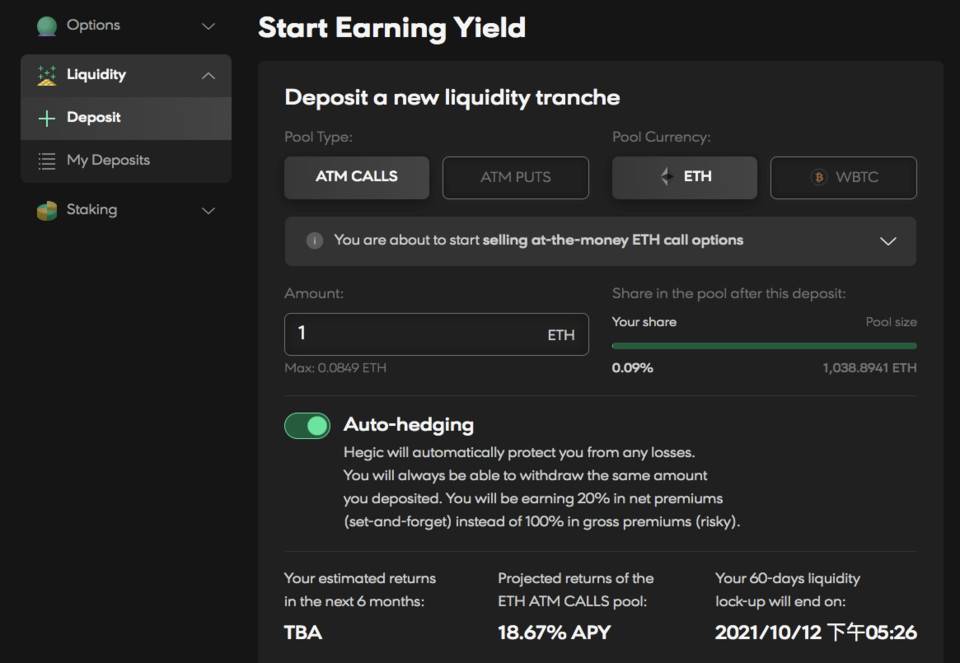

從提供流動性的期權賣方角度來看,如上所述,賣出看跌期權均由USDC 提供流動性,賣出看漲期權需要以標的資產提供流動性。 Hegic 新版本為期權流動性提供者首創了自動對沖功能,類似於風險分級,為喜歡低風險的用戶提供本金+20% 的權利金的無損保障,也就是說,用戶在勾選自動對沖後,始終能夠撤回其全部流動性外加20% 的淨權利金分配。

還有一點需要注意的是,選擇自動對沖的流動性提供者需要鎖定其流動性60 天,其餘流動性提供者為30 天。

Hegic 還表示,新版本會將抵押率設置在30% 至100% 範圍內,鏈上數據顯示,在過去10 個月中,Hegic 上行使的所有實值期權(ITM)中,只有不到1% 需要鎖定在期權中的初始抵押品的50% 以上。 Hegic V8888 的抵押率將在發佈時設置為50%,這可能會使LP 隨著交易期權的翻倍,獲得兩倍以上的權利金。

代幣質押:取消質押門檻

Hegic 的運行模式中有一項是期權購買者需要額外支付其期權規模的1% 給質押大量代幣的持有者,而新版本也為普通用戶提供了賺取結算費用的機會。

在Hegic 舊版中,期權購買者支付的結算費用(期權規模的1%,以ETH 或WBTC 計價)會全部分配給HEGIC 代幣質押單位(Staking Lot),一個質押單位需要質押88.8 萬枚HEGIC,按當前價格0.2 美元計算,價值超17.7 萬美元,無疑,由於門檻過高這在很大程度上限制了用戶參與質押的慾望。

而新版本放低了對代幣質押單位的要求,分成了Microlots 和Staking Lot 兩種類型,其中,Microlots 對質押數量沒有限制,不過只能分得總質押獎勵的20%。另外,用戶還可在 威斯、WBTC 和USDC 中自行選擇獎勵方式。

截至撰稿時,Microlots 中質押了超530 萬枚HEGIC 代幣,而目前Staking lots 的數量為93 個,即8258.4 萬枚代幣。

總結

綜上,Hegic 新版本相對於其舊版本來說,在交易成本、用戶體驗、風險對沖以及資本效率等方面得到了大幅提升,為想要賺取期權交易結算費用的代幣持有者也放開了原來88.8 萬枚代幣的限制,對其產品交易和代幣經濟也起到了關鍵驅動作用。

與其他多數期權協議或中心化期權產品相比,也在美式期權、通過自動對沖實現風險分層並為低風險期權賣方保障20% 的收益、期權代幣化(後續開放交易)、期權價格等方面存在一定優勢。不過新版本中無法自定義創建任意行權價、交易過程存在滑點以及期權定價中隱含波動率需要通過手動抓取等問題也值得深思,與此同時,也亟需探索擴容方案。