監管已經逐漸將注意力轉向了DeFi的世界,在過去一年中經歷爆發增長並嚐到紅利的參與者們,在之後的投資中或許應該加入監管因素的考量了。

一些頭部DeFi項目也以更短的時間、更加順應的方式回應著:去中心化的世界並不是處在灰色地帶的自由之地,它也會隨著CeFi的步伐逐步走上被制約之路。

限制前端訪問、要求KYC、要求用戶遵守法規等措施正在執行中……用戶反應也圍繞著足不足夠去中心化、是否違背了加密技術初衷而爭執不休。先來看看項目方如何應對著環境的變化:

限制前端訪問:

為了適應新的監管環境,Uniswap 在7月24日限制了app.uniswap.org 網站前端對129 種代幣的訪問,Uniswap 原本的合約並沒有修改。

雖然且這些代幣只佔據了Uniswap 很小一部分的交易量,但是這一決定並沒有經過社區成員的投票同意,也導致了很多用戶不滿稱:“And that’s the end of Uniswap。”認為Uniswap不再足夠去中心化,如果能夠從前端屏蔽代幣購買,那麼也能夠更改別的功能。

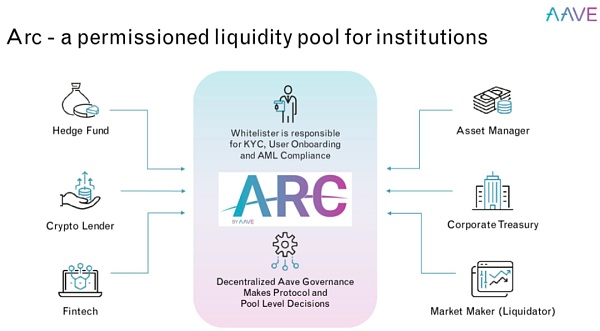

要求KYC身份驗證:

為了適應監管環境,為機構打開DeFi的大門,AAVE即將上線專門面向機構DeFi平台AAVE ARC,提供私人資金池。

不再permissionless, 使用AAVE ARC的借貸雙方都需要KYC才能使用借貸協議。由於參與受到限制,私人池的最終收益也可能和公共池的收益不同。

AAVE CEO Stani Kulechov表示:“Aave Arc的更大願景是讓金融機構在參與去中心化融資之前,能夠更好地適應風險。同時參與私人和公開池子的用戶可以從中套利,也會有助於確保私人資金池保持類似的高利率。”

要求用戶遵守法規:

dYdX 主動要求其用戶遵守法規。總法律顧問Marc Boiron 在一封郵件中表示:“在所有協議部署前。我們已經主動並且自願地與CFTC 進行溝通。我們一直謹慎地考慮適用於dYdX 的法律。dYdX 開發的第一個協議會要求美國用戶遵守CFTC 的零售商品交易規則。”

創始人申明:

Synthetix 的創始人Kain Warwick 認為全球監管不可避免。他也發推表示:“ 所有人都支持更公平、開放和高效的市場,所以其實DeFi 的監管機構的目標有著高度的統一性。當下需要讓DeFi 的參與者對這個統一的目標進行協調”。他也呼籲大家從對監管的恐懼轉為更加樂觀、平和的態度。

DeFi 即將“去美國化”?

越來越多的頭部DeFi項目都在提前申明,並主動應對著逐漸收緊的政策,而監管的細則也圍繞著“納稅、KYC、反洗錢”等步驟開始施壓,衡量是否涉及非法金融活動或威脅到貨幣主權。在西半球,來自美國的管控之風更加強烈,甚至有人戲稱這次DeFi要徹底“去美國化”。

8月7日,美國證券行業最高機構——美國證券交易委員會(SEC) 指控兩名佛羅里達的男子使用智能合約和“所謂的DeFi”技術,未經註冊銷售超3,000萬美元的證券。這裡的證券指的便是代幣,購買後具有投票和收益的權益,而指控的重點是“未經註冊”。

8月19日,SEC主席Gary Gensler指出“監管部門可能會首先介入一些P2P交易和借貸項目,無論他們說自己多麼的’去中心化’。”之前他也在Aspen 安全論壇上發表更激進的言論:“就(加密貨幣)的使用而言,它通常是為了繞過反洗錢、制裁和稅收方面的法律。”

根據Gary Gensler的言論,即使很多DeFi項目的發開成員全部匿名,聲稱沒有中心化的公司實體,但是它具有激勵用戶參與、發放加密貨幣的方式,並沒有實現完全的“去中心化”,這樣也代表著它應當被SEC監管。

美國證券交易委員會主席 Gary Gensler

視野範圍擴大,近期美國參議院投票的基礎建設法案掀起了更大的波瀾。這部法案看似和加密貨幣沒有什麼聯繫,但是有兩項旨在解決加密貨幣交易報告和納稅的修正案直接影響到DeFi參與者。

法案希望增加對“Broker經紀人”的稅收,但這裡的“經紀人”的定義十分模糊,暗指加密貨幣的參與者(礦工、LPs、開發者等)需要向美國IRS國稅局報告自己每一筆交易。這在當下顯然是不可能的,尤其DeFi的參與者,交易本身雖然可追溯,但並不知道是背後誰在交易。

Coinbase CEO Brian Armstrong應聲連發數十條Twitter,號召大家反對該法案,認為DeFi的參與者不應該被納入“Broker經紀人”的範圍,也不應該承擔主動報稅的義務。智能合約只是自動運行在區塊鏈上的程序,而不是公司,當然這十分不利於民主化金融。

他也同時轉推馬斯克的言論:“沒有必要由一個法案來決定加密貨幣技術的贏家和輸家。”

類似於“DeFi參與者到底被歸類於哪一類角色”,或“舊的監管方式究竟對創新技術適不適用”的問題被不斷拋出。多數DeFi的支持者認為監管的應該是新技術的目的,而不是這項技術本身。在8月初,Galaxy Digital CEO Mike Novogratz就曾批評過美國政界人士和監管機構在製定法律法規之前,並沒有做好加密貨幣方面的功課。

但金融安全、防範非法金融風險永遠是創新面前的鴻溝。國際反洗錢金融行動工作組FATF 在2021年3月的工作草案中,就更新了對DeFi的定義:

判斷一個組織是否為虛擬資產服務提供商(VASP)需要從它產品的全生命週期去考慮,如果一個組織提供虛擬資產服務,那麼即使此項服務未來可以脫離該組織獨立運行,該組織仍然屬於虛擬資產服務提供商,則需要接受監管。

與之前SEC主席Gary Gensler的言論類似,這裡的“虛擬資產服務” 可以理解為鏈上的智能合約,根據草案的內容,即使智能合約能夠脫離組織,背後的工程師們全部匿名,也需要接受監管,保護金融系統安全反洗錢。更極端的情況是任何一個使用DeFi協議,進行交易的用戶都需要KYC身份驗證。

與美國相反,新加坡反而成為了勇敢擁抱變化的國家。 8月5日,新加坡金融監管局(MAS)表示目前已收到170份支付類加密貨幣牌照申請,並且對89家申請的公司發出通知,若滿足MAS對持牌運營的要求,則會收到官方授予的許可證。

該舉措也讓新加坡有機會成為亞洲培植加密貨幣的第一寶地。從2017年以來,新加坡當局就對分佈式賬本的技術表示樂觀的態度,認為區塊鏈技術其實能夠提高跨境金融交易的結算效率。

近期來自CeFi的趨勢表明著更多的監管要求會逐漸滲透DeFi,從機構開始到普通個人,強制KYC或成為第一步。

對於這項從誕生之初就不被單一力量控制的加密技術,如何更好地配合監管機構在DeFi平台上執行現有的法規,同時不影響參與者的信心,是橫跨在其發展面前的最大難題之一。