隨著DeFi的興起以及伴生的暴富神話,風險也隨之而來。

DeFi領域的風險損失總量多達10億美元。有的損失可能是協議本身設計問題,但除此之外很大一部分風險是可保的。

2021年,不出意外的話DeFi業務依然會持續增長,這或許預示著DeFi保險行可能會爆發。

DeFi業務風險加劇

DeFi業務呈指數級增長是很正常的現象,畢竟智能合約避免了任何第三方的參與,並且交易成本也隨之下降,這些都刺激著用戶的增長。

還有一點也很重要,那就是DeFi的可擴展性——這意味能很輕鬆地轉化為無窮無盡的場景應用。

但值得注意的是,DeFi生態的資產越多,暴露的風險就越大。

前段時間黑客利用Polygon的漏洞盜取了超過6億美元的資產,堪稱史上最大的DeFi被黑事件。

Polygon並不是第一個遭受黑客攻擊的網絡,黑客完全可以用相同手段盜取其他平台的資產:

· Yearn Finance Flash Loan ——損失1100 萬美元。

· Alpha Homora Iron Bank —— 損失3700 萬美元。

· Meerkat Finance —— 1300 萬美元BUSD 及73,000BNB

Top 5的DeFi被黑事件(2020年2月至2021年7月):$FARM、$SPARTA、$ALPHA、$BUNNY、$URA。

但是DeFi保險協議可以採取應急措施來保護個人存款,避免利用漏洞而帶來的破壞性影響。

DeFi生態有待完善

DeFi出現和興盛的同時也要確保長久穩定性,複合我們對DeFi的期望。

DeFi憑藉顛覆性的解決方案,不斷滲透到主流金融市場,但是DeFi也必須不斷成長,起碼應該具備完善的生態組建——比如保險。

DeFi應該像手機、汽車行業那樣,不斷創新迭代,確保技術能夠貼合實際需求。

DeFi保險業務尚在起步階段

保險始終是避險的重要手段之一,但數據指出投資者對DeFi項目資產的投保金額僅為TVL的2%。

考慮到DeFi超1000億美元的市場規模,這個數值微不足道,且資本配置低效。

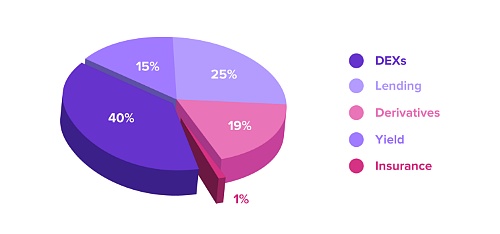

DeFi 類別的總體 TVL

更何況DeFi規模還遠遠沒有達到峰值,所以現在的TVL僅僅反映了潛在市場的冰山一角。

而且DeFi保險業務除了惠及投保人,同樣也是在確保整個行業的穩健發展。

亟需傳統金融替代品

人們越發認識到數據和隱私的巨大價值,因此傳統金融機構面臨著用戶的質疑。

而且大量用戶無法享受傳統金融機構的服務和產品,因此對傳統金融機構替代品的需求也應運而生,這種需求推動了金融市場向去中心化的方向轉型。

而DeFi保險則非常滿足這種需求,它沒有現代保險業務的種種不便和限制,並且過程公正。

可靠、可及的風險保護

DeFi行業要想吸引主流投資者,就需要有強大的風險保護計劃,以確保用戶資產的安全。

尤其是考虑到机构投资者的数量正显著增长,DeFi保险业务的开展更是尤为必要。

結論

DeFi發展速度與它應對這種飛速增長的能力不成正比。隨著行業的不斷擴大,DeFi保險的需求增加是必然的。

也就是說,DeFi保險是行業剛需,那麼什麼時候會真正成為熱點需求?

作者:Steady State

翻譯:Henzel

來源:鏈茶館