作者| 秦曉峰

編輯| 郝方舟

昨天,CryptoPunks 又火了。

支付巨頭Visa 官宣,投資15 萬美元購買CryptoPunk 7610。消息發布後,市場交易熱情高漲,四小時內CryptoPunks 共計成交了217 筆交易,總成交額16175.75 ETH(約5338 萬美元),直接帶動CryptoPunks 地板價上升至68.88 ETH(約合23 萬美元)。

在市場的一片狂歡情緒中,另一則與Cryptopunks 有關的消息,也引起了我們的注意:Cryptopunk 173 昨晚以99.9 ETH(約合33.3 萬美元)的價格成交。雖然成交價並不高,但Cryptopunk 173 的成交形式卻頗為特殊。

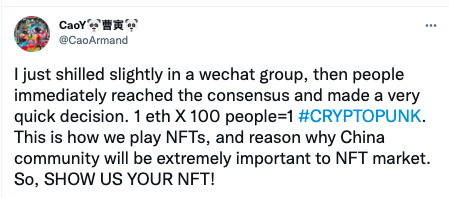

數字文藝復興基金會董事總經理曹寅在Twitter 上表示,Cryptopunk 173 是由其發起並通過社區眾籌的形式完成的,共計100 個社區成員,每人出資1 個ETH。 “這就是我們玩NFT 的方式,也是中國社區對NFT 市場極其重要的原因。”

圖片來自曹寅Twitter

由於該社區成員約定不對外發聲,目前尚不清楚Cryptopunk 173 具體歸屬權將如何劃分,未來又將如何處置。不過,通過眾籌的方式購買高價NFT 對於國內社區而言卻是一次有益的嘗試(或者說是“藝術實踐”)。

相比中心化的眾籌形式,也有海外項目選擇通過智能合約對NFT 進行碎片化處理,以此解決NFT 流動性難題。下面,我們將結合具體項目,剖析NFT 碎片化協議市場現狀以及可能面對的新問題。

一、NFT市場火熱,眾籌、分拆等配套玩法登場

今年以來,NFT 這把火越燒越旺。

從整個市場來看,今年一季度NFT 銷售額突破20 億美元,相比2020 年第四季度增長至少20 倍;即便二季度整個加密市場行情遇冷,NFT 交易依然熱度不減,銷售額達到25 億美元;7、8月份隨著市場回暖,Opensea 等平台交易量更是不斷創下新高。與此同時,Cryptopunks、Bored Apes、Pudgy Penguins 等NFT 化身(頭像)項目的購買需求增長至新水平,其中Cryptopunks 的地板價已達到了68 ETH。

然而,蓬勃發展的NFT 市場卻也面臨很多問題。一方面,NFT 頭像缺乏系統化的定價方法,其真實價值難以量化,受眾群體小,價格認可度低;另一方面,與傳統藝術品一樣,NFT 同樣面臨流動性難題,且因為每一次的成交價都是瞬時成交價,難以作為抵押品與DeFi 聯動;此外,即便是Cryptopunks 這類「出圈」且認可度高的單品,由於資金投入重,抬高了投資門檻,普通用戶同樣無法從其升值中獲得收益。

長此以往,NFT 市場勢必變成小眾玩家博弈的遊樂場。動輒成百上千ETH 的熱門NFT ,普通玩家即便有心也無力參與。這樣的背景下,NFT 碎片化解決方案應運而生。

簡單來說,NFT 碎片化可以將一個完整的NFT“拆分”成若干ERC20 標準的碎片化代幣。這些代幣可在二級市場上進行交易和流轉,從而間接提升整體NFT 流動性;並且,每一次交易形成的碎片化代幣價格,也會反饋到整體NFT 上,提供價格發現功能。

總結一下,NFT 碎片化不僅增加了NFT 本身的流動性,同時也幫助投資者降低了NFT 投資參與門檻,有助於擴大NFT 市場。

眾籌購買NFT 與NFT 碎片化在本質上相同,都是共享NFT 所有權。只不過眾籌往往是先出資,再購買,而NFT 碎片化更多是先購買再打散。

將兩者相對比,通過中心化方式進行眾籌參與可能存在一些問題:比如誰來託管NFT,NFT 展示權歸誰解釋?如何實現碎片化NFT 的退出以及二次轉售?如果能將這些問題處理好,眾籌也算是更符合用戶習慣的玩法。

二、NFT碎片化市場剖析

與中心化的眾籌不同,NFT 碎片化協議都是通過智能合約託管NFT。但在具體實現方式上,不同的項目細則不同。CoinGecko 分析師Lucius Fang 將這些項目主要分成兩類:一、捆綁法/集合法;二、基金化。

(1)捆綁法/集合法

捆綁法指的是創建接受不同NFT 的基金,然後將該基金代幣化,用戶可以購買基金代幣來變相“持有”原始NFT 集合,代表項目是NIFTEX 和Unicly。

Niftex 誕生於2020 年5 月,是最早一批NFT 碎片化協議。它允許用戶鑄造被稱為“shard(分片)”的碎片化NFT,並在市場中(主要是 Uniswap)流通。如果原始NFT(例如Decentraland 上的土地)具有收益(租金),碎片持有人同樣可以根據佔比分得收益。在Niftex v2 版本中, Niftex 決定搭建自己的交易所並新增版稅分配等功能。

Odaily星球日報查詢發現,目前Niftex 中有超過20 個NFT 碎片種類。不過,從交易數據來看,Niftex 最高日活只有47 人,日均交易量在10000 美元左右,還處於很早期的階段。

Unicly 同樣支持不同種類的NFT 分拆,從而獲得非同質化共享代幣「uToken」,例如UPUNK、UAXIE 等。這些uTokens 可以在Unicly 自己的DEX(Unicswap)進行交易;並且,Unicly 也發行了治理代幣UNIC,通過流動性挖礦來為uTokens 增加流動性。從這點來說,Unicly 的設計要比Niftex 更完善些。

反饋到數據面,Unicly 目前鎖倉價值5400 萬美元,在一眾NFT 碎片化協議中遙遙領先。

(2)基金化

基金化,旨通過創建具有相似價格的NFT 基金來創建一個“底線價格”,代表項目是NFTX 和NFT20。

與前述項目不同,NFTX 不支持單個NFT 項目的拆分,而是將具有相似價格的NFT 聚集。舉例來說,用戶存入3 個CryptoPunks,可以獲得3 個PUNK-BASIC 代幣,這些代幣在DEX 上進行交易,從而獲得市場公允價;如果基金代幣PUNK-BASIC 價值10 個ETH 美元,則意味著每個CryptoPunks 的底線價格為10 ETH。需要說明的是,如果用戶想要兌換回NFT,兌換過程將是隨機的,你不一定能夠獲得原來的NFT。

數據顯示,NFTX 目前日均交易量140 萬美元,日交易用戶最高140 人,該協議鎖倉價值3200 萬美元。

NFT20 則在NFTX 的基本上進行了改進:一方面發行治理代幣MUSE,用戶鑄造的NFT20 代幣將抽出5% 作為手續費給到MUSE 持有人;另外一方面,NFT20 允許贖回指定的NFT。這種模式明顯更受用戶青睞。數據顯示,NFT20 日均交易量309 萬美元,單日最高交易用戶303 人,超過 NFTX。

總結一下,捆綁法/集合法的優勢在於可以對單個不同種類的NFT 進行碎片化,同時不受NFT 原始價格影響,用戶可以接觸高熱度、高價格的NFT(例如Cryptopunks);但其缺點也很明顯,每個NFT 必須單獨估值,同時如果項目熱度不高,流動性也會受到影響。指數化的方式雖然可以為同一系列的NFT 創建地板價,但同一個基金不能接受不同系列的NFT,同樣不利於流動性釋放。

除了上述幾個項目,Paragon、DAOFi、Fractional 也在NFT 碎片化協議領域表現不錯,值得關注。

三、關於NFT碎片化存在的疑問

對於NFT 碎片化,我的同事Azuma 有一個想法:如果某個NFT 被拆分成100 份,只需要持有其中一份待價而沽,其他人就無法收集齊全(買斷)。傳統藝術領域,這種方法或許可行,但在去中心化市場,這個問題已經有了解決方法。

以Niftex 為例,它增加了一個買斷條款。即使購買者沒有集齊所有的碎片,也可以購買相關的NFTs——觸發買斷的最低條件為持有至少10% 的碎片。假設一個NFT 有100 個碎片代幣,單價1 ETH/碎片,玩家只要持有10 個碎片和90 個ETH 就可以強制買斷;如果要取消買斷,玩家需要以10 ETH 的價格買下這10 個碎片,這一系統設計是為了防止無效交易。這種買斷機制的設計,也防止了NFT 市場由於碎片化導致價格失衡。

另外一個值得討論的問題是:NFT 碎片化協議究竟要不要發行治理代幣?從前文幾個項目運營數據來看,發行治理代幣的項目要比沒發行的更受歡迎。其中的內在邏輯在於,通過治理代幣可以激勵做市商,從而為碎片化的NFT 衍生代幣提供更好的流動性。

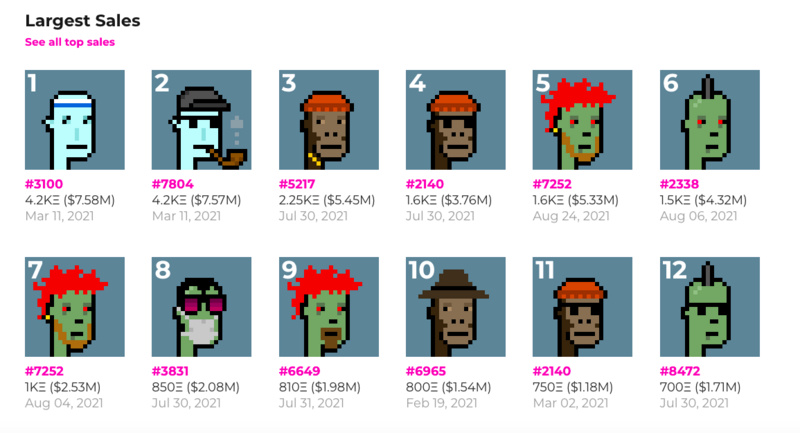

當然,NFT 碎片化市場依然處於非常早期的階段。前文幾個項目總鎖倉量以及交易量,甚至不及一個新興的DEX 協議。但是,隨著NFT 市場的持續發展,碎片化協議將迎來發展機遇。未來,也許我們每個人都可以擁有一份CryptoPunks 3100(成交價排名第一)的碎片。

參考文章: