在《關於meme的觀點》一文中,作者揭示了許多用於估值的模型本身都是Meme(模因),甚至包括“營收(revenue)”之類的東西。

這裡很多人會提出疑問,為什麼是營收、估值會是Meme?它們不是基本面嗎?

那麼,多少市盈率(P/E)才算便宜,多少才算貴?有統一的標準嗎?誰來確定哪些屬於例外?誰來進行分類?

P/E 本身就是一個meme。為什麼?因為根本不存在一個自然法則,它能因為市盈率太高而讓價格下跌,能因為市盈率太低而推高價格。

估值meme其實是許多投資者共同相信的一種奇妙的交易meme,因而將他們對估值的信念轉變為一種自我實現的信念。

這並不是說這個meme背後絕對沒有邏輯,而是說結果是由其他參與者對meme的信念決定的,而非自然法則。

我們還能想到哪些傳統金融的meme?有很多!

舉一個很多人都聽過的例子:比特幣沒有現金流,所以它一文不值。

你相信這個說法是真的?恭喜你,你已成功獲得NGMI(Not Going To Make It,加密圈裡指投資者踏空,錯失財富) HFSP(Have fun staying poor,你自己開心並且繼續窮著就好) 榮譽認證,你可以將這些認證添加到你的領英上!

投資大師本傑明·格雷厄姆(Benjamin Graham)強調投資者必須在安全情況範圍內購買。投資藝術可以簡化為尋找內在價值低於當前市場價格的資產,從而為投資者提供“安全邊際(margin of safety)”。

因此,投資者會看看當前的投資價格,並想知道目前哪些因素正在壓低/抬高價格,導致價格偏離其內在價值。

如果價格高於內在價值,那麼避免此類投資。

如果價格低於內在價值,那麼深入研究。

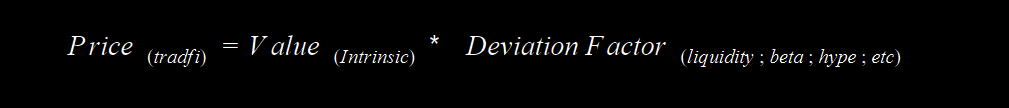

我想,這可以表達為,

其中價值(內在)是“資產價值的衡量標準”,通常通過可變現淨資產價值、貼現現金流(DCF) 或其他模型來計算。

其中偏差因子(Deviation Factor,如流動性、β、市場炒作等)可能對內在價值產生正面或負面影響,從而給出當前的市場價格。

但是,這個模型失敗的地方在於,我們可以清楚地看到,這個世界上存在許多資產可能根本不具有內在價值,那麼無論對它們應用什麼樣的正偏差因子,它們的價格應該始終為零。

然而,這些資產的價格並不為零。

為什麼?

騙局?資金盤?或者它們內在價值實際上很高?

我假設傳統交易金融(tradfi)投資者之所以如此熱衷和迅速地排斥加密行業,主要是因為他們的心理模型無法去給加密行業估值——在加密行業,很多沒有內在價值的東西,仍然可以持續保持一定的價格。

為什麼狗狗幣之前一直漲?為什麼有些頭像NFT能值好幾百個ETH ?

對於tradfi NGMI HFSP朋友們來說,這些問題都沒法解釋。

在通過他們的模型分析後,他們唯一的結論可能就是:這一定是騙局。

這就是tradfi NGMI HFSP 投資者的世界。

但在這裡,則是另一個世界。

這裡,“無價值”的治理代幣實際上是有價值的,儘管可能很多人沒有用它們進行任何治理。

這裡,JPEG 有價值,因為我們喜歡藝術(或者也可能是因為我們討厭藝術)。

波洛克(Pollock)的作品看起來像五彩斑斕的粗俗彩繪,而且你可能很不喜歡。

然而,誰在乎你的意見?有錢人喜歡就行。市場的價格由買家決定,而不是遊戲中沒有遊戲皮膚的局外人(傳統遊戲中的遊戲皮膚由官方設定價格)。

Crypto Punks的第69個分叉項目已經出來了,頭像人物戴著快餐帽,畫質高清,在無聊的遊艇俱樂部(融合bored yacht club元素),手上拿著亂七八糟的東西,被部署到以太坊經典現金的Vitalik願景上,你認為它們很醜,應該一文不值?

誰在乎你的意見?有錢人喜歡就行。同樣的,市場的價格由買家決定,而不是遊戲中沒有遊戲皮膚的局外人。

所有者甚至可能不“喜歡”它,尤其是在NFT 及其稀有度、特徵、收藏美學、歷史、當前社區或文化方面。事實上,NFT越荒誕,反而可能就越值錢。沒有什麼比擁有一個只是一張石頭JPEG圖片的NFT(EtherRock限量100個,部分價格已超過400ETH)更能說明“看看我,我不是有錢,我是非常有錢”。

所有“舊世界”tradfi 模型的問題在於,它們無法適應我們純粹的“自閉”,也無法衡量我們購買“無價值”meme的能力(這種能力甚至能讓狗狗的市值DOGE 達到數十億美元) .

只要無腦梭哈的投資者會梭哈,並且這部分人一直存在,就一直會有投機。

我們需要一個新的模型來適應這個新世界。我們需要有一個東西來解釋為什麼meme有價值。

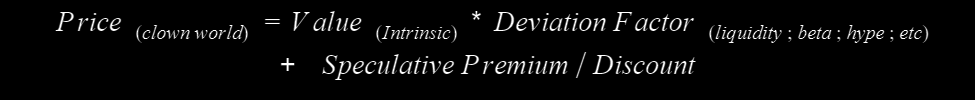

我對舊的模型提出一個簡單的修正:

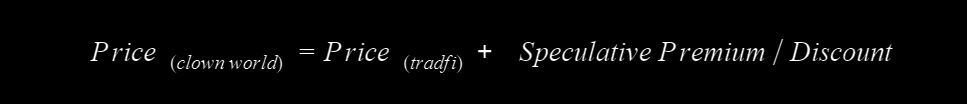

或者我們可以進行簡化,添加一個額外的部分:

其中Value (Intrinsic) 是“資產價值的衡量標準”,通常通過可變現淨資產價值、DCF 或其他模型計算,甚至可能為0。

其中Speculative Premium/Discount(投機溢價/折價)是歸因於市場炒作、熱點或其他無形資產,可以是正值,也可以是負值,可能是完全沒有根據的,但是可能會佔價格的大部分甚至全部。

我敢肯定,在這一點上,很多人想說他們資產的價格不是主要歸因於投機溢價,而是歸因於其內在價值。

如果無法衡量,它還是內在價值嗎?

美學、“社區”、“具有良好記錄的良好領導”、用Haskell語言編寫、看起來很稀有等,這些東西怎麼衡量?

製作一個清單,擁有1個屬性,市值就增加1 億美元?

這聽起來就很荒謬了。

不過,我在這裡不是要告訴你如何估算非內在價值,而是提出,投機確實有一定的價值,這一點不容忽視。

我確實認為,在未來,我們可能會圍繞目前歸類為“投機性”的特徵建立模型(meme),從而會逐漸成為資產內在價值的一部分。

這或許可以解釋很多項目“mainet dump(上線即砸盤)”的現象。無限的未來結果現在已經被修剪成一條真實的、有形的固定路徑。它現在擁有非常具體的少數場景的子集估值,而並不是無限場景的估值總和。

當你可以衡量實際用戶和活動時,你只能將“樂觀”應用於你的預測中。

當你無法衡量任何東西時,即使是天堂也不是上限,它只是一個進站點。

那麼,meme和NFT 一文不值嗎?

我很確定我可以以6 位數的價格賣出100 萬DOGE。

受到傳統模型的影響,一開始我很難接受“毫無價值”的meme。然而,我現在已經完全接受了新的世界。

你無法改變風和世界,但是你可以調整你的帆,這樣你就可以在新世紀裡航行。

祝你們一切順利,朋友們。