撰文:Footprint分析師Bella

隨著用戶對借貸需求趨於旺盛,借貸類DeFi的發展可以說非常迅猛,平台之間的競爭也異常激烈,而5月幣價的大跌,對頭部借貸類平台來說是一個重新洗牌的過程。當前距離5月幣價的下跌,已過去兩個多月,下面我們通過多指標進行分析評估,當前頭部的借貸平台Aave、Compound與MakerDAO誰將成為藉貸類平台之王。

1.TVL

不同平台TVL變化數據來源:Footprint

Lending類平台快速發展,Aave已超過MakerDao

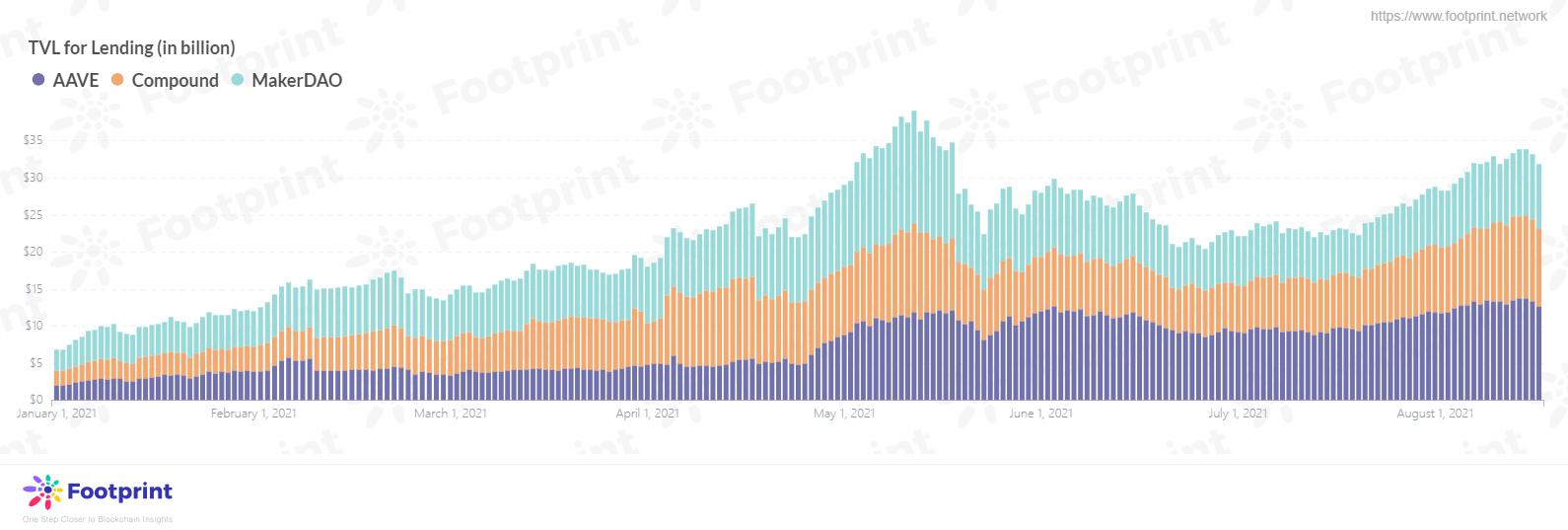

Lending類平台在2021年迎來了高速的發展期,雖然在5月出現了小波折,讓發展速度有所減緩,卻沒有影響發展的勢頭。年初頭部前三大借貸類平台的TVL總量為68.8億美金,隨後持續增長,4月底5月中迎來了一個小高潮,到5月12日TVL已達到為390.6億美金,創歷史新高。從年初到5月12日的高峰,僅用時5個月,TVL總量已經翻了5.67倍,增長率高達467.7%。

受5月幣價大跌事件的影響,TVL總量恢復到4月的水平,並於5月23日產生該事件影響的最低位,降幅高達42.7%,雖在6月底還有一些波動,到7月末Aave已超過MakerDao,並突破5月創造的峰值。在8月開始,各平台發展勢頭強勁,特別是Aave,截止發稿前TVL高達133.5億美金,是當前DeFi應用裡TVL最高的平台。

不同鏈TVL變化數據來源:Footprint

不同鏈TVL變化數據來源:Footprint

Aave跨鏈部署,助其位居第一

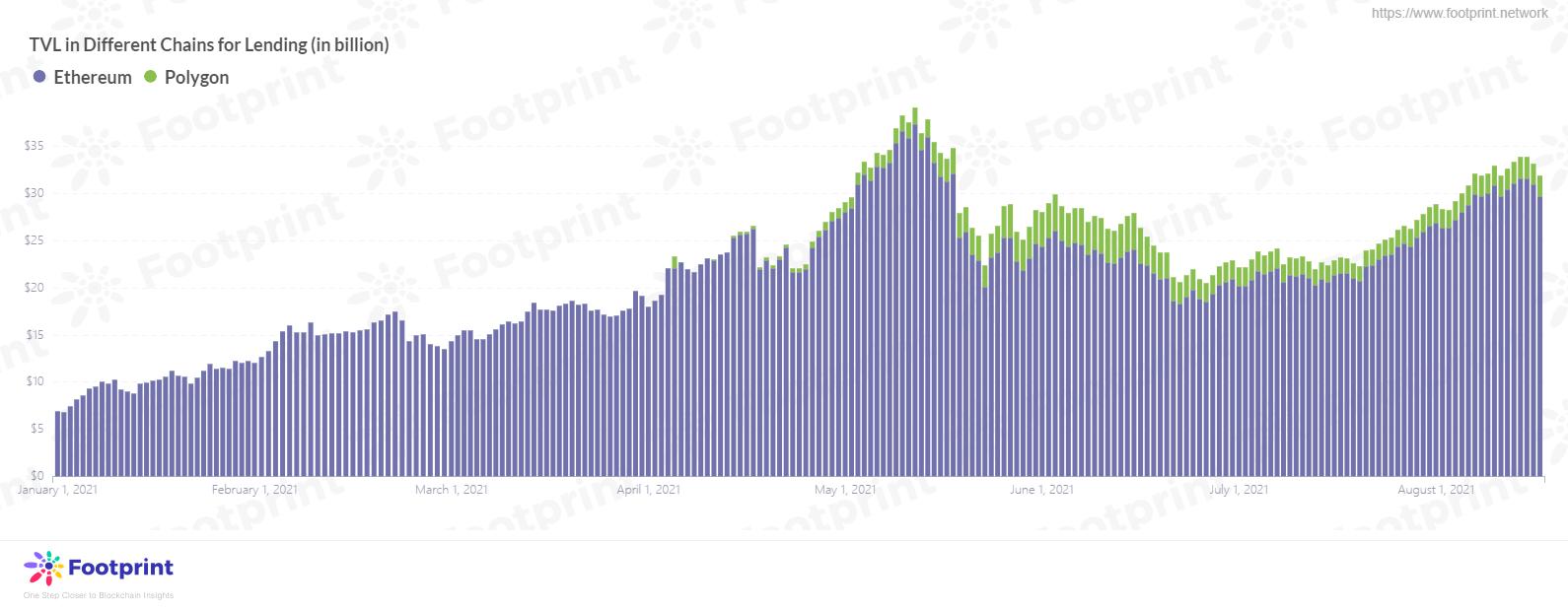

為降低以太坊鏈交易擁堵、交易費用高不利於用戶進行交易的體驗,Aave先發嘗試將其部署在與以太鏈具有相似使用體驗但交易成本更低的Polygon鏈上,該舉措無疑吸引更多活躍在Polygon鏈的受眾,也吸引更多首次接觸借貸類交易的新手用戶。

4月,Aave完成其在Polygon鏈的部署,隨後在Polygon鏈的TVL量逐漸提高,僅僅經過兩個多月,已實現從0到38億美金的突破,佔整個Polygon鏈TVL的76%,該成績也為Aave在6月實現超越MakerDAO位居借貸類平台第一以及位居DeFi TVL排行榜第一位的雙贏局面作出較大貢獻。

不同平台TVL佔比變化數據來源:Footprint

不同平台TVL佔比變化數據來源:Footprint

借貸類頭部平台競爭激烈,Aave超越Compound和MakerDAO

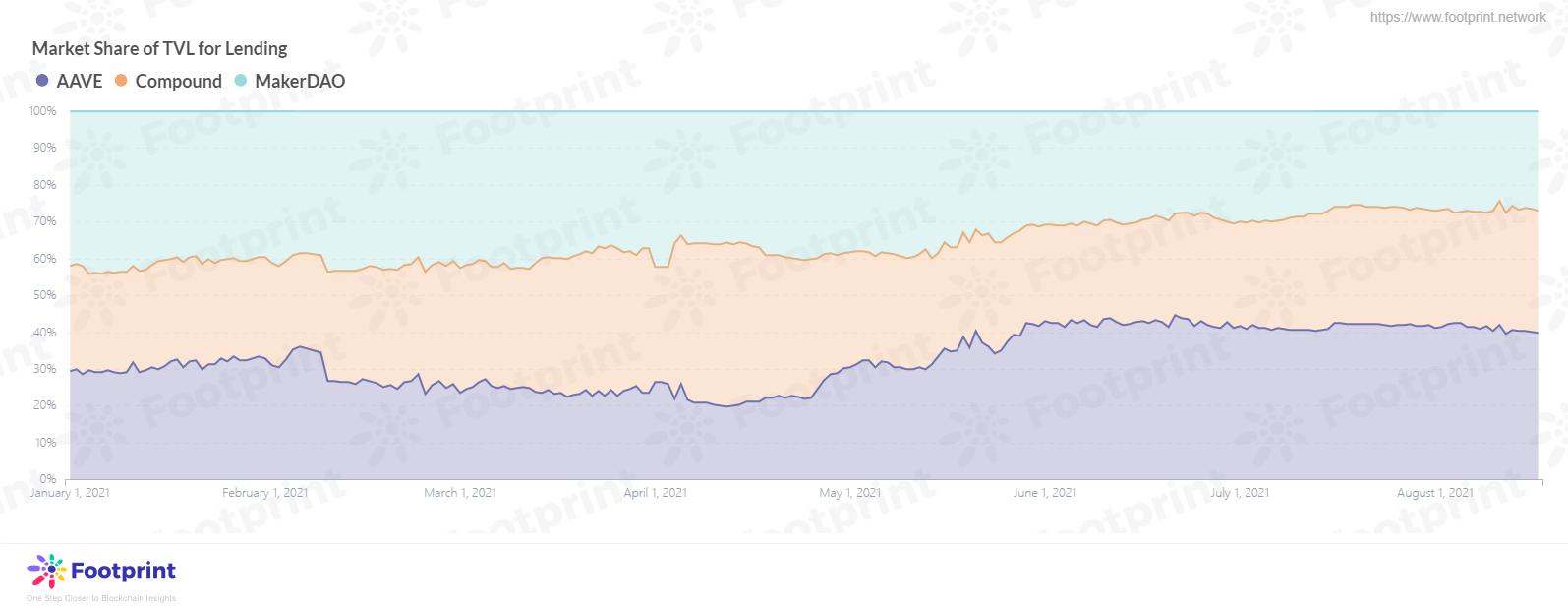

從Footprint提供的TVL市場份額數據,本年度佔據市場份額首位的平台競爭較為激烈。 1-3月位居首位的為MakerDAO,該期間MarkeDAO的TVL佔市場份額的40%-43%;4月開始,隨著Compound的代幣價格再次快速上漲,其憑藉首創的“借貸挖礦”模式,給存款人與借款人提供挖礦補貼,增加存款人收益同時也降低借款人的借款利率,吸引更多用戶量,不斷侵蝕MakerDAO和Aave的的市場份額,回歸首位;隨後由於Aave也啟用自身平台的流動性挖礦計劃和佈局跨鏈,借貸平台的資本再次發生轉移,Compound逐漸失去其市場額份,Aave實現反超,截止發稿前,Aave的市場份額約佔42%。

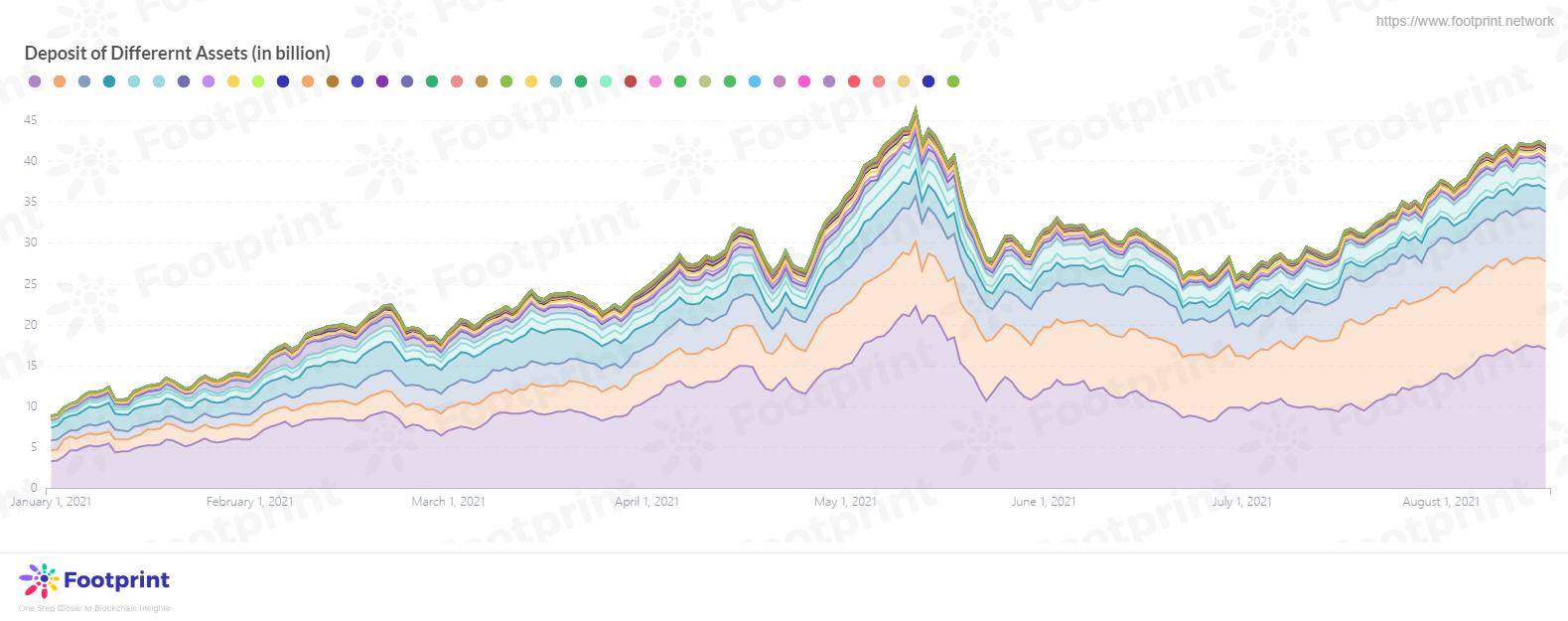

2.資金存量

不同平台Deposit(存量資金)變化數據來源:Footprint

不同平台Deposit(存量資金)變化數據來源:Footprint

相較年初,Aave增長567.6%,Compound增長299.5%,MakerDAO增長112.9%

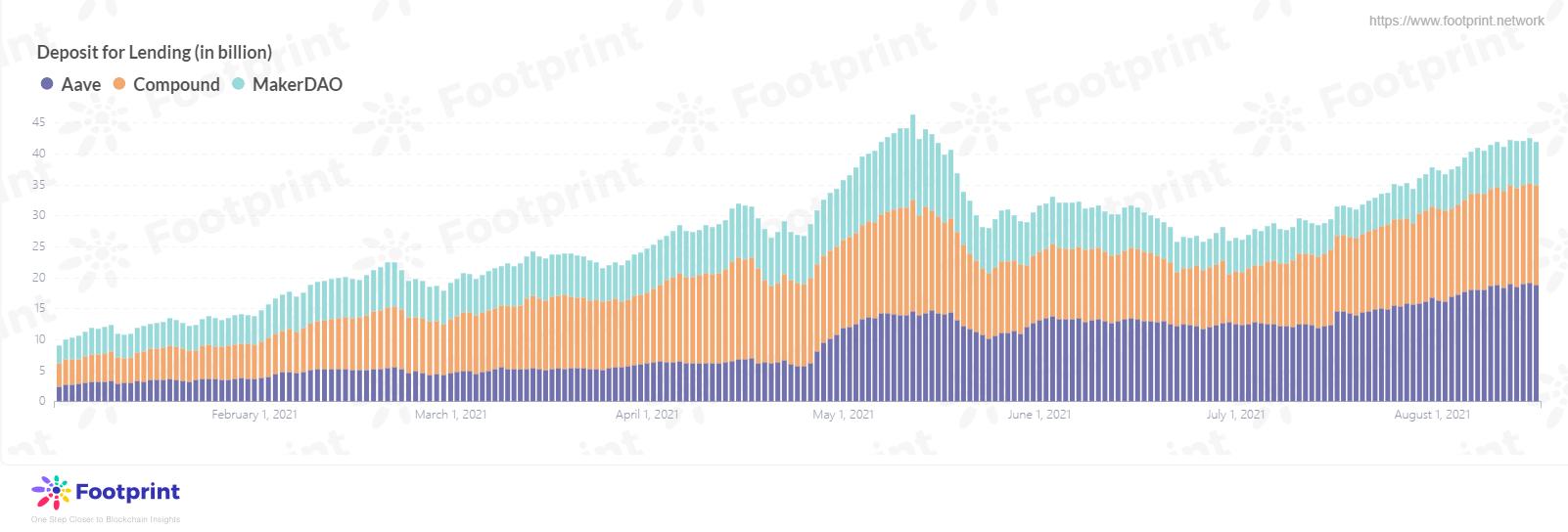

對借貸平台來說,在餘資金存入量(Deposit)是評估一個平台能力的關鍵指標,該指標除了影響平台的鎖倉量,還影響可供出借的資金量。隨著借貸類平台形式多樣化發展,安全性與合規性的逐步提高,存入借貸類平台進行賺取收益的用戶量以及資金量不斷增長,相較年初的88.9億美金,7月末Deposit量已高達367.5億美金,是年初的4.13倍,其中MakerDAO因只專注於穩定幣DAI的借貸相較年初增長率僅有112.9%,遠低於平均水平;Compound因主打借貸挖礦,當年增長率為299.5%,高於MakerDAO,該增長率主要受限與上架資產種類較少,截止發稿前只有15種資產;而Aave因其業務類型廣(含浮動利率借貸、固定利率借貸、AMM貸款市場、閃電貸、信用額度委託等) 、上架資產種類多(高達28種)和上線流動性挖礦給予用戶補貼,當年增長率高達567.6%。

不同平台Deposit(存量資金)佔比變化數據來源:Footprint

不同平台Deposit(存量資金)佔比變化數據來源:Footprint

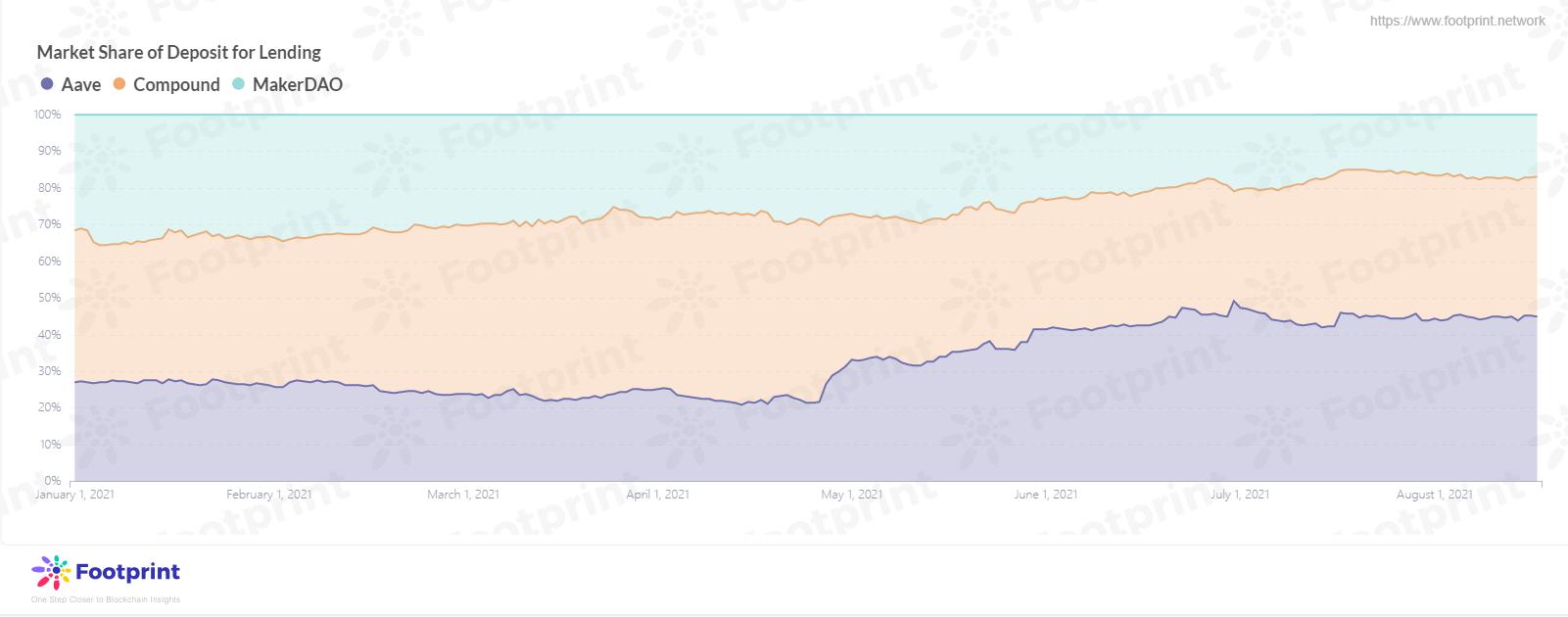

發展模式持續創新的平台對存量資金佔有量持續提升

回看今年近7個月以來Deposit市場份額的變化趨勢,保持相較穩定的為Compound,維持37%-40%左右的份額,雖其在4月有擴大的趨勢,高峰時高達48.5%,但後續由於Aave的新模式吸入更多存入資金,所佔市場份額回到原來水平。而反觀Aave與MakerDAO對市場份額的分割變化較大,Aave不斷侵蝕MakerDAO的市場份額,份額從年初的僅佔據27%到7月已佔據45%,並有繼續擴大的趨勢,可見Aave的不斷創新、不斷優化、不斷迭代對該平台的發展發揮巨大作用。而MakerDAO由於專注做穩定幣的借貸,在發展模式上沒有過多更新迭代,市場份額被逐漸佔據縮小。

3.在貸餘額表現

不同平台Outstanding(在貸餘額)變化數據來源:Footprint

不同平台Outstanding(在貸餘額)變化數據來源:Footprint

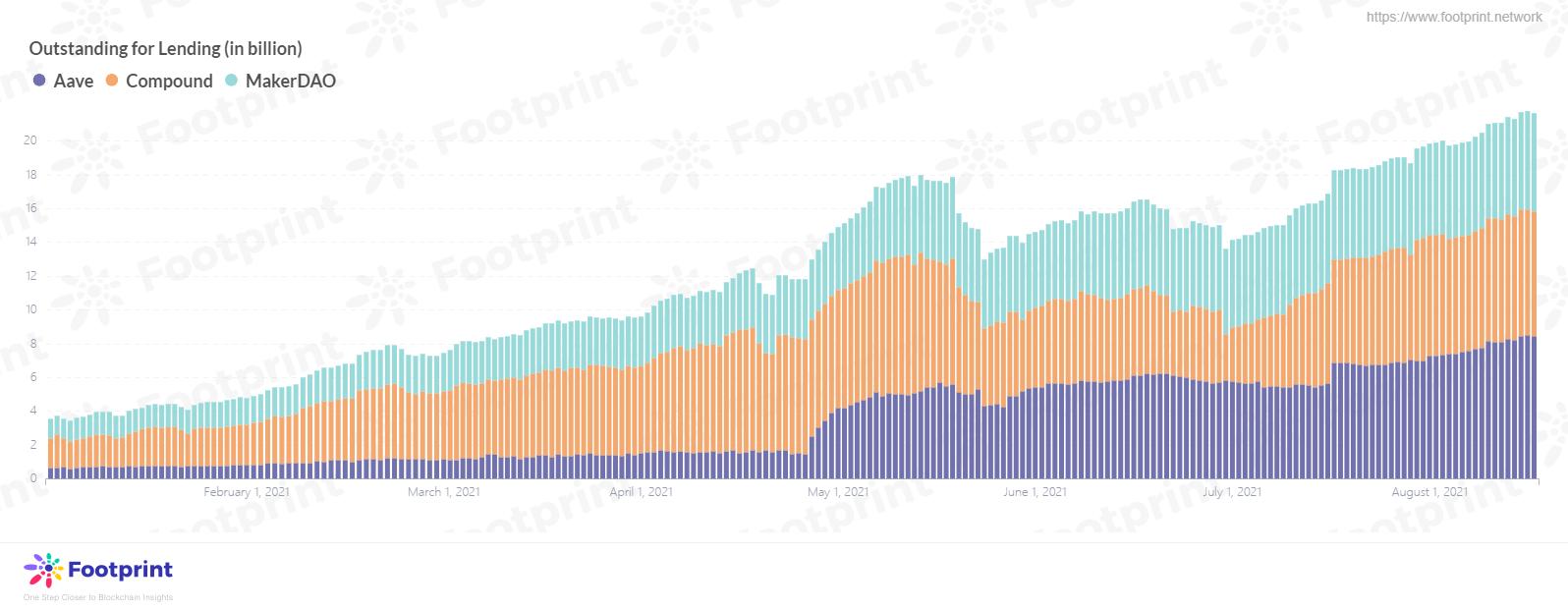

Aave在貸餘額實現對Compound的超越

從各平台Outstanding(在貸餘額)的發展趨勢看,借貸市場隨著DeFi的發展需求趨於旺盛,年初時Outstanding餘額僅為35.2億美金,到7月末Outstanding餘額已高達196.6億美金,僅7個月的時間已創造高達458.5%的增長率。雖5月中旬加密市場受政策影響使得各類代幣價格腰斬,但該事件並沒有對借貸類DeFi應用產生震懾性的影響,幣價的下跌雖觸發各平台清算規則使得在貸餘額縮減,隨後各平台又呈現增長狀態,2個月後在貸餘額已完成5月體量的超越,可見對借貸類需求的增長增強了其在面對極端情況下的韌性。

5月幣價大跌對借貸類平台來說可以算是一個較好的機遇,因每個平台的在貸餘額基本回到相同的起跑線上,此後階段,MakerDAO維持較為穩定的在貸餘額,Aave突出重圍,7月底的在貸餘額與Compound不相伯仲,在8月初已實現對Compound的超越。

在貸餘額中各資產組成數據來源:Footprint

在貸餘額中各資產組成數據來源:Footprint

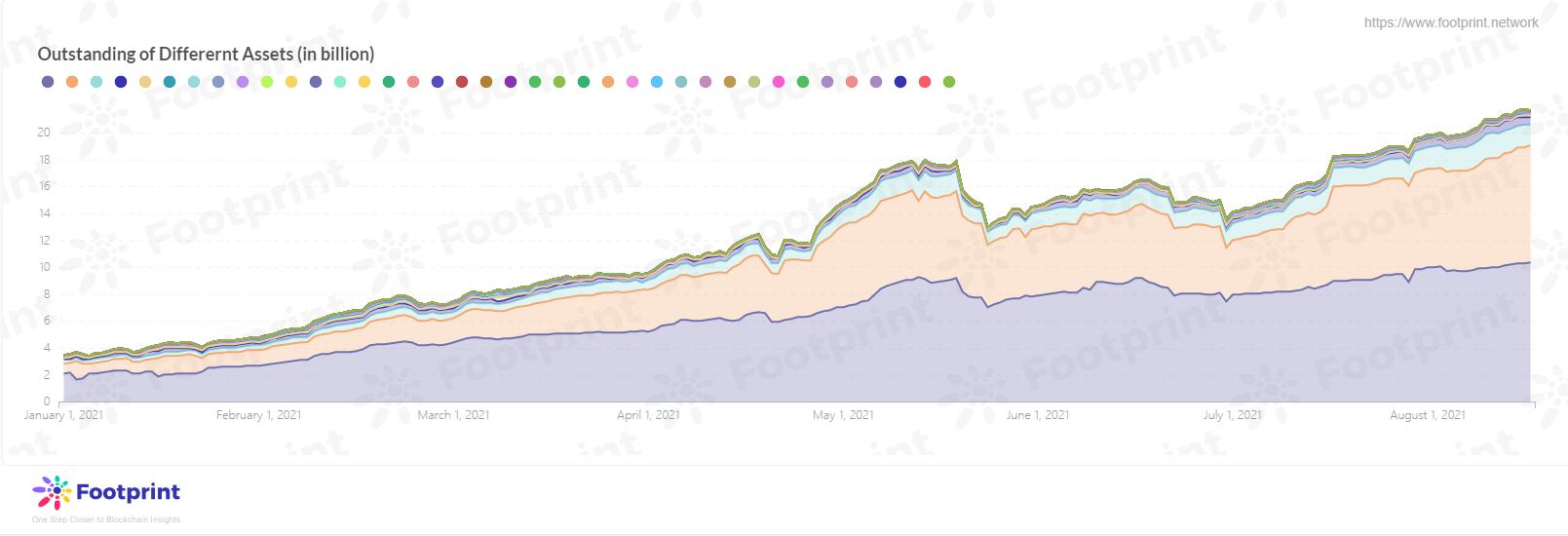

USDC&DAI成為頭部借貸平台的主要競爭

我們拆分前三大借貸類平台待收借款餘額的資產組成,截止到7月末,借用最高的資產為DAI,其憑藉98.8億美金的待收借款餘額,佔據了整個待收借款餘額的半壁江山;緊隨其後的為USDC,該資產需求量發展迅猛,年初時僅佔大盤的20.1%,7月末已佔大盤的36.5%,該迅速瓜分市場的態勢對位列首位的DAI說是強有力競爭者;而USDT佔大盤的8.1%位列第三;WETH佔2.5%位列第四;剩餘類別的資產量佔市場份額的2.5%,此處不一一贅述。

從上述對資產類別佔有率的細分,可看出當前對穩定幣的需求高於其他類別代幣,這也主要歸功於穩定幣的高流通性以及應用的廣泛性,該種情況的出現也使得借貸類平台不斷新增穩定幣類別的資產池,給提供穩定幣的用戶提供更高的收益,以擴大自身的市場佔有率。

在貸餘額中頭部資產DAI&USDC在不同平台佔比數據來源:Footprint

在貸餘額中頭部資產DAI&USDC在不同平台佔比數據來源:Footprint

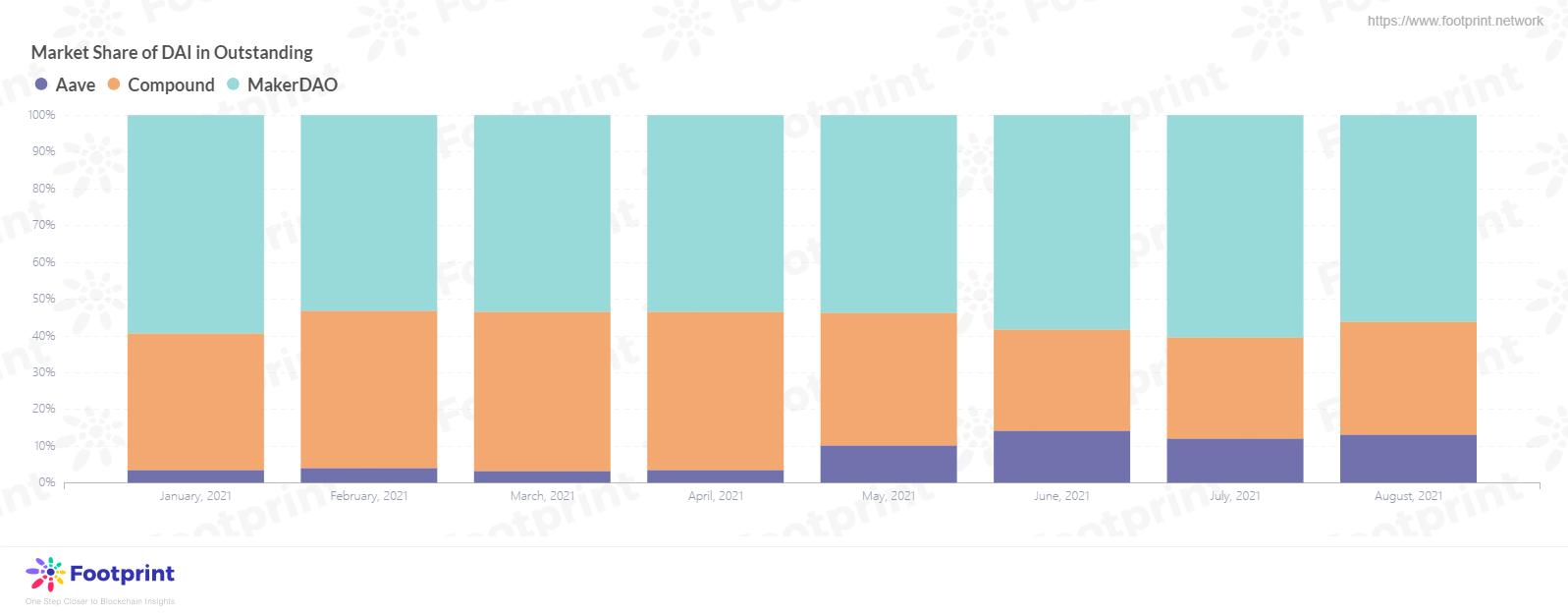

在貸餘額中頭部資產DAI在不同平台佔比變化數據來源:Footprint

在貸餘額中頭部資產DAI在不同平台佔比變化數據來源:Footprint

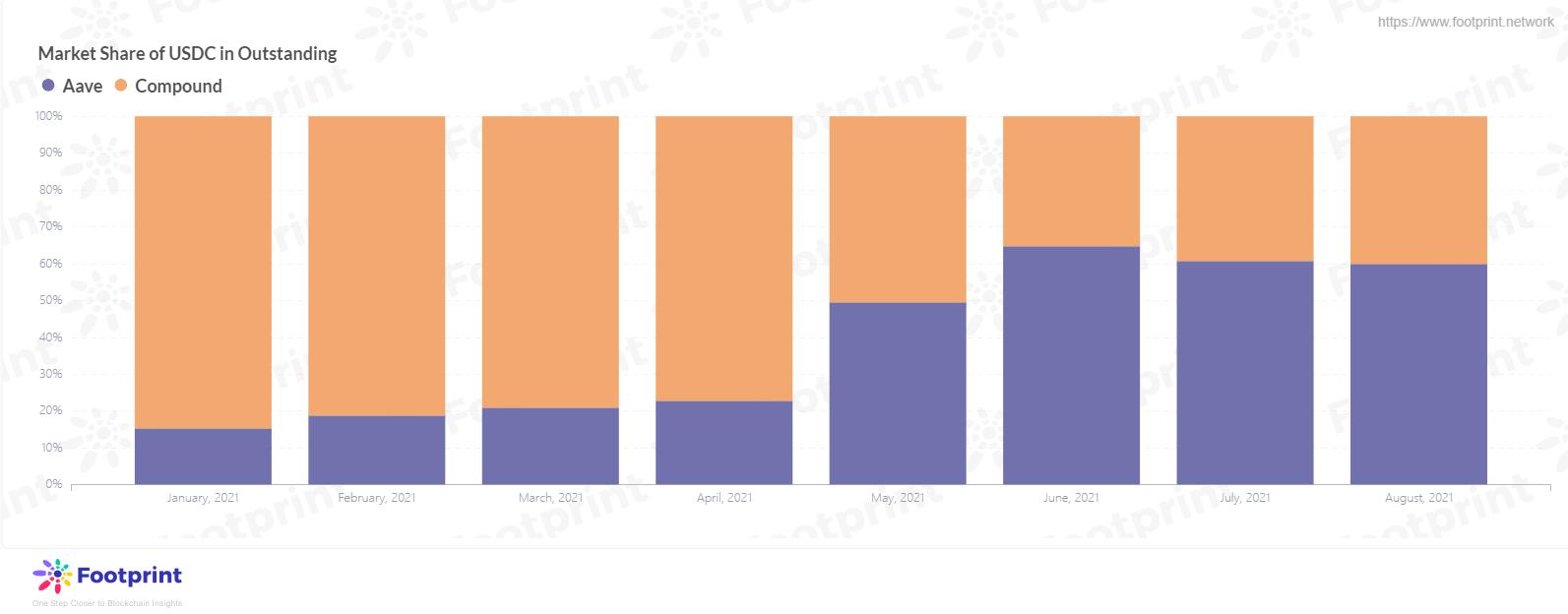

在貸餘額中頭部資產USDC在不同平台佔比變化數據來源:Footprint

在貸餘額中頭部資產USDC在不同平台佔比變化數據來源:Footprint

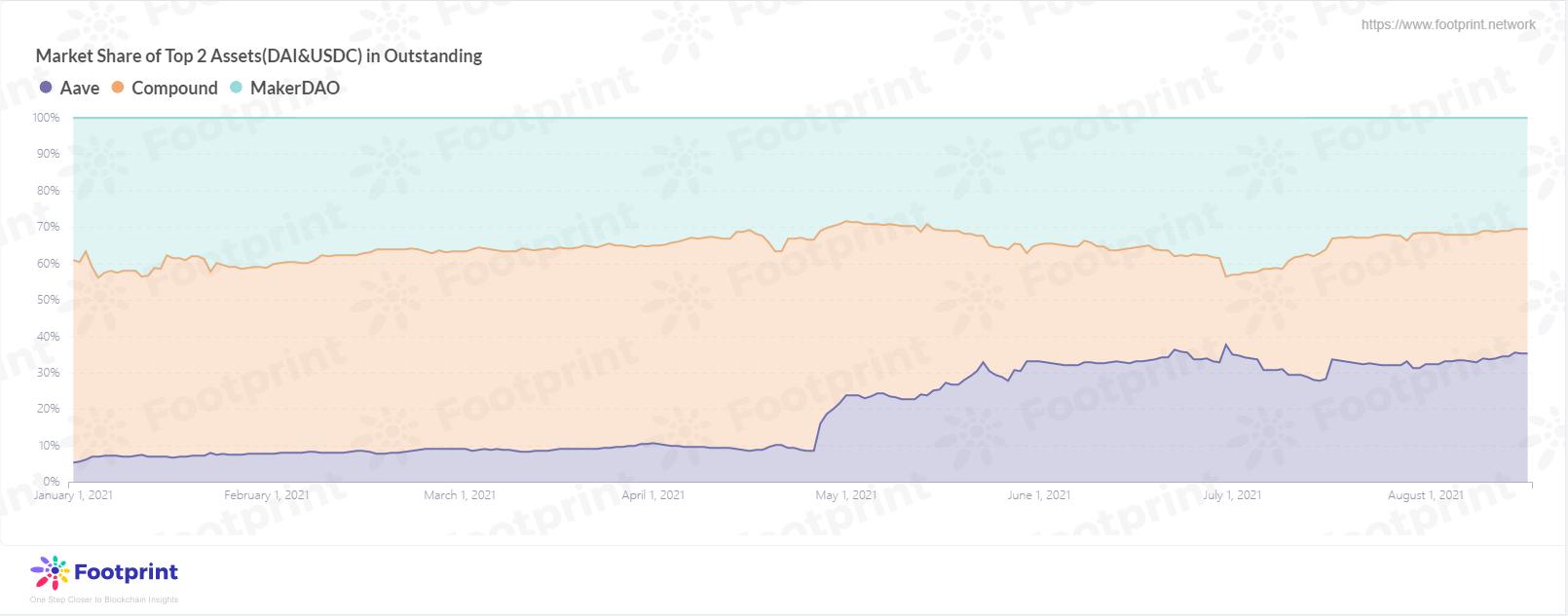

MakerDAO對DAI佔據主要市場份額,Aave對USDC保持強勢

從整體看,年初時平台Compound和MakerDAO佔據資產DAI和USDC的絕大部分貸款市場份額,隨著Aave上線流動性挖礦,其占有的份額逐漸擴大,當前前三大借貸類平台的份額逐漸趨於平均,對於未來的發展態勢,預計MakerDAO的份額會逐漸被其他兩大平台侵蝕。

何出此言?一是由於當前MakerDAO主打DAI的借貸,雖說其目前佔據DAI在貸總量的58%左右,但Aave厚積薄發,未來MakerDAO能否維持當前的市場份額有一定難度;二是當前對USDC的需求激增,後續UDSC能否與DAI佔據相同的市場份額以及超越DAI,只是時間的問題,而MakerDAO並沒有提供USDC的資產池,這也增加了讓MakerDAO減少市佔率的可能性。

反觀Aave,其在DAI以及USDC這兩種資產的在貸餘額佔有率持續擴大,特別是USDC,其將會是MakerDAO的有力競爭者。

4.資產利用率

存入資金中各資產組成數據來源:Footprint

存入資金中各資產組成數據來源:Footprint

DAI資產利用率保持第一,USDC緊隨其後

說到資產的需求量,不得不提的就是資產的存入量,對用戶來說,平台每種類別資產池子的需求量越多,存入該類別資產的收益越高,對借取該類資產的用戶所需付出的成本也就越高,這與池子的資產利用率相關。

從存入的資產類別看,存入了最多的資產為WETH,佔大盤的36.2%,WETH的高存入量主要受借款人存入WETH作為抵押從而藉取其他類別資產;位居第二、第三位的為穩定幣,USDC佔大盤28.7%位居第二,DAI佔大盤16.2%位居第三;WBTC以7.1%的市場份額佔據第四。

綜合各類資產的存入量與借取量,穩定幣DAI的需求位居第一,但存入量僅位於第三位,因此該類資產的利用率是最高的,在藉貸類平台中,DAI資產的存入與借取的利率也是眾多資產中最高的;緊隨其後的為USDC。

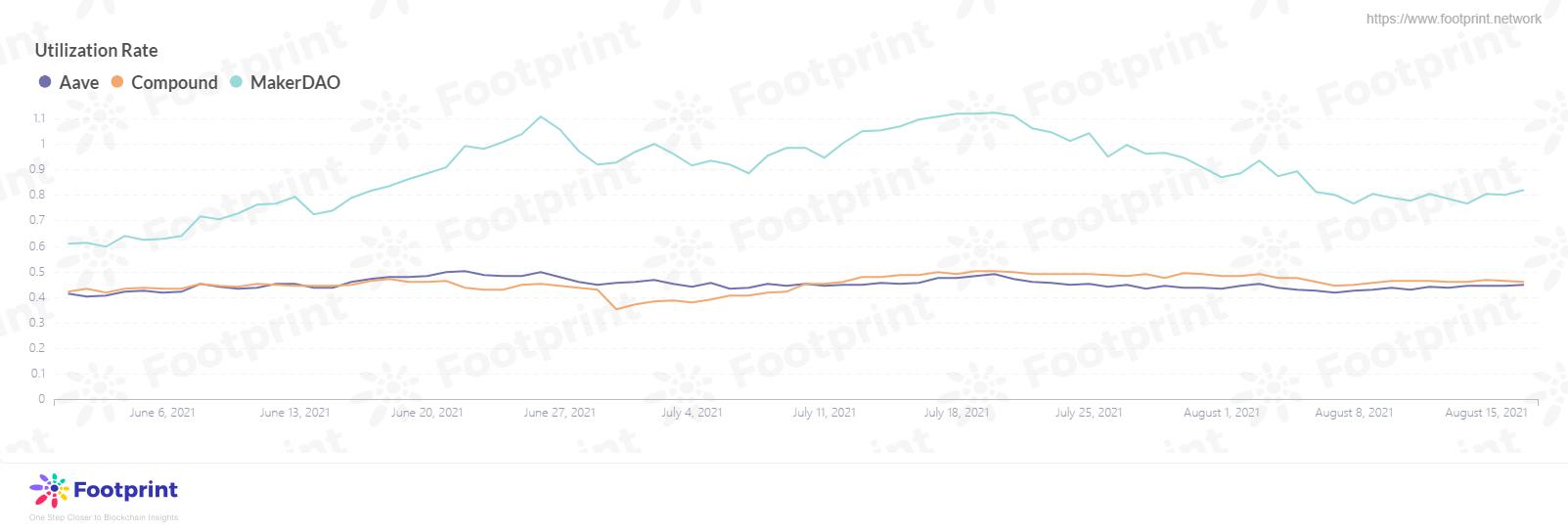

各平台資產利用率變化數據來源:Footprint

各平台資產利用率變化數據來源:Footprint

MakerDAO資產利用率較高,Aave與Compound緊隨其後

從頭部平台的資產利用率對比,可以發現MakerDAO的資產利用率是最高的,Compound與Aave的資產利用率差異不大,保持在45%-50%左右的水平。

出現該種情況資產利用率的分佈,我們也可以與平台的運營模式相掛鉤。對於MakerDAO,用戶可以存入並質押不同類別的資產以換取DAI,存入的資產基本上都會按質押率換取DAI,因此資產的利用率較高;而對於Aave與Compound,因為這兩個平台都給存入和借用資金的用戶提供流動性挖礦收益,因此對於有閒置資金且並不一定對質押借貸有需求的用戶可以以次為由存入資金轉去換取相較其他類型DeFi跟高收益,因此資產的使用效率相較較低。

對平台來說,相較高的資產利用率不僅能通過高利率的吸引性吸進更多的資金存入,活躍平台資金池,而且能提高平台的收益,實現雙贏。但同時對平台來說是一把雙刃劍,因為一旦發生重大安全故事,那麼平台很可能出現資不抵債情況,項目則會存在破產風險。

總結

通過上述多指標的分析,可判斷出當前Aave已超越Compound處於領先的優勢,而指標是否對Compound存在低估,抑或Aave能否繼續保持當前的優勢,我們誰也說不准。因為除了面向個人用戶,Aave與Compound也逐漸開發麵向機構類客戶的產品,Aave推出Aave Pro計劃,允許機構和企業通過基於Aave協議獲取DeFi評級的收益;Compound推出Compound Treasury讓持有USDC的機構獲取固定收益,後續誰將成為藉貸平台之王,讓我們拭目以待。

我們所能期望的,是各類借貸平台能在安全性與合規性最到最好,保證參與DeFi借貸用戶的資金不蒙受意外損失;而作為參與者的我們,保持一定的風險意識,不盲目從眾。