機構和投資者“如何篩選GameFi項目”的話題。

7月份,Axie單日收入完爆《王者榮耀》成為加密圈炸雷,隨後GameFi項目紛至沓來,令投資者目不暇接,一場事關NFT的加密牛市似乎正在朝我們揮手……那麼,投資者該如何篩選優秀的GameFi項目? 8月20日,歐易OKEx情報局邀請到投資機構波動科技的籌碼部負責人REX與NFT賽道負責人Bluce,一起聊聊機構和投資者“如何篩選GameFi項目”的話題。

為什麼關注GameFi

從去年的DeFi summer開始,DeFi領域持續地湧現各種投資機會,但是熱鬧數月,真正能獲得的收益其實十分有限。另一方面,從去年年底開始,以太坊的擁堵問題非常嚴重,gas費至少要100美元,成為投資者最大的痛點之一。那麼,未來大量的新增用戶和資金會去哪兒呢?

2021年5月之前,整體市場和DeFi的優秀數據始終佔據著投資者的目光。但自第二季度以來,NFT 遊戲迅猛增長,以P2E (Play to Earn,邊玩邊賺)遊戲Axie Infinity為首的GameFi 領域比以往任何時候都更加活躍。伴隨著AXS價格的驚人上漲,也徹底帶火了區塊鏈遊戲概念,GameFi一詞開始頻繁出現在網絡上,這時候業內人士已經明顯感受到,GameFi也許會給整個區塊鏈遊戲行業帶來顛覆性的轉變。

REX表示,波動科技認為區塊鏈遊戲能引領一波浪潮,P2E模式給整個區塊鏈遊戲領域帶來了不一樣的東西。

在具體講GameFi為行業帶來的深遠影響之前,我們不妨先回憶一下大家都熟悉的DeFi。 DeFi的底層邏輯對全球整個金融體係都是顛覆式的,但是不得不說,DeFi這把火,如果沒有Liquidity Mining(流動性挖礦)來最終點燃,整個行業的進程會大大減緩。

而現在我們意識到,P2E大概率就是點燃GameFi的引子,這一模式會大大推進區塊鏈遊戲行業進入高速發展期,而在這一過程中,我們會看到整個遊戲生態的大變局與大發展。在REX看來,未來主流區塊鏈遊戲都將引入P2E機制,要不然大概率是無法獲得更好的發展的。

下面這張圖總結了DeFi的流動性挖礦和GameFi的P2E的一些特點。

GameFi和DeFi還有一點非常類似,就是在發展初期,很多人都對其嗤之以鼻,簡單粗暴地認為是資金盤,不可持續。但後來,DeFi向世人證明了自己的意義,開創了區塊鏈的新紀元,而GameFi,我們認為其特性必將給整個遊戲行業帶來變化,並將一步步走向繁榮。

那麼,面對眾多新出現的GameFi項目,作為投資者,要如何識別這些項目的好壞,在項目早期判斷其發展趨勢呢?對此,REX表示,作為投資者一定要多觀察,多記錄數據,不要輕易下結論。在GameFi領域,遊戲的經濟設計模型是最需要關注的部分。

Axie的成功引爆GameFi

這一次,play-to-earn模式不止在改變遊戲世界,它也讓區塊鏈快速進入普通人的生活,同時它正在讓Defi和NFT領域加速引入遊戲機制,我們看到一個趨勢:下一代加密資產將把金融屬性、可玩性、Meme特質三者同時發揮到極致。

下面以Axie Infinity為例,波動科技分享了當下最火的GameFi項目的成功邏輯。

首先,Axie Infinity的團隊Sky Mavis於2018年成立,遊戲從立項到推出alpha版本共歷時一年,在2020年上線後,苦心經營一年半,才迎來了現在的爆發。從創始人團隊履歷來看,他們大部分都有遊戲和區塊鏈行業的從業經驗。另外,從遊戲的經濟模型設計、可玩性、Axie小精靈的遊戲屬性設計、以及美工設計等等細節來看,Axie都算得上是上乘之作,絕不是一個簡單的DeFi玩法套上網頁遊戲外殼那樣的敷衍之作。

其中最重要的一點是經濟模型設計,這一部分能決定一個遊戲項目的生死存亡。 Axie Infinity的經濟模型是團隊和行業內著名風投Delphi花大量時間一同設計的,包括團隊製造泡沫能力、經濟調控能力都非常好。玩過遊戲的朋友應該知道,Axie Infinity的經濟流轉與一個現實中經濟體的循環類似,且具有很強的調控餘度,項目方可以更好地把控遊戲的良性發展。

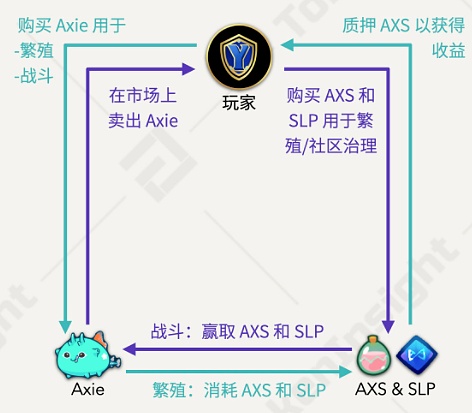

Axie Infinity經濟模型包含4個主要要素:遊戲內資產代幣,包括雙代幣(AXS和SLP);NFT資產,包括Axie精靈和土地。

-

首先,SLP是Axie Infinity發行的總量無上限的遊戲代幣,贏得戰鬥時可以獲得SLP獎勵,同時,這一代幣也有消耗模型,比如繁殖Axie精靈的時候需要消耗SLP。另外,我們發現菲律賓現在有很多做市商,他們開通了SLP兌換法幣的通道。此時,在Axie Infinity經濟體裡,SLP相當於承擔了實體經濟中貨幣的角色,它可以無上限發行,會產生通脹,同時擁有產出和消耗模型,於是,SLP就能很好地模擬遊戲中的經濟循環。貨幣投放其實是很講究的,如果一個經濟體高速發展但沒有相應的貨幣投放,也會阻礙經濟發展。

-

第二個經濟要素是AXS,AXS是項目方的平台代幣,它有總量限制,發行上限為2.7億,這一代幣在遊戲裡也有獎勵消耗模型,在二級市場交易所也可以進行交易,這類似於外部投資,大量用戶湧入市場買入AXS。 AXS對應實體經濟裡的GDP,當一個經濟體繁榮發展、人人都有錢賺的時候,GDP也必然會高速發展,對應的AXS單價也會也會呈現上漲趨勢。

-

第三個經濟要素是Axie精靈,Axie精靈的數目也是無上限,通過繁殖逐漸產出。但繁殖Axie精靈需要消耗SLP,也就是說它的繁殖是有成本的。 Axie精靈在遊戲裡面相當於一個生產力工具,通過繁殖和戰鬥來賺錢,類似於實體經濟中的“人口”。在現實生活中,一個小孩出生、長大的過程中需要花費大量金錢,但這個孩子長大之後可以打工賺錢,還可以通過投資獲得一些額外收入。由此可以看到,Axie Infinity對現實經濟的模擬是非常到位的。

-

最後,Axie Infinity近期將推出土地項目。土地總量是有限的,並且土地也是一個生產力工具,能產生現金流。土地的具體玩法我們還不得而知,但現在看來,土地肯定是一個承載泡沫的東西。如果經濟體裡面有泡沫,大家全部兌換代幣去砸盤,整個遊戲就會崩盤;但如果有土地這種稀缺性資源,就可以承載一些泡沫。這一點也和實體經濟很像,實體經濟中的土地不動產就像一個蓄水池,它能承載那些超發的貨幣,如果這些超發貨幣沒有進入蓄水池,而是在經濟體中持續流動,就會導致嚴重的通貨膨脹,整個實體經濟也會崩盤。

總體來看,Axie Infinity的經濟模型設計非常精妙,很好地模擬了實體經濟的一些結構,讓新玩家能夠不停地湧入。而且,老玩家會感覺到,SLP和AXS與算法穩定幣有很多相似之處。算法穩定幣為什麼在DeFi領域一直沒有大火,眾所周知的原因之一就是缺少應用場景——它沒有一種有力的消耗模式。但是,SLP和AXS在這種小的遊戲世界裡面,應用場景直接被搭建和固化起來了,玩家使用SLP和AXS是自然而然的事。現在SLP在菲律賓的某些地區基本可以直接當作貨幣使用,特別方便。

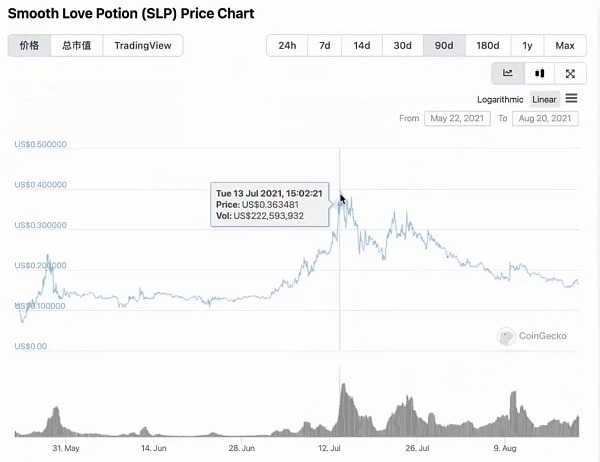

這裡還涉及一個Axie Infinity的代幣經濟問題。 5-7月是這一遊戲的高速發展期,大量新增用戶和資本湧入Axie Infinity,這時SLP和AXS迎來雙漲,SLP在7月一個月內增發了十倍。這個階段很多人預測SLP可能要下跌,但實際上,這個階段SLP也在緩慢增長,而代幣超發導致通貨膨脹量也在增長。這時有些玩家可能會因為回本週期太長,把SLP換成以太坊或是美元,這將導致SLP的價格大幅下跌,同時又伴隨著通貨膨脹。從7月到8月,SLP的超發已經超過10倍,面臨崩盤風險,這對玩家和資本方也不友好。所以,8月9日,項目方調整了SLP的通脹機制,直接減半。此後,SLP的通脹率便降下來了,同時,代幣消耗機制還在運行。

總結來說,在過去一段時間,SLP的產出是遠遠高於消耗的,通貨膨脹率特別高,因此SLP的賣盤特別洶湧,但最近,SLP的消耗和產出可能已經可以達到很好的平衡,我們認為,Axie Infinity的經濟與貨幣政策已經調整得比較成功,這個經濟體可以繼續良好地運營下去。

2021年5月以來SLP價格走勢

2021年5月以來SLP價格走勢

重新認識遊戲公會YGG

這次Axie Infinity的爆發也帶火了YGG(Yield Guild Games),這種遊戲公會的橫空出世確實讓人眼前一亮。

遊戲公會給GameFi遊戲帶來了很多圈外用戶,教會很多完全沒有任何相關經驗的用戶玩遊戲、交易代幣。對比DeFi,當時很多業內人士也需要花費大量時間來上手。但現在菲律賓的許多老人都在玩Axie Infinity,就足以說明YYG的工作做得非常到位。 YGG現在持有很多遊戲項目的NFT資產,並將這些資產租給那些買不起這些NFT資產的人,讓他們來玩遊戲,然後進行分成。目前YGG的的分成比例是:遊戲用戶拿到收入的70%,社區經理拿到20%,而YGG只抽取10%,這就是YGG的商業模式。

對於YGG公會,REX提出了4個觀點。首先,他認為,YGG是連接鏈上與鏈下的橋樑,是一個行業新物種。作為橋樑,YGG可以享受三個市場的增長,一是NFT市場,二是DeFi市場,三是遊戲市場。所以在其發展過程中我們可以想像,YGG依託其日後龐大的鏈上NFT資產和鏈下游戲玩家數量,構造一個以遊戲為核心的平台,這個平台在整個區塊鏈遊戲生態中會有很強勢的地位。

第二,YGG是GameFi中的機槍池,且這種模式涉及鏈下的業務運營,模仿者抄襲容易,但構建出規模優勢需要時間。 YGG類似於DeFi中的YFI,YFI匯集資金去挖礦分紅,YGG匯集用戶的時間去play-to-earn,然後分紅,但這一模式非常容易複製,但YGG已經構建出了一些早期的規模優勢,所以我認為它以後的發展會比抄襲者更快。

第三,目前來看,YGG代幣可以視為區塊鏈遊戲行業的ETF指數基金。因為YGG現在不僅持有Axie Infinity的NFT資產,還持有了其他很多遊戲項目的資產,其中有一些遊戲其實還沒有正式上線,目前處於開發和測試階段。作為GameFi行業當下知名度很高的遊戲公會,YGG有能力提前拿到這些遊戲的NFT資產,並參與這些遊戲的測試,在未來,YGG將會把這些優勢逐漸擴大,雖然這些資產現在還不值錢,但是項目一旦上線,用戶一旦湧入,公會成員一旦開動起來,其增值可能不止10倍。對YGG的競爭對手來講,這個成本是無法想像的。

第四,YGG的商業模式是有護城河的。與現實中的勞務公司對比,傳統勞務公司是輕資產公司,只是負責連接公司和求職者,收取中介費,這種商業模式確實沒有護城河,但是YGG不同。其一,YGG是重資產運營,有龐大的NFT資產作為產生現金流的生產工具;其二,YGG可以連接鏈上和鏈下世界,鏈下考驗社區經理們的地推能力,鏈上考驗資產運營能力,作為未來一段時間內大部分人首次上鍊的流量入口,YGG將會分享這龐大流量帶來的收入。

因此,總結來看,目前YGG具備四大核心競爭力:

-

已經打造出了知名度和IP,具備早期規模優勢。

-

參與各遊戲的早期測試,提前購買遊戲的NFT資產,YGG在這部分的成本會遠遠低於競爭對手。

-

社區經理的地推能力非常強,這一點在菲律賓和越南表現的尤為明顯。

-

第一個完成了資本化,這將讓YGG能夠參與更高維度的競爭。

YGG的商業模式其實非常簡單,但這種簡單模式為什麼現在被捧得這麼高? REX認為,其一是因為牛市,其二是因為Axie Infinity,還有一部分,可能是資本方看到了YGG在整個區塊鏈遊戲生態裡的位置,它可以給未來帶來更大的想像空間。 REX預測,YGG未來可能有四種盈利模式:

-

社交屬性的數字資產和網絡流量的聚集地:YGG手上有加密資產,也有網絡流量,可以成為一個社交屬性的平台。

-

構造以遊戲為核心的平台:YGG依託其日後龐大的鏈上NFT資產和鏈下游戲玩家數量,可以構造成為一個以遊戲為核心的百萬級的社交平台。

-

首選銷售分發渠道、社區運營宣傳中心:龐大的用戶數目和強大的宣發能力,可以獲得資方青睞。

-

打造自己的元宇宙:擁有如此多用戶和NFT之後,YGG可以打造自己的元宇宙項目。

從鏈上數據解析YGG

那麼,作為機構或普通投資者,如何確認一個項目是否值得投資,什麼時候買入和賣出,可以通過對融資情況、代幣分配、籌碼分析進行判斷。

第一,關注項目融資情況,包括完成了幾輪融資、融資機構、融資時間、融資金額。其中領投方尤為重要,好的領投方可以為項目帶來流量和熱度,甚至參與項目經濟模型的設計與迭代。我們也可以把項目方與團隊的過往成功經驗,當作重要的觀察點。此外,關注融資時間點和金額,比如如牛市和熊市,不同的項目融資金額是不一樣的。在牛市的時候,許多項目的估值都偏高,熊市的時候許多項目的估值偏低。通過這一點,我們在牛市的時候對待項目其實需要冷靜,熊市的時候通過學習反而可能淘到寶。

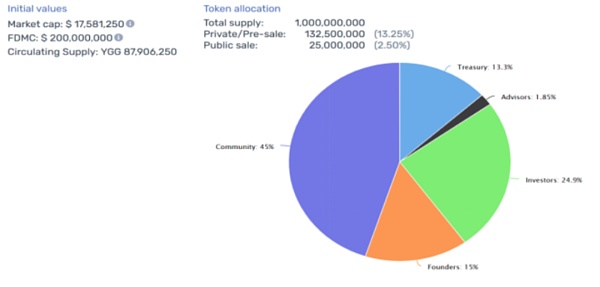

以Yield Guild Games(YGG)為例,簡單分析其融資情況。 2021年3月,YGG宣布募集了132.5萬美元的種子輪融資,大部分資金用於購買了精靈。 2021年6月,YGG完成了由Bitkraft Ventures領投的400萬美元A輪融資,參投方中還有知名的機構Animoca Brands。 2021年7月27日,Yield Guild Games在SushiSwap啟動了其代幣YGG的公開銷售(IDO),2500萬枚代幣在短短31秒被搶購一空,募資總額高達1249.6萬USDC。總共32個地址搶到,公募成本0.5U。 8月19日,YGG宣布融資460萬美元戰略融資(在YGG代幣銷售之前已完成),由風險投資機構a16z領投。

第二,通過代幣分配和釋放規則對項目初始流通量進行初步判斷。以YGG為例,從官方數據解析其初始流通,主要是這三部分:項目方第一個月解鎖了1480多萬枚,種子輪解鎖了2650萬,公募輪釋放量是2500萬,合計總量為66,302,083萬枚。

YGG代幣鎖倉和釋放規則

YGG代幣鎖倉和釋放規則

YGG代幣分配比例

YGG代幣分配比例

需要注意的是,項目方的代幣很多時候解鎖與不解鎖是很模糊的,以這些模糊的數據做投資決策是遠遠不夠的,所以需要下一步對這些籌碼做更深度的分析和追踪。

第三,對項目方、投資機構、交易所、散戶等持幣地址進行標記和鏈上跟踪。首先根據創世分發記錄,確定項目方和投資機構的詳細地址,打上標籤。以YGG為例,以太坊鏈上顯示只有32個地址參與了搶購,把這些地址進行上下級追踪分析。通過記錄分析發現,YGG的IDO有科學家參與,搶購量最大的兩個地址出現了團購行為(從不同地址收集USDC,搶到YGG後又將YGG發送到不同地址),還有一些在鏈上建倉YGG的大戶,這些重要地址也需要記錄。此外,還需要去監控交易所餘額的變化,這可能意味著流通的部分。

綜上,Bluce通過統計發現,從各平台上看,YGG流通市值在7000-8800萬,流通佔比在7.02%~8.8%左右。按當時市價1.1U計算,其實估值在7700萬-9680萬美金。除去項目方和投資人地址後(默認項目方和投資人的幣在短時間不流通), YGG的實際流通市值其實只有2746萬,佔比為2.75%左右,流通市值大概只有3020萬美金(按1.1U市價計算),如果按照現在的價格計算出8000多萬美金的估值,其實是挺高的。

當然,整體流通量需要持續跟踪項目方和機構解鎖情況,對不同地址的解鎖和流通判斷會影響此項目的流通估算。做完初步的籌碼分析和標記,便可以從籌碼的角度得出是否買入的建議。

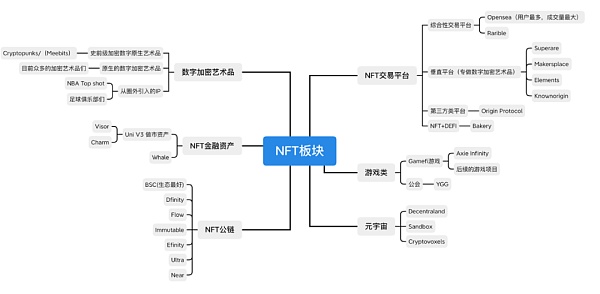

如何尋找GameFi項目

目前整個NFT行業可以分為數字加密藝術品、NFT交易平台、NFT金融資產、NFT公鏈、NFT遊戲。每個板塊都有龍頭項目,投資者可以去重點關注。比如我們經常談論的元宇宙,現在關注度較高的熱門項目是Decentraland、Sandbox、Cryptovoxels;當下最火爆的GameFi遊戲板塊,以Aixe Infinity為代表的遊戲在今年的下半年到明年的上半年可能會大量湧現。 GameFi領域還衍生出了像YGG這樣的遊戲公會,也是可以投資的對象。

此外,還有一些承載NFT交易的公鏈,我們可以重點關註一下DFINITY、Flow、Immutable X、Efinity等。當然還有一些現在還沒有流行起來的NFT金融資產,比如Uniswap的v3做市資產,這些NFT金融資產都是ERC-721的標準,也衍生出了一些生態,比如目前這一領域已經有專業的做市商了。

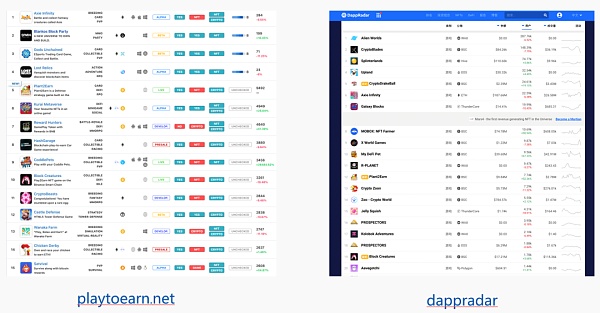

以上就是對整個NFT行業的概覽,下面我們來具體看看,如何在GameFi領域找到優質項目呢?首先,在早期的資料收集階段,大家可以在一些網站中獲得公開信息,比如playtoearn.net、Dappradar、Discod,電報群、推特、鏈聞這些平台,此外也可以聽取一些投資合夥人或圈內的朋友的意見。

REX的團隊把市面上找到的40多個優質遊戲全部記錄下來,進行了深度投研和跟踪分析。通過跟踪Axie Infinity的經驗,REX認為,分析一個GameFi項目需要重點關注以下幾點:

-

項目團隊的信息,如果創始人有區塊鏈從業經驗,並且有遊戲從業經驗,那基本可以確定這是一個很有潛力的團隊。

-

合夥人和投資人,如果有知名的風投參與投資也會給項目增加了不少知名度和可信度。

-

社區影響力,如果項目在推特、Facebook、Reddit等平台都有較高的社區影響力,則可以認為這一項目的前期啟動會比較順利。

-

項目白皮書,白皮書裡會介紹整個遊戲的代幣分發機制,包括是單幣制還是雙幣制等內容,經過Axie項目的一些經驗,我們認為可能雙幣制是能比較好地模擬整個實體經濟的循環的方式。

-

遊戲的經濟模型,這是最重要的一點,一定要把遊戲的經濟模型走通一遍,確認這個模型的邏輯是否有問題。

-

遊戲公會參與,從Axie這個項目來看YGG的加持是非常重要的,所以如果有YGG這樣的遊戲公會的參與的話,這個項目在圈子裡的可信度和關注度應該比較高。

-

項目商業模式,也就是項目方是如何盈利的,這些盈利方式直接體現到項目的代幣和平台幣的價值上。

依據以上這些標準,目前波動科技篩選出了部分項目如下:Decentraland、Sandbox、Cryptovoxels、Derace、 Mist、 Gold Fever、Nine Chronicles、My Neighbor Alice、Aavegotchi、My Defipet、immutable X 、Enjin、Efinity、Ultra、Flow;另外,還有一些項目是有YGG加持的,大家也可以重點關注:Axie、Illuvium、ZED RUN、F1 Delta Times、Guild of Guardians、Star Atlas 、Splinterlands、Ember Sword 、League of Kingdoms。

以8月底準備發代幣的Star Atlas為例,這是一個當下比較熱門的遊戲項目,這一項目有很多標籤,如3A大作、採用虛幻引擎5製作等等,另外YGG基金會也已經官方宣布入駐了,現在也處在Solana生態裡,甚至連傳奇交易員SBF都表示這個遊戲好到超出他的預期。所以REX團隊接下來會對這個遊戲進行投研。另外,8月底這一項目將進行IDO,大家可以關注。

展開全文打開碳鏈價值APP 查看更多精彩資訊