本文介紹了floor perpetual,這是一種可通過鎖定NFT來鑄造跟踪項目地板價的合成NFT。

作者| Dave White(2021-08-31)

翻譯| zzzxwwww

編輯| Stella

概述

本文介紹了floor perpetual,這是一種可通過鎖定NFT來鑄造跟踪項目地板價的合成NFT。 Floor perps讓NFT持有者獲得流動性,並免受地板價波動的影響,也不需要他們放棄對NFT的所有權。

作為永久期貨「見《The Cartoon Guide to Perps》」,floor perps還為其他市場參與者提供了NFT地板價的多頭和空頭敞口。

動機

-

問題

Ocelots來源:https://twitter.com/tinyatticart

想像一下,您擁有10 只來自極受歡迎的Awful Hot Ocelots 項目的Ocelots。 (假設)

你選擇了這些Ocelots,可能是因為你在它們身上看到了其他Ocelots所沒有的某些美學品質。雖然你的Ocelots在歷史上的交易價格都接近項目的最低價格,或者說是地板價格,但你相信隨著時間的推移,它們的價值會相對於地板價格會有所提升。

最近,地板價急劇上升,而你的Ocelots占淨資產的大部分。你喜歡它們,更不想賣掉它們,但希望有一些流動性和保護,以防止未來底價的下跌。

如果你只持有一個極其稀有的Ocelot,你可以在fractional.art上把它碎片化。但是你的Ocelots還沒有被認為是那麼特別,而且你懷疑如果把所有10個Ocelots碎片化並出售,你將很難獲得流動性。

https://www.paradigm.xyz/2021/08/floor-perps/?continueFlag=2aed5c51e1e788c41fa691e7dfab022f

此外,你認為自己的Ocelots相對於地板價來說太便宜了,而且不想通過出售哪怕是一小部分來放棄它們相對上升空間。

-

解決方案

你決定用你的Ocelots作為抵押品來創建和出售OCELOT floor perps。

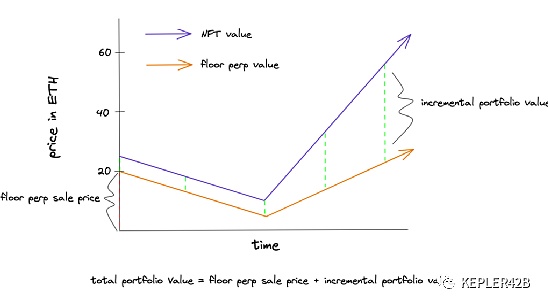

例如,假設Ocelot地板價目前為20ETH,而你的Ocelots平均價格為25ETH,那麼總投資組合為10*25=250ETH。

你登陸一個floor perp市場,在那裡你鎖定10個Ocelots作為抵押品。然後你鑄造了10個OCELOT perps,每個價值20ETH,並將它們賣給做市商,總價為200ETH。做市商將反過來把你的perps賣給那些想接觸到Awful Hot Ocelots項目的交易者。

如果Ocelot地板價跌至10ETH,你可以以100ETH的價格買回所有perps(忽略資金),那麼你收回NFT的收益為100ETH。如果你的Ocelots都下跌了10個ETH,即平均15個ETH一個,那麼你現在持有的是100個ETH和一個總價值150個ETH的NFT組合,組合總價值為250個ETH,就像floor從未下降一樣。

另一方面,如果Ocelot地板價上升到30ETH,你需要用300ETH來買回perps並收回NFT,淨借入100ETH。然而,如果你的論點正確,你的NFT相對地板價格也已經上升,例如,每個65ETH,你的總頭寸現在的價值是650-100=550ETH,總收益為550-250=300ETH。

-

資金和清算

像所有的perps一樣,floor perps依靠資金,即多頭和空頭之間的支付資金費率機制,以便與他們的標的保持一致。

如果想做多OCELOT perps的人比想做空的人多,那麼賣出perps的Ocelots持有者實際上是可以獲得收益的。因為多頭在購買perps時可以使用槓桿,會為了能夠輕鬆進入和退出頭寸而支付流動性溢價。

然而,如果想做空的人比做多的人多,那麼空頭,包括NFT持有人,將不得不定期向多頭支付資金費率。不支付資金是Ocelot持有者被清算的唯一途徑:由於我們在下面描述的設計考慮,NFT地板價或perp價格的波動不會導致清算,除非它們導致大量的資金支付,實施者必須小心避免。

機制

-

概述

有關永續期貨「perpetual futures」機制的基本指南,請參閱《The Cartoon Guide to Perps》。

詳見:https://research.paradigm.xyz/cartoon-guide-to-perps

Floor perps只是追踪特定NFT項目地板價的標準perps,但有一些關鍵的修改,以允許NFT抵押並儘量減少NFT清算,

特別是:

-

除了現金外,空頭可以用被跟踪項目的NFT來抵押他們的頭寸。

-

如果空頭的現金餘額不足,他們需要支付實物資金(見下文)。

-

空頭根據指數價格而不是標記價格進行清算。

-

多頭的槓桿要求可以被調整以確保系統的流動性。

-

交易場所

像所有的perps一樣,floor perps需要一個原生場所。這可能是一個鏈外中央限價訂單簿或一個鏈上AMM。

正如Dan和Hasu指出的那樣,floor perps甚至可以用Maker DAO這樣的系統來實現。

Hasu詳見:https://twitter.com/hasufl

Dan詳見:https://twitter.com/danrobinson

Maker DAO詳見:https://makerdao.com/en/

-

標價價格Mark Price

一如既往,perp的標價是其在原生交易所的價格。

-

指數價格Index Price

一個perp的指數價格是它應該跟踪的資產的價格。

在floor perp的情況下,這個價格是perp所追踪的項目的地板價,這裡的定義是市場為了獲得項目NFT但又不知道會獲得哪一個NFT時願意支付的最高價格。

作為第一步,我們可以使用像NFTX或NFT20這樣的協議,發行同質化代幣,代表一籃子NFT的份額。用戶可以通過存入一個NFT來創建這些代幣,或者通過贖回來提取一個NFT。因此,這些同質化代幣在DEX上的價格,也許經過了流動性的調整,代表了一個與項目地板價的捆綁報價。

-

指數可靠性

缺乏流動性的地板NFT市場和不穩定的指數價格可能是使floor perps成為現實最大障礙的因素,因為floor perps的市場規模可能會增長到目前地板NFT市場的數倍。一個不可靠的指數可能會增加清算風險,不准確地代表抵押品的清算價值,或成為一個有吸引力的操縱目標。

為了解決這些問題,floor perp協議可能不僅要弄清楚如何更好地衡量地板價,還要弄清楚如何實際提高現貨市場中NFT市場的流動性。對於一個不斷發展的場內期權交易所來說,一種可能性是以某種方式激勵用戶參與本地現貨市場中的地板NFT交易。

-

資金

對floor perps的支付資金費率遵循:每個資助期,例如每天一次,多頭必須向空頭支付MARK-INDEX,很可能以ETH計價。

-

NFT抵押品

大多數perps都是用現金保證金抵押的。在floor perps的情況下,我們允許做空perp的人用項目的NFT來抵押他們的頭寸,而不是用現金。

-

為以NFT支撐的空頭提供“實物”資金

為了保證多頭在平倉時能夠獲得流動性,我們不允許以NFT支撐的空頭累積以現金計價的資金債務(儘管在某些情況下,更複雜的系統可能允許這樣做)。相反,如果空頭必須向多頭支付資金而沒有正的現金餘額,系統將讓他們以額外的perps形式向多頭支付”實物”。

例如,想像MARK是10ETH,INDEX在交付資金費率時段是10.2ETH,所以空頭必須支付多頭INDEX-MARK=0.2ETH。想像一下,Alice做空0.5個perps,用NFT做抵押,她在系統中的現金餘額為0。那麼,系統將不會藉給愛麗絲或清算她,而是代表她鑄造一個額外的0.01個點(因為FUNDING/MARK*pos=0.2/10*0.5=0.01),所以她現在是空頭0.51個perps。然後,它將在多頭中分配額外的多頭頭寸以代替現金支付。

在上面的例子中,如果愛麗絲已經做空了0.985個floor perps,而係統不得不代表她額外鑄幣0.01個perps,因此她現在做空0.995個perps,她將瀕臨危險,系統可能會根據其清算參數對她進行清算。這是NFT支持的空頭可以被清算的唯一方式,我們在下面進行解釋。

-

以NFT支撐的空頭的清算標準

想像一下,愛麗絲已經存入了NFT q perps作為抵押品,並且做空了perps (0<=q<=1),包括如上所述的實物資金。如果當前底價為m1,她的流動負債為qm1。例如,如果她做空0.5 perps 並且當前標記價格是10 ETH,則她有5 ETH 的負債。

她的現金餘額c,包括她的個人銷售收入、存款、取款和現金資金。例如,如果她最初以10 ETH 的標記價格出售0.5 perps,然後提取3 ETH 並收到0.01 ETH 的現金資金,那麼她的現金餘額將為5 – 3 + 0.01 = 2.01 ETH。

她的抵押品NFT 價值當前的指數價格i1。例如,如果當前的指數價格也是5 ETH,那麼她的一個NFT 抵押品價值為5 ETH

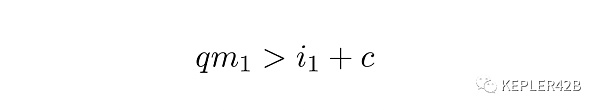

在標準的perp 公式中,如果愛麗絲的負債超過她的抵押品和現金,即如果:

在這種情況下,Alice 可以在標記上升m1到足夠高的任何時候被清算。這在我們的案例中是不可取的,因為我們希望NFT 持有者失去他們的NFT 的風險盡可能小。

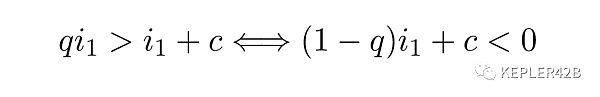

因此,我們不是根據標記價格m1對愛麗絲進行清算,而是使用當前指數價格i1。那麼愛麗絲在這種情況下清算::

如上所述,我們從不允許愛麗絲的現金餘額c為負,因此愛麗絲只能在以下情況q > 1;或者如上所述,如果實物資金迫使愛麗絲的空頭頭寸規模超過她擁有的NFT 數量抵押品。

如果指數和標價之間沒有出現極端的分歧(這取決於執行情況),這應該是一個罕見的和可預見的事件,如果有必要,給愛麗絲足夠的時間來重新抵押她的賬戶。

當然,這種設計選擇涉及到一個權衡:如果在NFT支持的空頭被清算時,標價高於指數價格,這些清算的收益可能發生在指數價格或是低於指數價格的時候,這可能不足以支付空頭的義務,而這些義務是以標價計價的,因此多頭將無法得到他們所欠的所有款項。

只有當標價遠遠高於指數價格時,才會出現重大的差異,而這在一個完善的系統中應該是比較少見的情況。這是因為,正如《Everlasting Options》一文中所展示的,一個永久的期貨通過無套利等同於一籃子到期的期貨,而這些期貨本身通過無套利等同於一籃子債券和實物NFT。

https://www.paradigm.xyz/2021/05/everstanding-options/

不管怎麼說,如果這種權衡帶來的風險太大,可以以增加NFT清算的風險為代價取消這一功能。

-

清算以NFT為支撐的空頭

如果以NFT為支撐的空頭確實必須被清算,他們的NFT將被拍賣,所得款項用於買回他們的空頭頭寸,任何超額部分將返還給NFT的原始持有人。

通過使用fractional.art這樣的服務出售NFT的一部分來執行部分清算也是可能的。

https://fractional.art/

-

自願清算

在某些情況下,一個項目的底價可能已經上漲了很多,以至於由NFT支持的空頭缺乏資金來回購他們的perps和贖回NFT。在這種情況下,空頭可能會觸發”自願清算拍賣”,可能涉及部分出售,以彌補他們的債務並收回超額部分。由於沒有破產的風險,這種拍賣可能比典型的清算拍賣有更寬鬆的參數。

-

流動性和動態抵押要求

允許空頭用NFT而不是現金來抵押他們的頭寸,在某些情況下會使系統面臨流動性問題。

例如,設想愛麗絲用一個NFT作為抵押品賣出一個perp,鮑勃以1ETH的價格買入。然後perp的價格跳升至6ETH。鮑勃準備從他的多頭中獲取5個ETH的利潤,而查理也想買入。

現在,如果協議允許查理以2倍的槓桿購買,他只需要存入3個ETH。然而,即使愛麗絲沒有從她的原始銷售中提取任何ETH,查理的3個ETH存款加上系統中已有的1個ETH,加起來只有4個ETH,不足以讓鮑勃從他的銷售中獲得5個ETH的利潤。

因此,只要係統資本不足,我們就會提高對新買家的抵押品要求,以確保賣家有足夠的流動性。

最基本的方法是要求買家在系統資本不足的時候為他們的購買提供全額抵押。例如,在上述情況下,這意味著查理必須支付整整6個ETH來建立一個多頭頭寸,這樣一來,系統中總共有7個ETH,鮑勃可以索取他的全部5個ETH利潤。

更複雜的方案是可能的,而且可能提供更好的用戶體驗。例如,系統可能會隨著資本化程度的降低而逐漸提高抵押品要求,而不是突然切換。

下一步

如上所述,最重要的問題是指標的可靠性和現貨NFT交易的流動性。如果有好的解決方案,那麼可能性是無窮的。

例如,如果我們能找到一個合適的指數,我們就可以不僅為一個項目的地板價,而是為包含某種屬性或屬性組合的NFT創造永久的市場。我們甚至可以將NFT拆分為代表其組成部分的合成物,並將其重新組合成代表某些論題的新合成物。

核心清算機制也可用於其他產品,如以NFT支撐的即時貸款。當然,這個框架也可以稍加調整,在地板NFT交易市場中提供永久的覆蓋性看漲期權。

來源| https://www.paradigm.xyz/2021/08/floor-perps/?continueFlag=2aed5c51e1e788c41fa691e7dfab022f

展開全文打開碳鏈價值APP 查看更多精彩資訊