Terra—穩定幣+DeFi組合的高端玩家

原文標題《探討Terra生態崛起之路》

風險提示:本文僅根據項目公開信息,及鏈上數據等信息,進行觀點分享,不代表任何投資理財建議,且內容不構成任何背書、擔保、推介、認可、保證,DeFi有風險,參與需謹慎。

前言

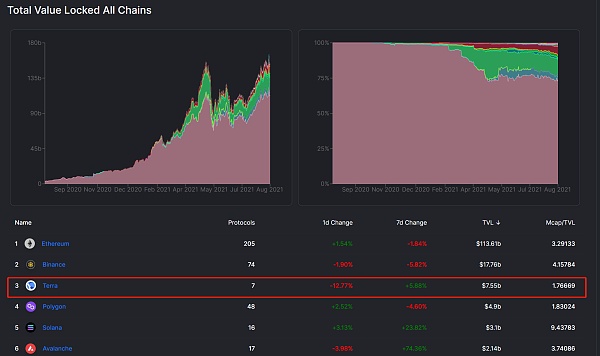

出生於韓國的Terra,相信大家並不陌生,早期的Terra以其生態三劍客(LUNA、Mirror、Anchor)闖天下,其生態的代表LUNA更是“以漲服人”,實際上Terra是個擁有一套完整協議的DeFi生態:錢包、DEX、借貸、穩定幣、支付等,其中穩定幣更是脫穎而出的“代表作”,相比其他公鏈的多項目並發,Terra卻憑其寥寥無幾的項目就排在公鏈TVL第三的位置。下面我們將針對Terra生態作出較為全面的解讀,一起來深度剖析Terra生態崛起的“神秘力量”。 本文將從以下個部分對Terra生態作出完整解讀:

本文將從以下個部分對Terra生態作出完整解讀:

-

1、Terra生態發展歷程

-

2、Terra生態的主要結構

-

穩定幣

-

金融儲蓄

-

風險投資

-

鏈下支付

-

3、未來規劃

-

項目計劃

-

近期新秀

-

4、團隊背景

-

5、分析總結

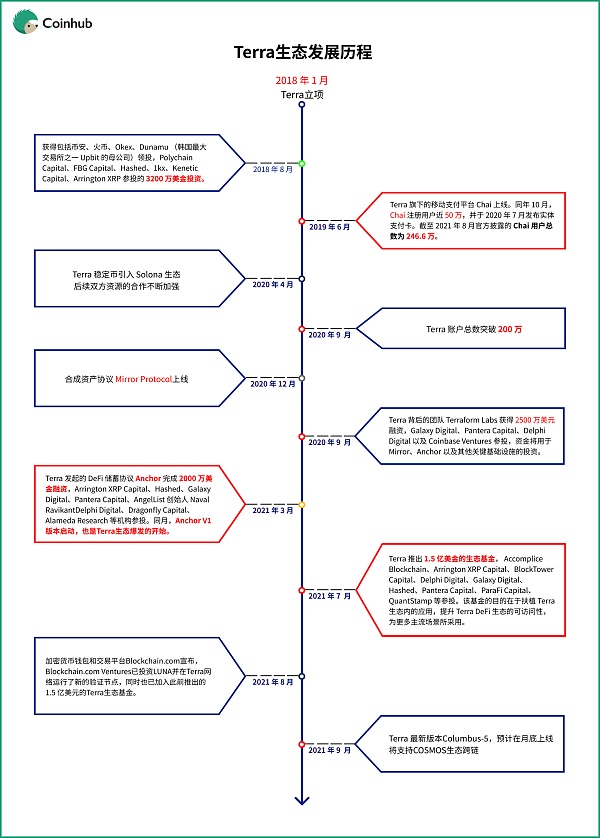

1、Terra生態發展歷程

Terra雖然被列入了公鏈行列,但其定位並不同於SOLPolygon等以提升性能為核心目標的公鏈,Terra的獨立公鏈只是其生態的底層的必要基建,實際上Terra是一個以商業落地為切實目標的生態組織,目前Terra生態已覆蓋穩定幣、合成資產、機槍池、現實世界支付等場景。

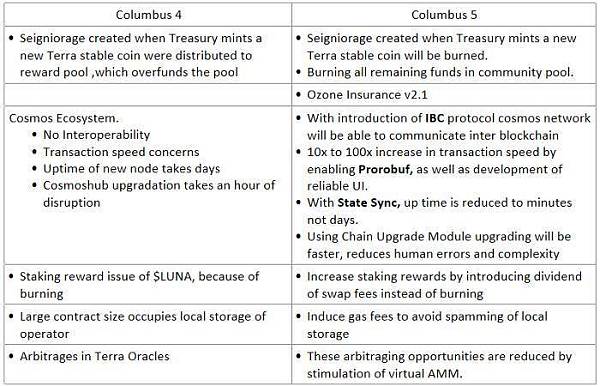

Terra 白皮書描述的願景為:創造一個橫跨法幣和加密世界的去中心化的穩定幣系統,以推動加密貨幣在現實世界中價值儲備及資產交換媒介中的應用。一句話來概括Terra則可以理解為Terra=「穩定幣+DeFi」,以穩定幣為核心,通過與多元化的DeFi產品,將其穩定幣與現實世界的連接,實現真正意義上的商業落地。 目前團隊專注於Terra 主網的最新版本Columbus-5 的開發,預計在9月底正式上線。 Columbus-5 是非常重要的一次主網升級,內容包含國庫資金分配和銷毀機制更新等重要內容。

目前團隊專注於Terra 主網的最新版本Columbus-5 的開發,預計在9月底正式上線。 Columbus-5 是非常重要的一次主網升級,內容包含國庫資金分配和銷毀機制更新等重要內容。

Columbus-5中的部分重要升級:

1、鑄幣稅的分配

目前,該協議將所有的鑄幣稅導向社區基金(用於資助Terra生態系統中的項目),但由於UST在過去一年中增長迅速,該基金目前資金過剩。 Col-5將燒掉所有的鑄幣稅。

2、交易手續費

目前,所有的交易手續費都被燃燒。在Col-5中,交易手續費將被分配給質押者,即提高對質押者的激勵,與UNI的LP質押賺取手續費類似。

3、技術升級

交易速度提升,以及cosmos-SDK的升級和預言機的性能優化。 Terra將包括Cosmos的IBC模塊,使Terra核心能夠與所有基於tendermint的鏈進行跨鏈聯動。這為Terra引入了一個新的互動世界。

2、Terra的主要生態結構

Terra生態早期的協議主要有三個,被稱為Terra三劍客:LUNA算法穩定幣、ANCHOR儲蓄協議、MIRROR合成資產,不難看出三個協議分別代表了其生態的央行(發行穩定貨幣)、銀行(穩定儲值收益)、市場流通(購買合成資產進行風險投資)。

2.1 穩定幣

Terra 生態的穩定幣系統隸屬於算法穩定幣的賽道,不同於DeFi市場常見的算法穩定的“自嗨”,Terra的穩定幣系統已實現在DeFi廣域的市場及現實世界的流通應用,死亡螺旋早已不是Terra需要擔心的問題。

系統原理

Terra 與Maker 等專注於鑄造與美元掛鉤的穩定幣不同,Terra 在一開始就志在提供一套更為豐富的貨幣組合,以滿足不同區域、不同場景的穩定幣需求。目前Terra 協議提供包括與美元、韓元、蒙古圖格里克、泰銖以及國際貨幣基金組織特別提款權(SDR)掛鉤的多個穩定幣。其中錨定美元的穩定幣為UST,UST也是目前Terra穩定幣生態中流通量最大的代幣。

LUNA是其穩定幣系統的核心引擎,不同於DAI是通過主流幣BTC、ETH的超額抵押生成,Terra所有的穩定幣均為礦工抵押LUNA生成,抵押LUNA成為Staker,可獲得以下3種獎勵激勵。

-

手續費:指的是Terra 穩定幣轉賬及交易的手續費,手續費是Staking 獎勵的主要來源,同時將隨著系統交易量以及收入規模的增加而增加;

-

鑄幣費:指的參與鑄造Terra 需要向系統支付0.1%-1% 的鑄幣費。根據白皮書,單筆費用上限為1 TerraSDR (約1.39 美元),鑄幣費用的獎勵以Terra 穩定幣的形式進行發放;

-

預言獎勵:指的是Terra 驗證人需要通過對Luna 與目標法幣資產間的匯率進行投票所獲得的獎勵,該機制實際上起到價格預言機作用,若投票誤差過大也將受到懲罰;

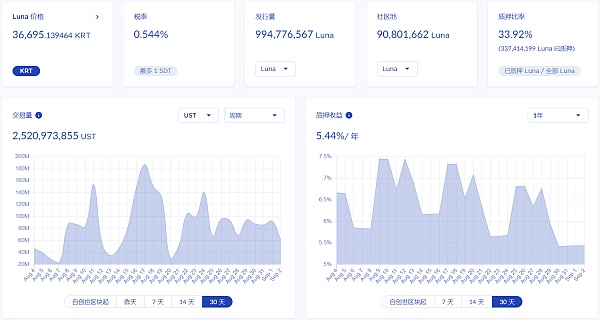

根據Terra儀錶盤數據顯示,目前LUNA的全網質押率為33.92%,實時質押年化5.44%。

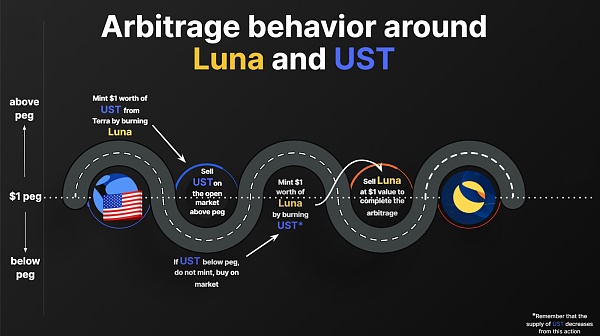

穩定機制

LUNA 通過套利機制維持UST 與美元的掛鉤。每當UST 交易高於掛鉤時,用戶可以向系統發送價值1 美元的LUNA,並收到1 個UST。反之,當UST 交易低於掛鉤時,用戶可以向系統發送1 美元的UST,以獲得1 美元的LUNA。在這兩種情況下,用戶被激勵進行套利,從而幫助維持UST 與美元的掛鉤。 可以看出LUNA與UST的關係是相輔相成的,當UST需求的增長需要係統增發UST,增發UST的必要條件是燃燒LUNA,使得LUNA的供應量減少,進而推動LUNA的價格上漲,UST使用的增長得益於Terra生態結構的完善,也就是其他項目協議對UST的依賴,更多場景下對UST的訴求,可以保證其穩定幣系統的增長及穩定,同時推高LUNA代幣的市場價值。

可以看出LUNA與UST的關係是相輔相成的,當UST需求的增長需要係統增發UST,增發UST的必要條件是燃燒LUNA,使得LUNA的供應量減少,進而推動LUNA的價格上漲,UST使用的增長得益於Terra生態結構的完善,也就是其他項目協議對UST的依賴,更多場景下對UST的訴求,可以保證其穩定幣系統的增長及穩定,同時推高LUNA代幣的市場價值。

因此LUNA代幣本質上是對Terra生態系統的一種看漲期權。 Terra生態的其他協議設計也是為了給予UST更多的使用場景,進而形成一個完整且穩固的閉環經濟系統。

2.2 金融儲蓄

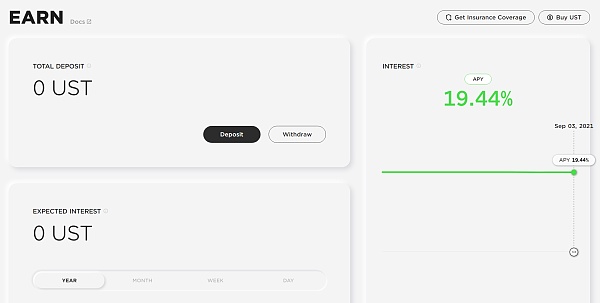

Anchor是去中心化儲蓄協議,目標是為UST儲戶提供20%左右的收益率,這個利率是銀行儲蓄賬戶平均年收益率0.07%(韓國)的200倍以上。 Anchor白皮書描繪的願景為:儘管出現了很多金融產品,但在DeFi領域,還沒有一款足夠簡單、安全而且能獲得大眾認可的儲蓄產品。最終,我們希望Anchor成為區塊鏈領域獲得被動收入的黃金標準。

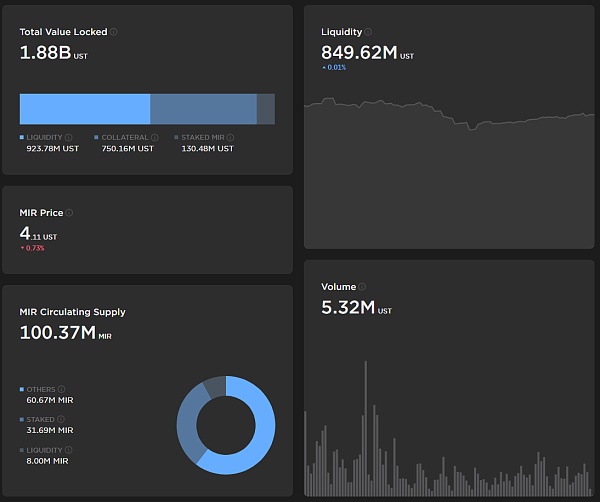

20%的APR看似一般,但在藉貸協議賽道橫向對比,20%的固定儲值利率已具備足夠的競爭力,通過上圖的數據我們也能看到,Anchor的利率幾乎一直穩定在19%以上,這也是Anchor最核心的增長手段,20%的利率足夠吸引資金大戶入駐。目前Anchor的TVL為28億美金,位於DeFi協議TVL榜單位居第14位。 實現原理

實現原理

Anchor維持利率穩定的手段主要有2個:

1、只接受有原生Staking 收益的資產作為藉款抵押物,比如Terra 的核心代幣Luna,以及近期剛剛支持的stETH (通過和staking 服務商Lido 合作),因此Anchor 可以獲得抵押代幣的額外staking 收入,用於補貼存款人。

2、Anchor 上線後啟動了為期4 年的借貸挖礦機制,當系統的實際收益率(借款利率+抵押代幣的Staking 收入)低於目標儲蓄利率時,系統就會提高借貸挖礦的力度,以刺激借款行為(本質上是通過代幣補貼來降低借款利率),進而提升存款資金的利用率,最終提升借貸利率來到目標的儲蓄區間(比如目前的19.46%),滿足儲戶的收益需求。

從以上兩點來看,永久保持20%的利率理論上並不現實,隨著流入資金的不斷壯大,挖礦的利率會逐漸降低,且Anchor的借貸挖礦結束後,ANC代幣也將用盡,彼時的存款利率模型就回歸到了常見的流動資金池借貸平台的水準線,當然這只是基於當前機制下的判斷,基於Terra的發展歷程來看,DeFi樂高的效應在其生態得到了極大的應驗,也許未來Terra生態還會通過其他項目的聯動實現經濟模型的補償,穩定20%的利率。

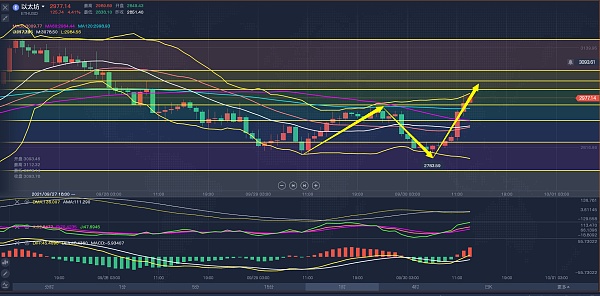

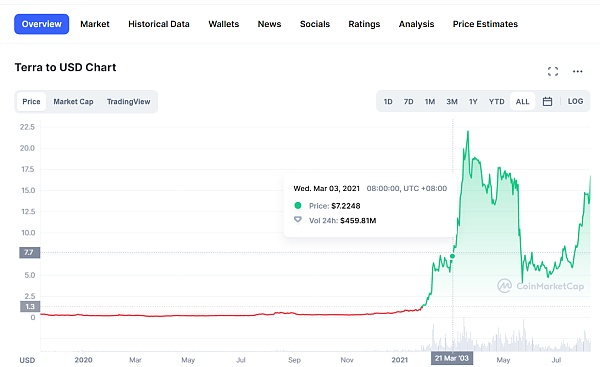

整體來看,Anchor擔負了Terra生態獲取圈外傳統用戶的使命,在Terra生態的TVL曲線及LUNA代幣的K線上我們也能看到,其生態的第一次暴漲在3、4月份,同期Anchor V1也正是在3月份上線V1,時間線上基本一致,且至今在Terra生態內,Anchor仍然貢獻了37.28%的TVL。

Terra 已在籌備針對不同國家的類Anchor 產品,包括同樣以20% 儲蓄利率為目標的儲蓄類應用Tiiik (優先向澳大利亞地區的用戶開放),定位消費級應用的固定利息產品Saturn Money (支持英鎊和歐元存入),這也透露出Terra 拓展更多區域用戶的野心。

Anchor的模式看似有著P2P的影子,不同的是不是孤立的個體,而是與其生態緊密聯動,完善的生態佈局,保證了項目本身的穩定性,同時反哺Terra生態整體的增長。

2.3 風險投資

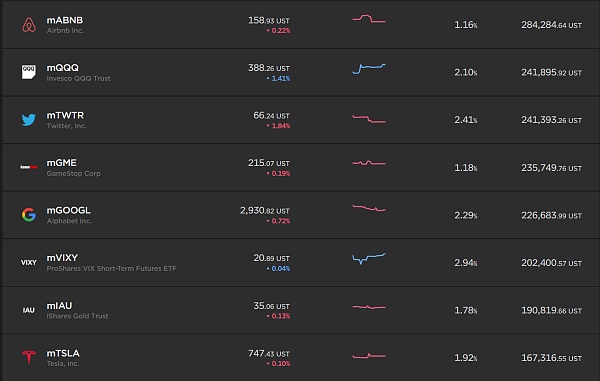

Mirror Protocol 是一個合成資產平台,於2020年12月上線。在Mirror Protocol 可以鑄造、交易股票、期貨、交易所基金等資產的合成代幣。用戶通過Mirror Protocol 可以直接交易全球各種頭部資產,旨在為用戶提供更便捷的投資通道及更廣闊的的投資範圍,目前MIRROR已支持20餘種股票通證合成資產,如Apple、Google、Tesla、Alibaba等,以及主流代幣BTC、ETH,並提供對資產做多及做空的能力,打破傳統金融的門檻限制。

Mirror 內合成資產主要通過UST 進行鑄造,在鑄造時也可以選擇其他已有合成資產進行鑄造。 UST 鑄造最低抵押比率最低為150%,其他合成資產鑄造最低抵押比率為200%。這為UST的使用提供了最直接的使用場景。

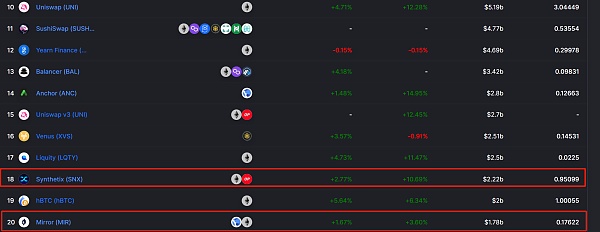

通證類合成資產的賽道並不擁擠,Synthetix以其獨特機制在早期處於絕對的霸主地位,Mirror作為賽道的後起之秀,基於Terra生態的優勢,發展迅猛,目前Mirror協議以17億美金的TVL排在DeFi協議TVL總榜的第20位,Synthetix協議的TVL為22億美金,排在DeFi協議TVL總榜的第18位。

Mirror 已經和多個DeFi 協議達成合作,擴展其合成資產的使用範圍,如Injective、UniLend、Mask 等。 Injective 將會在其二層衍生品交易協議上支持Mirror 上的合成資產;UniLend 將支持使用Mirror 的合成資產作為藉貸的抵押資產;Mask 將把Mirror 的合成資產引入Twitter。 Mirror 在擴展其合成資產的應用範圍上具有獨特優勢。

Mirror 已經和多個DeFi 協議達成合作,擴展其合成資產的使用範圍,如Injective、UniLend、Mask 等。 Injective 將會在其二層衍生品交易協議上支持Mirror 上的合成資產;UniLend 將支持使用Mirror 的合成資產作為藉貸的抵押資產;Mask 將把Mirror 的合成資產引入Twitter。 Mirror 在擴展其合成資產的應用範圍上具有獨特優勢。

Mirror 在原有網絡的基礎上構建了以太坊橋,讓以太坊上的用戶也可以使用Mirror 的服務,同時Mirror 的合成資產也能在以太坊上流通。

Mirror相比Synthetix,有著更低的參與門檻(與常規的Swap與Stake流程基本一致,Synthetix的合成資產交易方式則完全不同,普通投資者需要承受更多維度的風險),及更廣的流通市場,是其快速增長的主要原因;同時Mirror 為Terra 的穩定幣提供了強大的應用場景,同時也會增加礦工收入,而且其代幣還有一部分份額分配給抵押LUNA 代幣的用戶,增加了Terra 礦工的收入,而Terra 礦工收入的增加,對於Terra 系統的穩定非常重要。

小結

Terra三劍客為市場提供了完備的金融場景,對資金的流入與保留形成了完整的體系,當市場處於牛市時,投資者會整體流向Mirror,投資合成資產,當市場趨於熊市,為求穩定,資金主要流向Anchor,賺取穩定收益,兩者都會刺激市場對穩定幣的需求,進而推動LUNA的緊縮而價格上漲,LUNA的價格增長也會反哺於Anchor,提高借款的槓桿率,可藉入更多的UST資產,UST資產又將再次流入Mirror及Anchor,往復循環推動Terra生態的飛速增長,可見DeFi的樂高效應,在Terra生態發揮的淋漓盡致。

2.4 鏈下支付—商業落地

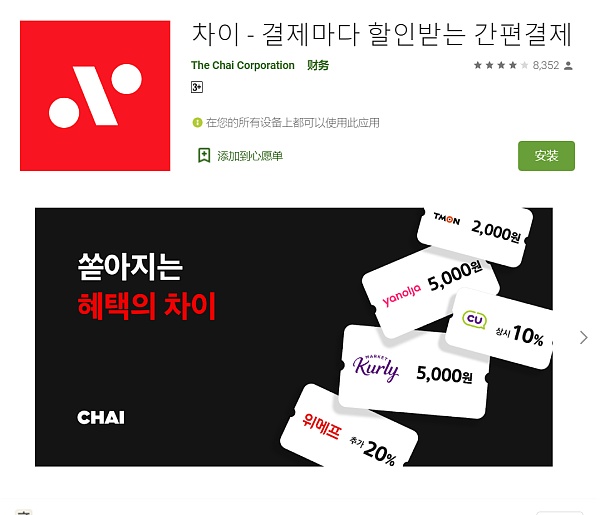

Terra三劍客在鏈上為Terra提供了完備的金融生態閉環,但如其白皮書中願景,將加密貨幣推向現實世界中應用才是其生態的核心目標,2019年6月,Terra推出現實世界的支付類應用—CHAI(主打韓國市場)

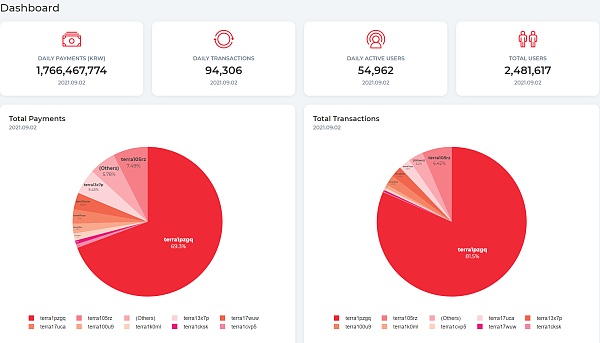

CHAI 擁有受韓國政府監管的法幣支付網關,可連接約16 家大型銀行,目前CHAI 應用的總註冊用戶數為248W,9W日活,單日交易額達17億韓元,約147萬美元。 CHAI的優勢

CHAI的優勢

對於用戶來說,消費者通過Chai 應用或是Chai 借記卡在合作商家中進行消費,可以獲得折扣或積分返現,用戶使用Terra進行支付可享受最高10%的折扣。

對於商家來說,Chai 的手續費率為0.5% 左右,遠低於韓國其他信用機構收取的2-3% 的交易費。

增長推手

Terra 的兩位創始人都來自於互聯網商業領域,積累了相當好的商業資源,在其組建的支付聯盟Terra Alliance 中包含眾多韓國和亞洲的電商領軍企業。且在Chai 之外,Terra 生態其他的支付類應用還有Kash、MemePay、PayWithTerra、BuzLink 等等。強大的商業資源背景,為CHAI的增長提供了強大的推動力,並為其穩定流通提供了新鮮血液。

小結

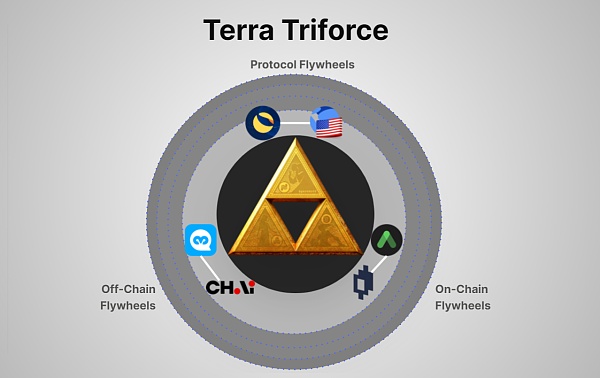

CHAI的加入,使得Terra生態不再是鏈上金融閉環的增長,真正意義上實現了加密資產在現實世界的應用,其生態也不局限在老牌的三劍客來推動,而構成了新的三輪驅動,推送生態進一步發展;在新的三劍客結構中,穩定幣系統依然扮演著中央銀行的角色,另外的兩輪驅動,則分別為鏈下增長飛輪—CHAI為代表的支付系統,及Anchor+Mirror的鏈上投資理財生態;三個增長飛輪仍以其穩定幣為核心,在流通循環中相互支持。

3、未來規劃

3.1 項目計劃

如前文所說,Terra的主體可概括為【穩定幣+DeFi】,在穩定幣賽道,現階段的Terra已經取得了階段性的勝利,但距離DeFi穩定幣的龍頭DAI,仍有一定的距離,其DeFi版圖中寥寥無幾的官方項目,勢必會影響Terra生態的上限;雖然Terra打通了鏈下應用CHAI,但畢竟市場規模受限,CHAI貢獻的交易量目前還不足以形成絕對的優勢去推動Terra的增長,當前生態內Anchor以補貼的方案為生態貢獻了33%的TVL,但補貼總有消耗殆盡的一天,這個時間窗口期內,引入或搭建更豐富的DeFi生態,是Terra的首要任務。

憑藉表現良好的團隊,容易獲得的產品,以及提供比傳統金融更多的東西,Terra 正在成為DeFi 和TradFi 交匯處的一支顛覆性力量。

Terra 即將推出的計劃包括發布ETF 協議(Nebula),以進一步匯總各種合成物和資產的收益率,為用戶建立更強大的UI 體驗(Kash),並與大型公司和法幣到加密貨幣的onramps (Local Terra)整合,使UST 對普通大眾來說更容易獲得。 Terra 團隊行動迅速,生態系統正在不斷加入新的項目。

Terra 的主線是粘性、可用性和靈活性。 Terra 生態系統有適當的激勵措施,讓用戶進行交易或提供流動性。 Terra 也是使用Cosmos SDK 構建的,允許在未來輕鬆地與Cosmos 生態系統中的其他項目合作或配合。隨著Thorchain 實現了跨鏈交換,Secret Network 實現了保護隱私的智能合約,不難想像Terra 將如何形成Cosmos IBC 生態系統更大願景的金融樂高模塊。

隨著2021年市場新公鏈的不斷崛起,Terra也在今年7月份推出1.5 億美金的生態基金,用於扶植Terra 生態內的應用,提升Terra DeFi 生態的可訪問性,為更多主流場景所採用,進一步提升的其生態的整體價值,前文提到的Columbus-5 更新中包含的跨鏈也能看出Terra擴充生態的目標。

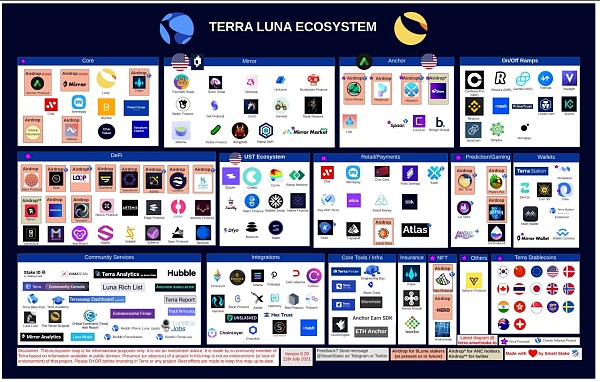

以下是Terra官方公佈的即將到來的項目生態圖,圖中我們可以看到未來Terra 將兼容更多ETH公鏈的主流協議,同時圖中標黃的項目也將為LUNA的Stakers進行空投。

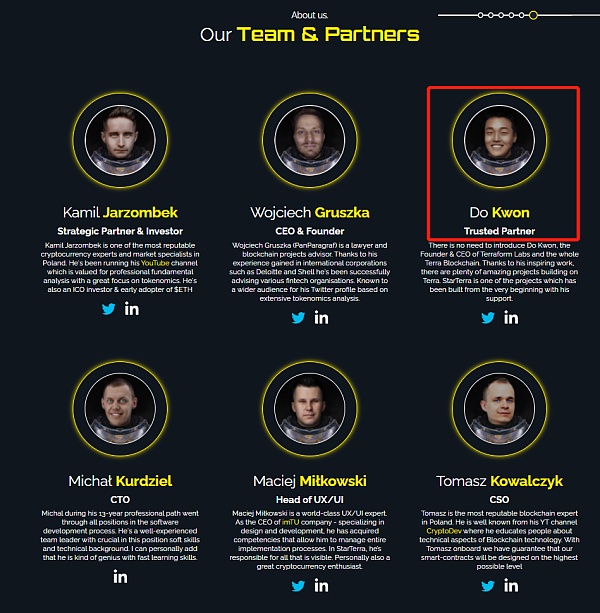

3.1 近期新秀—StarTerra

當下GameFi的大火,Terra也藉機涉足,在近期發布了其生態的第一個遊戲化的Launchpad,旨在引入更多項目的加入。

StarTerra的核心是一個加入了遊戲玩法的Launchpad。通過遊戲化的方式,在幫助項目啟動的同時,讓更多想要參與的用戶獲得份額。

StarTerra的核心是一個加入了遊戲玩法的Launchpad。通過遊戲化的方式,在幫助項目啟動的同時,讓更多想要參與的用戶獲得份額。

參與方式

項目內通過鎖倉不同份額的STT(項目代幣)將參與用戶劃分為5個派系及三個級別:

項目內通過鎖倉不同份額的STT(項目代幣)將參與用戶劃分為5個派系及三個級別:

1)小白階級:StarTerra

質押500 STT、池子權重5%、份額隨機分配。

2)中產階級:Lunatics、Degens、Interstellars

質押3000 STT、池子基礎權重15%,三個派系通過遊戲方式競爭剩餘20%的份額、份額有基礎保障+隨機分配。

3)巨鯨:Whalecraft

質押量排前30的用戶,池子基礎權重30%,份額有基礎保障。

用戶可通過購買StarTerra發布的NFT來提升自己的屬性分值,分值在個人所在派系的排名越靠前,就越有可能獲得更多的購買份額。同時在所在派系的積分排名靠前還有機會獲得項目方獎勵的UST。

項目特色

StarTerra不同於其他Launchpad,希望與項目方建立長期合作關係,除為項目提供啟動服務,同時為項目方提供長期的運營服務,這一願景通過Multi-Planetary Farming的玩法來實現,Multi-Planetary Farming可以看做一個任務系統,項目啟動後可通過StarTerra發布獎勵任務,吸引用戶促進項目熱度及數據提升,助力項目方的運營增長。用戶若想獲得項目方的空投,需要通過質押STT來獲取資格。

Terra聯合創始人Do Kwon也曾對StarTerra的創始人直接表明,這是他最期待的項目,並主動標識願意提供技術開發的支持,且Do Kwon也加入到了StarTerra的團隊之中,可見Terra對Star Terra的期待,畢竟在公鏈的維度,多項目齊頭並進的繁榮的生態才能帶來真正的壯大,Terra在市場用戶獲取上可以說是取得了一定的成績,但在其生態卻少有新生項目的入駐,因此Terra的下一步計劃便是為生態引入更多項目,StarTerra則是承載了這一重任。

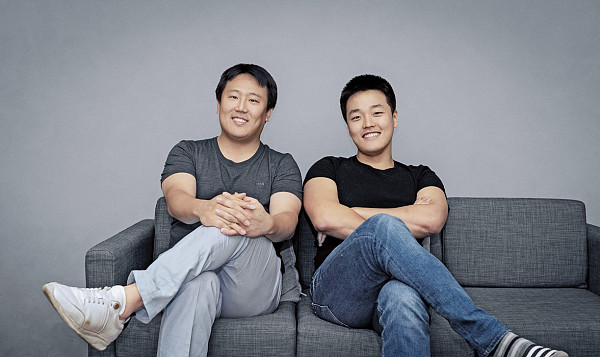

4、Terra團隊背景 4.1 團隊成員

4.1 團隊成員

從Terra 團隊構成可以發現,Terra 的聯合創始人Daniel Shin(圖左) 是電子商務領域的知名企業家,他畢業於美國沃頓商學院,同時也是韓國電子商務平台TMON 的創始人兼主席,該電商平台創立於2010 年,主打團購模式,目前約有900 萬用戶,是韓國第二大的電子商務平台。這也意味著,Terra 項目背靠韓國大型電商平台,該項目自出身起就擁有龐大的用戶群體的優勢。

另外,Terra 首席執行官兼聯合創始人Do Kwon(圖右) 畢業於美國斯坦福大學計算機專業,於去年入選「Forbes 30 Under 30 (福布斯30 位30 歲以下精英榜)」,他曾於2016 年創立通訊應用Anyfi。 Do Kwon 在演講中表示創立Terra 的初衷在於為用戶提供更加便捷的支持手段,「Terra 在前端上提供與主流支付應用相同的無縫用戶體驗,在後段上使用區塊鏈技術解決傳統支付手段手續費貴、轉賬時間長等問題」。

4.2 Terra 的商業市場資源

為實現加密貨幣在現實世界的應用,Terra 整合其商業資源,組成「Terra Alliance」支付聯盟,聯盟內的會員都可以使用Terra 進行支付或其他業務,目前與韓國電子商務平台TMON 一起加入Terra Alliance 的公司共有19 家,其中包括:

-

Bugs:韓國音樂媒體上市公司Bugs;

-

Ground X:韓國社交巨頭Kakao 旗下的區塊鏈公司;

-

Sinsang Market:韓國主流B2B 時裝批發平台

-

Yanolja:韓國排名第一的酒店預定應用平台;

-

Pomelo:京東領投的泰國電商平台

-

Carousell:新加坡最大的電子商務平台之一;

加入Terra 支付聯盟的企業主要分佈在韓國以及東南亞市場,比如Terra 與韓國B2B 時裝批發平台Sinsang Market 的合作。東大門市場是韓國乃至全球最大的服裝批發市場,但該市場支付手段老舊且混亂,Sinsang Market 將東大門時裝市場的供應商與世界各地的客戶聯繫起來,而與Terra 的合作將引入Terra 旗下的移動支付平台CHAI 為市場批發交易建立支付系統,傳統服裝批發市場可以基於Terra 區塊鏈技術改善支付系統。

加入Terra 支付聯盟的企業主要分佈在韓國以及東南亞市場,比如Terra 與韓國B2B 時裝批發平台Sinsang Market 的合作。東大門市場是韓國乃至全球最大的服裝批發市場,但該市場支付手段老舊且混亂,Sinsang Market 將東大門時裝市場的供應商與世界各地的客戶聯繫起來,而與Terra 的合作將引入Terra 旗下的移動支付平台CHAI 為市場批發交易建立支付系統,傳統服裝批發市場可以基於Terra 區塊鏈技術改善支付系統。

根據Terra 官方網站,目前「Terra Alliance」支付聯盟的成交總額超過500 多億美元,總用戶超過5000 萬。根據Terra 區塊瀏覽器數據,目前Terra 每天處理大約500 萬美元的交易,日均活躍用戶量大約在5 至6 萬。

Terra 自推出以來擁有不錯的市場數據,但從支付的角度,該項目的資金體量相較於傳統支付行業依然較小。目前Terra 也在與一些傳統支付處理商進行業務集成,比如與韓國最大的銀行卡支付組織BC Card 合作,用戶使用Terra 支付將擁有高達10% 的折扣,這種與傳統企業合作的模式持續擴大業務及使用率。

5、分析總結

Terra 的聯合創始人Daniel Shin 曾多次以支付寶作為案例,「相信Terra 可以在亞洲做到和支付寶一樣的事業,基於區塊鏈技術並從電子商務支付領域出發,相信在未來超越支付範疇,進入金融服務領域。」

縱觀Terra生態以及其路線規劃,我們不難看出,Terra的願景目標本就不局限在DeFi,將加密貨幣推向現實世界應用是其終極目標,在Terra的路線規劃中也能看到Terra正在佈置一個更完整的局。也得益於其創始團隊的商業資源,構建了鏈上鍊下的完整生態。可以說Terra的成功的也是順應天時地利人和的,除了上文我們講過的項目本身優勢之外,從大環境上看,個人認為以下3點原因是Terra出圈的助推器::

1、市場及商業背景

韓國市場可以說是對加密貨幣投資最狂熱的國家之一,市場需求量在今年的增長尤為明顯,導致泡菜溢價的現象再次出現:上半年牛市韓國當地的BTC價格曾在推至7萬美元以上,同時受到疫情影響, 韓國人對政府刺激計劃後的貨幣通脹,房地產價格飆升,以及競爭極其激烈的就業市場的擔心,加劇了加密貨幣的需求。韓國參與加密貨幣交易的人數呈現出迅速飆升的態勢。

韓國得天獨厚的市場環境,外加Terra在本土的商業資源強強聯合,在韓國本土市場Terra具備得天獨厚的優勢,同時Terra的商業資源也為其生態帶來了不少大戶加持,大資金的入駐也為Terra生態的系統提供了穩定性的保障。

韓國得天獨厚的市場環境,外加Terra在本土的商業資源強強聯合,在韓國本土市場Terra具備得天獨厚的優勢,同時Terra的商業資源也為其生態帶來了不少大戶加持,大資金的入駐也為Terra生態的系統提供了穩定性的保障。

2、賽道潛力

DeFi發展近兩年的時間裡,在各項基礎設施DEX、借貸、機槍池等到達百家爭鳴的狀態後,市場的關注點又回到了資產層面,一是穩定幣,一是合成資產。

穩定幣

去中心化的金融裡,如果主要的流通資產是中心化的,則顯得不那麼DeFi,當然者不止在DeFi市場,區塊鏈的市場內也需要一個去中心化的穩定幣,這是一個老話題,諸如之前的AMPL FEI Frax Basics等算法穩定幣,市場仍在找尋一個更穩定且更安全的穩定幣解決方案,但大部分算法穩定目前都以失敗告終,且沒有真正流向到整個DeFi生態中去應用。

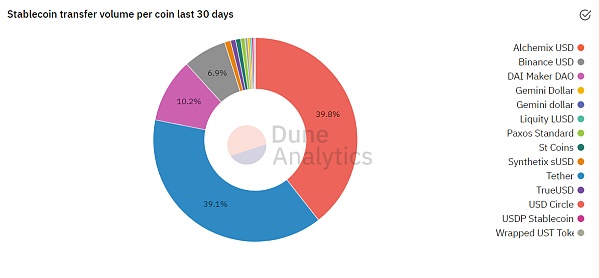

Terra的穩定幣可以說是唯一一個出圈的算法類穩定幣,得益於其完整的生態的支撐,UST的流通量目前的已覆蓋大部分生態外的DeFi協議,目前UST在DeFi原生穩定幣流通量上內排在第三的位置,第一名:DAI,第二名:SNX(Synthetix的穩定幣)

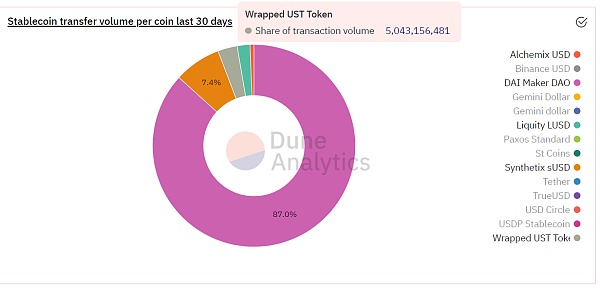

總覽DeFi市場的穩定幣交易量,中心化穩定幣USDT USDC佔據著絕大市場份額,原生於DeFi的穩定幣目前的規模還是沒有足夠大,除了DAI之外,其他去中心化穩定幣的體量基本進不了檯面。但由下圖也能看出,去中心化穩定幣的市場空間並不止於此,當去中心化穩定幣足夠成熟,必定會搶奪回中心化穩定幣佔據的市場。

Terra生態的價值體現在UST等穩定幣的大規模採用,結合市場空間及UST的增長速度來看,Terra的早期的決策則十分明智,深耕穩定幣的發展,通過自建生態擴充穩定幣的應用,再進行外部協議聯動進行更大範圍的擴張,結果也體現在數據上。

Terra生態的價值體現在UST等穩定幣的大規模採用,結合市場空間及UST的增長速度來看,Terra的早期的決策則十分明智,深耕穩定幣的發展,通過自建生態擴充穩定幣的應用,再進行外部協議聯動進行更大範圍的擴張,結果也體現在數據上。

合成資產

目前DeFi與現實世界打通的最直接路徑,也最能體現DeFi在傳統金融的價值,這條賽道在今年才被市場默默關注,不斷湧現新生協議。 Mirror的出生時機恰好在2020年末,在這個市場搶到了相對靠前的位置,雖然晚於Synthetix,但憑著流量優勢及更低的門檻,仍然搶到了不小的市場份額,緊隨Synthetix之後(甚至在前兩個月超過Synthetix),結合上圖中SNX(Synthetix的穩定幣)的流通量我們也能看出,市場對合成資產的需求並不低,畢竟其打破了優質資產對普通投資者的門檻及地域的限制。

3、聯合與擴張

Terra也並非一直在自己的生態內一意孤行,Anchor、Mirror、UST 等主流資產,大多可在ETH上找打流通應用的場景;由前文對Terra未來的展望可知,Terra除在Columbus-5更新中支持跨鏈,以及通過StarTerra中對新項目進行引入,在其版圖中,我們也能看到Terra正在將其生態與更多主流協議進行聯動支持,對三個主流項目都做了針對性的擴張,使其資產能夠再更主流ETH公鏈上進行流通;

Terra的整體運營行為與YFI的AC有些許類似,比起創造,他們更擅長整合與聯盟,在市場中上橫切一刀,構建一個協同組織,以此方案進行流通擴張,從Terra組建支付聯盟上可以看出Terra的野心勃勃,且善於整合的運營能力。當前的Terra無論是生態內的聯動,還是生態之外的,都取得了不錯的結果。

最後,Terra目前只是完成了穩定幣階段的試煉,其DeF版圖還只是苗頭初露,Terra依託其天然的市場環境及豐富的商業資源加持,預測未來仍有較大的增長空間,隨著UST被更多協議市場的採納,相信Terra生態價值的上限還會再次提升,但穩定幣的市場競爭並不簡單,Terra能否撼動SNX及DAI的地位,讓我們一起拭目以待。

以上內容僅代表個人觀點,進行分享,如有描述不當或邏輯錯誤,歡迎大家前來指正,感謝!

參考資料:

https://docs.terra.money/

https://agora.terra.money/

https://docs.mirror.finance/protocol/mirror-token-mir#mirror-token-supply

https://www.chainnews.com/articles/229007499660.htm

https://www.chainnews.com/articles/252192135304.htm

展開全文打開碳鏈價值APP 查看更多精彩資訊