撰文:7

擴展閱讀:一文讀懂CFTC 持倉報告是什麼?有何價值?該如何解讀?

CME 比特幣期貨

9 月4 日,CFTC 公佈了最新一期CME 比特幣期貨週報(8 月25 日-8 月31 日),統計週期內比特幣基本保持原地踏步,週內行情雖然多有反复,但是極限波動空間並不大,最終在一周時間裡世紀波動幅度也僅為500 美元左右,相比於比特幣當前的價格來看,這種1% 的周級波動基本可以視作是標準的橫盤走勢,行情「干擾」大幅下降的背景下,本期週報中各類賬戶的多空選擇更接近短期內的主觀判斷。

總持倉(未平倉總量)數量在最新一期數據中自7515 張大幅下降至6362 張,該數值在打斷了此前的連續上漲的同時,還直接創出近70 週新低,這意味著上一次出現類似的數值,還要追溯至2020 年4 月28 日當週,而當時比特幣價格不足8000 美元,市場仍處在3·12 大跌後的創傷修復階段之中,與當下市場仍保持在牛市之中的環境截然不同,因此該數值的大幅下降非常值得謹慎對待。

分項數據上來看,規模最大的經銷商持倉多頭頭寸自252 張上升至326 張,該數值創出近6 週新高,空頭頭寸自110 張進一步上漲至139 張,多空雙向(已對沖)持倉自32 張回升至58 張,經銷商賬戶在最新統計週期內進行了多空雙向同步增持,並沒有延續上一統計週期的淨空調倉思路,而且多頭頭寸創出近一個半月新高的表現也顯示出大型機構對於市場的偏空態度有所緩和,不過需要注意的是,由於最新統計週期調倉結束後這類賬戶的多空持倉比數據變化不大,因此並不認為經銷商賬戶已經徹底轉多。

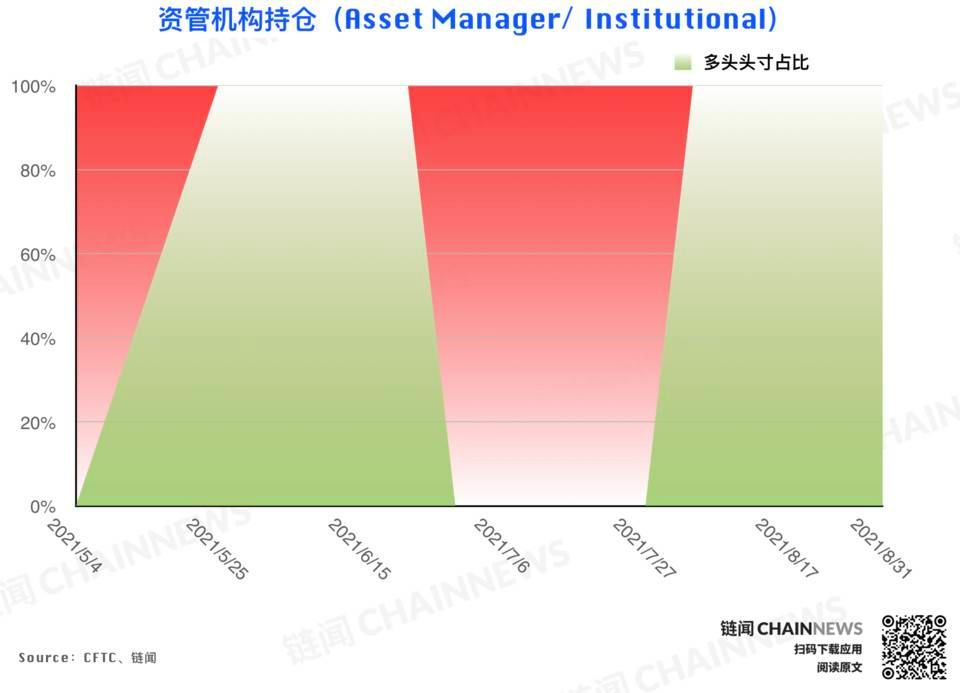

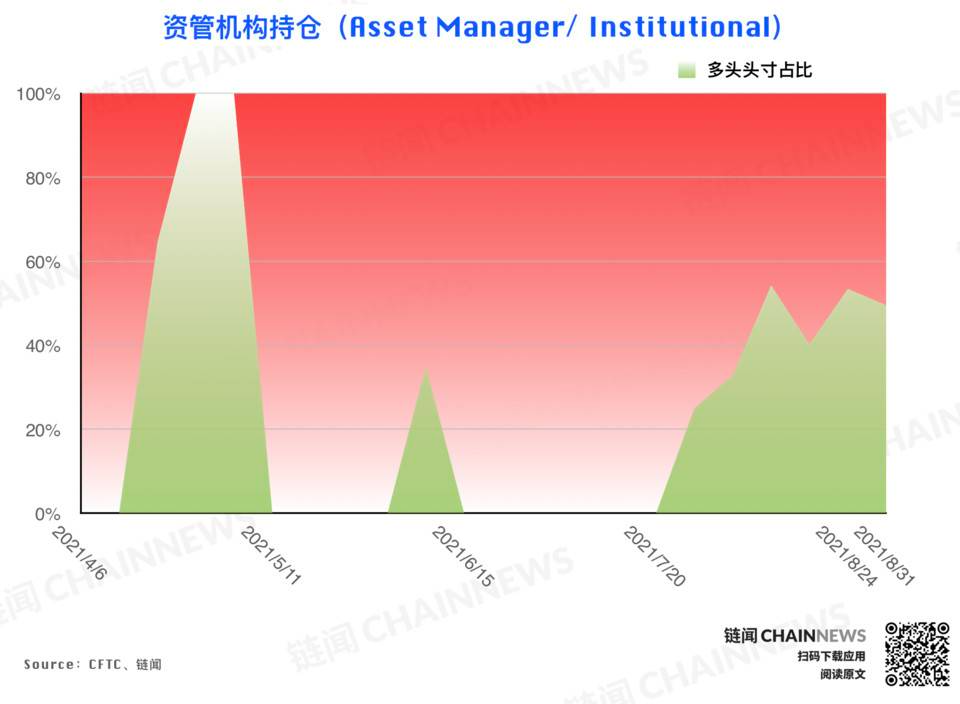

資管機構持倉多頭頭寸自695 張上漲至702 張,該數值續刷近33 週新高,空頭頭寸自311 張上升至370 張,雙向持倉保持9 張不變。資管機構在最新統計週期內同樣進行了多空雙向同步增持,不過需要注意的是這類賬戶多頭頭寸的增幅非常有限,相比之下空頭頭寸的增長更為明顯,因此多單持倉佔比在最新統計週期的調倉完成後實際上出現了明顯下降,並創出近6 週新低。由此可見資管機構雖然沒有進行明確的淨空調倉,但是此前的追漲態度同樣有所軟化。

從以上兩類規模較大的賬戶調倉表現來看,短期內機構投資者雖然參與意願有所增強但是對於後市同樣缺乏一致性判斷,導致兩類機構賬戶在加倉的過程中都展現出了與前幾個統計週期思路不一致的信號,市場在關鍵位置的橫盤同樣「難倒」了機構。

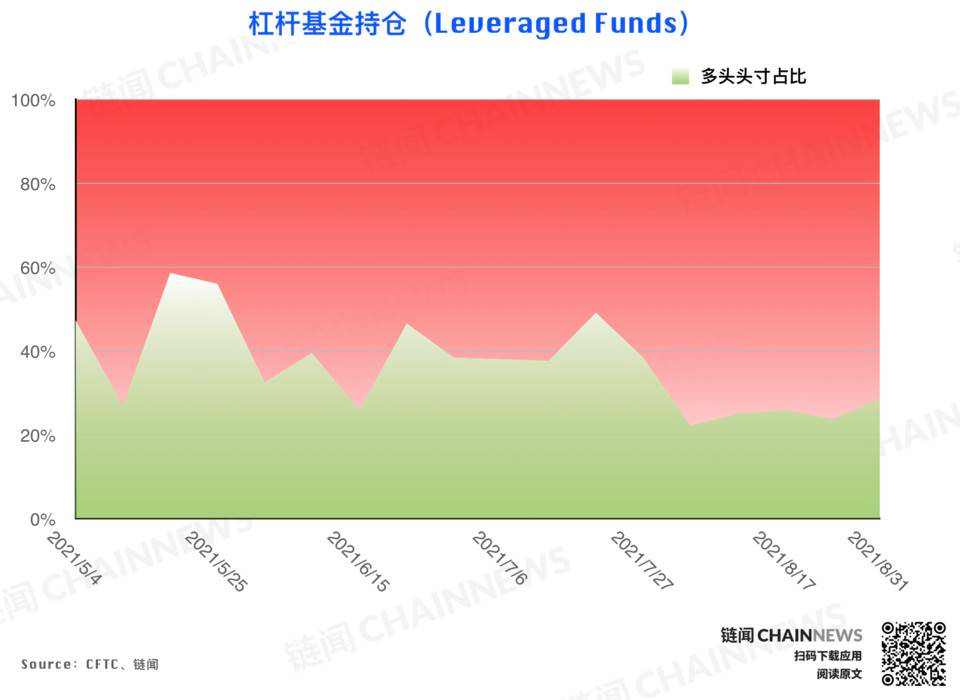

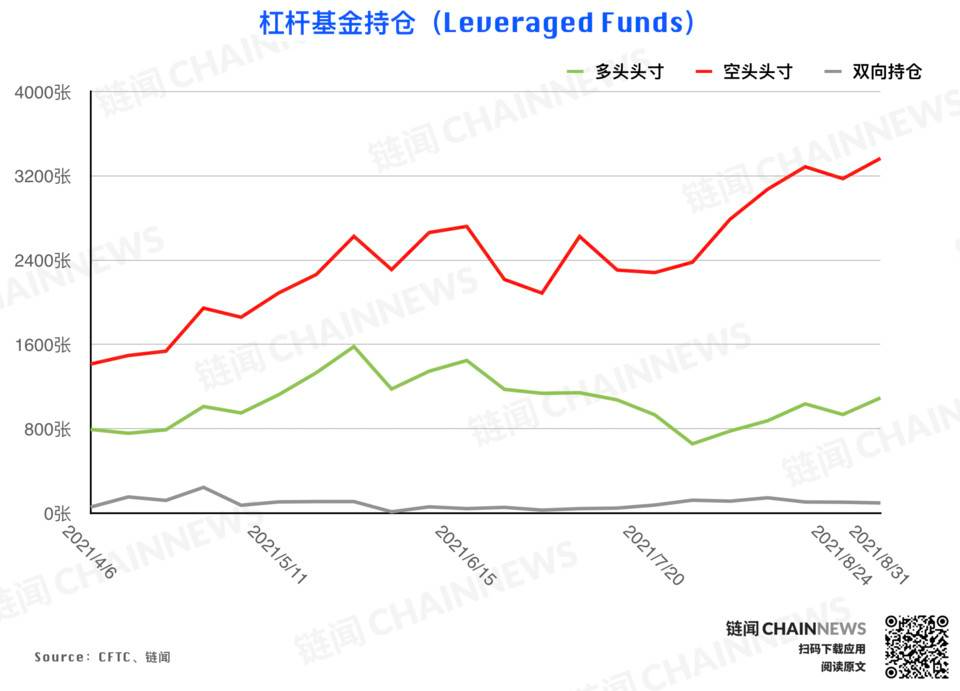

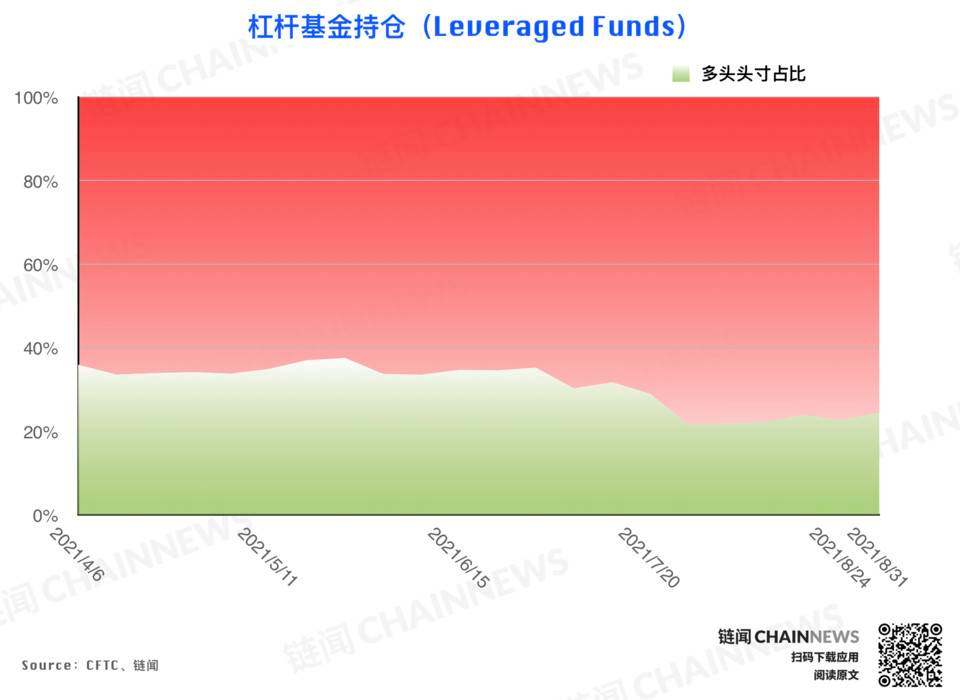

槓桿基金賬戶在最新統計週期內多頭頭寸自2016 張下降至1810 張,該數值創出近26 週新低,空頭頭寸自5302 張同步下降至4797 張,雙向持倉自591 張大降至151 張。槓桿基金在最新統計週期內進行了多空同步減持,而前文提及的總持倉量的大幅下降與這類賬戶的倉位減持存在直接關聯。值得一提的是,這類賬戶的多空持倉比數據在這樣大幅度的調倉過後與上週數據基本保持一致,由此可見在減倉過程中這類賬戶在多空倉位的「匹配」上畫足了功夫,也呈現出了一種微妙的平衡狀態,槓桿基金同樣缺乏明確判斷,不過大幅減倉可以視作是一種間接的風控判斷,即這類賬戶對於後市的看法仍然偏空。

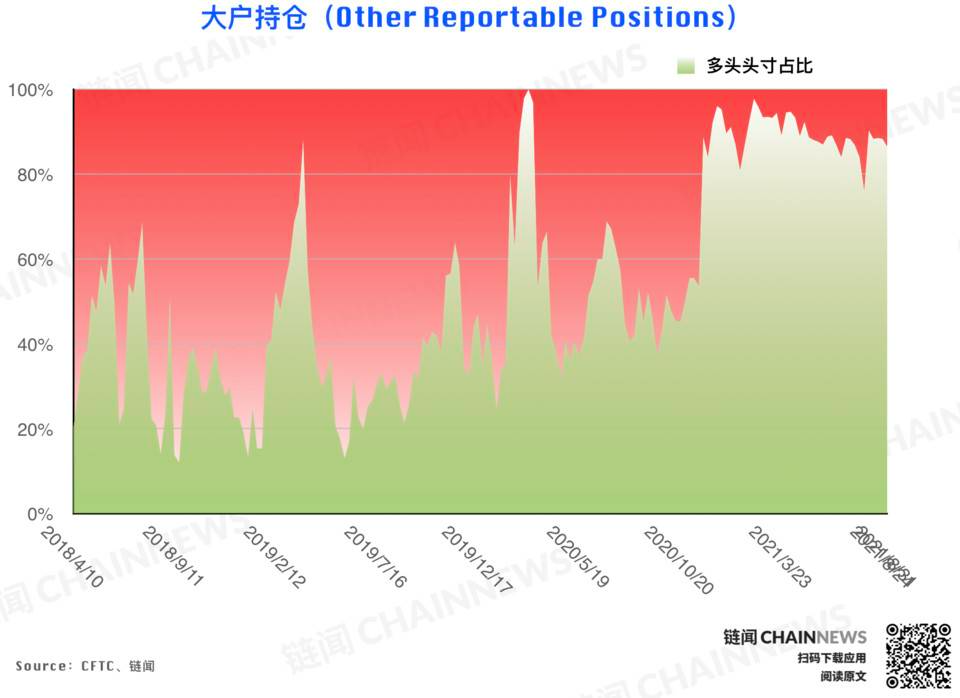

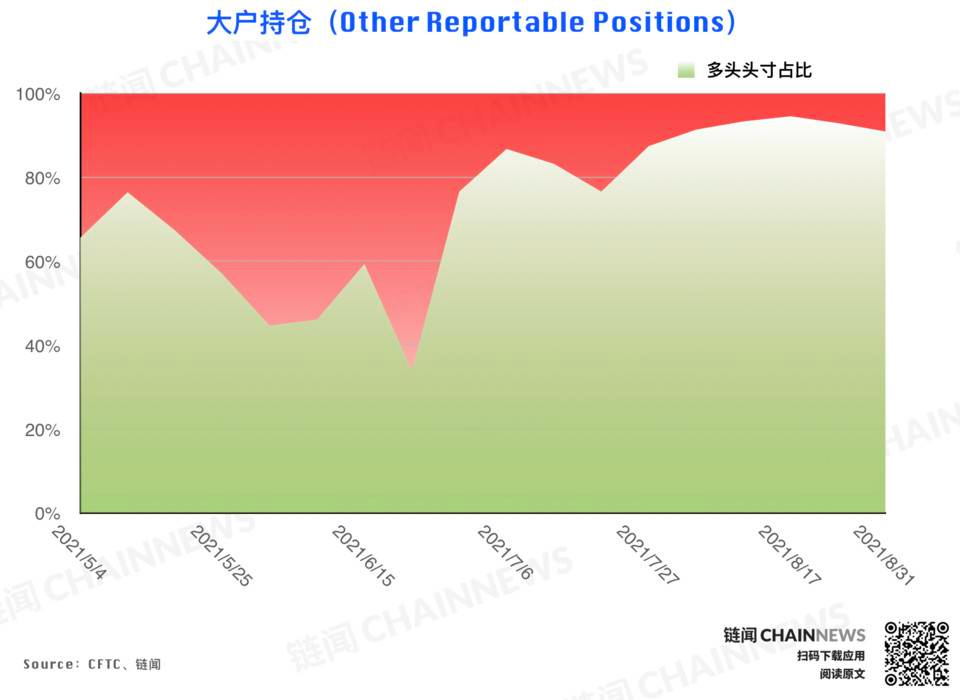

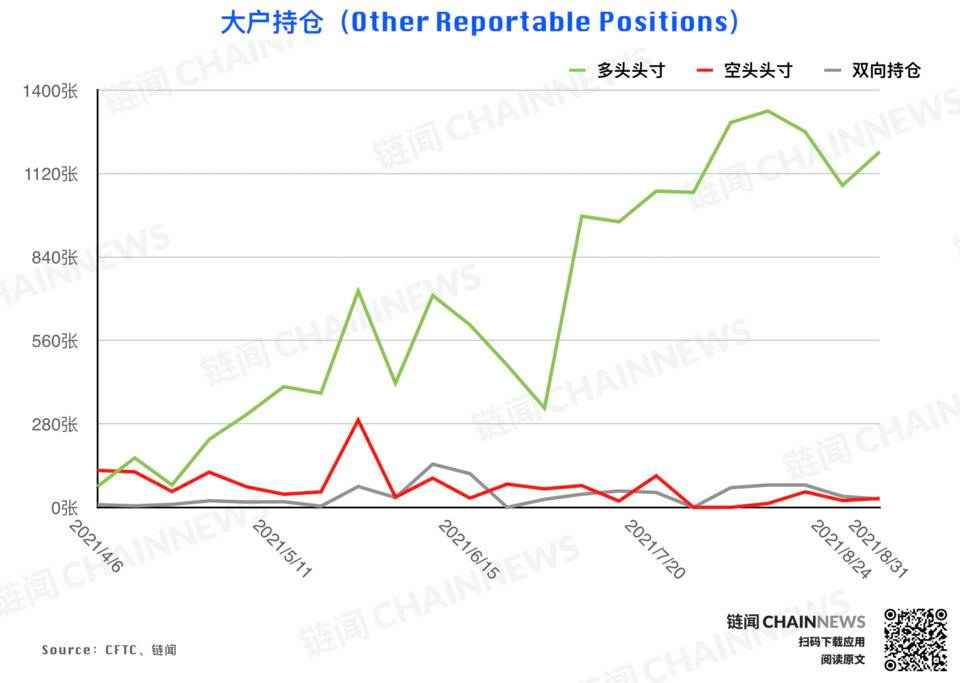

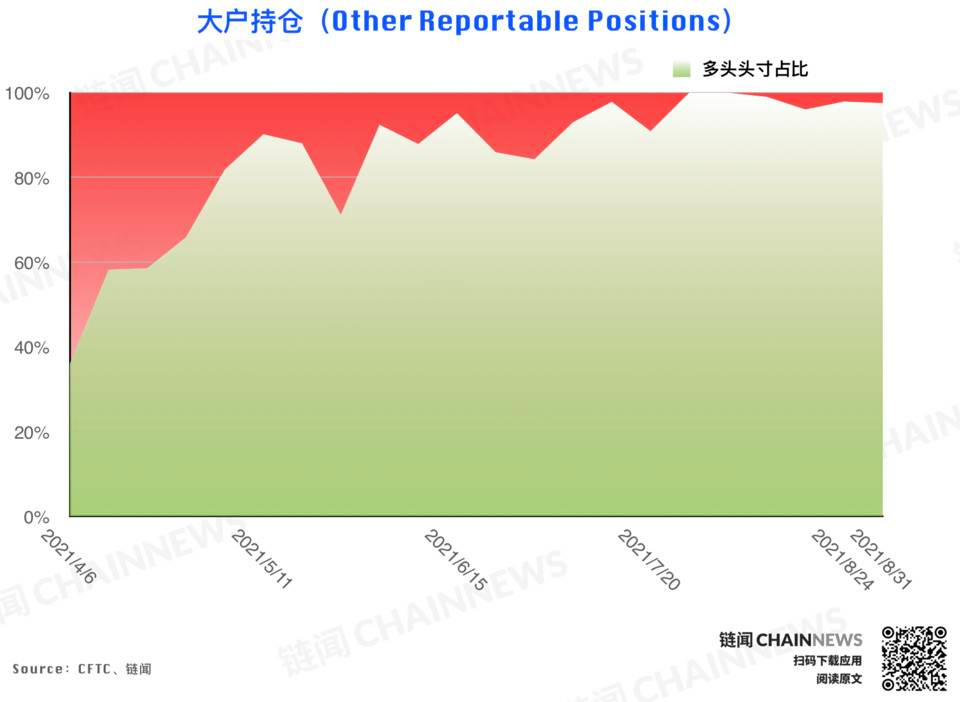

大戶持倉方面,多頭頭寸自1864 張大降至1586 張,空頭頭寸保持247 張不變,雙向持倉自133 張直接被全部清空。大戶賬戶在最新統計週期內的減倉態度明顯,而且考慮到是在沒有調整空頭頭寸的情況下進行了多單的單獨減持,可以認為這類在過去一段時間裡追漲態度最明確的賬戶,也已經因為市場的原地踏步開始著手風控,對於後市進一步上漲的確信度有所動搖。

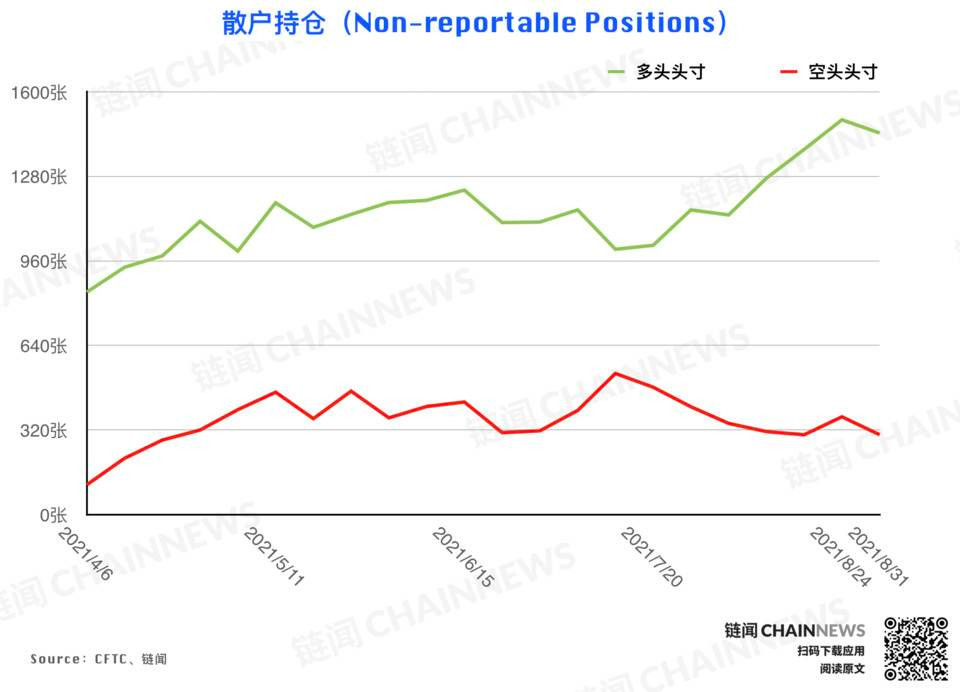

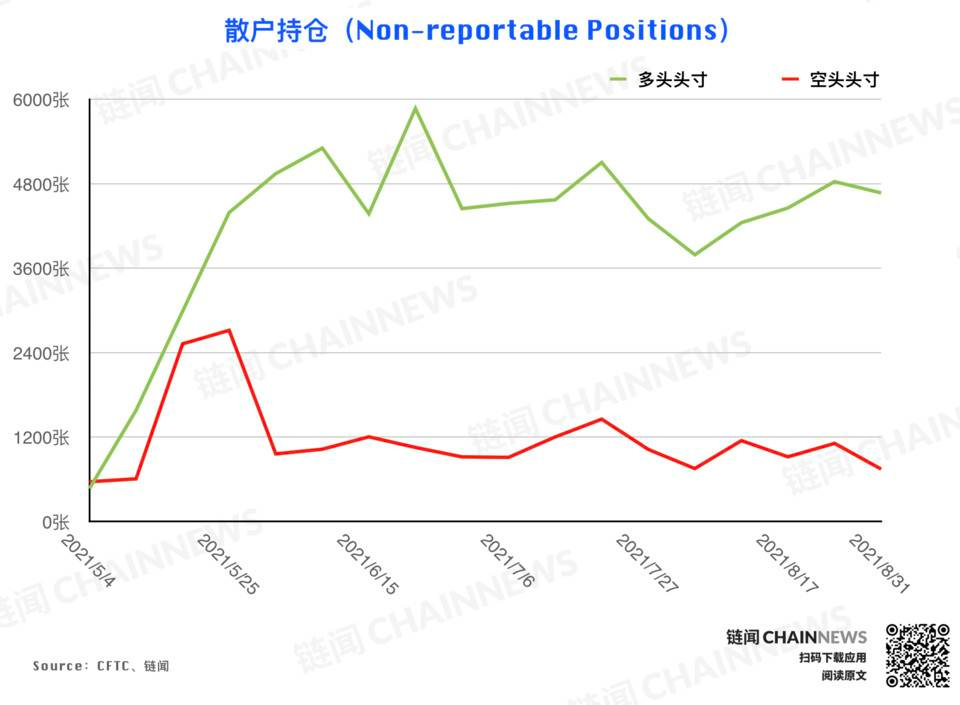

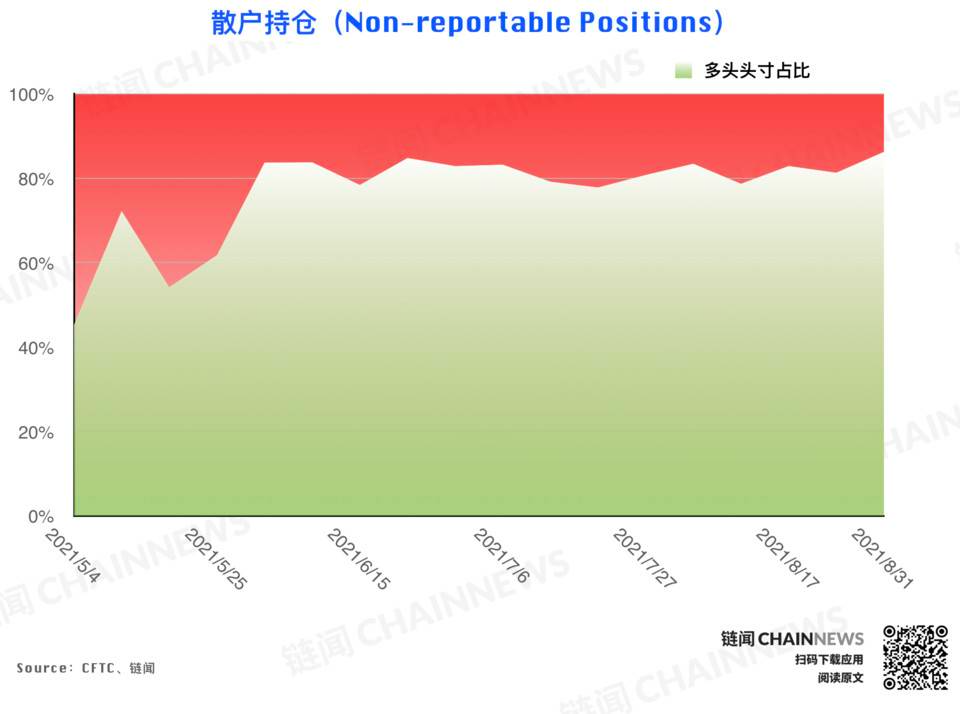

散户持仓方面,多头头寸自 1923 张下降至 1720 张,空头头寸自 780 张下降至 591 张。散户在最新统计周期内同样进行了多空双向同步减持,行情停滞不前导致散户此前高涨的追多情绪受到了显著的「负面影响」。

CME 微型比特幣期貨

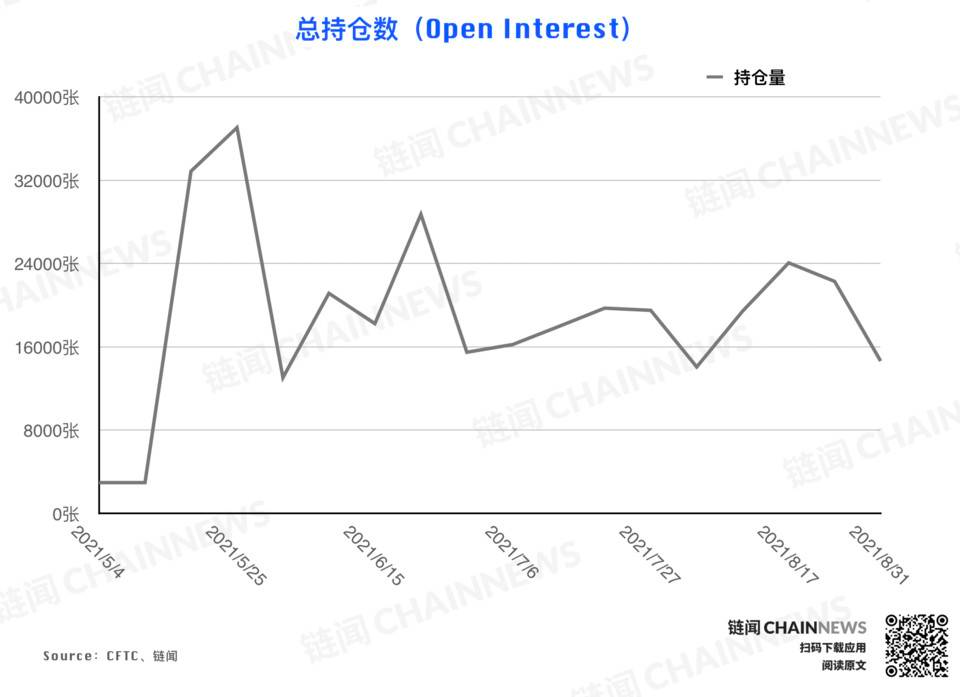

總持倉(未平倉總量)數量在最新一期數據中自22285 張下降至14637 張,該數值同樣創出近期新低,且已經迫近5 月份這類合約出現相對穩定的持倉量後歷史低點水準。

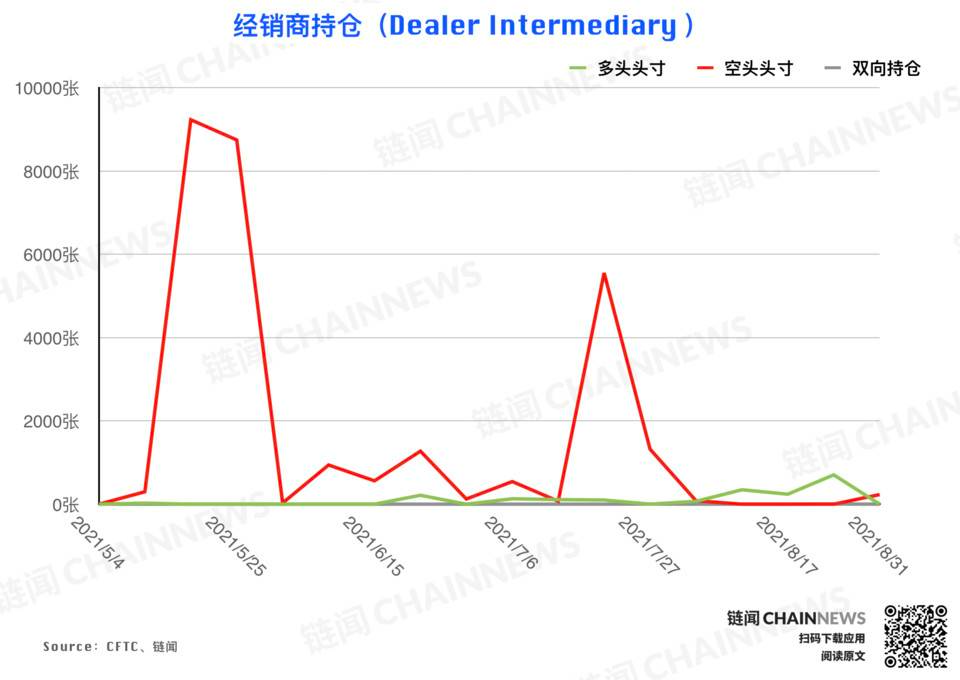

分項數據上來看,規模最大的經銷商持倉多頭頭寸自704 張直接歸零,空頭頭寸自0 張上漲至231 張,多空雙向(已對沖)持倉自5 張下降至0 張。經銷商賬戶在最新統計週期內進行了明確的淨空調倉,此前幾周積累的多頭頭寸遭到直接清空。雖然考慮到這類賬戶往往喜歡用微型合約進行風險對沖,某種程度上看可以「逆推」認為大型機構對後市態度樂觀,但是考慮到標準合約中不夠明確的方向表達,微型合約上如此清晰的淨空調整也許值得被更加重視。

資管機構持倉多頭頭寸自53 張上升至78 張,空頭頭寸保持0 張不變,雙向持倉同樣保持0 張不變。

槓桿基金賬戶在最新統計週期內多頭頭寸自4781 張進一步下降至4361 張,空頭頭寸自15326 張同步下降至10933 張,該數值創出近6 週新低,雙向持倉自5103 張下降至2054 張。槓桿基金在最新統計週期內進行了幅度相當可觀的倉位減持,相比於上一統計週期內的減倉而言本期數值變化更大,基本可以沿用上一期週報中分析得出的這類賬戶對於後市態度偏空的判斷。

大戶持倉方面,多頭頭寸自6574 張大降至3112 張,該數值創出近8 週新低,且相比過去四周內的平均水平出現了腰斬式的下跌,空頭頭寸自505 張同步下降至312 張,該數值創出CFTC 統計以來的歷史新低,雙向持倉自235 張回升至362 張。大戶賬戶在最新統計週期內的減持幅度非常可觀,甚至可以說「非常驚人」,整體持倉量斷崖式的下跌顯示這類賬戶對於後市的判斷偏悲觀,恰好這類賬戶在上一統計週期內進行了淨空調倉,這種偏空判斷實際上已經在逐漸成型。

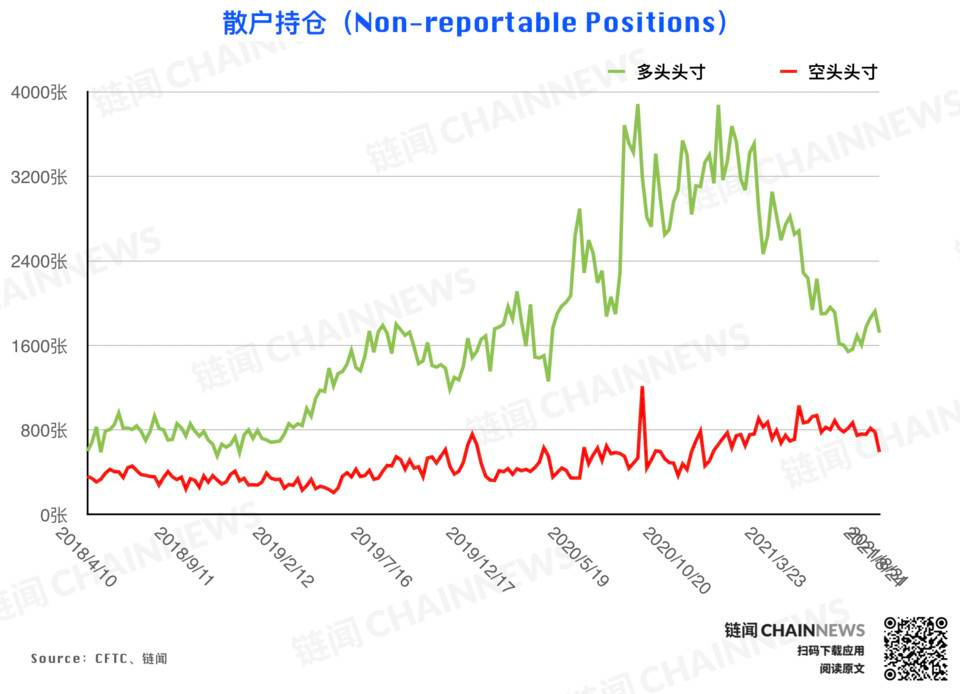

散戶持倉方面,多頭頭寸自4830 張下降至4670 張,空頭頭寸自1111 張同步下降至745 張。散戶在最新統計週期內在微型合約中做出的選擇與標準合約中一致,減倉意味著對於後市缺乏有效判斷,是一種主動風控行為。

CME 以太坊期貨

總持倉(未平倉總量)數量在最新一期數據中自3796 張上升至4029 張,創出歷史新高,同時也是CFTC 報告統計以來以太坊合約持倉總量首度突破4000。

分項數據上來看,規模最大的經銷商持倉多頭頭寸自93 張上升至118 張,該數值創出歷史新高,空頭頭寸自43 張大漲至149 張,該數值同創歷史新高,多空雙向(已對沖)持倉保持0 張不變。經銷商賬戶在最新統計週期內進行的倉位增持直接刷新了多空雙向頭寸的兩個歷史新高紀錄,機構對於以太坊市場的參與興致大漲。不過值得一提的是,這類賬戶的淨持倉再度由淨多轉至淨空,所以在高熱度背後市場的多空偏向究竟如何,還應當多注意細節。至少目前經銷商賬戶對於以太坊後市的偏空態度還是不容忽視的。

資管機構持倉多頭頭寸自54 張上升至57 張,空頭頭寸自47 張同步上升至58 張,雙向持倉保持0 張不變。資管機構在最新統計週期內的調倉幅度仍然不大,不過比較有趣的一點是,資管機構同樣在多空同步增持的情況下由淨多轉至淨空,兩類大型機構投資者對於以太坊同樣表現出更高參與意願的情況下,做出了一致的偏空判斷。

槓桿基金賬戶在最新統計週期內多頭頭寸自935 張上升至1093 張,空頭頭寸自3173 張同步上升至3366 張,雙向持倉自103 張下降至96 張。槓桿基金在最新統計週期內進行了多空雙向同步增持,不過這類賬戶的淨空持倉優勢並未遭到撼動。

大戶持倉方面,多頭頭寸自1080 張上升至1193 張,空頭頭寸自23 張上升至30 張,雙向持倉自37 張下降至28 張。大戶賬戶的淨多優勢與槓桿基金的淨空優勢同樣明顯,因此在同步增持的情況下,並不存在明顯的情緒表達,這類賬戶對於短期的看漲態度不變。

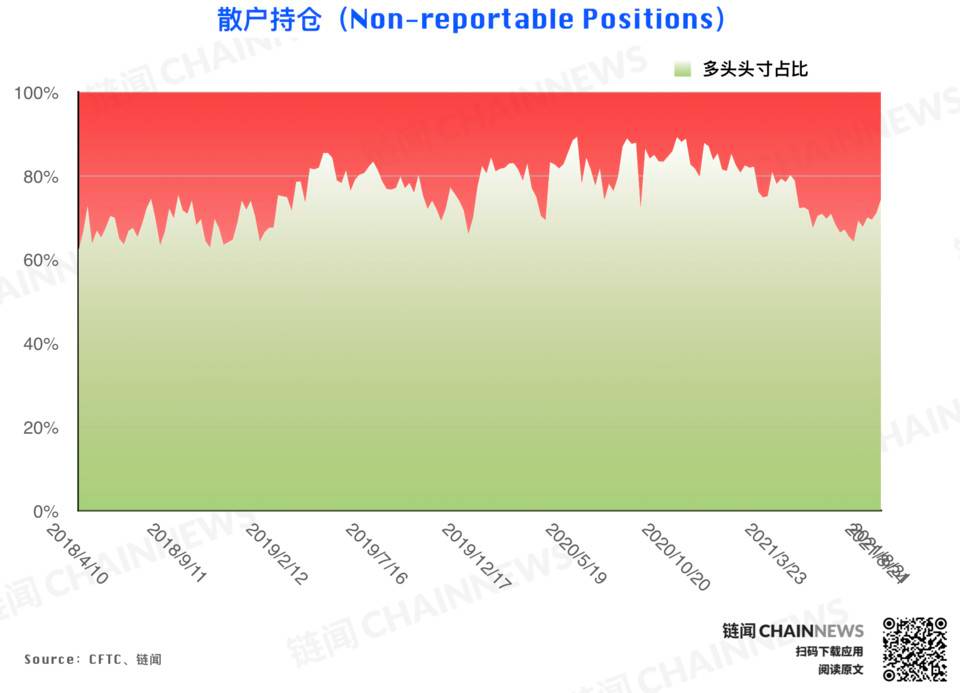

散戶持倉方面,多頭頭寸自1494 張下降至1444 張,空頭頭寸自370 張同步下降至302 張。散戶此前的追多雖然暫時告一段落,但是多單淨持倉有所上升,這類賬戶在適當進行風控減持的狀況下整體的偏多情緒沒有發生明顯扭轉。