摘要:公鏈再次吸引了整個市場的眼球。從走進通縮紀元的以太坊,到生態體係日趨完善的 Solana,再到啟動了巨額生態激勵計劃的雪崩協議(Avalanche)和Fantom,公鏈賽道的各大項目們在過去的近一個月時間內相繼發力,在推進自身發展節奏的同時,也紛紛於二級市場上實現了價格的突破。一眾公…

公鏈再次吸引了整個市場的眼球。

從走進通縮紀元的以太坊,到生態體係日趨完善的Solana,再到啟動了巨額生態激勵計劃的雪崩協議(Avalanche)和Fantom,公鏈賽道的各大項目們在過去的近一個月時間內相繼發力,在推進自身發展節奏的同時,也紛紛於二級市場上實現了價格的突破。

一眾公鏈項目之中,雪崩協議(Avalanche)的表現尤為亮眼。自8 月18 日官宣了總價值1.8 億美元的流動性挖礦激勵計劃「Avalanche Rush」以來,雪崩協議代幣AVAX 於23 美元左右強勢拉升,最高一度漲至57.6 美元,最大漲幅約150%,在市場經歷了一輪大幅調整後,AVAX 也實現了快速復蘇,截至9 月10 日13:40,AVAX 報價44.15 美元,較18 日時價格漲幅高達92%。

更為驚豔的數據體現在了生態鎖倉總價值(TVL)上,Fomocraft 數據顯示,Avalanche 生態鎖倉總價值在八月實現了1066% 的高速增長,同期增速大幅甩開了持續高光的Solana 以及同樣啟動了巨額流動激勵計劃的Fantom。

細看Avalanche 蓬勃的基本面

如果用一個詞來形容Avalanche 當前的基本面狀況,「蓬勃」似乎是最好的選擇。

項目質量往往是市場判斷某個生態發展狀況的一大重要依據。過去一段時間,Aave、Curve、SushiSwap等多個龍頭項目已相繼宣布了與Avalanche 的合作協定,將於近期內集成至Avalanche,並基於Avalanche Rush 分別向流動性提供者分發2000 萬美元、700 萬美元、1500 萬美元的AVAX 激勵。

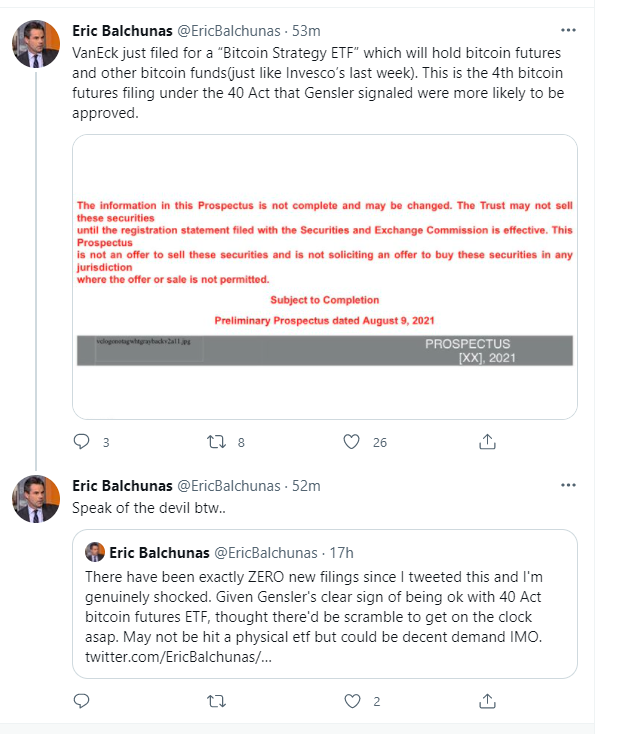

對於DeFi 用戶而言,龍頭項目的選擇就是最好的風向標,受其旗幟效應影響,大量新用戶紛紛開始試足Avalanche。艾娃實驗室數據顯示,Avalanche 八月活躍地址數量已大幅刷新歷史記錄,較七月數據增長四倍有餘;九月趨勢則更為理想,雖然僅僅過去了一周多的時間,但本月活躍地址數量已突破了6 萬個,大有續刷新高的趨勢。這些新入場的用戶中不乏巨鯨的身影,社區調查指出,一個疑似歸屬於SBF 的地址已在Avalanche 上配置了1.7 億美元的資金。

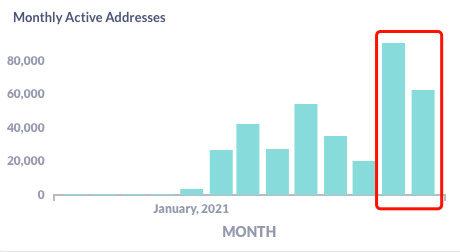

用戶及資金的持續流入為Avalanche 帶來了源源不斷的活水,也滋潤了生態之內的原生項目。馬克 数据显示,截至 9 月 10 日 13:35, Avalanche 生态内的总锁仓量已达26.4 亿美元。其中,8 月 19 日刚刚上线的算法流动性市场协议 BENQI 贡献了绝大部分的锁仓数据,在 Avalanche Rush 的激励加持下,该协议用了三周左右的时间就已积累了 17 亿美元的流动性,成为了本轮 Avalanche 生态数据暴涨的绝对主力。除此之外,Pangolin、Trader Joe、Penguin、Avalaunch 等多款 Avalanche 原生项目在过去一段时间内的业务数据表现均有显著提高。

Avalanche 做對了什麼?

用戶及資金的持續流入為整個Avalanche 生態注入了源源不斷的活水,也滋潤了生態之內的其他新興項目。

自BSC、Polygon(嚴格來說是依附於以太坊的側鏈,但運行機制與公鏈較為接近,姑且放在一起比較)的增長速度逐漸放緩後,新興公鏈的競爭便進入了一個相對靜態的階段。雖然各大項目都未曾停下基礎設施搭建以及應用擴展的腳步,但在過去較長一段時間內,沒有哪一家公鏈呈現過與其他項目截然不同的爆發級增長態勢。

客觀來說,雖然Avalanche目前的生態體量尚無法在新興公鏈中“傲視群雄”,但就增長態勢來看,該生態近期強勢的基本面表現已顯現出了一些“衝出大部隊,領跑賽道”的趨勢。

那麼,Avalanche 究竟做對了些什麼?與其他競爭對手相比,該公鏈究竟有哪些優勢?為什麼單是它殺出了公鏈重圍?結合項目基本情況及近期動態,Odaily 星球日報歸納認為,Avalanche本輪的爆發可以歸結為四方面因素。

因素一:底層優勢

對於公鏈來說,底層網絡的質量是一切故事的基礎。

相較於其他公鏈,Avalanche 最大的特色在於其共識機制。在康奈爾大學教授Emin Gün Sirer 的帶領下,Avalanche 設計了一款基於隨機抽樣和亞穩態決策的新型共識機制,該共識兼顧了依賴通信傳輸的「經典拜占庭共識協議」和依賴工作量證明創造鍊式結構的「中本聰共識協議」的優勢,同時解決了「經典拜占庭共識協議」擴展性弱、魯棒性弱和「中本聰共識」延遲高、吞吐量低、過度消耗資源的問題。

這一共識機制的優勢可體現在Avalanche 獨特的交易確認方式上。當一筆交易廣播至Avalanche 網絡後,如果交易有效,驗證者會經歷一個「重複隨機抽樣」的過程,即在系統驗證者中隨機挑選出一部分節點參與區塊驗證。如果多數節點對事件敘述相同,那麼即判斷為真,如果大多數節點給出不同答案,則切換事件內容,重複採樣直到結束。

基於這套共識模式,Avalanche 可支持數千個節點同時參與交易驗證,即無需放棄網絡性能(全網集體驗證),也無需放棄去中心化程度(超級節點機制),這樣就實現了對性能及去中心化的兼顧。相較於BSC 等PoA 類鏈以及Polygon 等側鏈方案,Avalanche 網絡可以在提供卓越性能的同時實現更高層級的安全性。

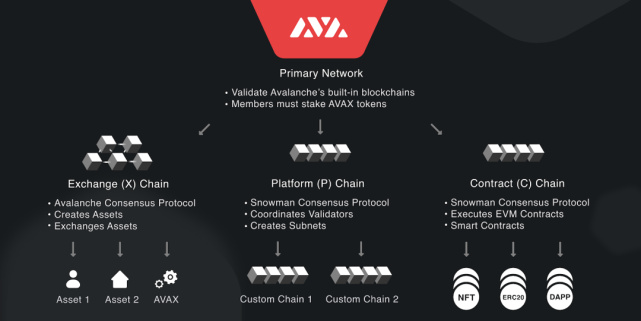

從構架上看,Avalanche 採用了X 鏈、C 鏈、P 鏈的三鏈結構。 X 鍊為交易鏈,主要處理個人之間點對點的資產創建及交易事務;C 鍊為兼容EVM 的智能合約鏈,前文提到的所有DeFi 項目均構建於C 鏈之上;P 鍊為平台鏈,主要負責代幣質押、協調網絡驗證者、創建自定義子網等事務。三鏈各司其職,卻又相輔相成,進一步解放了Avalanche 的網絡性能。

性能優勢意味著更好的使用體驗。對於開發者以及普通用戶來說,Avalanche 之上沒有高昂的鏈上操作成本,也沒有遲緩的交易確認時間,部署或使用DeFi 應用的成本及時間都將大大縮減。

反觀當前DeFi 活動的主戰場——以太坊。雖然在519 之後的一段時間裡,以太坊主網的gas 價格曾有過一段時間低谷期,但在經歷了近期的EIP 1559升級後,以太坊gas 價格不降反增,一筆普通的鏈上交易往往需要數十甚至是數百美元的gas 費用,糟糕的鏈上體驗讓開發者及用戶不得不轉頭去尋找其他土壤。這也是Avalanche 以及其他新興公鏈能夠崛起的一大前置條件。

因素二:生態激勵

“搞生態,就要捨得砸錢。”

這是公鏈賽道內流傳已久的一句話,話雖糙但理不糙,資金永遠是逐利的,DeFi 世界自然也不會例外。

Avalanche 本輪生態爆發的主要原因當屬「Avalanche Rush」激勵計劃的推出,從下圖 德班克的圖表中可以清晰看出,Avalanche 生態TVL 的暴漲開始時間正是8 月18 日,也就是該計劃官宣之日。且不說用戶進來之後是否發生了觀念變化,絕大多數近期才進入Avalanche 生態的新用戶想必都是衝著1.8 億美元(按當前市場價格計算可能已達到4 億美元了)的激勵去的。

這不禁讓我想起來了此前Polygon 爆發的走勢。與Avalanche 類似,Polygon 也是在推出了1 億美元的流動性激勵基金後才迎來了用戶及資金量的暴漲。巧合的是,Polygon 之上最早的一批激勵基金合作應用正是Aave、Cvure、Sushiswap,這與「Avalanche Rush」的情況不謀而合。稍有不同的是,Avalanche 此次給出的激勵力度更大,雖然後續實際的激勵數額會隨著二級市場的幣價波動而變化,但1.8 億美元的初始投資足以看出Avalanche 官方的決心之堅定。

對於普通用戶來說,分享這1.8 億美元的方式相當簡單,只需要在官方提及的合作項目中(三大龍頭暫未上線,當前只有BENQI)提供流動性即可,Avalanche 會依照相應規則以AVAX 的形式為所有流動性提供者分發代幣獎勵。

因素三:跨鏈橋升級

跨鏈橋的升級是Avalanche 本輪生態爆發的另一大關鍵原因。

今年二月,Avalanche 曾推出了第一代跨鏈橋Avalanche – Ethereum Bridge(AEB),但作為初代產品,該橋在安全性、跨鏈速度、費用成本上仍存在著較大的改進空間。時隔半年,在廣泛聽取了用戶建議後,Avalanche 於7 月29 日發布了新一代跨鏈橋產品Avalanche Bridge(AB)。

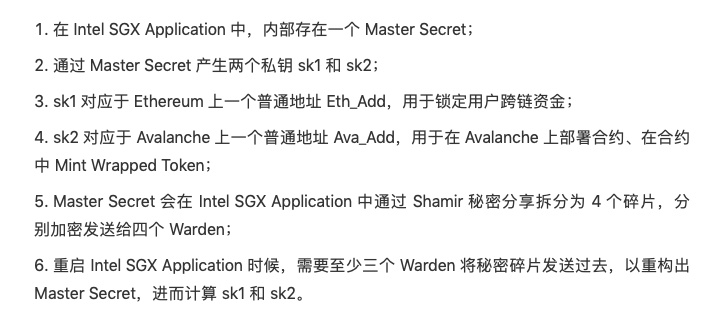

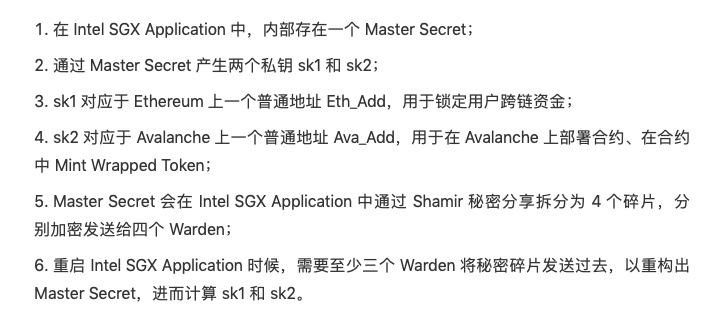

AB 依託於Intel SGX 技術構建。與當前市面上較為主流的合約託管型跨鏈橋不同,但AB 並沒有使用智能合約去管理跨鏈資金,而是在Intel SGX 的可信環境內生成兩個普通的Ethereum 和Avalanche 地址,來完成跨鏈資金的管理和鑄造。具體的跨鏈流程如下圖所示:

AB 這一思路與Celer 此前推出的cBridge 存在一定的相似之處,二者都放棄了屢屢發生安全事件的合約型跨鏈資金託管方案,而是選用了普通地址來直接處理跨鏈需求。不同點在於跨鏈交易的驗證機制,cBridge 是通過額外一筆交易來解開特定交易對應的哈希鎖,AB 則是直接在Intel SGX 內部利用Master Secret 生成地址私鑰,外部的看守人(Warden)可通過Intel SGX 分享出的碎片逆向重構出Master Secret。

從安全性角度來看,AB 的這一方案在很大程度上擺脫了合約本身的安全風險,但整個跨鏈系統的可行性在很大程度上會取決於Warden 的誠信度,不過就當前來看,Avalanche 已公開了四個初始Warden 的真實身份——Fulgur Lab、BWareLabs、Halborn、Ava Labs,所以誠信度暫時並不需要太過擔心。

從跨鏈執行速度及相關費用成本來看,AB 較之AEB 也有著明顯提升。目前,一筆跨Ethereum – Avalanche 的完整交易大概需要6-9 分鐘的時間。至於費用,由於AB 的跨鏈機制採用的是普通地址,因此交易的複雜程度會遠低於合約型交易,具體的費用水平會更接近與常規的轉賬交易費用。

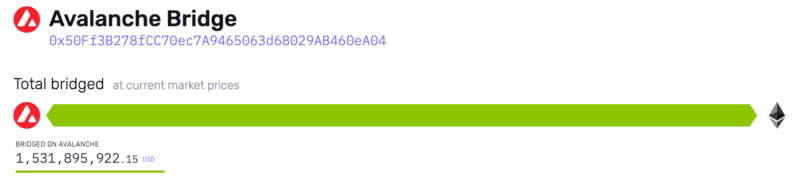

跨鏈橋的升級成功打通了從以太坊生態進入Avalanche 生態的通道。阿瓦斯卡 數據顯示,截至8 月31 日16:50,AB 橋接的資產總價值已突破15 億美元,這一數字與Avalanche 生態近期總鎖倉量的增幅基本相符。

因素四:「交易所– C 鏈」路徑打通

如果說跨鏈橋AB 打開的是DeFi 世界通往Avalanche 生態的入口,那麼「交易所– C 鏈」路徑打通的就是CeFi 通往Avalanche 生態的入口。

前文曾提到過,為了進一步解放網絡性能,Avalanche 採用了X 鏈、C 鏈、P 鏈的三鏈結構。這一結構雖然取得了理想的效果,但也給用戶帶來了更大的學習成本。

此前,由於C 鏈生態體系尚未完善,從中心化交易所向Avalanche 網絡提幣(AVAX)默認會去往X 鏈(交易鏈),用戶如果想要將資金在這三鏈之間劃轉,需要通過官網相關界面執行,不同鏈間有時還會涉及地址格式的變化,整體流程較為複雜。

針對這一情況,Avalanche 正在逐步打通各大交易所直接提現至C 鏈的通道,以滿足那些習慣將資金存放於中心化交易所,但逐漸對DeFi 感興趣的用戶。截至發文,幣安、OKEx、Gate.io、抹茶等多家交易所的這一提現路徑均已成功打通。

這樣的爆發式增長可持續嗎?

在Avalanche 基本面爆棚之際,關於其增長是否可持續也存在著一些質疑之聲,尤其是SBF 入場的消息傳出之後,部分用戶開始擔心大戶慣性的“挖賣提”操作是否會加速Avalanche 生態礦產的生命週期。

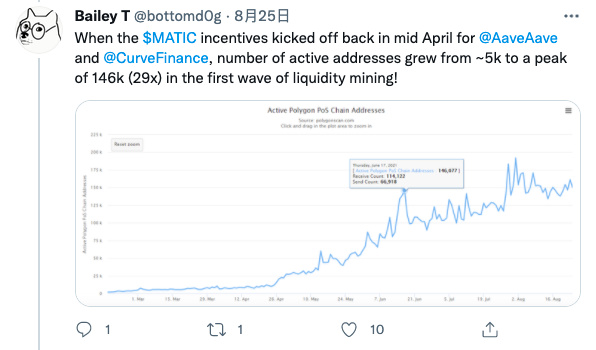

回答這個問題,需要先認清Avalanche 的生態增長已經走到哪個階段了。繼續以Polygon 作為對比目標,DeFinance Capital 分析師Bailey 在推特上貼出了一組數據統計,自Polygon 官宣了生態計劃後,該生態的活躍地址總量增長了29 倍,反觀Avalanche,近期活躍地址增長數量僅為4 倍。

從資金角度來看,作為此前Polygon 生態數據增長主力的Aave、Cvure、Sushiswap 當前暫時都還沒有上線。在Aave Polygon 版本業務巔峰期,單此一項應用的總鎖倉價值便高達數十美元,超過了Avalanche 當前生態鎖倉總量。

雖然兩大生態啟動的時間點以及相對應市場環境並不相同,但從具體的用戶數據及資金總量對比來看,我們仍傾向於預測Avalanche 還有著很大的增長空間,站在未來的某個時間點回頭看,或許當前所謂的“爆發”只是其增長大勢中的一小段加速期而已。

作者:了了