摘要:Picolo Research 報告指出,Tranches Protocol 提供各種不同的代幣化風險回報解決方案,TVL 持續增長證明該項目具備清晰的產品市場契合度。 DeFi 生態系統的發展逐漸走出了最初的探索階段後,已開始吸引越來越多具有不同風險能力和偏好的投資者。 Tranches Proto …

Picolo Research 報告指出,Tranches Protocol 提供各種不同的代幣化風險回報解決方案,TVL 持續增長證明該項目具備清晰的產品市場契合度。

DeFi 生態系統的發展逐漸走出了最初的探索階段後,已開始吸引越來越多具有不同風險能力和偏好的投資者。 Tranches Protocol 通過其統一的代幣化資產管理平台,以一種新穎的方式滿足了這些需求。該協議提供全套DeFi 功能,目前已實現的包括單一資產的收益耕種、固定利率貸款以及幣安智能鏈(BSC)上的槓桿交易。

戰壕 當前主要包括三種產品。 QUEEN 代幣是一種收益更高的比特幣追踪產品,BISHOP 代幣是一種類似於穩定幣的收益delta 中性代幣,ROOK 是一個2 倍槓桿的BTC 追踪代幣。

該協議治理代幣CHESS 的持幣者目前會瓜分50% 的協議費用收入,會投票決定對ROOK 持有者徵收的內部利差。該團隊計劃未來會將產品登陸更多區塊鏈,並增加不同的底層資產品種。

Tranchess TVL. 來源:DefiLlama

自今年 6 月 24 日推出以来,Tranchess 迅速积累了超过 13 亿美元 的 TVL,并攀升成为 BSC 最受欢迎的协议第 4 位。这种显著的增长验证了其产品与市场的契合度,也表明投资者被创新的代币化风险回报解决方案所吸引。

鳥瞰圖

BSC 上的DeFi

幣安智能鏈(BSC) 在2021 年初獲得了很大的關注,當時以太坊的Gas 價格高企不下,促使用戶尋找替代解決方案。 BSC 更中心化的架構和少量的活躍驗證器保障了較低的費用和較短的交易時間,但也有其缺點,它與幣安的密切關係是市場上眾所周知的擔憂,幣安最近受到監管審查,且幣安控制著BSC 的主要資金進出渠道。最近在其他Layer 1 公鏈上推出的幾個流動性挖礦協議,似乎也導致市場注意力從BSC 上轉移出去。

BSC 日活地址數,來源: BscScan

不管這些考慮因素如何,BSC 的基本面都是相當強勁,並且從其鏈上活動中可以看出,現實情況與上述憂慮不同。 BSC 僅次於以太坊, 仍然是按TVL 計算排名第二的鏈,其dApp 中鎖定了超過180 億美元。以每日活躍地址衡量的用戶活動也接近其歷史最高點130 萬,這大約是以太坊數量的兩倍。比較每日交易的數量也描繪出一個類似的圖景:BSC 的「用戶量」超過以太坊好幾倍。

BSC 總鎖倉價值. Source: DefiLlama

Tranchess 的價值主張

Tranchess 使用一種稱為分級(Tranching)的創新方法,該方法用於結構性融資,以從底層基金中獲得不同的風險回報特徵。這些分級迎合了具有不同風險偏好的投資者類別。

Tranchess 通過其代幣化解決方案解決了DeFi 中的以下三個痛點:

-

BTC 等主要資產的長期持有者希望以高流動性的方式保持市場敞口,同時從頭寸中獲得額外回報。到目前為止,比特幣持有者的單一資產收益耕種機會非常有限。

-

規避風險的投資者更喜歡穩定的投資回報,市場風險很小或沒有。當前的DeFi 市場缺乏這樣的選擇,因為大多數收益耕種機會涉及至少兩種資產的價格風險,並會遭受無常損失。

-

尋求風險的投資者需要通過資本利用率高、成本低且無強制清算風險(例如,預言機或清算引擎的故障)的衍生品進行槓桿交易。與具有實時匹配引擎的中心化交易所不同,鏈上結算存在網絡擁堵等挑戰。因此多數協議會實施不利於資本效率的超高保證金要求。

Tranches 試圖解決這些局限性,並為用戶提供直觀和安全的體驗。 Tranchess 的智能合約經過CertiK 和PeckShield 的多輪代碼審計。 ImmuneFi 還啟動了漏洞賞金計劃,對關鍵問題解決方案的獎勵高達50,000 美元。

產品組合

Tranchess 憑藉其獨特的產品組合,滿足了多數追求被動買入並持有、主動交易、被動收益策略或其它組合的加密貨幣投資者的需求。

Tranchess 的產品組合和分組流程,來源:Tranchess

目前的產品主要以比特幣為基礎,未來將增加更多資產。用戶可以使用BTCB (比特幣的BEP-2 版本)創建QUEEN 代幣,以在保持BTC 頭寸的同時獲得額外的CHESS 代幣獎勵。 QUEEN 代幣可以平均分配到兩個子基金中,分別稱為BISHOP 和ROOK。這三種代幣也都可以通過平台交易所,通過與穩定幣USDC 的交易對在二級市場隨時交易。

Queen – BTC 追踪代幣,並具備增強收益

Tranchess 的主要基金是具有耕種收益功能的BTC 跟踪代幣,該產品面向BTC 長期持有者,他們尋求BTC 敞口並提供收益耕種的增強收益率(目前為30%),並以CHESS 代幣支付。要獲得QUEEN,用戶可以使用USDC 在二級市場購買它,也可以使用自己的BTCB 在一級市場創建它。創建和贖回請求可以隨時提交,將在UTC 時間每天14:00 處理。沒有鎖定期,用戶可以通過每日贖回流程自由贖回底層資產。目前創建QUEEN 不收取任何費用,僅在贖回時收取0.2% 的費用。

Bishop – 穩定利率產品

BISHOP 代幣可與高收益儲蓄賬戶相提並論,主要吸引以穩定幣計價的投資者。 BISHOP 是delta 中性的,因此不受BTC 價格的影響。 BISHOP 是主基金的子基金,為ROOK 部分提供流動性以賺取穩定的利率。 Tranchess 使用貨幣市場協議Venus 前一周的USDC 借入利率,來確定下週的利率。通過投票,社區可以決定在基準利率上增加最多4 個百分點的利差。前面兩種因素共同決定了BISHOP 持幣者在接下來的7 天內將收到的固定APR。將QUEEN 拆分和合併為BISHOP 和ROOK 的費用為0.05%, BISHOP 的TVL 目前為22M 萬美元,APY 約為60%。

Rook – BTC 槓桿交易代幣

ROOK 代幣提供2 倍槓桿的BTC 頭寸,沒有強制平倉的風險。它提供了一種獲得BTC 槓桿敞口的簡單方法,而無需管理保證金、清算、抵押品或融資利率。這一分級從BISHOP 持有人處借入資產,以獲得對主基金的槓桿敞口。 ROOK 持幣者的收益等於主基金的收益減去支付給BISHOP 分級的利息。由於目前收益耕種獎勵率和借款利率之間的價差約為5 個百分點,ROOK 持幣者基本上是通過持倉獲得報酬。其TVL 約為40M 美元。

Tranchess 交易所

除了QUEEN 代幣的創建/ 贖回過程外,Tranchess 交易所還允許用戶直接交易所持有的Tranchess 代幣。交易所使用相對於前瞻30 分鐘TWAP 的溢價/ 折扣訂單簿。每個30 分鐘交易窗口被定義為一個epoch,允許用戶以下一個epoch 資產淨值的溢價或折價下單。與其他DeFi 協議相比,後者依賴於預言機價格饋送中的離散分時價格,因此容易因預言機受攻擊而蒙受損失,而Tranchess 強大的交易機制對此類攻擊具有韌性防護。

Tranchess 的主市場界面。來源: Tranchess

競爭對手分析

通過在一個簡單且用戶友好的平台上組合多種產品,Tranchess 是一個非常獨特的協議,缺乏直接的可比性。不過,Tranchess 產品的個別部分與其他DeFi 產品存在競爭關係。

BTC 追踪產品

附加原生收益的BTC 跟踪產品市場一直在穩步增長,一些協議正在類似QUEEN 的產品。 .

BadgerDAO 提供兩款具有原生收益的跟踪產品:DIGG 是一種合成的、重新設定基準的代幣,目前在質押時的收益率約為12%,而ibBTC 是一種計息BTC 代幣,可產生來自Curve 和yearn 的收益。

-

Bancor 提供免受無常損失的流動性產品,其收益通過BNT 和返還代幣互換費產生。其BTC 資金池的APY 約為40-60%。但是,要完全免受無常損失,用戶需要將其資產質押至少90 天。

-

KeeperDAO 還為用戶提供了單一資產收益耕種機會,儘管收益來源非常獨特,因為它將鏈上利潤—礦工可提取價值(MEV) 重新分配給用戶。由於收益率處於低個位數,KeeperDAO 以ROOK (KeeperDAO 的原生代幣)支付的獎勵遠低於Tranches。

-

Belt Finance 的beltBTC 是Tranchess 在BSC 上的最大競爭對手,其TVL 約為180M 美元。 beltBTC 代幣通過多策略收益方法、4 倍每日自動複利和BELT 代幣獎勵, 產生了中高個位數收益率。 Belt Finance 的產品還覆蓋多種底層資產,例如BTC、ETH、BNB 和多種穩定幣。通過Autofarm 協議訪問這些產品,用戶可以增加APY,並額外獲得AUTO 代幣作為獎勵。 .

除了帶有「鎖定」期和空間有限的Bancor 之外,Tranchess QUEEN 代幣的APY 明顯高於競爭的BTC 跟踪產品。不過,由於其獎勵完全來自耕種CHESS 代幣,一旦獎勵縮減,TVL 將如何變化還有待觀察。 .

固定利率產品

對穩定回報的需求不斷增加,促使協議開發通過不同機制產生固定利息的儲蓄產品。

-

BarnBridge 通過將資產池拆分為多個層級,在Aave 或Compound 等協議上進行收益耕種,改變了貸方的風險水平。高層級獲得有保證的固定利率,並在耕種收益率不足的情況下,由低層級部分資產予以保護。

-

另一方面,Anchor 通過向以主要區塊鏈中的PoS 資產作為抵押品的借款人出借穩定幣存款,為存款人支付大約20% 的穩定利率。 Anchor 通過使用PoS 抵押品所累積的區塊獎勵,使存款收益率保持穩定。

-

Bancor 還通過額外的BNT 耕種獎勵,為穩定幣提供無償損失保護。由於收益率高,這些產品處於滿負荷運行中,目前不對新投資者開放。

Tranchess 的儲蓄產品BISHOP 介於這些產品之間。雖然持有BISHOP 代幣賺取固定利率,但其回報仍嚴重依賴於市場週期。這是因為貸款利率每週都會重新調整,且依賴於Venus 的USDC 基準利率,這與穩定幣借貸的周期性需求相關。不過,額外的利差和耕種獎勵為純可變利率提供了緩衝。

BTC 槓桿產品

槓桿代幣可提供更輕鬆的用戶體驗,因為頭寸會定期重新平衡,並大幅降低了遭清算的風險。雖然交易所(例如,幣安和FTX)提供這類工具已有一段時間,但它們在DeFi 世界中仍然是一個相當新的事物。

-

Set 協議(Index Coop 的一個項目)推出了靈活的槓桿代幣,該代幣使用抵押債務頭寸和節省gas 的再平衡算法來提供槓桿敞口。 BTC 和ETH 代幣目前的市值分別為10M 美元和160M 美元。

-

(bZx 协议的) Fulcrum 在以太坊、BSC 和 Polygon 上提供了一个代币化的保证金交易平台,并允许用户通过选择所需的杠杆率来做多或做空 BTC 和其他资产。不过这些产品还没有获得显著的吸引力,其交易量远低于中心化的同类产品。

競爭對手一覽

來源:Coingecko, Project Websites

路線圖

Tranchess 沒有闡明詳細的路線圖,而是陳述了寬泛定義的目標。在產品方面旨在追踪更多底層加密資產,通過創新的合成衍生品添加各種基金架構,並為其治理代幣CHESS 實現更多用例。 Tranchess 正在尋求擴展至多鏈,並建立一支成熟的技術和營銷團隊,與生態系統中的其他協議展開合作。該項目計劃在今年年底建立一個社區DAO,接管協議的治理。

代幣經濟學

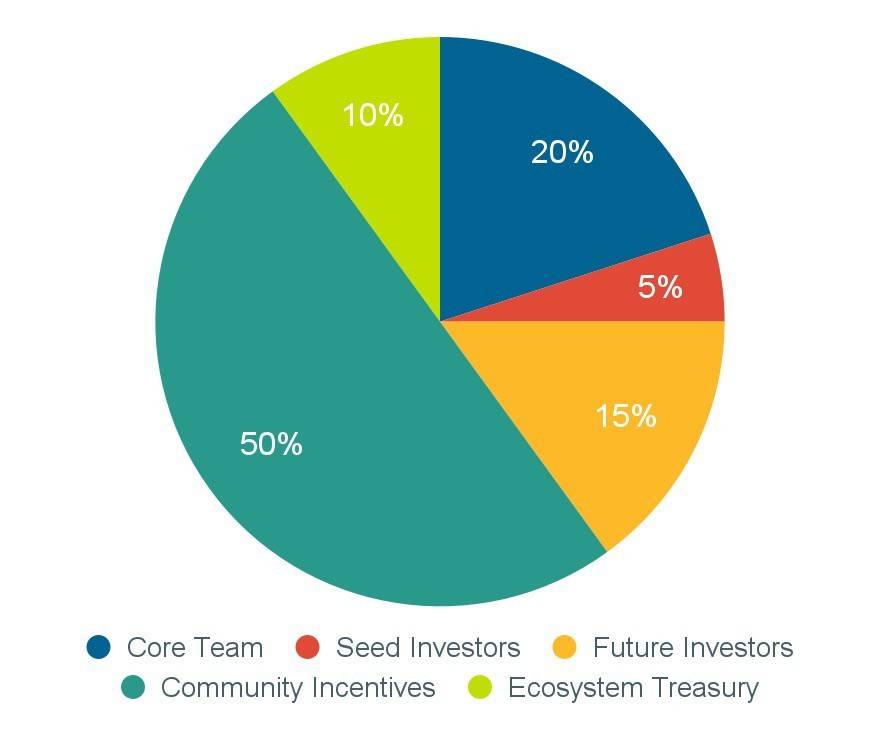

CHESS 是Tranchess 在BSC 上發行的原生治理代幣,總供應量為3 億個。代幣分配如下圖所示。 Tranchess 尚未披露每次分配的分期退出時間表。不過,部署的智能合約表明,團隊的6000 萬代幣分配和大部分或全部種子輪投資者所分配的代幣於2021 年9 月23 日開始線性退出,分別可以在三年和兩年內完成退出。根據白皮書,社區激勵計劃在大約四年內完成退出。分配給社區激勵的1.5 億個代幣中有1.2 億個正在Tranchess 應用上分發。流動性挖礦活動將持續到2021 年11 月11 日。 CHESS 按3:4:2 的固定比例決分配給QUEEN、BISHOP 和ROOK 持幣者。

代幣用途

CHESS 代幣有兩個效用:1)允許用戶投票支持BISHOP 持幣者可以獲取的利差;2)重新分配協議收入的50%。

為了參與治理並從協議退款中受益,用戶需要將他們的CHESS 代幣進入到一定鎖定期,時間從一周到四年不等。用戶在鎖定CHESS 時收到的veCHESS (投票託管的CHESS)數量從0 線性增加到1 (即1 個CHESS 鎖定1 年會拿到0.25 個veCHESS,1 個CHESS 鎖定4 年會拿到1 個veCHESS)。目前約有40% 的流通供應量被質押,平均鎖定時間為4 個月。

Tranchess 代幣分配。來源: Tranchess

團隊和投資人

除了聯合創始人Danny Chong 之外,該團隊是完全匿名的。 Danny Chong 擁有超過16 年的銀行業履歷,曾負責東方匯理銀行( Crédit Agricole CIB)的外彙和固定利率產品( FX & Rates)銷售SEA 部門。團隊的其他成員分佈在全球各地,在科技行業(微軟、谷歌、Facebook)和金融行業(摩根士丹利、瑞銀)擁有豐富的從業經驗。

Tranchess 最近從頂級風險投資機構獲得了150 萬美元的種子輪資金,包括Three Arrows Capital、The Spartan Group, Binance Labs, Longhash Ventures, IMO Ventures 和多位加密意見領袖。這筆資金將用於將產品擴展到多鏈系統,並在年底前過渡到DAO 結構。

總結

Tranchess 提供各種不同的代幣化風險回報解決方案,處於DeFi 創新的最前沿。 TVL 的強勁和持續增長,以及限時鎖定的CHESS 數量的增加,證明投資者被其一站式資產管理平台所吸引,該項目顯示出很清晰的產品市場契合度。儘管每種產品都存在強大的競爭對手,但Tranchess 以高於平均水平的收益率和無縫的用戶體驗脫穎而出。鑑於其市值與TVL 比率僅為0.03、Tranches 投資人和團隊給予的長期承諾,以及即將向其他鍊和市場的擴張,我們認為CHESS 具備巨大的上行潛力,對該項目給予「投機性買入」 評級。

撰文: Lennard Neo 和Adrian Siegwart, Picolo Research 分析師