在本文中,我們將深入研究TrueFi 協議,討論Ce-DeFi 信貸和無抵押借貸的未來發展。

內容:coinbureau

編譯:深潮CryptoFlow

區塊鏈的匿名性讓信用評估成為DeFi 面臨的最大挑戰之一,阻礙了DeFi 生態系統開發成熟、風險相對較低的無抵押貸款協議,鏈上信用體系和無抵押貸款尚有萬億美元市場等待開發。

雖然以Maker、COMP 和AAVE為代表的“超額抵押借貸”協議依然是市場主流,但有一種借貸協議,在5 月份加密貨幣大跌後成為最大的贏家之一。其代幣經歷了7 月20 日的短期低點0.1134 美元後在8 月12 日上漲達到峰值1.06 美元,而其總鎖定價值(TVL)從8 月5 日的2.17 億美元一路飆升至8 月14 日的11.6 億美元。

這個不知名的借貸協議就是TrueFi,一種根據鏈上信用評分提供支持的無抵押DeFi 借貸協議。在本文中,我們將深入研究TrueFi 協議,討論Ce-DeFi 信貸和無抵押借貸的未來發展。

本文目錄

01. 什麼是TrueFi?

02. TrueFi 是如何運作的?

03. 流動性提供者(LP)

04. 借貸

05. 貸款審批

06. TRU 抵押

07. TRU代幣

08. TrueFi團隊

09. 路線圖

10. 挑戰

11. 總結

什麼是TrueFi?

TrueFi 於2020 年11 月21 日正式推出,是以太坊上的無抵押DeFi 借貸平台。 Compound 和AAVE需要對應的抵押品才能獲得貸款,與Compound 和AAVE這種“超額抵押”貸款協議不同,TrueFi結合CeFi 和DeFi 的鏈上合約信用評級系統實現了無抵押貸款。

儘管能提供無抵押借貸產品的協議不止TrueFi這一家,但它卻是最早採用鏈上信用評級來解決DeFi 借貸信用問題的協議之一。這種信用評估模型由TRU 代幣的持有者管理,TRU 代幣用於投票,根據投票決定是否批准貸款。

TrueFi 最初於2018 年由穩定幣TUSD 背後的公司TrustToken, 通過SAFT 代幣以0.08 美元至0.12 美元之間的價格,向風險投資機構和認證的CoinList 投資者出售,從而獲得了超過3100 萬美元的資金。

最近TRU 價格飆升之後,TrueFi在2021 年8 月5 日獲得了來自a16z、BlockTower 和Alameda Research 等知名投資公司領投的1250 萬美元融資。本輪融資通過機構購買代幣完成,鎖定期為一年。

在剛推出時,TrueFi V1 僅支持其借貸池中的TUSD 穩定幣,僅面向機構投資者出售。 TrueFi V1 成功吸引了Alameda Research、Winrmute Trading、Grapefruit Trading 和Invictus Capital 等知名機構,通過TUSD 貸款池提供了5750 萬美元的無抵押貸款,並創造了超過500,000 美元的利息。

截止2021 年6 月,經過擴張,TrueFi平台可以支持三種不同的ERC-20 穩定幣資產,分別是TUSD、USDC和USDT。 TrueFi團隊計劃爭取在2021 年底前支持非穩定幣的ERC-20 加密貨幣。在撰寫本文時,TrueFi 已擁有10 億美元左右的TVL,並且從未出現過違約。

TrueFi 秉持“漸進式去中心化”的宗旨,逐步分發TRU。從長遠來看,隨著協議的不斷成熟和產品的全面開發,TrueFi 計劃繼續朝著去中心化的方向發展,TrustToken 團隊也會逐漸將更多的權力和責任下放給社區。

TrueFi 是如何運作的?

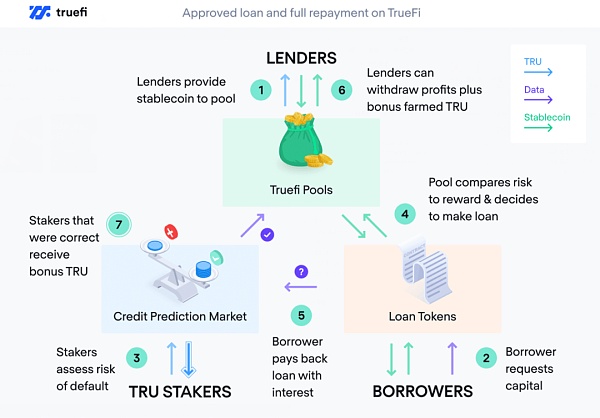

TrueFi 協議由借貸池、流動性礦池和TRU 抵押池組成。流動性提供者(LP)將資產存入貸款池從而獲得利息。 TRU Stakers負責借款人的審核、貸款批准和管理,從而獲得高抵押APY 和額外的投票獎勵。

當白名單的借款人請求貸款時,TRU Stakers就負責對申請人進行貸款評估。 TRU Stakers承擔了協議的主要風險,因為一旦發生違約,根據協議將削減他們質押的TRU,用以補償貸款池中受到的損失。

通過這種方式,TrueFi 將無抵押貸款的責任和風險轉嫁給其管理的社區,並通過最大限度地提高其賭注回報,為貸款池提供足夠的資金,繼續吸引新的參與者,從而激勵TRU Stakers為協議創建最佳的信用模型。

TrustToken 團隊是一種半中心化的執行機構,負責KYC 審批、協議開發、業務運營、營銷運營,以及社區管理。

一旦出現違約,TrustToken 團隊還要負責法律程序的執行。由於該協議仍處於漸進式去中心化的“孵化階段”,所以TrueFi 目前比市場上大多數DeFi 借貸平台更加中心化。

TrueFi在TrueFi 論壇和Discord 服務器上通過快照(Snapshot)和直接鏈上投票的方式進行社區管理。

TrueFi 與可以匿名的抵押DeFi 借貸協議不同,TrueFi要求借款人必須經過嚴格的KYC/AML 程序,並與TrustToken 團隊簽署具有法律約束力的合同之後,才能發布貸款請求。

截至到目前,TrueFi只提供定期貸款。隨著V3 中TrueFi 信用模型的發布,每筆貸款的利率,將根據貸款池利用率和不同借款人的TrueFi 信用評分自動計算。這種方法將用於在未來的V4 版本中,實現可變利率的靈活貸款,決定信貸額度。通過將鏈下數據集成到鏈上合約自動化信用評級系統,從而實現個性化定制的開放式貸款和可變利率。

與AAVE 等主流借貸協議相比,TrueFi通過安全性、問責制和透明度,緩解了在流動性、去中心化,以及隱私方面的不足。因而TrueFi獲得了與傳統金融機構和監管機構整合的優勢,但代價是在中短期內去中心化程度降低,借款人隱私保護變弱。

流動性提供者

流動性提供者(LP) 先把TUSD 等穩定幣存入TrueFi 借貸池,再從借款人那裡獲得原始資產的利息。借貸池中的閒置資產還可存入Curve以增加利潤。只有當TrueFi 收到的貸款請求高於現有DeFi 穩定幣收益率(例如Curve)的利率時,閒置資產才會從DeFi 協議轉移到貸款池中。

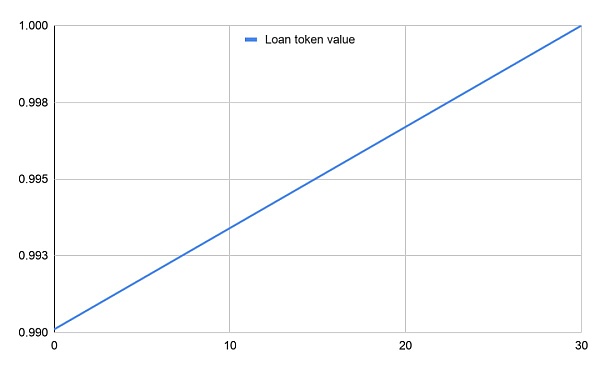

流動性提供者(LP) 將獲得LP代幣,在貸款池處理任何貸款之前,LP 代幣與基礎資產1:1 掛鉤。每個借貸池都會有自己的LP 代幣,並且流動性提供者(LP)可以同時進入多個借貸池。

隨著貸款人成功償還貸款池的利息,貸款池的淨現值會逐漸擴大,增加了貸款池中LP 代幣的價值,任何之後進入貸款池中的流動性提供者(LP)都會按其當前價值獲得LP代幣。在沒違約的前提下,如果貸款池繼續賺取利息,LP代幣的價值就就會繼續增加。

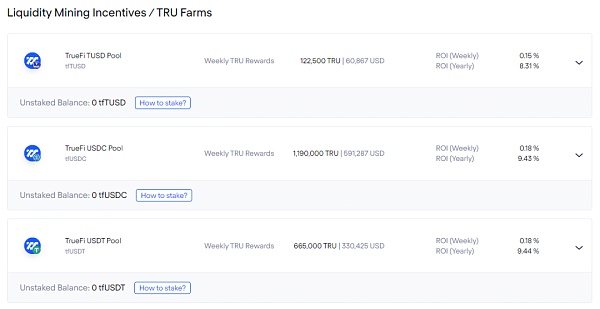

流動性提供者(LP) 可以將他們的LP 代幣存入Liquidity Gauge 礦池以獲得TRU,然後根據社區管理將TRU 分配到不同的借貸池。該礦池鼓勵流動性提供者(LP)向社區分發TRU並留下他們的存款。流動性提供者(LP) 可以選擇把他們從該礦池獲得的TRU 獎勵質押到TRU 質押池中,從而賺取更多的TRU。

總的來說,流動性提供者(LP)可以通過向借貸池提供流動性資產,從而獲得三種不同的收益,分別是藉貸池收益率(利息+ CRV獎勵)、來自Liquidity Gauge 礦池的TRU 獎勵,以及將這些獎勵抵押到TRU 抵押池而賺取的TRU,獎勵按小時分配,且可在TrueFi 庫中跟踪查詢。

在當前版本的TrueFi 中,參與者需要通過手動領取並重新質押他們獲得的每個礦池的複利獎勵,需要在以太坊區塊鏈上進行兩次單獨的交易。因為在流程自動化之前,礦工費可能會超過短期回報,因此,除非一個人擁有非常多的代幣,否則最聰明的做法就是根據APY 調整獎勵索取和重新抵押的頻率,才能獲得當前TrueFi 版本中的最佳複利。

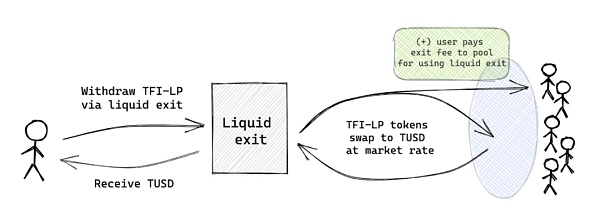

流動性提供者(LP)可以隨時退出借貸池,並且可以贖回他們的LP 代幣,用於換取他們在藉貸池中的所有資產的份額,比如借貸代幣、原始基礎資產,以及山寨幣(例如Curve 池中的CRV)。

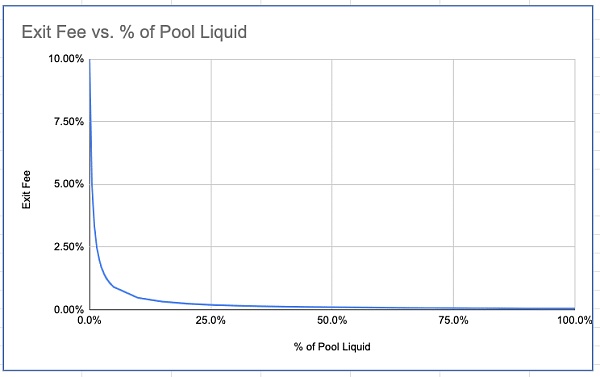

流動性提供者(LP)還可以使用流動性退出功能,讓LP 代幣直接贖回原始基礎資產。進行流動性退出,流動性提供者(LP)要支付一定的費用。這筆費用最終會分配給借貸池中剩餘的LP代幣。

流動性退出費用與出借池中剩餘未使用資產的百分比成反比。如下所示,理論上當借貸池流動性為0% 時最高退出費為10%,當借貸池流動性為100% 時退出費最低為0.05%。但是,當借貸池中沒有流動資產並且Curve沒有設置流動出口,或者藉貸池必須在Curve中清算頭寸且損失超過10個基點,那麼流動出口將不可用。

借貸

目前,TrueFi 借款人只有通過嚴格的KYC/AML 流程,並與TrustToken 簽訂具有法律強制力的合同才能加入實體機構。由於所有與貸款有關的糾紛都要通過加利福尼亞州具有約束力的仲裁法解決,因此,所有位於無法執行合同條款的司法管轄區的借款人都會被被拒絕。

簽署法律合同後,借款人的詳細信息將作為新借款人申請請求,在TrueFi 治理論壇上公開發布。借款人的申請中,需要明確說明組織的背景、歷史、法律、財務狀況以及借款目的。如果新的借款人的請求通過TRU Stakers的鏈上社區投票並獲得批准,那麼借款人可以在提供白名單錢包地址後繼續申請貸款。

TrueFi 的鏈上合約信用評級系統目前只承諾保護借款人的部分隱私。

借款人不向治理社區提供任何敏感身份信息,但他們必須通過與TrustToken 團隊相同的KYC/AML 流程。 TrustToken 團隊將單獨保存每個私人借款人的KYC/AML 信息,只有在藉款人違約時才會公開披露。

TrueFi 平台上的借款人持有的貸款代幣,代表貸款期限內的本金與利息之和。當貸款獲得批准後,貸款代幣將在TrueFi 借貸池中以藉款人的錢包地址發行,並將本金發送到借款人的地址。

貸款代幣是一種獨特的、不可交易的ERC-20 代幣,用於跟踪每筆貸款的現有價值,也代表每個貸款池的利用率。由於貸款代幣代表的是本金與利息的總和,所以貸款代幣在貸款池中代表的每個代幣的鑄幣價值是打過折扣的。以TrueFi 為例, 當貸款(本金= 1,000,000 TUSD,期限= 30 天,APR = 12%)被批准時,(1,000,000 + 1,000,000 x 12% x 30/365)將產生1,009,863.013 筆貸款代幣。

隨著貸款的到期,貸款代幣的價值會逐漸增加,並在期限結束時利率達到1:1。如果借款人成功償還貸款,貸款代幣將被銷毀並替換為基礎資產。

貸款代幣目前不可交易,但計劃經過逐步去中心化以後,將TrueFi 發展為跨平台貸款協議,從而使貸款代幣可交易化。這將創造新的可能性,例如橫跨其它平台的二級貸款市場和貸款代幣抵押品,但這會給監管帶來麻煩。

貸款審批

當借款人請求貸款時,會創建一個鏈上投票,TRU Stakers需要用他們抵押的TRU 代幣(stkTRU) 進行投票。每個stkTRU 對應一票。 TRU Stakers必鬚根據他們自己對每筆貸款違約可能性的評估,投贊成票或反對票。在藉款人批准或取消貸款之前,TRU Stakers可以多次更改投票,如果抵押人拒絕投票,也不會有任何處罰。

一個投票想要獲得通過,就需要獲得至少1500 萬票,而且至少80% 的票數是YES。投票窗口至少開放兩天,如果在此期限後沒有達到這兩個最低標準,還可以延長投票窗口時間。否則,借款人可能會重新協商或撤回他們的請求。

在投票過程中不會鎖定每個錢包中的stkTRU 代幣。因此,每個TRU 抵押者可以使用相同的代幣對多個貸款申請進行投票。但是,為了避免在貸款申請已經註冊後發生投機取巧和操縱投票的事件,規定只有在創建貸款申請之前已質押的代幣,才能用於對該申請進行投票。

信用評分高的借款人在成功償還所有貸款後,可能會更快地申請更多的貸款。當然,這將取決於借款人的財務史、還款記錄和KYC/AML 詳細信息,以及換算因數是否通過社區投票。與其他DeFi 借貸協議所採取的方法不同,TrueFi 希望通過長期留住信用風險最小的大型機構借款人,以確保最大的穩定性和風險的最小化。

TRU 質押

TrueFi的無抵押貸款是由TRU抵押池所擔保的。治理參與者必須用他們TRU來換取可交易的stkTRU代幣,用於對借款人的入職申請和貸款請求的投票。

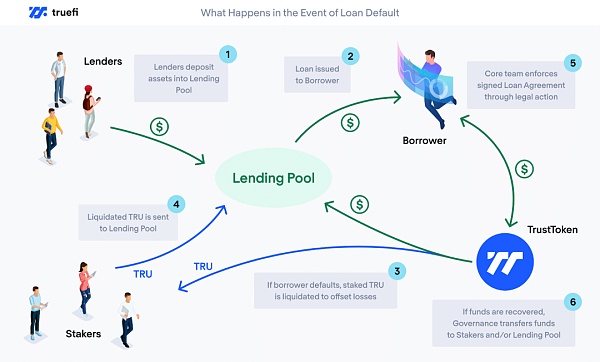

鎖定在賭注池中的TRU代幣被用來作為抵押品覆蓋貸款池,有效地充當了協議的“保險”。如果發生違約,TRU staker抵押的TRU最高會被削減10%,以補償貸款池中的損失。為了降低這種風險,TRU staker被激勵做出符合自己和流動性提供者利益的最佳借貸決定。

TRU staker根據流通中的TRU代幣在協議中staker的百分比,獲得動態調整的APY。激勵池每天將12500個TRU按比例分配給所有stakers(取決於社區治理修正案)。這意味著,無論TRU本身的價格走勢如何,隨著池子裡的TRU被押注得越多,押注APY就越低(反之亦然)。解除押注TRU需要14天的窗口期,在窗口期內重新押注任何TRU都會重置計時器。一旦窗口期結束,staker可在48小時之內來解押他們的TRU。窗口期結束後他們的代幣會被重新納入協議。

TrueFi使用SAFU(Secure Asset Fund for Users,即用戶安全資產基金)智能合約來覆蓋借貸池並執行削價和償還功能。 SAFU有自己的資金池,它對抵押池、借貸池發揮著緩沖和清算的作用,它最初是由TrueFi團隊拿出公司初始代幣解鎖中的10%(約500萬TRU)資助而來的。

發生違約時,貸款池會把所有違約的貸款代幣轉移到SAFU合同,換取這些資產的全部價值TRU(本金+利息)。然後,SAFU基金將從押注池中削減最多10%的TRU,以彌補借貸池的損失。如果SAFU基金和削減的TRU不足以彌補違約帶來的損失,SAFU會向借貸池發放代表未覆蓋資金的“違約索賠代幣”。

違約事件會被公開宣布,拖欠的借款人的所有隱私選項將被撤銷。之後,TrustToken法律團隊會對違約機構啟動法律追償程序。

如果通過法律程序追回了資金,追回的資金會被用於購買違約貸款代幣所代表的基礎資產並返還給借貸池,購買完成後的剩餘資金由SAFU合同保留。如果法律程序無法完全追回損失的資金,發放給貸款池的其餘“違約索賠代幣”會被銷毀。此舉將造成實際損失,並減少借貸池的總價值,降低其LP代幣的價值。

投票激勵

為了激勵人們參與投票,會有少量的TRU獎勵給投票者。一旦每筆貸款完成批准,就可立即申請。 TRU投票獎勵的總金額將根據每筆貸款產生的總利息來計算。該獎勵將從獎勵池中提取,根據投票者的投票在每筆貸款收到的總票數中的百分比,按比例分配給投票者。

在投票獎勵的基礎上,TRU投票者還可從每筆批准的貸款中獲得協議費的獎勵,金額為每筆貸款總利息的10%。一旦每筆貸款償還成功,該筆協議費將以LP代幣的形式支付。這種做法就抑制了“閃電投票”的行為(“閃電投票”指的是當大量貸款在很短的時間內被批准時,為避免違約風險的巨額staker會在獲得投票獎勵後立即要求撤回其TRU)。

由於貸款投票也需要支出少量的以太坊Gas費用,Gas費用超過了投票獎勵,可能會導緻小額staker失去對小本金和短期限貸款投票的積極性。由於巨額staker沒有Gas費用方面的阻礙,可以頻繁的投票、獎勵索取、重新抵押並從中獲益更多,二者間的差距可能會在短期內阻礙治理權力下放。

為了克服Gas費用造成的這種障礙,協議最終將通過引入新的治理機制來完全刪除傳統的投票系統。因為現在仍需要現有的投票結構來維護社區自治和利益相關者責任的分配,可能要等自動信用評級系統出現之後才會引入新的治理機制。

TRU代幣

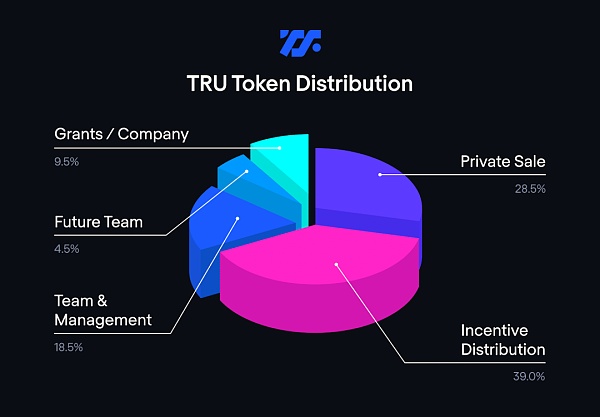

TRU的最大供應量為14.5億個代幣,分佈如下。

社區激勵:39% (565,500,000個TRU);

代幣銷售:26.75% (387,917,402個TRU);

團隊:18.5% (268,250,000個TRU);

公司:11.25% (163,082,598個TRU);

未來的團隊:4.5% (65,250,000個TRU);

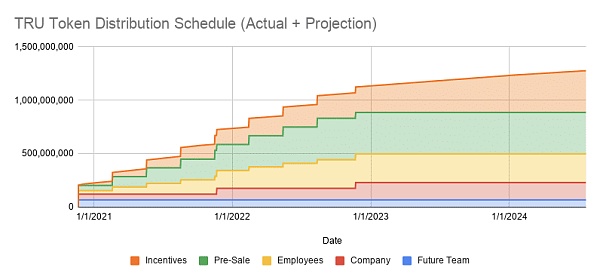

來自代幣銷售和TrueFi團隊的代幣都會被鎖定兩年(自2020年11月21起日至2022年8月13日止),每季度會解鎖一次(分別在11月、2月、5月和8月),每次都會向市場注入額外的82,052,175個TRU(分別是來自團隊的33,562,500個TRU和來自代幣銷售的48,489,675個TRU)。

TrustToken公司三分之一的代幣最早解鎖,其餘三分之二公司代幣將分別在2021年11月和2022年11月解鎖,每次解鎖都會注入額外的54,360,866個代幣。

TrueFi團隊一直都在積極銷毀初次公司解鎖的TRU代幣,截止本報告撰寫時,大約已有800萬個TRU代幣被銷毀,同時另有20%的公司代幣被分配到社區財政和SAFU基金中。而且,來自首次公司解鎖的35%的代幣會被提供給AMMs作為流動資金。

所有TRU代幣的分配都會定期更新,由Armanino審計的庫房程序報告詳細說明該公司代幣的地址和資產分配。

The TrueFi團隊

TrueFi團隊是TrustToken的一部分,它於2017年首次推出TUSD穩定幣。該公司位於舊金山的,目前由首席執行官兼聯合創始人Rafael Cosman所領導。

TrustToken是圍繞著透明度和合法合規的原則而建立的,團隊的最初目標是建立一個他們自己會使用和信任的穩定幣。這個目標在True USD穩定幣中達到了巔峰,它涉及了使用多個託管賬戶,定期證明,以及對所有鑄造或贖回穩定幣的客戶進行嚴格的KYC/AML程序。 TrueFi作為一個獨立於True Currencies的產品運作,目前提供TUSD、TGBP、TAUD、TCAD、THKD。

TrueFi的首席執行官Rafael Cosman是斯坦福大學計算機科學專業的畢業生,具有機器學習的背景。 Rafael Cosman在進入加密貨幣領域前曾在谷歌等公司擔任機器學習工程師,並且是非營利性教育組織StreetCode Academy的聯合創始人(StreetCode Academy是一家致力於為邊緣化青年提供技術教育的組織)。

有趣的是,Rafael Cosman還是一篇已發表的關於投票規則中的策略阻力的學術論文的共同作者,甚至還擁有一項基於計算機的犯罪風險預測系統的專利。鑑於TrueFi的目標是為無抵押的DeFi貸款創建一個社區管理的、完全自動化的鏈上信用評級模型,Rafael Cosman的背景為該平台的成功可能性提供了一個令人信服的案例。

以下是TrueFi社區中領導團隊和最活躍的團隊成員的名單(非全員名單):

Rafael Cosman – 首席執行官和聯合創始人

Alex de Lorraine – 首席運營官和高級財務總監

Tom Shields – 董事會主席

Michael Gasiorek – 增長部主管

Ryan Rodenbaug–戰略負責人

Roshan Dharia – 信用和企業發展主管

Matt Kielczewski–營銷主管

Tyler Wallace-分析

Ada Wu – 市場營銷(中國人)

TrustToken目前在其網站上共列出了41名成員的名單,其中有工程師、法律專家、合規官員和營銷專家等,分別在北美、歐洲和亞洲等地受聘於TrustToken。

路線圖

TrueFi的路線圖在其代幣解鎖時間表上遵循類似的模式,因為滿足增加的代幣流通並提高協議每個階段的效用以支持平衡和可持續的發展進程是合乎邏輯的。

隨著V4中SAFU和Liquidity Gauge farm的推出,TrueFi的下一個目標是推出更多的鏈上治理功能並改進代幣經濟學和利率模型,以便更好地支持計劃於2021年底推出的信貸額度計劃。

單一借款人池、信貸監控和鏈上自動化都將在2022年推出,現在已經宣布了進一步的計劃。 TrueFi團隊將尋求通過第二層整合或引入新的治理機制,減少或取消投票、獎勵索取和抵押的挖礦費用,伴隨著協議過渡到穩定的收費結構,代幣排放量將逐漸減少。

TrueFi的主要功能將在2022年底前實現,逐步去中心化將在最後一次代幣解鎖之後,隨著完整的自動信用模型的發布後而進入最後階段。等行政權力下放給社區之後,TrueFi團隊成員將繼續作為平台的社區成員參與。該協議雖然在過去存在各種各樣問題(例如代碼審計和合規障礙)並經歷過延遲,但TrueFi已成功地履行了其對以前所有路線圖目標的承諾。

挑戰

雖然TrueFi的信用模式聽起來前景良好而且有可能改變DeFi的遊戲規則,但其將面臨的最大挑戰是建立一個能進行鏈下信用評估、鏈上數據整合和法律程序的強大的社區。

為避免過度依賴中心化的傳統基礎設施,TrueFi將會需要一個由負責任、有能力的信用評估員、開發人員及法律專家所組成的強大社區,而且要以足夠分散的方式組織起這個社區。它還必須建立一個穩定的收費結構用於支持活躍的社區。一旦協議的產品成熟到足以進行去中心化操作,就能最大限度地減少搭便車的現象。

一個強大的、負責任的、有能力的社區始終是DeFi的支柱。代幣市值小會帶來價格波動,所以TrueFi通過TRUstaking進行的違約保護目前非常不穩定。這意味著,目前該協議最強大的基礎安全實際上來自TrueFi團隊的KYC/AML程序和法律實施力度。

因此,基於TRU價格波動性下降的事實,TrueFi很可能要繼續依靠法務執行實體來執行貸款合同,之後其信用模型才能準確地納入不確定性風險。

否則一旦TrueFi團隊將法律權力移交給社區,會導致社區無力協調採取有效的法律行動。發生嚴重違約時,個人的風險偏好很容易壓倒集體利益,導致承諾較少的社區成員迅速放棄協議。如果缺少強有力的實體來代表DAO並啟動法律程序,這種情況就會更為嚴重。只要APY仍然還有吸引力,退出成本仍然還是很低,散戶staker和LP們自然更願意選擇被動地搭便車。

理想的情況下,TrueFi的最終信貸模型應該能夠通過提供準確的信貸預測來計算每個借款人、貸款池及其參與者的穩定風險回報率,從而最大限度地減少對法律程序的需求。

實現這個模板需要足夠強大的統計能力,以此提供足夠的誤差容忍度、產生一個新的激勵平衡,支撐基於信貸模型所提供的透明度。由於信息在區塊鍊網絡上的傳播速度較快,TrueFi的信貸模型將必須通過整合鏈上和鏈下的數據來提供準確的實時信貸更新,如不重度依賴目前的集中式信貸數據庫,這種自動化可能是極難實現的。

結論

TrueFi旨在通過創建一個整合鏈上和鏈下數據的自動化信用評級模型,解決DeFi中無抵押貸款的信用問題。

TrueFi自2020年底推出以來成功實現了穩定的增長,還吸引了a16z和Alameda Research等高知名度的投資者。它從2018年和2021年的代幣銷售中共籌集了約4400萬美元的公共和風險投資資金,並且向經過驗證的客戶借出了超過5億美元的穩定幣。

雖然TrueFi的自動信貸模式仍處於早期階段,但該協議已經在其論壇和discord服務器上建立了一個活躍的社區,同時迅速擴大其貸款池和客戶群,其自成立以來的違約率為零。

CeFi和DeFi之間的差距才開始縮小。我們可能需要很長時間才能發現TrueFi的信貸模式是否能在新興的DeFi經濟中真正取得成功,能否在佔領足夠的市場份額的同時贏得DeFi社區的足夠信任。但TrueFi的努力可能會催生新的激勵結構,它可以更好地適應CeFi和DeFi之間的多種“硬”問題。

最後要說的是,在日益增長的全球監管壓力下,TrueFi的治理和信貸模式通過其半去中心化的理念很可能成為新興的”CeDeFi “範式的一部分。

展開全文打開碳鏈價值APP 查看更多精彩資訊