原文標題:《借貸新勢力崛起:新公鏈VS 以太坊》

撰文:許瀟鵬,Mint Ventures 研究員

本篇研報屬於Mint Ventures 的#賽道掃描系列,相對於針對單獨項目進行全方位分析的#深度研報系列,#賽道掃描系列文章的重點在於關注賽道的發展趨勢,以及從中找到具有代表性的項目進行橫向對比,以此來把握加密商業中各賽道的動態和有潛力的項目。

關注借貸賽道

關於#賽道掃描

本期#賽道掃描關注借貸賽道,尤其是新公鏈陣營與以太坊陣營借貸項目的發展和博弈趨勢。

借貸項目是DeFi 領域歷史最悠久最重要的板塊之一,其中走出了大量的白馬級項目,比如 Aave、Compound、MakerDAO。早期的龍頭借貸項目大都誕生於以太坊,但是近半年間隨著各類新公鏈的快速發展,不少部署於新公鏈以及多鏈的借貸項目大量湧現。

除了部署公鏈的分化,借貸項目的業務類型也從基礎借貸、穩定幣借貸中演化出有定向場景的槓桿挖礦借貸等新型業務。除此以外,主要面向機構級客戶的信用借貸、基於現有借貸協議衍生出來的風險分級協議、利率衍生品也在逐漸成長。

目前雖然很多藉貸項目已經擁有了比較成熟的商業模式和充沛的現金流收入,但這個行業仍然有巨大的創新空間,依舊有可能誕生如Aave 這樣的新巨頭。也正是因為如此,借貸項目仍然是DeFi 創業團隊的重點方向之一。

在掃描了近2 個月內新誕生的項目後,我們挑選了4 個比較有代表性的借貸項目來進行重點分析,它們或是業務爆發迅速,或是有獨到的機制創新,通過這篇研報,我們嘗試回答以下問題:

- 這些項目的實際業務情況如何?

- 它們有哪些產品定位、機製或代幣設計上的創新?

- 對於那些增長迅猛的項目來說,其增長來源是什麼,其可持續性如何?

借貸生意的賽道價值

與交易平台一樣,借貸項目也是加密世界的基礎流動性層,其在加密世界中扮演著銀行的角色,其本質是協調多方的資金供需,將流動性進行跨期匹配。這個賽道的業務天花板將會隨著加密商業規模的擴張而同步擴張。

另一方面來說,資金匹配的需求是長期的,這個賽道的永續性毋庸置疑。雖然目前加密借貸的資金需求主要來自於為投資加槓桿、套利和短期的資金周轉,但隨著合規的進步,傳統世界和加密金融之間的通道終將打開,將現實領域的抵押物(如不動產、企業債權)引入借貸平台,通過穩定幣的方式為非加密玩家發放貸款都是正在逐漸發生的事,這些將為行業帶來更大的發展空間。

無論作為這個行業的創業者、投資者還是普通用戶,加密借貸的賽道目前遠遠不是最終形態,仍有大量的新產品和豐富的投資機會值得我們期待。

截至2021 年9 月16 日,DeFi 的總TVL 已經創出5 月以來的新高,來到1800 億美金。其中藉貸的TVL 佔比雖然有所下降,但仍然佔據大頭,其TVL 約為500 億美金。

TVL 前15 名的借貸協議(未包含Makerdao、Liquity),數據來源:DeFiLlama

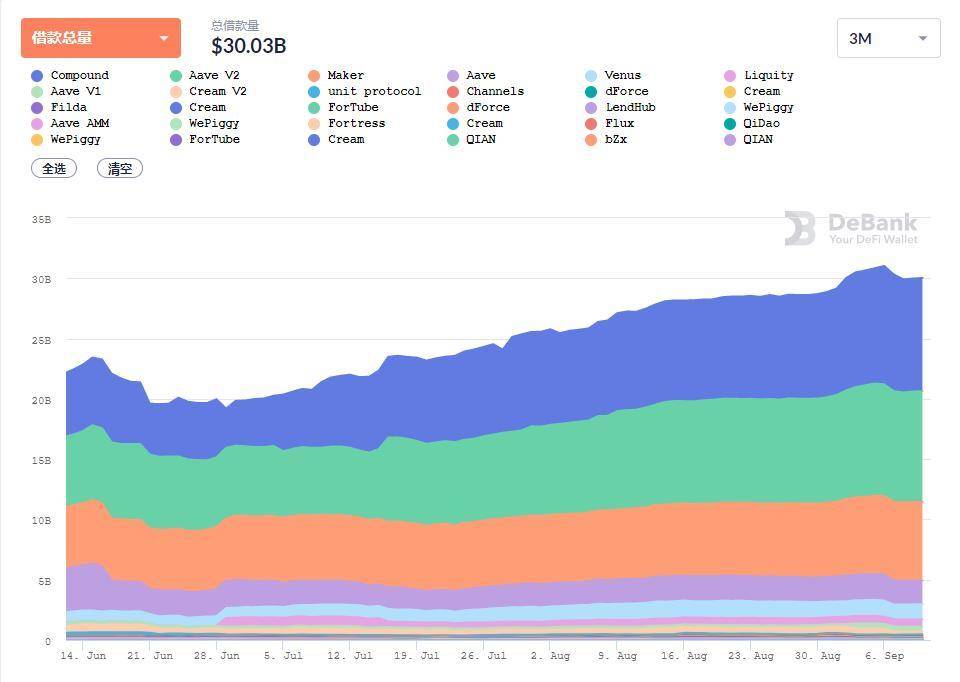

就未償借款來說,目前所有借貸協議的未償借款金額約為300 億美金。

借貸協議的借款總量,數據來源:Debank

借貸協議的借款總量,數據來源:Debank

從業務量來說,老牌項目Aave、Compound 和MakerDAO 依舊牢牢佔據著前三的位置,其TVL 占到了整個借貸市場的70% 以上。

然而,新興借貸項目的崛起速度也非常驚人,其中進入TVL 前十的項目包括 Terra 上的Anchor (31.2 億美金)、雪崩協議上的 BENQI (12.3 億美金)、BSC 上的Qubit (4 億美金),與發家於以太坊的借貸三巨頭不同,這些快速成長的借貸生力軍全部來自於以太坊的競爭對手,也就是當下最熱門的敘事——新公鏈。

更讓人吃驚的是,這其中除了Anchor 的上線時間較早(今年3 月)之外,另外兩個項目的正式上線時間僅僅一個月不到。

而在藉貸的業務類型上,無論是項目的數量還是資金量,都是基礎借貸類的項目佔比更高,其次是槓桿挖礦的借貸類項目,其他比較新的如風險分級利率產品等的業務量目前都比較小。

本篇研報將重點關注近1-2 個月新誕生且業務增長迅猛(TVL 已進入借貸類前15 名)的借貸項目,以及在機制有上諸多創新組合的項目 Euler。

具體包括:

以下進入各項目的具體梳理和分析。

在梳理和分析部分,筆者將對4 個項目的產品定位、項目特點、業務情況、通證模型和風險控制,進行呈現和分析,以求盡可能整體地剖析這四個新興借貸項目。

基礎借貸平台Qubit

項目情況

產品上線時間:2021 年8 月24 日

Qubit 是一個去中心化的貨幣市場,採用了主流的借貸資金池模式。 Qubit 的開發和運營團隊是Pancakebunny 背後的團隊——Mound,其首先部署於BSC 上,後續有多鏈拓展的計劃。

項目特點

Qubit 相對於其他基礎借貸類項目的主要特點有:

- 其代幣QBT 在鎖倉後可以提升存款用戶的收益率,稱為「Boost」功能

- Qubit 屬於Mound 的產品矩陣的一部分,Mound 旗下的產品有很強的組合性

- Qubit 不支持閃電貸功能

業務情況

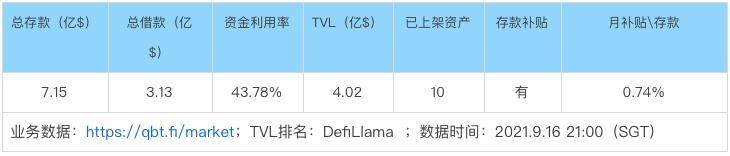

業務數據

Qubit 的核心業務數據如下:

我們可以發現,Qubit 的項目雖然上線不到一個月,目前已經擁有了可觀的存款量,資金利用率也比較高。這跟Bunny 此前積累了大量的BSC 用戶,以及項目的代幣補貼金額較高有關,目前QBT 單日的補貼金額在19 萬美金左右。

產品UIUX

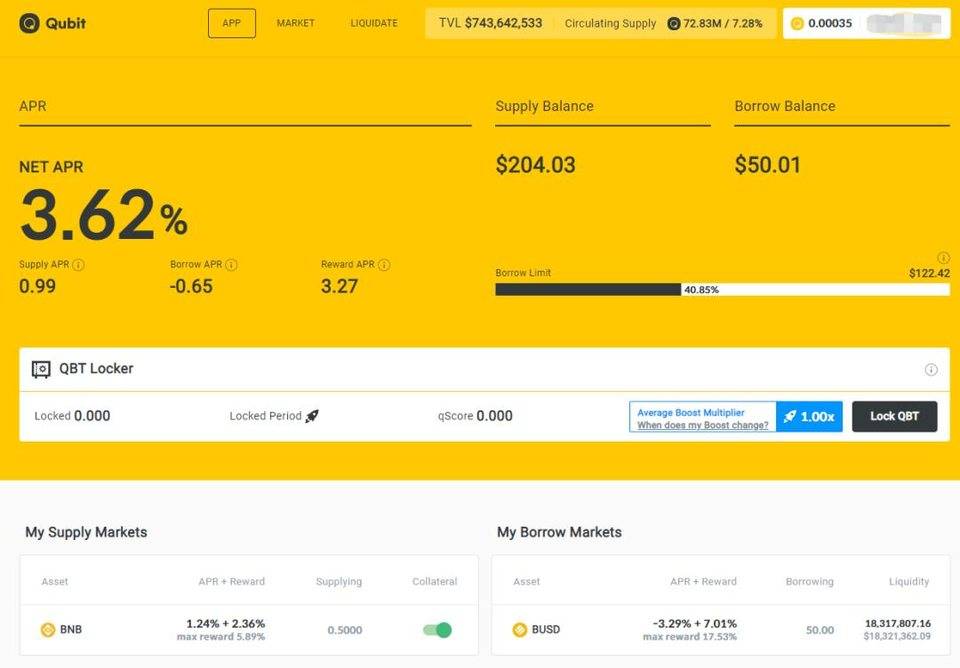

Qubit 的產品UI 風格簡潔清晰,交互流暢,關鍵數據的展示合理且詳盡,整體使用體驗較好。

Qubit 產品主界面,https://qbt.fi/app

Qubit 產品主界面,https://qbt.fi/app

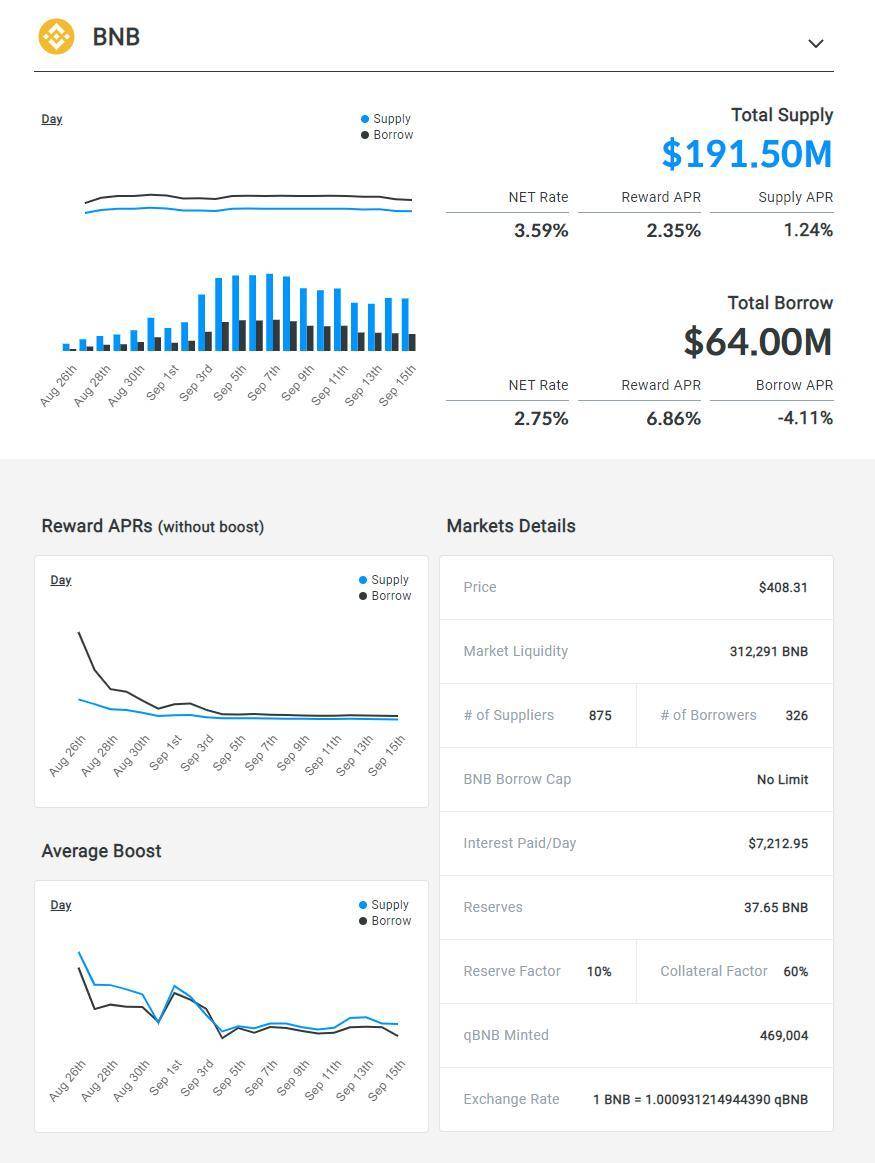

而且Qubit 具體資產的當前業務數據和風險參數都很詳盡,並作了圖形化處理,還有一些歷史數據可查,這點值得肯定。

Qubit 的具體資產數據,https://qbt.fi/market/BNB

Qubit 的具體資產數據,https://qbt.fi/market/BNB

通證模型

總量與供給

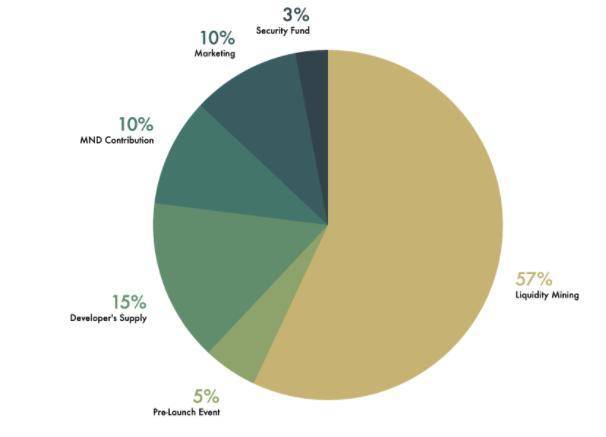

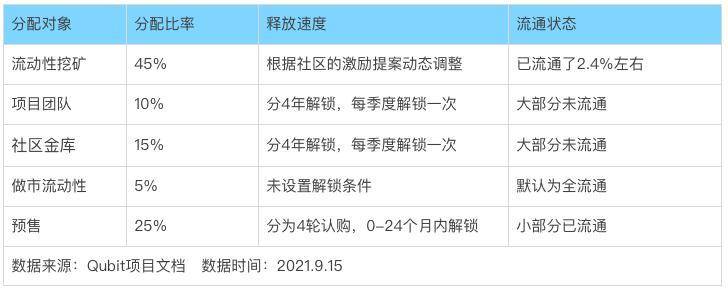

QBT 總量10 億枚,其中57% 用於流動性挖礦獎勵,剩餘43% 都由團隊掌控,其具體分配比率如下:

QBT 分配比率,來源:Qubit 項目文檔

QBT 分配比率,來源:Qubit 項目文檔

而總量10 億的QBT 將在一年內分發完畢,所以QBT 未來的12 個月均面臨著非常大的通脹壓力,其具體代幣解鎖節奏如下:

在筆者看來,Qubit 代幣的供給和釋放機制存在2 個核心問題:

- 團隊控制部分的佔比較高,且大部分沒有設置嚴格的代幣解鎖條件,團隊利益與項目的長期綁定不足

- 流動性挖礦部分的代幣釋放過快,導致一年後項目可能缺少足夠的補貼預算,不利於項目的長期發展

代幣價值捕獲

核心功能:收益加速

截至到目前,QBT 的主要功能是在鎖倉後獲得qScore,通過qScore,存款用戶可以加速自己的存款收益(來自QBT 存款補貼的增加)。

該機制與Curve 的Locker 機制類似,Curve 的Locker 功能和經濟模型鞏固了其原有的競爭優勢,增加了流動性提供者和投資者的轉換成本,是相當亮眼的設計。然而,當該機制應用於借貸協議上,是否還會有很好的效果?筆者對此保持懷疑態度。

首先,Curve 的代幣CRV 之所以有人願意買入後長期鎖倉,是由Curve 在穩定資產業務鏈的強勢地位,以及多個參與方對Curve 治理權的競逐所造成的。因為治理權在Curve 平台意味著兩樣核心資源:流動性的指揮棒和收益的加速器。

由於穩定對價資產的發行方(穩定幣、stETH 等質押憑證以及renBTC 等BTC 跨鏈資產,都屬於穩定對價資產)對其運營資產的穩定性和交易深度有著極大的要求,所以選擇Curve 來上架資產和吸引做市流動性是非常剛性的需求,這就造就了Curve 相對於資產運營方的強勢地位,這是由於其Top1 穩定資產兌換平台的業務定位決定的。

PS:關於Curve,可以閱讀我們的深度研報:

《Uni V3 進擊下的CRV:深度解析Curve 業務模式、競爭現狀和當下估值》

而在資產的借貸場景拓展上,資產運營方的需求遠沒有那麼強,這也就導致Qubit 治理權的需求者少了很大一塊,整體鎖倉意願很難達到Curve 這樣的水平。

QBT 除了收益加速功能之外,目前並沒有別的功能場景,Qubit 平台的借貸息差收入也沒有QBT 的回購或分紅機制。

整體來看,QBT 代幣目前對於平台整體的經濟價值捕獲較弱。

風險控制

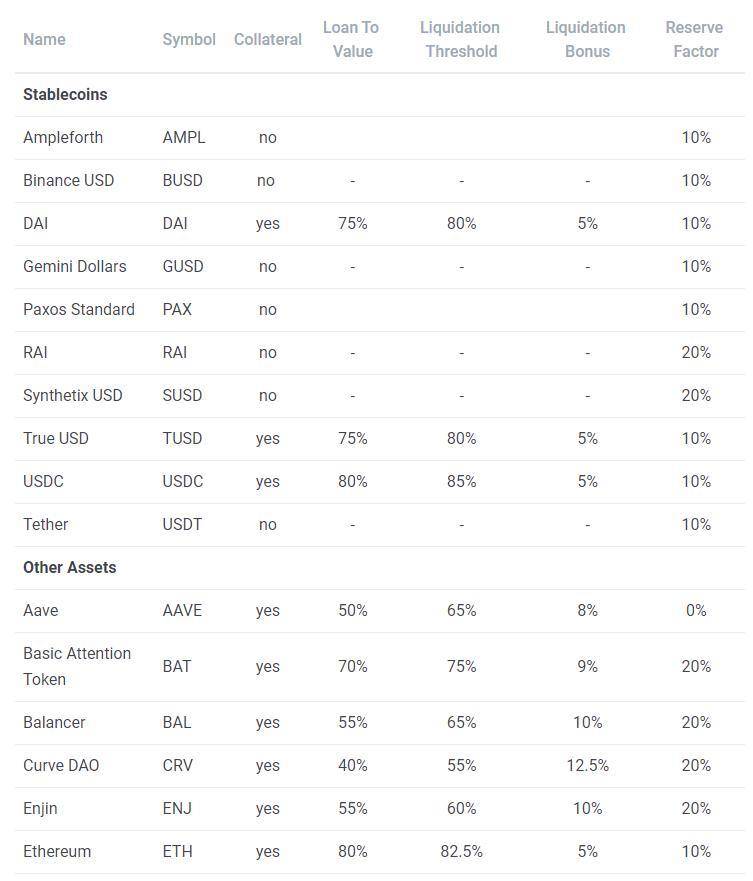

Qubit 在風險控制上沒有太特別的設計,基本採用了與主流借貸協議Aave 類似的方式,每個可抵押資產都有LTV (Loan-to-Value,借款比率)和清算線(Liquidation Threshold)兩個主要參數,前者決定了固定價值的抵押物可以藉出資金的上限比率,後者決定了當負債/ 抵押物來到多少比率時,就會開啟清算窗口。

不過目前Qubit 所有資產的借款比率和清算線是一致的,而非Aave 那樣採用清算線高於借款比率的方式。

Aave 平台資產的LTV 和清算線參數,來源:Aave 文檔

Aave 平台資產的LTV 和清算線參數,來源:Aave 文檔

Qubit 的LTV 和清算線參數(數據未更新),來源:Qubit 文檔

Qubit 的LTV 和清算線參數(數據未更新),來源:Qubit 文檔

目前Qubit 上的大部分資產的借貸率均為60%,較初期的50% 略有調高。這在降低了風險的同時,某種程度上也降低了質押者的資本利用效率,尤其是所有穩定幣資產的抵押率也只有60%。整體參數還有較大的優化空間。

在合約安全方面,Qubit 在8 月上線前只拿到了Peckshield 一家的審計報告,略顯單薄,而預言機採用的是Chainlink。

總結

Qubit 上線以來的存款總量和TVL 增速一度非常快,產品的數據看板功能完備,產品交互順暢,界面也比較美觀,但總體上創新點並不多。隨著幣價的持續下跌和補貼被資金攤薄,目前該項目TVL 的回落也非常明顯。值得注意的是,相較於其他借貸項目的代幣以捕獲協議的現金流為核心的價值來源,Qubit 的代幣目前沒有與項目的利潤掛鉤,唯一的功能就是通過鎖倉提升存款的代幣補貼,這也造成了項目代幣的內在價值疲軟,而代幣的高通脹則進一步加劇了代幣的拋壓。

無許可藉貸平台Euler

項目情況

產品上線時間:未上線

Euler 是由牛津大學研究員Michael Bentley 創立的在以太坊上開發的無許可藉貸協議,開發公司為Euler XYZ。 Euler XYZ 在2020 年贏得了Encode Club 的「Spark」高校黑客馬拉松,隨後獲得了Lemniscap 領投的80 萬美元種子輪,其他參投的基金還有LAUNCHub Ventures、CMT Digital、Difference Ventures、Block0 和Cluster,以及影響巨大的Coinbase 天使投資人Luke Youngblood 等。在2021 年8 月25 日,該項目宣布獲得了由Paradigm 領投的800 萬美金的新一輪投資,其他投資方包括Lemniscap 以及個人投資者Anthony Sassano (The Daily Gwei)、Bankless 創始人Ryan Sean Adams 和David Hoffman、Synthetix 創始人Kain Warwick、Hasu (Uncommon Core 播客)。

項目特點

針對現有借貸項目的諸多不足,Euler 進行相當豐富的產品機制創新,由於篇幅所限,僅對關鍵的部分進行介紹:

無許可上市機制:為長尾資產提供借貸平台

相對於目前主流借貸平台採用的許可製,Euler 平台的資產引入無需許可,只要該資產在 Uniswap V3 上有WETH 交易對即可。當然,為了保護用戶免受流動性過低,以及長尾資產波動劇烈的風險,Euler 根據資產的風險將資產分為三種類別:

- 隔離層資產:用戶可以存入也可以藉出資產,但不能將隔離層的資產用作抵押品,另外,如果要藉用不同的隔離層資產,用戶需要在Euler 上使用不同的賬戶來隔離不同資產之間的風險。

- 跨層資產:可用於普通借貸,也不能用作抵押品,不過可以用一個賬戶借入多個跨層資產。

- 抵押層資產:這一層的資產與大部分主流借貸平台的資產使用情況類似,可用於普通借貸、交叉借入,也可用作抵押品。交叉借入指用戶在一個賬戶中抵押資產來借入多個抵押層資產。

通過將不同風險等級的資產隔離,Euler 試圖一方面提高支持的資產類別,另一方面又保證高風險資產不影響到主流資產的安全。

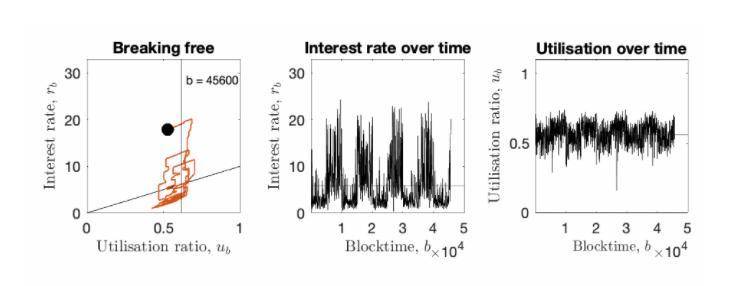

採用動態利率模型:提高利率定價的敏感度和準確性

該模型類似於Delphi Digital 為Terra 生態的借貸協議Mars Protocol 設計的「動態利率模型」,一方面提高利率定價的敏感度和準確性,同時也能為存款人和協議本身獲取更高的利息收入。

Euler 協議中對於資金利用率和借貸利率相互之間影響的模擬,來源:euler blog

Euler 協議中對於資金利用率和借貸利率相互之間影響的模擬,來源:euler blog

簡單來說,該利率模型在Aave 這類主流借貸協議的基礎上做了調整,通過調整資金利用的公式,來讓利率更敏感地實時適配市場的真實資金供需狀況,而非現有主流利率模型的線性提高利率的方式。這樣可以防止出現借貸協議只能看著用戶用低成本在自己平台借款再存至其他平台獲取高額挖礦收益進行套利的情況,這會導致借款人沒有動力去提供借款,貸款人也不願盡快還款的狀況,最終導致借貸協議的流動性枯竭。而動態利率模型就致力於解決這類問題。

關於Euler 利率動態模型的情況,具體可詳見於參考資料裡的《Introducing Euler》。

清算機制的大量改進:清算門檻優化、抗MEV、內部多抵押池

1. 結合抵押率和借款率定制資產清算的門檻

與主流借貸協議一樣,Euler 要求用戶確保超額抵押,即資產價值大於負債價值,當負債價值超過抵押物的一定的比率時就會允許清算人對抵押人的資產進行清算還債。但在負債價值的計算上,Euler 還引入了借款率(borrow factor)的概念,每個借款人的清算門檻都是根據與他們藉入和用作抵押品的資產相關的特定風險狀況量身定制的,也就是說,當借款人的風險調整後的負債價值超過抵押品價值時,就可能會被清算。具體來說,相對於原有借貸機制來,Euler 的這套機制還增加了對負債物的多維風險評估,進一步提高了清算的安全邊際。

2. 抗MEV

目前主流借貸協議如Compound 主要採用的清算激勵模式為:清算人可以用固定百分比的折扣購買抵押人的資產。該機制下所有的清算人面對同一個清算機會,其潛在的盈利百分比是一致的,所以只能通過提高Gas 來爭奪清算機會,此處高昂的MEV 價值(Gas 成本)就成為了清算人的額外成本,也增加了系統的風險。另一方面,對於抵押人來說,固定的資產打折拍賣比率,也讓他們喪失了損失更低的清算罰金的機會。

針對這個問題,Euler 採取的方案是在清算中採用荷蘭式拍賣,這一方面可以緩解清算人的共同出價,也有可能為抵押人爭取到更低的資產清算損失。同時,Euler 還為抵押物的提供人提供了折扣加速機制,讓他有資格在清算人進行荷蘭拍之前就進行自我清算,降低抵押人的損失。以上兩個措施都是為了在清算中限制礦工攫取過高的MEV 費用,以提高系統在清算風暴中的整體安全性。

3. 使用內部多抵押穩定池清算

為了進一步降低清算人在清算中的交易成本,Euler 還借鑒了Liquity 協議首創的穩定池模式,並將其擴展成多抵押穩定池形式,使貸方通過提供流動性至每個貸款市場的穩定池來支持清算。

PS:關於Liquity 的詳細研報,可以閱讀我們的研報:《Liquity 穩定幣市場的後起之秀》 來了解更多。

穩定池中的流動性提供者通過存入eToken (Euler 協議的存款憑證,類似於Compound 的cToken)來賺取清算抵押品獎勵。當清算進行時,清算人直接使用來自穩定池的流動性來償還借款人的債務,並將獲得的清算抵押品份額按比例獎勵給穩定池,也就是說,貸方最終能夠在清算期間將其代幣被動兌換為清算抵押資產。

舉個例子來說:Euler 為藉出資產的USDT 提供了穩定池,願意參與穩定池的貸方,可以將自己USDT 的存款憑證eUSDT 存入穩定池,作為清算人的對手方,這樣清算人在拍得抵押資產後就將抵押資產以折扣價(扣除自己的收益後)置換給了穩定池的存幣用戶,相當於穩定池的用戶以折扣價購得了抵押物。

相較於Liquity 僅支持LUSD 穩定池,Euler 的多代幣穩定池具體會包含那些代幣類型還未披露,但相信仍然會是以穩定幣或主流幣為主。

採取這種機制的優勢是,協議認為藉款人達到清算門檻時,清算人可以使用內部流動性來源立即進行清算,而不需要從第三方交易平台兌換資產,這在很大程度上緩解了清算人的交易成本以及在市場劇烈波動時內部清算價與外部平台價不一致,以及交易滑點過高導致清算人損失或失敗的情況。

除此之外,Euler 不准備採用外部預言機,而是採用資產在Uni V3 上與WETH 的時間加權平均價(TWAP)來衡量資產與負債之間的比率。

業務情況

目前Euler 僅發布了其白皮書和項目文檔,產品尚未正式上線。

Euler 目前的產品頁面

Euler 目前的產品頁面

通證模型

在Euler 已發布的信息中,暫時沒有披露其治理代幣Euler 的總量、分配方式、解鎖時間等信息。但對其代幣的功能和場景做了初步勾勒。 Euler 將遵循Compound 的治理範式,其治理功能包括可以決定資產的層級、協議的重要參數以及治理本身的框架等等。除此之外,Euler 還有Vault 機制,可以通過staking 來保證協議的安全。

風險控制

由於產品尚未上線,項目資產的風險參數等信息尚未披露。在合約方面,Euler 官方已經披露的合約安全合作夥伴有三家,包括Certora、Halborn、Solidified 和ZK Labs (兩者合作出具報告),已經拿到了2 份合約的審計報告。由於Euler 有較多的創新機制引入,所以原生代碼量也較大,合約安全的問題是重中之重,團隊還是相當重視的。

其他

Euler 致力於成為藉貸領域的Uniswap,為更多的長尾資產提供借貸流動性和可組合性,且投資人的背景實力強大。協議針對目前借貸協議的不足引入了諸多創新機制,但由於協議尚未上線,這些創新在實踐層面的效果仍然有待觀察。目前項目上線仍然沒有清晰的時間表,不過中文社區的管理員Chris (知名加密KOL 區塊先生)表示9 月可能會披露更多的消息。

無許可藉貸平台/ 做空 Beta Finance

項目情況

產品上線時間:2021 年8 月17 日

Beta Finance 是由Alpha Finance 孵化的去中心化無許可藉貸平台,其特點是用戶可以自發建立貨幣資產池,專注於長尾資產市場,以及重點滿足資產做空的場景。

Beta Finance 在今年7 月獲得了戰略投資,投資方包括Spartan Group、ParaFi Capital、Multicoin Capital、DeFiance Capital 和Delphi Digital,總體來說投資方背景相當不錯。

項目特點

與目前主流借貸平台相比,Beta Finance 有以下幾個特點:

1. 無許可的貨幣市場

與Euler 一樣,Beta Finance 同樣注意到了主流資產之外的長尾借貸市場,並將其作為主要的目標市場。用戶可以自由地創建目前Beta Finance 還沒有的資產類別,以出借自己持有的加密資產,不過該功能暫時還未開放。

2. 提供便捷的資產做空體驗

通過Beta Finance,用戶可以通過借入來一鍵做空某樣資產。雖然用戶同樣可以在別的借貸平台借出資產做空,但是目前面臨兩個問題:

- 操作比較繁瑣,需要抵押資產、借出做空資產、去DEX 賣出做空,時間和合約費用成本都比較高

- 主流借貸平台只支持主流資產,可選擇的範圍很小,且主流資產的價格波動較小,做空的潛在收益空間不足

而Beta Finance 在這兩點上正好契合用戶需求。

首先其為做空者提供了一鍵式的做空交互界面,用戶可以快速選擇自己的做空抵押物以及做空對象,Beta 便會通過自己的貨幣市場自動借入對應空頭資產並在所選擇的DEX 賣出做空,然後將把賣出獲得的資產繼續計入抵押物以降低風險。在這個過程中,用戶無需與多個協議進行交互,因此省下了高額的Gas 費用,也避免了面對突發的市場機會時的手忙腳亂。

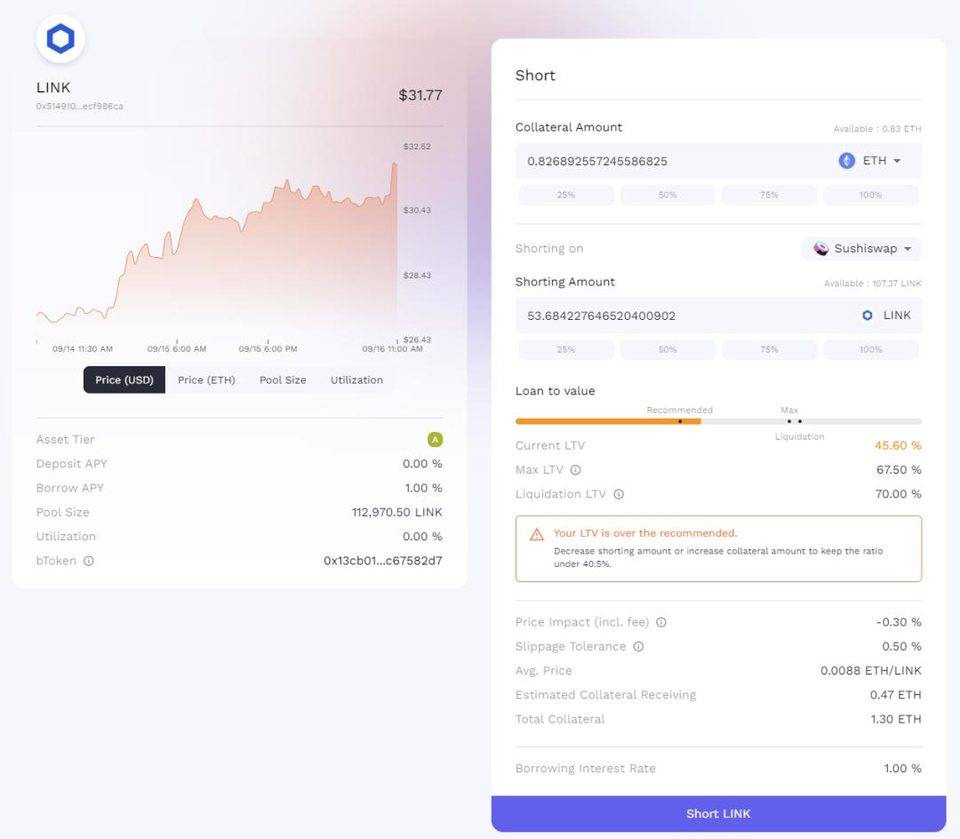

Beta finance 上Link 的做空界面

Beta finance 上Link 的做空界面

除了做空體驗的提升和成本的降低之外,Beta Finance 無許可的特性以及專注長尾資產的產品定位,也意味著在Beta Finance 上未來會有更豐富的非主流資產可供做空者選擇,而這些非主流資產往往存在著更為廣泛的做空或套保需求。

業務情況

目前Beta Finance 的核心業務數據如下:

我們看到,儘管產品上線時間較短,但項目的TVL 上升較快,一方面Alpha 為項目做了背書,另一方面,官方也公開表述後續會針對存借款和做空用戶進行空投,這也為項目帶來了大量的資金。不過目前Beta Finance 資金利用率偏低。

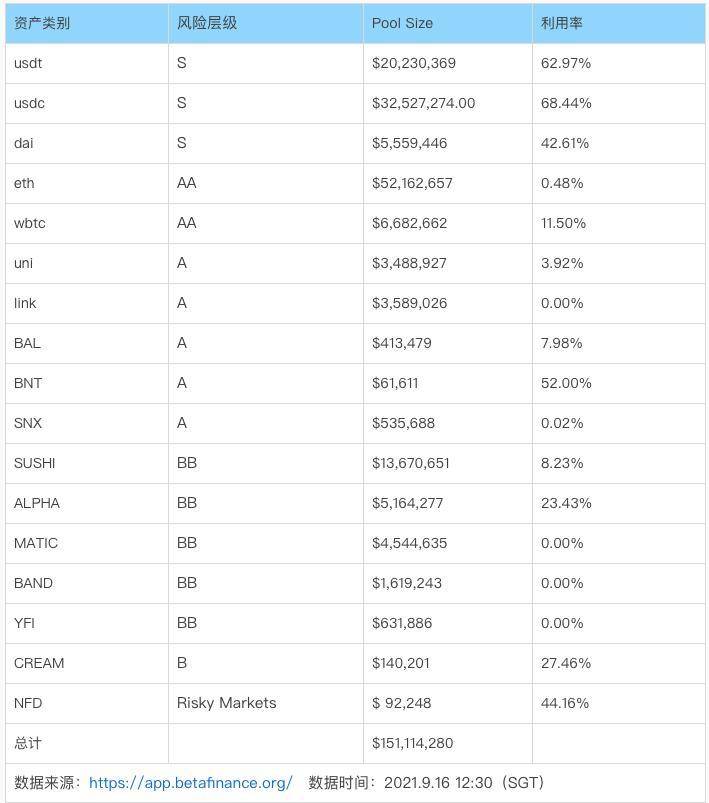

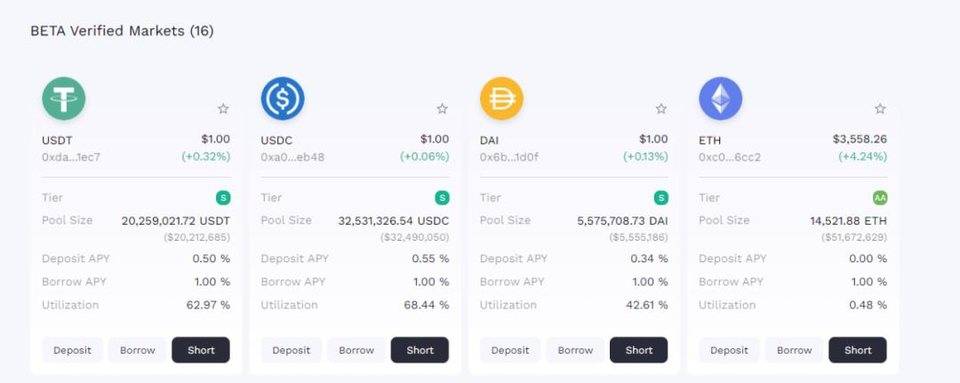

而在所有已上架的資產中,USDC 位居存款量和資金利用率的首位,如下圖:

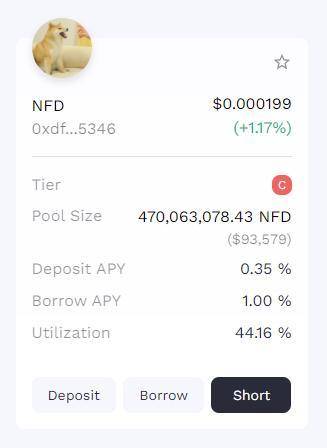

我們發現,由於Beta 處於啟動的第一階段,其中16 項資產都是由官方審核和評級的認證資產(Verified Markets),其中Risky Markets 的唯一一項資產是Feisty Doge NFT 的碎片化代幣NFD,NFD 是在NFT 碎片化協議Fractional 上將Feisty Doge NFT (狗狗幣原型NFT)分割後的ERC-20 所有權代幣,屬於典型的長尾資產,這也是未來Beta Finance 想要支持的主要資產類型。

NFD 的資產模塊

NFD 的資產模塊

產品UIUX

Beta Finance 的產品功能界面風格簡潔,佈局合理,交互的設計也符合用戶的直覺,容易上手。在各個業務功能頁面,數據的展示也相當詳盡,讓人放心。

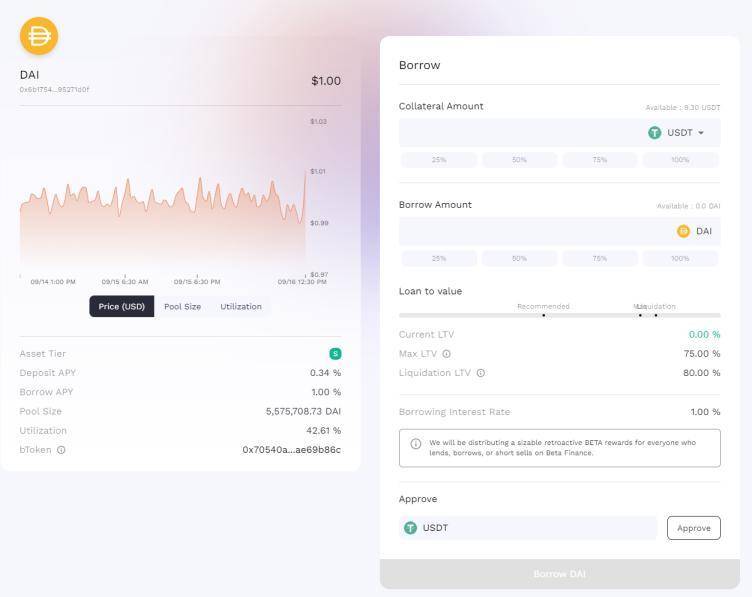

Beta Finance 的資產頁面

Beta Finance 的資產頁面

Beta Finance 的借款頁面

Beta Finance 的借款頁面

通證模型

目前項目尚未發幣,在官網網站上也沒有找到任何與代幣總量、分發方式相關的信息,對代幣的用途和場景也沒有描述。

預計詳細的通證模型需要等待代幣開始分發後才會披露。

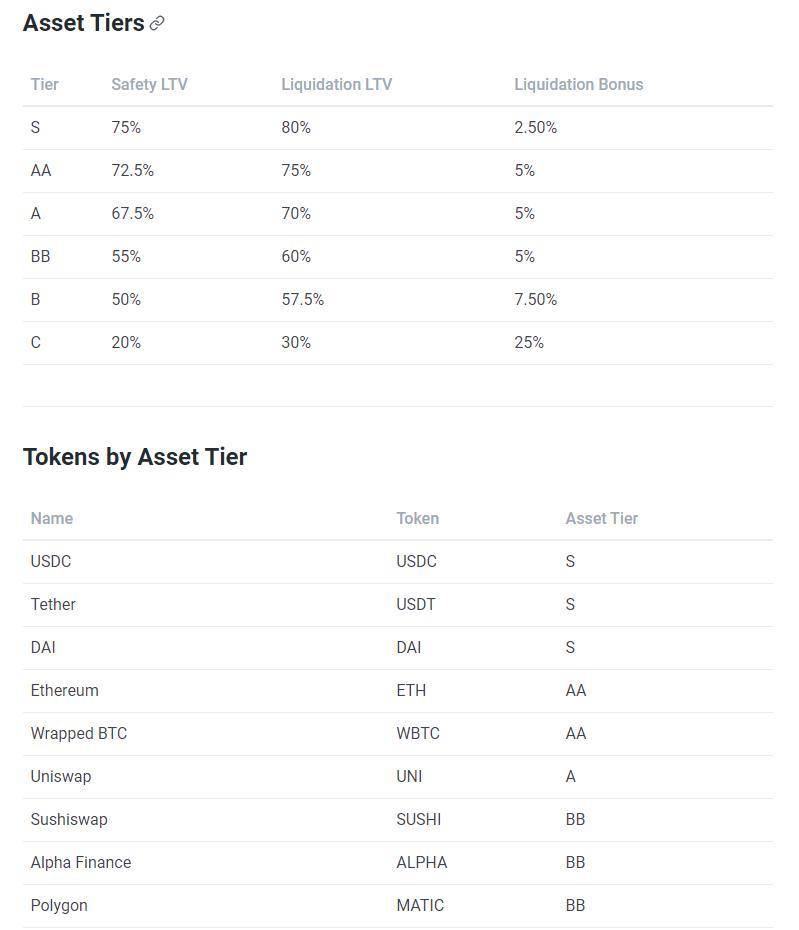

風險控制

Beta Finance 對於認證過的資產(Verified Markets)會進行分級,最高級為S 級(三種穩定幣),其次是ETH 和WBTC 為AA 級。不同等級的抵押物對應著不同的借貸率(LTV)和清算線參數,不過目前只支持ETH 和三種穩定幣作為抵押物。

Beta Finance 的認證資產級別以及對應的風險參數,來源:Beta Finance 文檔

Beta Finance 的認證資產級別以及對應的風險參數,來源:Beta Finance 文檔

值得一提的是,Beta Finance 還就認證資產的分級邏輯和模型進行了披露,評估的維度包括資產的智能合約、交易對手方以及資產的交易情況,非常細緻。

在智能合約方面,Beta Finance 已經獲得Peckshield 和OpenZeppelin 兩家審計機構的報告,並與Immunefi 合作開啟了Bug bounty 計劃。

整體來看,Beta Finance 在安全方面的準備還是比較完備的。

總結

Beta Finance 擁有準確的產品定位和業務場景,主打長尾資產的借貸和做空服務,與現有大型的借貸平台形成了鮮明的差異化。其產品理念簡明,長尾資產+一鍵做空的功能結合也有較大的市場成長空間。除此之外,Beta Finance 的投資人背景相當不錯。該項目雖然還未正式開始代幣分發,也沒有公佈通證模型,但值得長期關注。

基礎借貸平台BENQI

項目情況

產品上線時間:2021 年8 月19 日

BENQI 是Avalanche 上的第一個原生借貸協議,由Ascensive Assets 領投,Dragonfly Capital、Spartan Group、Ava Labs、GBV Capital 等機構參投。 BENQI 目前的產品與大部分主流借貸平台類似,採用了資金池的借貸模式,各項產品機制也都中規中矩,沒有太多創新之處。

項目特點

如上文所說,BENQI 本身在機制上並無太多創新之處,其TVL 的飆升一方面來自於先發優勢,另一方面來自於BENQI 和Avax 基金會聯合推出的300 萬美金的流動性挖礦補貼,除此之外,BENQI 本身還會給協議的用戶分發項目代幣QI 作為獎勵,其每月總補貼金額超過1000 萬美金。

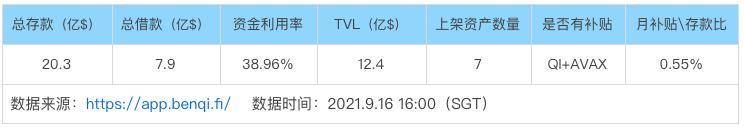

業務情況

BENQI 是雪崩協議生態裡體量最大的項目,根據DeFi Llama 的數據,其TVL 已經占到雪崩協議總TVL 的47%,稱其為雪崩生態的「半壁江山」毫不為過。

目前BENQI 的核心業務數據如下:

我們可以發現,BENQI 的總款量和資金利用率較高,很大程度上來自當下階段較高的代幣補貼。

產品用戶界面/用戶體驗

BENQI 的產品界面整體比較簡潔,中規中矩,相較於Qubit、Beta Finance,其展現的數據較少,仍有提升空間。

BENQI 的資產市場界面

BENQI 的資產市場界面

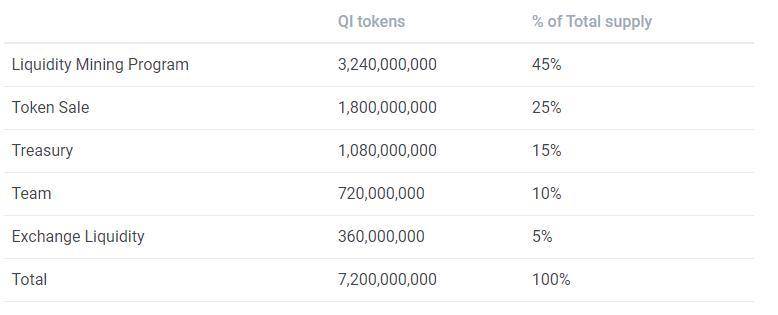

通證模型

總量和供給

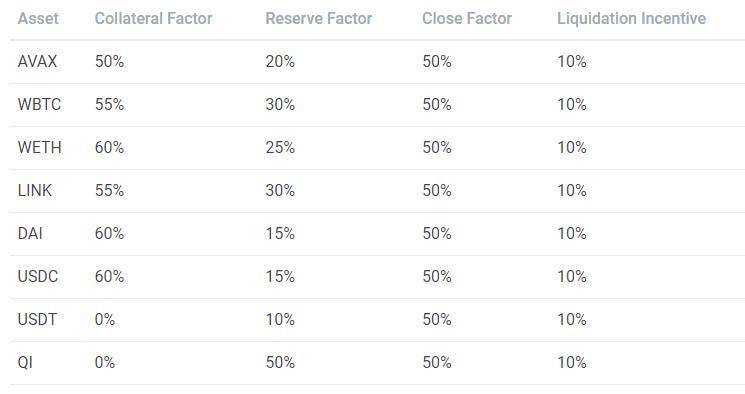

BENQI 的治理代幣QI 總量為72 億枚,其中45% 用於流動性挖礦,具體分配比率如下:

代幣分配速度如下:

代幣價值捕獲

QI 的主要用途是治理,可以對項目的重要參數、資產上線、激勵分配等進行提案和決議。目前暫時沒有回購銷毀代幣或分紅的設計。

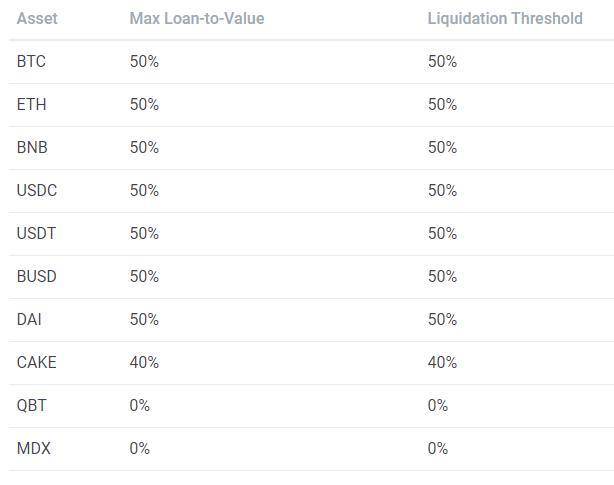

風險控制

在風險參數方面,BENQI 已上架資產的借貸率和清算線的參數是一致的,這一點有待加強。而在具體的借貸率上,各項已上架資產的抵押率都在60% 以下,風險程度不高。

BENQI 已上架資產的風險參數,來源:BENQI 文檔

BENQI 已上架資產的風險參數,來源:BENQI 文檔

值得一提的是,在今年7 月,BENQI 在產品正式上線以前就與Gauntlet 達成了合作,邀請它參與BENQI 的動態風險管理,具體包括減輕壞賬風險、校準激勵機制、提高資本效率等。 Gaunlet 是知名的鏈上風險模擬平台,目前已經與Aave、Compound、MakerDAO 等有深度合作。

智能合約方面,BENQI 僅拿到了Halborn 一家公司的合約審計報告(今年5 月取得),略顯單薄。

其他

BENQI 總體來說是一個中規中矩的借貸項目,雖然並無太多獨到的業務創新,但也沒有什麼槽點。其爆發式的增長主要受益於8 月以來雪崩協議生態的快速成長,以及雪崩協議基金會對項目的站台和大力支持。也正是因為如此,BENQI 作為雪崩生態的第一大借貸平台,後續的發展上限就是雪崩的整體生態規模。