原文標題:《通過黃金ETF 歷史判斷比特幣ETF 通過的影響》

撰文:Ben Lily

經過了 8 年與監管的博弈,很多基金經理認為今年市場有希望迎來第一支可交易的美國比特幣ETF。我們可以從 8 月份美國證監會主席 Gensler在Aspen論壇上發言看到一些明顯信號(https://www.sec.gov/news/public-statement/gensler-aspen-security-forum-2021-08-03),他明確表示“我非常希望我的同事去審查基於 CME 比特幣期貨的ETF”,他給了華爾街一個明顯的信號,首先他希望有一個比特幣 ETF,其次是一個基於期貨的 ETF,而不是現貨ETF。不管這是不是一個最正確的選擇,就當下而言,已經看到監管的一個很大進步。市場對這次比特幣ETF 信心空前高漲,多個信源表示,很多 SEC 的個人也在購買比特幣,期待ETF 的到來。

(美國證監會主席Gensler 發言)

那麼,這到底是個buy the rumor, sell the news的機會,還是市場可能會呈現拋物線亦或大幅震盪?我們以黃金ETF 通過的歷史來作為研究樣本。

黃金ETF

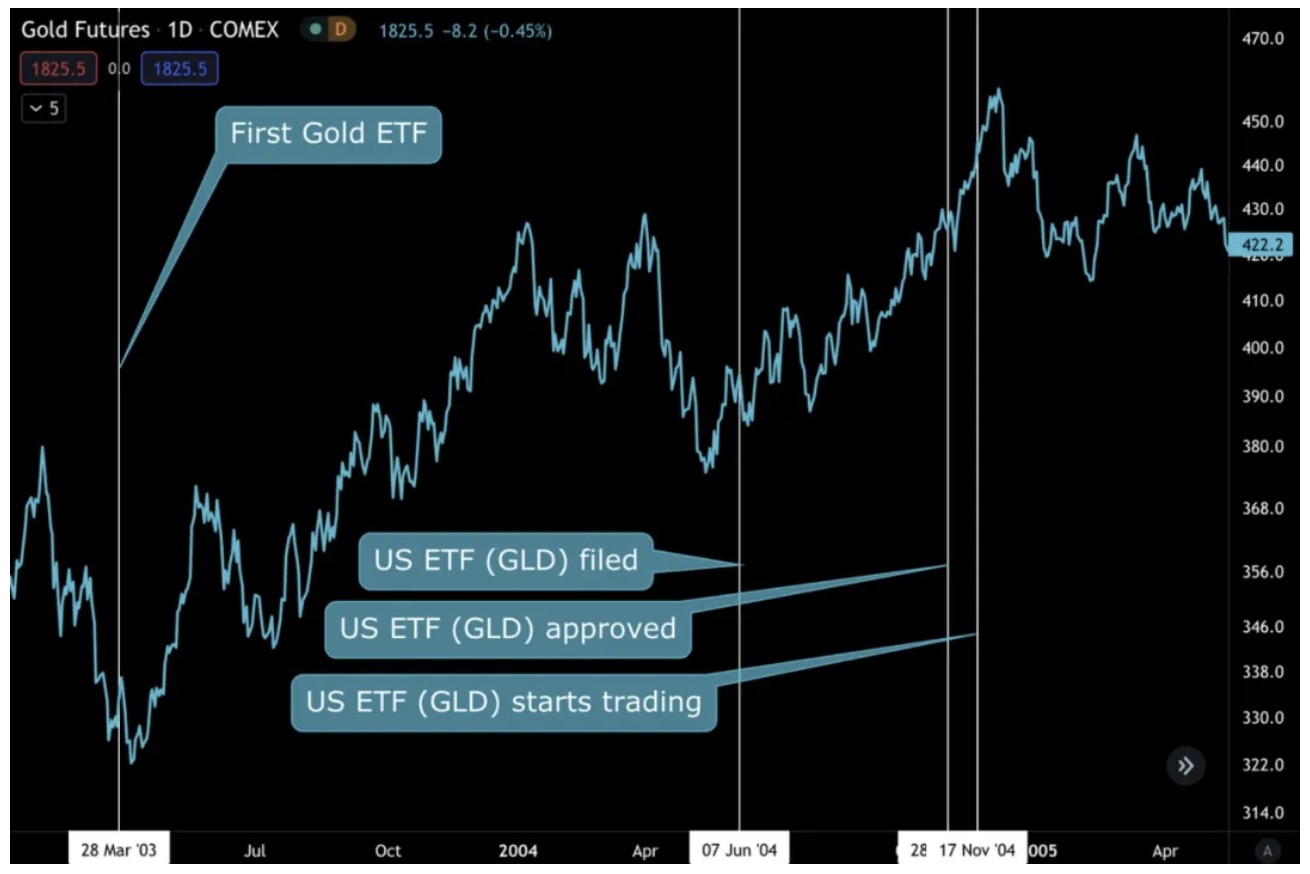

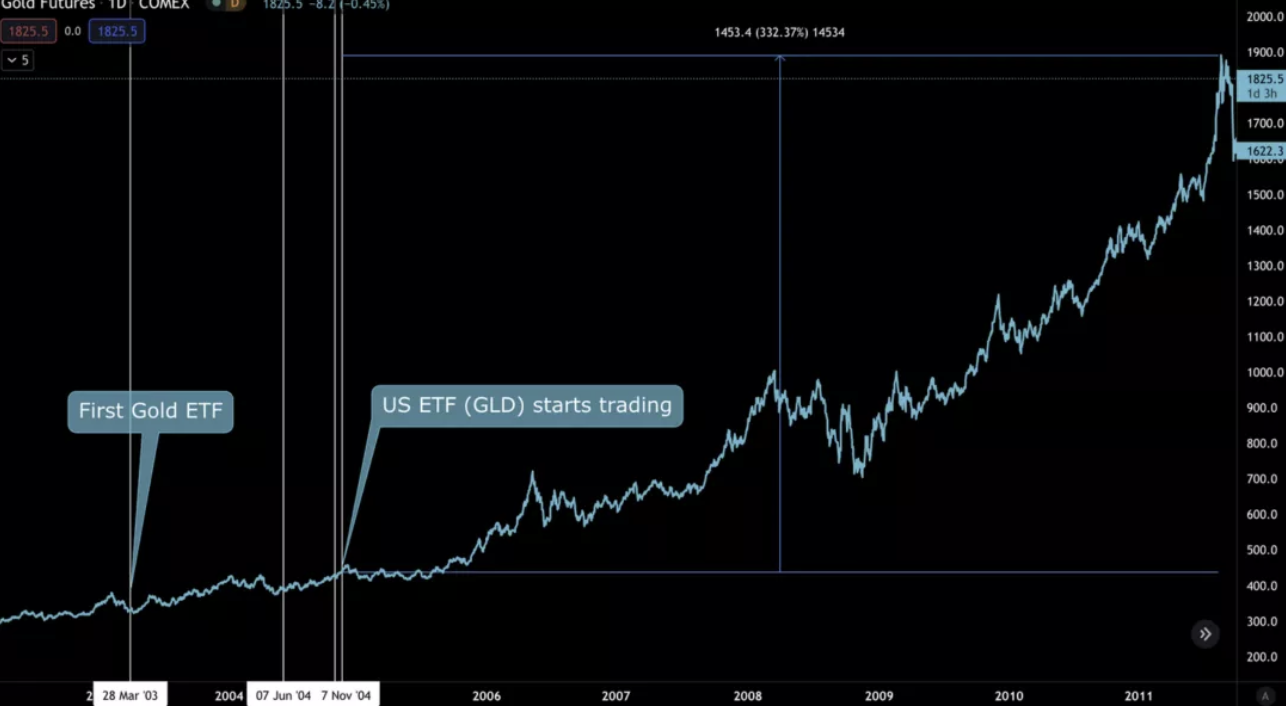

下圖顯示了黃金ETF 的歷史。 2003 年,澳大利亞開設了世界上第一隻ETF,之後美國的第一個黃金ETF GLD 於2004 年10 月下旬被SEC 批准,在2004 年11 月開始交易。

( 2003 年澳大利亞開設首個黃金ETF )

以下是黃金歷史價格圖表,我們之所以討論黃金ETF 歷史走勢,是想看到比特幣是否會走出類似行情。

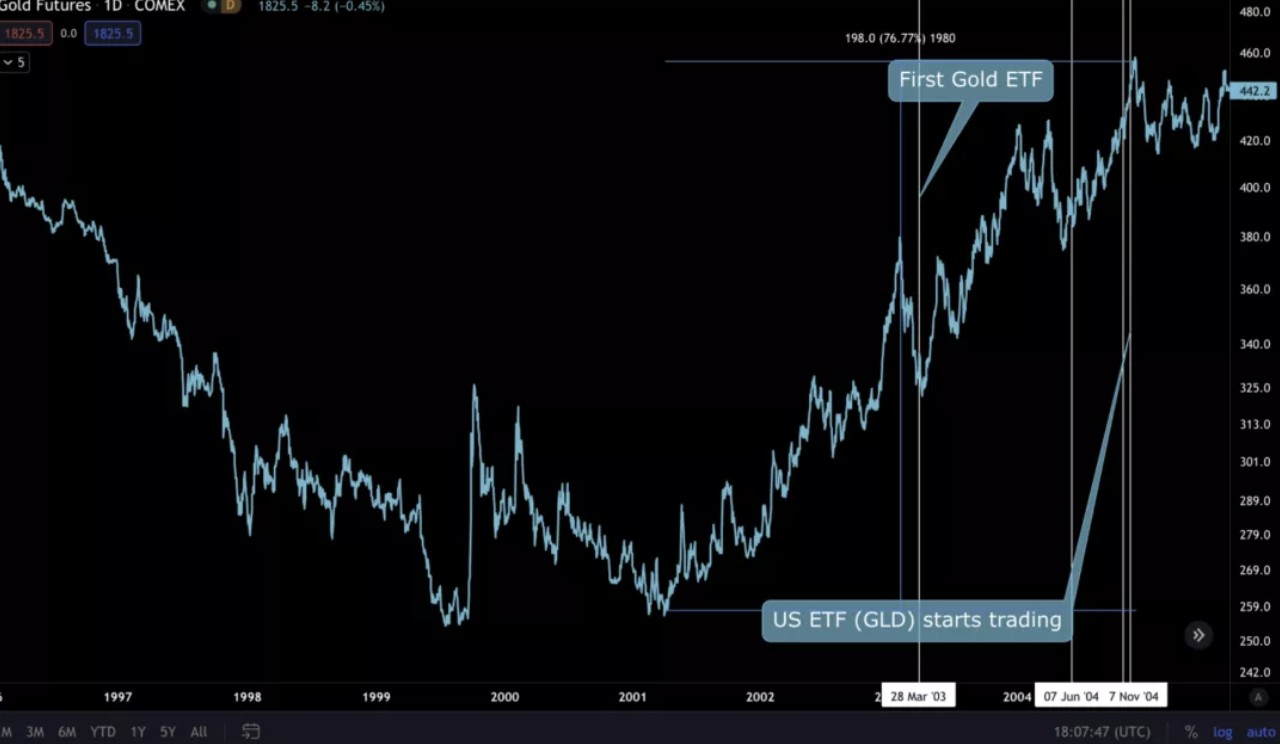

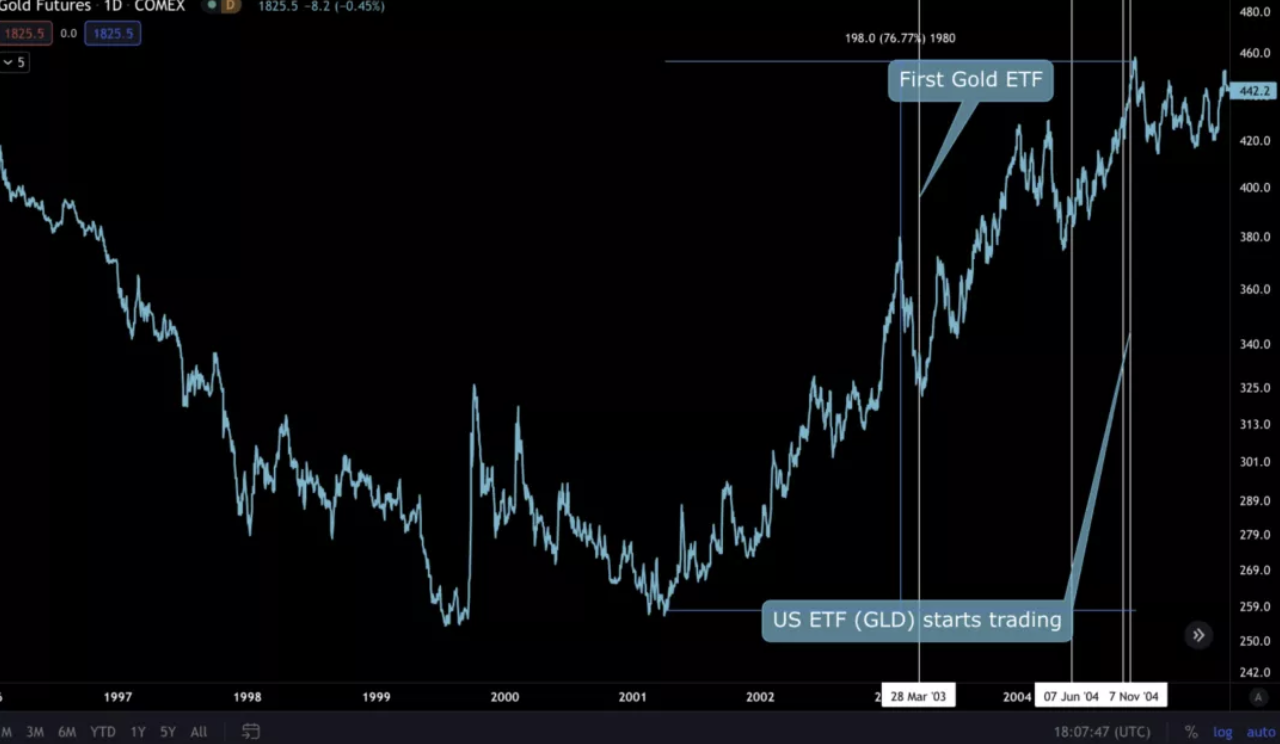

當我們放大當時的K 線會有更明顯的發現:在ETF 批准之前,從2001 年的低點到2014 年年末通過,黃金價格增長了76%。

( K 線顯示從 2001 年低點到ETF 通過,黃金價格漲 76% )

( K 線顯示從 2001 年低點到ETF 通過,黃金價格漲 76% )

( K 線顯示從 2001 年低點到ETF 通過,黃金價格漲 76% )

這或許給了我們在美國批准ETF 前買入的參考,但之後市場怎麼樣?是否需要sell the news?

通過下面K 線,我們看到ETF 通過後的下一個月,市場立馬下跌9%,之後市場進入橫盤震盪,ETF 的效應開始顯現。

(黃金ETF 通過後一個月,市場下跌9% )

由於更多的交易者更容易獲得貴金屬,這也意味著新的交易參與者可以通過ETF 獲得黃金敞口,而無需保管金屬、聘請審計師、將其存放在銀行等,是不是聽起來很熟悉?隨著新交易者在公開市場上購買這種資產更加容易,之後發生的事情就順理成章了。

這幾年時間,黃金走出了瘋狂牛市,由於ETF 的通過使得更多資金進入了這個市場。在接下來的幾年裡,黃金從420-440 美元區間漲至1900 美元,從ETF 開始交易時計算漲了330%。

(黃金ETF 通過後,黃金幾年間走出瘋狂牛市)

比特幣ETF

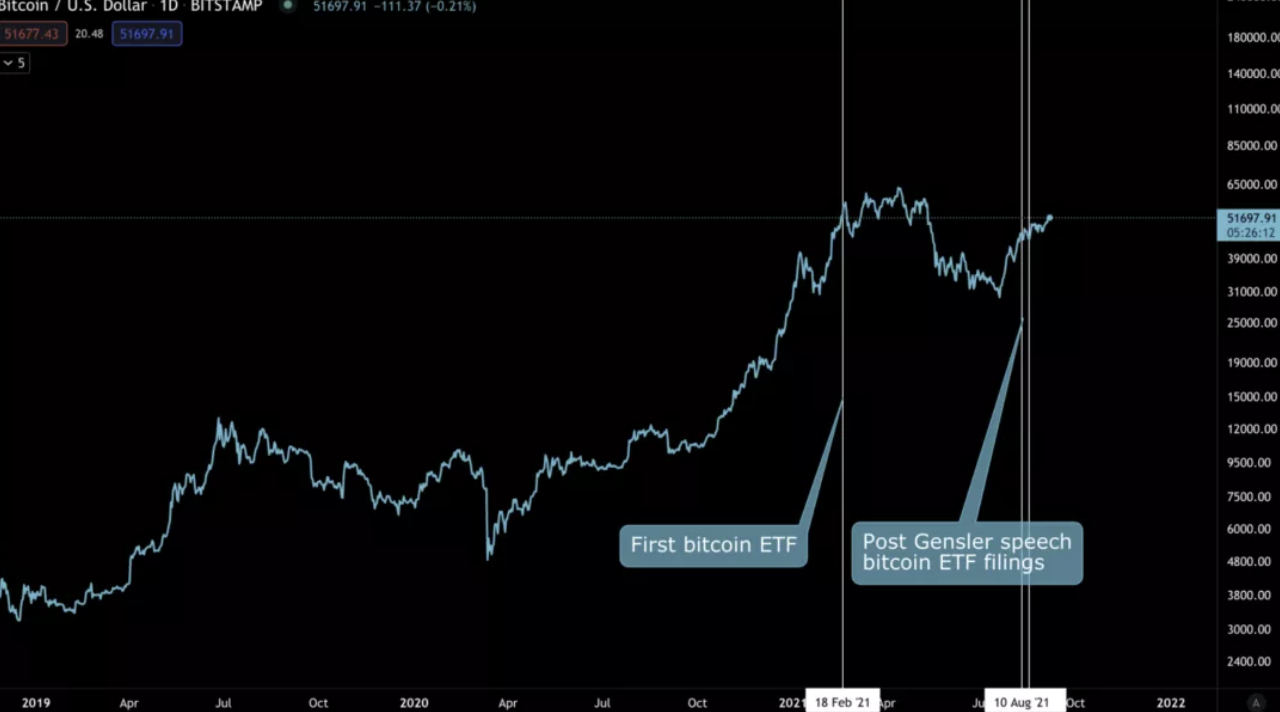

現在我們回看比特幣的歷史,2021年2月,世界第一個比特幣ETF 在加拿大通過,在8 月我們看到了美國SEC 主席關於比特幣ETF 的友好講話。

( 2021 年2 月加拿大通過世界第一個比特幣ETF )

一般ETF 從遞交到通過平均時間是221 天,最長不會超過240 天,所以我們認為美國第一支ETF 有可能在2022 年3 月或4 月通過,雖然很多人認為今年的聖誕節前就能看到通過,但根據歷史,可能今年還不能夠最終通過。

小結

可以比較穩妥地講市場會喜歡比特幣ETF,把資金配置到一個低通脹且總量有限的資產類別充滿著吸引力。保持供給不變的情況下,更多的需求只會造成更高的價格。

然而,我們不能忽略的是,這是一個基於CME 期貨的ETF,一定會比基於現貨ETF 的需求低。 CME 的期貨可以製造更大的下行壓力,它是一個紙合約,交易員可以做空多於2100 萬枚比特幣。

我們總體上還是持樂觀態度,但最大的顧慮是,華爾街一定會創造更多像Grayscale 一樣鎖住流動性的產品,使得比特幣在市場上更少流通,並且交易轉賬不發生在比特幣網絡上,如果這個趨勢持續的話,礦工的利益將受到影響,如果鏈上交易量持續縮減,礦工是否會離開?

雖然我們並不知道事情未來會發展成什麼樣,但是未來4-5 年我們還是不必擔心,尤其是如果ETF 明年通過,短期影響不會顯現。

更多的實體、個人、基金、公司等將更容易獲得比特幣,一旦這種催化劑發生,它會在幾年內走高,類似於我們看到的黃金走勢。在催化劑將市場推向新高之後,我們可以再開始網絡安全的辯論。但就目前而言,只要獲得批准,會是UPONLY 的機會。