從資本效率的角度來看,流動性質押(Liquid Staking) 帶來了更高水平的靈活性。

撰文:Cristiano Ventricelli,Messari 分析師,編輯:南風

自2009 年比特幣誕生以來,加密貨幣領域在很長一段時間內由PoW (工作量證明) 機制主導。但該領域已經被推動著棄用PoW 機制有一段時間了,而以太坊即將向PoS (權益證明) 機制的轉變不僅被認為將改變以太坊的遊戲規則,也將改變整個加密貨幣領域的規則。摩根大通的分析師預計,到2025 年,PoS 質押(staking) 行業的總回報將增長至400 億美元。

由於PoS 機制中被質押的代幣(staked tokens) 長期被存放在託管賬戶中,因此被質押的代幣數量的增長帶來的後果是,能夠在DeFi 協議中使用的該代幣數量將減少。雖然從區塊鏈協議的安全方面來看,這可能帶來有力的影響,但也為投資者帶來了一種取捨,即他們需要決定是將代幣進行質押(並賺取質押收益),還是將該代幣用於其他的收益耕作策略(比如DeFi 的流動性挖礦、借貸等等)。

那麼,有沒有兩全其美的方式?流動性質押(liquid staking) 正是旨在提供一種兩全其美的方法。

什麼是Liquid Staking (流動性質押)?

顧名思義,Liquid Staking (流動性質押) 是指用戶通過其質押的資產(staked assets) 獲得流動性的過程。該過程始於投資者將某種代幣(比如ETH) 質押到某個協議中,該協議將代替用戶來參與某個區塊鏈(比如以太坊) 的質押,並按照1:1 的比例為用戶鑄造出標的資產(本例中為ETH)的衍生品代幣,我們稱之為Liquid Staking Token (流動性質押代幣)。用戶在質押代幣之後,質押獎勵(staking rewards) 將會累積到其流動性質押代幣中,這類似於在DEX (去中心化交易所) 提供流動性之後所獲得的流動性代幣(LP tokens)。

值得注意的是,這些流動性質押代幣可以兌換為其他代幣,或者用於作為DeFi 抵押品來借出其他資產。也就是說,投資者除了能夠獲得質押獎勵之外,還能解鎖額外的收入來源!這些流動性質押代幣允許投資者可以即刻贖回原始代幣(本例中為ETH),而無需等待解鎖期。此外,當投資者質押某種代幣以鑄造該代幣的流動性質押代幣時,該投資者可以從所使用的協議提供的驗證者(validators) 中進行選擇。

上圖:當前實現PoS 機制的公鏈包括以太坊信標鏈、Polkadot、Cosmos、Solana、Tezos、Algorand 等等。

市場規模& 預期增長速率

目前,流動性質押協議(即提供上述流動性質押服務的協議) 的市場規模為105 億美元,其滲透率(即流動性質押協議中質押的代幣價值,除以市場中參與質押的代幣總價值) 約為7%。如果這些數字看起來微不足道(事實也確實如此),那麼其增長速率則看起來更加有趣。

假設如摩根大通所預測的,到2025 年Staking 行業產生400 億美元的回報,且平均的Staking 收益率在5-10% 範圍內,那麼這意味著所有被質押的代幣的總價值將是在4,000 -8,000 億美元的範圍內。相比之下,當前所有被質押代幣(包括ETH、ATOM、DOT 等等PoS 公鏈的原生代幣) 的總價值約為1,460 億美元,同時當前鎖定在DeFi 中的總價值約為1860 億美元(截至9月15日)。很明顯,隨著預期加密領域朝著PoS 的大規模轉變,流動性質押(liquid staking) 可能會有一個相當大的市場。

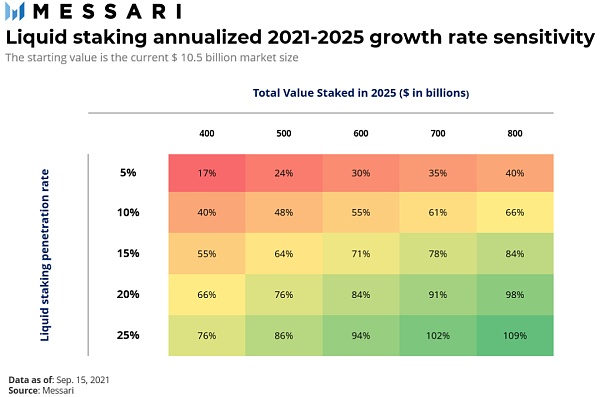

流動性質押市場的增長速率不僅取決於被質押代幣的總價值,還取決於這種方式的滲透率。下表顯示,即便其滲透率沒有增長,流動性質押市場在2021 至2025 年的增長率可能在17-40% 的範圍。

值得一提的是,隨著被質押代幣的總價值的增長,單枚代幣產生的質押獎勵收益將會減少,因為這種情況意味著同一代幣增發率將必須分配到更多的質押代幣上面。因此,較低的質押獎勵收益將意味著更高的流動性質押滲透率。事實上,如果質押者能夠獲得的質押獎勵收益減少了x%,那麼他們更有可能會尋找其他替代性收益,從而抵消這x% 收益的減少,同時還能夠繼續質押他們的代幣。

市場構成

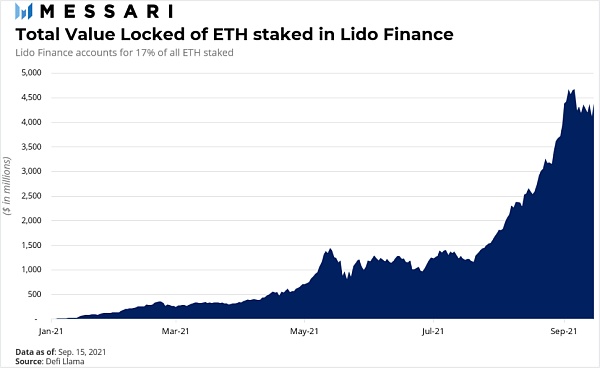

當前,流動性質押協議市場主要集中在一個協議:Lido Finance,其占據了流動性質押協議中被質押代幣的總價值的60%!自2021 年初以來,Lido Finance 已經吸引了以太坊(PoS 信標鏈) 中被質押的ETH 總量的17%。此外,Lido Finance 還針對Terra、Solana 等PoS 公鏈提供流動性質押方案,同時還將支持更多其他的區塊鏈。

上圖為2021 年初以來Lido Finance 協議中質押的ETH 的總價值增長趨勢。圖源:Messari

就底層區塊鏈而言,由ETH 支撐的流動性質押代幣(也即投資者通過質押ETH 而1:1 獲得的流動性衍生品代幣)佔據了所有流動性質押代幣供應量的2/3 以上,這並不令人驚訝。至於其他公鏈,值得一提的是,基於Substrate 搭建的DeFi 協議Acala 將提供針對Polkadot (DOT) 的流動性質押服務,另一個專注於合成資產的協議Persistence 則提供針對Cosmos (ATOM) 的流動性質押服務。

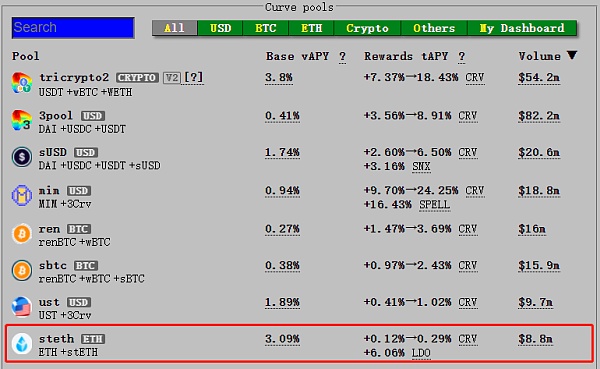

就流動性質押方式與DeFi 的結合而言,規則也很簡單:結合範圍越大越好。 Lido Finance 也不例外:Lido Finance 可以通過諸如Curve、Balancer、Yearn Finance、Harvest Finance 和Gnosis 等DeFi 協議來分發其流動性質押代幣stETH。當前,使用stETH 兌換為ETH 的最大流動性池是Curve 上的steth 池(見下圖),該池中存入的流動性達到42 億美元。為何Curve 有著最大的stETH 交易池?原因在於,流動性質押代幣可以寬泛地比作是穩定幣,因為流動性質押代幣(比如stETH) 與其標的資產(比如ETH) 的價值是相掛鉤的(儘管價格不一定相等)。

編者註:用戶將ETH 通過Lido Finance 進行質押之後,將以1:1 的比例獲得流動性質押代幣stETH,同時還將獲得以太坊信標鏈的staking 質押收益(每日收益將以stETH 的形式累積給投資者)。投資者可以將通過Curve、Balacer 等DeFi 市場將stETH 兌換為ETH,或者將stETH 作為抵押品來進行DeFi 借貸。值得注意的是,Lido Finance 沒有最低質押要求,也沒有鎖定期。更多詳情參見:https://stake.lido.fi/

上圖:Curve 上的其中幾個流動性池(數據截至撰文時),其中steth 池提供stETH 與ETH 之間的兌換。圖源:https://curve.fi/pools

下圖列出了當前流動性質押市場的主要參與者,數據截至2021 年9 月15 日。其中Lido Finance 中質押的代幣總價值(67.55 億美元) 排名第一,且這些被質押的代幣主要是ETH (價值43.63 億美元)。

上圖:當前市場上主要的流動性質押協議及各自質押的代幣總價值。圖源:Messari

流動性質押的好處

對於所有參與PoS 質押的用戶而言,流動性質押(liquid staking) 的方式能夠帶來一系列的好處,最主要的好處包括:

-

資本效率:鎖定在質押託管賬戶中的代幣(比如ETH) 可以以流動性質押代幣的形式被用於作為DeFi 抵押品,以擴大收益機會。

-

增加區塊鏈的安全性:由於投資者無須在參與質押和使用代幣來捕獲DeFi 收益機會之間進行取捨,因此幾乎沒有理由不將代幣拿去質押。中長期而言,這將為PoS 公鏈帶來更高的安全性和穩定性。

-

增加流動性:對於一些PoS 協議(比如以太坊信標鏈) 而言,其代幣質押率(即參與質押的代幣數量佔該代幣總供應量的百分比) 可能會更高,因此可能導致市場上可用於交易的代幣流動性較低,進而可能對該代幣的價格發現帶來不利影響。相比之下,流動性質押代幣(比如stETH) 允許投資者增加交易量,在保證價格發現效率的同時不損害區塊鏈的安全性。

-

跨鏈交互:簡單來說,流動性質押代幣就是衍生品合約。因此,從理論上來說,它們可以與鏈無關,在不同的區塊鏈協議之間流通。

-

易用性:流動性質押代幣允許投資者參與PoS 公鏈的質押,且無需操作一些複雜的事項,比如解除質押之後的重新質押操作、解除質押時的等待期、獎勵的提取以及委託技術細節等。

流動性質押的風險

流動性質押存在兩個方面的風險:一個是最顯而易見的財務風險,另一個經常被忽視的治理風險。

(1) 財務風險:

-

流動性風險:即時贖回流動性質押代幣(比如stETH) 意味著,提供流動性質押的協議(比如Lido Finance) 必須維持著一定數量的閒置代幣(比如ETH),用於滿足投資者提前取款的請求。這進而意味著,如果市場突然發生震盪,可能會出現「銀行擠兌」的情況,導致一些流動性質押協議陷入潛在的流動性困境。

-

系統性風險:由於流動性質押代幣可能在多個區塊鍊網絡上使用,如果其中一條鏈出現故障,那麼可能對其他鏈上的該流動性質押代幣產生負面的溢出效應,可能引發系統性危機。

(2) 治理風險:

-

質押的中心化問題:流動性質押代幣需要一定水平的交易/借貸活動,從而來能發揮其捕獲收益的潛力。因此,流動性質押協議可能會在數量上被限制,以此來盡可能地聚集流動性,以維持它們發行的流動性質押代幣。由於這些協議負責將代幣委託給PoS 驗證者,因此,流動性質押的過度集中可能導致質押的中心化問題。

-

罰沒風險:如果PoS 驗證者離線或者雙簽,那麼其質押獎勵將會被罰沒(get slashed),那些將代幣委託給流動性質押協議的投資者也面臨此風險。這將導致支撐流動性質押代幣的標的資產的數量減少,這在流動性質押代幣贖回時產生潛在風險。

-

驗證者的不當行為:理論上來說,驗證者可以“賣空”自己的流動性質押代幣,從而從該流動性質押代幣的價值下跌中牟利。

總結

當某件事聽起來好得令人難以置信時,它可能就是真的,正如讓你的代幣資產在兩個(或更多) 不同的地方同時產生收益似乎也好得令人難以置信。從生態系統的角度來看,這是DeFi 必須克服的關鍵挑戰之一,才能將懷疑論者從傳統金融轉變為DeFi 支持者。

從資本效率的角度來看,流動性質押(Liquid Staking) 帶來了更高水平的靈活性。但同時,一個適當的激勵系統必須要解決的其中一個缺陷是,流動性質押導致的權利集中。加密貨幣市場領先者給我們的重要信息是,現在是時候相互合作了,而不是相互競爭。流動性質押可能是使Staking (質押) 行業與DeFi 行業相互合作的最佳工具。

展開全文打開碳鏈價值APP 查看更多精彩資訊