自2020年爆發以來,去中心化金融(DeFi)以去中心化、無審查、公平等特點展現出蓬勃的生命力。在DeFi的世界裡,每天都有無窮無盡的新思想、新概念和新應用湧現出來,迄今為止也已經取得了許多重大突破。甚至可以說,DeFi推動了普惠金融的實現。

在眾多應用中,基於AMM模式的去中心化交易所(DEX)無疑是最具影響力的DeFi創新之一。根據Messari的研究報告,2021年第二季度DEX 上的交易額達到了4,050億美元,是去年同期的117倍。與第一季度相比,增長率為83%。

DEX已經成為DeFi世界裡最重要的基礎設施,但是,基於AMM的創新和突破仍在繼續。早前,Uniswap推出的V3版本更是為DEX的發展開啟了全新的篇章。

簡單回顧下AMM

在我們深入了解V3之前,先再快速回顧一下AMM的幾個關鍵基本點。

AMM的核心是x*y=k這一恆定乘積公式,k是常數,token A的數量是x,token B的數量是y。它不依靠於傳統的訂單薄模式,token的價格由這一公式決定。流動性提供者將各自的資金注入資金池,用於執行完成平台上的交易,並通過提供流動性賺取被動收入。

雖然AMM無疑是從0到1的突破和創新,但是這一機制仍存在著一些問題和局限,一直備受詬病的一點就是資金利用率低下。

熟悉DEX的人都知道,Uniswap V2 AMM是目前大多數DEX採用的機制,全部流動性沿著x*y=k的價格曲線均勻分佈在(0, ∞)的範圍內。但是在實際情況中,某一個時間段內的大部分交易都只會集中在某個價格區間內完成,這就意味著大量的鎖定資產並沒有在實際交易過程中被利用到。

在一些特定場景中,例如穩定幣對的交易,甚至超過99%的流動性永遠不會被用到。大量的做市資產處於閒置狀態,資金利用率很低。哪怕是專門為穩定幣交易服務的Curve,改進AMM公式後也仍然面臨著這個問題。

Uniswap推出的V3版本就很好地解決了這些問題。通過一些創新功能例如區間做市、範圍訂單、多級費率等實現了聚合流動性,流動性提供者(Liquidity Provider, LP)也可以採取更多樣更複雜的做市策略組合獲取更高收益。

簡單來說,通過Uniswap V3,你可以用更少的資金獲得更高的回報。

作為LP,如何最大化利用V3

現在,每個LP都可以在Uniswap V3選擇自定義的價格範圍來添加流動性,從而擁有自己的個性化價格曲線。這樣就可以用更少的資金在限定的價格範圍內賺取更多的手續費獎勵,最大程度提高資金使用率。再加上多級費率等功能,LPs做市將有更多靈活性和策略組合。

但是,具體要怎麼做呢?下面我們通過不同的場景來簡單直觀地看下Uniswap V3都能滿足哪些需求,又能如何從中獲利。

1. 為穩定幣對提供流動性

穩定幣對往往是很多LP的做市首選,因為價格波動一般很小,無常損失可以忽略不計。

以USDT/DAI為例,大部分時候價格只在0.99-1.01之間波動。現在你可以將全部資金都投入到這個範圍內提供流動性,而不是像之前那樣,資金平均分佈在(0, ∞)之間。這樣,你就可以賺取更多的手續費獎勵,因為大部分的交易也只會在這個價格區間內發生。

Uniswap官方信息顯示,如果LP在0.10%的價格範圍區間內提供流動性,資金利用率與之前相比最多將可提升4,000倍。

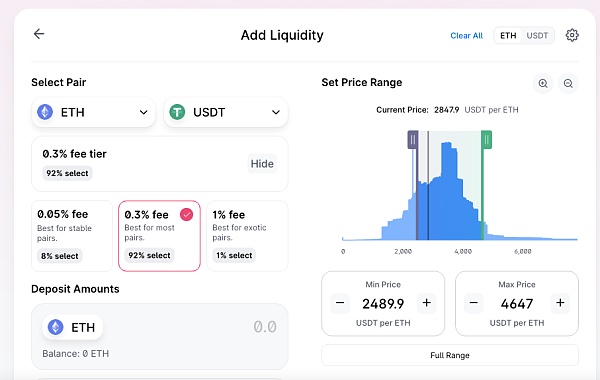

另外,Uniswap提供分別為0.05%,0.30%,和1.00%的三級費率。通過不同等級的費用,承擔更多風險的時候就獲得更多的收益,反之亦然。

比如穩定幣對,LP無需要承擔什麼無常損失,那麼費率低的資金池就更有競爭力,應該選擇0.05%的費率提供流動性。

2. 為其他幣對提供流動性

為其他幣對提供流動性時,背後邏輯大同小異,理性的LP將在合理的價格範圍內提供流動性。

你可以選擇將自己的價格區間設置得比較小,如果交易價格在設置的區間內,你可以獲得更多的手續費獎勵。但是這個對LP的要求比較高,因為想持續獲得手續費獎勵就需要你不斷分析數據,制定合理的策略,不斷調整價格區間。另外有一點需要考慮的是,因為Uniswap V3基於以太坊,經常更改價格區間可能會需要支付大量的gas費用,影響整體收益。

你還可以在多個價格範圍內提供流動性,以便可以從多個定價機會中獲利。

例如,你可以同時為以下ETH/USDT 的價格區間提供流動性:

提供20,000 美元至3,000 -5,000 美元範圍;

提供5,000 美元至2,500 – 3,500 美元的範圍;

提供1,000 美元至5,500 – 8,000 美元的範圍。

如果你是專業LP,通過這些可以讓你創建更複雜的做市策略。此外,請記住利用靈活的費率來對沖無常損失。

為穩定幣以外的交易對提供流動性時,如ETH/USDT,無常損失的風險略高,可以設置0.30%的手續費。至於其他長尾資產,比如前段時間爆火的動物幣,價格波動較大,需要承擔更大的風險,所以1.00%的手續費率比較合適。

3. 如果我是一個不專業或者很懶的LP怎麼辦

如果你比較保守,或者不想花時間和精力去時刻監控價格波動,你其實完全可以把你的價格範圍設置的比較大,甚至可以把範圍設置為(0, ∞),就像在V2一樣。

很多人一直認為V3是為專業人士設計的,只有專業人士才能使用。雖然這有一定道理,確實專業LP能更好地體現和利用V3的價值,但是這也還是一個誤解。因為V3完美向下兼容V2,在V3你還是可以體驗到V2的所有功能,因此如果是非專業LP,那就把V3當做V2用好了,也完全沒有什麼問題。

4. 通過提供流動性實現止盈或抄底

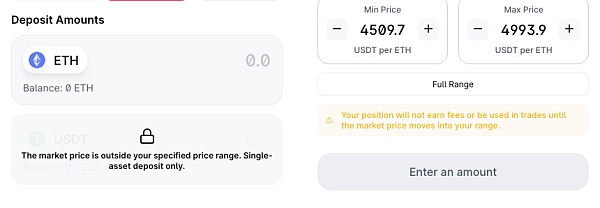

Uniswap V3支持類似於限價訂單的範圍訂單功能,你可以在高於或低於當前市場價格的價格區間內提供單一代幣流動性。當市場價格進入指定範圍時,提供的資產將沿著平滑的價格曲線售出變成另一種資產。你可以使用此功能進行抄底或止盈,並同時獲得手續費獎勵。

我們以ETH/USDT 為例。

假設ETH現貨價格為4,000 USDT,如果你想提供4,500-5,000 USDT範圍內的流動性,你只需要存入ETH。如果ETH價格上漲到4,500 USDT,你提供的ETH將逐步轉換為USDT。 USDT在你的資產中的比例會不斷上升,直到現貨價格達到5,000 USDT,資產全部轉換為USDT。

如果你做市的最初目的是以4,500美元至5,000美元的價格出售所有ETH進行獲利了結,那麼在V3 中提供流動性實際上很好地完成了你的目標。

價格範圍可以進一步縮小至4,500.00 – 4,500.01 USDT。這幾乎可以被視為以大約4,500 USDT 的價格出售ETH的限價訂單。只要市場價格高於4,500.01 USDT,你提供的所有ETH將被出售並兌換成USDT。

這樣,你幾乎可以以你想要的價格出售代幣,同時還可以獲得獎勵,這比網格交易更具優勢。

但需要注意的是,如果你想通過範圍訂單賣出4,500-5,000 USDT價格的ETH獲利,那麼在範圍訂單全部成交後,你必須在ETH價格回落至5,000 USDT之前盡快撤回流動性。否則,一旦價格再次跌破5,000美元,範圍訂單又將自動“逢低買入”,回購已經賣出的ETH。

相反,如果你想在3,000-3,500 USDT買入ETH來抄底,你只需要存入USDT來提供該區間的流動性。當ETH價格下降到3,500 時,USDT將逐漸買入為ETH。

其他

作为交易者,Uniswap V3通过聚合流动性使得其能够在大多数交易发生的价格范围内具有更好的深度,从而降低滑点。特别是相对于稳定币,Uniswap甚至可以提供比Curve更好的深度,非常适合大笔交易,因为滑点会显著降低,这无疑为交易者提供了更好的交易体验。

甚至作為項目方,同樣可以從Uniswap V3中受益。

範圍訂單功能對ITO也很友好。如果一個項目想上CEX,過程可能會很漫長以及成本會很高。現在通過Uniswap V3,項目方可以在他們希望出售其代幣的價格範圍內存入單一代幣資產提供流動性。低成本、方便、又友好。

總結

上面提到的所有創新,都會賦予Uniswap V3不可阻擋的生命力。它不僅可能改變DEX的發展方向,還可能改變DeFi的格局。

Uniswap的V3 AMM為不同使用者提供了更多的靈活性和選擇,為DeFi的進一步普及鋪平了道路。這些不同功能有很多組合形式,我們也很期待看到大家的更多策略和想法。