嗨!你好呀,

約瑟夫·熊彼特(Joseph Schumpeter)在1942年創造了創造性破壞(creative destruction)一詞。其核心思想是,隨著時間的推移,資本主義傾向於將系統轉向效率以淘汰舊的技術和生產體系,並建立起新的生產體系,最終實現經濟增長。而Web3的迅速發展意味著這種更新速度可能要比傳統企業快得多,因為後者往往需要幾個世紀。

創造性破壞詳見:https://economics.mit.edu/files/1785

在我看來,過去幾年是風險投資行業經歷創造性破壞的一個很好的示例。雖然Web3 技術尚處早期,但在這不到十年的時間裡,行業內的創業者資金和可供個人部署的資金量已經發生了翻天覆地的轉變。以下是我劃分的三個階段:

-

2012-2015年——這時數字資產風險投資幾乎都由傳統風險投資者完成。對於風投基金來說,這些都是在技術發展趨勢外圍進行的高風險投資。在那時,投資區塊鏈不是為了”此時此刻”,而是為了遙遠的未來。

-

2015-2017年——ICO正處於邊緣地帶,遠未成為”公認”的籌資方式。以太坊「Ethereum」和Cosmos等網絡在這幾年間的崛起,導致了ICO熱潮。一些風投基金專注於投資數字資產「tokens」,但他們還無法與傳統風投基金相提並論。

-

2017-2021年——ICO在17年的3月興起,他們籌集了80億至250億美元的資金。之後市場就經歷了熊市,基本上每家基金都在做最壞的打算。而ICO熱潮為新的融資方式打下了一個基礎。這個時期孕育了第一代重要的代幣基金,同時也誕生了許多天使投資人,他們在所投資的協議項目上市後獲利退出。

多個在2017-2018年前後推出的協議,目前都已將代幣或資產通過股權兌現「vesting」的方式授予創始團隊成員。它賦予了新一代資本配置者以力量,他們既富有資本,又有經驗,可以更好地幫助其他創始人駕馭這個行業。數字資產領域的風投基金還必須與對沖基金競爭,因為後者目前正在積極向該行業進軍。

換句話說,我們對數字資產領域風險投資的所有了解在這短短四年的時間裡都被顛覆了。推動這一變化的部分原因是風投DAO「Venture DAO」。它可以被看作是DeFi的原生力量,在過去3年裡湧現並將資源分配給數字資產領域的新興企業。還記得2016年被黑客攻擊的DAO嗎?其目標是向企業提供資源,同時獲得代幣作為交換。這就是ICO的前身。幾年後,像Metacartel這樣的項目開始和傳統基金一樣在風投活動中佔據活躍地位。

了解風投DAO

在傳統的風投基金中,關鍵資金的來源通常是大型資金池,如養老基金、捐贈基金和企業的戰略投資者。作為退出或家族理財庫的一部分,擁有大量資金的個人也傾向於投資風險基金,認為這是在初創企業早期建立風險敞口的絕佳方式。這裡有一個以“基金中的基金”「Fund of funds」存在的中間層,在此就不多做贅述。按照歷史經驗,其中有一個准入問題:大的資金池可能無法接觸到正在崛起的優秀基金經理,而優秀的基金經理也可能很難找到好的資金來源。在運營基金時,你從誰那裡籌集資金往往和你投資了什麼一樣重要。這就是為什麼老虎環球基金「Tiger Global」的朱利安•羅伯遜「Julian Robertson」最初培養的許多基金經理都取得了巨大成功的原因之一。當你考慮到資本市場時,網絡這一概念就變得無比重要。

《Tiger Cubs:朱利安·羅伯遜如何建立對沖基金王朝》詳見:https://corinspired.com/tiger-cubs-how-julian-robertson-established-a-dynasty-of-hedge-funds/

來源:《哈佛商業評論》

而風投DAO打破了這種關係。理論上,它可以允許世界上任何合作組織聚集在一起來啟動一個風投基金,且所涉及的資產都是數字化的,可以在鏈上追踪,以及投資業績也是可以驗證的。這應該是一個比傳統的、不透明的風投基金管理模式更好的模式。

為什麼呢?首先,它使風投這個遊戲變得更加全球化。這在特定地域的風險投資或利基主題發揮作用的情況下很重要。任何人都應該能夠建立一個基於DAO的實體,吸引背後的決策者並獲得資本。這個形式在早期已經以YGG等風投組織的形式出現了。他們不是對外尋求資本,而是在內部生產資產,並將其與勞動力市場連結。除此之外,更重要的是在如今的風投領域中,風投DAO帶來如下了幾個關鍵差異:

-

風投DAO通常有更多不同的成員,他們一般比傳統風投基金更有經驗。這些成員通常是能夠為風投DAO帶來重要價值的VC操盤手。

-

決策過程在理論上應該是透明的。無論是預選委員會還是開放式的DAO投票,都可以決定是否應該進行投資。資本分配是通過可以即時轉移的數字貨幣進行的。

-

風投DAO通常傾向於投資於數字資產。這使得他們更容易向DAO成員分配所投資產。資產清算的決定可以發生在DAO或個人層面。從DAO籌集資金的協議可以跟踪DAO何時以及是否選擇退出。同樣,那些向DAO貢獻資本的人也更容易立即看到DAO的流動投資組合。

據我理解,風險投資正在分化為兩條道路。一方面,行業專家會設立獨立的GP風投基金作為管理者。 Elad Gil的3億美元基金可能是這一趨勢的最佳代表。另一方面,基金將專門作為獨立部門,承擔起擴大組織規模的責任。 A16z就是一個這種模式極佳案例:與該基金合作創始人能接觸到營銷、合規、增長和財務方面的一些最佳人才,這就是他們為企業帶來的一部分附加值。

《個人資本家的崛起》詳見:https://nbt.substack.com/p/the-rise-of-the-solo-capitalists

而DAO正處於這兩者的交叉點,它同時允許協作和獨立。因此,早期天使投資人就能擁有一個更好的交易流,既能彼此合作,又能有一個他們足夠信任的私人圈子以使風投規模化增長。所有這一切都不會受到中心化基金的約束。如今,已經有幾個風投DAO基金:

-

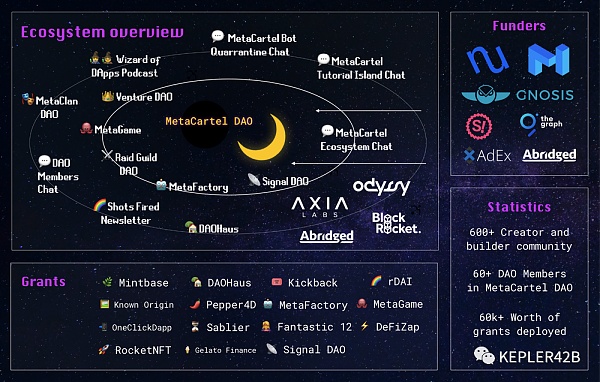

Metacartel – 生態系統優先法則

Aave、Nexus Mutual、Ocean Protocol和Axis Infinity的首席執行官都是一個DAO的成員。這個DAO已經孵化了Raible、Gelato Network和DAOHaus——它就是Metacartel。 Metacartel在2017年後的熊市中成立,旨在建立一個由創始人和建設者共建的生態系統。個人進入DAO的費用約為10ETH,機構約為50ETH。這給DAO帶來了資本,同時也決定了誰能進入交易流。要知道,光有金錢並不能讓你進入。每個人都應該向DAO“推銷”自己,並得到足夠的支持才能成為其中一員。

MetaCartel詳見:https://metacartel.xyz/

DAO很適合為早期組織提供第一張支票。加入DAO是一個需要成員達成共識的過程,但退出則無需許可。退出Metacartel的個人將按比例獲得他們在DAO中所持有的資產份額。成為風投基金,只是Metacartel所做的眾多事情之一。該生態系統還為web3和具有社區基礎的組織提供資助和戰略支持。

2020年第一季度的Metacartel生態系統地圖

-

The LAO – 從法律角度看問題

The LAO利用法律手段組建了風投DAO。到目前為止,他們已經向大約30個風投機構投資了5000萬美元。 The LAO成立於2020年4月,是一家位於特拉華州的與傳統風投機構相結合的公司。 The LAO的成員上限約為99名受信投資人。 DAO內的每一個成員需要提供他們的AML-KYC文件。支票金額從5萬美元到10萬美元不等,投票期限為7天。沒有指定的”普通合夥人”。作為DAO的一部分,每個人都有投票權。由The LAO支持的機構將從其龐大的人脈網絡中獲益。

The LAO詳見:https://www.thelao.io/

-

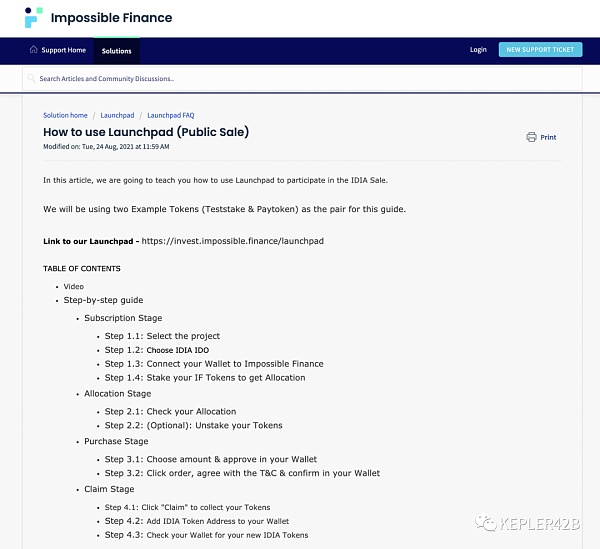

Impossible Finance – 去中心化的Launchpads

還記得幣安的Launchpad嗎?它曾經是一種新的代幣在幣安上推出的方式。每當一個新的網絡啟動時,創始人都會為兩件事而苦惱:代幣分發和合法性。當你沒有具有影響力的社交媒體存在時,為一個新網絡尋找早期用戶的成本可能會很高。此外,市場參與者發現在早期很難找到可以參與的合法企業。幣安通過對企業進行盡職調查「due diligence」,並通過在交易所出售數字資產來啟動它們,解決了這兩個問題。 Impossible Finance將同樣的經驗帶到了DAO模式中:與DAO合作的創始人被孵化,並被協助擴大企業規模。如果DAO成員對項目發展趨勢感到滿意,就會在Launchpad上進行代幣分配。他們如何決定分配給誰? Impossible Finance有一個原生代幣,用於抵押和治理。那些抵押資產的人會得到分配,以避免競爭或gas戰爭。運作方式見下:

Impossible Finance詳見:https://impossible.finance/

Impossible Finance運作方式詳見:https://impossible.freshdesk.com/en/support/solutions/articles/80000771636-how-to-use-launchpad-public-sale-

-

Syndicate DAO – 投資協作的基礎設施

隨著時間的推移,金融民主化呈現出不同的形式和路徑。其中一種方式是天使投資和財團的出現。像Angel.co和Republic這樣的平台使個人在世界任何地方投資早期企業成為可能。 Syndicate DAO正在構建基礎設施,將其引入web3原生生態系統。該產品讓個人團體聚集在一起,為投資、捐贈或積極管理共同籌集資金。為實現這一目標,該團隊共籌集了超過2000萬美元的資金。我已經申請了他們的私人測試版,在寫這篇文章的時候還不能訪問,但一旦開放,我很可能會成為該產品的一名活躍用戶。

Angel.co詳見:https://angel.co/onboarding/welcome

SyndicateDAO的核心押注可能是,資本管理現在正變成一場多人遊戲,而目前使用的基礎設施並未對此進行優化。從購買NFT(例如:PleasrDAO,PartyDAO)到繁殖遊戲(如YGG),各個領域都形成了以個個集體。我強烈推薦你去閱讀A16z投資SyndicateDAO的文章。

SyndicateDAO詳見:https://syndicate.io/

關於A16z對SyndicateDAO的投資文字詳見:https://a16z.com/2021/08/31/investing-in-syndicate/

以上並不是對當今DAO生態系統的全面概述。我並沒有涵蓋所有著名參與者。我強烈建議你閱讀Messari關於風投DAO的文章,以了解進入該領域的詳細名單。我認為,我們正目睹著一個全新DeFi原生力量的出現,儘管在很大程度上它並沒有被市場注意到。與借貸市場或AMMs不同,風投DAO的貨幣流通速度較慢,因為資本分配比資產轉換需要更長時間。隨著時間的推移,其中一部分DAO很可能在在未來成為價值數十億美元的實體。在2040年,A16z可能完全由匿名專家在鏈上管理,並且他們的工作和聲譽可以在鏈上跟踪。

Messari關於風險DAO的文章詳見:https://messari.io/article/venture-daos-so-hot-right-now

DAO的成功案例

從歷史上看,風投公司以封閉的接入網絡為前提。但在我看來,風投DAO將完全解除這方面的束縛。公司將不再需要助理或分析師來做介紹,而是在一個開放論壇上發布需求,這個DAO的成員可以以一種競爭的方式競標或提供幫助。我們可能會看到一組律師開發一個DAO來協助一個協議,或者作家合作來幫助一個DAO優化其投資組合的信息傳遞。這將是DAO與DAO的互動,而不是公司與公司的互動。為什麼這很重要?因為從技術上講,相比於一個公司工資單上的名額,一個DAO可以向更多的人開放。這使得供給和需求雙方都能尋求對自己最好的選擇,而不是把自己束縛在由中心化風投公司提供的任意選擇上。

對我來說,更令人興奮的是,一個DeFi原生的風投DAO可以選擇使用DeFi項目來進行自我資本重組。它們也許可以使用代幣資產在鏈上貸款以加倍投資於風頭標的。同樣,風投DAO可以將其資產合成指數,並將公司投資組合的現金流代幣化,或者就拿它們來進行收益耕作「yield farming」。

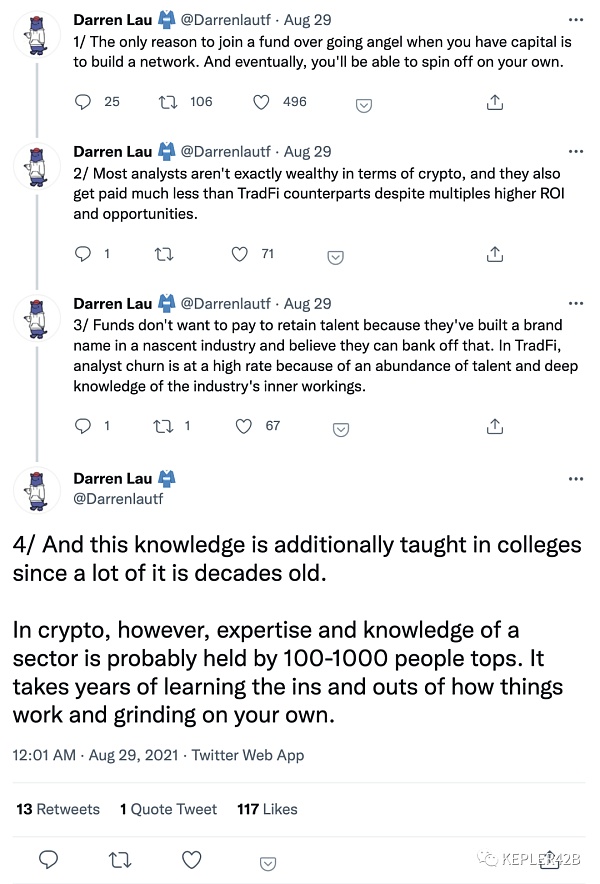

原生加密風投基金已經通過質押資產的方式來提高收益回報。對於DAO來說,這可能是一劑興奮劑。更重要的是,風投DAO可以比中心化組織更好地調整激勵。 Darren Lau最近寫了一篇文章,講述了全球範圍內約100名分析師是如何專注於加密領域的風險投資知識的。用於激勵那些球探交易「scouting deals」和領先輪次「leading rounds」的薪酬結構和激勵模型通常是不公平的,尤其是對處於早期階段的分析師而言。

Darren Lau的推文詳見:https://twitter.com/Darrenlautf/status/1431648216244645888

在DAO模式中,利差「carry」和費用「fees」可以嵌入到智能合約層中——對那些投入工作的人來說,投入與報酬成正比。這種情況已經發生了,一種方式是通過代幣項目提供行業專家代幣,以換取早期階段的指導。

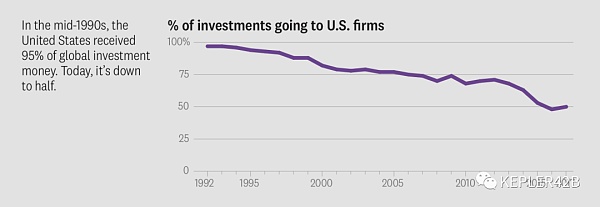

來源:https://hbr.org/2018/11/how-the-geography-of-startups-and-innovation-is-changing

這其中還有一個更關鍵的宏觀經濟問題。歷史上,風投機構都集中在矽谷附近。現而在,它已經成為一個全球性的遊戲。像A16z、紅杉和Accel這樣的大型基金正是因此而設立了區域基金。風投DAO可以在全球範圍內更有效地投資,因為它們有能力吸引、提供報酬和保留人才,而中心化公司由於過於依賴中心化銀行基礎設施和傳統機構,根本無法做到這一點。在原生加密圈裡,使用穩定幣投資新的組織已經成為一種普遍現象。很快,它將擴展到非加密原生領域,而這正是風投DAO將真正閃耀的地方。

雖然風險投資作為一種資產類別在過去幾十年中迅速膨脹,但它也不能滿足資本市場的所有要求。作為一個行業,這個領域的運行是基於共識的。 DAO可以通過將資本分配到投資不足的項目和個人,從而顛覆這種模式。當你可以擁有1000個真正的投資人時,為什麼要把你的收入限制在1000個真愛粉身上?在我看來,資本市場正經歷著與創意產業相同的演變過程。在過去,你需要大量的信譽,並有一個完整策劃才能被知名出版社選中。而現在,像Instagram和Facebook這樣的平台使這一過程民主化。隨著去中心化交易所和無許可藉貸市場的出現,資本也出現了同樣的過程。我們將在適當的時候看到它對資本配置的後續效應。

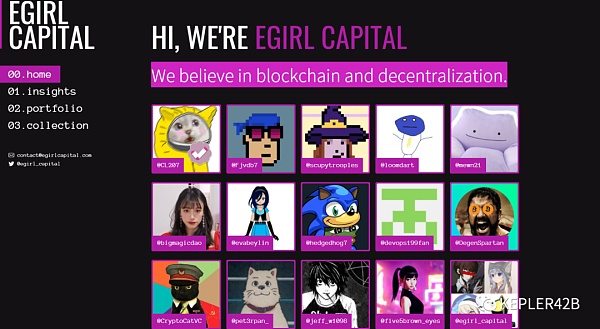

很明顯,未來將與過去完全不同。風投基金將不得不適應新形勢。其中一種方式是通過風投基金直接投資DAO。今天,風投公司的成員將演變成一個不斷發展網絡中的節點。相比之下,目前的基金模式本質上是分級的。風投基金的投資者不應該成為資本的看門人,而應該致力於將現有的網絡和技術移植到基於DAO的經濟中去。 Not 3Lau Capital和EGirl Capital等公司專門從事這方面的業務。他們主要是原生加密分析師,利用個人IP與多個DAO組織合作進行投資。

風投基金從中心化機構向網絡化機構的轉變將是未來十年最重要的轉變。我打賭,到2030年,我們將至少擁有100億美元的基金,且完全是在鏈上運行的。也許其中一些是由匿名操盤手處理的。如果在未來十年,看到原生加密貨幣資本溢出到那些仍然資金不足的新興技術項目中去,將會是一件很有趣的事情。

Not 3Lau Capital詳見:https://twitter.com/not3lau_capital?lang=en

EGirl Capital詳見:https://www.egirlcapital.com/

來源| https://www.decentralised.co/the-future-of-venture-capital/

作者 | Joel John(2021-09-17)

翻譯&編輯 | Stella, zzzxwwww