本文上半部分(可查看本公眾號9月23日內容)介紹了DEX衍生品的現狀、分類與對比,了解到目前DEX衍生品交易量較低,未來會有較大的增長空間,DEX衍生品交易按照類型被分為永續合約、期權、合成資產類產品、利率衍生品、二元期權、波動率指數,按照撮合形式被分為AMM與訂單薄兩種類型。本文下半部分將會為大家介紹本文剩下的三個部分。

DEX衍生品交易的商業版圖

衍生品交易是商業行為更為高階的表現形式,也是全球主流交易市場更受歡迎的交易形式。傳統金融領域衍生品交易會在專門的交易機構開展,與股票、債券和外匯等現貨市場進行嚴格劃分。

例如,在美國芝加哥拉薩爾大街上匯集了全美絕大多數期貨和衍生品交易,拉薩爾大街之於衍生品市場猶如華爾街之於美國證券市場,這裡貢獻了全球衍生品市場大部分的成交量。如雷貫耳的芝加哥商品交易所(CME)與芝加哥期權交易所(CBOE)是世界上最大的期權交易所之二,就位於此地。

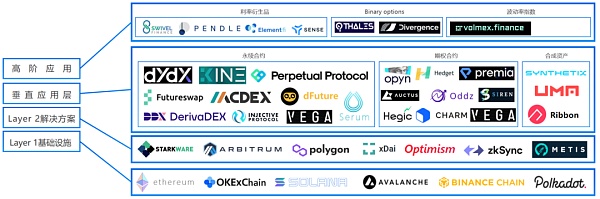

未來衍生品交易市場將會與DeFi市場的其它交易品類嚴格劃分,因此,很有必要對DEX衍生品交易的業務邏輯與商業版圖進行分類探討。當下,可以對DEX衍生品交易的架構分成4個層級,自下而上分別是L1基礎設施、各類Layer 2解決方案、垂直應用與高階衍生品交易。

首先來看L1基礎設施。

DEX衍生品基礎設施由以太坊與其他高性能L1(OKEx Chain/Solana/Avalanche等)組成,就當下而言,絕大多數產品會選擇基於以太坊的Layer 2構建交易,比如最主流的dYdX、Synthetix、MCDEX、Perpetual等,但也有產品會同時選擇多個高性能的L1與Layer 2網絡架構業務,例如Kine Protocol選擇同時跨鏈ETH、Polygon、OEC、BSC、Heco,採用鏈上質押+鏈下交易形式,實現0 gas費,0滑點的做多/做空交易,達到CEX的用戶體驗。

此外,訂單薄類永續合約產品Injective則另闢蹊徑,選擇基於Cosmos技術架構獨立去中心化的Layer 2網絡,該網絡由Injective Blockchain、Injective DEX、Injective Bridge三部分組成。負責交易部分的Injective DEX協議便搭建在該網絡之上。

不過,隨著高性能L1基礎設施不斷完善,直接將產品架構在高性能L1上或許會是不錯的選擇,例如Serum就是直接架構在Solana永續合約類產品。

其次是Layer 2解決方案。

隨著以太坊Layer 2的不斷完善,為DEX衍生品交易開啟了無限想像空間,其有意義不亞於Axie上線Ronin,因為衍生品交易對基礎設施性能有極高的要求,特別是基於訂單簿撮合的衍生品。

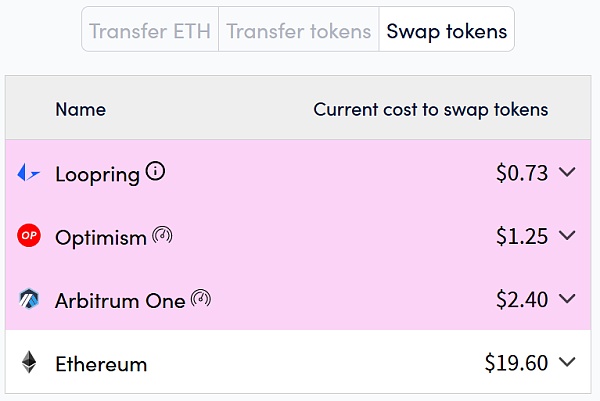

目前主流的以太坊Layer 2有zkSync、Starkware、Optimism、Arbitrum、Immutable X、Metis、Hermez,側鏈有Polygon。雖然Starkware網絡距離真正開放尚需時日,但已經吸引了dYdX、DiversiFi、Sorare等優秀項目入駐。 MCDEX、Futureswap v3、Perpetual等則選擇在Arbitrum上運行,Synthetix等選擇與Optimism合作。目前各類Layer 2基礎設施仍在完善中,但對DeFi手續費依然有明顯改善,如下圖所示,基於Arbitrum One的一筆Swap交易手續費只有L1的12%。

數據來源:https://l2fees.info/

然後是垂直應用部分。

垂直應用部分包括永續合約,期權合約與合成資產三個類別,是DEX衍生品最關鍵的業務部分。永續合約類產品主要包括dYdX、Perpetual、Futureswap、MCDEX、Serum、Injective Protocol、DerivaDEX、Kine Protocol。期權類產品主要包括Opyn、Hegic、CHARM、Hedget、Oddz Finance、Permia Fianance、Siren、Vega、Auctus、Primitive。合成資產類產品主要包括Ribbon Finance、Umaproject、Synthetix。

這其中又以永續合約產品為重點。

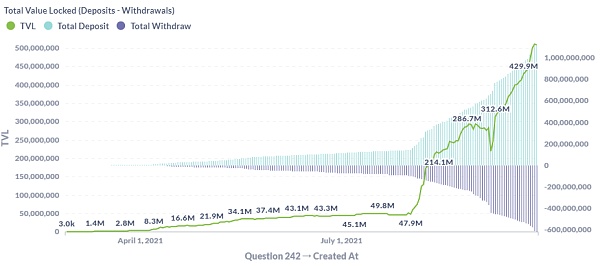

2021年以來,去中心化永續合約進展迅速,早期運行在xDai上的Perpetual Protocol,在今年2月份成為首個單日交易量超過1億的去中心化永續合約交易平台,一度佔據去中心化衍生品交易量的80%以上,隨後升級的Perpetual Protocol v2與Perpetual Protocol v3版本則選擇運行在Arbitrum上線。今年9月份以後,隨著Layer 2的逐步完善與dYdX交易挖礦策略的推出,成交量後來居上,日交易量更是在9月17日超達到91億美元的歷史高位。

Uniswap日成交量超越全球最大的合規交易所Coinbase用了兩個多月,DEX衍生品交易所成交量超越最大的CEX有需要多久?我們拭目以待。

對衍生品交易而言,如何提升流動性是所有問題中僅次於安全問題的重要問題。 dYdX從交易、持倉、提供流動性、USDC質押、做市商零息無抵押借貸等多個維度激勵流動性,例如,dYdX會根據用戶的交易費用和未平倉量獎勵用戶,這一部分佔dYdX總量的25%。此外,為提升交易深度,dYdX還批准了Wintermute、Amber Group、Wootrade (Kronos)、Sixtant、DAT Trading參與做市。在眾多舉措下,截止9月27日,CoinGecko數據顯示,dYdX 24小時交易量突破65億美元,已超過所有DEX之和。 dYdX的TVL也屢創新高,達到5.26億美元的歷史高位。

數據來源:https://metabase.dydx.exchange/public/dashboard/5fa0ea31-27f7-4cd2-8bb0-bc24473ccaa3

最後來看高階應用。

去中心化衍生品的高階應用包括利率衍生品(Swivel、Pendle、Element、Sense)、二元期權(Thales、Divergence)、波動率指數(Volmex、CVI)。

那麼這些衍生品能為加密行業帶來什麼?

以利率衍生品為例,在傳統股票交易市場持有股票與獲得股票分紅是緊密捆綁的,但如果將DeFi思想引入其中,就可以將股票與分紅進行分離。通過發行本金代幣與收益代幣,前者用以代表用戶鎖定的本金頭寸,後者可以要求獲得存放在平台中的資產的基礎收益率,做到了本金與收益率的完全剝離,分別流通,增加了資本的利用率。

例如,Pendle用戶可以選擇將Aave、Compound等存款協議中的存款憑證鎖定在Pendle的智能合約中,得到OT(代表用戶抵押物的求償權的Ownership Token)與XYT(代表未來收益的代幣)。出售方可在DEX中賣出XYT,從而鎖定收益,實現固定利率存款;或者可以放入流動性池子提供流動性賺取Pendl代幣。而買入方則對應使用較小的本金購買了該XYT對應OT未來一定期限的收益權。

再以Element Finance為例,在該協議中用戶可以將基礎資產(如ETH、BTC、USDC等)劃分成兩個部分——主體代幣PT(Principle Token)以及收益代幣YT(Yield Token)。假設投資者小明持有1000個USDC,存入Element Finance就可以得到1000 ptUSDC和1000 ytUSDC,此後小明就可以將本金和收益作為兩個不同的代幣PT和YT進行控制與交易。

那麼,小明能否賣出1000 ptUSDC只持有ytUSDC?當然可以,小明可以將ptUSDC賣給小張,而持有的YT仍在生息。此時小張可以將持有的ptUSDC再次再次進行運作,例如兌換成USDC再重複小明的動作。

總之,DEX衍生品的高階玩法將會喚醒更多高階金融衍產品,將DeFi推向新高潮。

去中心化衍生品的想像空間

DEX衍生品至少會帶來三方面的想像空間,分別是DEX衍生品與DeFi/NFT組合,DEX衍生品交易與傳統金融市場結合與DEX衍生品市場本身的交易增長。

首先,DEX衍生品交易與DeFi/NFT組合將煥發無限想像空間。

組合分為基於機制設計需要與市場需求。在機制設計方面,以Perpetual Protocol與Uniswap v3的“聯姻”為例,該協議升級到V2 Curie版本之後,選擇在Arbitrum上部署協議,該版本將在Uniswap v3版本的集中流動池中執行其永續合約交易,這樣Perpetual Protocol就將具備更強的可擴展性、流動性聚集、自由市場創建的特性,更重要的是,這樣的“聯姻”無意間促成了另一個重要模式——“交叉保證金”(Cross Margining)。目前V2 Curie版本已進行到第一階段,即在Arbitrum上上線Uniswap V3集中流動性和做市商策略。

在市場需求方面,眾所周知,在NFT牛市進程中,誕生了一個又一個天價NFT作品,前有Beele 6900萬美元的《Everydays: The First 5000 Days》,後有CryptoPunk #7804以4200 枚ETH (約合757萬美元)的高價售出,再後來CryptoPunk #7523被DraftKings的大股東Shalom Meckenzie以1180萬美元收入囊中……

未來NFT的瘋狂必然還將繼續上演,但過高的價格也導致該品類流動性極差,如果能夠將這些NFT進行代幣化,將會大大增加其流動性,甚至還可以與DEX衍生品交易結合,將NFT的遠期價格納入交易,也能夠部分解決NFT流動性差的問題。

此外,DEX衍生品交易也會對傳統衍生品市場產生影響。

目前,包括CEX/DEX在內的全球數以百計的交易所基本以加密資產交易為主,未來DEX衍生品交易所是否有可能腦囊括更多傳統資產?他們可能是大豆、小麥、玉米、酒精、動力煤、牛羊肉、原油與金屬等等,最終某一個DEX衍生品交易所發展成類似芝加哥商品交易所那樣的巨頭,以滿足全球範圍內各種標的物的去中心化對沖需求。此外,相較於中心化金融世界週一至週五交易,DeFi全天24小時全年365天的交易更能夠滿足交易者的需求。

最後,市值增長層面。

根據“成熟的金融市場衍生品成交量一般會數倍於現貨成交量”的規律,例如2020年整體的衍生品市場的名義價值大致為840萬億美元,而對應的股票、債券等現貨市場成交規模約為170萬億美元,衍生品市場的規模是其現貨資產成交量的4-5倍。

目前DEX衍生品日成交量約為為30億美元,DEX現貨成交量約為2200億美元,由此認為,量DEX衍生品正常成交應該為9000億美元,就成交量而言,還有300倍上漲空間。未來在以太坊Layer 2與眾多高性能L1加持下,這一目標或許會被實現。

去中心衍生品面臨怎樣的問題

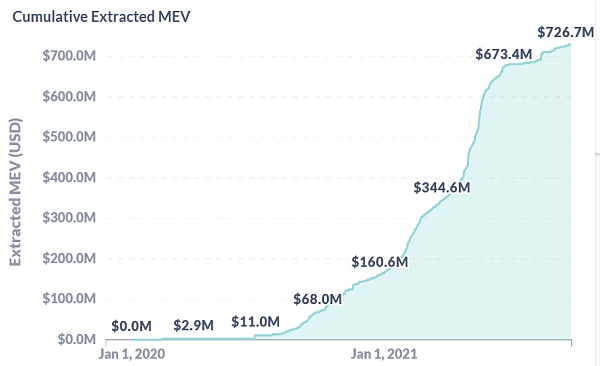

在以太坊L1語境下,礦工搶跑的專業表述為礦工可提取價值(MEV),即指礦工通過拍賣其挖出區塊中的交易排序,可以獲得的區塊獎勵和交易費用之外的額外利潤,截止9月底,以太坊礦工累計可提取價值高達7.26億美元。由此衍生出了形式多樣的套利機器人,包括搶跑機器人、尾隨機器人、清算機器人……普通交易者不得不為此買單。

數據來源:https://explore.flashbots.net/

當然,該問題最為徹底的解決辦法當然是ETH轉PoS,將以太坊礦工徹底淘汰,但由於ETH2.0完全落地尚需數年,在這之前,以太坊生態也通過各種巧妙的辦法應對礦工可提取價值,Eden Network、Flashbots等項目各自給出了該問題的解決方案,一定程度上解決了礦工可提取價值問題。

但是,去DEX衍生品中,一切都發生了變化,這是因為,單純的代幣swap相比衍生品交易要復雜很多,這中間會涉及一系列的風險管理,保證金交易,清算機制以及穩定的餵價機制等。不過隨著以太坊Layer 2逐步上線,由於其擁有更高的吞吐量,Layer 2可以實現預言機低延遲,有可能可以阻止搶跑。

此外,DEX衍生品對預言機有極高的要求。

在產品設定中,包括主流永續合約(Perpetual/dYdX)、期權(Hegic/Opyn)、合成資產(Synthetix/UMA)在內的產品,均採用Chainlink預言機作為價格來源,在Uniswap這樣的現貨交易市場並不存在任何問題,但由於衍生品交易動輒幾十倍的槓桿,對價格敏感度呈數量級增長,這就要求Chainlink這樣的預言機有極高的可靠性與穩定性。

最後是交叉保證金機制的運用。 7月中旬,Multicoin Capital管理合夥人Kyle Samani通過的連環推提出這樣的觀點,在衍生品交易中交叉保證金(Cross Margining) 就是一切。與中心化交易所普遍採用該機制的現象相比,目前DEX衍生品領域僅Perpetual、dYdX等幾家正在上線該機制,也從側面說明,在於中心化交易所競爭的過程中,DEX衍生品市場還有很長的路要走。

綜上,雖然當下DEX衍生品存在這樣與那樣的問題,但相信在加密社區眾多智慧大腦的努力下,一切問題終將得到解決,我們也將迎來新的DEX衍生品時代。