自從今年3季度以來,美聯儲何時縮減資產購買(Taper)、以何種次序、什麼速度退出非常規貨幣政策引發了市場關注。

自從今年3季度以來,美聯儲何時縮減資產購買(Taper)、以何種次序、什麼速度退出非常規貨幣政策引發了市場關注。

基於2021.9.22FOMC會議提出可能縮減國債購買(may soon be warranted)的計劃,如果一切按預期發展,那麼今年年底就會縮減資產購買(Taper)。明年年中將會是結束Taper的合適時間。但即使資產負債表停止擴表,持有的長期債券仍然會支持寬鬆的金融環境。這裡需要明白的是Taper和加息沒聯繫。

區塊鏈技術

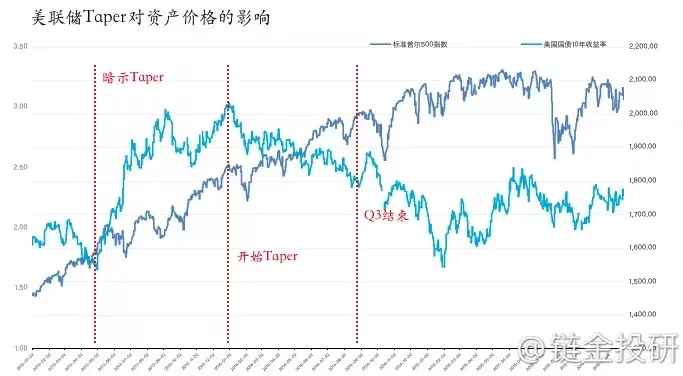

市場大多關注美聯儲Taper以及加息動向,原由在於其作為“水”的總閥門作用,對全球資產價格以及資產配置都起到決定性作用。

然而,市場上大多在分析其傳統資產價格的影響,鮮有分析其對加密貨幣的影響。故而本文將從加密貨幣的角度出發,分析美聯儲Taper對加密行業的影響以及傳導路徑。

美聯儲Taper節奏

從Taper 1.0時代來看:

2013.5.1 FOMC會議:可能增加或縮減國債購買。

2013.6.18 FOMC會議:可能增加或縮減國債購買。

2013.7.31 FOMC會議:可能增加或縮減國債購買。

2013.9.18 FOMC會議:可能縮減國債購買。

2013.10.30 FOMC會議:可能會縮減國債購買。

2013.12.18 FOMC會議:宣布Taper具體時間和計劃。

2014.1-2014.10 FOMC會議:Taper。

從Taper 2.0時代來看:

2021.7.28 FOMC會議:沒提到Taper。

2021.8.27 傑克遜霍爾會議:年底可能縮減國債購買。

2021.9.22 FOMC會議:可能縮減國債購買。 (may soon be warranted)

宏觀流動性

根據13年經驗,5月下旬釋放Taper信號後,利率均快速上升,全球主要資產1個月內普遍下跌。 13年底正式Taper後,利率反而下行,全球股市普遍上漲。 QE3於14年10月底正式結束,次年12月,美聯儲上調聯邦基金利率25BP,終結零利率時代。

今年以來,市場對於taper的預期正以較溫和的節奏反映在資產價格中,而未來隨著美聯儲對taper的更多溝通,市場可能依然會有間歇性波動,但重現13年“縮減恐慌”的可能性較低。相比13年,本次Taper美聯儲吸取歷史經驗和教訓,更注重與市場的溝通,反復強調Taper前會提前通知,並在21年7月的FOMC會議上新設了SRF、SFIMA兩項常備回購便利工具。

根據21年7月紐約聯儲一級交易商調查結果,市場預期美聯儲或在21年4季度啟動Taper,疫情對Taper計劃的影響有限,參考歷史經驗,延遲或不超過一個季度。

區塊鏈技術

區塊鏈技術

疫情后主要發達經濟體均採取了超寬鬆貨幣政策,面臨就業復甦和通脹抬頭的雙重壓力。二季度,美元流動性極為寬鬆,美聯儲隔夜逆回購用量激增,TGA餘額下降,導致銀行間流動性過剩,美國國債需求量隨之激增,短端國債利率逼近零。

8月,鮑威爾在Jackson Hole會議上,依然強調“通脹是暫時現象”,CPI同比在連續多月上漲之後小幅回落,美聯儲退出寬鬆壓力略有緩解。因此,中期來看,可以預見通脹壓力難以很快消退,下半年海外貨幣政策存在邊際收緊的可能。

美聯儲Taper對加密貨幣的影響

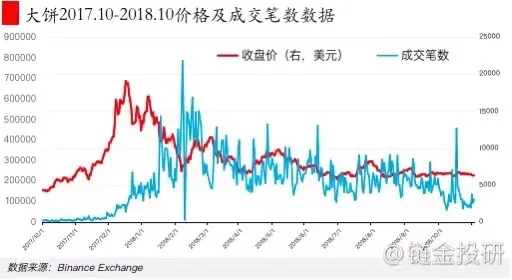

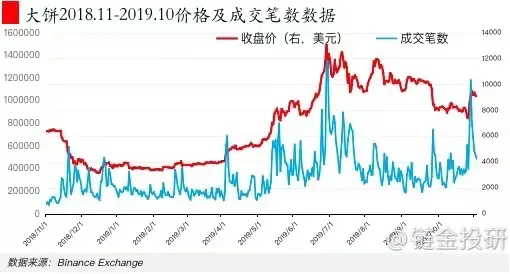

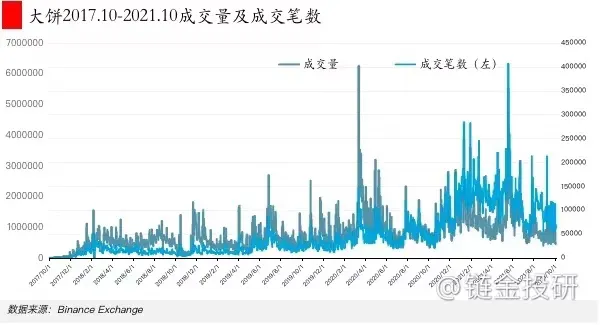

由於Binance Exchange無法獲取2013年開始的大餅價格數據,在此我們從2017年10月數據開始進行回溯討論。

區塊鏈技術

區塊鏈技術

區塊鏈技術

區塊鏈技術

區塊鏈技術

區塊鏈技術

區塊鏈技術

區塊鏈技術

區塊鏈技術

區塊鏈技術

我們將其中成交量與成交筆數進行比較,同時將成交量中的主動成交量進行剝離。主動成交量代表其中Taker成交單。我們可以認為,在進行成交時,大多機構交易者或者大戶交易者更可能採用主動吃單的方式成交,而這部分交易者可以被認為是市場的smart trader,他們會更加分析宏觀市場經濟,也對市場有更大的確定性作用。因此,主動成交量數據更能反映大餅真實對宏觀經濟以及機構資產配置的動態變化。

提示:關注其中交易筆數出現異常值的部分,往往可以判斷市場一段時間的牛熊變化。成交量以及成交筆數之間的特殊背離可以判讀出機構及主力投資者的真實動向。

結構性貨幣政策對加密貨幣價格的傳導機制

貨幣政策對投資者情緒的影響

作為情緒化影響最為集中的加密資產行業,投資者情緒是分析其中資產價格最集中關鍵因素。同時,投資者情緒對貨幣政策的傳導也是重要因素。加密貨幣交易者都是散戶並且在股票市場上普遍存在信息不對稱的現象,因此大多數人在做出決策時,並不是理性的決策,而是受到了認知、心理偏差與情緒等方面的影響做出了非理性行為,如在投資時過度的相信自己的選擇即過度自信或者在投資時盲目地跟從別人的選擇即從眾效應,這些最終都會對幣價產生影響。

從傳導機制的分析中可以知道,貨幣供應量、利率、匯率的變動會影響幣價,並且傳導機制複雜多樣,傳導路徑也不單一,但是無論每一種影響在傳導過程中都會通過投資者的預期來進行傳導,也就是說投資者情緒在其中發揮著不可替代的作用。

提示:可以通過構建情緒指標,進行跟踪投資研究。例如,友好指數,投資者智能指數,投資者信心指數。

宏觀經濟通過中介渠道到加密貨幣市場

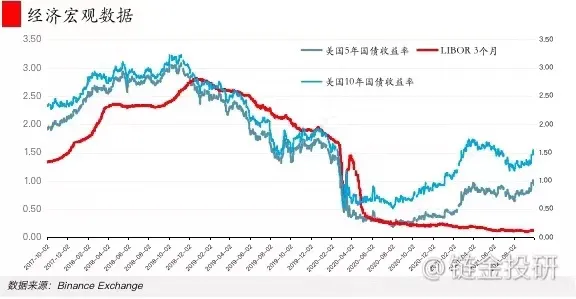

从利率看,利率与加密市场收益之间具有显著的溢出关系,实证可以发现大饼指数期货与LIBOR之间存在明显的非线性关联。其主要中介渠道在于以资产组合风险最小化作为基础的宏观资产配置。以其中5年以及10年期美国国债收益为基础分析,可以发现:美元国债的近期的提高会影响加密资产的流动性配置,而以LIBOR为基础的全球利率正处于下行渠道。

區塊鏈技術

區塊鏈技術

普遍認為,利率對加密資產起到明顯的負效應影響。這主要從資產選擇理論的角度出發,利率從兩方面影響資產選擇的:一種是資產替代效應的影響,當利率下降時,人們將會購買更多的高風險高收益資產,進而使得價格上升。另一種是積累效應,當利率下降時,人們的總財產收益會下降,為了達到之前的回報率,會增加高風險高收益的資產,因此可以認為股票價格與利率呈負相關。

此外,貨幣供應量也是重要影響因素。

展開全文打開碳鏈價值APP 查看更多精彩資訊