截至2021年10月4日,整個DeFi的鎖倉量達到了1940億美元,在各公鏈中,以太坊上應用的鎖倉量為1334.6億美元,佔整個DeFi的68.8%,佔據絕對的統治地位,而穩定幣作為底層的基礎資產以及中間媒介,支撐起了整個DeFi世界的生態發展,目前穩定幣的市值已達到1294億美元,日交易量為735億美元。

穩定幣按照其是否存在抵押可以分為超額抵押穩定幣(如DAI),全額抵押穩定幣(如USDT),部分抵押穩定幣(如FRAX),以及算法穩定幣(無抵押,如AMPL)而按照其錨定的對象可以分為法幣錨定穩定幣(錨定1美元),以及非法幣錨定穩定幣(錨定目標會不斷變化)。

在DeFi應用快速發展的背景下,穩定幣的規模也越來越大,不可避免地將面臨監管的問題。今年以來,美聯儲等政府金融監管部門已多次表態可能會把穩定幣納入監管範圍,甚至更嚴厲的是將其作為銀行類機構進行管理,而首當其衝的便是法幣錨定型穩定幣(尤其是USDT,USDC等全額抵押並錨定1美元的穩定幣),在其機制下,金庫持有的巨量資產如美國國債,企業票據等對傳統金融市場的穩定構成了極大挑戰。因此,越來越多的項目開始探索非法幣錨定型穩定幣,即不錨定任何固定匯率目標(比如1美元),其穩定幣的目標幣值相對美元是浮動的,通過複雜的算法,降低波動,以獲得穩定性。其中,以新生代算法穩定幣OlympusDAO,Reflexer,以及Float最具代表性,本文將詳細解讀這三個穩定幣的機制,深入探討算法穩定幣的發展。

OlympusDAO:擴展能力極強的算法穩定幣

OlympusDAO是算法穩定幣中比較另類的項目。機制上它不掛鉤任何目標匯率或者數字資產,但是他具有一定的資產作為支撐,目前的支持資產以穩定幣DAI以及FRAX為主,協議約定,每個OHM背後均有1個DAI或者FRAX作為價值支撐,未來預計支持資產還將會繼續擴展到其他主流數字貨幣,以實現儲備多樣化。

Olympus採用單幣體系,穩定幣為“OHM”,協議通過債券模塊與質押模塊進行穩定幣的發行以及對於市場供需的調控,實現了規模的快速增長,在今年3月OHM發行後,其流通市值已經達到21億美元,在算法穩定幣中,佔據第一的位置,但是在其龐大的市值規模背後,卻是代幣OHM價格的大幅波動,但由於其增發的OHM大部分均流入了OHM持有者的口袋,從市值的角度而言,Olympus確實實現了持有者資產價值的穩定快速增長。

Olympus的債券模塊可以簡單理解為用戶向系統以一定的折價申購OHM,目前系統接受OHM-DAI LP代幣(Sushiswap),DAI,LUSD,wETH,OHM-FRAX LP代幣(Uniswap),FRAX,五種代幣作為申購資金。申購完成後,買入的OHM會在5天的鎖定期內按比例逐漸解鎖,解鎖後,用戶便可以選擇直接賣出OHM或者將OHM進行質押,賺取更高的收益。

OHM債券模塊(來源:www.olympusdao.finance)

債券的兌換價格遵循公式:

其中BCV為債券控制變量,由協議控制,債券的執行價與發行的債券量成反比,與OHM流通量成正比,OHM流通量越小,則購買OHM的折扣越高,激勵參與者申購債券。

項目的另一個核心部分——質押模塊,對於整個系統的運轉起到了至關重要的作用。協議向質押OHM的用戶提供超過7000%的APY。實現如此高的收益率主要依靠的是每8小時進行一次復利在投資(一天3次復利)。與傳統收益耕種或者質押項目不同的是,所有質押OHM的用戶將在初始獲得相等數量的sOHM代幣,其與OHM始終可以以1:1進行兌換,在質押過程中,系統直接調整用戶的sOHM持有量,這樣,參與者不必進行收割,就可實現複利再投資。另一方面,質押收益主要來自於債券端的協議收益。例如,假設當前OHM的市場價格為920美元,當用戶通過債券端以900DAI申購1個OHM的債券後,協議向申購者發放1個OHM,由於協議約定1個OHM背後只需要1個DAI作為價值支撐,因此協議能夠再發行899個OHM,而這899個DAI實際上構成了協議的利潤,其中90%將鑄造成新的OHM作為收益發放給質押者,剩餘10%流入DAO。根據這個機制,可以發現,OHM的市場價格越高,協議的利潤和增發能力就越強。

協議通過質押與債券模塊,極大地激發了用戶的投機性,在機制運行的過程中形成了正反饋循環,使系統具有了極強的市值擴張能力,只要OHM的價格高於1DAI,這部分利潤就能增發OHM作為質押者的收益,且OHM價格越高,質押者理論上能拿到更多的收益,就會吸引更多用戶參與質押,減小了市場上的拋壓,同時增加了市場對OHM的需求,提高OHM的價格,又進一步加強了系統的增發能力。目前,市場中OHM流通量的93%均質押在協議中。因此,今年一季度才上線的Olympus在短短的時間就能達到20億美元的市值也就不令人驚訝了。然而在系統超強增發能力的背後是相對疲軟的幣價以及較高的波動性,從機制上來說,大幅增發必然會對代幣價格產生一定的負面影響,而係統本身由於只有單向機制(只有通脹模式,沒有通縮模式),OHM的大漲大跌就在所難免。

OHM市值(來源;Coingecko)

OHM價格(來源;Coingecko)

項目在算法穩定幣之外,也在積極利用項目機制的優勢進行拓展。 9月30日,協議正式上線OlympusPro模塊。這是一個利用協議原生債券模塊進行代幣發行的服務。 Olympus將從發行服務中抽取3.3%的服務費,進一步增厚財庫的資產實力。首個與其展開合作的項目將是Pendle,整個代幣的分發將維持8週時間,用戶向Olympus債券模塊存入PENDLE/ETH LP代幣,將能夠以一定折扣價獲得PENDLE代幣,預計將分發總共300萬枚PENDLE。相對其他的IDO代幣發行模式,參與者將不會遭受無常損失,而對於代幣發行方而言,通過回收LP代幣,使得資金池能夠始終保持持續的流動性以及穩定的規模,避免了許多IDO資金池發行不久後流動性乾涸的窘況。

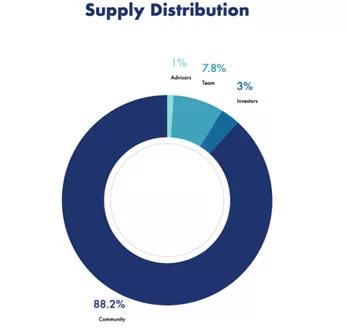

OHM在最初發行時採取了公平啟動的方式,針對Discord上的早期社區參與者分發了50,000枚代幣,每枚價格4美元,共計有300多人獲得平均141枚OHM代幣,因此為了激勵團隊以及支持未來的項目融資,協議發行了代幣pOHM,約定pOHM持有者能夠以1DAI+1pOHM兌換1OHM,從原理上,pOHM類似期權,主要針對團隊,社區,投資者等進行分發,同時對“行權”有一定的限制,即一段時間內進行“行權“的數量不能超過當前OHM供應量的一定比例,由此形成一個長期的激勵效果。

pOHM代幣分配(來源:www.olympusdao.finance)

從Olympus的整個機制來說,當OHM價格上漲時,協議規模將不斷擴張,但是當OHM一旦開始連續下跌,質押籌碼開始鬆動時,協議有可能會陷入自我負反饋循環:OHM價格連續下跌,導致協議增發能力減弱,OHM質押收益減少,市場拋壓增加,需求減小,進一步壓制OHM價格。在這種情況下,協議財庫以及DAO的資產儲備將是拯救整個體系的唯一力量。協議將可能需要在質押能力不斷下降的過程中,通過前期累積的資產儲備及增發能力不斷提高質押收益,減小拋壓,從而打斷負反饋循環。

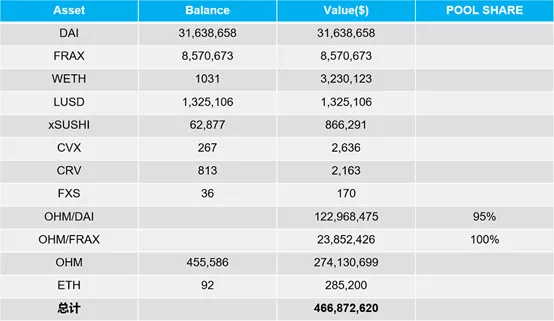

在過往通過債券模塊發行OHM的過程中,協議吸收了大量的資產,目前協議財庫擁有資產價值超過2億美元,結合當下的OHM發行量可以發現,顯然協議並沒有用足增發能力。根據財庫的當前狀況,協議可以維持7000%以上的APY超過200天。此外,通過債券模塊,協議也吸收了OHM/DAI以及OHM/FRAX兩個資金池95%以上的流動性,使得資金池的規模及穩定性獲得了很大的保證,也間接地對整個體系的穩定起到了積極的作用。

Treasury資產市值(來源:www.olympusdao.finance)

Treasury與DAO持有的資產(來源:www.olympusdao.finance)

協議當前已發行OHM為2,464,987枚,支持資產(RFV)價值為$56,352,537(ETH等資產目前並未納入RFV),每個OHM背後支撐的資產價值為$22,若同時考慮ETH等財庫中的其他資產,則每個OHM背後支撐的資產價值為$48,相對OHM 920美元的市場價格,具有非常大的折價,因此整個系統當前仍具有極強的擴張能力,理論上,協議可以再增發53,887,550枚OHM,相對應地能夠提供更高的質押收益。

RFV資產價值(來源:www.olympusdao.finance)

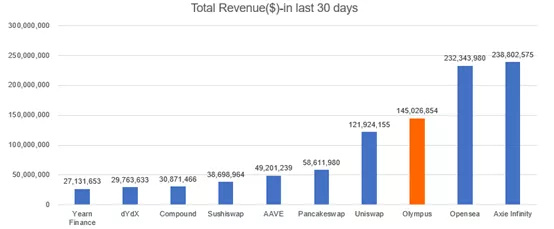

由於項目的獨特機制設計,協議的收入,是體系的核心也是最後的防線,如果從項目總收入角度進行衡量,OlympusDAO是目前最賺錢的項目之一,過去30天項目總收入排名中,Olympus名列第三,僅次於Axie Infinity以及Opensea,領先一眾DeFi頭部項目,包括Uniswap,AAVE等。而從協議收入(項目方/財庫)的角度衡量,Olympus僅次於AxieInfinity,在所有應用中排名第二。

項目總收入(來源:Tokenterminal)

協議收入(項目方/財庫收入,來源:Tokenterminal)

從嚴格意義上來說,OHM並不能稱為穩定幣,因為它的價格其實不穩定,但是它試圖將人們的觀念從傳統美元本位上解放出來,倡導投資者不應該關心手中的OHM的價格漲跌,而應該更關注手中的OHM數量是變多了還是變少了,然而實際上大多數投資者參與項目的初衷只是衝著協議的極高收益率以及幣價的投機屬性,而OHM從根本上缺少作為穩定幣最基礎的記賬與支付媒介的屬性與作用。

Reflexer:最穩定的算法穩定幣之一

Reflexer是一個以太坊上的算法穩定幣項目,在2020年由Ameen Soleimani以及Stefan Ionescu一起創立,在至今兩輪融資中,受到了頭部VC的關注,包括Paradigm,Pantera等。

項目融資情況(來源:Crunchbase)

協議是雙代幣系統,採用ETH的超額抵押模式,通過套利者的行為,使價格維持穩定。機制上,Reflexer與穩定幣DAI非常相似,但是其穩定幣RAI,並不錨定固定的匯率或者指數,在市場波動的過程中,其目標價格將會不斷變化。協議將目標價格成為贖回價格(Redemption Price),初始設置為3.14,它也是用戶向協議抵押ETH鑄造RAI或者銷毀RAI的價格。而贖回率相當於利率,根據公式:

贖回率=Kp X(贖回價格-RAI TWAP)

其中RAI TWAP即RAI的時間加權平均價格,採用過去16小時RAI/ETH(UniswapV2)以及ETH/USD(來自Chainlink)計算得出。項目方通過大量的數據回測以及模擬測試,確定參數Kp的取值。而變化的目標價格體現在:

當某一時刻,RAI的市場價格高於其目標價格(贖回價格)時,贖回率將為負數,使贖回價格逐漸降低,在這過程中,套利者可以通過向系統抵押ETH並鑄造RAI,然後以更高的市場價賣出獲取收益,同時,由於向系統銷毀RAI的數量減少(銷毀的成本更高),使RAI的供求發生變化,從而推動RAI的市場價格向贖回價格運動,這是一個持續動態平衡的過程。

當某一時刻,RAI的市場價格高於其目標價格(贖回價格)時,贖回率將為負數,使贖回價格逐漸降低,在這過程中,套利者可以通過向系統抵押ETH並鑄造RAI,然後以更高的市場價賣出獲取收益,同時,由於向系統銷毀RAI的數量減少(銷毀的成本更高),使RAI的供求發生變化,從而推動RAI的市場價格向贖回價格運動,這是一個持續動態平衡的過程。

系統機制(來源:Reflexer.finance)

協議採用了PID控制器的思想,這是一個在工業控制應用中常見的反饋迴路部件。通過把收集到的數據和一個參考值進行比較,然後把這個差別用於計算新的輸入值,這個新的輸入值的目的是可以讓系統的數據達到或者保持在參考值。和其他簡單的控制運算不同,PID控制器可以根據歷史數據和差別的出現率來調整輸入值,這樣可以使系統更加準確,更加穩定。

PID控制器由比例項,積分項,以及微分項構成,比例項考慮偏差的量,積分項考慮偏差時間,微分項考慮偏差增長或縮小的速度,經過大量的模擬測試後,目前項目僅考慮最安全且最簡單的比例項,作為項目初始的啟動方案。

協議治理代幣為FLX,初始總量1,000,000枚,將用於協議的治理以及確保系統的安全。用戶向協議質押Uniswap v2上FLX/ETH LP代幣,可以獲得一定的收益,但是將充當系統保護的角色,一旦抵押率不足,協議將拍賣LP代幣(質押池中最多30%的LP代幣可被拍賣),用於回購RAI以提高抵押率,此外,FLX也是體系的最後貸款人,當系統陷入危機時,協議將鑄造FLX進行拍賣。

項目追求治理最小化,並且制定了明確的路線圖:

1.目標日期2022 年4 月17 日,在這個階段,應將清算、拍賣和稅收機制以及許多其他核心合約的治理降至最低。這意味著從現在開始,這些合約中只有少數參數是可控的。

2.目標日期2022 年8 月17 日,除了預言機、saviour 合約之外的所有核心合約,以及根據生產環境中發現的邊緣情況,PID 控制器應實現治理最小化。這意味著從這一時間點開始,應該只治理幾個系統參數。更重要的是,到了這個階段,所有剩餘的治理都應該交給社區。

3.在這一階段,項目方打算讓社區完全運作這個項目。社區應決定何時、如何以及是否有任何剩餘的組件可以進一步脫離人類的控制。

穩定幣RAI目前流通供應量17,525,475,市值$53,039,029,價格$3.02,價格在經歷了最初的大幅波動之後,目前維持比較穩定的狀態。協議鎖倉量(ETH)為$152,067,183。

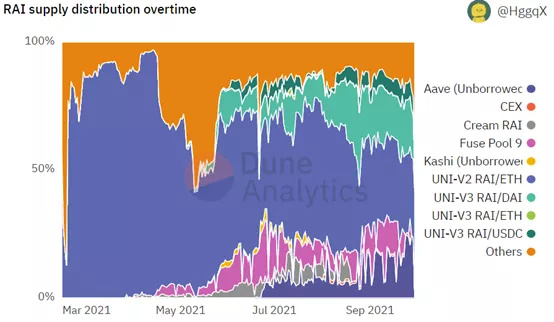

RAI價格及贖回價(來源:Dune Analytics)

RAI的市值始終處於比較低迷的狀態,可能有幾方面的原因:首先因為代幣發行時,市場整體處在高位,之後ETH價格經歷了大幅的調整,由於ETH是協議的抵押物,本身價格的大幅波動,將對抵押者產生極大的影響,此外,協議在生態擴展上缺乏更多的措施及想法,目前有30.7%的RAI分佈在UniswapV2的RAI/ETH池中,23.6%在AAVE中。 17.8%在Rari FusePool中進行借貸,三者潛在收益都比較低,對於用戶而言,缺乏應用場景,收益不吸引人,自然沒有動力去質押ETH借出RAI。

RAI分佈(來源:Dune Analytics)

從RAI的使用活躍度來看,卻不盡理想,RAI的交易量從最初發行時的峰值已明顯回落,相比Olympus的極強市值擴展能力,RAI的市值持續萎縮。

RAI交易量(來源:Dune Analytics)

從代幣穩定性而言,RAI無疑是成功的,其90天波動率遠小於OHM以及算法穩定幣鼻祖AMPL,但是在穩定性的同時,協議機制抑制了投機性,又沒有相應的生態與應用場景進行配合,導致了價格很穩定,但是沒什麼人用的尷尬。

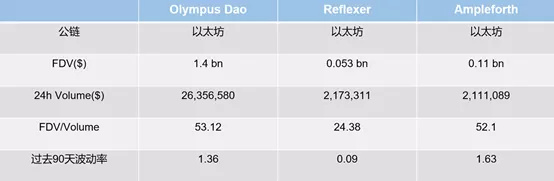

部分算法穩定幣比較

Float:新崛起的算法穩定幣

Float也是一個基於以太坊的非法幣錨定型穩定幣,穩定幣FLOAT最初設定目標價為$1.618,協議採用雙代幣系統,治理代幣BANK對FLOAT價格起到關鍵的調節作用,當FLOAT價格偏離目標價時,BANK將吸收多餘溢價或者支撐FLOAT的價值。

協議僅支持ETH作為抵押物,最初FLOAT發行前,用戶可以使用ETH兌換等值的FLOAT,協議將ETH構成的抵押物稱為籃子(Basket),初始狀態下,籃子的總價值與鑄造的FLOAT總價值相等。籃子因子(Basket Factor)定義為籃子價值與以目標價計算的FLOAT價值之比,這是系統進行宏觀調控的重要參考指標。

協議將每24小時監測FLOAT的時間加權平均價(TWAP)是否等於目標價格,如果不相等,系統則將進行拍賣(荷蘭式),在拍賣的過程中,價格將逐漸降低(荷蘭式)或逐漸升高(反荷蘭式),依靠套利者推動價格向目標價靠攏。每次拍賣將持續150個區塊,項目計劃未來提高拍賣的頻率,從每24小時逐漸過渡到取消固定的拍賣時間,由參與者組織進行拍賣。

假設當FLOAT TWAP高於目標價時,系統將進入通脹模式,通過增發FLOAT,吸收ETH及治理代幣BANK,增加市場供給,從而壓低FLOAT價格,拍賣的起始價格為FLOAT TWAP +10%,拍賣過程中,價格將逐漸下降至目標價格,參與者有機會以低於市場價獲取FLOAT的機會,從而賺取套利收益,而10%的增幅主要是為了預防預言機攻擊(FLOAT/USD採用Chainlink餵價)。而當FLOAT TWAP價格低於目標價時,系統進入通縮模式,通過回收FLOAT,減少市場供給,抬升FLOAT價格。這個過程為反向荷蘭式拍賣,起始價格為TWAP-10%。所有拍賣過程中協議回收的BANK以及FLOAT都將銷毀,而ETH則將進入財庫,成為協議的儲備資產。

協議拍賣機制

而在拍賣的過程中,將涉及到三個代幣,分別是FLOAT,BANK以及ETH,系統設計了相對複雜的機制,通過不同的組成及比例,起到調節籃子因子的作用,維持系統的健康狀態。下面通過一個具體的例子來進行說明。假設FLOAT TWAP=$2,目標價為$1.5,而拍賣成交價為$1.7,則當籃子因子大於等於1時,參與者將使用價值$1.5的ETH以及價值$0.2的BANK兌換得到FLOAT,而當籃子因子小於1時,參與者需要使用相對更多的ETH進行拍賣,以使籃子因子能夠上升。在以下六種情景下,通縮時進行的拍賣會提升籃子因子,只有籃子因子大於1且進行通脹調節時,拍賣才會降低籃子因子。籃子因子從某種角度可以理解為系統的抵押率,衡量協議的健康程度。

拍賣資產組成舉例

協議的目標價是一個會不斷變動的數值(浮動錨定),初始值為$1.618,當FLOAT TWAP高於目標價且籃子因子大於1或者FLOAT TWAP低於目標價且籃子因子小於1時,目標價將會根據模型進行調整。項目方通過將模型對2020年的ETH(抵押物)走勢進行回測,結果顯示目標價整體將隨著市場的上漲而逐漸上升。

根據協議模型公式:

其中mt’為下一時刻目標價,mt為當前時刻目標價,fA為拍賣頻率,T為目標價調整時間,b為籃子因子,當籃子中ETH價值上升(可能由於ETH價格持續上漲),且系統處於通脹的情況下時,目標價將逐漸抬升,因此穩定幣FLOAT的價值也從某種程度上實現了與ETH的間接掛鉤。

基於2020年市場走勢的回測

項目治理代幣BANK在協議中也承擔了關鍵的角色,進行通脹調節時,它是溢價吸收器,吸收了FLOAT相對目標價的溢價,而當通縮時,BANK將起到支撐FLOAT價格的作用,吸收市場對FLOAT的拋壓。 BANK初始總量為168,000枚,一年之後可能會進行通脹增發,目前市值超過2400萬美元,遠大於穩定幣FLOAT的市值。

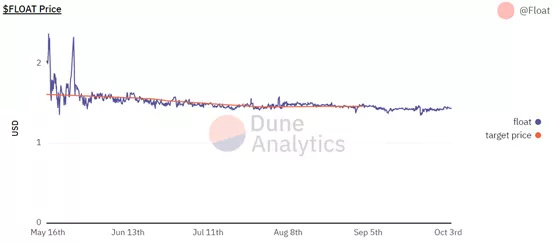

從穩定幣的波動性而言,FLOAT是相對成功的,但是FLOAT也存在與RAI相同的問題,兩個協議均採用ETH作為抵押物或者支持資產,協議的機制設計使得其擴展能力極大受限於ETH的價格表現,此外,項目方缺乏在生態發展上的運作,導致穩定幣的市值規模持續萎縮,沒有更多的人願意使用其進行價值儲備或者作為交易媒介。

FLOAT價格與目標價(來源:Dune Analytics)

BANK與FLOAT持有者(來源:Dune Analytics)

總結

算法穩定幣作為穩定幣中的一個分支,常被人們認為是無本之木,在Ampleforth之後,越來越多的算法穩定幣開始嘗試部分抵押或者混合抵押物的模式,確實真實做到了代幣價格的穩定。而非法幣錨定型穩定幣作為一個貨幣實驗,其實寄託了加密人擺脫傳統美元束縛,構建真正加密貨幣世界的憧憬。但是就當前的發展而言,非法幣錨定型穩定幣存在如下的問題:

-

基於傳統的理念,將人們生活以及金融活動中的記賬單位從美元製(或者說法幣制)過渡到非法幣制(浮動)不僅需要觀念上的轉變,且確實存在極大的難度,這從本質上就限制了非法幣錨定穩定幣的發展。

-

目前大多數非法幣錨定型穩定幣或多或少都能夠實現作為資產儲備的功能(價格穩定或者市值穩定),但是生態拓展上都遇到了困難。而如OHM這類項目,雖然實現了持有者資產價值的穩定增長,但從機制上,這個實現過程與持有者的投機性以及質押環節密不可分,加上代幣價格的大幅波動以及自由流通量的稀缺,其作為支付媒介也並不是一個很好的選擇。

隨著DeFi的不斷發展,一個市值能夠不斷增長滿足市場需求,同時又能做到幣值相對穩定且獨立於法幣體系的算法穩定幣將是加密世界共同的追求。而本文所述的非法幣錨定型穩定幣看似可能是一個遙遠的實驗,且目前沒有明確成功的案例,但它也許是行業擺脫傳統美元束縛的最佳賭注。