目前發達經濟體研發CBDC,主要關注國內與跨境支付效率和安全性,而中國等處於研發、落地前沿的國家,則側重於應對實物現金逐步減少、私人數字貨幣和支付平台高度發展等現象,同時致力於從成本效益視角出發,探索一條降低現金交易成本、提高交易效率的可能路徑。

作者 | 和寶

出品|白話區塊鏈(ID:hellobtc)

此前在《數字人民幣真的來了,它將如何影響每個人的生活? 》一文中,提到雖然我國對以虛擬貨幣的監管動作頻頻,態度和舉措都極度審慎,但在對區塊鏈技術的實際研究和落地應用上,卻並不完全居於人後。

尤其是我國數字人民幣的研究、測試和落地,一直走在世界各主要國家前列。

01 “重量級” CBDC 在路上

2019年6月,Facebook發布私人數字貨幣計劃Libra的白皮書,這從某種程度上講就是一管催化劑,倒逼央行們的原有數字貨幣計劃加碼提速,極大刺激了各國央行對央行數字貨幣(CBDC)及全球穩定幣體系的興趣,尤其是我們早已在研究、測試中的數字人民幣。

所以,數字人民幣自2020年以來相繼從最初蘇州、青島2 城的小規模實踐,一步步到深圳、上海、海南在內的3 個一線城市(省級行政區),及成都、長沙、西安、大連、雄安新區等地的接力測試,加之北京冬奧會這個特別的使用場景,基本上已經處於正式普及推廣的前夜。

而作為數字人民幣發展的關鍵節點,冬奧會應該會是其大規模正式使用的關鍵“試金石”。

此前中國銀行前行長李禮輝就表示,數字人民幣試點於2020 年4 月啟動,目前已包含2022 年北京冬奧會這個特殊應用場景,而“2022 年北京冬奧會也將成為數字人民幣的試金石或轉折點,我對此充滿信心”。

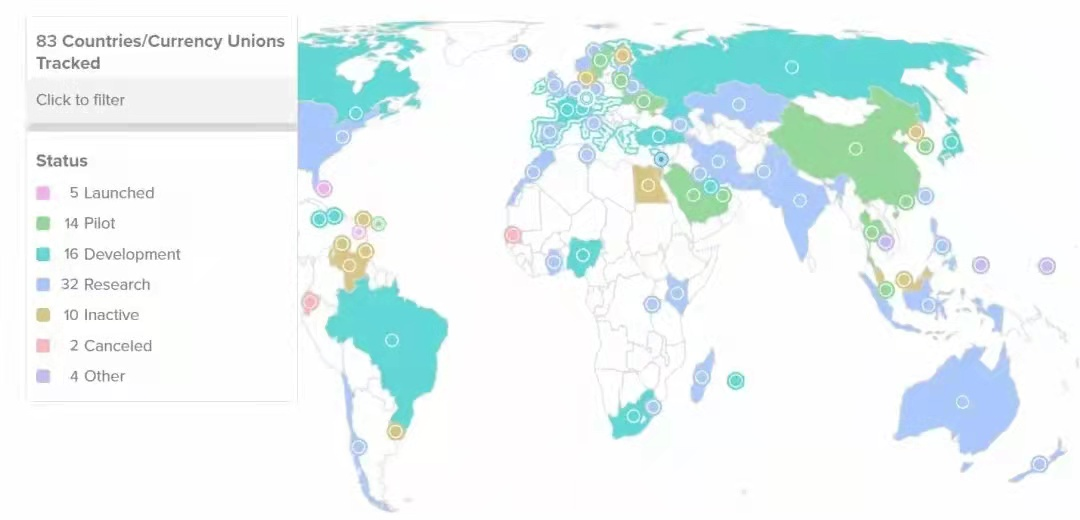

而在中國之外,據Atlantic Council 統計數據,全球目前已有5 個國家全面推出央行數字貨幣。

其中巴哈馬(Bahamas)是第一個推出廣泛可用的CBDC 的國家,同時包括中國、瑞典和韓國等主要經濟體在內的14 個國家目前正處於試點階段,並準備全面啟動CBDC。

而全球共計則有83 個國家(佔全球GDP 的90% 以上)正在探索CBDC,不過在4 個擁有最大央行的發達國家(美聯儲、歐洲央行、日本央行和英格蘭銀行)中,相對而言都較為審慎,其中美國的CBDC 進展更是處於落後位置。

02 5個國家已全面推出CBDC 81個國家正在探索CBDC

所以,近幾個月來除了相繼見諸報端的烏克蘭、泰國、尼日利亞、委內瑞拉等國陸續測試、使用自己的CBDC 之外,美國、日本、英國等國家的動作或表態可能才格外值得我們關注。

美國

Libra 當初的橫空出世讓不少人驚呼“數字美元”時代的到來,但大多數人都沒想到那也幾乎是它唯一的高光時刻,此後Libra 便在監管的壓力之下不斷收縮調整自己的願景,而2020 年以美元為核心的穩定幣爆發式增長,則算是在另一種程度上接力了Libra 進行了“數字美元”的大規模實驗。

美聯儲主席鮑威爾在前不久9月28日的國會聽證會上就談到:“有大量的私人創新,其中很多是在監管範圍之外發生的,當涉及到公眾的錢時,我們需要確保有適當的監管,而目前確實在某些情況下沒有監管”。

同時他表示美聯儲“正在積極評估是否發行CBDC,如果發行,以何種形式發行”,並談及關於CBDC、穩定幣和加密貨幣的報告將很快出台,也即目前美國對於自己發行CBDC 仍處於早期的評估研究階段,至今沒有確定具體的採用計劃的技術方案。

英國

英國作為最早誕生中央銀行的國家,在CBDC 的研究方面一直處於前列。

9月29日,英國央行宣布了其CBDC 參與和技術論壇(CBDC Engagement and Technology Forums)的成員名單,其中包括谷歌、萬事達、Consensys,甚至還有Spotify 等科技和金融領域的一些大公司。

日本

由於目前日本的非銀行零售商開始提供各種在線結算方式,一旦CBDC 由商業銀行作為中介,可能將業務和數據的所有權轉移回銀行業,從而排擠或乾預私營企業。

所以日本CBDC 雖然計劃於明年晚些時候推出比較清晰的方案,但一直擔憂會引發傳統銀行和線上運營商之間的競爭,因此截至目前就是否發行CBDC 仍未做出明確決定。

新西蘭

新西蘭儲備銀行(RBNZ) 在9 月30 日發布了一份公共諮詢文件,概述了發行央行數字貨幣(CBDC)可能帶來的成本、效益、風險和機會,並就此徵求公眾意見。

意見徵集於2021 年12 月6 日截止,此外新西蘭央行並沒有給出發行央行數字貨幣的時間線,但表示將於2022 年4 月底發布更詳細的下一步行動綱要。

印度

8月底,印度央行(RBI) 行長Shaktikanta Das 在接受CNBC 採訪時表示,印度央行可能會在12 月之前推出其首個數字貨幣試點計劃,印度央行正在研究數字貨幣的各個方面,包括其安全性、對印度金融部門的影響以及它將如何影響貨幣政策和流通貨幣。

從梳理的這些公開表態或進程計劃來看,美國、英國、日本等主要國家的“重量級” CBDC 多處於概念研究的早期階段,大部分沒有像數字人民幣一樣進入具體的大規模測試階段。

但也都出現在了各自的執行計劃表之中,基本上從今年下半年及明年開始,會相繼迎來不同程度的驗證落地進程。

03 “零售”與“批發”型CBDC 各領風騷

一般而言,CBDC 分為零售型CBDC、批髮型CBDC 這兩種類型,其中:

-

批髮型CBDC 主要是針對中央銀行和金融機構,交易通常發生在金融機構之間或金融機構與大公司之間;

-

而零售型CBDC 主要是針對普通民眾用於日常消費,交易通常發生在個人之間或個人與商家之間的交易;

這種區別反映了兩種形式的中央銀行數字貨幣之間的區別,批髮型CBDC 面向金融機構,偏向於是創新型支付清算模式;而零售型CBDC 則面向公眾,本質上是“數字現金”。

而我們的數字人民幣則無疑是屬於零售型的CBDC 方案,本質上是人民幣的數字化表現形式,央行是唯一發行人,商業銀行等特定商業機構負責儲存、保管並對用戶開展存取、兌換業務。

主要致力於在民眾日常小額、高頻的零售支付場景中取代現鈔的使用,並在目前第三方支付之外提供同樣便捷的在線支付選擇。

而批髮型CBDC 使用場景及服務對象相對可控且易監管,有利於提升金融系統效率,更好發展資本市場,如提供更順暢的匯款與更便宜的轉賬,還能提升跨境支付效率。

比如新加坡的Ubin項目就屬於批髮型CBDC,主要研究跨境與多幣種支付,致力於提高國際支付清算效率。

包括8 月份某智能合約平台發布CBDC 解決方案,採用已在英格蘭央行得到驗證的「Hybrid」技術,結合了「零售」和「批發」的混合發行模型。

其中在「批發」層面,就是與國家央行合作建立直接賬戶;在「零售」層面,「則通過商業銀行作為中間層,同時與用戶溝通並對其他商業銀行和央行傳達信息。

總的來看,目前發達經濟體研發CBDC,主要關注國內與跨境支付效率和安全性,而中國等處於研發、落地前沿的國家,則側重於應對實物現金逐步減少、私人數字貨幣和支付平台高度發展等現象,同時致力於從成本效益視角出發,探索一條降低現金交易成本、提高交易效率的可能路徑。

04 CBDC 正在向我們走來

9月28日,中國人民銀行行長易綱與海灣阿拉伯國家合作委員會成員國的央行行長舉行首次行長級視頻對話,就金融科技監管、CBDC 以及中國與海灣阿拉伯國家金融合作等議題交換了意見。

其實像國際清算銀行這樣的國際間金融合作組織,很早就開始關注CBDC 在不同國家的國際合作可能,尤其是涉及到跨境支付結算這個CBDC 具備天然技術優勢和應用特性的場景。

早在今年6月份,國際清算銀行就發文《CBDC:貨幣體系的機遇》,稱CBDC 是數字經濟中貨幣的高級代表,可成為高效的新型數字支付系統的支柱,也將為中央銀行應對外幣替代和加強貨幣主權開闢新途徑,同時為充分發揮CBDC 的潛力以實現更高效的跨境支付,國際合作也至關重要。

而就在國慶節前,在國際清算銀行創新中心與香港金融管理局、泰國銀行、中國人民銀行數字貨幣研究所、阿拉伯聯合酋長國中央銀行所合作的mBridge 試點項目中,多種央行數字貨幣(mCBDC) 結算的通用原型平台在幾秒鐘內完成了跨境支付和結算操作。

這個過程遠非現有商業銀行網絡所需的幾天時間,同時操作成本也可以減少一半,目前國際清算銀行創新中心正在與十家中央銀行合作,參與不同的項目,以調查CBDC 的不同用途(零售和批發)、流程和技術。

其實無論是薩爾瓦多選擇將比特幣作為法幣的大膽嘗試,還是烏克蘭、泰國、尼日利亞、委內瑞拉等國在CBDC 方面的動作頻頻,雖然都值得關注,但歸根結底,世界主要大國及其央行的CBDC 動作才真正具有舉足輕重的影響力。

尤其是疊加CBDC 在國際間跨境支付結算方面的全新特性和優勢,大國的CBDC 進程格外值得關注——它們極大概率會在現有的支付、結算場景之上帶來全新的應用可能。

而在冬奧會逐步臨近的背景之下,久經測試的數字人民幣無疑已經做好了正式亮相的準備,即將打開全面落地進程。

屆時歐洲以及美國、日本等國尚未披露具體細節、迎來明確測試落地方案的其它CBDC,究竟會如何表現如何落地,又會產生哪些影響,值得持續追踪。

展開全文打開碳鏈價值APP 查看更多精彩資訊