摘要:ABRACADABRA.MONEY 是基於生息資產的穩定幣協議,除了部署在以太坊之外,還通過與L2 和側鏈的集成,進一步降低用戶參與協議的成本。看下Spell。首先我感覺應該從Alcx 入手。很早也分析過Alcx,所以看到Spell 的第一眼並沒有太驚喜,但是發展路徑卻是迥異,因此主要想看下兩者…

ABRACADABRA.MONEY 是基於生息資產的穩定幣協議,除了部署在以太坊之外,還通過與L2 和側鏈的集成,進一步降低用戶參與協議的成本。

看下Spell。首先我感覺應該從Alcx 入手。很早也分析過Alcx,所以看到Spell 的第一眼並沒有太驚喜,但是發展路徑卻是迥異,因此主要想看下兩者境況不同的一些原因。

首先兩者都是對未來現金流折現的應用,就是我提前預支了未來收益拿到現在來用,仍然可以藉鑑我之前舉例Alcx用於繳納電費或者買車的例子。

兩者的區別在哪呢,首先目標市場不同導致切入點不同。 Spell瞄準的是鎖倉的生息資產,Alcx瞄準的是Dai這種,什麼意思呢,假如你Dai想存在yvault裡生息(關鍵是Dai你也可以拿到任何其他地方去利用),現在你放在Alcx一樣可以生息,並且你可以抵押yDai,借出來alUSD,把alUSD換成USDT之後去買車繳電費,而Spell的切入點是鎖倉的生息資產,比如xSushi,stETH,當然還有yUSDT這種,假如我持有Sushi並且Staking之後產生了xSushi,除了收Sushi的交易費(Apy大概10%)之外沒什麼用途,但是有了Spell,我就可以把xSushi抵押,按照一定的比例借出MIM(就是u),把MIM通過Crv換成USDC等穩定幣我就可以乾別的去了,一下子釋放了大量的鎖定生息資產,但是Alcx的Dai,不是鎖定資產,如果有Dai,那去的地方太多了,因此Spell有了很好的切入點。

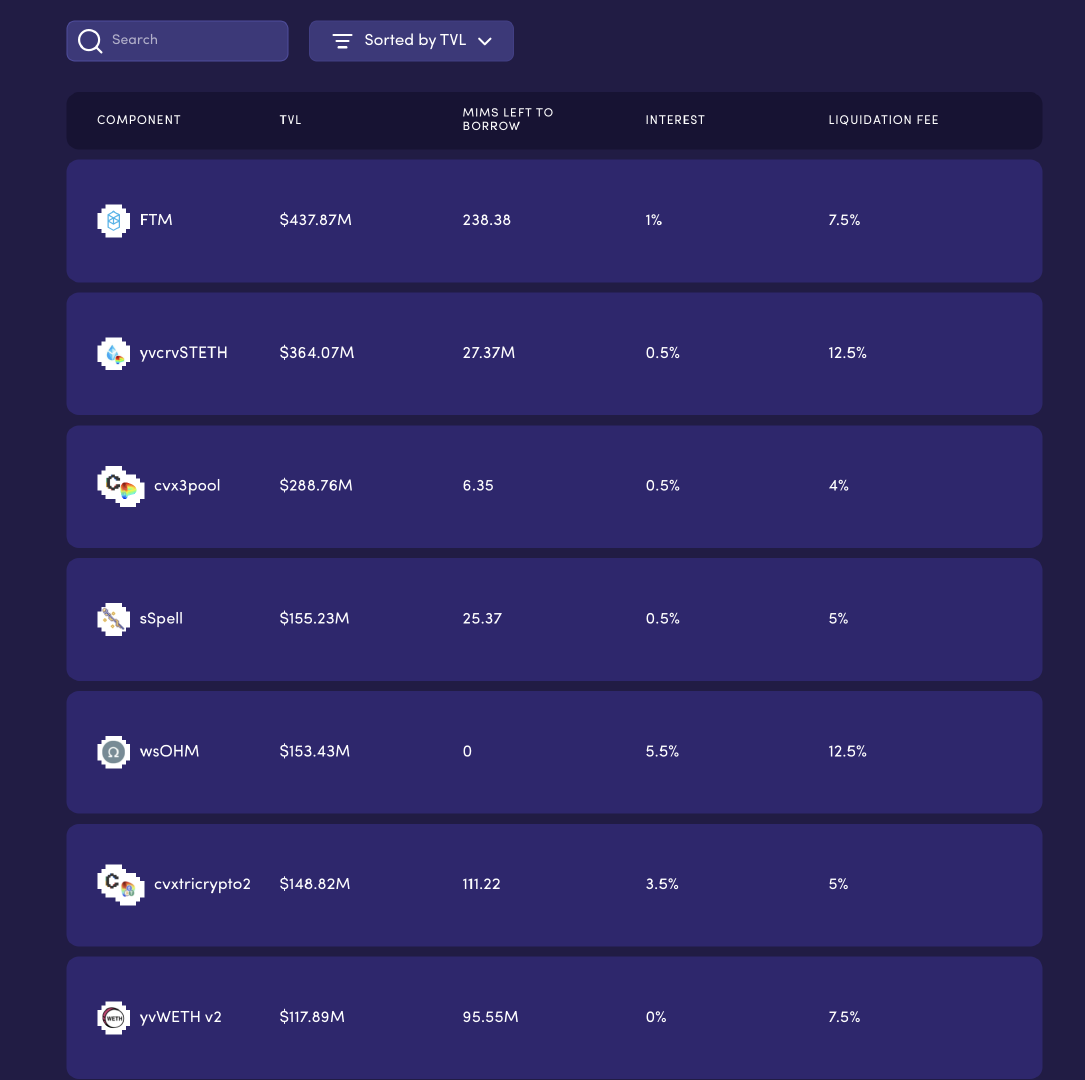

Spell抵押資產

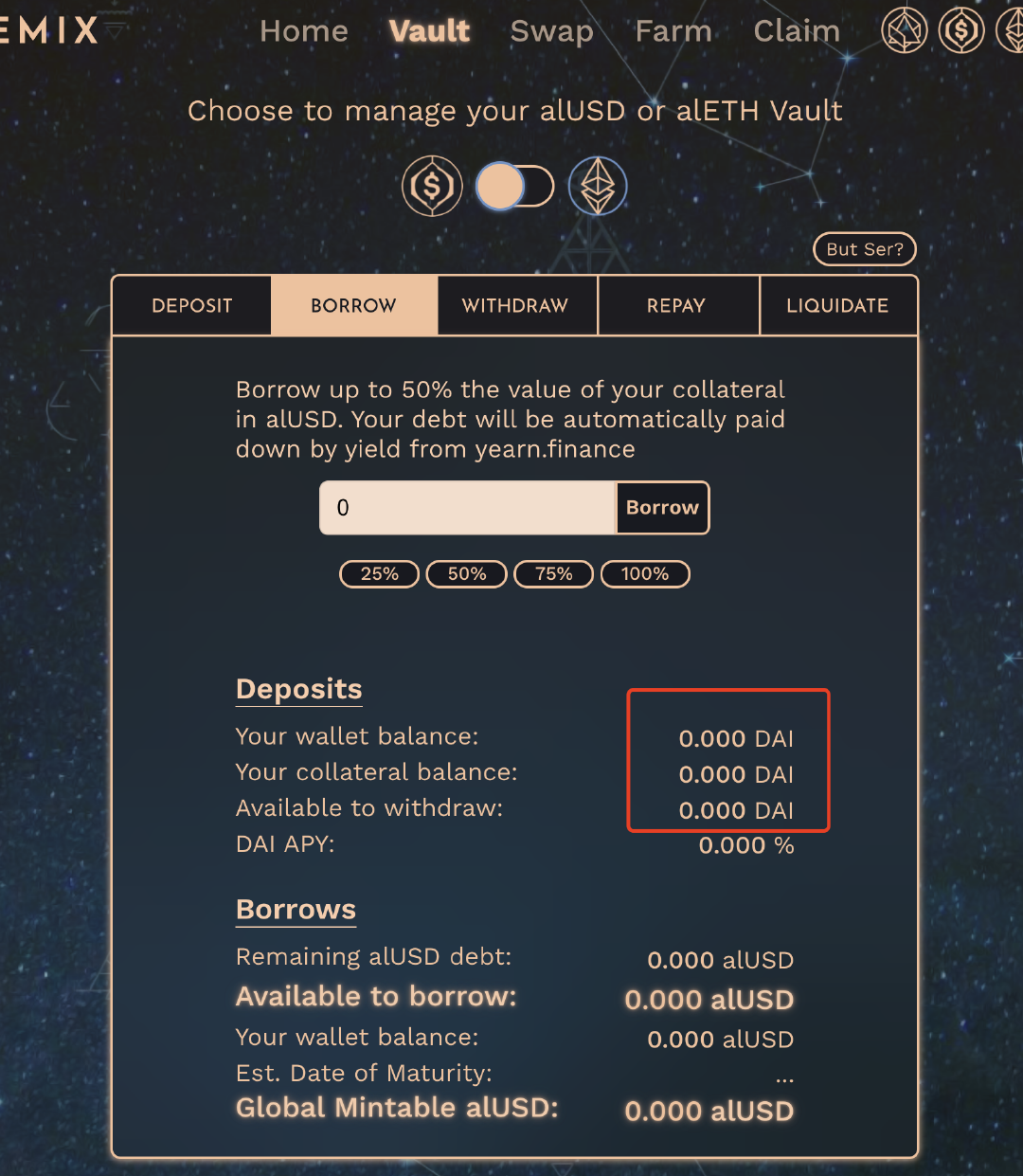

Alcx抵押資產

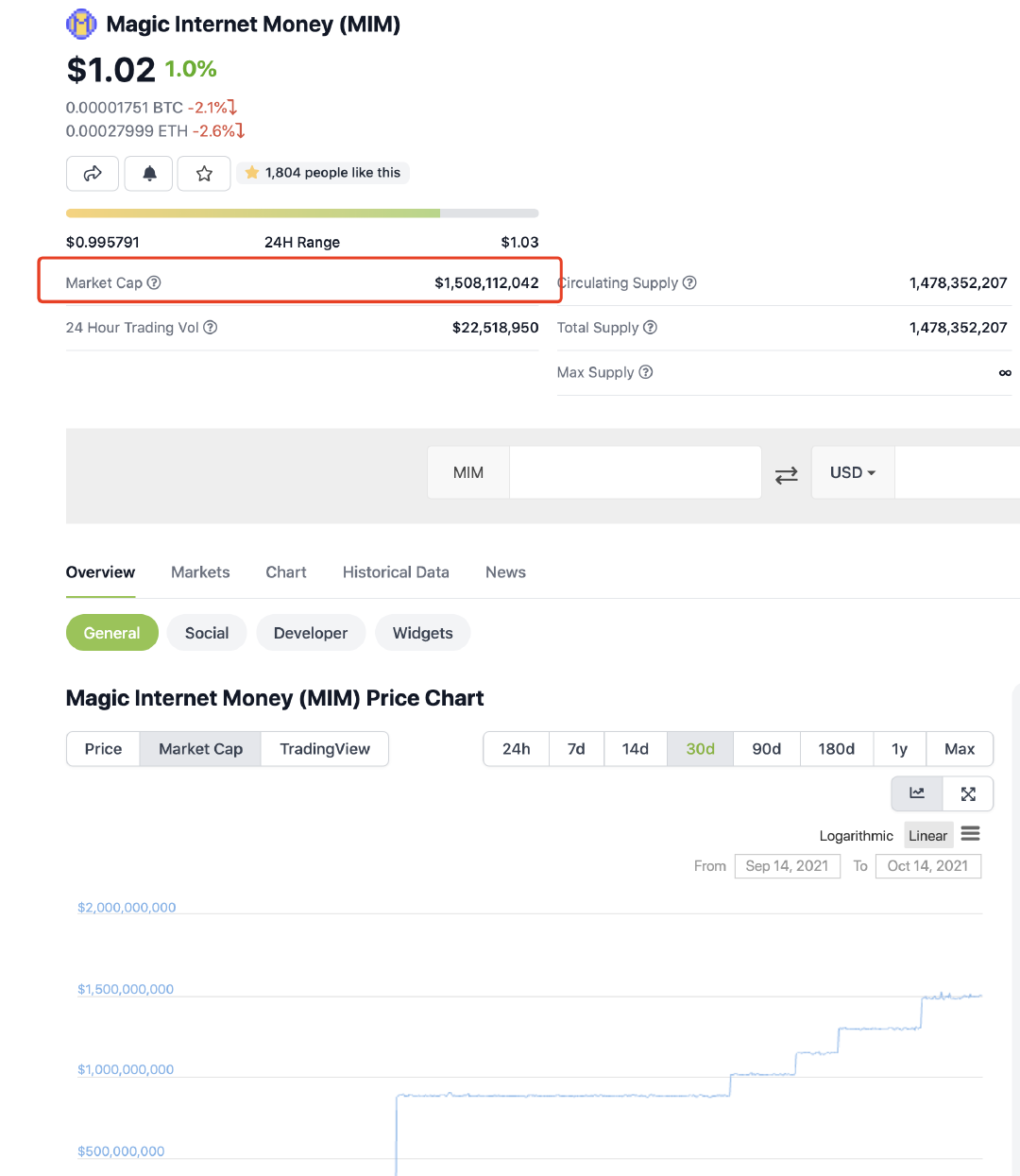

其次就是生態場景。任何穩定幣的護城河都是生態場景,就是你的穩定幣要取得別人的認可和使用才行,決定你社交APP的不是你自己,而是你處的環境,你周邊的身份關係都用的社交APP你才用。 Spell以極強的合縱連橫能力拓展了N多生態,猶如當年的AC四處進擊合作,並且是時間極短,執行很強,疾風驟雨般把MIM的份額做到了15億美金。當然幣圈現在主要一個用途就是挖礦,MIM的主要去處也是在Crv池子中,收益率最高大概24%,其次就是在Arbitrum上穩定幣挖礦(MIM-USDC-USDT),Apy 35%。

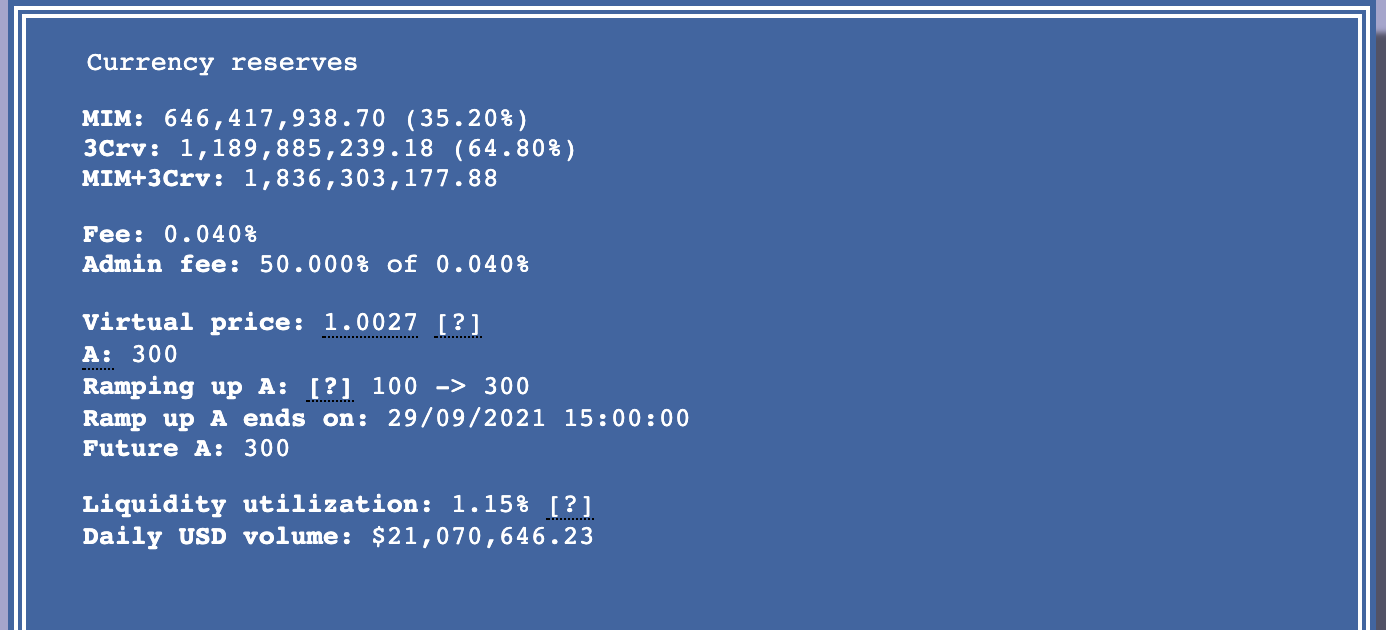

Crv池子深度

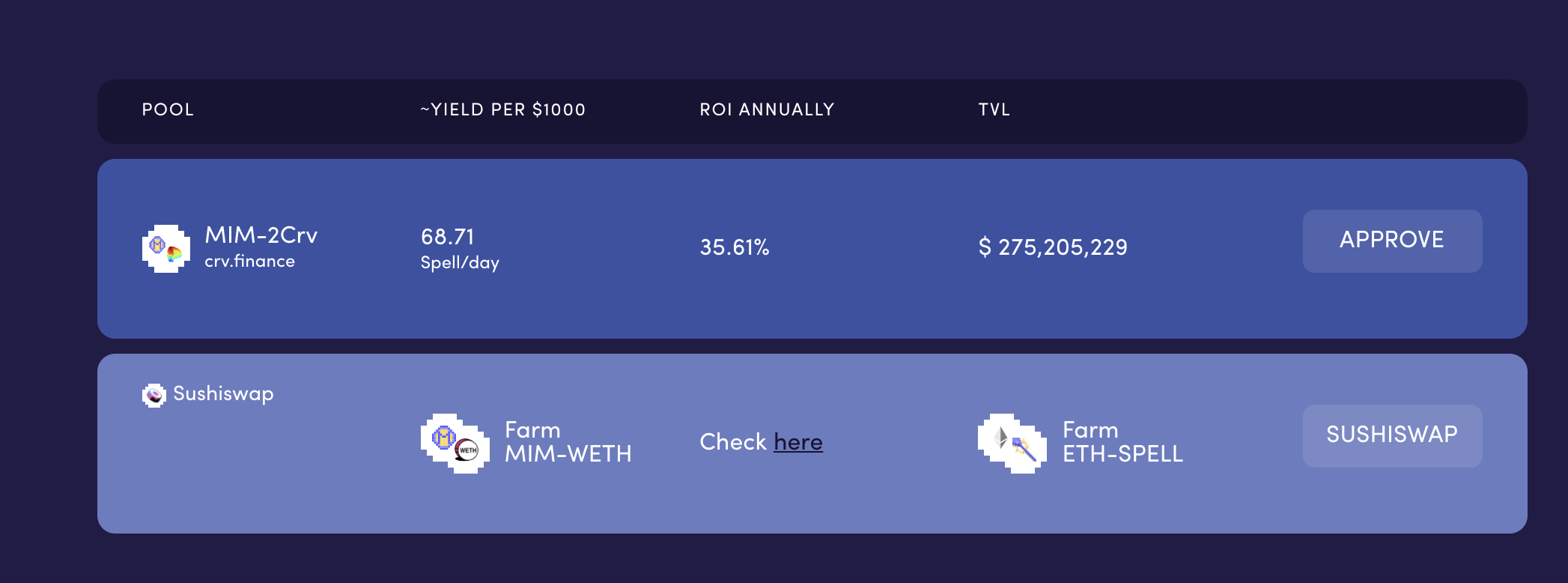

收益率

ARB主網上池子收益率

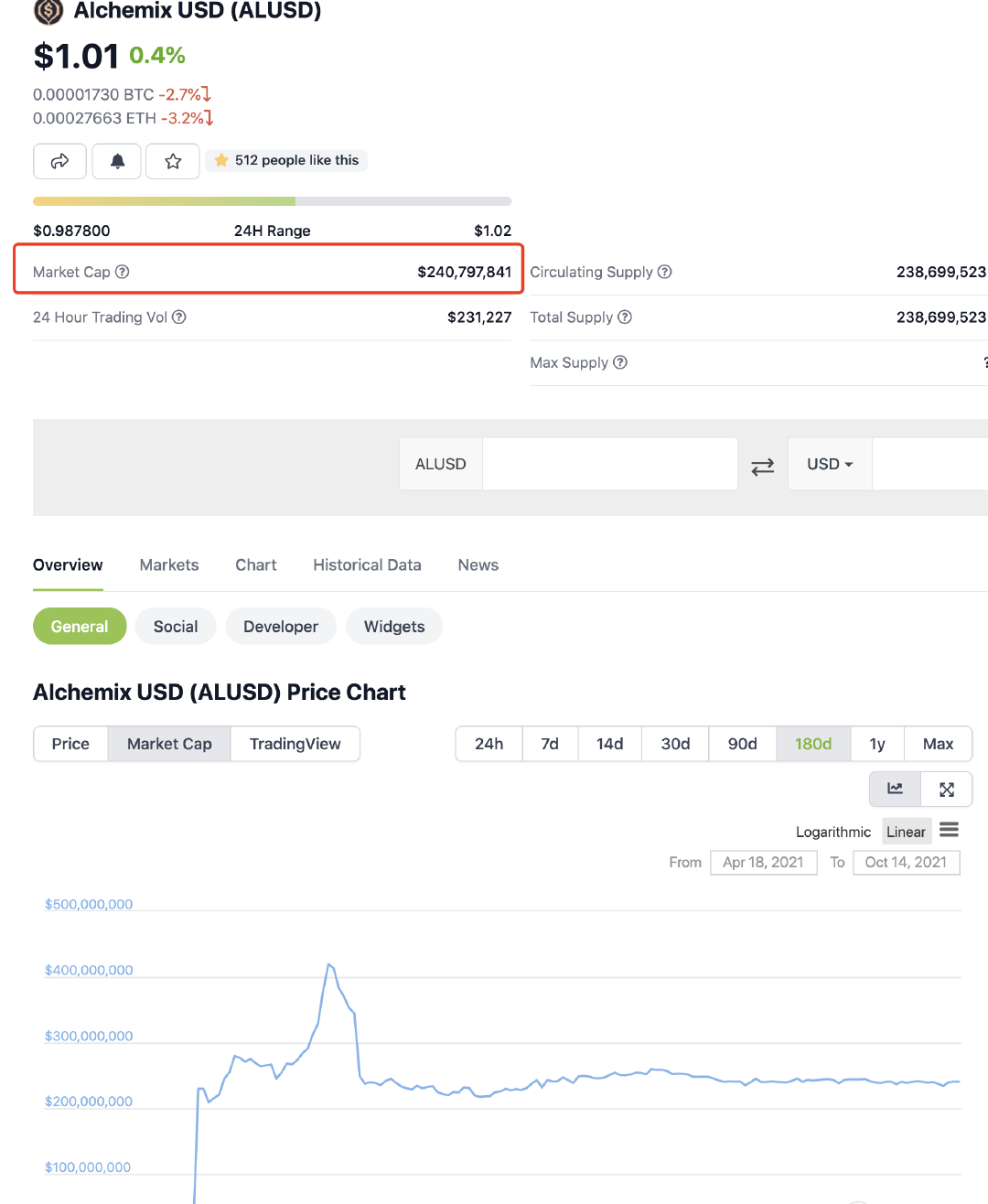

那其他項目的穩定幣發行量呢? Alcx主要就是alUSD,目前是2.4億(當然Alcx馬上推出2.0,也會有不一樣的改善)我們也可以橫向對比Luna下的UST,27億;Fxs的FRAX,4億,別說,看FRAX的曲線還挺完美,加油吧Fxs。

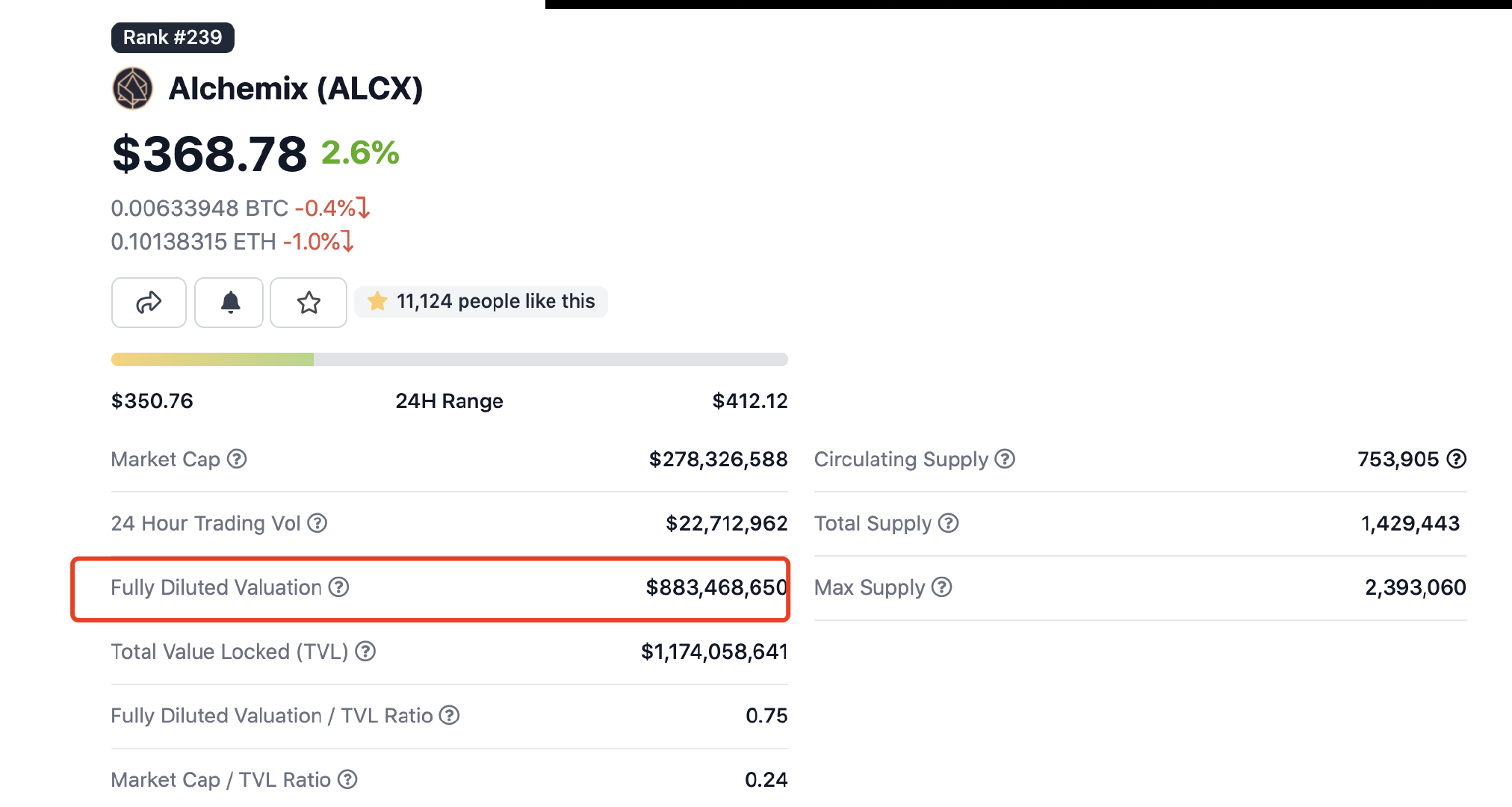

第三,市值。我直白點說,沒有什麼DeFi 2.0 3.0,區別就是有沒有讓散戶二級市場賺到錢,我沒見過哪個牛皮的社區不是暴富社區。你會發現每隔一段時間,就會有一股對抗vc的風潮,近期的所謂DeFi 2.0,很多都是沒有vc參與的靠著社區一點點發育起來的,畢竟這種項目社區享受的紅利確實巨大,群眾基礎堅實,幣圈底部起來的原生項目聲勢太浩大了,當然任何項目發展到一定的階段都會遇到不同的瓶頸,這時候就是考驗團隊特別是匿名團隊的能力和本性的時候了。 Alcx上線頂部FDV高達47億,這就跟很多DeFi機構項目,出來動輒就是20億,30億估值,這還怎麼玩。

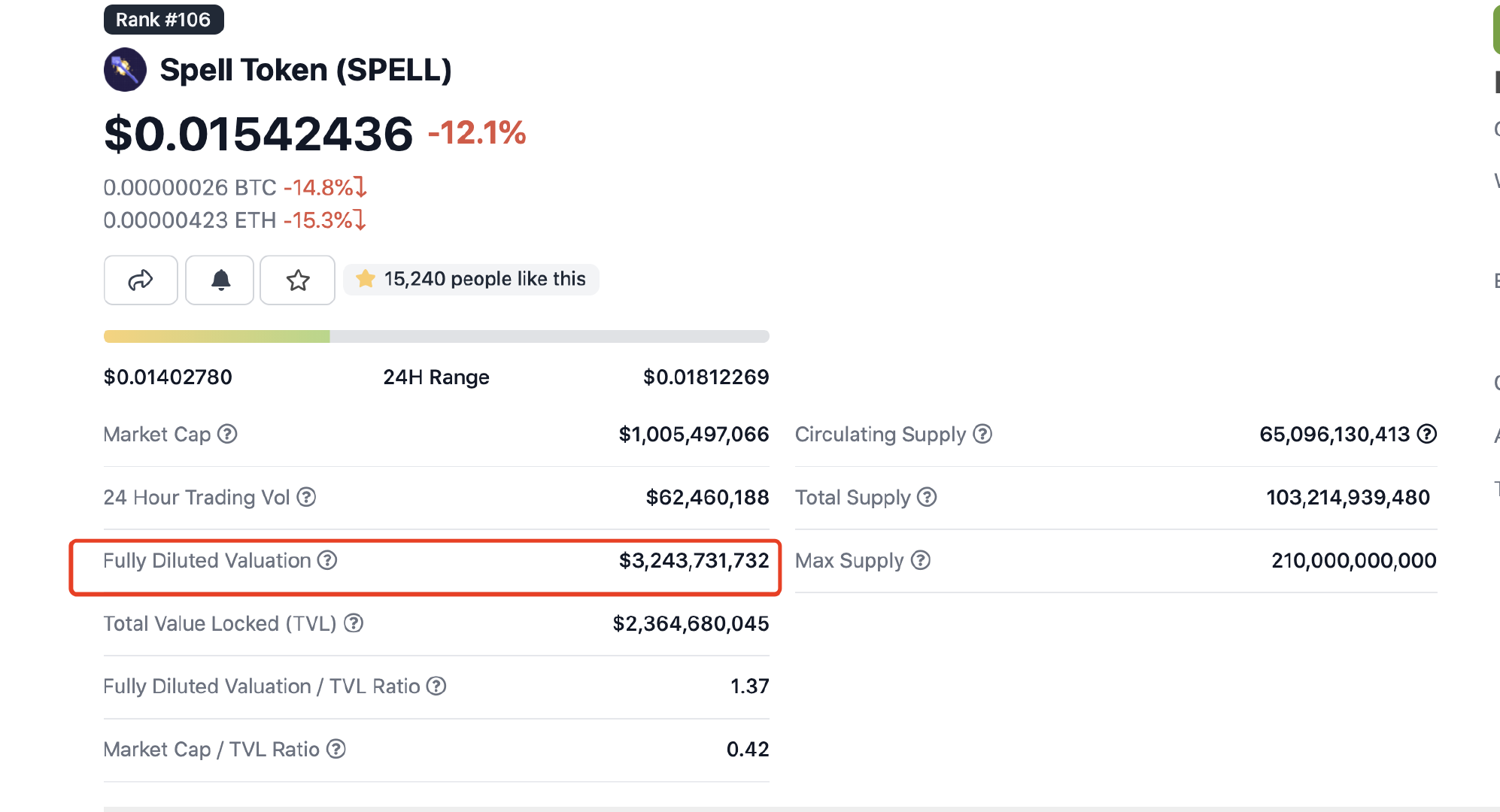

反觀Spell,漲到現在50倍? 100倍? FDV也是32億,巨大的成長紅利讓利給了社區,很多合作自然水到渠成。多說一句,都21年了,竟然還有人在拿流通盤而不是整盤FDV說事,要自欺欺人到什麼時候? DeFi都是有清晰的盈利估值模型,你不重視不代表市場不重視。

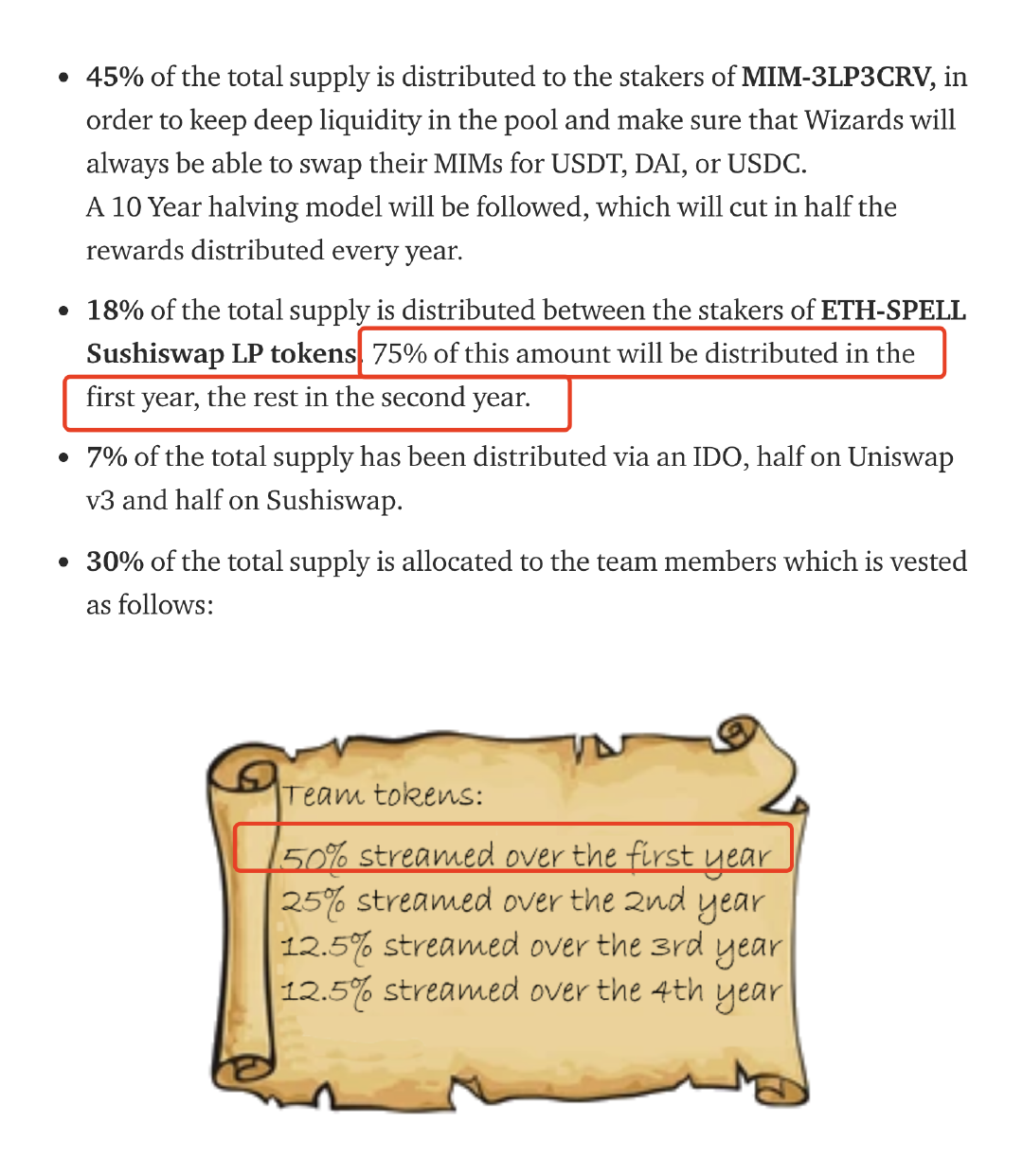

最後,也別上頭,我看了下Spell的代幣分配,210億會銷毀87億,團隊佔比高達30%並且第一年就解鎖50%,另外ETH-Spell的二池獎勵在第一年分配高達75%,我第一反應是:這是打算乾一年就不干了麼?對待匿名項目,我們參與的時候一定更需要提高風險意識,菜就是這些,怎麼下鍋怎麼炒菜,看你自己了。

原標題| Spell路徑

文| Continue Capital創始人匹馬