摘要:隨著國際監管機構尋求實施監管,加密行業專家表示,這是監管機構正在考慮將穩定幣納入銀行監管的積極信號。監測全球金融體系的國際機構—金融穩定委員會(FSB)本月表示,各國對“全球穩定幣”監管建議的實施“仍處於早期階段”,國際協調正在克服監管的關鍵。 FSB 在10 月7 日發布的報告中寫道:“雖然…

隨著國際監管機構尋求實施監管,加密行業專家表示,這是監管機構正在考慮將穩定幣納入銀行監管的積極信號。

監測全球金融體系的國際機構—金融穩定委員會(FSB)本月表示,各國對“全球穩定幣”監管建議的實施“仍處於早期階段”,國際協調正在克服監管的關鍵。

FSB 在10 月7 日發布的報告中寫道:“雖然當前這一代所謂的穩定幣並未大規模用於主流支付,但該領域的漏洞在2020-21 年期間繼續增長。” ,報告中提供了FSB 於2020 年10 月首次發布的高級建議的實施情況更新。

FSB 在其報告中警告稱,全球穩定幣的出現將對金融穩定構成比現有穩定幣更大的風險。 FSB 寫道:“因此,必須確保跨部門和司法管轄區進行適當的監管、監督和監督,以防止任何潛在的差距並避免監管套利。”

(譯者註:監管套利是指金融機構通過金融交易降低監管資本要求,而不降低金融機構的業務規模和整體風險。例如尋求一個更加寬鬆的市場監管環境,降低機構為滿足監管要求而付出的成本,從而提高自身的利潤)

穩定幣的快速崛起

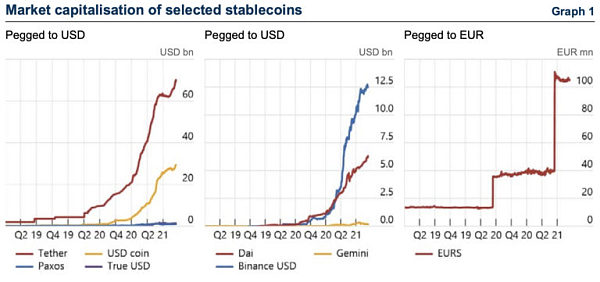

隨著加密貨幣和去中心化金融(DeFi)的日益普及,穩定幣在過去一年經歷了指數級增長。穩定幣通常與法定貨幣1:1 掛鉤,旨在最大限度地減少價格波動,有多種形式,包括法定貨幣支持、加密抵押、計息、合成和算法。它們通過促進交易和支付在加密行業中發揮著重要作用,主要在DeFi 項目中用作傳統法定貨幣與其他加密貨幣之間的橋樑,或作為加密貨幣衍生交易的抵押品。

根據CoinGecko 數據,穩定幣的總市值目前已超過1300 億美元,其中USDT 以690 億的市值處於首位,其次是USDC,市值為320 億美元。

監管審查日益嚴格的背後

FSB 的報告是在對穩定幣進行更嚴格的監管審查之際發布的。香港Allen & Overy 律師事務所的律師Andre Da Roza 認為:“穩定幣及其抵押方式缺乏透明度是目前監管機構面臨的一個關鍵問題”。

市值最大的穩定幣Tether(USDT)——上週以公司的極度持股報告來回應了彭博社記者發布的一篇文章,該文章指控Tether 的首席財務官Giancarlo Devasini 使用公司儲備進行投資,這將破壞Tether 聲稱的USDT 在100% 的時間內得到完全支持的說法。

穩定幣USDC 的發行公司Circle 在最近的一份監管文件中披露,它在7 月份收到了美國證券交易委員會(SEC) 執法部門的調查傳票,“要求提供有關我們某些持股的文件和信息,客戶計劃和運營。”

火幣信託的母公司-火幣內華達的首席運營官羅伯特·惠特克在接受采訪時表示:“SEC 向Circle 發出傳票,這清楚地表明SEC 正在對與證券相關的USDC 進行調查。我們可以預期,在可預見的未來,SEC 將繼續圍繞穩定幣和DeFi 市場展開調查。 ”

惠特克繼續說道:“當對DeFi 平台的監管到位時,它肯定會帶來中心化。防止這種情況發生的唯一方法是在穩定幣中嵌入監督。在中央銀行的數字貨幣(CBDC)是一個例子。”

一位要求匿名的加密行業專家認為,鑑於穩定幣的市場規模和潛在的市場影響,穩定幣受到越來越多的關注也就不足為奇了,更清晰的監管制度將有助於穩定幣的採用。

Zilliqa Capital 首席執行官兼董事長邁克爾·康恩認為:“這導致全球的監管機構希望將穩定幣及其背後的公司視為真正的金融工具,在某些情況下甚至像銀行一樣。這應該會導致穩定幣在發生違約時不會存在信用和流動性的風險。”

康恩補充道:“所有這些關注意味著,在監管後,穩定幣在理論上應該更’值得信賴’,因為它們將受到政府法規的保護,而與之相比,理論上將得到監管機構的支持,特別是如果像美國銀行提出的那種方法,圍繞穩定幣建立更清晰的框架最終可能會導致全球更多采用,尤其是機構客戶。”

Matrixport 的創始合夥人兼銷售和業務發展主管Cynthia Wu 認為,這是一個非常積極的跡象,表明監管機構現在正在考慮將穩定幣納入銀行監管。

Wu 在採訪中表示:“受到監管將有助於消除欺詐風險,並在金融市場中得到最高程度的信任,最終為更快、更大的機構和零售採用鋪平道路。此外,這將是穩定幣獲得存款保險的唯一途徑,這再次成為更廣泛採用和用例的強大推動力,穩定幣如何受到監管將對加密行業的其他相關活動和各方產生進一步的影響,該領域的每個人都必須密切關注並為在信任與創新之間取得平衡做出貢獻——為雙方創造雙贏局面。”

Cake DeFi 的聯合創始人兼首席執行官Julian Hosp 認為:“穩定幣生態系統中的監管只是該行業成熟的標誌。不再滿足於允許公司在法律灰色地帶運營,這個框架可以鼓勵消費者保護,同時認識到穩定幣可以長期帶來的創新和顯著利益,最終是該領域的積極發展。”

穩定幣的全球監管展望

目前,不同的司法管轄區對穩定幣的監管實施仍然不平衡。

Allen & Overy 的達羅薩表示:“就穩定幣監管而言,歐洲可能走得最遠,其次是美國。亞洲的做法更多的是’觀望並嘗試採取務實的方法’,以免扼殺創新。”

歐盟委員會發布了一項加密資產市場監管提案(MiCA)。仍在討論中的擬議法規要求穩定幣發行人在歐盟獲得授權並提交加密資產白皮書。

在美國,美國財政部長珍妮特·耶倫(Janet Yellen) 在7 月表示,該國需要“迅速採取行動,確保為穩定幣制定適當的美國監管框架”。預計國家金融市場工作組將在不久的將來發布有關穩定幣監管的建議。

在亞洲,對穩定幣的監管涵蓋了所有領域。雖然中國禁止交易任何加密貨幣,包括穩定幣,但泰國銀行今年早些時候概述了監管穩定幣的框架。在新加坡,新加坡金融管理局已向Xfers 頒發了電子貨幣發行的主要支付機構許可證,Xfers 是一家發行XSGD(一種由新加坡元1:1 支持的穩定幣)的本地金融科技公司。

達羅薩補充說:“除非每個人都有相同或相似的標準,否則對全球穩定幣的監管將不會奏效。應該有一個全球性的方法來監管穩定幣,以防止系統性風險。這些指令需要通過FATF、BIS 和FSB 等全球機構來執行。”

巴塞爾銀行監管委員會(BCBS)、金融行動特別工作組(FATF)、支付和市場基礎設施委員會(CPMI) 、國際證監會組織(IOSCO) 和金融穩定理事會(FSB)等全球標準制定機構一直在採取措施評估以及如何將現有的國際標準應用於穩定幣。

巴塞爾銀行監管委員會(BCBS) 於今年6 月就處理銀行加密資產敞口的初步建議向公眾展開了諮詢。在其提議的框架下,穩定幣將被歸類為1b 組,並根據其穩定機制和現有的巴塞爾資本框架中規定的相關風險的權重,這要求穩定幣需要等效的資本要求。

本月早些時候,支付和市場基礎設施委員會(CPMI) 和國際證監會組織(IOSCO) 發布了一份聯合報告,提議將支付、清算和結算系統的國際標準應用於穩定幣。

全球反洗錢和反恐融資標準制定者—金融行動特別工作組(FATF),預計將在11 月之前完成並發布其關於加密貨幣服務提供商和包括穩定幣在內的加密貨幣的修訂指南。

金融穩定理事會(FSB)指出,隨著加密貨幣和穩定幣的快速發展,仍需要在國際層面開展更多工作,包括考慮將穩定幣確定為“全球穩定幣”,以及投資者保護和贖回權。 “為了解決監管套利和有害的市場碎片化風險以及穩定幣進入金融體系主流可能產生的更大金融穩定風險,有效的國際監管合作與協調至關重要。”