隨著流動性激勵的變化,BSC、Polygon、Heco等公鏈出現資金外流,而Solana、Avalanche、Terra、Fantom的TVL經歷了快速上升。回顧BSC等的發展史可以發現,在公鏈TVL的快速上升中,更可能出現機會,因此本文嘗試在總結公鏈項目的過程中發現潛在的機會。

核心提要:

-

Solana生態中的借貸類項目仍處於起步階段,Larix和Port Finance都只有3億美元左右的總存款,市場份額存在較大增長空間。而前期估值過高的Parrot Protocol等項目,在價值回歸之後,2億美元左右的總市值可能存在機會。 Solana上的收益聚合類項目較多,這會造成DeFi中TVL的重複計算。

-

Geist Finance的上線彌補了Fantom借貸協議的短板,並為整個Fantom生態帶來大量資金。 DEX中SpiritSwap和Beethoven X的快速發展與SpookySwap形成競爭。

-

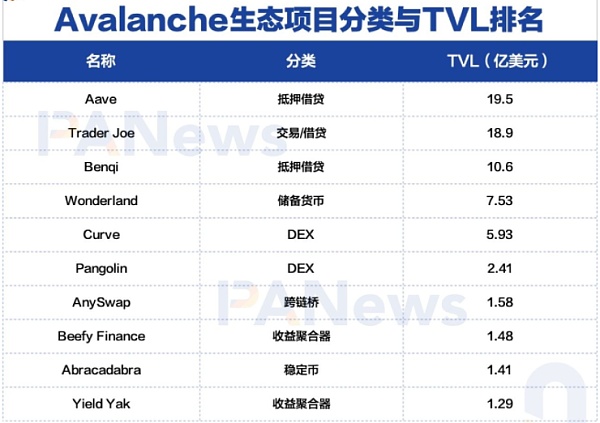

Avalanche生態中,Aave、Trader Joe、Benqi等借貸和DEX類項目吸引了大量資金,整體發展較為均衡,已經能滿足用戶加槓桿以及交易的需求。而緊隨其後的Olympus仿盤Wonderland也以達到7億美元的TVL。

-

Terra生態中,Anchor和Mirror分別吸引了35億和13億美元資金,流動性質押協議Lido在以太坊上取得成功之後,將業務擴展到了Terra中,也吸引了25億美元的資金。而Terraswap在沒有發行治理代幣的情況下,已經吸引了超過11億美元的TVL,且成為潛在空投項目中TVL最高的一個。

-

Aave在部署到Polygon和Avalanche上之後,都迅速搶占了最大的市場份額,當前正發起提案,準備部署到Fantom上,可能對Geist造成衝擊。類似的項目Curve、SushiSwap、Lido、Abracadabra等可能會隨著多鏈生態的發展進一步鞏固自己的地位。

-

隨著多鏈生態的發展,原有的跨鏈類項目Anyswap、Ren等跨鏈橋有了更多的用處,Hop Protocol、Connext、Biconomy等L1與L2間的即時跨鏈工具也可能迎來機會。

索拉納

Solana是不依賴於以太坊虛擬機(EVM)的高性能公鏈中表現最好的一個。當前項目中TVL較高的項目均為DEX和收益聚合類項目。

Saber是一個專注於同類資產交易的DEX,當前獲得了Solana生態中最多的TVL。 Saber的機制與以太坊上的Curve類似,但是Curve主要以穩定幣為主,而Saber中穩定幣只佔一小部分,當前流動性最多的是mSOL/SOL,mSOL是將SOL質押在Marinade Finance中得到的流動性代幣,其次為Wrapped Bitcoin(Sollet)/renBTC。當前,Saber中的流動性池還都局限為兩種代幣,暫時沒有三種及以上代幣組成的流動性池。 Sunny則是與Saber深度綁定的收益聚合類項目,質押Saber的LP代幣進行挖礦,可同時獲得SBR與SUNNY代幣獎勵,它們的數據一般同步變化,近期有所下降。

Serum、Raydium、Orca、Atrix也均為DEX,Serum是主打高性能的訂單簿DEX;Raydium既包含訂單簿,也有AMM DEX,可以向中央限價訂單簿提供鏈上流動性;Orca則是一個通用AMM DEX,Atrix是基於Serum建立的AMM DEX。

借貸協議在Solana中佔據的份額很低,SolFarm作為一個收益聚合平台,除了支持幾個DEX中的LP代幣進行挖礦之外,也提供借貸和槓桿交易的功能,但用於借貸的總存款不足2億美元。 Larix、Port Finance、Solend都是Solana上專注於借貸的協議,但當前Larix和Port Finance的總存款約為3億美元,Solend的總存款約為2億美元。相比其他生態Solana上的借貸協議中並未出現龍頭項目,如Fantom上Geist的總存款超過60億美元,Avalanche上的Aave總存款超過30億美元,Terra的Anchor中包含18億美元的UST存款和29億美元其它抵押品。當前,整個市場應當還有10倍以上的增長空間,可以考慮提前佈局。

可以看到,Solana中DeFi樂高的堆疊非常嚴重,如基於Serum建立了Atrix,Atrix本身並沒有發行代幣,而為了激勵Atrix的流動性出現了Almond,在Almond中用Atrix中的LP代幣進行挖礦,Almond自身的代幣ALM公平發放。而Atrix中又支持用ALM-USDC交易對挖Serum的平台幣SRM,三者形成閉環。

地球

從LUNA和穩定幣UST開始,Terra逐漸形成了一個完整的生態。首先,團隊將UST帶入現實購物中,保證了UST與LUNA的作用。然後團隊開發了超額抵押UST進行鑄造股票等合成資產的Mirror,率先實現了股票類合成資產的去中心化鑄造和交易,鑄造的資產稱為mAsset。專用於UST借貸的Anchor的出現又鎖定了大量UST存款,以及Terra生態中的其它代幣作為抵押品,提高資金利用率。

TerraSwap雖然還未發幣,卻也吸引了超過11億美元的TVL,且成為潛在空投項目中TVL最高的一個。 TerraSwap可幫助mAsset的交易,也可實現Anchor中bLuna的快速退出,否則退出過程需要等待24天。

Terra生態中更加通用的借貸協議Mars Protocol也將要上線,屆時生態中的代幣將會有更多的機會參與借貸,也無需通過購買的方式來借入其它資產。

雪崩

Avalanche在改善了跨鏈橋,並推出流動性激勵計劃之後,也迅速佔領市場。

早期上線的DEX Pangolin,在Trader Joe上線之後,逐漸喪失競爭力。早期的借貸協議Benqi,也在Aave部署到Avalanche之後,失去大量市場份額,現在TVL約為Aave的一半。 Trader Joe被設計為結合交易與借貸一體的一站式平台,在藉貸功能上線後,TVL繼續快速增長,進一步削弱了Benqi的市場佔有率。

Olympus在Avalanche上的仿盤Wonderland也成為吸金能力最強的項目,為用戶帶來數十倍的收益,截至10月14日,Wonderland(TIME)的市值已經達到8億美元。 Olympus作為新一代DeFi的龍頭,流通市值高達35億美元,而這一切從零開始不過半年多時間。從Fei Protocol開始,已經有人意識到協議用代幣激勵的方式吸引流動性的弊端,這些流動性並沒有忠誠度,總會流向收益更高的地方,因此Fei Protocol提出了“協議控制價值”的概念。 Olympus在這一基礎上繼續發展,當前OHM的流動性幾乎全部由協議控制,可以減少市場波動中流動性撤離的情況,同時在下跌中還可以動用協議資金回購,逐漸衍生出“流動性即服務”的概念。

幻影

Fantom是參與門檻較低的公鏈,FTM可以直接從交易所提現主網幣到Metamask錢包地址,穩定幣也可以通過Anyswap,從BSC幾乎零成本的跨鏈到Fantom,最高收費僅0.9美元。

Anyswap也已成為最通用的跨鏈橋,支持20條鏈上的706種資產,鎖定有超過49億美元的資產。因為Andre Cronje在Fantom、Multicoin.xyz、Anyswap之間的關係,Anyswap也成為跨鏈到Fantom的主要途徑。

Fantom因為Geist Finance的突然崛起,補足了在藉貸上的短板。在Geist Finance上線之初,由於TVL較低,早期“農民”只需要進行常規的借貸操作,即可一天獲得幾倍的收益,隨著GEIST代幣產量的增加,與高點相比,GEIST已下跌超過90%。

SpiritSwap在近期TVL上升之後,給了用戶交易更多的選擇,擺脫了SpookySwap一家獨大的局面,Balancer仿盤Beethoven X也帶來了短期挖礦機會。

Abracadabra的穩定幣Magic Internet Money (MIM)流通量已經接近15億美元,在部署到Avalanche和Fantom之後,給這些公鏈帶來以去中心化發行的穩定幣。 MIM和DAI一樣,通過超額抵押生成,但MakerDAO中DAI的抵押物為ETH等底層資產,而Abracadabra中MIM的抵押品則為生息資產,如Yearn中存入USDC後得到的LP代幣yvUSDC,在獲得Yearn中收益的同時,可以抵押yvUSDC鑄造MIM參與流動性其它流動性挖礦,或者賣出MIM繼續在Yearn中存入USDC,實現槓桿挖礦。

小結

Solana生態中的借貸協議存在較大的增長空間,穩定幣等項目在經歷了市場的大幅回撤之後可能存在機會;Fantom中近期出現了多個投機性農場,早期參與的機會較多;Avalanche的整體發展較為均衡,Olympus仿盤Wonderland等也帶來了機會;Terra生態中還有多個重磅項目等待上線。