原標題:首只比特幣期貨ETF成交量萎縮比特幣今年底會觸及10萬美元?

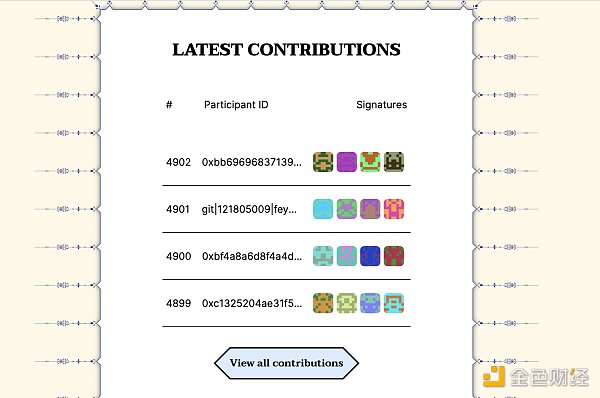

最近,美國證監會批准了比特幣期貨ETF(Proshares Bitcoin Strategy ETF)。自首只比特幣期貨基金上市以來,基金交易量高開低走,10月20日以43.28美元(最高價43.95美元) 收盤,成交量達2987萬單位。而自21日以來,交易量幾度萎縮,10月25日以40.58美元報收,成交量跌至708萬單位。

10月22日,瓦爾基里(Valkyrie)基金推出了瓦爾基里比特幣戰略ETF,當日收盤價為24.3美元,交易量為319萬單位;25日收於24.95美元,交易量僅為126萬單位。今年2月18日上市的加拿大版比特幣基金(Purpose Bitcoin ETF)以每單位11加元開盤,之後一路高開低走,直到10月6日以後受美國比特幣期貨基金的刺激,交易價格才開始上揚,10月25日收於11.54加元。

在去中心化金融世界裡,市場時常發生著嶄新變化,左右著監管機構、金融服務企業、非金融企業和零售投資者對加密貨幣的看法。在不足半年時間裡,加密貨幣在市場建設、交易主體培育和比特幣挖礦等方面又有了新進展,促使美國證監會和美國央行改變了對比特幣的看法。

與以前一樣,比特幣仍然毫無價值,但隨著能源危機加深,天然氣、煤炭和石油價格暴漲,比特幣挖礦的成本肯定上升。 10月13日,摩根大通總裁戴蒙再次抨擊比特幣“一文不值”,呼籲政府加強監管。但說者諄諄,聽者藐藐。戴蒙的一席話抵不過埃隆·馬斯克在社交媒體上的發文,也不抵凱瑟·伍德在散戶投資者粉絲中的影響力。自今年5月以來,比特幣期貨價格(令5月3日收盤價57765=100)和交易合同(令5月3日交易合同6457張=100)指數變化趨勢較為明顯,前者在震盪中上漲,後者則緩慢上升。

海外加密貨幣交易市場在整頓中規範

加密貨幣越來越受到投資者的青睞。

就如新世紀初的英特網公司一樣,投資者不在乎創業公司是否有現金流入。 6月9日,加密貨幣初創公司Solana Inc.輕鬆籌集了3.14億美元用於開發更快的區塊鏈;6月10日,法國公司賬本(Ledger,加密貨幣安全)籌措3.18億美元,經幾輪融資後公司市值達15億美元。 7月8日,Circle互聯網金融發行美元幣,計劃借殼協和收購(Concord Acquisition)上市,市值有望達45億美元。 7月20日,經過最新一輪9億美元融資之後,加密貨幣交易所FTX市值達到180億美元(目前已達到250億美元),大金主包括軟銀集團、矽谷風投企業紅杉資本和私募基金第三點(Third Point)。 8月12日,加密幣Tether(USDT)披露其630億美元的巨額儲備投資於具有投資等級的各類商業票據。 8月18日,美國最大的加密貨幣交易所Coinbase已準備好40億美元現金儲備,以應對更嚴格的監管要求和加密貨幣風險。 8月23日,維薩卡公司宣布進入不可複制代幣(NTF,獨特數字資產)市場,此前臉書已涉足該市場。 9月10日,瑞士證券交易所獲准組建數字交易所,將採用分佈式記賬技術記錄交易。 9月14日,私募基金大亨、紐約大都會老闆科恩宣布將投資比特幣量子交易所Radkl。 10月6日,公共集團(Public Holdings)下屬的投資平台public.com將推出比特幣交易。為防範利用加密幣的犯罪活動,Elliptie獲得0.6億美元新資本以籌建加密貨幣風險管理創投公司。

加密貨幣交易所也在整頓中加以規範。 6月26日,英國和日本要求全球最大的加密貨幣交易所幣安(Binance)關閉本地業務,聲稱幣安沒有獲准在本地開展監管類金融業務。 7月30日,幣安宣布將逐漸關閉在德國、荷蘭和意大利加密貨幣期貨或其他衍生產品業務,停止開立新交易賬戶;8月9日,幣安宣布將不再為香港用戶開立期貨賬戶。 9月27日,火幣國際宣布退出中國市場。在市場處罰方面,8月10日,比特幣交易所BitMEX因非法出售比特幣衍生品以及反洗錢合規管理不力向美國證監會繳納1億美元罰金以結束訴訟。 9月1日,美國證監會起訴比特幣鏈接(BitConnect)和創始人涉嫌12億美元的加密貨幣欺詐。 9月10日,美國證監會將比特幣交易所Suex公司列入黑名單。

同時,比特幣的交易渠道和市場流通性得到了明顯的拓寬與改善。 2021年,包括VISA、Stripe、Venmo、Square、PayPal在內的多家網上支付機構開始接受以比特幣為代表的加密貨幣支付,並強化與Coinbase、Fold等已獲得監管許可並接受監管的數字貨幣平台的密切合作,允許客戶購買和交換數字貨幣時選擇用加密貨幣付款。

交易主體呈現多樣化

美國金融市場的投資者結構正經歷前所未有的革命性變化,社交媒體發揮了重要作用。華爾街大咖對市場的影響力在下降,而社交媒體流量明星具有超強的影響力,足以讓華爾街傳統勢力膽戰心驚。散戶投資者革命已讓大咖們吃盡了苦頭。

埃隆·馬斯克的推特上粉絲達5500萬人(6月3日),而Coinbase的認證用戶不過6800萬人。凱瑟·伍德被譽為Meme股票(指股價低但在社交中被討論較多的股票)投資的帶頭人,其數百萬粉絲實時關注她推特發文並模仿她投資。免費提供交易服務的羅賓漢市場有限公司(Robinhood Markets Inc.)和紅迪網(Reddit)論壇助推了廣大散戶投資的股票交易活動。雖然特朗普已卸任總統職位,他的社交媒體粉絲人數高達8000多萬人,在共和黨內擁有巨大的影響力。特朗普公司麾下的特朗普媒體與技術集團併購了DWAC數字世界收購公司,使得DWAC股價由10月7日的9.97美元暴漲至10月25日的83.86美元(均為收盤價),完全顛覆了華爾街股票定價原理。去中心化金融正在重塑世界金融市場格局。

從加密貨幣市場交易主體上看,其結構已悄然發生深刻變化。在公司層面上,加密貨幣得到越來越多的公司認可。微策略軟件公司(Microstrategy)、灰度(GrayScale)、特斯拉、銀河控股等公司持有較多的比特幣,市場謠傳亞馬遜、沃爾瑪等巨頭公司正計劃招聘比特幣專家。

Bitcoin treasuries網站相關數據顯示,10月25日,全球持有比特幣的上市公司數量增長至38家,持有比特幣枚數共計約202477枚。德勤公司經常在媒體上刊文,鼓勵公司使用加密貨幣。 6月10日,Coinbase宣布與全大眾公司(forUsAll Inc,擁有1.7萬億美元的退休基金管理公司)合作,將後者所管理的退休基金的5%用於加密貨幣投資。許多金融顧問機構向投資者推薦比特幣,以對沖投資組合風險。投資加密貨幣的私募基金越來越多,包括Proshares、萬內克(VanEck)、瓦爾基里數字資產(Valkyrie)和銀河數字。這些公司基本操作手法是快速行動、打開局面,先佈局新產品以迅速獲得客戶,後再考慮合規管理事宜。

而在零售市場,美國不少個人投資者同樣急於進入加密貨幣市場。為了規避監管,有些投資者通過離岸金融中心購買加密貨幣。據報導,有些個人以加密資產為質押購買房子、汽車等大件產品,或將手中的美元穩定幣借貸給他人獲利。

零售市場最大的推手就是埃隆·馬斯克,其社交媒體的言論常引起比特幣大幅漲跌。 6月28日,墨西哥億萬富翁沙利納斯·皮里哥發文鼓動民眾購買比特幣,其控股的銀行開始接受比特幣支付。甚至在加拿大密西沙加,比特幣交易門店已出現在街頭的牙醫診所、必勝客或越南餐館旁。比特幣的優勢可以從中美洲小國——薩爾瓦多的實踐中體現出來。該國經濟發展落後,且長期飽受通脹之苦,8月26日正式以比特幣作為法定貨幣。就在世人的懷疑中,四周之內該國擁有銀行賬戶的人口比例由30.4%激增至46.15%,比特幣的普惠金融特點充分體現出來了。

市場風險依然很高投資者安全是焦點

比特幣是最大的加密貨幣,其市值接近2萬億美元,遠大於以太幣(4900億美元)、比安幣(812億美元)、艾大幣(709億美元)、穩定幣Tether(USDT,696億美元)等加密貨幣,加密貨幣監管在某種程度上即是對比特幣的監管。

最引起非議的是比特幣挖礦所造成的毫無經濟意義的能源消耗和高污染。不少比特幣挖礦公司一直承諾降耗減排,有些公司計劃用氫能或核能挖礦。然而,這些說辭並不會取得重視環境、社會和公司治理原則的基金公司的認同,許多國家政府也未必相信。中國政府機構多次表態打擊比特幣挖礦和交易行為,禁止銀行機構提供虛擬貨幣交易服務,並關閉了比特幣、萊比特(BTC.TOP)等多家挖礦企業。

比特幣市場風險巨大,投資者保護問題刻不容緩。加密貨幣不透明,容易被操縱,助長了投機風氣。在交易市場,大客戶具有壟斷地位,其持幣時間較長,倉量較大,當價格合適時他們會減倉獲利,逢低時再吸納;持有期在一年以內的客戶則伺機而動,由於資金相對雄厚,獲利機會較大;交易性的投資者處於不利位置,其操作策略是快進快出,但市場波動很大,他們很難把握住機會,獲利機率較小,交易、掙錢和盈利策略往往事與願違,因此承受較大的風險,也就是所謂的“被割韭菜”。而且比特幣交易系統還經常發生事故,如9月7日比特幣價格閃崩17%,10月21日(幣安交易所)比特幣閃崩87%。

為了應對虛擬貨幣對法定貨幣和金融安全的侵蝕,各國監管機構紛紛出台了日趨嚴格的,涉及金融穩定、消費者保護和公共安全監管條例,以打擊比特幣的投機性交易活動,從嚴監管加密貨幣生態系統、整治加密市場亂象。隨著加密市場的日益規範和信息技術的迭代升級,適度監管操作難度增大。

比特幣市場一直與美國證監會的態度有關。芝加哥商品交易所集團於2017年12月18日開始了比特幣期貨交易,重大利好消息把比特幣由2017年3月25日的975.7美元一路推高至2017年12月17日的20089美元。這一輪的上漲與比特幣期貨ETF仍有直接關係。即使在今年7月,美國證監會對比特幣ETF不置可否,只是表示要徵求公眾意見,焦點問題是比特幣ETF對投資者是否安全。這讓美國證監會陷入了兩難之中。 8月3日,美證監會主席加里·金斯勒(民主黨人)表示,證監會可以接受比特幣期貨ETF,這相當於一個折中方案。因為既然比特幣期貨早已批准,比特幣期貨ETF不存在法理上的問題。

事實上,美國證監會面臨著來自金融服務業的巨大壓力。加密貨幣行業強烈反對聯邦政府徵收加密貨幣稅,以補充拜登政府提出的基礎設施投資計劃。歐洲銀行業在加密貨幣業務中獲得較好的經濟收益,促使美國銀行業堅決反對監管機構提高對銀行所持有的加密貨幣資產的資本水平。基金公司對比特幣ETF的呼聲越來越高,在業界頗具影響的多家基金公司再次提出設立比特幣ETF。 10月1日,拜登政府表示要按照銀行機構模式來監管穩定幣;美聯儲主席鮑威爾表示,美國沒有計劃禁止加密貨幣。 10月4日,許多上市公司要求財務會計標準委員會(FASB)制定有關比特幣資產以及與環境、社會和治理相關交易的會計規則。 10月14日,Coinbase要求監管機構盡快制定出涉及加密貨幣的清晰規則。美證監會的最終批准並非他們了解加密貨幣市場,或熟知去中心化金融發展動態,而多少是壓力之下的選擇。

比特幣價格近期變化預測

比特幣期貨ETF既是各方角力的產物,但它確實代表了美國監管機構的態度。以比特幣為代表的加密貨幣正滿足去中心金融(區塊鏈)發展的迫切需求:更加強大的價格發現功能;更高的透明度;加密貨幣持有者所急需的風險管理工具;渴望入市但沒有比特幣錢包的投資者群體。比特幣期貨ETF完全有別於比特幣ETF,比特幣期貨嚴格受交易所持倉量限制:即期月4000張,除即期月份外其他任何月份合約及所有月份合約不超過5000張。 Proshares比特幣戰略ETF持有10月份合約1679張,11月合約2133張。這意味著基金必須把即將到期的10月合約轉成11月或12月合約,交易成本相應增高。這就是為什麼許多機構對比特幣期貨ETF嗤之以鼻,建議不如直接買比特幣。

比特幣期貨ETF對投資者的回報才是硬道理,因此基金在比特幣交易市場的機會把握能力是基金未來發展的關鍵。對比特幣走勢的分析不能立足於傳統金融資產價值估計法,還需要兼顧到其他因素。從近期來看,隨著更多的比特幣期貨ETF基金上市交易,投資者對基金的熱情會降溫,交易策略更趨於理性。儘管有的機構預測今年底比特幣價格會觸及10萬美元,但是如果歷史可以藉鑑的話,考慮到比特幣的大量獲利盤會湧出,比特幣會步入相對平穩時期,在75000美元至41000美元之間波動較為正常。

其次,由於比特幣交易投機性很高,2021年比特幣週波動率維持在52%到129%之間,在目前高位上比特幣投資者對價格變動極為敏感。與其它加密貨幣不同,比特幣區塊鏈的唯一目的就是發行貨幣,以對抗主權貨幣,而其它加密貨幣服務於基礎區塊鏈落地應用。

最後,市場環境變化將影響比特幣價格走勢。比特幣畢竟在現有金融生態環境中,必然受股票市場和債券市場走勢的深刻影響,例如11月2-3日美聯儲例行會議,討論是否縮減資產購買計劃;11月5日美國勞工部公佈的非農業就業情況;美國十年期國債走勢變化,如今已站穩1.6%,下一步如何變化極為重要。

特約作者王應貴沈子傑