摘要:儘管SHIB、DOGE 等Meme 代幣最近成為加密圈內的熱點話題, Curve Dao (CRV) — Curve Finance的原生代幣已悄然崛起,成為本週表現最佳的加密貨幣之一。0x新聞終端數據顯示,自9 月26 日觸及2.05 美元的低點以來,由於其…

儘管SHIB、DOGE 等Meme 代幣最近成為加密圈內的熱點話題, Curve Dao (CRV) — Curve Finance的原生代幣已悄然崛起,成為本週表現最佳的加密貨幣之一。

0x新聞終端數據顯示,自9 月26 日觸及2.05 美元的低點以來,由於其24 小時交易量飆升89% 至13 億美元,CRV 的價格在10 月28 日達到了5.51 美元的年內高點,過去一周上漲近70 %。

CRV 的崛起表明,加密人士的興趣不僅僅局限於基於社區和文化的Meme代幣。

Curve Finance 是以太坊區塊鏈上最大的自動做市商(AMM) 之一。分析師將CRV 的最新反彈歸因於兩個主要因素:代幣經濟學以及專注於Curve Finance 的收益率優化協議的快速增長。

自動化做市商(AMM) 通過使用流動性池而不是買賣雙方之間的交易,允許數字資產無需許可地自動交易。從本質上講,流動性池是一個共享的代幣罐。用戶為流動性池提供代幣,池中代幣的價格由數學公式決定。通過調整公式,可以針對不同目的優化流動性池。任何擁有互聯網連接和一些ERC-20 代幣的人都可以通過向AMM 的流動性池提供代幣而成為流動性提供者(LP)。 LP通常會收取費用(由與流動性池交互的交易者支付)以向池中提供代幣。

Curve Finance 簡介

Curve 的創始人Michale Egorov 於2019 年11 月發布了“StableSwap”白皮書,最終將該協議更名為Curve Finance 並於2020 年2 月10 日推出。 Curve 的主要目的是允許用戶和/或去中心化協議以全行業最低的滑點和費用交換穩定幣。通過專注於穩定幣,Curve 允許投資者避免波動性更大的加密資產,同時仍能從借貸協議中賺取高利率。與其他AMM 平台相比,Curve 模型特別保守,因為它避免了波動和投機,非常穩定。

最初的採用速度很慢,因為當時DeFi 還是一個相對較新的概念,Curve 在發布後的頭幾天僅吸引了200 萬美元的存款和100 萬美元的交易量。

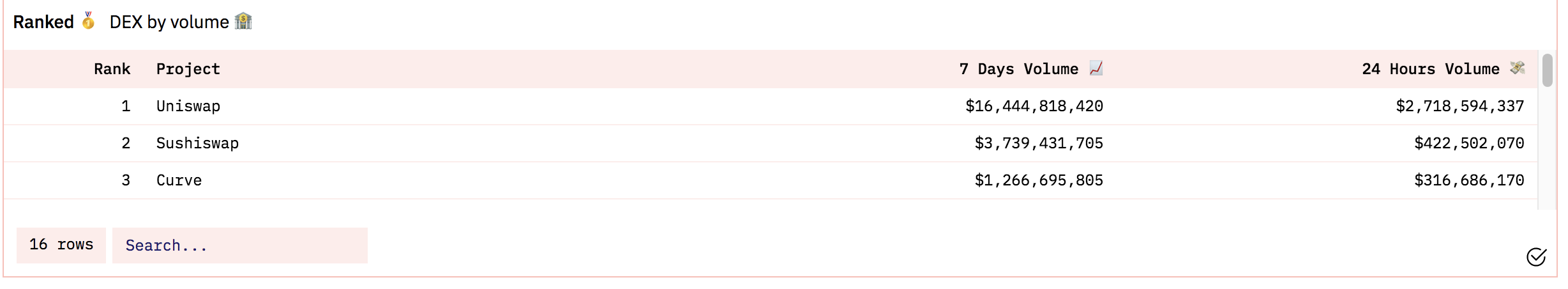

CRV 代幣於2020 年8 月推出,旨在激勵Curve Finance 的流動性提供者並鼓勵社區參與治理。在代幣推出之前,13 億CRV 的初始供應量中有5%已分配給流動性提供商,並授予一年的歸屬權。有了新的激勵流動性提供者,存款立即增長了180%,達到12 億美元。截至2021 年6 月份,Curve 在所有DEX 生態系統中的交易量中排名第三(354 億美元),僅2021 年5 月份就有近100 億美元。按年交易量來算,Curve 僅次於Uniswap 的2365 億美元和SushiSwap 的780億美元。

如何運作?

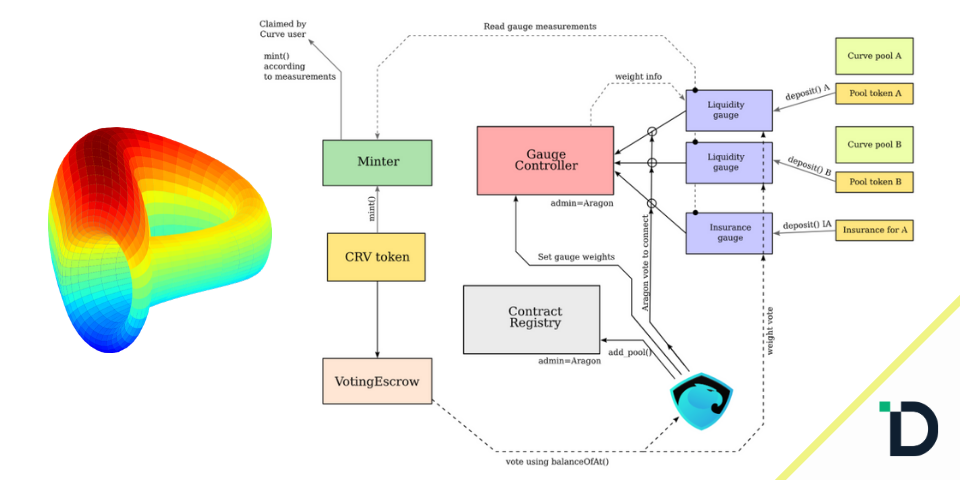

對於任何DEX,他們需要的第一件事就是大量的流動性。為了實現這一目標,需要對流動性提供者(LP)採取某種形式的激勵措施。 Curve 通過發行Curve DAO 代幣(CRV) 來做到這一點。向Curve 提供流動性的參與者以CRV 的形式獲得獎勵,並從平台上產生的交易費用中分得一杯羹。

由於Curve 還允許某些DeFi 借貸協議訪問其流動性池,因此Curve 上的流動性提供者也從這些合約操作中賺取利息。由於Curve 支持的大多數資金池都是基於穩定幣的,因此與Uniswap 之類的產品相比,非永久性損失的風險最小且更安全,這使得Curve 成為LP 存放資金最具吸引力的優勢。

CRV 示例

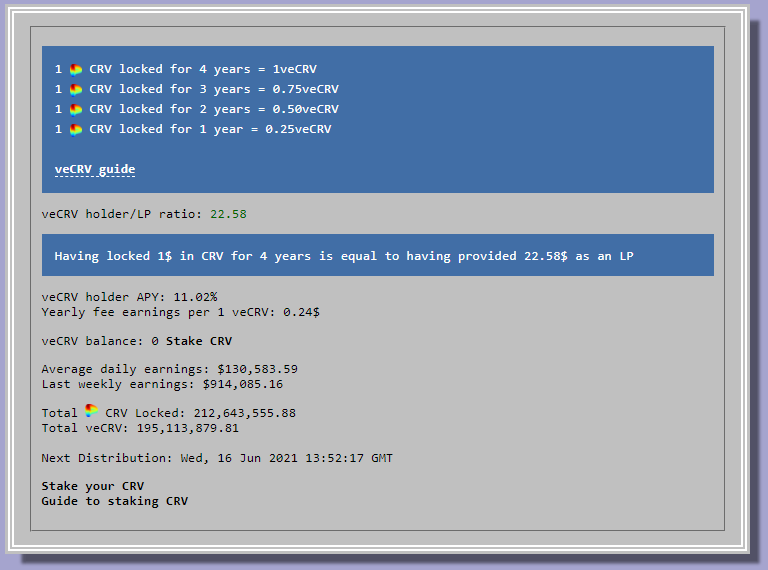

如上所述,CRV 的主要功能之一是激勵用戶通過代幣向Curve 協議提供流動性。如果沒有這種流動性,Curve 提供的低滑點/費用將是不可能的。 Curve 平台不僅是一個自動化做市商,還是一個去中心化自治組織(DAO)。用戶可以將他們的CRV “鎖定”在託管池中(在預定的時間內)。鎖定後,用戶將收到一個代幣化版本的CRV 作為回報:veCRV,但1CRV≠1veCRV,這個比率實際上是由用戶選擇鎖定其CRV 的時間得出的。如果想要獲得盡可能多的veCRV,CRV 需要鎖定4 年,如下圖所示:

veCRV 允許其持有者參與三種不同的激勵活動,其中包括參與Curve 的去中心化治理(投票或創建提案)、賺取協議交易費用以及提高質押獎勵(最高可達2.5 倍)。

代幣經濟學

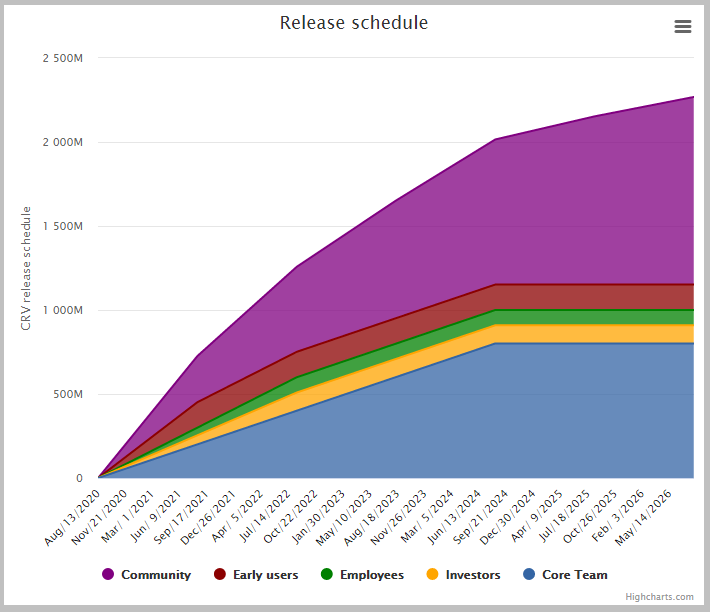

CRV 於2020 年8 月13 日正式上線,流通量為0。這意味著團隊/投資者沒有“預挖”CRV。 CRV最大供應量為33.03億枚。直到2026 年8 月,所有的CRV 代幣才能進入流通供應。總代幣供應量將按如下方式分配:

-

62% 給社區流動性提供者

-

30% 給股東(團隊和投資者),2-4 年歸屬

-

3% 給擁有2 年歸屬權的員工

-

5% 給社區儲備

CRV 可能擁有所有DeFi 中最可持續、但是最容易被誤解的代幣結構之一。它的核心是惡性通貨膨脹,但內部和外部的通貨緊縮壓力會對CRV 代幣造成供應衝擊。由於這種獨特的代幣結構,Curve 能夠獎勵持倉者和流動性提供者持續且可觀的收益率,同時也極大地限制了非永久性損失風險。

這些激勵措施是Curve在如此短的時間內獲得如此多流動性的驅動力。

如前所述,為了最大限度地提高抵押CRV,用戶需要將其CRV 鎖定4 年。當前質押(轉換為veCRV)的2 億多個CRV 的平均鎖定時間為3.67 年。而且,CRV 被鎖定的速度並沒有減慢,反而在加快。那麼,是什麼推動了這一點?

下面,讓我們揭開所謂的“Curve 戰爭”(The Curve Wars)的神秘面紗,以及為什麼它使CRV 持有者受益匪淺。

曲線戰爭

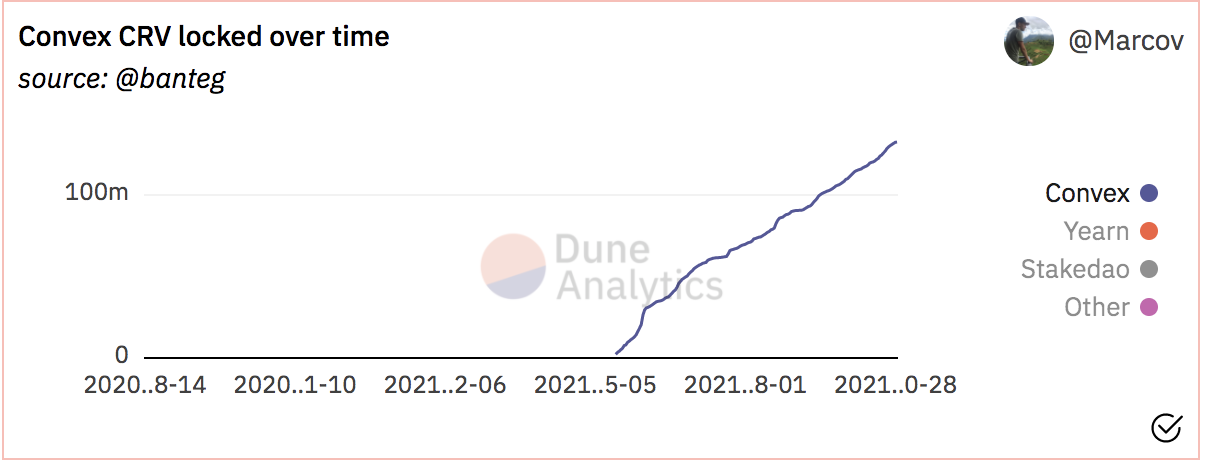

CRV 價格上漲的另一個原因是像Yearn.finance 和Convex Finance 這樣的協議之間正在進行的Curve 戰爭,他們競爭提供最具吸引力的收益率來吸引CRV 持有者將代幣鎖定在各自的金庫中。

Convex Finance 是DeFi 圈內的最新競爭者,根據Defi Llama 的數據,自Convex Finance 推出僅約五個月時間,該平台TVL已達到133.6 億美元。同期,Curve 上的TVL已升至187.6 億美元,比5 月份的88 億美元翻了一番多。

Convex 是一種貨幣樂高協議,旨在為CRV 持有者和流動性提供者提供更多激勵措施,以獲得豐厚的CRV 抵押獎勵。用戶無需在Curve 平台上鎖定CRV,而是可以將其CRV 交換為Convex 代幣化版本的CRV (CVXCRV) 並將其質押在Convex 上以獲得>100% 的APR(年化收益)。

那麼Curve 戰爭從何而來呢? DeFi 收益生成器龍頭—Yearn Finance,一直在公開購買大量CRV 並將其鎖定為veCRV。隨著Convex 的推出,Yearn 增加了對CRV 的購買,以便將其存入Convex 平台。

Curve戰爭對於實際發生的事情來說也許是一個不恰當的命名。人們將Yarn 和Convex 視為直接競爭對手,爭奪TVL 和veCRV。但歸根結底,這兩個項目的存在主要是為了支持CRV 代幣並提高用戶的收益。可以肯定的是,越來越多的CRV 代幣被長時間鎖定,而對CRV 的需求卻在不斷增加。

結論

0x新聞終端數據顯示,CRV 代幣目前的市值僅為20 億美元(排名第69位),因此,CRV 也許被合理低估了。隨著越來越多的交易者社區和不斷擴大的LP(包括Yearn)基礎為流動性池提供了大量資金,以及對交易者和LP 平衡長期鎖定期的重大激勵,Curve Finance 將成為DeFi 生態系統中的頂級DEX 之一。

參考文章:

投資論文:Curve DAO Token (CRV)

曲線 (CRV):它是如何工作的

Curve Finance的估值:最容易被忽視的協議

編譯及整理:Mary Liu

本文來自0x新聞Bitpush.News,轉載需註明出處