作者:Hegel

來源:深鏈財經

此前,薩爾瓦多新法案正式生效,比特幣成為該國法定貨幣(Legal Tender),迅速引發國際社會熱議。比特幣到底有沒有可落地場景?比特幣究竟價值幾何?是泡沫,還是價值的承載體?

挪威投研機構Arcane Research今年推出了比特幣系列研報,其中一篇題為《比特幣銀行業務:比特幣作為抵押品的狀態》,從擔保市場出發探討比特幣的價值和應用場景,正好回應這些疑問。

深鏈財經以Arcane研報為基礎,編譯本文,供行業交流。

一比特幣擔保

擔保品(collateral)就是資金借出方要求作為抵押的資產。一旦借入方出現違約,無法還本付息,借出方就可以收走擔保品並將其賣出,換為現金以彌補損失。

Arcane數據測算,現在全球共有62.5萬個比特幣用作擔保物,價值約300億美元,僅佔全球擔保品市場的0.15%。全球擔保品市場價值約為20萬億美元,目前主流的擔保品是政府債券和有現金支持的證券。

Arcane提到,如果比特幣成為主流擔保品,就能對維繫全球金融穩定起到重要作用。

歐洲央行曾經做過總結:評價一種資產能否在債市成為好的擔保物,最重要的就是流動性和安全性兩個因素。

具體而言,“流動性”的指標包括:流動性強,容易估值,易於轉移,低無謂成本(deadweight cost,社會付出的成本),容易驗證。 “安全性”的指標包括:價值穩定,能對抗週期性經濟危機,對應穩定的購買力。

房地產、黃金、國債也可以用作借貸擔保物,就安全性而言優於比特幣,但在流動性上反而處於劣勢。這和比特幣的設計密不可分:

無交易對手風險。比特幣不用其他東西來支持,因為其價值是資產本身固有的,每個人都可以將比特幣存儲在自己的錢包中。這個去中心化的網絡由成千上萬的人來保護,沒有第三方可以沒收用戶的比特幣或審查的交易,每個人都有完全控制權。

全球化市場。比特幣沒有國界,不依賴中心化實體,因此可以很快實現財富在全球範圍的轉移。按傳統方法,就必須把信任交給第三方實體,例如銀行或政府。

7*24*365交易。傳統金融市場在周末不營業,無法買入、售出或轉移資產,就此而言,比特幣的流動性是最高的。

便於攜帶,易於傳輸。上億美元都可以存到一個小USB設備裡,或者只記一串密碼。黃金、房地產是做不到的。

保守估計,3年內有42萬個比特幣可用作擔保。在樂觀情況下,這一數字或將超過100萬個。

就擔保物屬性而言,比特幣和美元現金、美元穩定幣都處於競爭關係中。儘管比特幣在加密貨幣市值佔比中受到以太坊等競爭幣的挑戰,但由於穩定幣監管變數更大,比特幣反而能找到一席之地。

比特幣交易生態在不斷完善,流動性不斷提升。不久之後,比特幣借貸的利率就會大幅下降,機會成本變低後,這一市場會更引人矚目。

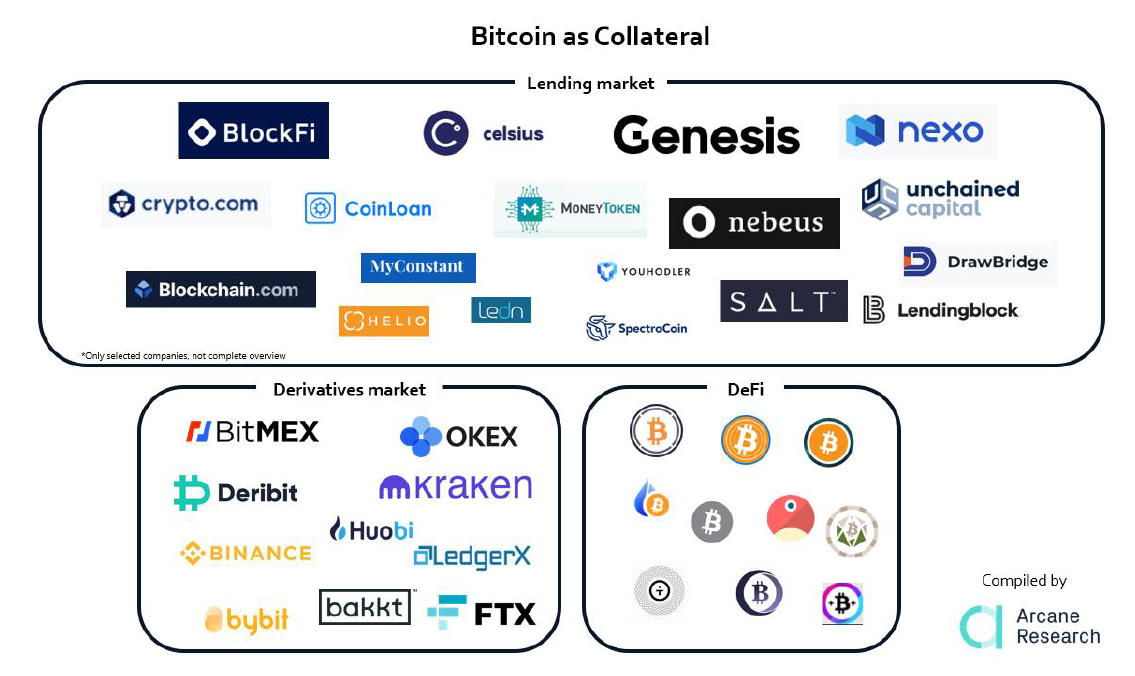

比特幣的擔保作用,主要體現在三個市場:衍生品、借貸和DeFi。它們既是比特幣價值的體現,又在發現和挖掘比特幣的應用價值。總體生態,可總結為下圖,後文會依次介紹:

二衍生品市場

比特幣最先以擔保品的形式證明自己的價值,是在期貨市場上。不用於現在大多數人熟悉的u本位合約(以USDT結算),幣本位合約(以BTC或其他加密貨幣結算)是合約市場早期的主流。

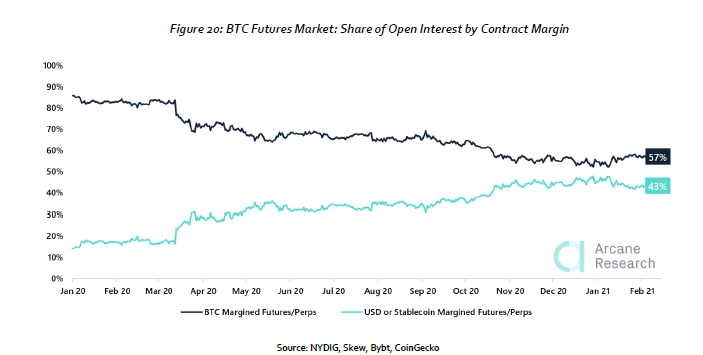

但是,疫情之後,比特幣在合約市場上就開始逐漸“失寵”。人們越來越多地使用美元,或美元穩定幣來為合約計價、承擔保證金功能。

合約交易中,比特幣和美元/美元穩定幣作保證金的比例變化圖,由Arcane根據公開數據整理

這一切都繞不開BitMEX交易所。 BitMEX有兩大特點:一是只做衍生品,不做現貨交易服務;二是只接受比特幣作為擔保品,算得上是比特幣的鐵桿信仰者。

這家交易所曾經是合約市場的老大,是永續掉期合約(簡稱“永續合約”)的發明者,也是AC 米蘭有史以來第一個官方袖標合作夥伴。

2018年是BitMEX的鼎盛之年。據薩塞克斯大學商學院和北京大學匯豐商學院學者研究統計,這一年,BitMEX的合約交易量,超過了整個現貨市場。

2020年疫情期間,由於大規模拋售,比特幣價值跳水成災。 BitMEX由於完全以比特幣交易,導致一方面系統無法處理激增的交易需求,另一方面自動清算了眾多用戶資產,事件過後元氣大傷,逐漸退出了衍生品江湖神壇。

1.比特幣在合約市場

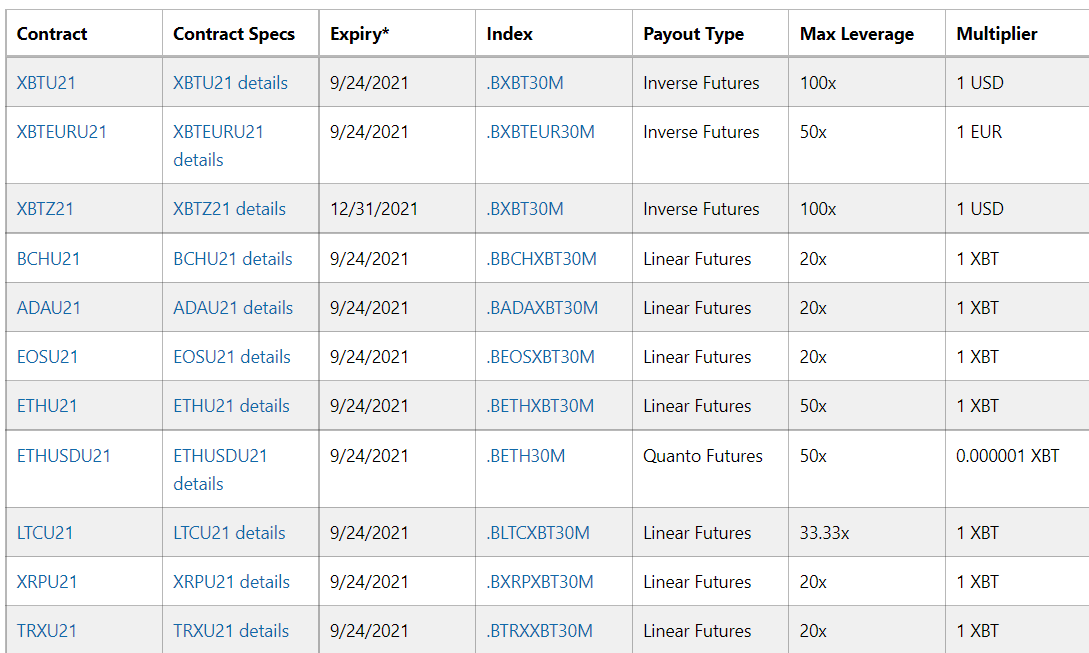

BitMEX有自己的一套合約產品分類法。除了按是否有到期時間,分成交割合約和永續合約外,還可以按照產品背後的數學原理,分成線性合約、倒數合約和雙幣種合約。

BitMEX的合約名稱中,根據ISO標準,將比特幣記為XBT;U代表一年中的第9個自然月,而不是USD或USDT;21代表2021年。本文統一使用BTC代表比特幣

通過這一套完整的機制,BitMEX幾乎把比特幣的價值發揮到了極致。需要注意的是,BitMEX設計的合約,更多參考了外匯市場的思路。現貨市場上,可以理解成在交易某個“證券”;但合約市場上,我們面對的實際的是一個交易對,例如ETH / USD,在金融學上,可視為二者在商品市場的購買力(PPP),或相對於黃金的鑄幣平價的除法運算結果。

沿外匯市場習慣,斜線(實質是數學中的除號)之前是基礎貨幣(base currency),之後是計價貨幣(quote currency)。我們平時說ETH價格漲到了4,000 USD,在數學上就是ETH / USD 這一除式的商上升到了4,000。

結算貨幣(settlement currency),就是用來買賣合約、交保證金的幣種,正常就是交易對中的計價貨幣,但科學家們也設計出了雙幣種合約,打破了這一慣例。

第一類:線性合約

適用條件:

結算貨幣= 計價貨幣,如 ETH / BTC 交割合約

ETHU21是2021年9月交割的ETH合約,左側詳請中紅色數字為ETH合約的BTC價格(ETH / BTC),旁邊的灰色數字是按美元計價的ETH合約價格(ETH / USD)

交易流程:

買期貨合約和買現貨,形式上區別不大。 ETH / BTC合約,就用BTC買賣;ETH / USD合約,就用USD結算;USDT等穩定幣與此類似。所謂“u本位合約”是最常見的線性合約。 BitMEX特殊的地方是,只有BTC可以用作支付手段。

對BitMEX來講,只要基礎貨幣不是比特幣,就都是線性合約。和其他交易所的區別在於,這裡的全部合約都是以BTC作為計價貨幣,因此數字看上去有點怪怪的。習慣了三四千u的ETH價格,突然看到0.07 BTC的標價,還需要再按BTC對USD匯率再算一遍,就會讓很多用戶失去耐心。

第二類:倒數合約

適用條件:

結算貨幣= 基礎貨幣,如 BTC / USD 交割合約

圖為BitMEX 2021年9月交割的比特幣合約,左側詳請中綠色數字是以美元標記的比特幣價格(BTC / USD)。

交易流程:

一張合約面值1 USD,但只能用折算出來的等值BTC來買這1 USD。換言之,合約其實是在做USD / BTC交易。

由於把交易對倒過來了,所以叫“倒數合約”。如果打開幣本位合約市場,其中看到的所有交易對都是倒數合約。無論是永續還是交割,ETH / USD合約都以ETH結算,只接受ETH保證金;其它山寨幣與此類似。

BitMEX獨特的地方在於,只有當比特幣是基礎貨幣時,才會是倒數合約;如果是ETH等其它加密貨幣,在這家交易所是無法使用的,在它們成為基礎貨幣時,合約產品就變成了後文提到的“雙幣種合約”。

第三類:雙幣種合約

適用條件:

結算貨幣既不是基礎貨幣,也不是計價貨幣,如 ETH / USD 交割合約

BitMEX中的ETH / USD合約,左側詳情中,綠色數字為ETH的USD價格,但這份合約只支持BTC交易

交易流程:

BitMEX中的ETH / USD合約,用作結算貨幣的BTC既不是標的交易對中的基礎貨幣,也不是計價貨幣。一張合約的價值是1 ETH按USD和BTC乘數算出來的BTC數量,需要按這個數量進行交易。

需要注意的是,這裡的乘數是固定的,不一定按現貨或期貨市場的BTC與USD之間的匯率計算,其作用有點像股指期貨、股指期權裡面的指數乘數。平倉的時候,也是按這個乘數去算BTC數量。

這類合約來自外匯市場,最早出現在芝加哥商品交易所(CME)。當時推出的日經225指數期貨,是美元和日元、美股和日股深度聯繫的產物。

Arcane總結道:合約市場上,比特幣相比USD和USDT,在用作保證金時最大的弱點就是:太複雜了。

深鏈財經此前曾撰文《拆解比特幣交易生態:都有哪些機構,都在做什麼? 》,提到交易所可分為僅面向散戶、僅面向機構和雙向客戶群體三類。 BitMEX是“僅零售”型交易所,這就決定了大部分用戶不見得能完全理解交易所的“良苦用心”。

由於散戶在市場上有很多選擇,忠誠度很低,因此零售型交易所的市場營銷費用高企。雖然產品很完美,但數學家的天才設計還是讓許多人望而卻步,最後選擇了離開,連累了比特幣。

但為什麼比特幣還有機會呢? Arcane從另一側面,揭示了複雜的數學模型背後,穩定幣和美元無法比擬的優勢:

2.比特幣是優秀的對沖工具

首先,比特幣用於擔保、結算,可以為專業交易員和做市商提供對沖機會。現貨市場可以用USD或USDT交易,期貨市場可以用BTC交易。這正好也是BitMEX推薦的策略,尤其適用於雙幣種合約,行話稱之為“套期保值”(hedge)。

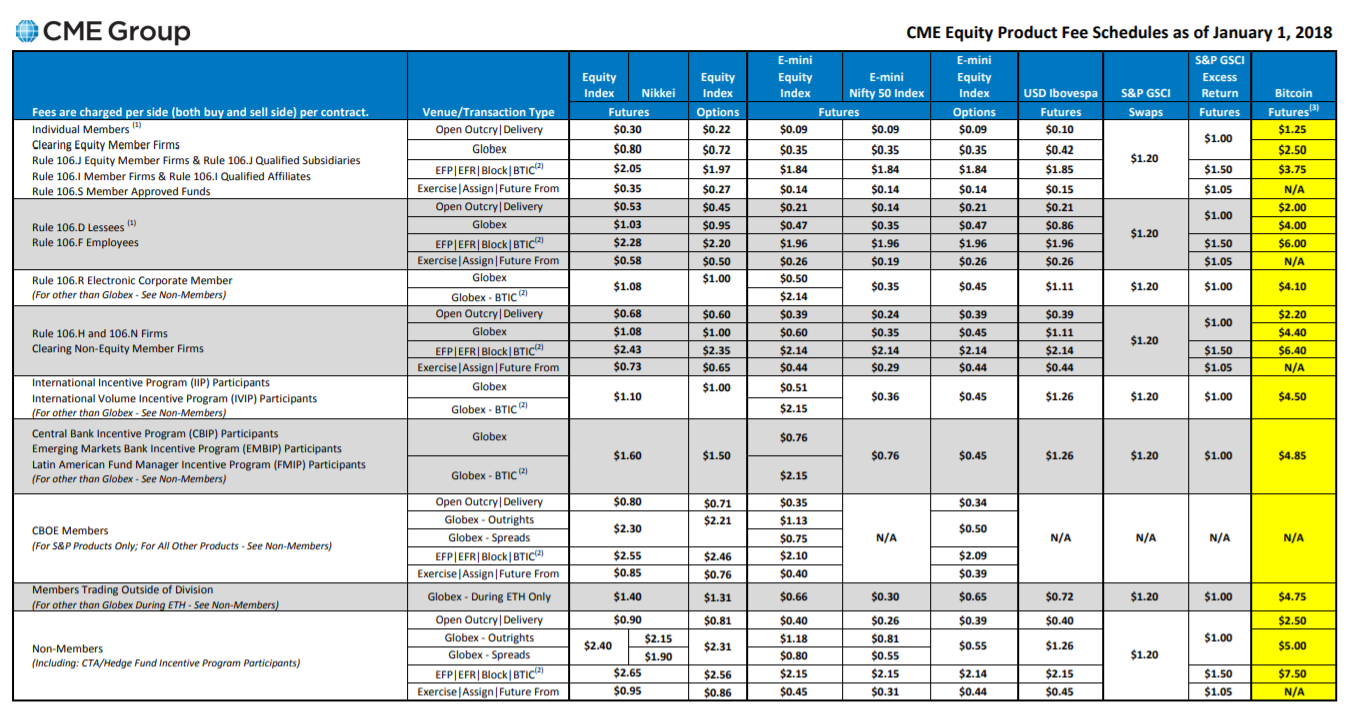

相比之下,芝商所等交易所為了“合規”,就反過來不允許用比特幣現貨來做擔保或結算,但沒有BTC和USD的互動,單靠USD撐起來的金融產品,風險只會更高。

芝商所把比特幣期貨視為股權類期貨,結算貨幣依然是USD,而且到期只進行USD現金交割或展期,交易者不會和BTC有任何交集。

其次,比特幣是去中心化的加密貨幣,不會因為政策或公司運營風險而消失。穩定幣如USDT、USDC是否能與美元真的實現1:1錨定,目前尚有諸多爭議;美國幾位國會議員去年提出了穩定幣網絡共享和銀行許可執行法(Stablecoin Tethering and Bank Licensing Enforcement Act, STABLE),旨在通過修改聯邦儲蓄保險法,促進穩定幣的分類和監管。法案目前尚在國會中討論,一旦通過,就要求所有穩定幣發行方必須獲得銀行牌照,符合現有的銀行執業規範。如果穩定幣真的出事了,合約市場的對手方風險是很高的。

3.期權市場中的比特幣擔保情況

最後再看下期權市場。

不同於合約市場遇冷,在期權市場上,比特幣被更廣泛地承認為保證金。目前大約95%的未平倉合約是基於比特幣抵押的頭寸,而美元結算的期權只佔5%。

這在很大程度上得益於Deribit在期權市場的絕對主導地位。目前BTC期權市場88%的未平倉合約都來自這家交易所。在BTC用作保證金的期權市場裡,Deribit佔據92%份額。

三借貸市場

Arcane根據加密貨幣信用數據提供商CredMark的信息,測算出2019年Q3至2020年Q4,加密貨幣抵押借貸市場規模上漲1170%。借貸活躍的背後,是區塊鏈商業生態的不斷成熟。

借貸市場花樣繁多,既可以藉出法幣,也可以藉出加密貨幣或穩定幣;既可以在CeFi中操作,也可以在DeFi中遨遊。這部分市場的參與者比衍生品市場更為多元化,不同主體進場也有不同的訴求。

首先需要說明的一點是,借貸市場中確有散戶參與,但佔比很小。我們曾在《拆解比特幣交易生態:都有哪些機構,都在做什麼? 》提到,交易市場主體共有四類,大多數“小魚”資金體量小,本身是沒有加密借貸需求的;活躍於借貸市場的,多是深諳融資融券之道、資金體量難以估量的大魚、鯨魚和“穿正裝的鯨魚”。

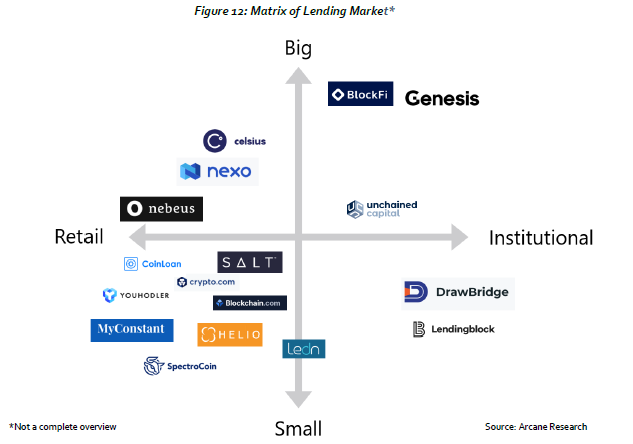

因此,在Arcane總結的借貸服務商矩陣中,零售類服務商多面向的是“大魚”,也就是非機構的持幣大戶,或礦工。出人意料的是,機構類借貸需求方,大多來自美國。

Arcane援引BlockFi數據顯示,借貸市場機構參與者,多來自美國,是亞太地區的兩倍多。

是什麼因素,吸引這些專業投資者進入借貸市場呢?

1.不受週期影響的特殊賽道

加密貨幣抵押借貸,是傳統銀行信用評價體系之外的一種融資渠道。無需求助銀行,無需擔憂信用額度下調,就可以拆借到周轉資金;而且可以跨境實現國際融資,因而備受從業人士青睞。 Arcane將其動機分為以下幾類:

應對日常開支

這在礦圈最為明顯:很多礦工都惜售手中的幣,寧願藉貸過日子,也不做“挖賣提”,甚至流傳出這樣的“金句”:

在形勢吃緊的時候,可以抵押手裡的比特幣,換取法幣,支付礦機電費、維持生活開支;在牛市,同樣可以抵押手裡的比特幣,借入法幣購買更多礦機。無論是礦工還是礦機經銷商,都存在這種心理。

事實上,和現貨、期貨交易相比,通過貸出資金能夠賺取的回報率很低。之所以有專業借貸服務商願意提供此類服務,原因是客戶資金數額足夠大,最後總的利潤還是相當可觀。而且礦工和持幣大戶都是“高淨值”人士,可信度也高於一般交易者。

槓桿交易

這是專業投資者增加加密貨幣風險敞口的常見方法。同樣是抵押一部分比特幣或者其他幣,以某個比例借入資金去買某種加密資產,借貸市場相比於期貨合約市場有一大優勢:清算機制不同,沒有合約市場的機器自動強平算法。

加密信用評級公司CredMark創始人表示:“只有10%的機構級借款人被清算過,遠低於市場其它賽道。”

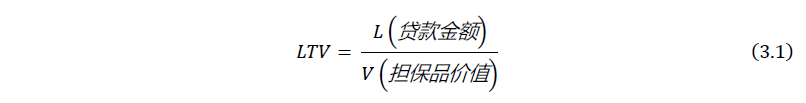

在藉貸市場,使用最多的就是LTV指標,英文全名Loan to Value,漢譯“質押率”或“貸款價值比”,正常算法是:

不難看出,LTV相對於擔保品價值V,是個反比例函數,一階導數為負、二階導數為正。擔保品價格下跌,就會使分式分母V下降,從而使LTV上漲,直到達到強平標準。最大的風險出現在擔保品價值愈發趨於歸零之時,LTV增速會無限拉升,強平風險趨於無窮大。

借貸市場不會主動強平,因為服務商的目的是提供貸款,通過利息賺錢。因此,借貸平台一般會給借款人多達72小時時間,追加抵押品,或者償還部分貸款,以將LTV降回安全水平。

套利

套利(arbitrage)是一種非常專業的交易策略,前提是一要有專業知識,運用數學模型和計算機代碼瞬間識別價差機會並完成交易;二要有巨額資金沉澱,才能將微小點差放大為可觀利潤。散戶很難同時具備這兩個條件。

以正向套利(cash and carry)為例,這種策略和前面提到的雙幣種合約套期保值相似,區別在於,不只有現貨市場和期貨合約市場的相反操作,還增加了借貸市場的操作。這種策略,源自投資學中的期貨——現貨平價關係定理(Spot-Futures Parity Theory):

其中,F0為當前期貨價格,S0為當前現貨價格。 rf為無風險利率,一般指短期國債利率,這裡指借貸市場上借入法幣或加密貨幣的利率;d指股票分紅率或債券的息票利率,對加密貨幣而言等於0;T是期貨合約持倉期,不一定持有至交割日。

正常情況下,必然有某個幣種的期貨價格,大於現貨價格。讀者可打開任意交易所頁面,驗證這一定理。上式表達的,就是任意加密貨幣,在無風險利率為rf的情況下,期貨的理論價格。

當然,合約市場上必然會出現偏離理論價的情況。如果期貨價格高於這一理論價格,就可以執行如下操作:

表格中,正號代表現金流入,負號代表現金流出,ST是平倉時的現貨價格,而合約在平倉時未必到期。在投資學中,一般把建倉時繳納的保證金忽略不計,直接把期貨市場盈虧情況記在期末平倉點上。最後在三大市場的神操作,賺回的,就是當前期貨價格高於理論價格的部分。

如果當前期貨價格低於理論價格,就可以執行與表格相反的操作,期初貸出資金、賣出現貨、開多期貨,期末收回本息、買回現貨、平多期貨,這就是“反向套利”交易策略。

在這一過程中,借貸市場發揮了期初為買現貨融資、期末平倉實現價差套利循環的功能,而這一策略奏效的前提,就是有足夠的擔保品,能支撐交易者以無風險利率拆借到數額為的資金。在加密貨幣借貸市場,最好的擔保品,當然就是比特幣。

當然,能這樣操作的,都不是普通人。除此以外,還有灰度信託溢價套利,或跨市場套利的需求。 2019年年初,國內就有不少交易者抵押加密貨幣,借入現金沖進股市賺錢。有的交易者也會抵押主流幣種,借入BNB等平台幣,參加IEO活動。

做市

流動性對市場健康的重要性不言自喻。 BlockFi早在2019年就已指出,借貸市場的機構參與者中,70%都是做市商,25%是基金,5%是交易所。對做市商而言,借入的多是交易目標幣種,擔保品多為比特幣。相比之下,穩定幣很少成為藉入標的。

避稅

在《何必悲觀?萬字長文說透美國加密貨幣稅》中,我們就已經提到過,美國和很多西方國家的稅收法律和文化,同中國相差甚遠。有時候,突然出現的大額賣單和大額買單並非市場操縱,可能只是某個人想避稅,行話稱之為“稅收損失收割”(tax loss harvesting)交易策略。

以美國為例,持有加密貨幣是不用交稅的,只有將其賣出才會觸發應稅事件。因此,就另外有人想到用借貸的形式,變相實現持有資產的價值。這就是稅收遞延(Tax deferment)策略。當然,相比之下,這是一種非常冷門的節稅方法。

2.債務雙方的博弈:對比特幣價值的共識

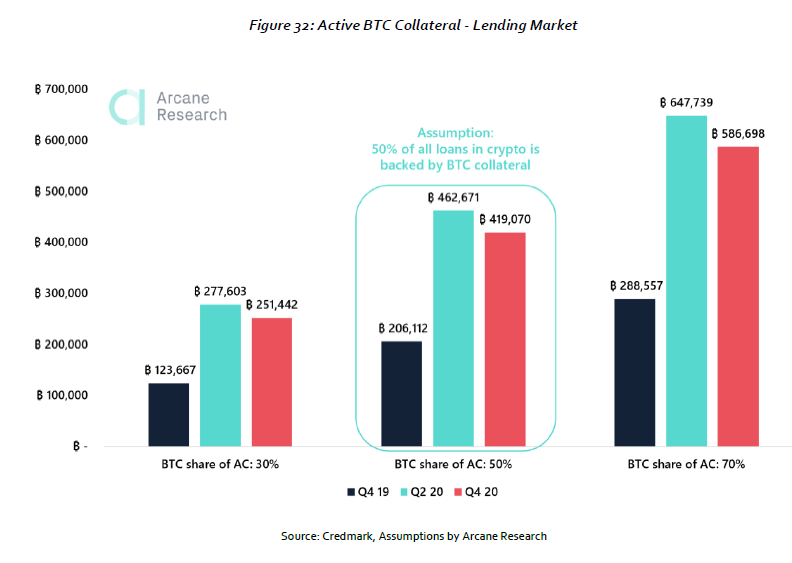

由於資金池規模和具體構成是極為敏感的商業情報,因此Arcane僅能根據公開信息,對比特幣在藉貸市場作為擔保物的表現進行估算,認為抵押借貸中,比特幣約佔半壁江山;截至2020年Q4,約有42萬枚比特幣被質押。

我們再從理性的角度,思考為什麼借貸市場能這麼火熱,為什麼比特幣能發揮擔保品的角色。

在數學上,一切金融產品,無論是股票、債券、期貨合約、期權,還是房地產、抵押債券,全部都可以還原成某種形式的期權。

背後起支撐作用的,就是被投資界稱為九陰真經、葵花寶典和武穆遺書合訂本的武林絕學:布萊克—斯克爾斯—默頓期權定價模型(Black-Scholes-Merton Model)。

從數學的角度,可以將抵押貸款理解為看漲期權和看跌期權的組合。債權人不僅是在提供資金,更是在賣出一種奇異期權:如果擔保品價格(St)上漲,債務人可以用更低價格(L)買回擔保品,債權人必須要以這個行權價賣出。如果擔保品價格下跌,債務人就可以用更高價格(L)賣出擔保品,這時債權人必須用這個行權價買入。因此,收取的利息,既可以理解成是資金的使用成本,也可以理解成是期權賣方為給買方提供便利而索取的保險費。

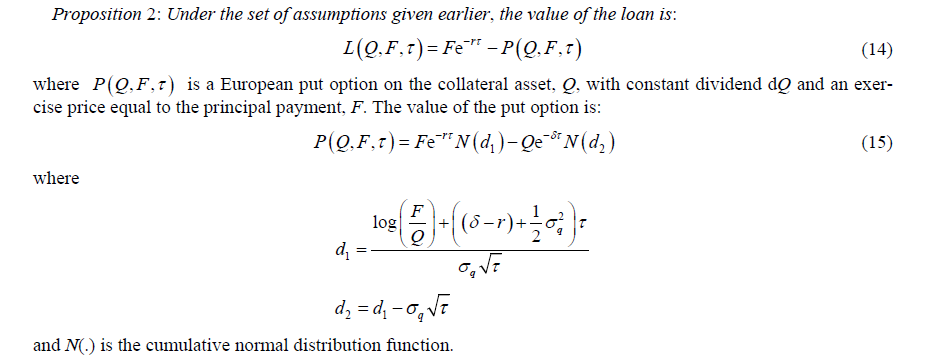

抵押借貸在數學上等價於一種行權價為藉貸本金L的“期權”,代入布萊克—斯克爾斯—默頓期權定價模型,解二階齊次線性拋物型偏微分方程, 得到的是:

圖中L是一個三元復合函數,為本次抵押貸款視為歐式看跌期權時的價格,對應本文公式3.4中的P(即看跌put期權價格)。 Q為擔保品價值,F為貸款本金,N代表正態分佈變量的累積概率分佈函數。 Log是自然對數函數ln的非標準寫法。其餘部分不再解釋。來源:Journal of Mathematical Finance學術期刊

如果把借貸市場視為奇異期權買方和賣方的一場博弈,最優的情況,當然是擔保品價格上漲。這時候,借款人可以收回現貨,從現貨增值中獲利;貸出者也可以按期收回本息。比特幣在藉貸市場的廣泛應用,其實正好說明,市場上的大多數專業參與者,都還是相當認可比特幣價值的。

總而言之,借貸市場上,最活躍的還是礦圈和幣圈的專業大戶和機構用戶。散戶投資者偶有參與,但不是主流。

就礦工而言,由於惜售手中的幣,抵押比特幣借入現金維持日常開支,算是不錯的選擇;偶有經營需求,需要用法幣購買礦機,也可以在不賣幣的情況下添置更多生產資料。

就大戶而言,為己可以套利,為人可以做市,帶來流動性。就散戶而言,國外靠借貸市場避稅,國內則是在幣市橫盤時貸入資金入局股市,或抵押換取BNB等平台幣,參與IEO。

整個流程中,比特幣在發揮擔保品價值,而藉貸市場也承擔了價格發現的功能。

四去中心化市場

比特幣作為擔保品的角色,在去中心化金融世界中表現為在其他鏈上的映射。

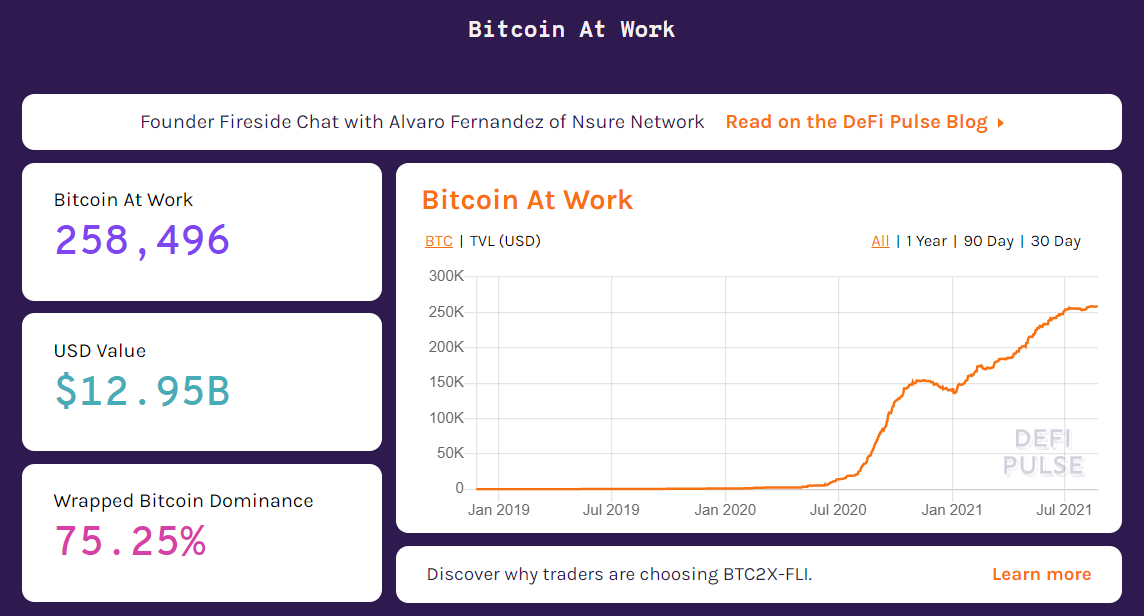

DeFiPulse自創了一個很有意思的指標:“工作中的比特幣”(Bitcoin at Work),指的就是映射到DeFi世界中的比特幣數量。 2018年時,工作中的比特幣還不到1BTC;到今年8月底,這一數量已達25.8萬BTC,總鎖倉量約為129.5億美元。增長最明顯的就是2020和2021年。

數據截至2021年8月31日,來源:DeFiPulse

使用最廣的就是ERC-20協議,DeFiPulse將其歸為四類:

1.託管比特幣(Custodial)

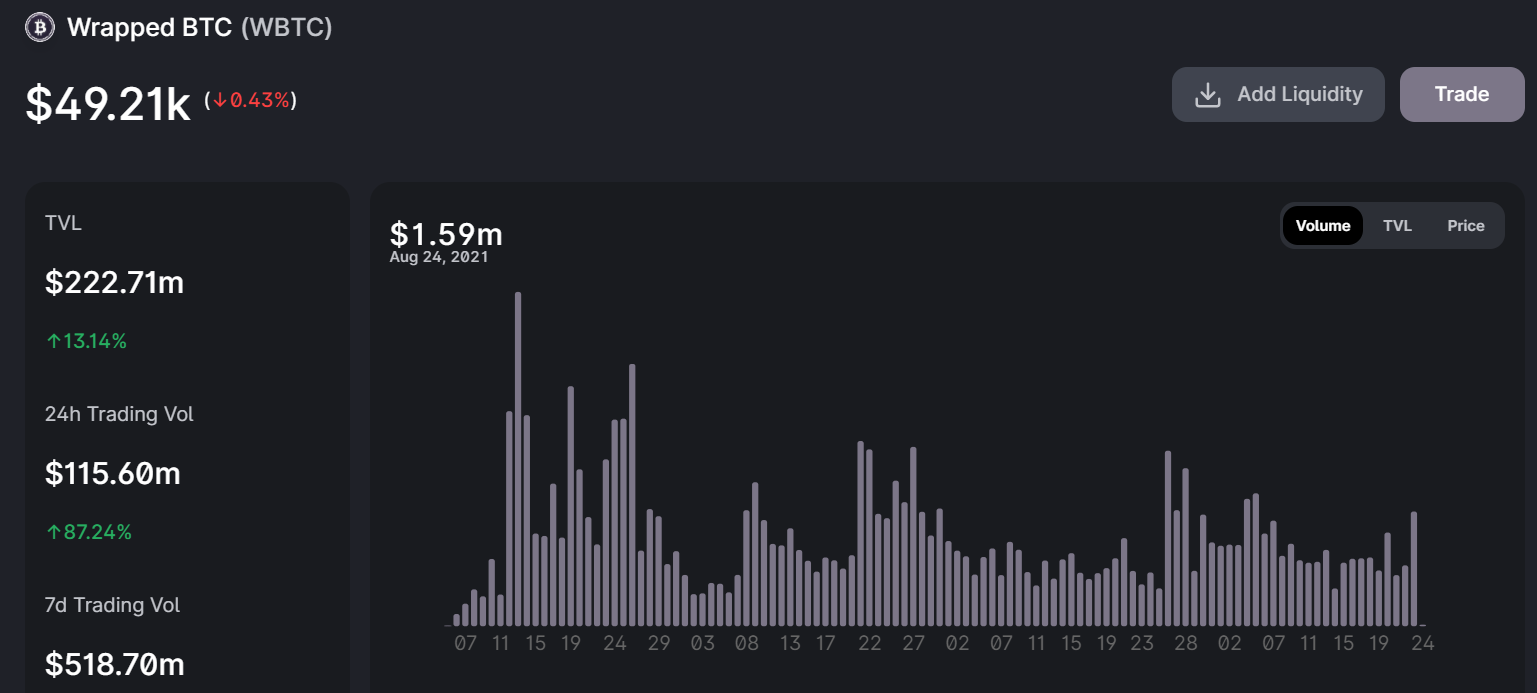

將比特幣交給第三方託管,並生成憑證,價格取決於託管中的比特幣,與BTC行情直接關聯。典例是WBTC(包裝比特幣),發行方是BitGo,是負責鑄造、贖回(銷毀)的中心化第三方實體。一旦鑄造好WBTC,用戶就可以在DeFi平台上自由使用,BitGo原則上無法干預。 HBTC(火幣比特幣)與之類似。

WBTC只能由中心化實體鑄造,個人無法造幣,但可以在CEX和DEX交易。圖為Uniswap交易數據

2.混合比特幣(Hybrid)

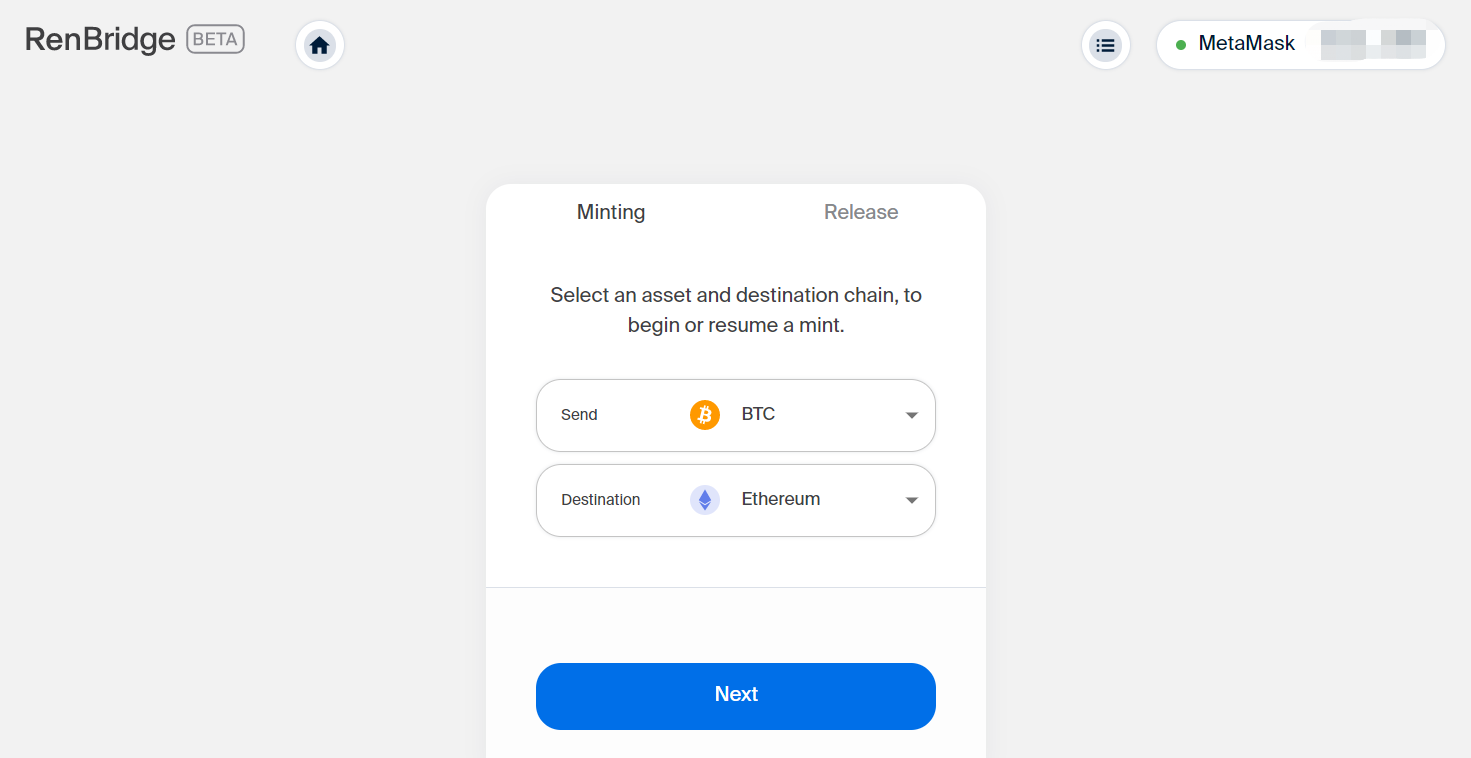

代幣也由比特幣支持,但所在的開源協議尚處在中心化到去中心化的過渡中,典例是RENBTC。登錄MetaMask,就可以輕鬆通過RenBridge,將資產跨鏈轉移。

renBTC允許個人造幣,鑄造界面非常簡單

3.去中心化比特幣(Decentralized)

在完全去中心化的協議中生成,典例是TBTC。

TBTC的口號是“沒有花樣,只信數學”,需要用交易所之外的比特幣錢包質押或贖回

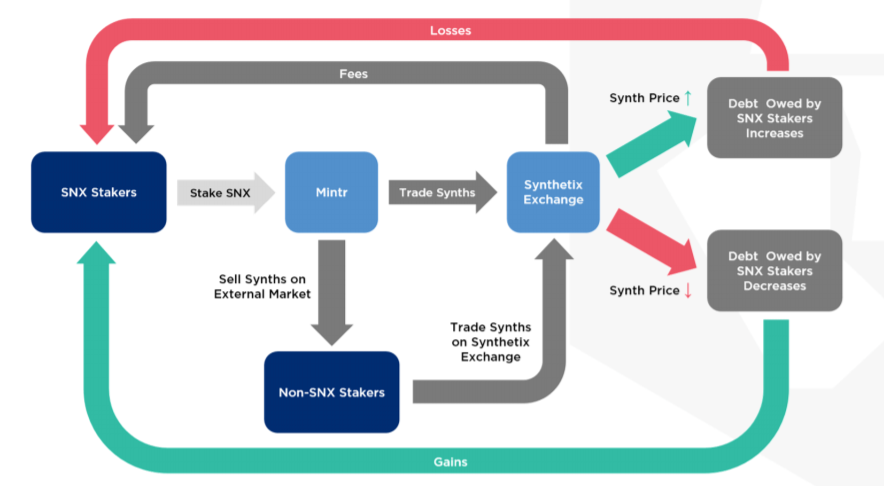

4.合成比特幣(Synthetic)

追踪比特幣的價格,但本身不由實際抵押的比特幣支持,典例是SBTC。這是DeFi最難懂的項目之一:用戶質押的是平台幣SNX而非比特幣;質押之後,用戶不但不是債權人,反而變成了債務人;即使SBTC價格上漲,用戶也會由於欠的債務而無法獲得淨權益值。

交易所Crypto.com梳理的合成資產生命週期圖

就項目定位而言,只有託管、混合和去中心化比特幣真正發揮了比特幣作為抵押品的功能。合成比特幣是個另類的存在。

就鎖倉量而言,和比特幣關聯不大的去中心化比特幣,卻進入了排行榜前四名。 DeFi上的比特幣鎖倉排行榜通常較為穩定:第一名是WBTC,目前佔以太坊上比特幣發行量的75.25%,總量突破19.45萬BTC。其後依次為HBTC、RENBTC和SBTC。

之所以這麼多人都喜歡在其它鏈上“再造”比特幣”,就是因為比特幣鏈本身的功能有限,沒有以太坊等鏈上的智能合約生態。而帶有特殊前綴的比特幣,才能用於借貸等其它服務。比特幣這時候已經成為了一種“穩定幣”,作為錨定資產而發揮抵押品的功能。抵押得越多,鑄造出來的特殊比特幣就越多,就越能挖掘比特幣的潛在財富價值。

以WBTC為例,目前應用最多的平台依然是Compound,Maker和Curve。 Balancer和Aave的份額在被Uniswap取而代之。截止發稿,Compound依然穩居榜首,超17%的WBTC都流向了這一平台。

五回到現實:BTC的價值如何體現?

至此,我們已經遍歷了衍生品市場、借貸市場和DeFi,對比特幣作為擔保品的角色有了系統性認識。不難看出,在金融市場,尤其是資本市場上,比特幣現在,以及未來,都會有更廣泛的應用空間。至少,就本文提到的賽道而言,是很成功的。

我們想在Arcane研報的基礎上再做引申,探討下區塊鏈,還有比特幣等加密貨幣,究竟能走多遠?

正如文章一開始提到的,比特幣擔保市場依然小眾。縱覽全球,最常用的擔保品是國債,多用於隔夜貸款。國際資本市場協會(ICMA)估算,這一全球市場規模可達15萬億美元,每日可周轉3萬億美元。歐洲市場80%都由政府債券擔保,美國市場三分之二都由國債擔保。

民眾接觸更多的是房產抵押貸款。按揭時,房產本身就成為擔保品,由於市場大多對房價漲勢看好,因此默認這也是一種安全的價值貯藏手段。 Statista統計認為,美國的住房按揭市場已有16萬億美元。當然,對企業而言,庫存商品、廠房設備都可以用於實物抵押。以礦企為例,礦機也可以用作擔保品。

黃金作為儲備資產的歷史十分悠久,但在金本位制瓦解後地位下降很多,直到本世紀初經濟危機之後,人們才重新開始把黃金用作擔保物。 2011年,歐洲議會同意中央對手方接受黃金為擔保物,不久後巴薩爾協議第三版也將黃金定為一類資產。不過,黃金管制依舊存在,跨國轉移成本高昂,加之數字產權記錄缺乏,使得這一資產很難成為頭號擔保品。

當然,我們最感興趣的一個問題,恐怕還是:比特幣,真的能成為“貨幣”嗎?最近薩爾瓦多宣布比特幣成為國家法定貨幣(legal tender),又在國際上掀起了一股大討論。

其實,早在2015年,加拿大央行訪問學者沃倫·E·韋伯(Warren E. Weber)就從鑄幣平價理論和黃金輸送點的角度,回顧了貨幣的歷史,解答過這一問題。

1717年,牛頓將黃金價格定為每金衡盎司(純度為0.9)3英鎊17先令10又1/2便士,從此開啟了金本位制的歷史。這個牛頓,就是發明萬有引力定律、三大經典運動定律和微積分的科學家。可見,整個金融史,其實就是科技史,一直繞不開數學和科學。

但即便如此,金本位也未能長存。兩百多年後,1971年,時任美國總統尼克松宣布了布雷頓森林體系瓦解,宣告金匯兌制度終結。在此之前,全球僅美元與黃金掛鉤;在此之後,全球法幣(fiat currency),沒有任何一種再與黃金有關。

韋伯提出:

“是否有一個貨幣體系能基於某一加密貨幣建立起來,而且長期維繫?實際上,這種幣,未必就是比特幣。現在已經有太多加密貨幣了,將來還會出現更多……如果真有這種幣,那應該是和貨幣政策體系能直接掛鉤的。”

當英國1931年放棄金本位時,許多人都在慶賀終於掙脫了’黃金腳鐐’。如果比特幣成為世界貨幣,反而會帶來週期性經濟危機,政治壓力又會迫使各國央行放棄“比特幣腳鐐”,重新採用擴張性政策,以通貨膨脹刺激經濟、拯救處於危機中的金融機構。如果現行的、由美國主導的、自大蕭條時代以來建立的宏觀經濟管理體系沒有本質性突破,比特幣的落地場景,或許就只能限於金融領域,難以擴張到實體經濟。

中國社會科學院學部委員、中國人民大學財政金融學院王學剛教授也曾撰文提到,比特幣本身缺乏價值穩定機制,就其本質而言更應當成為一種金融工具,承擔金融交易職能。目前,比特幣最受國際金融市場投資者和資金跨境調動需求者青睞。

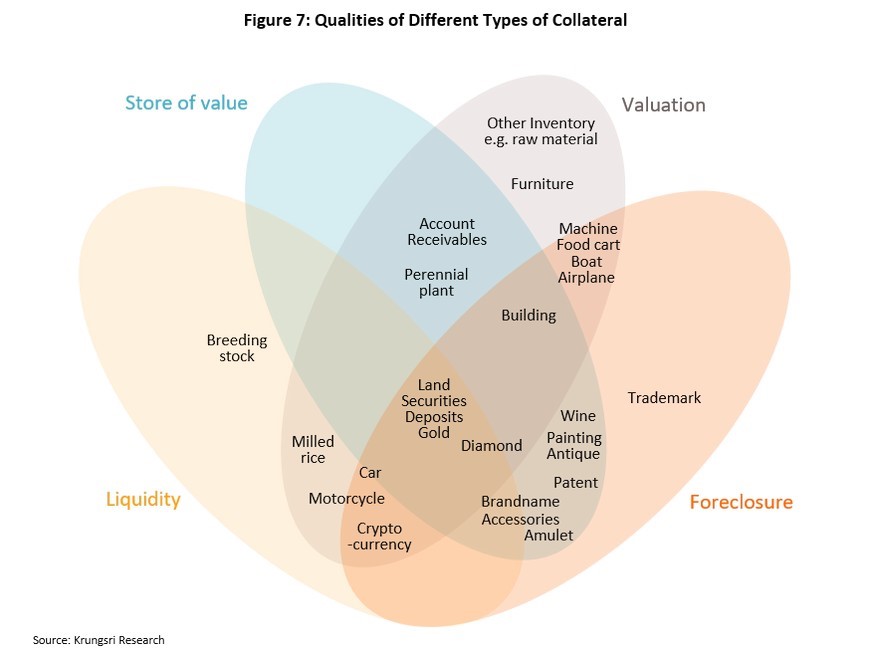

泰國智庫Krungsri Research從易估值性(valuation)、保值性(store of value)、可終止回贖權性(foreclosure)、流動性(liquidity)進行評估,最後還是認為土地、證券、黃金最為安全,但也承認加密貨幣離它們並不遠——只要價值更加穩定,比特幣等加密貨幣也可以追趕上黃金和房產。

總而言之,未來依然可期。

參考資料

1.比特幣銀行業務 – 比特幣作為抵押品的狀態

2.BitMEX 比特幣衍生品:價格發現、信息效率和對沖有效性

3.期貨指南

4.了解反向期貨的非線性特性

5.什麼是 Bitmex ETHUSD 永久量子掉期合約?

6.管理比特幣期貨到期:向前滾動

7.數字貨幣借貸市場的“水”有多深?

8.抵押品在現代銀行業中的作用

9.抵押品在信貸市場中的作用

10.比特幣標準:黃金標準的教訓

特別聲明

免責聲明:本文不代表0x财经立場,且不構成投資建議,請謹慎對待,如需報導或加入交流群,請聯繫微信:VOICE-V。

來源:深鏈Deepchain