摘要:在去年還不會令加密交易所擔憂的DEX,今年實現了各方面的增長反超。儘管最近加密市場如此火爆,但即便如此,作為加密交易所的交易份額競爭並不是那麼容易。美國受監管的合規加密交易所Coinbase 在公佈了第三季度的業績後,淨收入環比下降41%至13 億美元,交易用戶從第二季度的880 萬降至…

在去年還不會令加密交易所擔憂的DEX,今年實現了各方面的增長反超。

儘管最近加密市場如此火爆,但即便如此,作為加密交易所的交易份額競爭並不是那麼容易。

美國受監管的合規加密交易所Coinbase 在公佈了第三季度的業績後,淨收入環比下降41%至13 億美元,交易用戶從第二季度的880 萬降至740 萬,季度交易量下降了29%至3270 億美元。這遠低於投資者的預期,致使Coinbase 的股價前日下跌了8%。

Coinbase 的首席財務官阿萊西亞·哈斯(Alesia Haas) 在電話會議上表示,更加平靜的市場環境對公司的業績造成了壓力。 “我們第三季度的業績取決於我們在本季度初看到的市場較低的波動性上,我們每月的交易用戶和交易量,以及產生的交易費收入,都與波動性相關。”

與Coinbase 類似的是已經上市的、號稱“美國散戶聚集地”的免佣金交易平台Robinhood,在第三季度的業績同樣平淡無奇,投資者似乎對於Robinhood 上狗狗幣的收入激增並不感冒。與此同時,Kraken、Bitfinex 等流行的中心化交易所(CEX)也經歷了業績滑鐵盧。

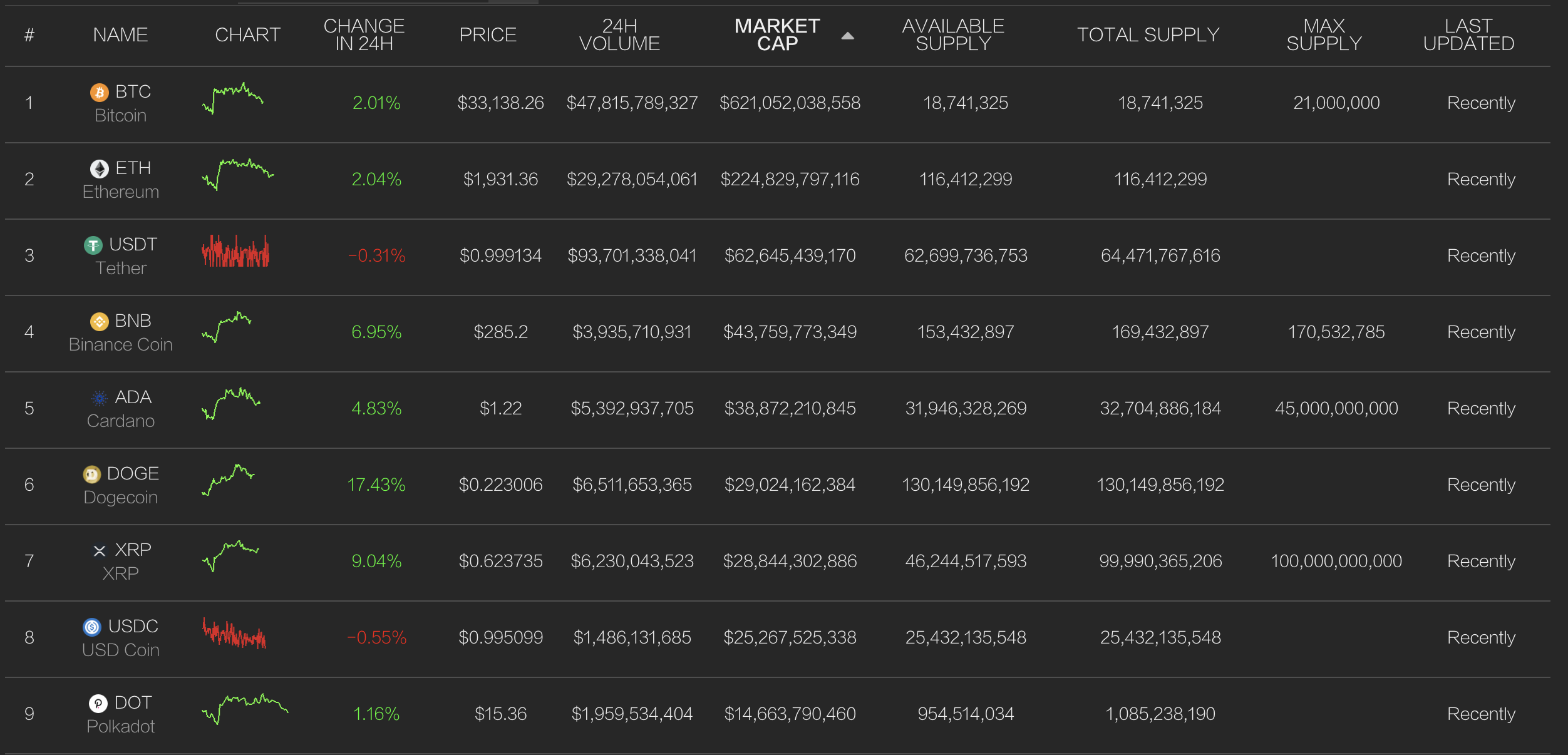

Coinbase 等加密中心化交易所的命運在很大程度上取決於比特幣和以太坊這兩種最受歡迎的加密資產的持續增長。比特幣在第三季度佔Coinbase 交易量的19%,而以太坊佔22%。因此,最近比特幣和以太坊的價格突破歷史新高對它們第四季度的業績來說是個好兆頭。

展望未來,Coinbase 等一眾加密中心化交易所的命運可能與加密貨幣採用趨勢相關。

Coinbase 在給股東的一封信中說:“不要進行短期投資,對Coinbase 的投資實際上是對加密經濟增長以及我們通過產品和服務為用戶提供服務的能力的長期投資。”

數量增長趨勢

大多數的中心化交易所不會報告收益,因為它們不是上市公司。但區塊鏈數據分析公司Chainalysis 的一項新的研究報告為我們揭開了這場激烈的交易業務份額之戰。

在過去的一年中,走在增長道路上的加密中心化交易所具有一些共同特徵:與競爭對手相比,它們規模更大、更具創新性並提供更多的加密資產。 Chainalysis 發現,根據這些特徵,像Binance、Coinbase 和FTX 這樣的大公司一直處於加密交易排行榜的榜首。

根據Chainalysis 的數據,自2020 年7 月以來,中心化交易所的整體格局一直在縮小。而且與其他行業一樣,規模較大的參與者的業務增長速度要更快於規模小的同行。

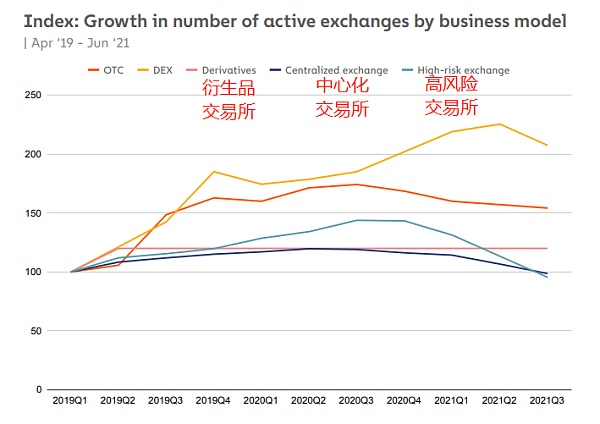

通過追踪過去一年發送給1500 多家交易所的加密資產價值,Chainalysis 根據商業模式將交易所劃分為不同的類別。這些類別包括場外交易(OTC) 經紀商、高風險交易(HRE)、中心化交易(CEX)、去中心化交易(DEX)和衍生品交易。下圖為各類交易所的數量增長趨勢:

不同商業模式

Circle、ItBit 和Genesis Trading 等場外(OTC) 經紀商為高消費客戶提供更加個性化的服務。這種類型的交易服務是閉門進行的,只迎合有意買賣大量加密資產的投資者——這意味著他們需要大量的流動性。

高風險交易所定義為具有最低KYC 要求的加密中心化交易所,而這個類別卻是加密世界的“狂野西部”。這一類交易所會受到有意保護隱私的投資者的青睞,較低的監管要求也可能意味著這種類型的交易往往不那麼可信,風險更大。

同時,中心化交易所(CEX)為希望投資加密資產的用戶提供最廣泛的交易服務,包括一些按交易量計算的大型交易所,例如Binance、Coinbase、Gemini、Huobi、Kraken 和Okex。

除了Coinbase 和Robinhood 在一定程度上會受到規模的優勢以外,今年去中心化交易所(DEX)和衍生品交易所的增長速度非常快。

Binance、FTX、ByBit 和Deribit 等衍生品交易所主要提供槓桿加密產品,客戶可以通過借款購買期貨或期權合約來增加收益。

對於衍生品交易所和大型中心化交易所來說,客戶交易穩定幣的次數是最多的。

通過規模和接收價值細分

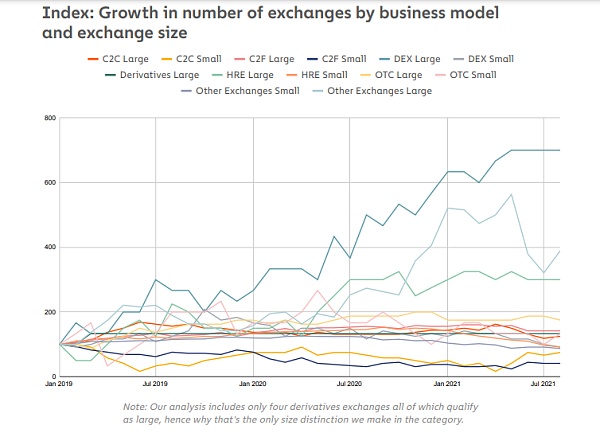

根據規模大小進一步細分每個類別,將所有交易所都分為小型或大型,對於小型交易所的定義是過去一年中接收到用戶的加密資產價值低於1000 萬美元。

此外,還可以將中心化交易所拆分為:

1. 加密到加密(C2C):是僅允許交易不同類型的加密資產。

2. 加密到法定貨幣(C2F):允許用戶將法定貨幣兌換為加密資產。

那麼在經過細分後的交易所,根據數量增長,數據圖表為:

我們可以觀察到,大型去中心化交易所、大型高風險交易所和“其他”類別中的大型交易所(名義上是C2F,但其用戶將其視為C2C),它們的數量增長的最快。到目前為止,這三種類型的交易所都增長了兩倍多。其他幾個類別在緩慢的增長,包括大型場外交易、大型C2F 交易所、和衍生品交易所。而以上所有類別的小型交易所,他們的數量都在減少。

當然,每個類別交易所增加的數量並不是判斷這些類別交易所現狀的唯一方法。畢竟,加密業務不僅僅是為了生存——他們需要擴大用戶群和交易量才能蓬勃發展。

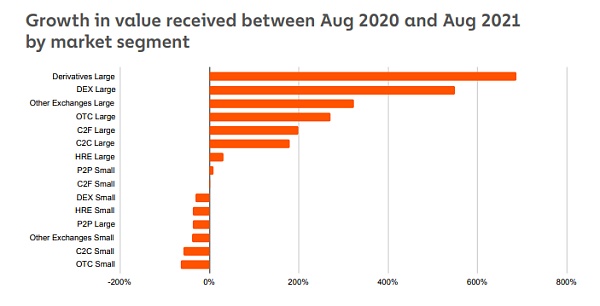

如果按照這些類別的交易所收到的加密資產價值來看:

可以看到,大型去中心化交易所(DEX)、大型場外交易商和大型中心化交易所的交易量大幅增加。然而,儘管數量沒有大幅增長,但是衍生品交易所收到的加密資產價值增長最大,為686%。另一方面,幾乎所有類別的小型交易所,它們收到的加密資產大幅減少。

而去中心化交易所變得越來越流行,總體上與DeFi 的爆炸性增長相吻合。

DeFi越來越流行

DeFi 產生的交易量往往比那些中心化交易所大的多,甚至已經可以充當“加密市場中心”。

根據圖表數據我們可以看到,去中心化交易所(DEX)的用戶比中心化交易所的用戶進行的交易價值要大的多,去中心化交易所(DEX)的平均交易價值超過26,000 美元,而中心化交易所僅為12,000 美元;去中心化交易所(DEX)的交易價值中位數略高於900 美元,而中心化交易所僅為150 美元。這可能是因為DeFi 在更大、擁有更成熟的加密市場的國家更受歡迎。

去中心化交易所dYdX 的負責人David Gogel 認為,大多數DeFi 用戶是尋找新的收入來源的成熟投資者,因此他們的平均交易規模更大是有道理的。而上圖顯示的衍生品交易所的平均交易規模也比中心化交易所大,也是同樣的道理。

除此以外,去中心化交易所(DEX)的靈活程度要更高。交易協議龍頭Uniswap 的當前資產餘額為908.9 億美元,在過去7 天的交易量超過1017.8 億美元。儘管在技術上是去中心化的,但Uniswap Labs 仍然是該協議的管理者,其員工人數不到50 人,與Coinbase、Robinhood 和Binance 等主要中心化交易所相比,它的靈活程度令人難以置信,這些中心化交易所都至少有1200 名員工。

其他觀點

可交易的加密資產數量也在交易所存活率中發揮著重要作用。儘管有一些提供了較少加密資產的交易所仍然表現良好,但提供更多種類的加密資產將直接影響交易所每月收到的加密資產價值。

然而,上架一個新的加密資產對於交易所來說也不是一件容易的事,這還取決於交易所權衡監管障礙以及考慮投資者將面臨的風險。但是Robinhood 似乎解決了這個問題,因為越來越多的客戶要求在交易平台上架新的加密資產,例如Shib。與Binance 或Coinbase 等其他中心化交易所不同,Robinhood 採取了更為謹慎的態度,在2021 年僅上架了30 多個加密資產,而不是選擇直接上架更多經過時間考驗的老牌加密資產。

總結

在這場加密交易業務份額和格局的競爭中,“創新和規模”是實現差異化和增長的關鍵。

去中心化交易所(DEX)體現出了創新,這些去中心化、非託管的平台在去年還不會令中心化交易所感到擔憂。然而,此後DEX 在幾個月內通過讓用戶更好地控制他們的資產,並允許用戶交易新類型的加密資產來實現各方面的增長反超。

另一方面,繼續增長的中心化交易所將是那些提供最廣泛的加密資產交易和規模比較大的。

然而,C2F 交易所可能是這種趨勢的例外,因為它們作為加密和法定貨幣之間的進出坡道,意味著它們將始終是加密世界新用戶的首選平台。

注:

本文數據及觀點來源於Chainalysis。根據央行等部門發布《關於進一步防範和處置虛擬貨幣交易炒作風險的通知》,本文內容僅用於信息分享,不對任何經營與投資行為進行推廣與背書,請讀者嚴格遵守所在地區法律法規,不參與任何非法金融行為。

出品| 白澤研究院