摘要:儘管當前很多新項目直接以Fork的形式,從以太坊轉移到其它新興公鏈,但同時也有具備創新性的項目不斷湧現,希望能夠提高資金利用率、降低風險、減少成本等。以太坊上智能合約的出現不過短短幾年時間,現在DeFi項目中鎖定的資金已經超過2800億美元。 MakerDAO、Aave等最早的一批DeFi項目仍然極…

儘管當前很多新項目直接以Fork的形式,從以太坊轉移到其它新興公鏈,但同時也有具備創新性的項目不斷湧現,希望能夠提高資金利用率、降低風險、減少成本等。

以太坊上智能合約的出現不過短短幾年時間,現在DeFi項目中鎖定的資金已經超過2800億美元。 MakerDAO、Aave等最早的一批DeFi項目仍然極具競爭力,甚至佔據統治地位,但新的具備創新性的項目也不斷湧現,希望能夠佔據一席之地。

本文將從借貸、交易、流動性供應方式以及二階協議不同維度出發,詳解當下最具代表的創新DeFi項目,探索DeFi發展降低風險、提高交易效率和資金利率之道。

借貸

借貸龍頭中,Aave和Compound都是根據資金的利用率對借貸利率進行調整,這就使用戶的存款或借款利息暴露在不確定的風險中。

在Delphi Digital孵化的項目中,Terra生態中的Mars Protocol通過自行設計的PID動態利率模型實時優化利率,Solana上的Apricot則將藉貸和槓桿交易結合,增加借貸項目的借款需求,兩者都是對傳統藉貸協議的微創新。還有更多的項目在利率、抵押品等方面進行創新。

無息借貸

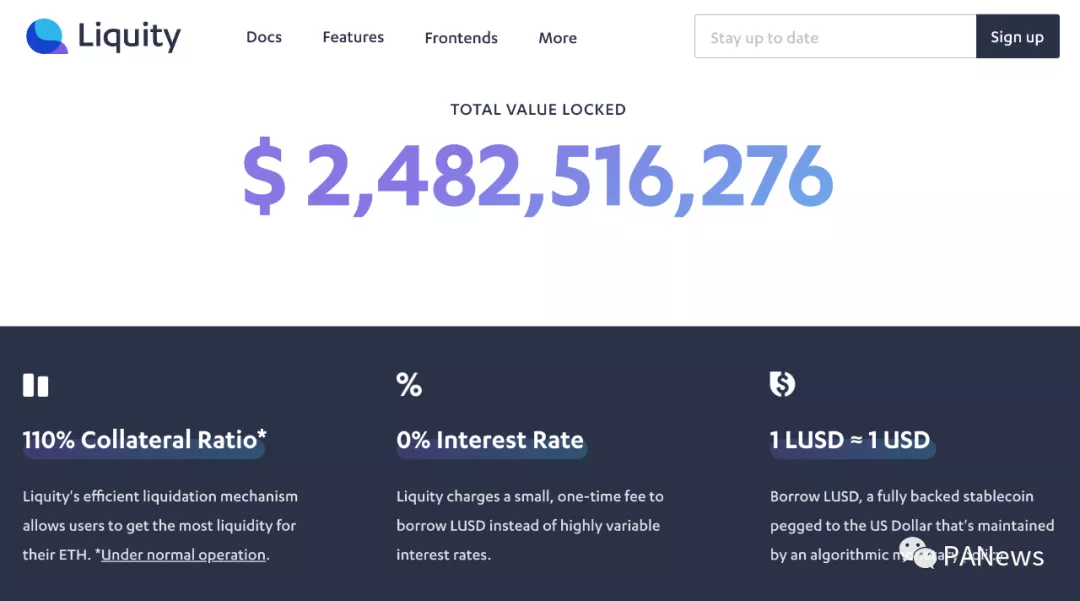

Liquity是一個無息借貸協議,和MakerDAO類似,在Liquity中質押ETH等資產,可以藉入平台發行的穩定幣LUSD,但Liquity中以藉款時的一次性費用來代替MakerDAO中持續的穩定費率。截至11月17日,Liquity中的TVL約為25億美元,穩定幣LUSD的流通量約為7.5億。

在清算機制上,Liquity也有不錯的創新。和其它藉貸協議相比,Liquity最低只需110%的抵押率,資金利用率更高,這得益於其高效的清算機制。 Liquity使用穩定池(Stability Pool)來作為平台清算的第一道防線。用戶可以在穩定池中存入LUSD,當其他用戶的抵押率低於110%時,協議直接使用穩定池中的LUSD充當流動性來源,償還需要清算的債務,流動性池獲得被清算用戶的存款。這就意味著穩定池中的資產會發生變化,例如一開始只有用戶存入的LUSD,當ETH下跌,導致部分用戶的抵押率不足110%被清算時,清算池付出LUSD償還協議債務,獲得ETH,清算池中的LUSD減少,ETH增加。當市場波動不大時,清算池會獲得清算收益。

固定利率

傳統資本對利率波動的風險更加厭惡,區塊鏈上高於傳統行業的固定收益在吸引傳統金融資本的優勢更大。

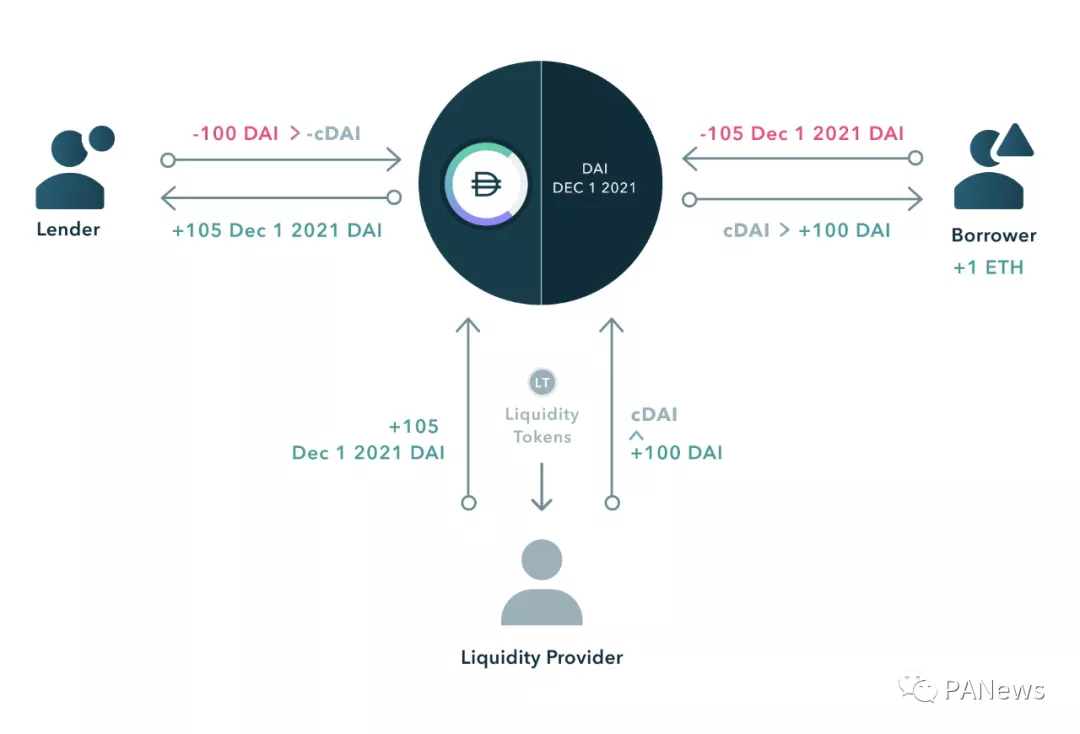

Yield、Notional、Hifi以“零息債券”的方式實現固定收益,借款人存入抵押品,鑄造具有一定到期日的債券,賣出債券以獲得穩定幣;存款人以穩定幣等資產購入具有到期日期的債券;流動性提供者在兩者之間提供流動性,以方便存款、借款的隨時進入和退出。

以近期上線的Notional V2為例,如果某用戶想要以固定利率出借100 DAI,2021年12月1日到期。存款人需要將100 DAI轉換為cDAI(Compound中的生息資產),然後將cDAI在流動性池中交易獲得105 fDAI,在2021年12月1日到期時,存款人可以將105 fDAI兌換為cDAI,然後轉換為105 DAI。

借款人也可以抵押1 ETH,鑄造一對(區分正負)2021年12月1日到期的105 fDAI(需超額抵押,最低抵押率為150%),通過將正的fDAI出售給流動性池,以換取100 DAI。流動性提供者提供cDAI和fDAI之間的流動性,以充當存款人和借款人之間的交易對手。

流動性提供者可以直接以DAI或cDAI參與鑄造nDAI,nToken代表著用戶在Notional中的流動性份額,持有者可以獲得Compound中的利息、Notional中存款和借款的交易手續費、Notional中fCash產生的利息,以及NOTE代幣獎勵。

nToken同樣可以用作抵押品進行借貸,因此借款人的抵押品可以先鑄造為對應的nToken,再進行借貸,資金利用率更高。

從Yield到Notional V2,這一類項目的資金利用率越來越高,如底層資產換成了Compound中的cToken,即使存款到期,cToken也可以繼續獲得利息;流動性代幣nToken也可以直接用於抵押品進行借貸。

Pendle、Swivel、Element Finance這類收益代幣化的產品,讓用戶可以將Compound、Aave等借貸協議中的浮動利率鎖定,以獲得固定利率。

以Pendle為例,存款人將Aave中的aToken或Compound中的cToken鎖定在智能合約中,得到代表代表抵押品所有權的OT代幣以及代表未來收益的XYT代幣,將XYT代幣賣出,即可提前獲得未來一段時間在Aave或Compound中的存款收益。

交易對手方也可以通過買入XYT代幣,以獲得未來一段時間底層資產在Aave或Compound的收益權。 Aave或Compound的借款人可以以當時的市場價買入XYT代幣,以對沖未來一段時間的借款利息波動。

無抵押借貸

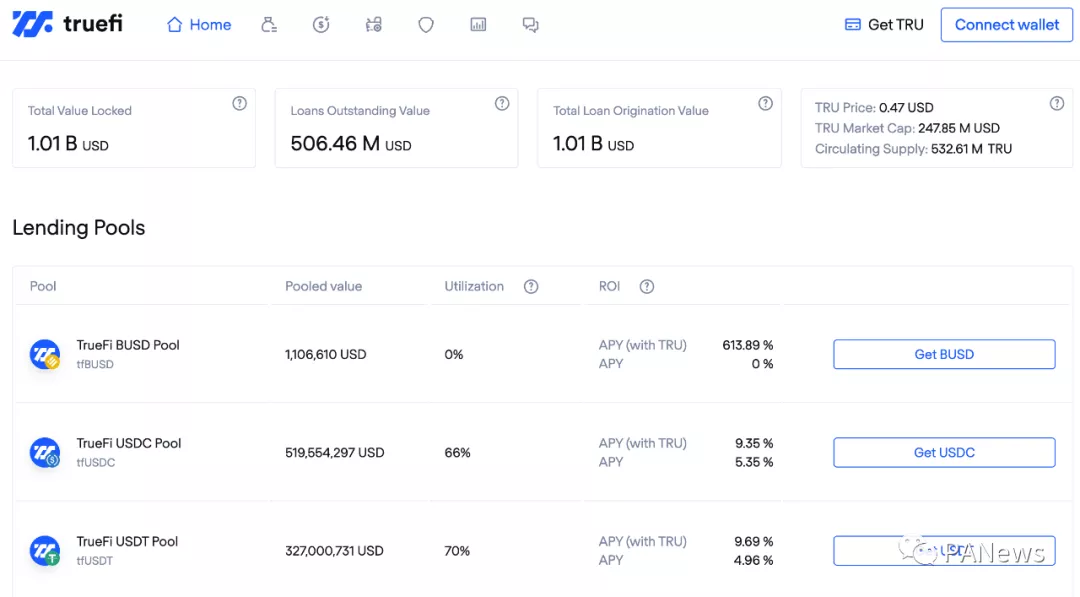

TrueFi、Maple、Clearpool這三者均可提供部分抵押或者無抵押的貸款,借款人無需擔心清算問題,只需要支付固定利息。任何人都可以向流動池提供存款,但是三者都只對信譽良好的機構用戶開展借款業務。

TrueFi通過TRU代幣的持有人投票來決定哪一些機構可以獲得借款,Maple則由專業的代理人中心化地管理,Clearpool則在投票結束後讓用戶自行選擇將資金出借給哪一些機構。

這一類項目多少帶有一些中心化的特點,可能需要KYC,同時在藉款人不能還款時訴諸法律途徑。無需抵押的特點決定了借款用戶不會太多。但可以根據借款情況來尋求存款,存款利用率高,且借款人無需足額抵押,又無需擔心清算,是最適合機構的借款方式,未來可能還有較大的增長空間。

跨鏈借貸

Compound在本輪DeFi的多鏈生態中暫時缺席,但Compound也提出了一種有效的跨鏈借貸工具Compound Chain(Gateway,基於Sbustrate的區塊鏈,採用權威證明機制,由Compound治理系統授權)。在設計中,Compound Chain將支持不同區塊鏈平台的跨鏈抵押借貸,並將發行原生代幣CASH作為利息支付工具,治理代幣仍為COMP。

以以太坊與BSC之間的跨鏈借貸為例,若用戶想要質押ETH,從BSC上獲得貸款,首先需要將ETH存入幣安交易所,然後從交易所提現到BSC,再通過Venus等抵押借貸。

若Compound Chain支持BSC,則可以直接在以太坊上存入ETH,通過Compound Chain在BSC上獲得借款,無需中心化的跨鏈方式或去中心化的跨鏈橋,完成多鏈一站式借貸服務。目前,Gateway已上線測試網。

交易

從最初Bancor和Uniswap開始,AMM在算法進行了各種迭代,出現了專用於Stableswap的Curve、支持多種資產的自動化投資組合管理器Balancer、採用主動做市商(PMM)算法的DODO。今年Uniswap V3的推出也是對以往AMM算法的一次革新,大大提高資金利用率,並引發了一批專為Uniswap V3提供主動做市策略的項目。介紹Uniswap V3的文章已經很多,這裡就不過多贅述。

流動性聚集

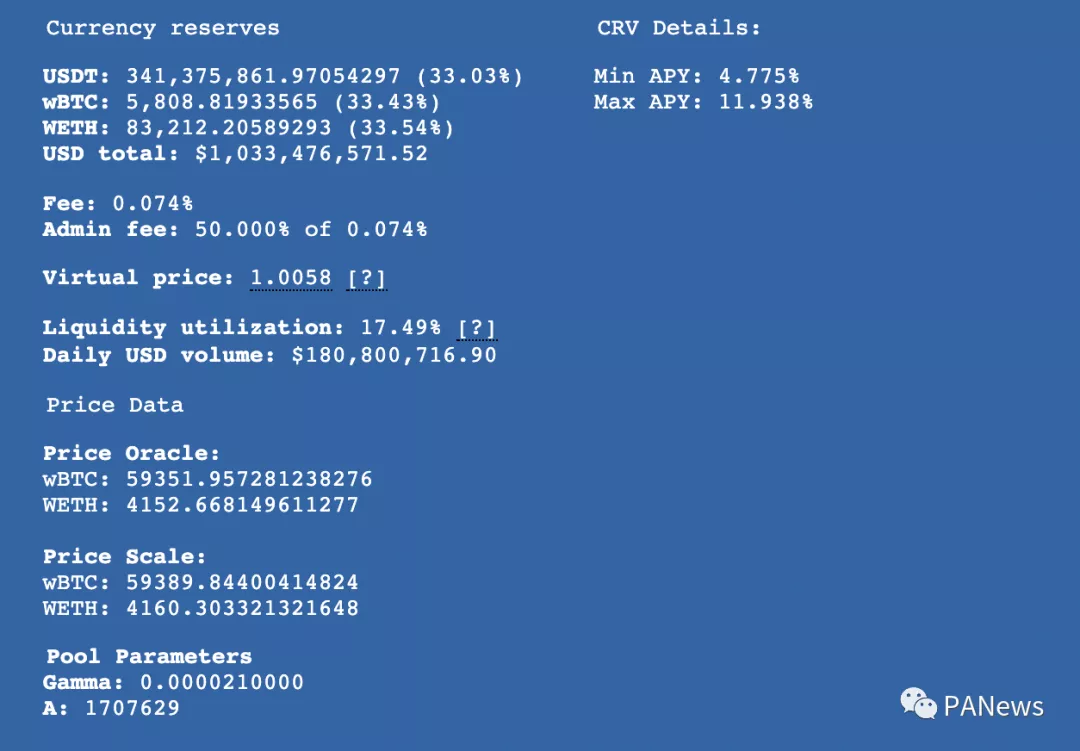

Curve在穩定幣兌換中佔據了主要市場,不同穩定幣之間可以接近於1:1地兌換。近期,Curve已經將業務擴展到多條鏈上,V2版本tricrypto的推出則直接在波動性資產的交易上與Uniswap V3形成競爭。

tricrypto包括BTC、ETH、USDT三種資產,每種資產佔據的比例都接近1/3,並在市場價格附近聚集更多的流動性。這就同時實現了Uniswap V3的流動性聚集與Balancer維持每種資產比例不變的功能。

理論上,如果流動性越集中,當價格發生波動時,兩種資產的比例變化會更大,如Uniswap V3,流動性集中也帶來更多的無常損失。

Curve V2通過內部預言機的指數移動平均(Exponentially Moving Average)價格以及動態手續費調整來解決這一問題。內部預言機會採用當前價格和上一次預言機價格的加權平均,價格更新後,在必要時會對集中流動性的匯率進行調整,防止套利者的過度參與。

動態手續費會參考流動性池的狀態,當各種資產的比例遠離平衡狀態時,手續費會升高。當前tricrypto池中USDT/WBTC/WETH三者的比例為33.03%:33.43%:33.54%,總共有超過10億美元的流動性,手續費比例為0.074%。

衍生品交易

衍生品交易龍頭dYdX的交易量在發行治理代幣後才迎來爆發,dYdX的主要交易產品也由最初的槓桿交易改為了永續合約,並部署在以太坊二層網絡上。在交易挖礦等激勵下,dYdX每天的交易量超過10億美元,近期超過Uniswap V3、PancakeSwap等現貨DEX。

Perpetual和MCDEX也相繼更新到V2和V3版本,前者使用Uniswap V3的集中流動性做市,後者通過預言機將流動性聚集在指數價格附近。

期權交易平台中,Lyra則通過鏈上現貨交易來對沖流動性提供者的Delta風險,將流動性提供者的風險降至最低。

更多的產品也通過區塊鏈,讓大家能夠無需許可地交易,如穩定幣Angle,通過對沖代理保證不同穩定幣之間的無滑點兌換,實現了匯率交易。

流動性

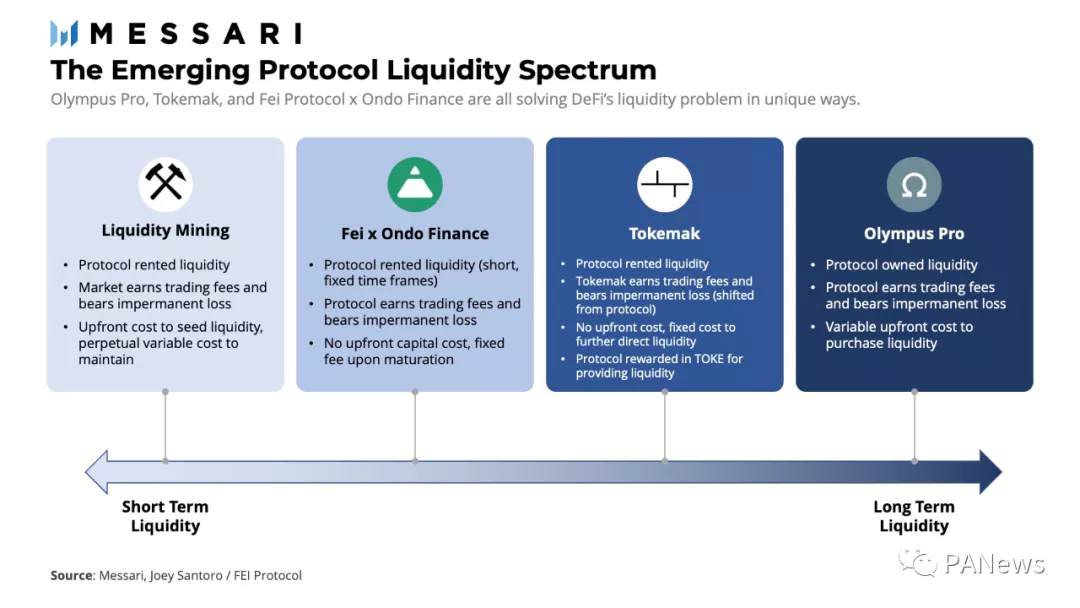

流動性挖礦是“DeFi Summer”的核心,能夠讓項目實現冷啟動,在早期擁有足夠的流動性。但流動性挖礦的弊端也在不斷暴露,項目方支付大量代幣,以獲得暫時的流動性,在激勵不足時,這些流動性轉移到下一個地方,不斷重複。鯨魚們利用流動性影響市場的情況也不斷發生,流動性更高的項目,通常也會獲得更高的估值,鯨魚們拋售代幣、撤走資金之後,很多項目就會立刻走向死亡,如Arbitrum上的ArbiNYAN。一些專門解決流動性的項目開始出現,幫助項目方低成本地解決流動性問題。

債券市場OlympusDAO

拋開Olympus富有爭議的啟動方式,Olympus也是第一個使用債券來獲得“協議擁有的流動性”的項目。通過以折扣價發行原生代幣OHM,用戶以OHM-LUSD LP、OHM-DAI LP、OHM-WETH LP、OHM-FRAX LP以及其它代幣參與,以換取一定時間後解鎖的OHM,協議通過新發行的代幣來吸引用戶將自己持有的LP代幣永久性地出售給協議。目前為止,Olympus控制了SushiSwap上99.89%的OHM-DAI流動性,這些流動性一個月為Olympus貢獻數百萬美元的交易手續費收入,OHM-DAI也是Sushi上流動性排名第三的交易對。

現如今,Olympus Pro通過為更多的DeFi生態推廣債券服務來獲得雙贏,項目方可以將通過激勵方式獲得短期流動性轉變為自己控制的永久性的流動性。 Olympus Pro將在其債券市場上統一展示購買打折代幣的渠道,項目方向長期持有者提供打折購買代幣的機會。項目方持有的永久流動性越多,越有利於降低代幣價格的波動,還可以從交易手續費中獲利。 Olympus Pro通過這種服務,收取新發行債券3.3%的費用,作為自己的儲備。

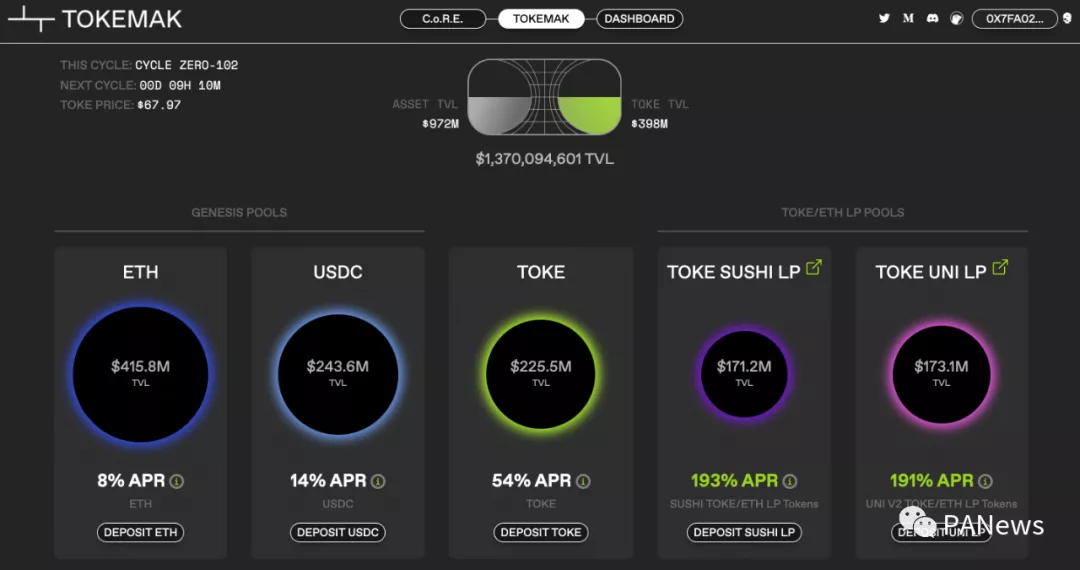

去中心化做市商Tokemak

Tokemak是一個專為流動性供應而設計的協議,旨在充當去中心化的做市商,原生代幣TOKE代表著代幣化的流動性,用於影響DeFi中的流動性方向。流動性提供者(個人、項目方等)將資產存入Tokemak,以獲得TOKE代幣獎勵,等於協議租賃了流動性資產。

流動性管理者(LDs),即TOKE代幣的持有者,可以將TOKE抵押到一個資產反應器(Reactor)中,支持上述雙向流動性的另一端,以向該反應器分配更多流動性。協議保留交易的手續費,同時承擔無常損失。

從長遠來看,Tokemak希望能夠僅依靠協議控制價值來引導整個生態系統的流動性。通過交易費用,Tokemak會逐步積累自己的資產,以便為反應器池的資產端提供資金,而不必像現在樣為這些資產分發TOKE代幣。當積累的流動性足夠多時,Tokemak將不用支付TOKE以租賃流動性,依靠自己擁有的流動性就能滿足交易者的需求,這一時刻被稱為“奇點”,此後協議的控制權將全部轉移到DAO。

因為Tokemak的反應器數量有限,項目方圍繞Tokemak的流動性競爭必然越來越激烈。在Tokemak第二組流動性反應器的競爭中,已有45個候選協議參與,包括Terra、Perpetual Protocol、Posicle Finance、TempleDAO、APWine、GroDAO、IndexCoop等。

目前,已經有一些協議幫助參與者圍繞Tokemak來爭奪流動性,如分叉於Votium的Votemak。參與Tokemak反應器競爭的項目方,可以通過賄賂Tokemak的投票人,以在一組流動性反應器的競爭中勝出。候選協議可以將賄賂存入Votemak的智能合約,TOKE的持有者投票後即可收取這些賄賂。

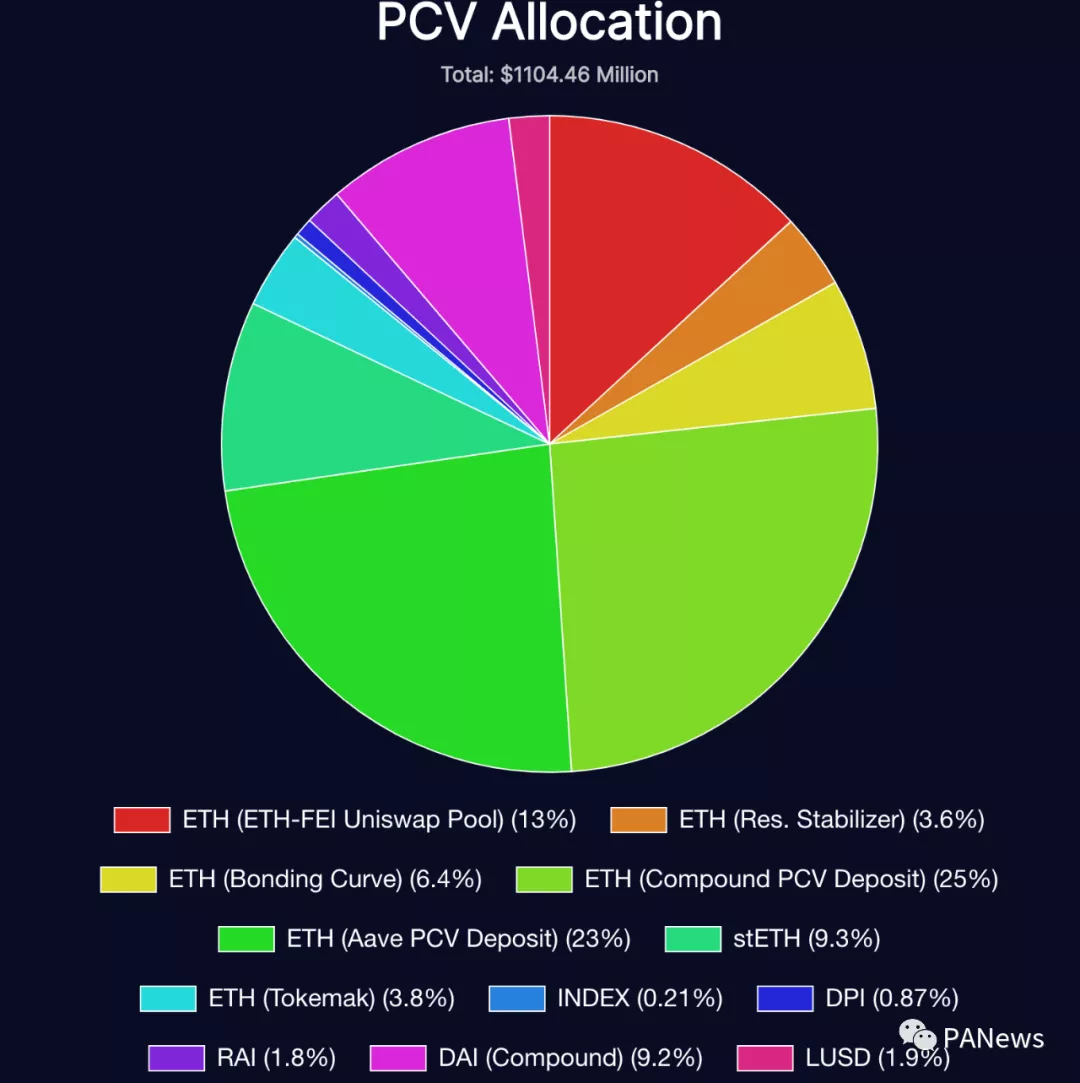

短期流動性Fei Protocol x Ondo Finance

Fei Protocol與Ondo Finance合作,為項目方提供短期按需使用的流動性服務。想要獲得流動性的項目在限定時間內將自己的原生代幣存入Ondo的流動性金庫,Fei Protocol鑄造同等價值的FEI,然後這兩種代幣發送到AMM中提供流動性。

這種低成本的流動性對於早期項目比較有吸引力。項目方只需在到期時為Fei支付少量固定費用,同時獲得交易手續費,自行承擔無常損失。

長期來看,Tokemak這類去中心化做市商可能會改變現在的流動性挖礦局面,項目方只需要付出少量費用就可以獲得流動性,可以將更多的代幣用於業務發展上。

二階協議

Messari的Chase Devens在一篇文章中將這類利用DeFi的可組合性,建立在已有DeFi基礎設施之上的項目稱為二階(Second Order)協議。從一開始幫助用戶聚合挖礦的Yearn,到現在使用其它項目中的生息資產為抵押品的Abracadabra,它們帶來了更高的資金使用效率,但也伴隨著複合風險。某些歸類到其它類別的項目也可能屬於二階協議。

Curve一站式平台Convex

Convex是一個建立在Curve之上的協議,Curve則是鏈上鎖倉量最大的DEX,TVL超過200億美元。

在Curve中,用戶可以將CRV代幣鎖定一定期限,以換取對項目的治理權(如決定每個流動性池的CRV獎勵,穩定幣或比特幣錨定幣項目想要為自己的項目在Curve上吸引更多的流動性,則需要質押CRV以獲得投票權)、獲得最高2.5倍的CRV挖礦獎勵、分享協議的交易手續費收入。鑑於Curve在整個DeFi生態中的作用,圍繞Curve的控制權爭奪戰早已打響。

倘若用戶沒有質押CRV代幣,則可以直接通過Yearn等聚合器進行挖礦,可以享受到Yearn質押的CRV代來的挖礦速度提升,收益也將被自動复投。

若用戶自行質押CRV,挖礦速度的倍速會根據整體質押量動態調整,自行調整質押量會造成不必要的麻煩,且在沒有挖礦時,會造成質押代幣的浪費。

Convex則提供了一個讓用戶質押CRV的渠道,用戶可以通過Convex質押CRV代幣,以獲得Curve的加速挖礦權益。質押的CRV將被不可逆地轉化為cvxCRV,以提升挖礦獎勵,並賺取Curve的交易手續費。在結束挖礦後,用戶可以將crvCRV在二級市場上賣出,減少資金浪費。

我們可以看到,Convex中積累的CRV快速超過了Yearn。用戶通過Convex質押的CRV將始終保持在協議中。通過Convex在Curve挖礦的用戶所取得的CRV代幣獎勵中,16%會作為平台費用被Convex收取,其中10%分發給cvxCRV質押者,5%以cvxCRV的形式分發給CVX的質押者,1%作為合約調用的gas費。

未來收益Alchemix

Alchemix是一個以“未來收益”為支撐的合成資產平台。用戶將基礎抵押品質押在協議中,Vault將會首先充當收益聚合器(用戶資產被存入Yearn中),幫助用戶進行挖礦。

在用戶通過Alchemix存款之後,協議允許用戶以合成資產的形式借出部分代幣,存入DAI可藉出50%的alUSD,存入ETH可藉出25%的alETH。以DAI存款為例,DAI和alUSD將以1:1的比例進行還款,用戶可以使用alUSD或DAI償還alSUD負債。在用戶借入alSUD後,隨著基礎資產在聚合器中產生收益,收益部分將被自動用於償還用戶負債,用戶可以償還更少的負債,或者藉入更多的alUSD。

生息資產再利用Abracadabra

Abracadabra允許用戶以yvUSDC、xSUSHI等各種生息資產,從協議中藉入穩定幣MIM,與MakerDAO一樣採用抵押債倉進行超額抵押。

在此之前,yvUSDC等生息資產並不能得到很好的應用,Abracadabra使這些資產能夠借出高達90%的MIM。若將MIM兌換成USDC,再次存入Yearn獲得yvUSDC並重複後續步驟,則可以達到使用穩定幣進行槓桿挖礦的功能。

從功能上,Abracadabra似乎與Alchemix類似,Alchemix集成了Yearn,而Abracadabra可使用Yearn中的生息資產。但Abracadabra中藉入的資產是穩定幣MIN,存在清算風險;而Alchemix只能藉入和存款對應的同類資產,不會面臨清算。

小結

儘管當前很多新項目直接以Fork的形式,從以太坊轉移到其它新興公鏈,但同時也有具備創新性的項目不斷湧現,希望能夠提高資金利用率、降低風險、減少成本等。

一些項目建立在現有基礎設施之上,簡化用戶操作、優化收益率、增加可用槓桿,如Convex、Alchemix等。另一些項目則試圖改變現有的基本玩法,如Tokemak,可能改變以後的流動性供應方式。

撰文| 蔣海波