原文標題:《Messari Q3 報告:加密基金流動投資組合分析,普通投資者或可複制》

原文作者:Mason Nystrom

原文編譯:Messari

精明的資金投資者——風險投資基金、對沖基金、流動性提供者,根據在不同的增長階段(從低於5000 萬美元到超過10 億美元),正在各個領域進行投資,包括DeFi、NFT、Web3、基礎設施(Infrastructure)、元宇宙。

我們在加密領域追踪了許多頂級風險投資(VC)公司和對沖基金,並記錄了他們的流動投資組合(在市場上交易的資產)。這當然可能會錯過股權投資或尚未上線的網絡投資。

總的來說,我們的分析表明,總共有53 只基金持有228 種不同領域的獨特資產,包括智能合約、DeFi、Web3、擴展、互操作性和NFT。

要查找投資組合篩選器列表,可以訪問Messari 篩選器,在社區部分可查看篩選器:

– A16z

– 阿拉米達研究

– 蜻蜓資本

– 電力資本

– 面料風險投資

– 框架風險投資

– 老撾

– 德爾福數字風險投資公司

這些投資組合的公開性以及大多數加密資產的可用性,確保了機構投資者和普通投資者都可以參與其中(也可能會同時遭受損失)。

1Messari 基金分析

對Q2 Messari 篩選器分析的快速回顧。 Messari 在4 月份進行了同樣的分析,當時只有35 只基金,持有的前5 名資產是:Polkadot、Terra、NEAR Protocol、Oasis、Solana。

Q3 Messari 篩選器分析

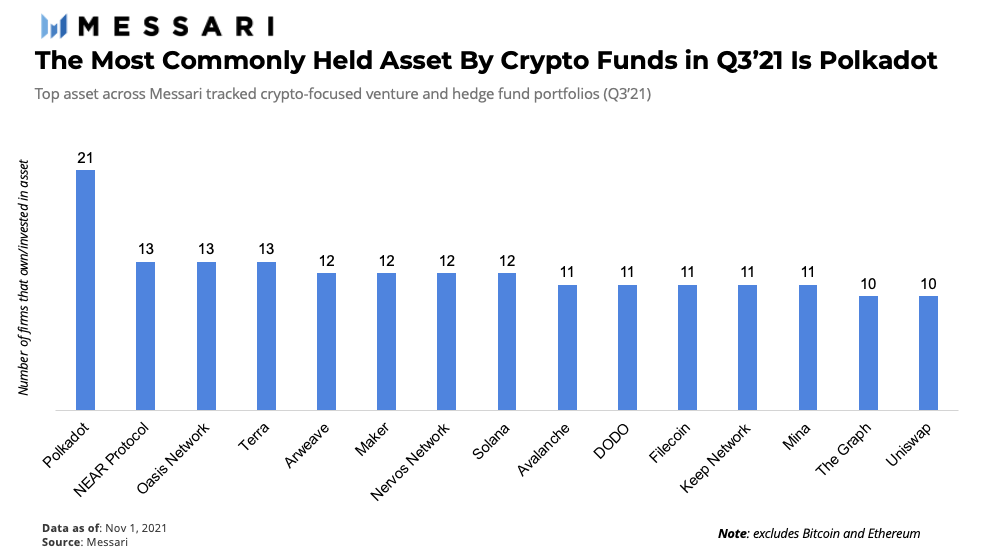

在分析了所有投資組合後,我們發現在追踪的53 只基金中投資的最大資產仍然是Polkadot(DOT)。事實上,53 只基金中有21 只擁有DOT,這意味著我們追踪的基金中有39% 對Polkadot 的成功有既得利益。這樣做的一個重要後果是,大型的DOT 持有基金可能是決定哪些項目獲得前幾條平行鏈的最終決定因素。

注意,我們假設這些基金大多持有以太坊和比特幣,因此在我們的分析中省略了它們。

在跟踪的投資組合中,第二受歡迎的資產是NEAR Protocol、Terra 和Ooasis Network,三者並列。 Terra(LUNA)是一個算法控制的、鑄幣稅共享式的穩定幣平台,最近啟用了IBC 與Cosmos 生態系統的連接。 Near Protocol(NEAR)和Oasis Network(ROSE)是智能合約平台,但迄今為止,與Solana、Ethereum、Cosmos 和Avalanche 等競爭對手相比,採用率較低。

在基金持有的資產中,排名第五的是Arweave、Maker、Nervos Network 和Solana 這四家公司。值得注意的是,Arweave 的股價較上一季度的分析大幅上漲。

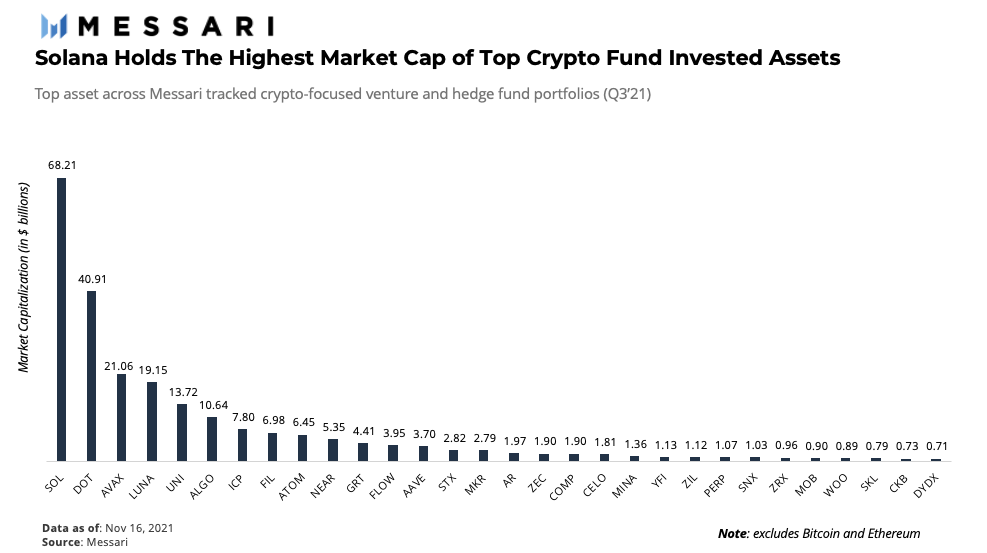

而在投資最多的資產中,Solana 擁有最高流通市值(這裡省略了BTC 和ETH)。 DODO 在前15 名基金擁有的資產中擁有較低的流通市值,而Arweave 在前5 名中擁有較低的流通市值。

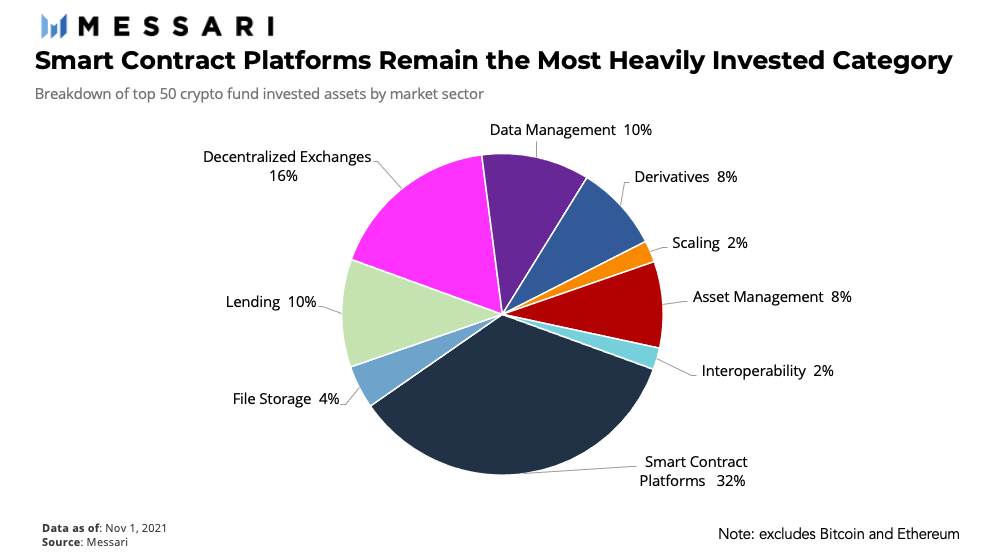

與上個季度類似,風險投資者清楚地看到智能合約領域和DEX 領域內的潛在市場總量很大,因為它們是頂級資金資產中最經常投資的領域。

然而,值得注意的是,雖然文件存儲是一個獨特的類別,但與其他利基市場相比,它擁有強大的市場份額。最後,隨著Web3 成為人們關注的焦點,更多的風險資本投資者正在尋找數據管理類型的協議,包括The Graph 和Covalent 等索引器。雖然The Graph 仍然是最主要的索引器,但其競爭對手Covalent 從各種公司獲得了強大的支持,將其推到了前50 名投資資產之列。

2 最終想法:像加密貨幣基金那樣進行投資

像加密貨幣基金一樣投資,風險或對沖從未如此簡單。一個普通的投資者可以完全複製這些投資組合,並模仿他們最喜歡的任何基金。但是,雖然從表面上看,複製交易一個著名的風險投資公司可能是一個很好的策略,但重要的是要記住,未經認證或專業的投資者仍然沒有平等的機會。

這些基金中的大多數通常以低得多的估值接受私募,而專注於短期投資的基金則在等待變現一部分曾為投資者帶來創紀錄利潤的代幣。此外,在牛市期間,流動資產,尤其是較新的項目通常會因預期更高的未來估值而溢價交易。

雖然個人投資早期加密貨幣項目仍然存在障礙,但機會比傳統的金融世界好10 倍。普通投資者的時代正在來臨,而加密貨幣將成為增長的主要途徑。

特別聲明

免責聲明:本文不代表0x财经立場,且不構成投資建議,請謹慎對待,如需報導或加入交流群,請聯繫微信:VOICE-V。

來源:Messari