摘要:當前大量的流通比特幣持有在長期hodler 手中,以及交易所比特幣餘額持續下降,是鏈上分析派堅定看多的重要原因。作者:布勞克琴11 月26 日,在南非新變種新冠病毒的助推下,行情突如其來的一根大陰線,澆滅了市場的熱情,GameFi、Web3.0 等熱門板塊的勢頭暫時有所回落,甚至“熊來了”的…

當前大量的流通比特幣持有在長期hodler 手中,以及交易所比特幣餘額持續下降,是鏈上分析派堅定看多的重要原因。

作者:布勞克琴

11 月26 日,在南非新變種新冠病毒的助推下,行情突如其來的一根大陰線,澆滅了市場的熱情,GameFi、Web3.0 等熱門板塊的勢頭暫時有所回落,甚至“熊來了”的論調也逐漸浮現。

同時,我們發現,面對近期的幾次回調,鏈上分析派用戶都堅定看多,而他們的依據是,從比特幣鏈上數據來看,牛市還在,而且不是尾部階段。

本文,我們便嘗試結合Glassnode 鏈上數據平台的數據統計,來回顧一下比特幣的鏈上數據表現,了解鏈上分析派之所以堅定看多的原因;最後,嘗試發散思維,思考未來可能的市場演化。

「 供需決定價格」

首先,我們要回歸到一個本質共識上,即供需關係決定價格變化。

因此,我們可以通過研究比特幣的市場供需關係,來推測價格可能的周期變化。用鏈上分析的話術來說,就是研究比特幣在長期持有者與短期持有者之間的換手。注:持幣時長超過半年即為長期持有者。

在熊市中,長期持有者充當需求方(買方),吸籌囤幣;短期持有者充當供給方,恐慌拋售;

在牛市中,長期持有者充當供給方(賣方),出貨止盈;短期持有者充當需求方,積極買入;

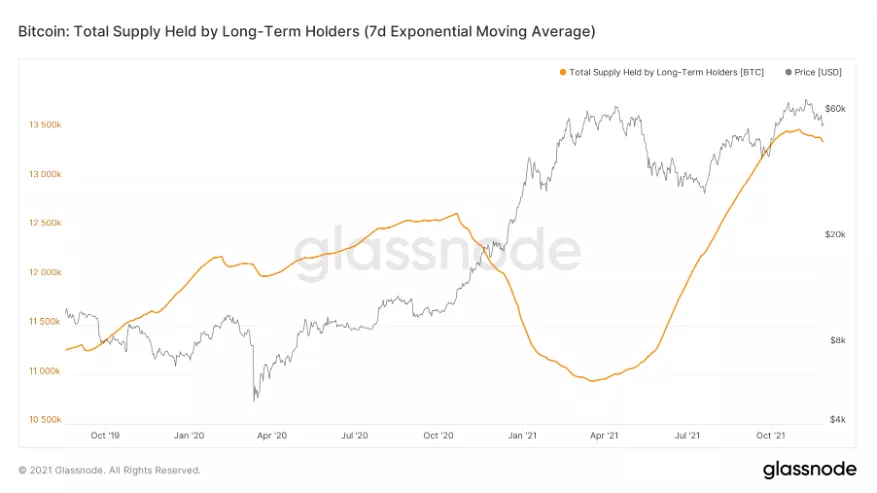

根據上面的比特幣歷史週期價格走勢與長期持有者持幣量走勢對比圖,我們也可以了解到:

-

長期持有者的總持幣量趨勢傾向於在熊市初就開始逐漸吸籌囤幣,這個不斷吸籌的過程基本覆蓋了價格週期對應的整個熊市週期,而止步於比特幣價格接近歷史新高之際。

-

當比特幣價格接近歷史新高之際,長期持有者的總持幣量基本達到頂點附近;接下來,就是長期持有者在單邊上漲行情中,不斷出貨止盈的過程,至牛市結束,熊市到來。

-

以此周而復始……

接下來,我們將時間聚焦在近半年來,來具體分析當前的長期持有者持幣量走勢:

從上圖我們可以了解到:

-

在4 月份的比特幣高點附近,長期持有者持幣量基本已經觸底;然後在接下來的5 個月內,伴隨著519 的血洗以及隨後的陰跌,長期持有者持幣量迅速收復前高,並且在隨後的價格上漲中,持有量持續上漲。

-

另外,也符合我們上文所提及的:當價格接近歷史前高時,長期持有者持幣量也基本達到頂點附近。隨著比特幣再創新高突破6.5w 美元,長期持有者持幣量也宣布暫時到頂,目前呈現初步的下降趨勢。

在這裡,其實我們很容易誤入一個陷阱,會認為:

那麼按照歷史的劇本,應該意味著接下來比特幣價格將迎來主升浪的拉升,而長期持有者將在拉升中逐漸出貨止盈,長期持有者持幣量逐漸下降。

這裡我們不能理所當然了。

當長期持有者持幣量上漲到一定量後,歷史上是恰好行情走出了暴漲的方向,所以長期持有者自然逐漸獲利了結。

而在未來不可知的情況下,我們不能刻舟求劍地認為,行情的發展方向就肯定會往暴漲走。

不過,由於長期持有者傾向於在牛市中獲利止盈,而不是在恐慌中割肉拋售,如今大量的流通比特幣又在長期持有者手中,所以市場上的潛在拋壓並不高。

這才是我們能夠推斷的結論。至於未來行情方嚮往那邊走,是不可知的。

但我們可以再次回歸到那個本質共識上:供需關係決定價格變化。

如今我們從鏈上數據推測出,市場的潛在拋壓並不高,即供給不高;那麼未來市場對比特幣的需求會如何呢?

有些人或許會說,長期來看,加密貨幣行業前進的滾滾車輪是不可避免的,行業尚處於早期階段,未來需求無限大。不過當前我們將討論的時間週期限定在未來2 年內,或許更加合理。那麼未來兩年比特幣的需求爆發點會在哪裡呢?現貨ETF?更多企業進場?還是加息等因素導致的資金流出需求減少呢?鑑於主題關係,關於需求的點我們便不展開討論了,此處僅充當導火線作用,試圖觸發思考。

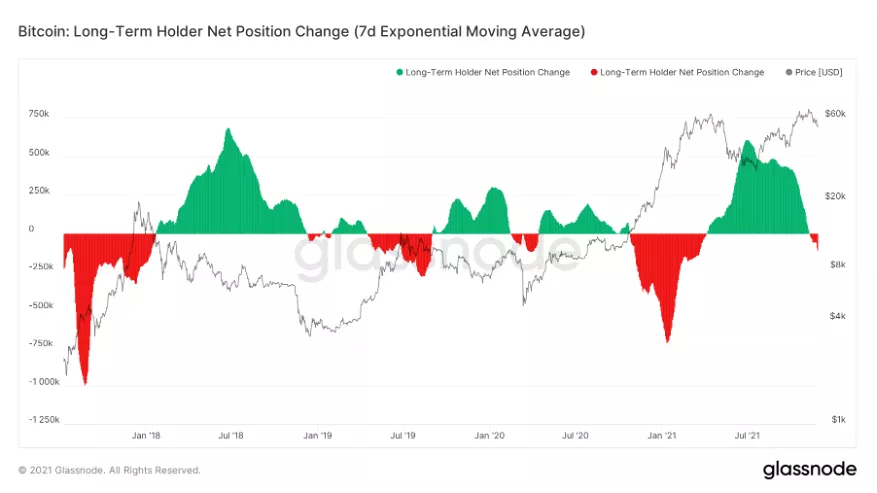

當然,我們可以換個角度,觀察長期持有者持幣量的淨變化動態:

近期長期持有者持幣量由淨增長轉變為淨減少,同期的比特幣價格也是呈現為下跌趨勢。

以前長期持有者持幣量的減少是在市場具備大量買方需求的背景下,推動行情暴漲而完成的出貨止盈。

但是,長期持有者依舊有可能在市場買方力量不足的情況下,拋售獲利了結。只是歷史週期上尚未出現這種案例,並不代表這種情況不會發生。

「 交易所比特幣餘額」

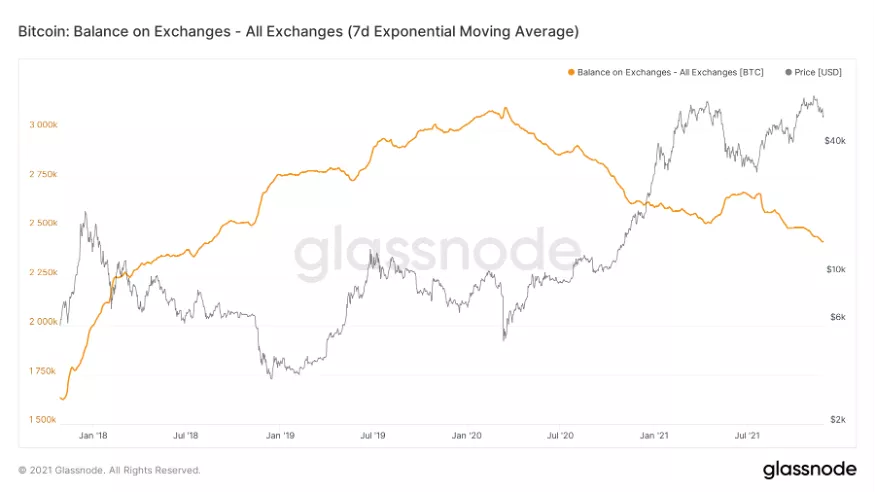

除了比特幣長期持有者的堅定持有外,交易所不斷下降的比特幣餘額,也是比特幣多頭堅定牛市結構的信心之一。

由於2018 年之前交易所市場格局尚未成型,交易所這類基礎設施正在建設,所以此前這一塊的數據尚不具備參考意義。無論周期如何,交易所餘額都一直上漲。

但是交易所餘額的整體上漲趨勢於2020 年4 月開始反轉,步入逐漸下降趨勢。背後是“提幣運動”的興起,是“Not Your KEY,Not Your Coins”的覺醒,是Hodler 的長期主義以及後期機構的跑步進場。

不過交易所比特幣餘額的這種下降趨勢在今年4 月中旬進行了反轉,與之伴隨的,是比特幣價格的腰斬。或許,流入交易所的這批比特幣,就是行情腰斬的罪魁禍首。

由於中心化交易所仍然是比特幣交易的主要場所,所以監控交易所的比特幣餘額動態是對未來行情走向的一個很好的參考。

從上圖我們可以了解到,當前的交易所比特幣餘額依舊在不斷減少,絲毫沒有暫緩跡象。這也是比特幣多頭堅信當前為牛市結構的原因之一。

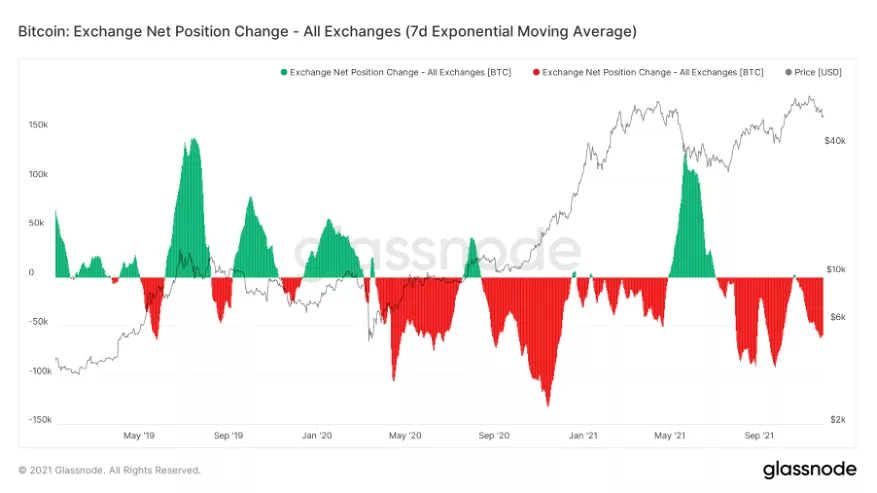

因此,我們可以通過觀察交易所比特幣餘額的淨變化來輔助短期的一個行情預判:

當前交易所比特幣餘額依舊呈現一個大幅的淨流出狀態,甚至絲毫沒有收斂的跡象,無疑更加堅定了鏈上分析派的看多情緒。

「 頭腦風暴:未來可能的市場演化」

細分板塊的獨立行情

上文我們闡述了鏈上分析派堅信市場處於牛市階段的原因,似乎我們已經默認,比特幣作為市場整體的風向標,比特幣牛市,就是加密貨幣牛市。

但是,反過來呢?

比特幣熊市了,所有板塊都將陷入沉寂嗎?

或許現在我們有底氣說不一定了。當然,在短期或者局部時間範圍內,細分板塊的行情走向會受比特幣大盤的影響,但是有熱度的板塊終將走出自己的獨立行情。

在過去的一年裡,我們已經見證了多個細分板塊的崛起,有NFT、新公鏈、GameFi、元宇宙甚至近期的Web3.0。

在基礎設施已相對完善的背景下,行業的可玩性將迅速提高,各種細分板塊走出獨立行情的可能性將越來越高。

比特幣週期邊界模糊& 波動率收斂

過去每次牛熊轉換的邊界似乎都涇渭分明,在波動性上也霹靂風行,但是我們是否可以預期未來還將如此?並且時間跨度& 邊界還是那麼清晰?

比特幣如今已經是萬億美元級別的資產,同時也逐漸成為高淨值人士以及企業機構的資產配置之一。

如今比特幣持有者的用戶畫像跟4 年前的比特幣持有者用戶畫像相比,應該已迥然不同。

或者說,市場依舊會再現類似312 & 519 這類恐慌性拋售,但是總體回撤的幅度會更加有限,且也能迅速收復。隨著比特幣市值體量的再上一層樓,價格的波動性會逐漸收斂。

「 總結」

上文中我們從鏈上分析派的角度出發,了解到了當前大量的流通比特幣持有在長期hodler 手中,另外交易所比特幣餘額持續下降,尚未出現淨流入,明白了鏈上分析派堅定看多的原因。

同時也嘗試站在鏈上分析派樂觀的對立面,假設市場即使走熊,結合行業當前的發展現狀,得益於行業的相對成熟完善,市場整體的波動性會有所收斂,同時細分板塊的發展進步以及獨立行情有越來越多,市場的寒冬或許不會像歷史週期那邊死氣沉沉。

或許,牛市會更長;熊市不會再那麼可怕!

原文標題:《比特幣後市如何?一起看看鏈上數據! 》