摘要:“鎖定”(Lockdrop)和“流動性引導拍賣”(LBA)都代表了代幣發行的新基本要素。簡介Delphi已經在分析、設計代幣發行機制上投入了大量的時間。總體而言,代幣發行機制自ICO固定價格銷售以來已有長足進步,但我們仍認為它還存在很大的改進空間。我們最近孵化了Mars和Astroport兩個…

“鎖定”(Lockdrop)和“流動性引導拍賣”(LBA)都代表了代幣發行的新基本要素。

簡介

Delphi已經在分析、設計代幣發行機制上投入了大量的時間。總體而言,代幣發行機制自ICO固定價格銷售以來已有長足進步,但我們仍認為它還存在很大的改進空間。

我們最近孵化了Mars和Astroport兩個項目,但在策劃它們的代幣發行機制的時候,我們發現現有的種種結構中沒有一種能夠充分滿足我們所有的設計目標。為了達到為設計目標“量身定做”的目的,我們從第一原則出發重新修改了代幣發行機制。修改的結果就是“鎖定+流動性引導拍賣”(Lockdrop + Liquidity Bootstrap Auction),它將於12月在Astroport上試運行,隨後在在Mars上試行。

這篇文章會詳細解釋我們試圖優化的設計目標,以及我們為何相信新的結構是實現設計目標的最佳代幣發行機制。

設計考慮因素

目前的代幣發行機制

廣義上講,代幣發行機制的目標是將代幣分發給協議的用戶和社區。目前的各種項目主要是採取以下兩種代幣發行機制:

(1) 向用戶分發代幣–用戶通過過去的行動或正在進行的行動獲得代幣。這種機制包括空投以及所有形式的持續激勵(Staking獎勵,流動性挖礦獎勵,交易競賽等)。

(2) 公開銷售代幣–用戶收到代幣以換取投資的錢。這種機制包括固定價格銷售,拍賣,LBP,Pylon式的收益率委託等等。

這兩種機制均存在多個缺陷。

向用戶分發代幣

向用戶分發代幣的協議主要採用兩種方式,分別是空投和持續的流動性激勵。

空投旨在根據用戶過去的行為來分配代幣,要么是因為他們以前使用過該協議,要么是因為他們是其他協議的高價值用戶。這看起來似乎是一個好主意,但空投獎勵的是過去的行為,而非對未來的承諾,因此它不能保證對協議的未來發展有利。事實上,我們的研究表明,大多數空投後來只是被拋棄了。

持續的流動性激勵旨在獎勵對協議的持續參與,它已成為大多數項目的首選分配方法。然而,僅僅依靠這種方式的協議也有一些缺點。首先,持續激勵只能用於獎勵那些可以通過鏈上行為體現的使用,如提供流動性、抵押品或完成交易。這有利於擁有更多資本的鯨魚獲得更高的獎勵份額,但也把其他為協議增加價值的各類利益相關者,例如社區成員、第三方集成商排除掉了,甚至在協議之上構建的項目也被排除在外。對這些利益相關者來說,在公開市場上獲得代幣可能是其實現激勵一致的唯一途徑。

其次,簡單地將代幣發放給供應方會導致額外的問題,例如低初始浮動、缺乏價格發現機制、低流動性(尤其是最早期)。這會對非供應方造成損害——他們有意公開市場上購買代幣,但他們不是無法成規模買入,就是遭遇低流動性的價格變動(如ANC的推出)或者低浮動的代幣排放的持續銷售壓力(如MIR)的打擊,乃至於雙重打擊。

公開銷售代幣

為了防止前述問題的發生,一些項目選用公開銷售的方式促進價格發現(price discovery),但公開銷售本身也有缺點。第一點,也是最重要的一點,所有公開銷售類型的機制都會使項目面臨更高的監管風險。涉及明顯的“資金投資”以及早期階段的協議,最有可能被認定為“Howey測試”中的依賴於小團體的“基本創業努力”。這個因素和其他原因共同導致公開代幣銷售相較於其他分發方法,更有可能被視為未註冊的證券銷售。

其次,雖然公開銷售解決了價格發現的問題,但不一定能解決初始流動性低的問題。雖然項目可以自行增加初始流動性,但此舉需要大量的資本並會使他們面臨監管風險,因為公開銷售基本上是在建立市場上,自行為代幣設定價格。因此,許多代幣在推出後的幾天和幾週內表現出高波動性——關鍵是,這種高波動性往往會傷害到那些熱衷於項目的早期用戶,因為他們在交易技巧上不一定足夠老練。

第三,大多數銷售和拍賣結構容易受到機器人的前線攻擊(例如ANC、VKR),這導致供應集中在少數具有技術能力和資本的鯨魚身上,使得他們能夠獨霸整場銷售。

摘要:設計目標和限制

總而言之,我們希望提出一個能夠實現以下目標的代幣分配機制:

分發:我們希望確保代幣能夠公平地分配給廣泛的利益相關者。最重要的是,這意味著啟動機制不應該被機器人或鯨魚利用。理想情況下,我們希望給較小份額的持有人一個通過表明對協議的承諾來賺取更多的代幣的機會。

價格發現:我們想確保有一個公平的、去中心化的、自下而上的機制來建立代幣價格的機制,在代幣交易之前為代幣確定價格。

足夠的流通量:相對的,我們想確保有足夠的初始供應量來滿足需求並為合法的價格發現提供保障。最近,很多項目推出的浮動量極低(小於總供應量的5%),這導致了高度膨脹的完全攤薄估值(因為需求在一定程度上是沒有彈性的,根本沒有足夠的供應來滿足這種需求)。從這裡開始,代幣持續排放、解鎖,它的價格隨著時間的推移而慢性“失血”,導致社區成員心生不滿、積極性下降。我們堅信,創建一個成功協議的方法只有一個,那就是從一開始就讓社區參與進來,讓他們與項目一起成長、成功。出於這個原因,一個關鍵的考慮因素就是確保初始浮動量足夠大,用它來實現公平和合法的價格發現。

流動性:一旦價格確定之後,我們還希望確保確定的價格具有即時的、深度的流動性。

去中心化:參與創建Mars和Astroport的合資企業並不希望設定價格、進行公開銷售、啟動AMM/LBP、接受”風險資本”投資,或是以其他方式來使自己成為賣方、當局、做市商、經紀人。

因此,Astroport的用戶會在去中心化的基礎上自行提供所有的流動性和價格發現,這是至關重要的。

鎖定+ 流動性引導拍賣

我們相信“鎖定+ 流動性引導拍賣”(Lockdrop + Liquidity Bootstrap Auction)能夠實現所有這些目標。它在最高層次上是一個兩階段的過程,其運作方式如下:

第一階段(鎖定):分配階段。此階段提供了一個時間窗口,任何人在此階段均可預先承諾在一定時間內成為該協議的用戶(具體細節見下文“第一階段:鎖定”部分)。

時間窗口結束時,根據承諾的大小和時間長短,他們會按比例收到正在分發的總代幣的份額。這些代幣在第二階段結束之前都處於鎖定狀態。

第二階段(流動性引導拍賣):價格發現階段。此階段提供了一個時間窗口,鎖定階段參與者如想提供流動性,則可承諾將其ASTRO的一部分或是全部存入穩定幣對流動性池的一方(即ASTRO-UST)。然後,其他用戶可以加入進來,將自己UST存入這個流動性池,實際上就是從鎖定階段參與者那裡購買ASTRO。該階段結束時會發生以下情況:

1.本地代幣+穩定幣被存入流動性池中。原生代幣與穩定幣的比例決定了原生代幣的最終價格。

2.拍賣參與者按其存款比例獲得LP股份,LP股份被鎖定並在3個月內線性歸屬。假設第二階段存在足夠的參與,則此舉將確保市場價格具有即時、深入的流動性。

3.在第一階段發放的所有代幣,如未在第二階段被用於承諾流動性拍賣,則會被解鎖並可用於自由交易。

注:在第一階段也可以使用空投的方式向用戶分發代幣(無論是作為替代方案,還是作為鎖定的補充)。

為說明該機制的實際運作,下文將在“Astroport的代幣發行活動”這個情境下研究這個問題:

第一階段:鎖定

第一階段是分發階段,它的目標是將代幣交到Astroport 用戶手中。理想情況下,用戶獲得的代幣數量應該會與他們為協議帶來的“價值”成正比。價值的衡量方式不同,不同的分配機制對應不同的價值形式。例如,空投機制是識別目標協議的歷史用戶或極有可能使用目標協議的協同協議的歷史用戶帶來的價值。鎖定可被視為類似於空投,但它不是獎勵用戶之前採取的行動,而是獎勵用戶未來使用該協議的前瞻性承諾——它近似於你和手機、寬帶等服務提供商一次簽訂一整年的合同時得到的優惠。

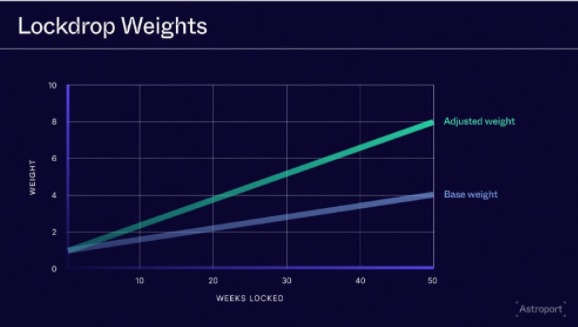

就Astroport 而言,這些長期協議的客戶是流動性的提供者,能在關鍵交易對(key trading pairs)中起到引導流動性的作用。在鎖定期間,用戶可以承諾將流動性以Terraswap LP 股份的形式存入Astroport,用於預先選擇的交易對。關鍵是,用戶能夠通過在流動性上設定長時間的鎖定來進一步表明他們對Astroport的承諾,鎖定時間越長獎勵就越高,鎖定期最高可達一年。 ASTRO總供應量的7.5% 將分配給在第一階段鎖定流動性的用戶,由此得名“鎖定”(lockdrop)。

總的來說,單個用戶的得到的“鎖定”份額將根據兩個因素來計算:

1.分配給用戶貢獻流動性的交易對的ASTRO總數(將在第一階段開始前公佈)。

2.用戶在一個池子裡的權重調整流動性份額。它不是僅僅衡量為用戶流動性或是用戶總流動性,而是存在一個基於用戶鎖定其LP代幣的時間的權重調整器。這意味著分子是用戶的權重調整流動性,分母是該對中所有用戶提供的總權重調整流動性。

一個用戶因其對某一交易對的LP貢獻而獲得的ASTRO份額是由以下方式計算得出:

A = Ap * (wLu/wLp)

A = 用戶收到的ASTRO

Ap = 分配給用戶選擇的交易對的總ASTRO

wLu = 用戶提供的權重調整後的流動性

wLp = 池中經權重調整的總流動性

B = 基於所選鎖定時間長度的提升值

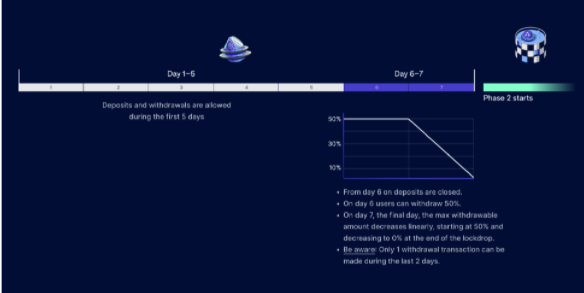

按照時間表的規定,用戶可在最初的5天裡自由地存款提款,以此鼓勵任何人參與並投入他們願意投入的全部流動資金。用戶在最後2天內只能提款,如果他們覺得自己在鎖定中獲得的ASTRO數量少於該流動性的機會成本,系統允許他們抽出部分流動性。

在第一階段結束時,流動性將從Terraswap遷移到Astroport——用戶的Terraswap LP股份將被銷毀,以其換取鎖定的Astroport LP股份。

重要的是,除了一次性的鎖定獎勵外,LPs還將收到交易費+其池子的發行費(其他流動性提供者也是如此)。

除了在鎖定中分配的7.5%的ASTRO之外,還將有2.5%的ASTRO以空投方式分配給LUNA訂戶和Terraswap用戶。這為第二階段提供了可用的10%浮動資金。

第二階段:流動性引導性拍賣

第二階段是價格發現階段,它的目標是為代幣確立一個價格並確立在基於這個價格的深度流動性。在那些熟悉交易的人看來,流動性引導拍賣可以被視為是類似於近來芒果市場上的拍賣(Mango Markets auction),但二者之間存在幾項關鍵的區別:

1.用戶是出售代幣,而非出售協議;

2.拍賣參與者獲得的是鎖定LP份額,而非解鎖的代幣;

3.最後兩天會逐步限制取款,以此防止鯨魚操縱交易(下文會有更詳細的介紹)。

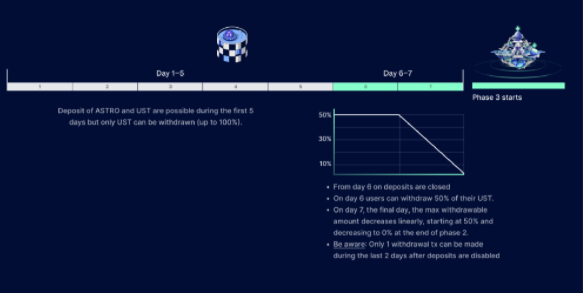

在第二階段,參與鎖定的用戶或在空投中獲得代幣的用戶可以選擇將他們鎖定的ASTRO代幣部分或全部存入ASTRO- UST流動性池。然後,任何用戶都能加入並在另一邊存入UST,實際上就是從鎖定的參與者那裡購買ASTRO。

ASTRO的價格是由用戶向池子裡添加的UST和ASTRO的數量所決定的,特別是UST和ASTRO的最終比例。如果存入100個ASTRO和100個UST,隱含的ASTRO價格是1美元,如果再存入100個UST,隱含的價格就會跳到2美元。關鍵在於這個價格是有意義的,因為參與者承諾以這個價格在流動性池中初始化並鎖定他們的代幣3個月(即他們實際上是以低於該價格的金額購買ASTRO,並在3個月內以高於該價格的金額售出)——這是在AMM中提供流動性所面臨的典型風險,即無法按市場情況自發地退出。

按照時間表的規定,在第二階段的前5天,用戶可以存入他們想要的ASTRO和UST,同時只能取出UST。這鼓勵了用戶參與並競標他們願意投入的最大金額。用戶在最後2天只能提取UST。隨著UST被移除,隱含的ASTRO價格會出現下降。這使得價格發現成為可能,因為用戶在看到ASTRO:UST的比例反映出他們可以接受的ASTRO市場價格之前,都會一直取出UST。

最後2天發生的事情值得深入研究,因為其他類似的設計都是在這個階段面臨操縱的危險。一旦到了第6天,取款限額會被限制在存款金額的50%。一旦到了第7天,取款限額會在一日內從50%線性下降到0。採取這種限制是有必要的,如果少了這種限制,鯨魚會超額投入資金(即投入比他們計劃留在池子裡的資金要多得多的資金),努力使價格遠遠超過他們實際想要支付的價格,以此阻止他人參與。然後等到時間結束的時候,他們把超額投入的資金全部抽中,鎖定一個更低的價格。芒果市場之前就發生了這種操縱現象,它嚴重破壞了代幣發行和價格發現。提款上限能限制操縱的功效,逐漸下降則圍繞價格發現創造了越來越多的穩定性,導致關閉。

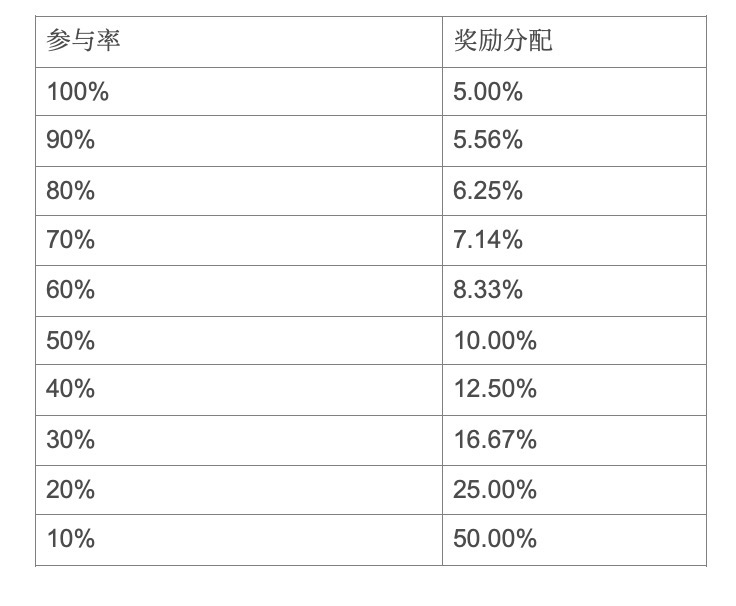

說到現在,第二階段最後幾天的機制應該已經相當明確了,我們需要繼續探討使用戶普遍參與第二階段的原因。無論他們偏好出售他們的獎勵還是用它們來做LP,他們都可以在不參與第二階段的情況下做到這兩件事並同時保留選擇權。之所以叫作保留選擇權,是因為用戶參加第二階段時其LP股份會被鎖定3個月。作為回應,我們會為第二階段的參與者提供獎勵,獎勵的形式是額外的1%ASTRO供應量(1000萬ASTRO)。這1%在ASTRO儲戶和UST儲戶之間分配,實際上就是作為賣家的溢價和買家的折扣。固定的1%的獎勵意味著,如果第二階段的參與度低,獎金會相對增加。這有助於創造二級市場流動性,確保其達到我們認為必須的參與水平。我們在下面的表格中展示了根據總體參與率給予第二階段存款人的獎勵分配的方案:

雖然我們在表格中列舉所有的參與情況,但我們當然不期望參與率接近100%。我們在下面提供了一個帶有整數的例子來說明該表的應用情況。

例如:25%的第一階段代幣持有人決定參與第二階段(25,000,000 ASTRO代幣),25,000,000 UST也被存入。這將導致每ASTRO的價格為1美元。這些參與者將按其存款比例獲得額外的10,000,000 ASTRO(每方5米)。

假設你持有代表1%的存入的ASTRO,你就有權獲得5%的ASTRO獎勵的1%。這意味著你的250,000 ASTRO存款現在是代表125,000 ASTRO和125,000 UST的LP代幣,你可以獲得額外的50,000 ASTRO,也就是高達20%的獎勵。

第2階段結束後,拍賣參與者按其貢獻的流動性份額比例獲得LP份額,LP份額被鎖定並在3個月內線性歸屬。

此時,ASTRO的流通供應量會達到11%。

優點

我們已詳細地了解了新的機制,接下來探討它如何實現“設計考慮因素”部分所概述的目標。

分發:ASTRO被分配給那些預先承諾使用該協議的用戶。小額投資者可通過自願鎖定承諾更長使用期來提升他們的ASTRO份額,非用戶也可用一種不被鯨魚、機器人利用的方式獲得代幣,並允許用戶對他們支付的價格有一些控制。

價格發現:第二階段通過LP份額實現自下而上的價格發現拍賣機制,允許買家(向LP承諾UST的用戶)和賣家(向LP承諾ASTRO的Astroport用戶)一起決定ASTRO的公平價格。

足夠的浮動:到第二階段結束時,將有110,000,000 ASTRO在流通,相當於總供應量的11%。

流動性:第二階段通過拍賣鎖定的ASTRO-UST LP股票來確保流動性,而非拍賣ASTRO代幣本身。資金池在第二階段結束時會被自動注資,以此確保其具有即時的、深入的流動性。

去中心化:項目團隊或DAO均未向公眾出售代幣。相反,協議用戶會被授予代幣(基本上是為了實現基於用戶的治理,而不是作為“投資”的一部分),然後可以選擇通過拍賣機制出售其中的一部分。此外,由於大量的浮動的存在,發行前的建設者對發行後基於代幣的治理的潛在影響也被稀釋了,這使治理的去中心化出現地比往常要早得多。

結論

我們相信“鎖定”(Lockdrop)和“流動性引導拍賣”(LBA)都代表了代幣發行的新基本要素,而且我們樂於看到更廣泛的加密貨幣社區選擇適應和建立它們的方式。雖然我們此次選擇了將二者結合使用,但它們都是獨立的機制,同樣適合單獨使用。

“鎖定”可被視為一種向用戶分配代幣的新方法,它獎勵的是未來的承諾而非過去或正在進行的行動。它可用於任何“使用”及資本承諾的協議,這些資本可以被代幣化和鎖定。我們在這篇文章中提出的“流動性引導拍賣”並不完全屬於代幣分配或公開銷售的範疇,它可以說是代表了一種全新的代幣分配類型:點對點拍賣(peer-to-peer auction)。也就是說,對於那些相對能夠忍受監管風險的人來說,“流動性引導拍賣”可以純粹作為一種卓越的價格發現和流動性機制,一種帶有源自項目的資金庫而非用戶的代幣的機制。

我們已經公開了“鎖定”(Lockdrop)和“流動性引導拍賣”(LBA)的代碼。我們已經和一些希望利用這些機制的項目進行過探討,並將與他們密切合作,幫助他們根據自身的目標進行設計。如果你有興趣將這些機制用於自己的項目,請隨時聯繫我們的團隊,我們將很樂意幫助你思考如何實現構想。

撰文:Delphi Labs

編譯:MIM