摘要:在所有已經上線的第三方跨鏈橋中,Anyswap在多個維度上的業務數據均遙遙領先於同行。第一節研報要點—— ▌1.1.核心投資邏輯Anyswap處於跨鏈橋賽道,聚焦於資產跨鏈業務,受益於今年區塊鏈商業井噴之下的新公鏈崛起,Anyswap的跨鏈業務也迎來了春天。在所有已經上線的第三方跨鏈橋中,An …

在所有已經上線的第三方跨鏈橋中,Anyswap在多個維度上的業務數據均遙遙領先於同行。

第一節研報要點

——

▌1.1.核心投資邏輯

Anyswap處於跨鏈橋賽道,聚焦於資產跨鏈業務,受益於今年區塊鏈商業井噴之下的新公鏈崛起,Anyswap的跨鏈業務也迎來了春天。在所有已經上線的第三方跨鏈橋中,Anyswap在多個維度上的業務數據均遙遙領先於同行。其優勢主要來自於:

● 項目佈局和上線時間較早,行業知名度較高

● 基於DCRM的資產跨鏈方案可以應用於所有採用了橢圓曲線數字簽名算法(ECDSA) 的公鏈平台,技術和開發成本較低,部署和對接效率較高,公鏈集成速度很快

● 對於較新的公鏈來說,傾向於優先選擇與市場上支持公鏈最多、資金量最大(跨鏈深度好)、用戶體量最大以及最知名的跨鏈橋合作,這種情況進一步加強了Anyswap原有的競爭優勢,形成了一定的網絡效應

然而,正如新公鏈的快速發展創造了巨大的資產跨鏈需求,如果後續新公鏈走向收縮,也會直接影響資產跨鏈的市場規模,該項目的發展與未來公鏈市場格局緊密相關。

▌1.2.主要風險

Anyswap的潛在風險包括節點的中心化問題、新公鏈從擴張走向收縮、跨鏈聚合器對單個跨鏈平台的流量劫持和手續費壓制,以及代碼漏洞和黑客攻擊,具體請見3.4【風險】。

▌1.3.估值

我們對於Anyswap全稀釋和流通市值的PE和PS進行了測算,Anyswap的PE在主流DeFi項目中處於中位區間。

第二節項目基本情況

——

▌2.1.項目業務範圍

Anyswap是一個去中心化的資產跨鏈橋,由公鏈項目Fusion的核心成員孵化和開發。其核心業務就是資產的跨鏈。早期Anyswap曾經包含交易功能,後來將業務聚焦於資產跨鏈,將dex功能從產品中移除。目前Anyswap的跨鏈業務已經支持多達25條鏈,其中EVM鏈22條,是目前已上線的跨鏈橋中支持公鏈種類最豐富的。

▌2.2.項目歷史和路線圖

▌2.3.業務情況

2.3.1業務邏輯

正如前文所說,在2021年2月後,Anyswap的主要業務從原來的資產跨鏈+交易,聚焦為專注於資產跨鏈。而在實際的跨鏈解決方案上,Anyswap又有著兩套服務,稱之為V2和V3版本。

V2版本的方案

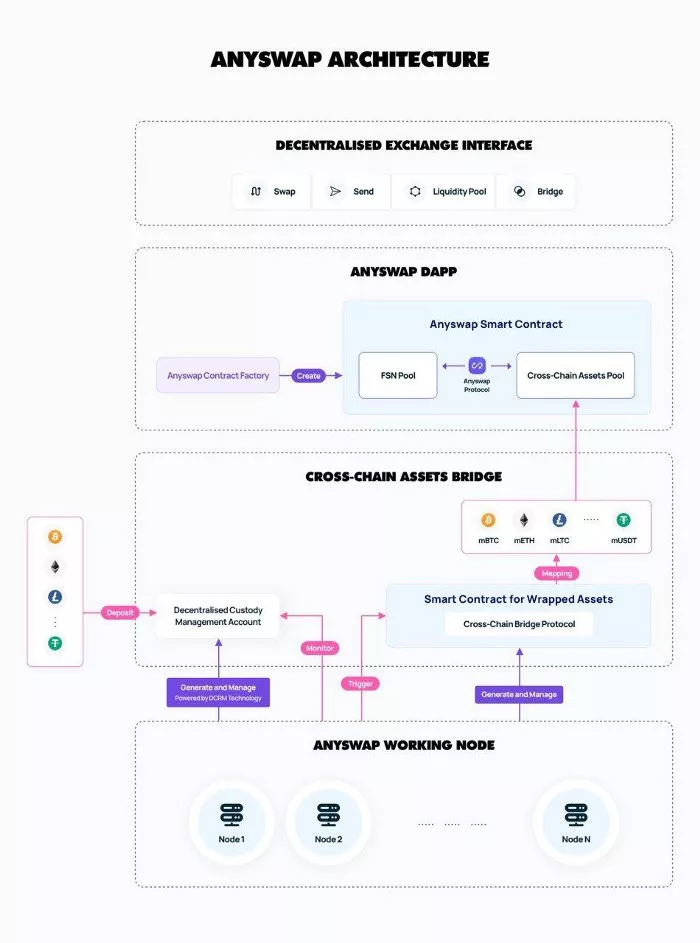

Anyswap的V2和V3資產跨鏈解決方案都依賴於Anyswap的DCRM+TSS方案,根據官方描述,該方案可以應用於所有採用了橢圓曲線數字簽名算法(ECDSA) 的公鏈平台,非常便於跨鏈服務的部署。

DCRM技術由Fusion團隊開發,全稱為Distributed Control Rights Management(分佈式控制權限管理),基於橢圓曲線數字簽名算法(ECDSA) 和閾值簽名方案(TSS)設計和開發。

而閾值簽名方案(TSS)屬於多方計算(MPC)的一種類型,用於簽名調動託管賬戶的用戶資產,在該簽名方案中,允許多方共同生成密鑰和簽名,但任何一方都沒有自己的完整密鑰,未經其他方同意,任何一方都不能簽名劃走資產。

Anyswap文檔中的跨鏈流程,來源:https://anyswap-faq.readthedocs.io/en/latest/index.html

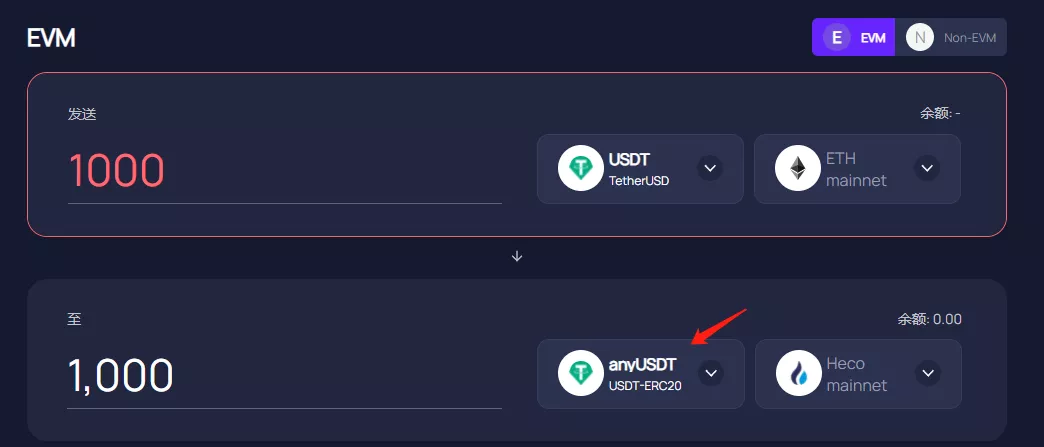

在Anyswap的V2版本中,跨鏈的業務流程是1對1的mintburn(鑄造銷毀)模式,具體來說:用戶將要跨鏈的資產存入由DCRM管理的託管地址中,然後經由Anyswap選出的簽名節點基於TSS簽名方案簽名後,原鏈的資產將被鎖定,然後在跨鏈的目標鏈上鑄造出原鏈資產的封裝資產Anytoken(如AnyUSDT)給到用戶,類似於BTC跨鏈後封裝為WBTC給到用戶一樣。當用戶將跨鏈的封裝資產跨回時,就會銷毀封裝資產,並將原鏈上的鎖定資產釋放給用戶。

V2版本的跨鏈示意,用戶跨鏈獲得的是由Anyswap封裝的USDT

來源:https://anyswap.exchange/#/bridge

V3版本的方案

而在Anyswap的V3版本中,是多對多模式,允許在多條合作的鏈上有原生資產,此處的原生資產,除了BNBETH等主鏈代幣之外,也包括由項目方鑄造的BEP20、ERC20代幣。

舉個例子,某項目在BSC和ETH上均有項目代幣A,只不過格式分別是BEP20和ERC20,這兩種代幣均由官方發行鑄造。那麼在V3版本之下,當持有該代幣A的用戶想要將代幣從BSC跨鏈至ETH,只要該代幣在Anyswap以太坊主網上的資金池裡有足額的該項目代幣儲備,用戶就可以直接換得該項目ERC20版本的原生代幣,而非由Anyswap封裝的代幣。

V3版本的跨鏈示意,用戶跨鏈獲得的是原生資產而非封裝資產,且可以看到各鏈的資金池規模

來源:https://anyswap.exchange/#/router

除了可以實現原生資產的直接跨鏈之外,V3相對於V2的另外兩個特點是:非託管和多鏈路由。

非託管:此前V2的跨鏈資產存放於由多方簽名節點控制的賬號上,而V3版本的資產則鎖定在智能合約中,除非節點集體作惡或合約安全出現問題,否則只有用戶可以控制合約中的資產。

多鏈路由:多鏈路由通過在多條其部署的鏈上建立原生代幣資金池的方式,省去原有V2方案相對繁瑣的流程,將邏輯變為“用戶在A鏈資金池存入資產,在B鏈資金池中獲得對應資產”這樣更為簡明的設計,這一方案也降低了Gas費用。

目前在Anyswap的產品界面中,V3和V2版本處於共存狀態,分列兩個入口。

當用戶選擇“跨鏈橋”時,會默認採用V2方案,選擇“跨鏈路由”則會默認採用V3方案。

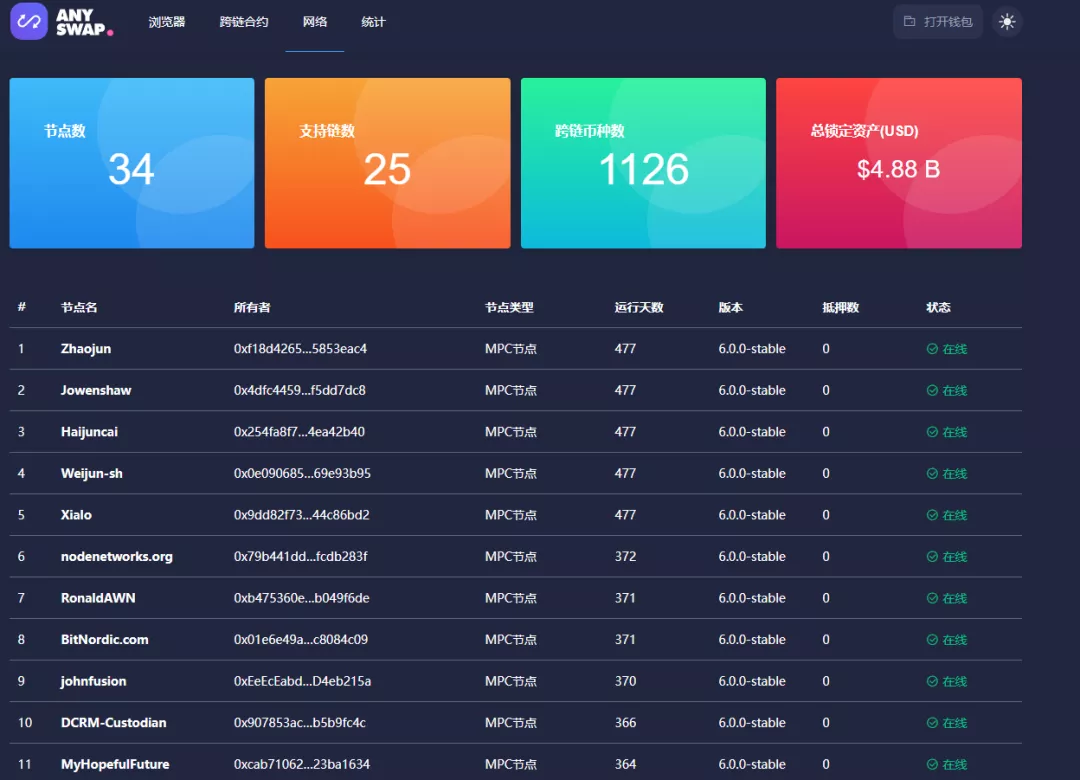

簽名節點

在跨鏈的流程中,Anyswap的MPC(多方計算)節點負責驗證信息和進行簽名處理跨鍊和轉賬。目前Anyswap的MPC節點共有34個,但節點抵押數一欄均顯示為0,筆者也暫未看到節點開放競選的消息和關於MPC的細則,預計當前主要的MPC節點由官方團隊在維護,具體開放競选和質押的時間未知。

來源:https://anyswap.net/network

2.3.2業務數據

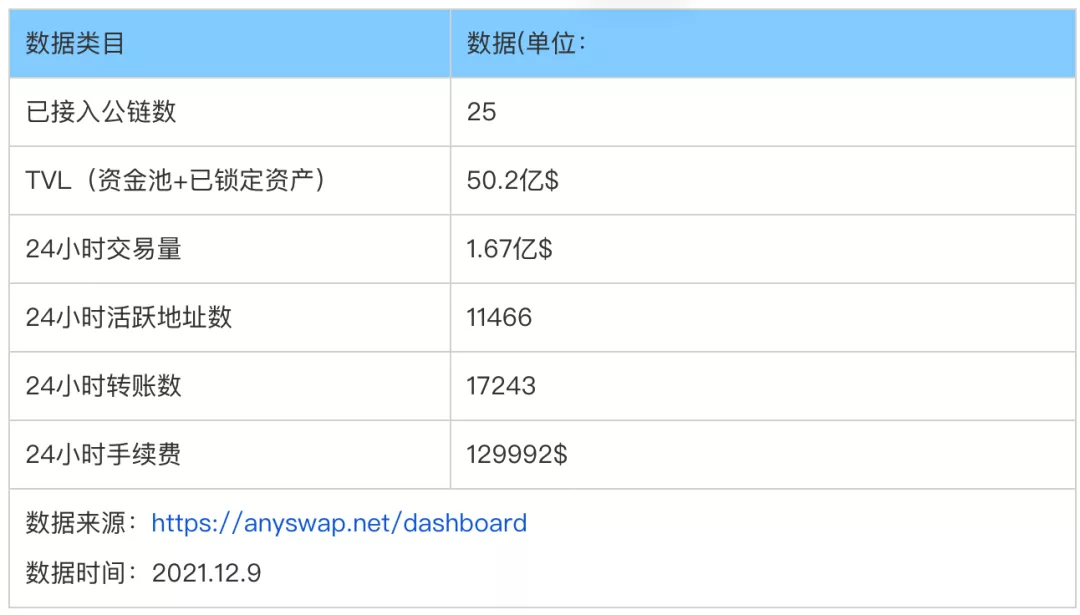

根據Anyswap的官方披露,其核心業務數據如下:

Anyswap作為第三方的資產跨鏈平台,無論在已支持的公鏈數量,還是鎖定的資金量(可以理解為跨鏈的資金深度)和活躍用戶數,在目前的資產跨鏈賽道中都處於絕對的領先位置。

基於同樣的數據維度,我們將同樣處於第一梯隊的第三方資產跨鏈橋cBridge以及Polygon的PoS官方跨鏈橋與Anyswap進行對比:

我們發現,Anyswap在多個數據維度上比第三方跨鏈橋的對手領先許多,其數據甚至超越一線新公鏈的官方跨鏈橋的數據,不過這是以多鏈的總跨鏈數據而言。

除了核心業務數據的遙遙領先之外,Anyswap正在成為眾多新公鏈的官方指定或推薦跨鏈橋,實際上在其中扮演了該公鏈的官方跨鏈橋的角色。

比如,在Fantom公鏈的官方網頁上,在推薦的跨鏈橋一欄放的就是Anyswap。

來源:https://fantom.foundation/

此外,目前用戶量最大的新公鏈BSC近來也關閉了其曾經的官方跨鏈橋幣安橋,除了推薦用戶使用幣安CEX來作為跨鏈的中轉之外,也推薦了Anyswap和cBridge作為跨鏈平台,實際上Anyswap目前也是TVL最高的BSC跨鏈平台。

來源:https://www.binance.org/en/bridge

這類情況也變相發生在其他較新、生態較小的公鏈項目上,比如Moonriver,Anyswap是MoonriverTVL最大的跨鏈橋,實際上扮演了官方橋的角色。

基於目前一超多強的公鍊格局,對於那些較新、較小的公鏈來說,如何吸引到足夠的用戶、資金和開發者進入自己的生態是最關鍵的課題,而跨鏈橋是將其他公鏈的資金引入自己生態的唯一通道。這時候公鏈方面臨3個選擇:

1.自建跨鏈橋與其他鏈聯通;

2.使用目前市場上領先的第三方跨鏈橋作為跨鏈方案;

3.1+2同時進行。

而由於Anyswap在已支持公鏈數量、總資金量(跨鏈深度)和用戶規模等方面位於領先位置,非常容易成為新公鏈在選擇2、3方案時的第一選擇。

這一點也在筆者對一些Anyswap合作者的訪談中得到印證,據了解目前Anyswap業務非常繁忙,有5-6個公鏈項目正在排隊等待對接,而Anyswap將會首先選擇那些“用戶量和生態較好”的公鏈來優先部署。

而更多優質新公鏈的集成,又會反過來強化Anyswap在公鏈數、資金總量和用戶規模方面的優勢,形成一個業務自我強化的循環,不斷擴大其在第三方跨鏈平台賽道的領先優勢。

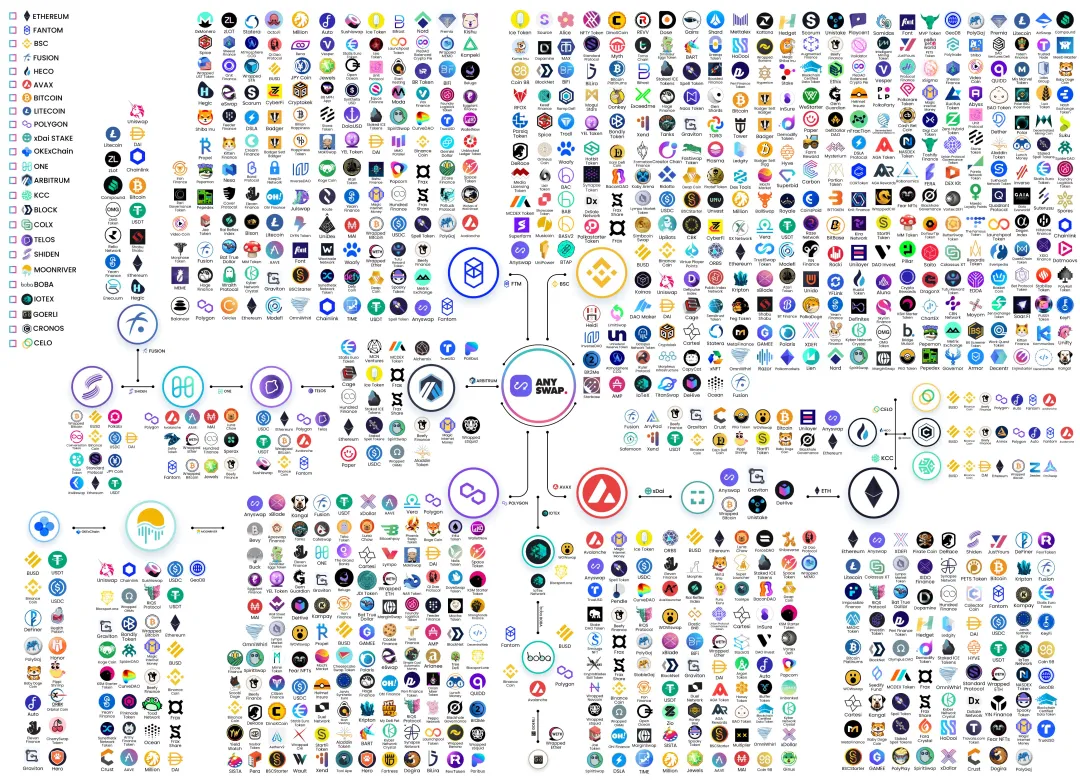

Anyswap已經集成的公鍊和相關代幣,來源:Anyswap twitter

▌2.4團隊情況

Anyswap兩個值得一提的合作夥伴是幣安和Andre Cronje。

Anyswap在去年10月就成為了首批收到BSC1億美金加速基金的項目,同期共6個項目,包括Pancakeswap和Bakeryswap。 Anyswap也是幣安橋下線後,幣安官方推薦的兩個去中心化跨鏈平台之一。

而Andre Cronje作為當下加密世界最知名的KOL以及生態領袖之一,在AnySwap的發展中起到了巨大的推動和引領作用,其深度參與了anyswap跨鏈橋和multichain跨鏈橋應用的開發與審計,同時Anyswap還在其力捧的公鏈Fantom生態里以扮演著核心跨鏈橋的作用,而在應用方面,AC深度參與的穩定幣借貸項目Abracadabra也集成了Anyswap。

第三節

業務分析

——

▌3.1行業空間及潛力

3.1.1跨鏈橋賽道

Anyswap處於跨鏈橋賽道。

在開始介紹跨鏈橋賽道之前,有必要對跨鏈橋進行定義。雖然目前跨鏈橋對於大部分用戶來說主要的用途是實現資產在多條公鏈之間的轉賬,但資產的轉移實際上只是廣義層面的跨鏈橋的功能之一。抽象來說,跨鏈橋是在兩個或多個區塊鏈之間傳輸信息的系統,這裡的“信息”不僅包括資產,也包含協議調用、證明或狀態。

1kx基金的研究合夥人Dmitriy Berenzon曾對跨鏈橋的功能模塊進行了總結,一條跨鏈橋一般來說會包含以下幾個功能模塊:

a.信息監控

這個模塊負責監控對應鏈上的信息,一般有一個Actor、預言機、驗證器來監控鏈上的狀態。

b.信息傳遞

監控模塊在接受到目標事件後,需要將信息傳遞到另一條鏈。

c.信息共識

在某些跨鏈橋系統中,需要在監控鏈的參與者節點之間達成共識,然後將信息傳遞到另一條鏈,比如Polygon的POS鏈,以及Celer的cBridge。

d.信息簽名

監控者Actor參與節點需要對發送至另一條鏈的信息進行簽名,以執行跨鏈操作

當然,目前資產跨鏈仍然是跨鏈橋最容易為大眾用戶感知,也是能直接為跨鏈橋項目帶來現金流和用戶的業務。本報告聚焦Anyswap目前的主業也是資產跨鏈,尚不包含更廣義的信息跨鏈業務。

儘管人們對跨鏈業務和跨鏈橋應用早在幾年前就已經開始討論和實踐,但去中心化跨鏈橋業務的真正爆發始於2021年。

而跨鏈橋爆發的大背景,是2020年到2021年加密商業的狂飆突進。

從20年的DeFi之夏,到21年的NFT之春,再到21年下半年的鏈遊狂潮以及近來加密社交平台的萌動,2年內區塊鏈商業經歷了多個賽道的蓬勃發展和熱點輪轉,正式開始由單純的概念炒作向產品和商業運營的時代過渡,可稱為區塊鏈商業真正的“元年”。

而商業快速發展帶來了資金、人口以及計算需求的暴漲,直接推高了“公鏈之王”以太坊的Gas價格。大量費用低廉且兼容EVM的新公鏈順勢崛起,承接了以太坊溢出的流量,各類去中心商業應用逐步多鏈開花,曾經忠誠於以太坊的加密用戶們也開始了自己的“多鏈游牧”之旅,跨鏈橋的春天也隨之到來。

長期來看,跨鏈橋存在的必要性主要來源於3個方面:

1.提升資產的利用率和效用

BTC被引入以太坊作为DeFi的关键资产是最好的案例。每条公链以及其核心资产都有它的拥趸和社区,但即使对于那些比特币最大主义者来说,他们也乐于看到比特币在其他公链上有更多的应用场景和流动性,比如作为抵押物借出别的资产,或是作为做市资金获得交易手续费的收益,以及作为支付手段购买服务和NFT等消费品。跨链桥的出现,为资产提供更广的应用场景,提高了资产的利用率,这为用户提供了显著的新增价值。

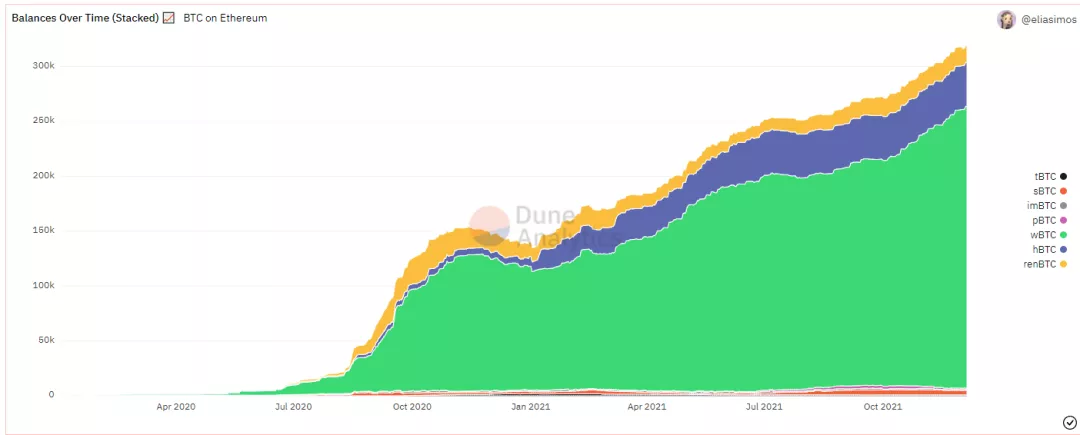

以太坊上BTC的鑄造數量走勢圖,數據來源:https://dune.xyz/queries/4962/9776

2.拓展了現有協議的市場邊界以及開發新功能的可能性

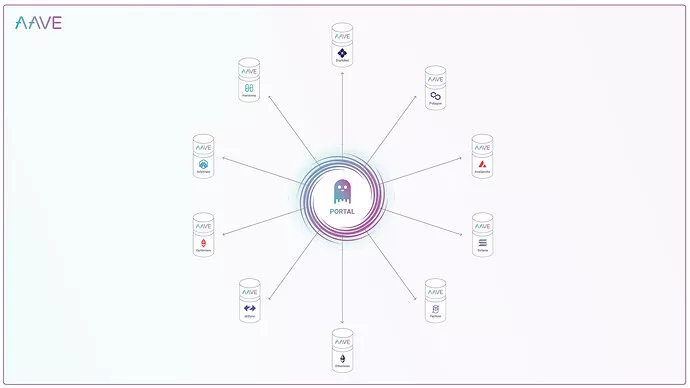

通過跨鏈橋,現有的協議產品可以進一步拓展其服務的範圍,並基於多鏈功能提供更豐富的服務,以提升其協議的競爭力,為用戶提供更好的服務。近期知名貨幣市場協議Aave所推出的V3版本產品規劃反映了這種趨勢,在Aave的V3產品規劃中,跨鍊是其最具亮點的產品革新:

一方面,Aave表示將通過跨鏈功能進一步拓展其服務的公鏈範圍(目前其已經部署在以太坊、Polygon、Avalanche三條鏈上),包括Solana、Fantom、Harmony等新公鏈,也包括Starknet、Arbitrum等二層網絡。

另一方面,Aave也將基於其跨鏈功能為用戶提供更有競爭力的服務和凝聚社區,比如資金在多鏈之間的無縫劃轉和借貸,支持多鏈的投票治理等。長期來看,支持多鏈服務將成為dApp的主流和標配。

Aave V3介紹文章裡對其多鏈規劃展示的配圖

圖片來源:https://governance.aave.com/t/introducing-aave-v3/6035

3.為用戶和開發者們解鎖更多玩法

通過跨鏈橋,用戶和工程師們可以找到更多的玩法,比如:

● 快速捕捉到僅存在於多鏈之間的套利機會,比如多個交易市場或借貸市場之間的資產和利率價差

● 基於多鏈發行和使用NFT(Anyswap在這方面已經有了實踐)

在多鍊格局之下,跨鏈橋對於用戶、工程師以及協議方,乃至公鏈本身,都是不可或缺的基礎設施、不同於大多數用戶對跨鏈橋的感知——人們往往把跨鏈橋當作一個“應用”,實際上它更接近於預言機、數據索引的地位,是多鏈生態中的重要“中間件”。

3.1.2跨鏈橋賽道的行業規模與增速

由於目前跨鏈橋的種類極多,既有各公鏈運營的官方跨鏈橋,比如Polygon跟以太坊之間的Polygon POS跨鏈橋以及Solana開發的Wormhole等,也有由第三方開發和運營的綜合跨鏈橋,比如Anyswap、cBrigde等。

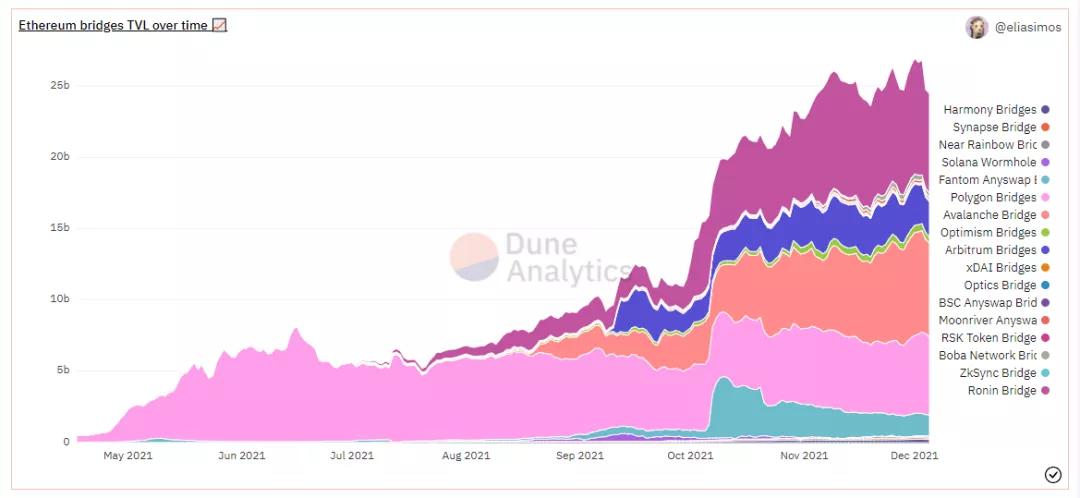

各條跨鏈橋的數據披露並不完全,較難進行全局性的統計,不過我們可以通過以太坊的跨鏈橋TVL增長情況來一窺行業的規模和增長情況,以太坊的跨鏈橋TVL也是目前最大的。

根據@eliasimos 在Duneanalytics上的統計,各大跨鏈橋在以太坊上的TVL從今年3,4月份以來開始爆發,在10月更是經歷了一波跳漲,目前總TVL約為245億美金,其中Ronin bridge(Axie的側鏈)、Avalanche bridge和Polygon bridge的TVL位居前三,分別為69億、66億和55億美金(2021.12.5日數據)。而30天內與跨鏈橋有存取交互的獨立地址達到12.5萬個。

以太坊跨鏈橋的TVL數據走勢

數據來源:https://dune.xyz/eliasimos/Bridge-Away-(from-Ethereum)

從增速來看,以太坊跨鏈橋的TVL從4月中旬的6億美金左右,增長至目前的245億,最高突破250億美金,在半年間增長了超過4000%,今年無疑是跨鏈橋大爆發的一年。未來如果多鏈的格局繼續保持,各鏈進一步進行參差多態的發展,跨鏈橋無疑將共享行業發展的增速,甚至繼續保持高於加密行業整體的增速。

▌3.2.賽道競爭格局

正如前文所說,在以太坊的商業和用戶井噴之前,多鏈並發的市場格局並不為大多數人所看好,直到這波始於2020年的區塊鏈商業熱潮在2021年迎來高潮,以太坊溢出的資金和用戶讓眾多新公鏈迅速崛起,資產跨鏈的需求才隨之成熟,這門原本看似雞肋的生意才變得性感起來。

也正是因為這波公鏈突然崛起如此之洶湧和迅速的浪潮,市場上成熟的、已經上線的去中心化資產跨鏈橋並不多,多數以公鏈自建的官方與以太坊的跨鏈橋為主,而這類跨鏈橋更多是為自有生態服務的工具,其擴張沖動和競爭意識遠比不上“野生”的第三方跨鏈橋如Anyswap、cBridge和Hop等等。

而在第三方跨鏈橋中,Anyswap憑藉三項優勢,讓自己處於領跑位置:

● 項目佈局和上線時間較早,行業知名度較高

● 基於DCRM的資產跨鏈方案可以應用於所有採用了橢圓曲線數字簽名算法(ECDSA) 的公鏈平台,技術和開發成本較低,部署和對接效率較高

● 對於較新的公鏈來說,傾向於優先選擇與市場上支持公鏈最多、資金量最大(跨鏈深度好)、用戶體量最大以及最知名的跨鏈橋合作,這種情況進一步加強了Anyswap原有的競爭優勢,形成了一定的網絡效應

以上優勢也反映在了Anyswap當下強悍的業務數據上,讓其在支持的公鏈總量、鎖倉資金(流動性)和用戶量上遙遙領先,這部分已在2.3.2的【業務數據】做了詳細展示和論述,不再贅述。

儘管如此,筆者認為Anyswap的競爭優勢仍然不足以讓其高枕無憂,其潛在威脅可能來自於以下幾個方面:

● 其他跨鏈橋項目複製其跨鏈部署方案或開發出了更便捷友好的部署方案,並通過代幣補貼來追平在跨鏈流動性上的差距

● 公鏈大戰告一段落,大量新公鏈死亡,多鏈發展的格局從擴張走向收縮,最終剩下的有競爭力的公鏈保持在個位數,Anyswap“支持海量公鏈”的優勢因此而被削弱

● 跨鏈聚合器玩家入Li.finance、Xy.finance進場並走向成熟,成為Anyswap的上游,分流Anyswap的流量,以及進一步壓薄Anyswap跨鏈業務的收費能力

▌3.通證分析

Anyswap採用單幣模型,僅有一個通證:Any。隨著項目上線一年多來的發展,Any的通證模型也幾經調整。

3.3.1代幣總量和釋放方案

Any代幣的總量為1億枚,沒有進行過預售或融資,其初始分配方案如下:

然而,隨著項目的實際發展,代幣的分配並未完全按照以上設計進行,其原因包括交易功能被剔除、節點競選機制未上線等等。

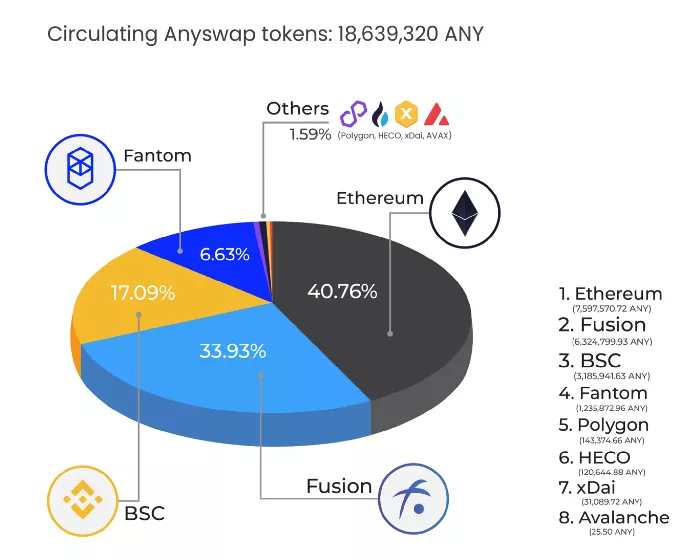

根據團隊在2021年10月22月發布的公告,截至當時,處於流通中的Any實際供應總量為18,639,320,該數字從2021年2月其就沒有再增加過。

2021.10.22Anyswap團隊公佈的代幣流通和在各鏈的分佈情況

而剩下未流通的8000萬左右的Any代幣,團隊表示將被鎖定智能合約內,將在未來由治理表決其使用方式。

3.3.2代幣用途和場景

在最初的設計中,Any代幣的主要場景為:

● 用於為所支持的主鏈的投票,決定是否接入

● 用來為跨鏈的工作節點投票

● 用來為治理規則投票

也就是說,當時的Any是一個純治理代幣。然而,隨著業務的深入發展,持續接入主鏈已經成為項目發展的“必須”,為此投票毫無意義,而跨鏈工作節點的競選細則也始終沒有公佈,Any在項目中的存在感非常稀薄。

然而,從2021年2月開始,團隊宣布將使用跨鏈業務手續費的20%對Any代幣進行回購銷毀,進入通縮模式,直至回購到總量的30%為止。

而Anyswap具體的收費標準為:

如果用戶走Bridge(V2)跨鏈方案,那麼:

● 跨鏈存入時,除了ETH收取0.1%的話,其他代幣不收費

● 跨鏈取出時,收取0.1%的手續費,其他代幣最低手續費不少於5$,以太坊不少於80$,單幣最高收費1000$

如果用戶走多鏈路由方案(V3),那麼:

● 穩定幣跨鏈去往BSC, Fantom, Polygon, and OkExChain,每筆收款$0.9

● 其他代幣跨鏈,每筆收款0.1%,並對應不同的最低和最高手續費額度

3.3.3通證模型小結

Any作為項目的核心代幣,目前的主要作用是通過回購銷毀的方式捕獲協議收取的20%手續費,後續的潛在用例可能包括在節點競選中的質押和投票。

▌3.4.風險

Anyswap的風險主要來自4個方面:

1.節點中心化且權利過大

目前由MPC節點構成的跨鏈多簽沒有引入投票和抵押機制,節點中心化程度較高,隨著Anyswap協議內的資產持續擴大,節點的去中心化是必經之途。但是未來即使引入節點抵押機制,Any代幣的流通市值也距離其協議內的總資金價值有很大距離,造成了擔保資金和控制資金不對稱的情況。針對該問題,神魚也曾經隱晦地表達過擔憂。後續團隊如何通過好的節點機制充分制約節點聯合作惡的可能性,這一點值得我們關注。

2.代碼漏洞和黑客攻擊

2021年7月,Anyswap的V3版本遭遇攻擊被盜約790萬美金的資產,根據項目方事後復盤,被攻擊的原因是BSC鏈出現了同一賬戶簽名的兩筆交易,如果該同一賬戶簽名的交易擁有相同的rsv 簽名的r 值,則黑客可以反向推導出該賬戶的私鑰。 AnySwap 團隊重現了該黑客的操作手法。隨著Anyswap的協議資金繼續擴大,後續依然會是黑客所關注的重點。

3.新公鏈退潮,跨鏈需求萎縮

資產跨鏈的需求來自於多鏈的商業生態,但如果隨著後續以太坊的性能升級,以及現在一超多強的公鍊格局穩固,後續小公鏈的機會窗口可能會逐漸關閉,Anyswap目前海量公鏈支持數的強大優勢將會被削弱。

4.跨鏈聚合器的壯大,攔截項目流量,且對項目的手續費議價能力形成壓

制

跨鏈聚合器會為有資產跨鏈需求的用戶提供價格最優的跨鏈方案,這可能將流量匯集至聚合器,而非直接使用Anyswap(就好像很多用戶已經習慣使用1inch來替代某特定DEX來進行交易),而聚合器將會在對比市面上多個跨鏈平台後為用戶選擇損耗最低的路徑,這就意味著只有手續費最低的跨鏈平台才能獲配聚合器用戶的交易。一旦跨鏈聚合器成為大多數用戶的選擇,各平台可能陷入“手續費價格戰”而喪失議價能力。

第四節

初步價值評估

——

▌4.1.五個核心問題

項目處在哪個經營週期?是成熟期,還是發展的早中期?

今年是多鏈生態爆發的第一年,也是跨鏈平台發展的青春期,隨著區塊鏈商業的進一步發展,多鏈互聯互通的需求有望進一步增長。目前Anyswap處於發展的早中期。

項目是否具備牢靠的競爭優勢?這種競爭優勢來自於哪裡?

Anyswap是目前處於領跑位置的第三方跨鏈橋,其競爭優勢來自於:

● 項目上線時間較早,行業知名度較高

● 基於DCRM的資產跨鏈方案可以應用於所有採用了橢圓曲線數字簽名算法(ECDSA) 的公鏈平台,技術和開發成本較低,部署和對接效率較高,可以更快速地拓展其服務的公鏈數量

● 對於較新的公鏈來說,傾向於優先選擇與市場上支持公鏈最多、資金量最大(跨鏈深度好)、用戶體量最大以及最知名的跨鏈橋合作,這種情況進一步加強了Anyswap原有的競爭優勢,形成了一定的網絡效應

不過,在筆者看來,只有第三點才是Anyswap目前真正的護城河,後來者赶超的難度較大。

項目中長期的投資邏輯是否清晰?是否與行業大趨勢相符?

資產跨鏈橋業務的基本盤是多鍊格局的維持甚至擴大,儘管今年新公鏈發展迅猛,但大部分真正具備商業創新性、有示範效應的項目依舊大多數來自於以太坊(除了鏈遊浪潮),隨著後續以太坊性能的提升,新公鏈的性能優勢不復存在,多鍊格局是否能維持仍然有待觀察。

項目在運營上的主要變量因素是什麼?這種因素是否容易量化和衡量?

主要的變量因素在於大量公鏈部署後,這些公鏈的跨鏈需求是否有被激活,產生實際的跨鏈業務。目前Anyswap僅披露總的跨鏈金額、轉賬數以及活躍地址,並未對單條公鏈的業務數據進行披露,我們目前只能從總量角度對項目進行全局觀察。

項目的管理和治理方式是什麼? DAO水平如何?

項目目前尚未開放節點競選,也沒有啟動社區的治理機制。

▌4.2.估值水平

考慮到Anyswap已經開啟手續費回購銷毀機制,且披露了其日、週、月的手續費收入,我們可以嘗試從PSPE角度對Anyswap進行測算。具體如下:

上表中我們基於Anyswap的流通市值和全稀釋市值(FDV)對協議的PS和PE進行了測算,由於Any代幣的釋放量僅佔總量的20%左右,其他80%的代幣處於鎖倉狀態,因此得出的PS和PE差距巨大,那麼到底哪個數據更具有參考價值呢?

筆者認為目前採用流通市值來計算Anyswap的盈利倍數更具有參考性,原因如下:

● 從今年2月以來,Anyswap就暫停了代幣流通的新增,後續也暫時沒有公佈代幣的流通計劃

● 與大部分DeFi協議不同,Anyswap目前沒有啟動任何的流動性挖礦計劃,偶有活動,其代幣獎勵也出自團隊份額或社區基金,這兩部分已經計算在流通市值中,因此不會造成流通代幣量的擴張。不依賴於流動性挖礦的Anyswap沒有快速解鎖Any的直接業務動機

● 剩餘的80%代幣存在著銷毀的可能性

因此,中期內Anyswap可能都會保持當前的流通代幣數量,因此當下我們採用流通市值作為計算其PE、PS的基數相對更有參考價值。

即Anyswap當前的參考PE為27.2,PS為5.4,而兩者中對於持幣者來說,PE可能更具參考價值,因為Anyswap目前的協議收入中,只有20%與持幣者有關。

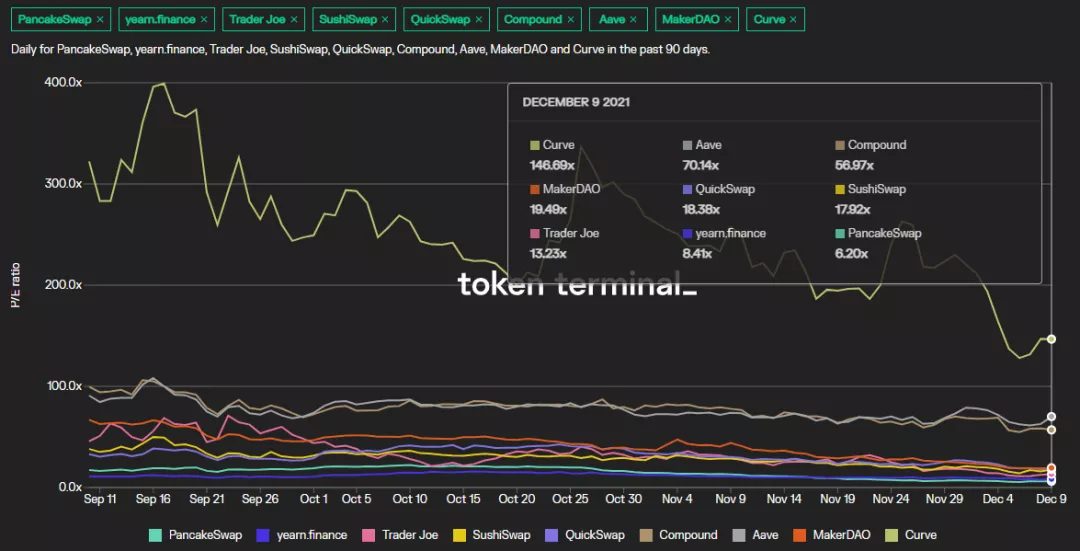

我們從PE指標出發,對目前市面上的主流DeFi進行觀察,其PE情況如下:

數據來源:Token Terminal

其中PE最高的是Curve(得益於其精妙的鎖倉和參與者博弈機制),PE高達146倍,第二高的是兩大借貸協議Aave和Compound分別為70和56倍,其它大部分的協議的PE處於6-20倍的區間。

放在整個DeFi賽道來看,Anyswap的PE處於中間位置。

當然,考慮到PE的背後有著非常複雜的因素,與各個項目的子賽道情況、項目機制、未來發展空間等高度相關,以上PE的比較僅能作為一個粗略參考,在估值的實際高低上不具備非常強的解釋力。

聲明:本研報所有內容均不應作為投資建議。

如果研報有事實或數據錯誤,歡迎留言聯絡我們進行修改。

研究機構:Mint Venrtures

研究員:許瀟鵬

技術顧問:藍昊翔