比特幣、以太坊、加密貨幣、美聯儲和2022 年通縮力量。

在加密美元和非同質化代幣(NFT) 等革命性技術擴散的刺激下,我們預計美國將在2022 年全面接受加密貨幣並推出適當的監管,這些都會對價格上漲帶來一些影響。需要說明的是,穩定幣這個詞可能會讓人產生誤會,因為大多數穩定幣其實都與美元掛鉤,所以我們認為稱其為加密美元也許更為合適。由於量化寬鬆政策導緻美元貨幣供應量大幅增長,因此加密貨幣價格應該會繼續維持上漲態勢,特別是供應有限的比特幣和以太坊這兩大加密貨幣。那麼,究竟什麼可能會絆倒不斷前進的「三個火槍手」——比特幣、以太坊和加密美元呢?這可能是2022 年需要更深刻討論的一個問題,但我們預計,比特幣和以太坊將獲得更廣泛的市場採用並克服大多數市場波動(比如2021 年加密市場出現了接近50% 的回調)問題。此外,股市回報率趨於正常化、以及美國國債收益率的持續下降可能也會影響比特幣和以太坊。

比特幣、債券和美聯儲

比特幣、以太坊、加密貨幣、美聯儲和2022 年通縮力量。美聯儲可能會重新評估量化寬鬆策略,債券收益率下降可能表明2022 年的宏觀經濟環境有利於兩個頭部加密貨幣比特幣和以太坊。在2021 年底時,加密資產與股票表現出不同的強度,這可能預示著2022 年數字資產的表現將繼續表現出色。

比特幣是否期待美聯儲結束貨幣遊戲?有人認為2022 年美聯儲依然不會採取貨幣收緊政策,這是因為他們擔心股市會下跌,對比特幣來說,這種情況可能是一個利好。作為加密貨幣行業標杆,比特幣正在成為數字價值存儲,但需要注意的是,比特幣仍然處於價格發現模式之下,因此它依然還是一種風險資產。如果股市下跌,比特幣勢必會面臨增長阻力,但在股價下跌對債券收益率造成壓力並激勵更多央行流動性的情況下,加密貨幣則可能會成為主要受益者。

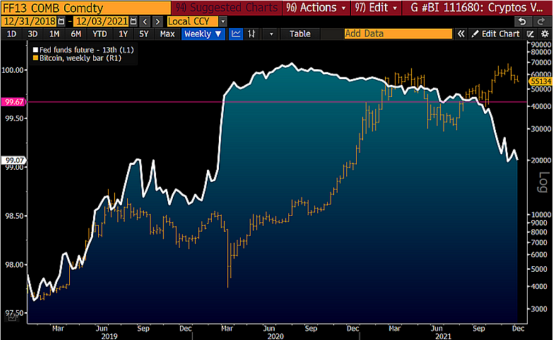

我們的圖表描繪了2022 年一年期聯邦基金的未來定價,預計該基金會有更高利率。事實上,美聯儲試圖維持緊縮週期的計劃已經失敗,特別是自2015 年加息以來,表明美國勢必會跟隨日本和歐洲走向負收益率。

下圖:美聯儲收縮會是一場夢嗎?比特幣可能會告訴你答案

債券收益率違背下跌共識。儘管大家普遍認為美國國債的長期債券收益率更高,但實際上該指標仍無法維持在2% 以上,這一數字可能是有利於比特幣在2022 年成為通貨緊縮環境下的主要資產。美國長期債券的收益率在2020 年2 月首次跌破2% 的門檻,當時主要原因是新冠疫情在美國大爆發,也導致大多數風險資產在3 月份緊隨其後出現暴跌。我們的圖表描繪了美國收益率可能會跟隨日本和歐洲進入負值區域,這意味著即將推出的數字儲備資產可能是最突出的受益者。

下圖:由於美國國債收益率走低,比特幣可能是主要受益者

市場上資金已經從黃金轉向比特幣和以太坊,對於2022 年來說,問題集中在流動性逆轉或加速上。隨著債券收益率下降,我們傾向於加密貨幣可以獲得更大流動性。

與股票市場相比,加密貨幣有優勢嗎?與股市的不同強度以及2021 年大幅下跌的基礎可能為2022 年加密貨幣資產價格的進一步升值奠定基礎。 2022 年市場可能具有相對優勢。我們的圖表描繪了儘管標準普爾500 指數在11 月底出現下跌,但Bloomberg Galaxy Crypto Index仍在上漲。需要注意的是,加密仍是風險資產,但主要資產——比特幣和以太坊——可能正在向價值存儲轉變。

供應梁減少是比特幣和以太坊兩個頭部加密貨幣共有的一個關鍵屬性。不管是早期採用這兩個加密貨幣的人,還是最近遷移到自己投資組合的人,需要注意雖然數字資產可能比擴大的股票市場具有優勢,但存在波動的風險,尤其是在美聯儲減少流動性的情況下。

下圖:加密資產與股票市場的不同強度

加密美元、比特幣、以太坊

誰是2022 年的「三個火槍手」?答案:加密美元、以太坊和比特幣。加密美元代表了一種更好的交易方式、一個更強大的生態系統、以及一個將繼續存在的資產類別,它是數字貨幣革命中最重要的推進部分,也是加密凳子的第三條腿。另外兩個“火槍手”——比特幣和以太坊——在牛市中的表現看起來與追踪美元的穩定幣表現一樣持久。

2022 年的比特幣、以太坊和加密美元。過去的表現並不能預示未來的結果,但是當一個新的資產類別表現優於現有資產時,似乎沒有太多理由給予反駁,你的選擇似乎也只有一個——跟進。我們認為,這種情況在2022 年預計將發揮主要作用,因為如果資金經理繼續擁有加密資產,因為如果在投資組合中沒有配置加密資產,他們反而可能會面臨更大的風險。根據我們的圖表數據,Bloomberg Galaxy Crypto Index (BGCI) 自2019 年底以來上漲了約1,200%,而標準普爾500 指數則上漲了接近90%。如此出色的表現通常伴隨著波動,值得注意的是,BGCI 在2021 年下跌了近60%,但這種狀況可能會為2022 年的進一步升值奠定基礎。

下圖:加密美元擴散和不斷上漲的BGCI 指數

在BGCI 指數的資產配置中,80% 是比特幣和以太坊,因此我們預計在2022 年加密貨幣市場趨勢會進一步得到穩固,甚至可能出現激增,跟進我們的圖表數據顯示,加密美元的市值已經升至1300 億美元以上。

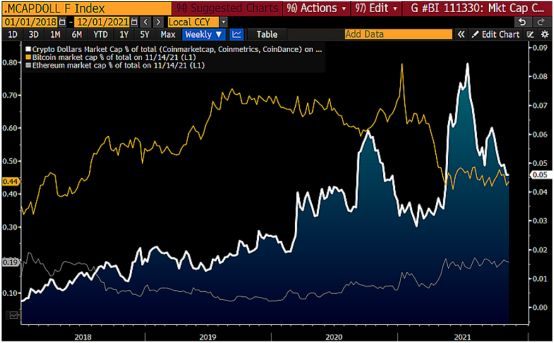

美元在加密貨幣中始終佔據主導地位。與大約15,000 個競相爭奪投機領導地位的加密貨幣相比,比特幣和以太坊有望繼續在加密生態系統中保持領先地位。 Binance Coin、Solana 和Cardano 已經取代了一年前XRP、Bitcoin Cash 和Chainlink 接近市場頂部的為止。我們的圖表描繪了加密美元市值與比特幣和以太坊的持續上升軌跡,在我們看來,加密領域變化依然有很多猜測,正如柴犬和狗狗幣所表明的那樣,但在前三名位置上,應該不會出現太多變化。

下圖:加密美元會繼續保持牛市

以太坊市值佔加密市值的百分比一直在上升,已經從一年前的10% 左右上升到20% 左右,這是因為大多數加密美元在以太坊平台上運行。

頭部數字資產牛市:加密美元。加密美元屬性主要包括即時結算全天候交易、傳輸美元、以及賺取遠高於歐元/美元利息,在這方面,加密美元會對以太坊等數字資產產生巨大影響,也因此提振了美元並影響到其他大多數金融資產。在一個快速走向數字化的世界中,通過數字代幣進行交易可能是大勢所趨。我們的圖表將前五名加密美元(Tether 排名第一)的市值與比特幣和以太坊進行了比較。根據Coinmarketcap 的數據,Tether 的交易量通常超過比特幣和以太坊的交易量總和,不要忘了,Tether 其實也是一種以太坊代幣。

下圖:自2019 年底以來的加密市值變化趨勢

加密市場出現波動是預料之中,畢竟央行數字貨幣的出現已經有機地發生了,但從數據來看,加密市場已經轉向美元。

比特幣牛市

比特幣是否已經在2021 年開啟了新的牛市?一個更新趨勢。我們即將進入2022 年,現在比特幣面臨的關鍵問題是,比特幣是已經達到頂峰還是只是一個鞏固的牛市。我們相信是後者,並且在這樣的市場環境中,比特幣正朝著成為全球數字抵押品的方向發展。 2022 年,比特幣的關鍵支撐位可能在50,000 美元左右,阻力位在100,000 美元左右。

2022 年比特幣的價格範圍或在40,000 美元至70,000 美元。正如我們所見,比特幣在2021 年回調了約50% ,但是基本面依然看好,並且可能會2022 年再次出現價格上漲。中國已經全面禁止加密貨幣,但能源消耗問題已經改善了比特幣的基本面,在7月份觸底後其價格快速回升就證明了這一點。現在大多數採礦作業已轉移到美國和加拿大更安全的地點,世界上最大的去中心化網絡的能源使用表明了比特幣依然具有不俗實力。我們的圖表描繪了自7 月低點30,000 美元左右以來所看到的新牛市。

下圖:比特幣在2021 年的投機過剩問題已經清除了

比特幣的支撐位應該在40,000 美元左右——略低於20 週移動平均線,在趨勢通道的上端,我們發現初始阻力位大約在70,000 美元位置。

比特幣會在2022 年達到100,000 美元嗎? 比特幣似乎走在100,000 美元的軌道上。我們認為這應該只是一個時間問題,因為這是有經濟基礎的,一是市場需求增加,二是比特幣供應量。有很多例子表明,在被主流採用的過程中,比特幣將會在2022 年繼續前進。美國、加拿大和歐洲都推出了比特幣交易所交易基金和期貨,薩爾瓦多將比特幣確定為法定貨幣,這些都表明比特幣全球採用程度將有所提升。我們的圖表描繪了比特幣供應量下降與價格上漲以及波動性情況,總體看起來是市場表現還是比較溫和的。

下圖:隨著採用度上升和供應量下降,比特幣仍是看漲的

如果一個資產逐漸走向成熟,那麼出現波動性下降是正常的,這就是我們對比特幣的看法。目前比特幣年化波動率略低於80%,這種情況與2018 年大致相同,但現在比特幣的價格卻比2018 年要高得多,這表明主流開始擁抱比特幣。

比特幣可能不僅限於扮演黃金數字版本的角色了。如果按照傳統模式評估,比特幣價格的潛在發展路徑可能會穩定在每盎司黃金的100 倍左右,並且波動性會越來越低。根據我們的圖表數據顯示,相比於黃金價格,比特幣價格呈現出繼續上漲的態勢,比特幣的260 天波動率已經達到2021 年初以來的最低水平。在2016 年底,比特幣的260 天波動率這個相對風險衡量指標跌至底部,之後2017 年出現牛市,而2020 年和2016 年有個相似之處,都是比特幣供應量減半之年,就在2021 年,比特幣創下了新的歷史高點。

下圖:比特幣價格可能會穩定在每盎司黃金的100 倍左右– 波動性

我們認為,與黃金相比,比特幣的基本面支撐保持在升值路徑上。

一個鞏固、成熟的比特幣牛市。在2022 年來臨之際,我們看到了一個暫停、修正和更新的比特幣牛市是我們如何看待比特幣接近2022 年。隨著深度和採用率的增加,從長遠趨勢來看,比特幣的波動性會下降,而價格則會出現上漲的趨勢。 2021 年初,比特幣創下了一個里程碑- 與大多數主要資產類別(特別是標準普爾500 指數)相比,比特幣260 天波動率降至有史以來的最低水平。 2021 年,比特幣價格上漲了約100%,今年全年比特幣均價略低於5萬美元左右。

下圖:2021 年第4 季度的比特幣與第1 季度相比沒有變化

今年第二季度,比特幣跌幅達到約50%,但這其實有助於鞏固基本面,我們認為,在2022 年,相比於維持在50,000 美元以下,比特幣突破100,000 美元的潛力更大。

以太坊牛市

什麼可能會在2022 年阻止以太坊牛市?答案也許出乎意料:更高的價格。目前,市場需求在增加,供應量卻在下降,而以太坊在金融和貨幣數字化領域裡的中心地位是其價格進一步升值的基礎。以太坊一直是2021 年表現最好的主要加密資產,在上半年下跌約60% 後,ETH 下半年開始轉牛。

以太坊牛市價格範圍可能在4000-5000 美元之間。進入2022 年,以太坊可能會有兩個趨勢:採用率上升和供應量下降。 2021 年,以太坊經受住了大幅調整,現在的關鍵問題是以太坊價格可能要到多少才會出現回調。根據我們的分析,以太坊可能會出現新牛市,當然,分析是基於以太坊跌至7 月低點的背景下,最終確立了4,000 美元應該可以作為以太坊關鍵阻力位,而2,000 美元則是關鍵支撐位。

你會發現,未來的阻力位是現在的支撐位,4,000 美元可能成為2022 年的關鍵支點。

下圖:沒有理由使牛市復雜化

以太坊仍然是NFT 和加密美元的首選平台,這種情況已經在2021 年顯現並發揮左右,我們預計2022 年將以此為基礎並成功孕育更大的市場競爭。當然,我們也都看到過許多號稱“以太坊殺手”的加密貨幣,但最後依然未能撼動以太坊的地位。

誰是比特幣ETF 的最大受益者?答案:以太坊。自從美國推出以第一個追踪比特幣的交易所交易基金,以太坊的表現就變得越來越好,這一事實可能表明以太坊的牛市會更加持久。 10 月19 日。 Proshares 比特幣策略ETF (BITO)正式推出,當天以太坊上漲了約20%,而比特幣下跌了約8%。以太坊似乎處於成為互聯網抵押品的早期階段,此外,以太坊也正在成為DeFi、金融科技和NFT 構建平台的中心。

下圖:自美國推出比特幣ETF 以來以太坊的表現

2021 年,以太坊協議發生變更(EIP-1559),在這樣的背景下,ETH 供應量開始減少。之後,芝商所以太坊期貨合約的成交量和未平倉量增加,如果說將其看做是一個指標的話,那麼監管機構批准基於期貨的以太坊ETF 應該也只是一個時間問題。

加密、DeFi 和以太坊的興起。在引領數字化、代幣化、DeFi、金融科技和NFT 浪潮方面,以太坊始終處於領先地位。根據我們的圖表分析顯示,以太坊的價格與來自Coinmarketcap 的加密資產的總市值保持大致平行的狀態。大多數NFT都以以太坊計價,這意味著隨著NFT 生態系統不斷擴大,市場對ETH 的需求也會增加。比特幣正逐漸成為全球數字儲備資產,而以太坊正被用作互聯網的抵押品。目前交易最廣泛的加密資產- Tether – 即是加密美元和以太坊代幣,還有現在最流行的邊玩邊賺遊戲Axie Infinity 也在以太坊網絡上運行。

下圖:以太坊– 加密平台、互聯網的抵押品

以太坊贏得了深度和主導地位。以太坊的成功會刺激市場競爭,繼而出現更多潛在的以太坊殺手,但我們看到,以太坊可以很好應對市場調整,並且繼續保持了其市場領導地位。

以太坊供應可能會進入自由落體狀態。以太坊升級可能會出現很多問題,但是,以太坊的增量供應開始持續下降,意味著以太坊會變得更加成熟——如果適用經濟學規則的話——這種狀況顯然對以太坊價格上漲有利。下圖描繪了以太坊EIP-1559 實施之後,從8 月初開始供應量開始減少,而且ETH 的銷毀速度正變得越來越快,新以太坊代幣數量與未償付總數量的52 週變化率有望首次降至4% 以下。雖然市場對以太坊的需求並不那麼直接,但最終其供應量可能會低於比特幣。

下圖:供應趨勢有利於以太坊價格上漲

本文來自Bloomberg Intelligence,原文作者:BI高級商品分析師Mike McGlone

展開全文打開碳鏈價值APP 查看更多精彩資訊