摘要:預測市場、非美元穩定幣、現實世界資產代幣化、治理改造、DeFi分叉值得我們在2022 年關注。本節概要: ● DeFi 總鎖倉價值已經超過1000 億美元,其中大部分被分配給了借貸平台和去中心化交易所。然而,大多數DeFi 代幣的表現不及以太坊。 ● DeFi 被盜的資金量比去年增…

預測市場、非美元穩定幣、現實世界資產代幣化、治理改造、DeFi分叉值得我們在2022 年關注。

本文概要:

● DeFi 總鎖倉價值已經超過1000 億美元,其中大部分被分配給了借貸平台和去中心化交易所。然而,大多數DeFi 代幣的表現不及以太坊。

● DeFi 被盜的資金量比去年增加了八倍,共受到50 次攻擊,總額達到6.1 億美元。

● 監管壓力將分叉並重塑DeFi。可以預見會有越來越多的應用將施加KYC 要求,並需要提高用戶對產品開發者的信任。

2021 年DeFi 的現狀

去中心化金融(DeFi) 是一個開放的金融系統,由智能合約和區塊鏈預言機推動,有潛力替代數十年曆史的基礎設施和流程不透明的金融系統。 DeFi 為用戶提供了對各種金融工具的無許可和無地理位置限制的訪問,而無需將資產控制權交給經紀人或銀行等中介機構。

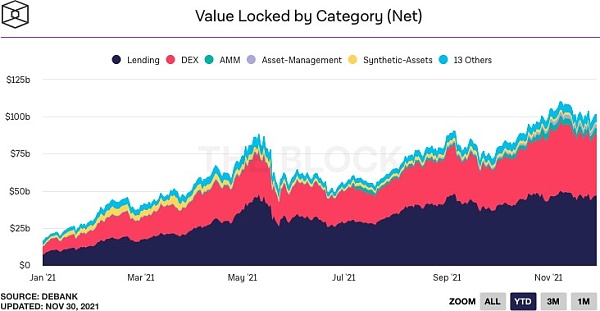

2020 年“DeFi 之夏”掀起了流動性挖礦熱潮,也開啟了屬於DeFi 的無限機遇。今年DeFi 協議中鎖倉的總價值(TVL)從161 億美元飆升至1014 億美元,其中大部分資金被分配給了借貸協議和DEX。

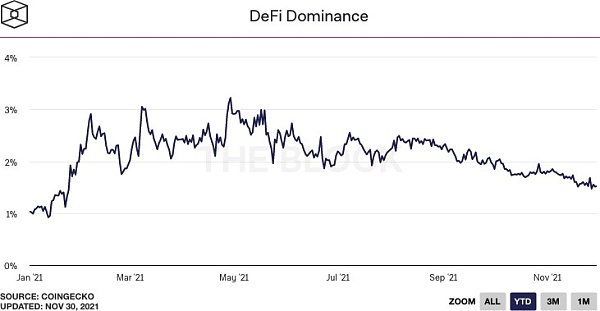

然而,DeFi 代幣在今年第一季度主導了加密市場之後,表現開始消退。 “DeFi ”指數1 月份為1.0%,4 月份最高為3.2%,而現在為1.5%。

如果以DeFi 的“藍籌股”(UNI、AAVE、COMP、SUSHI、SNX、CRV 和YFI)作為DeFi 代幣從年初至今的代理指標,那麼它們大多數的價格都跑贏了比特幣,卻沒跑過以太坊。從第一季度開始。 CRV 是唯一一個在第四季度爆發式增長後超過以太坊的DeFi代幣,而SNX、YFI 和COMP 最近的表現最差。

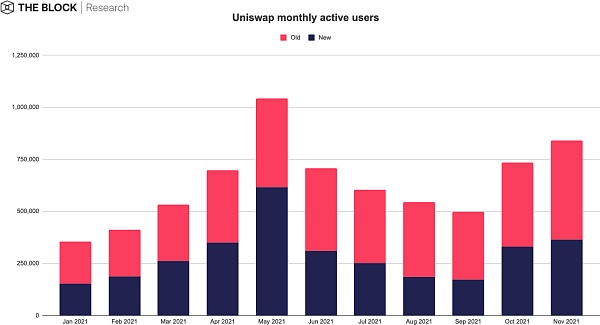

以太坊實力的大增實際上可以鑑於大部分集中於以太坊上的DeFi 增長。 Uniswap 是最常用的DeFi 協議,5 月份時活躍用戶超過100 萬,平均來說,Uniswap 每月活躍用戶中有45.7% 是新用戶。

Uniswap 還獲得了DeFi 協議總收入的一大部分,月度收入達到22 億美元。然而,大多數記錄在案的DeFi 收入是供應方的,即屬於協議用戶(如流動性提供者和貸方)的費用。這些DeFi 協議產生的收入中只有8.1% 流向了協議開發者及其治理代幣持有者。

借貸

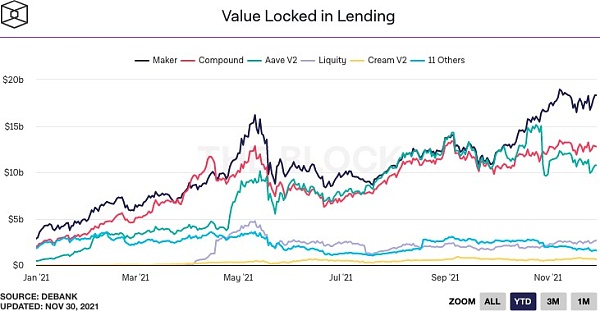

貸款是DeFi 的主要支柱之一,鎖倉價值(TVL)為我們見證了貸款協議不可阻擋的增長,從2020 年的71 億美元到2021 年的468 億美元,增長了559.2%。按鎖定價值排名前三的貸款協議是Maker、Compound 和Aave,TVL 分別為183 億美元、128 億美元、108 億美元,未償債務總額分別為91 億美元、77 億美元和65 億美元。

這些被廣泛使用的貸款協議的一個共同特點是,所有發放的貸款都必須超額抵押。如果頭寸被視為處於風險之中(當頭寸低於某個最低抵押比率時),保管人可以強制清算抵押品以償還未債務。那樣的話,貸款可以匿名和無信任地取出,同時在拖欠借款人違約時降低協議破產的風險。

儘管老牌的借貸協議長期佔據主導地位,但隨著新借貸平台實施微調並針對不同的利基受眾,借貸格局正變得更加多樣化。

Alchemix 和Abracadabra 可以用產生收益的頭寸作為抵押,在一定程度上緩解了資本效率低下的缺陷,但帶來了可組合性風險。此外,TrueFi 是第一個為信譽良好的借款人最大化資本效率的鏈上無抵押借貸平台。

去中心化交易所(DEX)

除了借貸協議,自動化做市商(AMM) 還能夠從渴望部署閒置資產以獲取收益的市場參與者那裡吸引流動性。

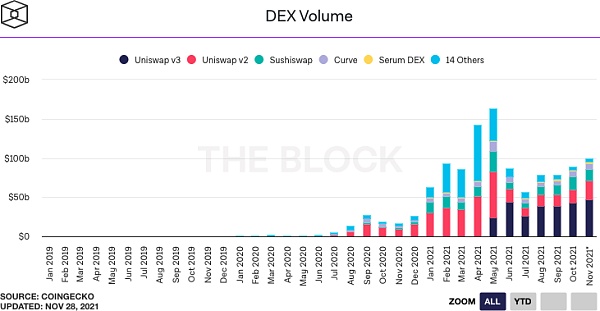

总体而言,每月 DEX 的总交易量在 2021 年 5 月达到峰值 1628 亿美元,而环比增长最显著的是 1 月份,增长了 137.3%。 然而,交易量并未从 5 月的市场下跌中完全恢复,DEX 与中心化交易所现货交易量的比率全年保持在 10% 以下。

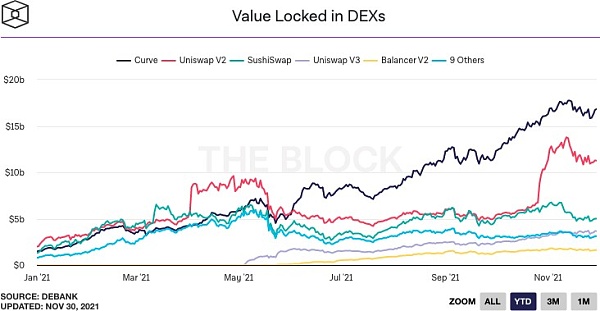

Curve 已經成為鎖倉價值高達168 億美元的最大DEX,佔DEX 總鎖倉量的6.8%。 Curve 是一種AMM,針對同類資產之間的交易進行了優化,由於其具有流動性挖礦(LM)和可改變的價格曲線,所以它做到了低風險和可持續的收益。

另一方面,Uniswap 在交易量上繼續領先。 Uniswap v2 是交易量最大的DEX,然後在6 月被Uniswap v3 超越。在5 月的高峰時期,Uniswap v2 的月交易量達到592 億美元,但由於v3 的集中流動性設計大大減少了滑點,因此與v3 相形見絀。

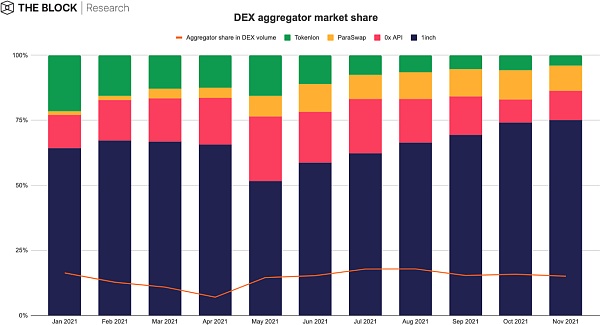

然而隨著DEX的數量越來越多,流動性也變得越來越分散,用戶可能更喜歡通過DEX 聚合器進行交易。這些聚合器通過優化交換路線以提供更好的執行能力。令人驚訝的是,平均只有13.9% 的DEX 交易量來自聚合器。更多交易量還是屬於DEX 或交易機器人。 1inch 是今年領先的DEX 聚合器,市場份額為64.9%,其次是0x API(Matcha),為16.8%。

衍生品

永續期貨合約一直是加密行業的最大細分市場,儘管DEX 多年來變得具有競爭力,但增長的下一個步是擴展到衍生品市場才算合理。

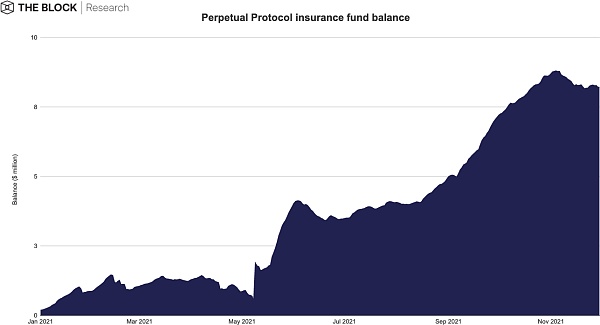

Perpetual Protocol 在2021 年上半年的衍生品市場交易量中遙遙領先,在5 月市場下跌的那一周創下了5.511 億美元的周交易量記錄。 Perpetual 在xDai 側鏈上運行,並建立在虛擬AMM (vAMM) 之上,該虛擬AMM (vAMM) 將市場深度參數化。使用此模型,該協議可以提供即時流動性,而無需交易對手。

dYdX 在8月啟動原生代幣DYDX 並開啟流動性挖礦計劃後捲土重來。 dYdX 依賴於StarkEx,這是一個zk-rollup (Layer2)解決方案。它採用混合基礎架構模型,利用非託管的鏈上結算,以及帶有訂單簿的鏈下低延遲匹配引擎。 dYdX 上的流動性主要來自在專業的做市商(例如GSR 和Wintermute)。

永續期貨通常獨立於其他DeFi 協議運行,通過槓桿犧牲可組合性以提高資本效率。

合成資產,是代幣化衍生品。 Synthetix 是迄今為止最古老和最大的合成資產發行協議。 SNX 質押者可以通過超額抵押來鑄造合成代幣,並將它們與平台上的其他合成代幣交易,該平台以預言機價格提供無滑點執行。

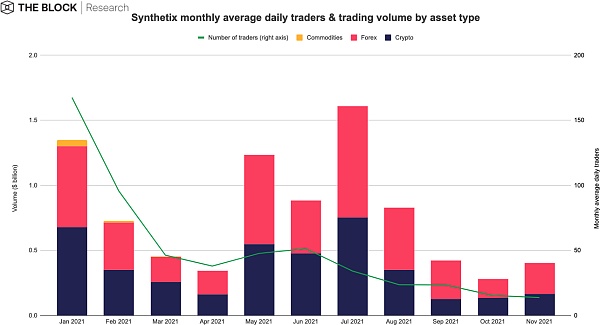

Synthetix 的交易量主要來自外匯(52.2%) 和加密貨幣(47.1%) 合成代幣,7 月是交易量最高的月份,達到16 億美元。 Synthetix 上的平均每日交易者人數從1 月份的167.5 人下降到11 月份的13.8 人,表明其未能吸引交易用戶的興趣。在最近遷移到Optimism之後,它是否能重新獲得用戶的青睞,還有待觀察。

另一方面,Terra 公鏈上的合成股票協議Mirror 模仿了Synthetix 的超額抵押方法,但刪除了無滑點交易產品,因此合成代幣只能在二級市場上交易。如此一來,將未平倉合約的負擔轉移到了公開市場,導致Mirror 發行的合成代幣不斷以溢價進行交易。

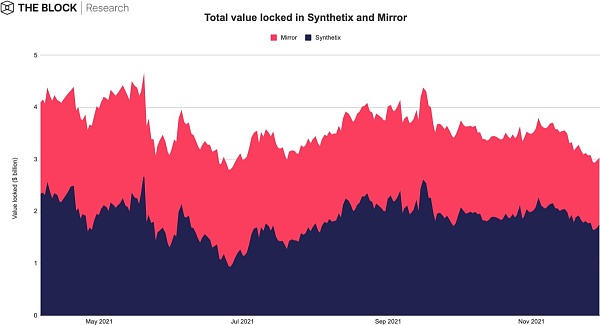

過去幾個月,這兩個平台的TVL 保持穩定,Synthetix 為17 億美元,Mirror 為13 億美元。由於監管壓力越來越大,他們的增長可能會受到阻礙,因為美國證券交易委員會(SEC)最近對Mirror 提起了執法行動。

然而,並非所有類型的衍生品都在2021 年蓬勃發展,由於缺乏流動性和機製過於復雜,去中心化的期權市場尚未成長為成熟、有效的對沖工具。

結構性產品

近年來,DeFi 的增長也伴隨著投資組合管理的複雜程度不斷提高,催生了眾多預先包裝好的結構性產品,將不同金融工具的複雜性抽象化,以節省投資者的時間和成本。

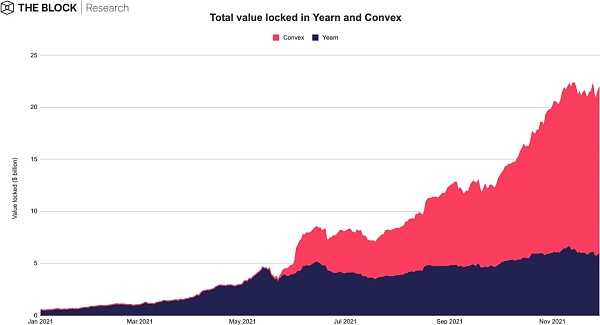

結構性產品的第一個迭代是收益聚合器,它可以自動為存款人優化收益。 Convex 是TVL 最大的收益聚合器。它於2021 年5 月推出,專門為TVL 最大的去中心化交易所Curve 上的流動性提供者提高獎勵。借助著Curve 的160 億美元的TVL,Convex 已經超過了首家收益聚合器Yearn。

其他類型的結構性產品今年也在開始發展。例如,像BarnBridge 這樣的收益分檔協議為具有各種風險偏好的投資者將收益分成幾部分,而像DeFi Pulse Index 這樣的指數為持有人提供了一籃子精選代幣的被動敞口。

另一方面,諸如Charm 和Gelato 之類的自動流動性提供(LP) 經理在Uniswap v3 上自動平衡LP 頭寸,而諸如Ribbon 之類的自動交易策略經理將各種衍生品與風險回報調整相結合。這些產品尚處於起步階段,它們是否能夠被廣泛採用還有待觀察。

流動質押

2020 年12 月,以太坊推出的信標鏈啟動了向以太坊2.0 下的權益證明(PoS) 共識機制的過渡。用戶可以質押ETH 成為網絡的驗證者,並獲得更多的ETH 獎勵。然而,成為驗證者需要足夠的技術知識和資金,且質押的ETH在以太坊2.0上線前無法提現。

流動質押解決方案可以使已質押的ETH 民主化、代幣化和“流動化”,通過Lido 在Eth2 合約中質押ETH 的用戶將獲得等價的stETH 形式的流動代幣,以便參與者在接觸PoS 質押的同時,可以在其他DeFi 應用中繼續使用,就像是藉貸平台的抵押品。

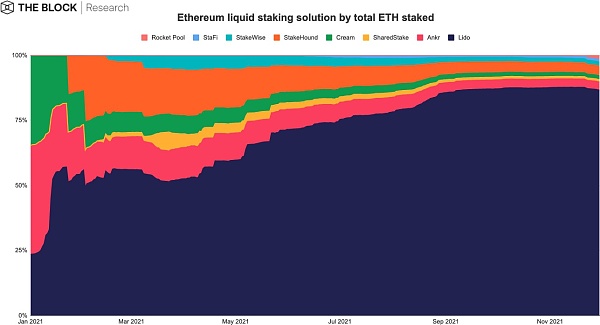

Lido 在一年內以86.6% 的市場份額和150 萬個ETH(66 億美元)質押量成為以太坊2.0 的頂級流動質押平台,相當於當前以太幣供應量的1.3%。流動質押平台中的TVL 將繼續上升,因為在以太坊主網與信標鏈合併之前,質押的以太坊無法提現。

去中心化穩定幣

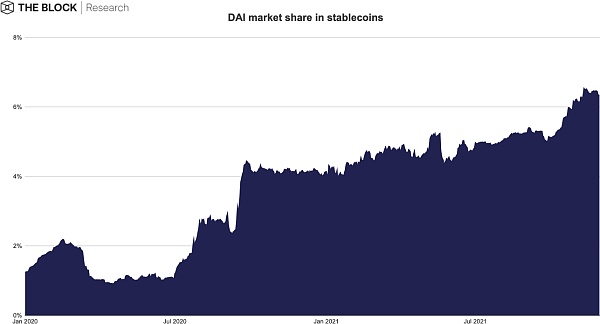

去中心化穩定幣促進了鏈上無需許可的支付。 Maker 的DAI 是最大的去中心化穩定幣,其在穩定幣總供應量中的份額在2021 年從4.1% 上升到6.3%。今年DAI 流通量從12 億飆升至90 億。

DAI 曾在2020 年的一段時間里以溢價交易,所以引入了掛鉤穩定性模塊(PSM) ,使DAI 的價格穩定在接近美元掛鉤的水平。 PSM 允許用戶以固定利率直接將抵押品換成DAI。 DAI 流通的14.9% 由源自PSM 的USDC 或USDP 支持。

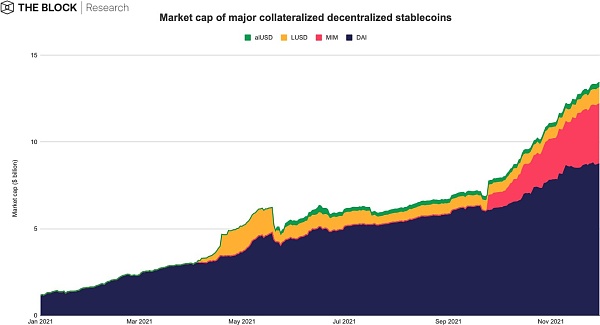

與其他領域類似,去中心化穩定幣的格局變得更加多樣化。 Abracadabra 的MIM 是一種主要由產生收益的頭寸支持的穩定幣,是迄今為止市值35 億美元的第二大抵押型去中心化穩定幣。 MIM 借款人通過抵押資產賺取收益,從而提高資本效率。

多年來,“穩定幣的三難困境”也是出了名的難以解決。三難困境是指穩定幣在這三個屬性方面的困境:去中心化、資本效率和價格穩定性。對算法穩定幣的大量實驗,目的就是為了解決上述的三難問題,但結果喜憂參半。

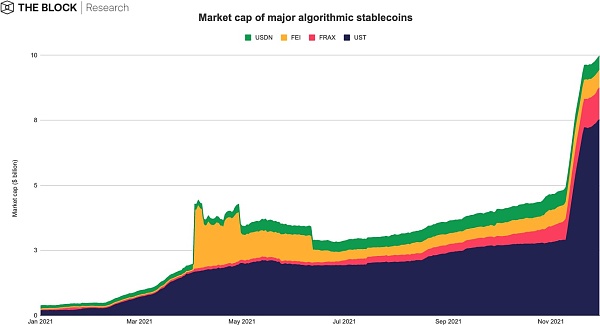

在2021 年初,我們看到很多無抵押算法穩定幣(例如Empty Set Dollar)在低於預期匯率時缺乏無風險套利機會而崩潰。然而,依賴部分準備金或原生資產的其他形式的算法穩定幣開始蓬勃發展,其中有4 種的市值超過3 億美元。

基於Terra 公鏈的UST 是最大的算法穩定幣,市值為76 億美元,由原生資產LUNA 作為鑄幣稅股份鑄造,LUNA 是Terra 區塊鏈的原生資產。用戶可以燃燒價值1 美元的LUNA 來創造1 個UST,反之亦然。 UST 從Terra 的DeFi 生態系統的爆發增長中受益,因為UST 被大量用於借貸平台Anchor Protocol 和合成資產發行平台Mirror Protocol。

低波動性代幣

通常被稱為“非掛鉤穩定幣”的算法低波動性代幣是今年引起市場關注的新興資產類別。他們的目標是成為去中心化的儲備貨幣,與大多數加密資產相比,這種代幣的波動性更小,並且不太容易因不可預見的貨幣政策或經濟形勢而導致購買力發生長期變化。

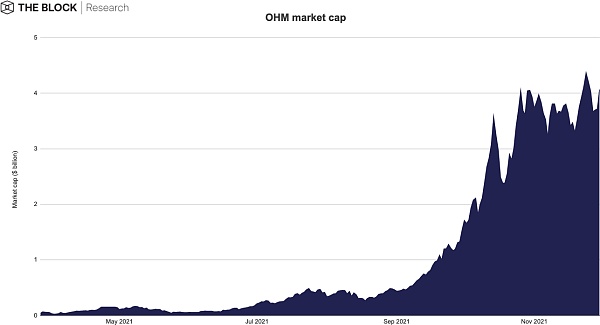

這些代幣具有反饋機制,通過在需求波動時調節代幣供應來抑制價格波動。 Olympus DAO 的OHM 於2021 年3 月推出,是最大的低波動性代幣,目前市值為41 億美元。

OHM 代幣有抵押品支持,但交易溢價。正是因為產生了人為需求,才激勵投資者抵押OHM 以賺取更多OHM 代幣。而DAO 通過以低於市場的價格出售歸屬下的OHM 來累積更多的抵押品,從而允許協議發行更多由額外抵押品支持的OHM 代幣。這創造了由投機性需求驅動的循環經濟。

但這些代幣是否能產生超越純粹投機的需求還有待觀察。

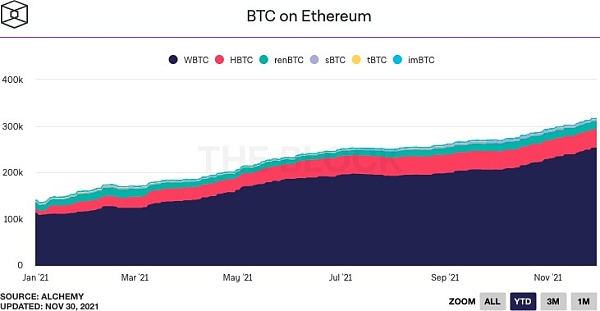

DeFi中的“錨定比特幣”

在某種程度上,比特幣是第一個允許持有者無需許可地存儲和轉移資金的“DeFi”。儘管比特幣網絡上缺乏準圖靈完備的虛擬機,但比特幣在其他區塊鏈上的DeFi 應用中得到了大量使用。考慮到BTC 在加密領域擁有39.1% 的市場主導地位,這並不奇怪。今年在以太坊上的“錨定比特幣”數量從14萬個穩步上升到31.66 萬個,相當於整個比特幣總量的1.7%。

中心化託管人在將比特幣的價值移植到DeFi 方面發揮著關鍵作用,這可能是由於資本效率和用戶友好性。 WBTC是最受歡迎的比特幣錨定版本,佔以太坊市場份額的80.0%,其次是HBTC,佔12.6%,在2021 年1 月超過了renBTC。 WBTC 的前三名持有者均為貸款協議,即Maker (20.8%)、Compound (13.1%) 和Aave (10.1%)。

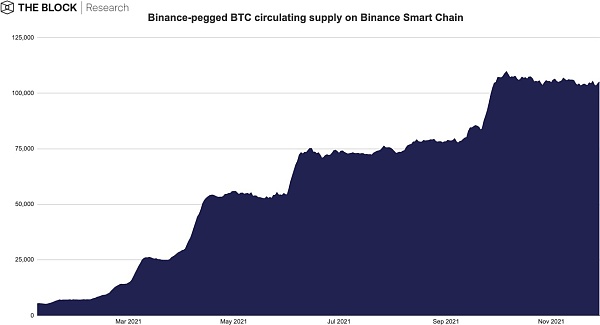

在幣安智能鏈(BSC)上,BTCB的流通量同期從530 枚激增至10500 枚,這標誌著BSC DeFi 生態系統的健康增長。前2 名持有者是Tranchess,佔19.8%,是一種以BTC 為重點的結構性產品; Venus 為11.0%,這是TVL 在BSC 上的最大貸款協議。

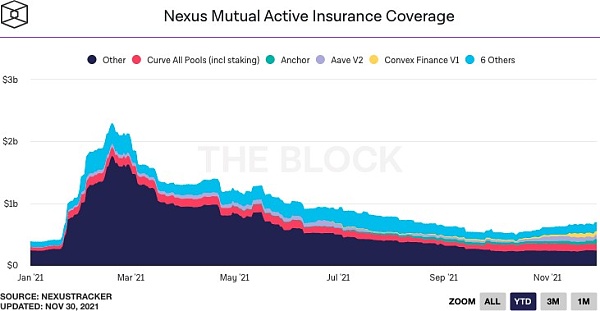

保險

雖然DeFi 生態中的大部分領域在2021 年蓬勃發展,但DeFi 保險可能是極少數下降的類別之一。領先的保險解決方案Nexus Mutual 中的保險金額在2 月份達到峰值23 億美元,然後下降至6.882 億美元,下降了70.0%。

走了

IDO 是指通過DEX 進行代幣發行,它目前是最流行的代幣發行方式之一。然而,通過在DEX 上創建流動性池進行的代幣發行,吸引了“科學家”和機器人與普通用戶的爭搶,並顯著推高了市場價格,然後他們將其在公開市場上出售以獲取利潤。

Balancer 開創的流動性引導池(LBP) 已成為今年更有效的代幣發行方式。新代幣最初的上市價格將從高位開始,以抑制爭搶。價格將根據即時的購買需求、算法並隨著時間的推移進行調整。它類似於荷蘭式拍賣,但對需求高峰期的反應更靈敏。

另一方面,由Hegic 協議推廣的初始綁定曲線發行(IBCO) 已成為大多數基於Solana 的項目的首選代幣發行方法。投資者可以在銷售期間存入和提取資金,之後他們可以按比例贖回代幣。籌集的資金越多,隱含的代幣估值就越高。與LBP 不同,IBCO 為任何資金規模的參與者提供相同的結算價格。

一些項目避免使用IDO,而是更喜歡將代幣免費分發給協議的使用者,即空投,這可能是出於對代幣銷售的監管擔憂。一些用戶利用這種模式,嘗試使用多個錢包與尚未發行代幣的協議進行交互,以期在未來獲得可觀的回報。然而,此類活動是否合乎道德仍在加密社區中存在爭議。

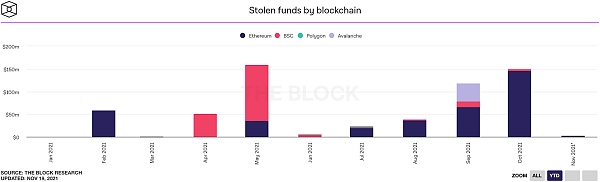

2021 年DeFi 漏洞摘要

2020 年,DeFi 協議的流行導致用戶量和項目的TVL 增加。反過來,大型協議不僅引起了投資者的注意,也引起了黑客的注意,他們在2020 年通過漏洞竊取了超過7700 萬美元的用戶資金。

兼容以太坊EVM 的公鏈,以及無法快速升級且易受攻擊的智能合約,導致盜取資金在今年重演。今年,被盜資金量相比於去年增加了8 倍,達到6.1 億美元,共受到50 次攻擊,所有資金中約有60%(3.55 億美元)是通過閃電貸被攻擊者竊取的。

另一種情況是攻擊者可以將部分被盜資金返還給項目,而這種情況通常是由於攻擊者同意漏洞賞金或他們的身份被人查到而發生的。總體而言,2021 年被盜資金總額的53%(4.04 億美元)被返還給項目,其中大部分是Poly Network 被盜取的資金。

雖然大多數漏洞仍然發生在以太坊上,但自4 月以來,BSC、Polygon 以及Avalanche 上的黑客攻擊也不斷出現。大約三分之一的被盜資金(2 億美元)屬於BSC 上的項目,而且是在5 月,被加密用戶稱為“BSC的灰色5 月”。

看來DeFi開發商不得不吸取教訓,審查智能合約,對用戶資金更加負責。

2022 年DeFi 的前景

預測市場

預測市場是投資者可以押注現實世界事件發生的平台。它是在區塊鏈上實施的分佈式應用的第一個概念,例如Augur。

儘管起步較早,但與其他類別的DeFi 協議相比,它未能產生令人驚訝的交易量。 Polygon 上的Polymarket 是2021 年領先的預測市場,以熱門時間、全球重大事件(例如美國總統大選)和加密趨勢(例如比特幣的價格、以太坊升級)為特色。令人驚訝的是,體育賽事並沒有吸引更多的加密投資者參與。

隨著DeFi 的用戶體驗感變得更好,去中心化預測市場的優勢在於可以接觸到全球更多的熱點事件,從用戶提供更具競爭力的利率和更深的流動性。展望未來,當預測市場隨著時間的推移而受到關注時,預測的過程應利用經濟上合理且抗腐敗的去中心化事件預言機,這是否可以即時“開獎”值得懷疑,但可以肯定的是,目前的預測市場平台並未優先考慮完全去中心化。

非美元穩定幣

大多數穩定幣與美元掛鉤,因為穩定幣主要用於交易以美元結算的加密貨幣。雖然目前有大量與各種法定貨幣掛鉤的穩定幣,但其中大多數都沒有需求和流動性。儘管如此,預計歐元穩定幣可能會在未來幾年獲得採用。

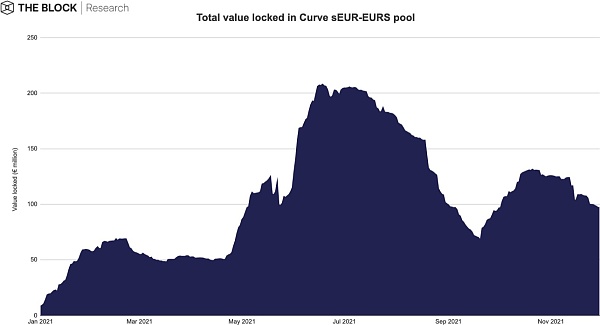

首先,目前的歐元已經是第二大穩定幣組。 DeFi 領域已經存在兩種與歐元掛鉤的穩定幣:sEUR 是Synthetix 的合成歐元,市值為1.187 億美元,而STATIS EURO (EURS) 是Stasis 發行的託管型的歐元穩定幣,市值為1.022 億美元。

其次,歐盟在解決圍繞穩定幣和其他加密貨幣監管方面的積極態度和相對更歡迎加密行業的態度可能會為歐洲帶來更多的DeFi 應用,而歐元穩定幣將發揮重要作用。 “加密資產市場法”是歐盟擬議的一項法規,它將創建一個工會級別的許可框架,為包括穩定幣發行商在內的各種加密服務提供商提供監管清晰度。

現實世界資產的代幣化

雖然加密貨幣作為一種資產類別已經發展成為一個2 萬億美元的市場,但它仍然相對孤立,與其他行業脫節。隨著代幣化經濟的發展,一切帶有價值的東西,無論是金融的還是文化的,都會以某種方式被代幣化。彌合現實世界資產(RWA) 和DeFi 之間的差距可以為新的數字經濟帶來大量“舊財富”,並增強DeFi 生態系統。

代幣化的RWA 受益於現有的區塊鍊和DeFi 基礎設施。例如,Centrifuge 是一條應用鏈,它促進了NFT 等RWA 代幣化,並通過DeFi 為不同類型的代幣化資產提供融資。 Tinlake 是Centrifuge 的RWA 池投資門戶,在10 個RWA 池中持有超過4440 萬美元的TVL。

治理改造

治理代幣持有者和協議用戶的利益不一致。只有7% 的用戶同時屬於這兩個類。代幣持有者通常更喜歡最大限度地提取短期價值,即使以犧牲協議的長期可持續性為代價。相比之下,協議用戶更喜歡協議的持久性和中立性。

Maker 是這種治理困境的典型例子。代幣持有者受益於提高DAI 借款的利率,而藉款人出於則更喜歡相反的情況。如果用戶不能依靠治理來做出符合他們最大利益的決定,那將會趕走用戶。

Curve 的鎖倉投票方案解決了這個困境。 Curve 的原生代幣CRV 不直接提供投票權。但是,CRV 持有者可以鎖定代幣,1:1發放veCRV,授予veCRV持有者以投票權。代幣被鎖定的時間越長,他們收到的veCRV(投票權)就越多。這樣,不論是代幣持有者還是用戶,都對DEX 的發展有既得利益。此外,Curve 上的流動性提供者如果將獲得收益直接鎖倉,將獲得更高的獎勵,從而激勵用戶積極參與治理。

鎖倉投票在未來可能會遍布整個DeFi 治理領域,以重新調整利益相關者之間的利益。

DeFi 的分叉

機構渴望將資金部署到DeFi 領域,但由於監管不確定性(KYC/AML、證券法),面臨無數的阻礙。一些協議衍生出了“許可型DeFi”的概念,這可以滿足現有的合規性要求。

有些人認為這樣的發展違背了DeFi 的目的,即違背了去中心化原則。儘管如此,一些應用仍需要對某些方的信任,例如無抵押貸款的借款人、RWA 代幣化的託管人等。開放金融不應該只是去中心化金融,還應該為用戶提供選項和透明度。

這些項目將能夠從未接觸過DeFi 的機構巨頭那裡獲得資金。一些現有的去中心化協議逐步拓展面向機構客戶的分支,例如Aave Arc 和Compound Treasury。

儘管如此,大多數協議仍將保持無需許可,而越來越多的協議開發人員將繼續保持匿名。他們將加快完全去中心化的進程,並努力避免監管審查。訪問受限的威脅還將加速由零知識技術驅動的隱私增強型DeFi 生態系統的開發和採用。

如今,許多“去中心化應用”依賴於中心化組件,例如集中託管的用戶界面、專有路由優化算法等。隨著監管壓力的增加,它們將被迫選邊站隊。一些協議會遵守和執行KYC 流程或限制某些司法管轄區的用戶;而其他協議將保持匿名並放棄對前端和智能合約的控制,做到去中心化。

無論如何,DeFi 的分叉似乎是不可避免的。

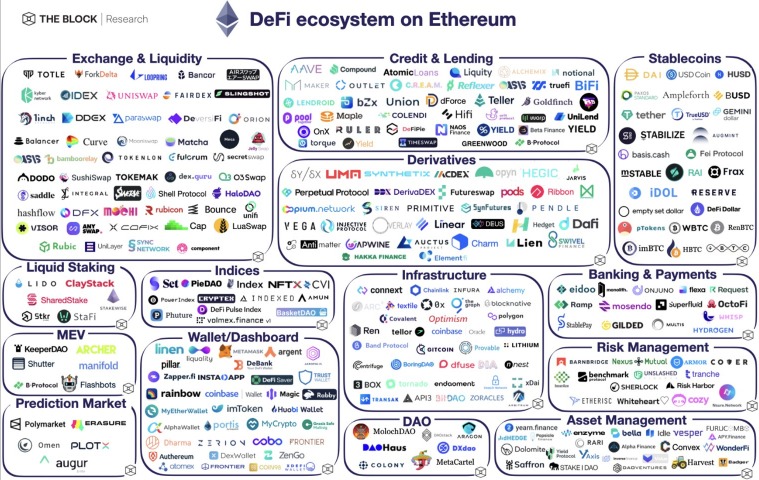

最後附以太坊的DeFi 生態圖:

風險提示:

根據央行等部門發布的《關於進一步防範和處置虛擬貨幣交易炒作風險的通知》,本文內容僅用於信息分享,不對任何經營與投資行為進行推廣與背書,請讀者嚴格遵守所在地區法律法規,不參與任何非法金融行為。