摘要:雖然治理代幣的價格上漲通常表明投資者對公鍊和協議的信心,但似乎也是其因為出現了更有利的套利機會。通常年底是休息和為假期做準備的時候,但2021 年最後幾週,加密市場沒有顯示出“休息”的跡象。最引人注目的新聞之一是Terra 在TVL(總鎖倉價值)方面達到了歷史新高,該項目超過了BSC,成…

雖然治理代幣的價格上漲通常表明投資者對公鍊和協議的信心,但似乎也是其因為出現了更有利的套利機會。

通常年底是休息和為假期做準備的時候,但2021 年最後幾週,加密市場沒有顯示出“休息”的跡象。

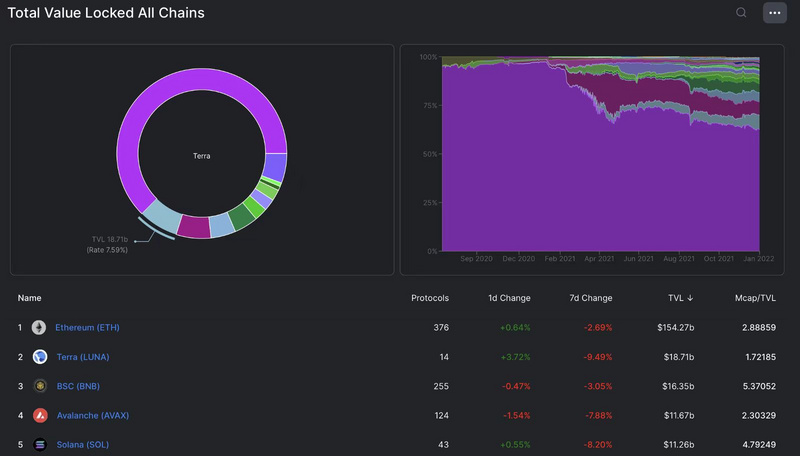

最引人注目的新聞之一是Terra 在TVL(總鎖倉價值)方面達到了歷史新高,該項目超過了BSC,成為僅次於以太坊的DeFi 鏈。根據Defi Llama 的數據,在12 月24 日達到200 億美元大關後,Terra 的TVL 在撰寫本文時已降至193 億美元左右(並不是一個看跌信號)。

鎖倉值前五的公鏈。來源:Defi Llama

目前,Terra 只有14 個建立在鏈上的協議,而BSC 上有257 個協議,以太坊網絡上有377 個協議。 Terra 的協議非常成功地吸引了流動性,最近的Astroport 協議的發布與Terra 的本地治理代幣LUNA 在2021 年12 月26 日的迅速反彈非常吻合,創下了歷史新高。

以美元計算的TVL 與LUNA 相比,前者自2021 年9 月以來經歷了指數增長,而後者在同一時期保持相當平穩。不難看出,最近TVL 美元價格上漲的主要原因是LUNA 價格本身的上漲。

Terra美元總鎖倉值與LUNA對比。來源:Defi Llama

雖然治理代幣的價格上漲通常表明投資者對公鍊和協議的信心,但似乎也是其因為出現了更有利的套利機會。

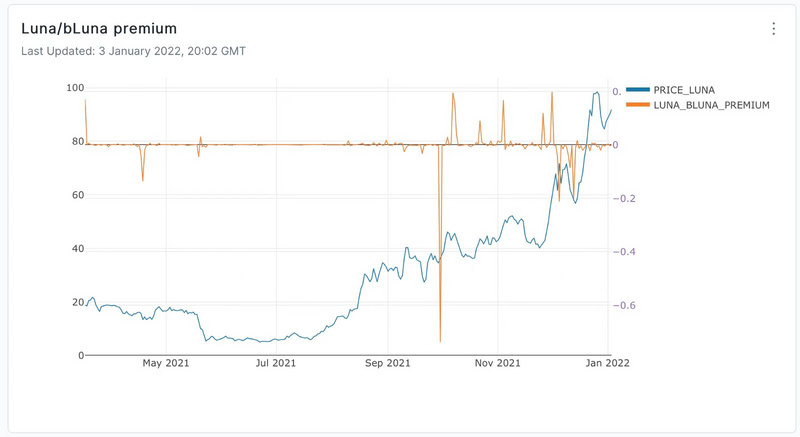

讓我們來了解一下LUNA 和它的擔保資產bLUNA 之間套利的一些策略。

LUNA價格VS LUNA /bLuna溢價比例。來源:Flipside Crypto

為什麼在Terra 的市場上會出現這種情況?

LUNA 是Terra 公鏈的治理和質押代幣,而bLUNA 是代表質押的LUNA 的代幣及其相應的區塊獎勵。由於bLUNA和LUNA 一樣是同質化的和可交易的,它也在Terra 的去中心化交易所進行交易。

與交易所交易的其它貨幣或代幣交易對一樣,在不同的去中心化交易所(DEX)交易的LUNA/bLUNA 交易對,可能會由於不同平台的價格低效率而具有不同的價格。套利者將通過以較低的價格從一項協議中買入,在另一項協議中以較高的價格賣出而獲利,幫助平台解決價格效率低下的問題,並最終在所有交易所達成一個公平的價格。

除了價格低效率的共同原因之外,還有其它因素,如與bLUNA 的性質相關,使LUNA/bLUNA 的價格在不同協議之間不同。

-

bLUNA 價格高於LUNA 在Anchor 協議上的。這是因為bLUNA 一旦在Anchor 上用於擔保和鑄造,只能在21 天(加上3 天的處理時間)後燒毀和交易成LUNA,除非它是立即燒毀的。

-

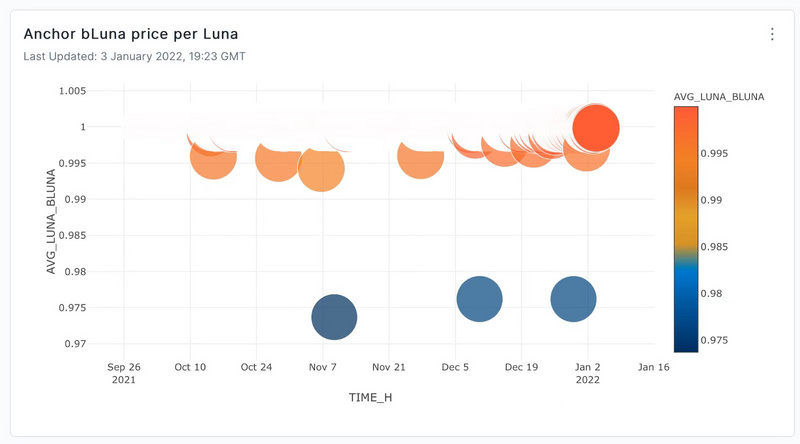

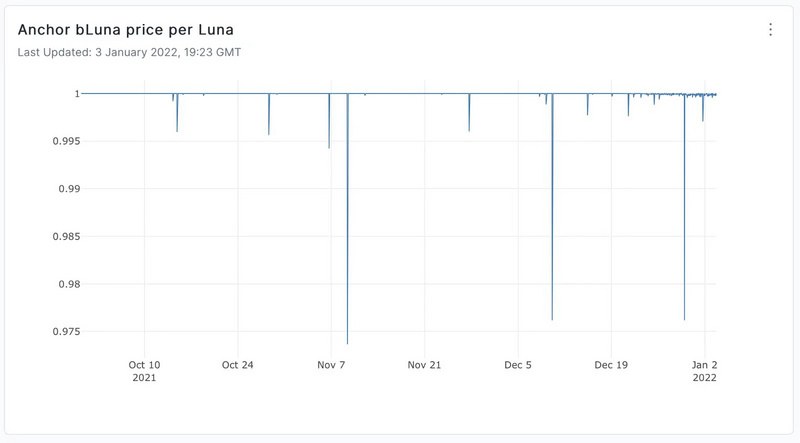

由於bLUNA 不僅代表了所持LUNA 的價值,還代表了21 天鎖倉期所持LUNA 的區塊獎勵,其價值始終高於LUNA。如下圖所示,在Anchor 上,bLUNA 的價格在大多數時候略低於1,三個不同的異常值顯示bLUNA在0.97(bLUNA / LUNA)的比率下更有價值。

-

LUNA 在交易所的價格通常高於bLUNA,原因可能是:

-

出售bLUNA 比在DEX 上購買bLUNA 更多(因此bLUNA 價值更低),因為如果不是立即燒毀,在Anchor 協議上燒毀bLUNA 就需要21 天。所以,如果用戶想要立即得到LUNA,他們需要去DEX 出售bLUNA。對於在Anchor 協議上瞬間燒毀的bLUNA,其速率與TerraSwap 相同。

-

除非用戶需要在Anchor 協議上使用它們作為質押品,不然用戶不會像對bLUNA 一樣期待得到其它LUNA系列資產。目前,Anchor 提供了綁定功能,以非常接近但略低於1 的比率進行LUNA 和bLUNA 之間對交易。即投資者以1 個LUNA 獲得略低於1 個bLUNA。儘管在DEX 的匯率更好,因為交易員可以在DEX 上通過1 個LUNA 獲得1 個以上的bLUNA。但用戶傾向於尋求最方便的方式,即使用Anchor 債券來獲得他們的bLUNA,這樣他們就不必在不同的協議之間切換。

如何利用Terra 的套利機會

根據前面給出的價差解釋,套利LUNA 和bLUNA 主要有兩種方式。

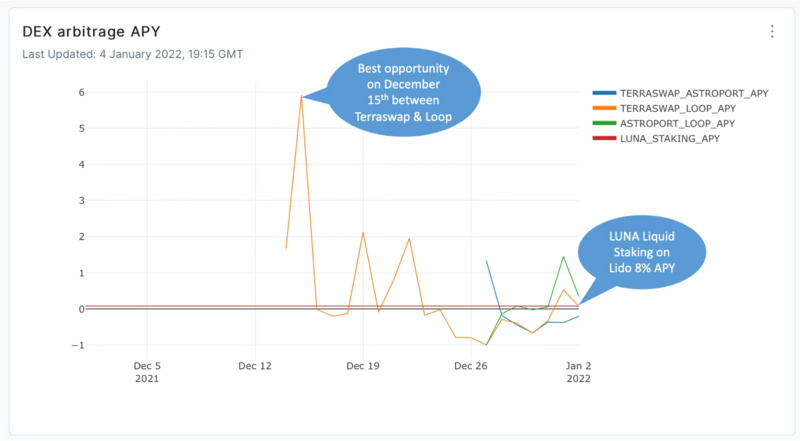

TerraSwap、Loop Markets 和Astroport 都提供LUNA/bLUNA 的交易。這些交易所之間通常存在微小的價差,這為交易員創造了套利機會,他們可以在一個交易所以較低的利率買入這一交易對,在另一個交易所以較高的利率賣出。

LUNA/bLUNA在DEXs上的價格比較。來源自:Flipside Crypto

下圖顯示了2021 年12 月期間不同平台的LUNA/bLUNA 交易日均價格。該比率是實際收到的bLUNA 總數(扣除費用和費用後)除以為交易提供的LUNA 總數。正如前一段所解釋,由於在DEX 上對LUNA 的需求增加,一個LUNA 可以在DEX 上交易成多個bLUNA。

下圖計算了三個交易所中任意兩個交易所的套利日回報率。最好的機會出現在12 月15 日的TerraSwap 和Loop 之間,年收益率(APY)接近600%。

在不同的DEXs之間套利LUNA/bLUNA交易對。來源:Flipside Crypto

DEX 和Anchor 協議之間的套利

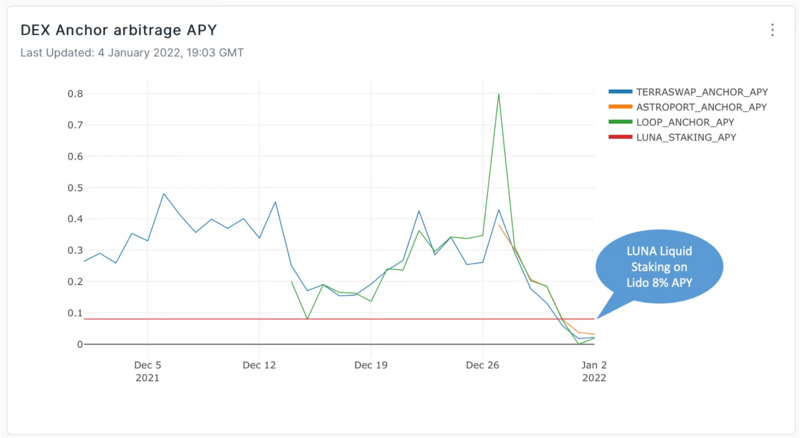

投資者可以將LUNA 交易到每LUNA 提供最高bLUNA 的DEX 之一,在Anchor 協議上燒毀bLUNA,並等待21天(加上3 天),即可獲得更多的LUNA。注意,Anchor 協議上的燒毀必須是正常的“緩慢”燒毀。因為交易率與TerraSwap 相同,所以“瞬間燒毀”將起不到作用。

基於24天(Anchor 燒毀的21 + 3 天處理)的年化回報,下圖顯示了不同DEX 和Anchor 之間套利的年收益率(APY)。

DEX和Anchor年收益vs. LUNA 質押年收益之間的套利。來源:Flipside Crypto

Lido 從LUNA 流動質押中獲得的8%年均收益率也被添加為無風險基準回報率比較。在12 月,12 月27 日的最高年平均收益率達到80%,此後大幅下降,在新的一年裡低於無風險回報。

這可能是因為Terra 的被更多用戶採用和更多用戶參與到不同的Terra 協議中,幫助合理化了平台間的價格,降低了價格的低效率和套利機會,從而創造了一個更公平的價格。

精明的投資者總是在摩拳擦掌,等待下一個機會

從2021 年12 月觀察到的交易數據來看,Terra 上不同協議之間存在LUNA/bLUNA 交易對的套利機會。交易員可以選擇風險更大的方式在不同的DEX 平台(如TerraSwap、Astroport 和Loop Markets之間套利),也可以選擇更安全的方式在這些DEX 平台和Anchor 協議之間套利,前提是他們願意持有bLUNA 24 天。

在2021 年12 月,DEX 和Anchor 協議套利策略的年化回報一直優於無風險的Lido 流動性質押。直到最近,這種回報在2022 年1 月1 日幾乎蒸發。

這可能是由於在Terra 協議中更多的用戶參與和價格合理化。由於交易量和參與率的波動,或由於新的DEX 協議的推出,套利機會可能在未來再次出現。

本文所表達的觀點僅為作者個人觀點,每一個投資和交易都有風險,在做決定時先自己研究。

譯文標題:《Terra 交易者如何利用套利從 LUNA 和 bLUNA 中獲利》

作者: ELAINE HU,Cointelegraph

編譯:Katie 辜